P2P網(wǎng)貸運(yùn)行模式及風(fēng)險(xiǎn)分析

劉美玲++王佳

摘要:近年來,P2P網(wǎng)絡(luò)借貸在我國快速發(fā)展,為社會公眾提供了更為靈活便利的借貸模式。同時(shí),由于網(wǎng)貸快速的發(fā)展,經(jīng)營混亂、監(jiān)管不到位等問題也快速涌現(xiàn),新興互聯(lián)網(wǎng)金融業(yè)態(tài)的發(fā)展面臨信用風(fēng)險(xiǎn)、市場風(fēng)險(xiǎn)等威迫行業(yè)健康發(fā)展的難題。因此,以拍拍貸為例,深入分析網(wǎng)貸平臺運(yùn)行模式及風(fēng)險(xiǎn),為引導(dǎo)行業(yè)健康發(fā)展提供可供參考的建議和意見。

關(guān)鍵詞:P2P網(wǎng)絡(luò)借貸;模式;風(fēng)險(xiǎn)

中圖分類號:F83文獻(xiàn)標(biāo)識碼:Adoi:10.19311/j.cnki.16723198.2018.02.051

P2P(peer to peer,簡稱P2P)網(wǎng)絡(luò)借貸是隨著互聯(lián)網(wǎng)的發(fā)展,逐漸興起的一種新型的借貸模式。與傳統(tǒng)的金融機(jī)構(gòu)相比,P2P網(wǎng)絡(luò)借貸的客戶對象,運(yùn)行模式,監(jiān)管等有明顯不同。由于P2P網(wǎng)貸具備門檻較低、業(yè)務(wù)中間環(huán)節(jié)簡明、直接透明度高、取得成本低、風(fēng)險(xiǎn)分散等特點(diǎn)及優(yōu)勢,近年來這種新興互聯(lián)網(wǎng)金融業(yè)態(tài)快速發(fā)展。截至2016 年,我國P2P網(wǎng)貸平臺的運(yùn)行數(shù)量已達(dá)到2281家。與此同時(shí),由于業(yè)務(wù)形式靈活,網(wǎng)貸資金難以監(jiān)管等問題,導(dǎo)致網(wǎng)貸平臺負(fù)責(zé)人跑路、網(wǎng)貸平臺倒閉等惡性時(shí)間頻發(fā),嚴(yán)重威迫了網(wǎng)絡(luò)借貸行業(yè)發(fā)展。因此,如何改革現(xiàn)有的網(wǎng)貸運(yùn)營模式,構(gòu)建科學(xué)有效的監(jiān)管機(jī)制以適應(yīng)網(wǎng)貸平臺飛速發(fā)展的需要,是推進(jìn)互聯(lián)網(wǎng)金融新興業(yè)態(tài)健康發(fā)展的重要問題。本文以拍拍貸為例,對網(wǎng)貸平臺的運(yùn)行模式進(jìn)行詳細(xì)分析,在此基礎(chǔ)上進(jìn)一步闡述網(wǎng)貸平臺的風(fēng)險(xiǎn),為進(jìn)一步規(guī)范該行業(yè)發(fā)展提供借鑒參考。

1我國P2P網(wǎng)絡(luò)貸款發(fā)展現(xiàn)狀

1.1業(yè)務(wù)規(guī)模迅速擴(kuò)大,預(yù)期收益逐漸平穩(wěn)

拍拍貸是中國第一家網(wǎng)貸平臺,于2007年8月在上海成立。之后,P2P網(wǎng)絡(luò)借貸平臺在我國迅速發(fā)展。截至2017年3月份,累計(jì)的網(wǎng)貸平臺數(shù)量達(dá)到5888臺,在運(yùn)營的平臺數(shù)量為2281臺。注冊資本為100到300000萬元不等,且注冊金額隨著P2P在國內(nèi)的發(fā)展不斷上升。其中,注冊資本最多的公司是一家在2014年5月成立的聚寶匯,其注冊資本為300000萬元。從網(wǎng)貸之家的數(shù)據(jù)上來看,2017年3月的成交量達(dá)到2508.43億元,是有史以來單月最好成績,和2017年2月相比上升了22.76%,3月是春節(jié)長假后各平臺恢復(fù)正常的時(shí)間,“一標(biāo)難求”的情況也有所緩解,網(wǎng)貸得成交量也開始回升。其中,P2P網(wǎng)貸的歷史累計(jì)成交量達(dá)到了41052.69億元,比去年同期的歷史累計(jì)成交量17450.27億元多了23602.42億元。總體來看,從2016年開始至2017年,網(wǎng)貸成交量呈現(xiàn)平穩(wěn)增長,與此同時(shí),綜合預(yù)期收益率也出現(xiàn)逐步下降趨于平穩(wěn)的態(tài)勢(詳見圖1)。

1.2業(yè)務(wù)區(qū)域分布廣泛,出資類型較為簡單

從2007年中國第一家 P2P網(wǎng)絡(luò)借貸平臺成立之后,全國各地都紛紛成立P2P網(wǎng)貸平臺。截至到2017年2月為止,全國正在運(yùn)行的平臺共有2281家,總成交量達(dá)到2508.44億元。從地域分布看,網(wǎng)貸平臺分布廣泛但主要集中于沿海發(fā)達(dá)省份。其中,廣東的運(yùn)營平臺數(shù)量最多達(dá)到437家,其次是北京435家,上海307家,浙江261家。成交量上看,上海的成交量81157億元,其次是廣東、北京和浙江,分別為544.05億元、539.7億元、333.25億元。此外,從平臺的出資來源類型看,主要有民營系、銀行系、上市公司系、國資系及風(fēng)頭系等幾大類型。其中,民營系的運(yùn)營平臺數(shù)有1903臺,約占總平臺數(shù)的81.6%。但是從成交量上來看,成交量最高的是風(fēng)投系的達(dá)到了1036.27億元,但其出資的平臺數(shù)量只有139臺。上市公司系的成交量也達(dá)到了884.17億元,銀行系平臺達(dá)到了465.95億元,國資系的平臺達(dá)到了227.71億元。

2P2P網(wǎng)絡(luò)貸款運(yùn)營模式分析——以拍拍貸為例

拍拍貸作為中國第一家P2P網(wǎng)貸平臺,2007年6月在上海成立,公司全稱是“上海拍拍貸金融信息服務(wù)有限公司”。截至2016年底,拍拍貸全年共交易19878億元,新增用戶2308.63萬人,累計(jì)注冊用戶總數(shù)3261萬,其中借款人數(shù)占行業(yè)總借款人數(shù)的3858%(數(shù)據(jù)來源于網(wǎng)貸之家發(fā)布的2016年P(guān)2P網(wǎng)貸年報(bào)簡報(bào),2016年網(wǎng)貸行業(yè)總借款人為879萬人左右。平臺從注冊用戶數(shù)量、交易量、知名度等方面都處于行業(yè)的領(lǐng)先位置。

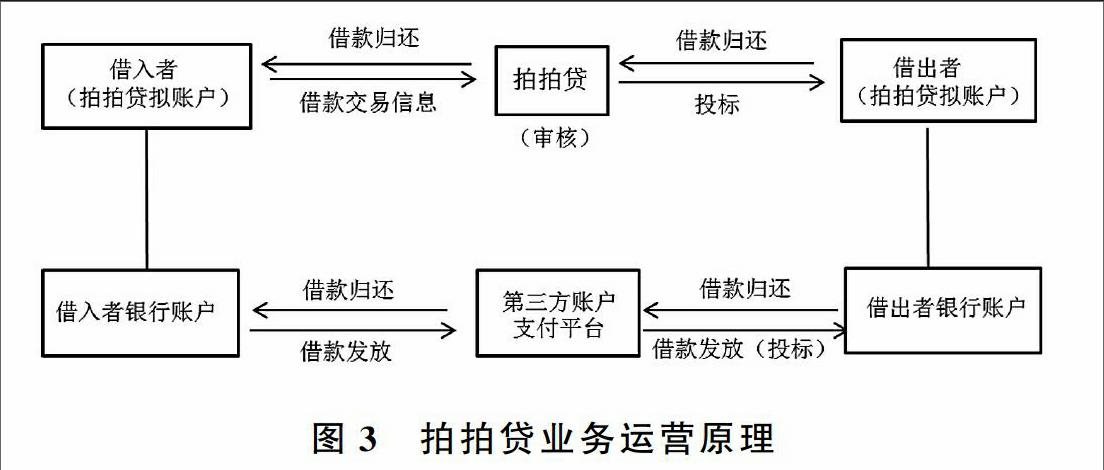

2.1平臺運(yùn)營原理

拍拍貸是屬于純線上的P2P網(wǎng)絡(luò)借貸平臺,拍拍貸的操作方式總的來說就是利用第三方支付平臺的合作實(shí)現(xiàn)資金的流通,其并不參與資金的管控,拍拍貸只是作為一個(gè)中介收取相應(yīng)的手續(xù)費(fèi)用,為借款人和放款人提供一個(gè)相應(yīng)的平臺。若用戶已經(jīng)在拍拍貸網(wǎng)上注冊成功后,他需要在網(wǎng)上完善自己的個(gè)人信息,比如他的名字、工作、家庭住址、身份證號等,經(jīng)過拍拍貸后臺審核通過后,可以發(fā)布借款或借出資金的相關(guān)信息,其工作原理如圖3所示。

2.2平臺風(fēng)險(xiǎn)控制模式

為滿足平臺業(yè)務(wù)風(fēng)險(xiǎn)控制需要,拍拍貸建立了一個(gè)屬于自己的系統(tǒng),稱為魔鏡系統(tǒng)。該系統(tǒng)是拍拍貸基于8年的大數(shù)據(jù),建立的針對客戶個(gè)人的信用評級系統(tǒng)。拍拍利用公司客戶的大數(shù)據(jù),對兩千多個(gè)維度的數(shù)據(jù),進(jìn)行深度的分析,可以估計(jì)出借款人逾期風(fēng)險(xiǎn)的情況。對于不同客戶對風(fēng)險(xiǎn)喜好程度,拍拍貸為不同的客戶進(jìn)行了區(qū)分。共分為四個(gè)專區(qū),分別是新手、合作專區(qū)、中風(fēng)險(xiǎn)和高風(fēng)險(xiǎn)專區(qū)。而且對于高風(fēng)險(xiǎn)區(qū)的客戶拍拍貸設(shè)置了限制,將風(fēng)險(xiǎn)情況對客戶進(jìn)行解說,并對其做風(fēng)險(xiǎn)評估,最后才能為客戶開通權(quán)限。風(fēng)險(xiǎn)分區(qū)很好的考慮了不同投資者的風(fēng)險(xiǎn)偏好,使客戶可以自己選擇收益與風(fēng)險(xiǎn)的搭配。

在違約風(fēng)險(xiǎn)控制方面,拍拍貸建立了完善的貸后管理體系,一方面公司成立了自己的反欺詐團(tuán)隊(duì)對進(jìn)行反欺詐分析,另一方忙,公司組建了專門的催收團(tuán)隊(duì),同時(shí),依托專業(yè)的資產(chǎn)管理公司來進(jìn)行催收管理。通過多舉措并行,公司網(wǎng)貸資產(chǎn)質(zhì)量明顯好于同類平臺,截至2016年底,公司逾期30天以內(nèi)的借款還款率遠(yuǎn)超過了85%。endprint

2.3平臺收益模式

由于拍拍貸是一個(gè)純粹的線上交易模式,因此其收入主要來源于收取成交后的服務(wù)費(fèi)以及貸款逾期產(chǎn)生的或用獲取費(fèi)用,利用這些收入來維持平臺的運(yùn)行以及發(fā)展。拍拍貸的純線上的業(yè)務(wù)模式大大降低了人力成本,所以可以把更多的收益讓渡給投資者和借款人,并且能以相對低的借款成本和不錯的投資收益來獲取更多的使用者。拍拍貸收費(fèi)標(biāo)準(zhǔn)詳見表1。

第三方平臺取現(xiàn)服務(wù)費(fèi)全部用戶3萬元以下,1~3個(gè)工作日到賬3元/筆,工作日當(dāng)天到賬10元/筆;3萬-49999元,1~3個(gè)工作日到賬6元/筆(銀牌會員3元/工作當(dāng)天到賬20元/筆

逾期催收費(fèi)籌資者按照逾期本金0.6%/日收取

VIP會員費(fèi)全部用戶VIP銀牌會員,需要成功借出金額大于1000元,半年服務(wù)費(fèi)100元;VIP金牌會員不對外出售,由用戶評比產(chǎn)生。

3P2P網(wǎng)絡(luò)貸款平臺風(fēng)險(xiǎn)分析

3.1風(fēng)險(xiǎn)管理機(jī)制不到位

P2P網(wǎng)絡(luò)借貸中主要存在兩方面的風(fēng)險(xiǎn)。第一方面是來自于網(wǎng)絡(luò)借貸平臺中借款人的信用風(fēng)險(xiǎn);第二方面主要是自于互聯(lián)網(wǎng)的網(wǎng)絡(luò)借貸安全威脅。所以在拍拍貸網(wǎng)站平臺上的借款人的信用風(fēng)險(xiǎn)管理主要控制在事前、中、后這三個(gè)階段中。由此方式產(chǎn)生的網(wǎng)貸平臺不需要承擔(dān)風(fēng)險(xiǎn),它僅僅是一個(gè)輔助作用,最終的風(fēng)險(xiǎn)還是由出資人承擔(dān)。從拍拍貸的管理看,一是,借款者自己可以直接在公司的網(wǎng)站發(fā)布借貸信息,這種行為以說明風(fēng)險(xiǎn)控制中事前管理不到位,網(wǎng)絡(luò)借貸平臺無法有效評估借款者的信用情況。但是信息不對稱性的問題仍然存在,使得拍拍貸公司利用網(wǎng)絡(luò)很難來掌控借款人真實(shí)的信用情況,在這種前提下,貸款人的利益有可能會有損失,拍拍貸網(wǎng)站也會因此有一定的損失。二是拍拍貸網(wǎng)絡(luò)借貸平臺對事中控制有所欠。一開始拍拍信用平臺并不會答應(yīng)協(xié)助貸款人催款,這是為了規(guī)避事后管理風(fēng)險(xiǎn)。因此等到貸款人真的不能還款的時(shí)候,還款人也不會變成該平臺,損失由貸款人自己承擔(dān)。

3.2壞賬控制能力不足

在發(fā)達(dá)國家,信用體系比較健全,信用公司可以容易的從其他途徑獲得用戶的信用信息,如用戶的手機(jī)號碼,銀行賬戶,身份證號碼等個(gè)人信息資料和信用情況,所以在發(fā)達(dá)國家網(wǎng)絡(luò)借貸平臺對風(fēng)險(xiǎn)的評估能力要高于拍拍貸平臺。前文所講的拍拍貸平臺,是一個(gè)純線上平臺,借款人無抵押無擔(dān)保就可借款。所以,拍拍貸重要的責(zé)任之一就是對借款人進(jìn)行信用評估,因?yàn)槭褂每茖W(xué)有效的方式對借款人信用狀況進(jìn)行評估能夠有效地減少壞賬發(fā)生情況,但是如果評估方法不正確或者受技術(shù)水平的限制不能夠準(zhǔn)確的評估借款人的信用等級,則會大大增加貸款風(fēng)險(xiǎn),導(dǎo)致壞賬率增加。若壞賬率過高,則網(wǎng)貸平臺的資金流動性就會受到影響,嚴(yán)重的可能會引致網(wǎng)貸平臺倒閉。目前,想要建立一個(gè)既完善又客觀的評級系統(tǒng)來評判客戶的等級還比較困難,因?yàn)檫@需要完善的客戶信息。但是由于中國的信用體制目前還不發(fā)達(dá),拍拍貸無法獲得客戶的歷史信用狀況,所以拍拍貸平臺只能依據(jù)客戶在網(wǎng)站上填寫的基本信息來初步評判客戶的信用情況,這增加了網(wǎng)絡(luò)信貸的風(fēng)險(xiǎn)。

4完善P2P網(wǎng)絡(luò)貸款發(fā)展的相關(guān)建議

4.1提高行業(yè)準(zhǔn)入門檻

目前,雖然我國的P2P網(wǎng)絡(luò)借貸平臺市場規(guī)模不大,但是其中好的壞的都摻雜在一起,難以分辨。其他國家P2P借貸市場也都曾經(jīng)出現(xiàn)多家平臺并驅(qū)爭先,但是他們監(jiān)管嚴(yán)格,政府的干預(yù)讓市場加快市場優(yōu)勝劣汰的生存法則,良好的競爭總是可以使雙方都能快速的往更好的方向發(fā)展。我們可以吸取其他國家的經(jīng)驗(yàn)和教訓(xùn),提高進(jìn)入該行業(yè)的標(biāo)準(zhǔn),減少市場嘗試成本,使得整個(gè)市場向集約化出發(fā),真正有能力的公司才能嶄露頭角,為市場提供更好的更有效的服務(wù)。

4.2加強(qiáng)網(wǎng)貸風(fēng)險(xiǎn)控制

在不提高平臺的運(yùn)營成本前提下,P2P網(wǎng)絡(luò)借貸要強(qiáng)化整個(gè)過程中的風(fēng)險(xiǎn)控制,網(wǎng)絡(luò)信息的透明性就是很好的一個(gè)方式。在事前與事后的風(fēng)險(xiǎn)管控中,可以利用我國P2P網(wǎng)絡(luò)借貸的特征對癥下藥,聯(lián)合眾多的P2P網(wǎng)絡(luò)借貸信用平臺共同造就“P2P網(wǎng)絡(luò)借貸征信系統(tǒng)”,利用一個(gè)網(wǎng)絡(luò)系統(tǒng)把借款人的借款、還款記錄和其它與借款人相關(guān)的用戶對其的評價(jià)登記到聯(lián)手造就的平臺當(dāng)中去。這樣一來,網(wǎng)絡(luò)信貸平臺在貸款正式開始之前就能夠利用系統(tǒng)來查明借款人的既往個(gè)人信貸情況,同樣也可以規(guī)避同一個(gè)借款人在多個(gè)平臺同時(shí)進(jìn)行借款的風(fēng)險(xiǎn)。借款人向貸款人及網(wǎng)貸平臺及時(shí)通知自己的款項(xiàng)流向,這在一定程度上能夠降低“事中”風(fēng)險(xiǎn)。

4.3探索風(fēng)險(xiǎn)分散新機(jī)制

由于平臺只作為借款人與貸款人的中介,實(shí)質(zhì)并不參與到資金的運(yùn)作里,作為放款人將承受所有的風(fēng)險(xiǎn),這會增加放款人的顧慮,會對P2P網(wǎng)貸平臺產(chǎn)生不利的影響。若要讓平臺去承擔(dān)風(fēng)險(xiǎn),這會給不法分子從中騙取的漏洞,從而使平臺運(yùn)營風(fēng)險(xiǎn)增加。因此,可以尋找保險(xiǎn)公司相互合作來達(dá)到分散風(fēng)險(xiǎn)的目的,網(wǎng)絡(luò)借貸的借款金額一般較少,所以相應(yīng)的保費(fèi)要在借貸者能夠承受的范圍之內(nèi),資金的借出方會比較小心謹(jǐn)慎,在不確定是否能完全收回借款的時(shí)候可以選擇購買“借款保險(xiǎn)”。

參考文獻(xiàn)

[1]石英劍.中美P2P網(wǎng)絡(luò)借貸發(fā)展模式的差異比較及經(jīng)驗(yàn)借鑒[J].對外經(jīng)貿(mào)實(shí)務(wù),2016,(08) .

[2]張申.國內(nèi)P2P行業(yè)發(fā)展現(xiàn)狀和趨勢研究[J].現(xiàn)代商業(yè),2015,(03) .

[3]申夢雪.P2P網(wǎng)絡(luò)借貸平臺的現(xiàn)狀分析及發(fā)展展望[J].中國市場,2016,(33) .

[4]李雪靜.國外P2P網(wǎng)絡(luò)借貸平臺的監(jiān)管及對我國的啟示[J].金融理論與實(shí)踐,2013,(07).

[5]孫之涵.P2P 網(wǎng)絡(luò)小額信貸探析[J].金融縱橫,2010,(3).endprint