中國保險公司操作風(fēng)險度量

金琪

【摘要】隨著中國經(jīng)濟的不斷發(fā)展和保險市場的逐步成熟,我國保險公司對傳統(tǒng)風(fēng)險的管理已經(jīng)形成了具有中國特色的監(jiān)管體系,但是對于操作風(fēng)險管理,一直停留在理論研究上。操作風(fēng)險作為影響金融機構(gòu)能否正常經(jīng)營的重要因素之一,早已引起了國際銀行業(yè)和保險業(yè)的重視:巴塞爾新協(xié)議給出了商業(yè)銀行操作風(fēng)險的多種計量方法,歐盟SolvencyⅡ也在計算保險公司償付能力資本要求中單獨設(shè)立操作風(fēng)險資本要求。但國內(nèi)的保險公司在實際經(jīng)營中往往采用定性監(jiān)管甚至為了追求利潤忽略操作風(fēng)險,這也導(dǎo)致了我國多家保險公司發(fā)生了操作風(fēng)險損失事件。本文在對保險公司的操作風(fēng)險概述基礎(chǔ)上,介紹了國際上多種操作風(fēng)險計量方法和我國的現(xiàn)狀,對標(biāo)準(zhǔn)法和SolvencyⅡ進(jìn)行了實證研究分析,以探索適合我國保險公司操作風(fēng)險的度量的方法,希望能夠呼吁我國保險業(yè)對操作風(fēng)險度量予以關(guān)注!

【關(guān)鍵詞】操作風(fēng)險 保險公司 風(fēng)險度量

一、研究背景與意義

操作風(fēng)險對于金融業(yè)來說,已經(jīng)不是一個新鮮的話題。國際上早已將操作風(fēng)險納入金融監(jiān)管體系之中,并采用了多種方法來度量企業(yè)的操作風(fēng)險并進(jìn)行風(fēng)險管控。

與發(fā)達(dá)國家相比,我國的保險業(yè)發(fā)展起步較晚,而保險公司的風(fēng)險管理水平也遠(yuǎn)落后于歐美國家,對操作風(fēng)險采用定性監(jiān)管,在風(fēng)險度量上一直處于摸索狀態(tài)。究其原因,還是由于我國保險公司對操作風(fēng)險的認(rèn)識不夠,公司內(nèi)部數(shù)據(jù)累積較少,很難利用數(shù)據(jù)進(jìn)行建模分析,自然無法進(jìn)行科學(xué)、準(zhǔn)確的度量。

二、保險公司操作風(fēng)險概述

(一)保險公司操作風(fēng)險的定義

保險公司和保險業(yè)研究學(xué)者常用營業(yè)風(fēng)險或者運營風(fēng)險的概念來替代操作風(fēng)險。雖然這些概念將操作風(fēng)險包含在內(nèi),但是模糊不清的定義會導(dǎo)致度量無法操作。而這種模糊的定義也造成了保險公司操作風(fēng)險度量和風(fēng)險管理的落后。

因此,本文結(jié)合我國保險公司的特點,給出操作風(fēng)險的定義:保險公司在經(jīng)營過程中,由于工作人員的疏忽或主觀意愿、不正確或不恰當(dāng)?shù)牟僮髁鞒獭⑾到y(tǒng)的不完善、外部事件和法律糾紛所造成的保險公司損失的風(fēng)險。

(二)保險公司操作風(fēng)險的特殊性

保險業(yè)與銀行業(yè)同為金融業(yè)的三大支柱,其操作風(fēng)險也存在著緊密的聯(lián)系。然而,保險公司操作風(fēng)險不只是“操作”上的風(fēng)險而已。它不但與保險公司的業(yè)務(wù)流程如承保、核保、理賠相關(guān),而且與網(wǎng)絡(luò)系統(tǒng)、后臺支持維護(hù)等有關(guān),還與人為因素有關(guān),如不誠實索賠、保險欺詐、道德風(fēng)險等問題。

與銀行相比,保險公司的操作風(fēng)險有幾個鮮明特點:

第一,保險公司的業(yè)務(wù)大多由自然人操作完成,而這是其操作風(fēng)險因素的最大成因,屬于可控制的內(nèi)生風(fēng)險;第二,操作風(fēng)險的覆蓋范圍大。不論是頻率高、損失低的日常小錯誤,還是頻率低、但損失巨大以致保險公司無法繼續(xù)經(jīng)營的巨災(zāi)風(fēng)險都與之相關(guān),所以度量和監(jiān)管其操作風(fēng)險絕非易事;第三由于操作風(fēng)險與人員、內(nèi)部流程等因素關(guān)聯(lián),所以交易規(guī)模越大,結(jié)構(gòu)變化越快速,也越容易發(fā)生操作風(fēng)險損失事件。

(三)我國保險公司操作風(fēng)險的現(xiàn)狀

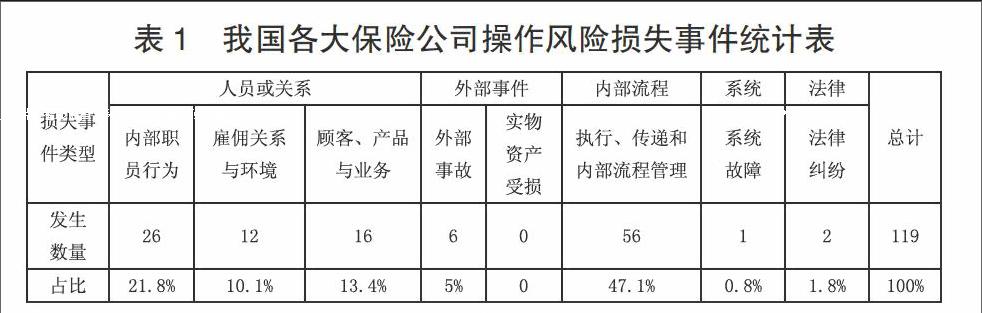

我國的保險公司經(jīng)常由于操作風(fēng)險而引起一系列的損失事件發(fā)生,最后釀成巨大經(jīng)濟損失。本文對保監(jiān)會網(wǎng)站給出的全國各保險公司2015年1月和2月的行政處罰共119起做了分類歸納。

從表中可以看出,占比最大的風(fēng)險因子就是保險公司的內(nèi)部流程。許多保險公司在公司內(nèi)部財務(wù)、流程控制上頻頻出現(xiàn)問題,部分保險公司為了脫離監(jiān)管捏造虛假信息、提供不真實的財務(wù)報告。而人員關(guān)系也是操作風(fēng)險的重要因素,許多內(nèi)部職員在操作上沒有遵守規(guī)章制度,甚至為了經(jīng)濟利益故意夸大事實或者承諾不實信息,進(jìn)行不合規(guī)或者超權(quán)限的交易。此外,投保人騙保、偽造事實等外部事故和法律糾紛所占比例雖小,但是一旦損失事件發(fā)生,也會引起不小的經(jīng)濟損失。

三、保險公司操作風(fēng)險的度量方法

巴塞爾銀行監(jiān)管委員會在新協(xié)議中提出了三種操作風(fēng)險資本的計量方法:基本指標(biāo)法、標(biāo)準(zhǔn)法和高級計量法,其中高級計量法還分為內(nèi)部衡量法和損失分步法兩種。

歐盟償付能力Ⅱ的“三支柱”與巴塞爾新協(xié)議類似,通過資本充足率的定量監(jiān)管、質(zhì)量標(biāo)準(zhǔn)的定性監(jiān)管和信息披露的公眾和市場監(jiān)管三大支柱來實現(xiàn)。

現(xiàn)行世界各國償付能力監(jiān)管體系的償付能力監(jiān)管體系可以分為歐盟SolvencyⅠ、Ⅱ和美國風(fēng)險資本制度。其他國家大多借鑒了歐美體系的監(jiān)管模式,但在監(jiān)管體系中少有提及操作風(fēng)險,少部分國家將操作風(fēng)險單獨設(shè)立,并采用定性或定量的監(jiān)管。

在上述所提到多種計量方法中,使用頻率最高的是標(biāo)準(zhǔn)法,許多國家、許多大型企業(yè)都用其估計保險公司的操作風(fēng)險。但是標(biāo)準(zhǔn)法存在過于籠統(tǒng)、估計不夠精準(zhǔn)的問題,于是在此基礎(chǔ)上,還衍生出多種創(chuàng)新性的高級計量法,如積分卡法、壓力測試和情景分析等。雖然操作風(fēng)險計量方法的選擇有很多,但并非所有的方法都適合我國的保險公司。

四、中國保險公司操作風(fēng)險度量的實證分析

(一)基于標(biāo)準(zhǔn)法的操作風(fēng)險度量實證分析

在用標(biāo)準(zhǔn)法度量風(fēng)險時,保險公司的各項業(yè)務(wù)被分成7個業(yè)務(wù)類別:健康險、人壽險人身意外傷害險、信用保險、責(zé)任保險、保證保險和財產(chǎn)損失險。而每個類別的操作風(fēng)險資本金要求就是該類業(yè)務(wù)的年平均保費乘以適用的系數(shù)即β值2。β表示風(fēng)險損失經(jīng)驗值與監(jiān)管標(biāo)準(zhǔn)指標(biāo)之間的關(guān)系,主要集中在0.15~0.18。所以企業(yè)的操作風(fēng)險資本金要求就是對應(yīng)各類別的算術(shù)加總即:K=∑7i=1GIi×βi。

在中國保監(jiān)會網(wǎng)站上,財產(chǎn)損失險、責(zé)任險與信用保證保險一并歸為財產(chǎn)保險,人身意外傷害險因為現(xiàn)多由財險公司代為銷售且保險期限主要為短期,所以也被并入財產(chǎn)保險。而財產(chǎn)保險業(yè)務(wù)的操作風(fēng)險損失經(jīng)驗值是最高的,其β系數(shù)可設(shè)為0.18,壽險和健康險則設(shè)為0.16與0.17。

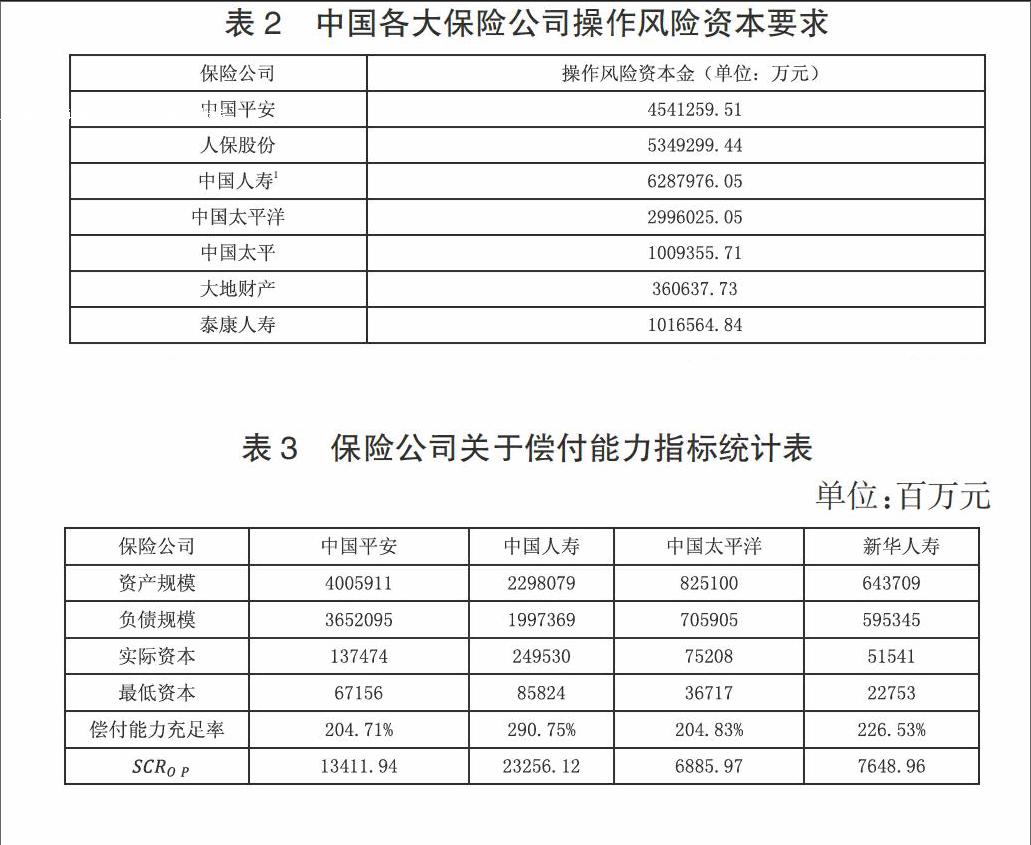

根據(jù)公式可以分別計算出各個保險公司的操作風(fēng)險資本要求如下表。

人保股份、中國人壽和中國太平屬于國有保險公司,經(jīng)營規(guī)模大、務(wù)范圍種類多,各類業(yè)務(wù)收入多,操作風(fēng)險也相應(yīng)大。而大地財產(chǎn)和泰康人壽屬于專業(yè)型保險公司,自然操作風(fēng)險也小很多。中國平安雖然是民營企業(yè),但與規(guī)模相當(dāng)?shù)娜吮9煞菹啾龋洳僮黠L(fēng)險卻小于人保股份,因為人保股份是國家控股,它在內(nèi)部流程操作、人員培訓(xùn)和結(jié)構(gòu)治理上可能沒有中國平安的靈活性強,所以操作風(fēng)險資本金要求也會比較大。

雖然標(biāo)準(zhǔn)法使用了多種業(yè)務(wù)線來區(qū)分保險公司自身業(yè)務(wù)不同的風(fēng)險特征,但是它在大規(guī)模公司的環(huán)境下,β值的設(shè)定偏差可能會導(dǎo)致巨大的影響,因此也存在主觀性的問題。并且,由于我國保監(jiān)會網(wǎng)站公布的數(shù)據(jù)中,將責(zé)任保險、信用保險一并劃入財產(chǎn)險,所以在計算風(fēng)險資本金時,并沒有完全做到各類業(yè)務(wù)線區(qū)分的效果,所以數(shù)據(jù)結(jié)果也只能做公司內(nèi)部參考。

(二)基于SolvencyⅡ中對操作風(fēng)險度量的實證分析

歐盟償付能力Ⅱ“三支柱”的第一支柱主要圍繞的是資本充足率,根據(jù)資本金要求定量監(jiān)管,也是整個監(jiān)管體系中最重要的部分,而償付能力要求(SCR)即為SolvencyⅡ中的關(guān)鍵性指標(biāo),操作風(fēng)險則被單獨設(shè)立在基本償付能力要求(BSCR)之外。在一般情況下,操作風(fēng)險的資本要求(SCROP)不應(yīng)該超過基本償付能力要求(BSCR)的30%。

SCR的標(biāo)準(zhǔn)公式即:SCR=BSCR+Adj+SCROP

而操作風(fēng)險資本金要求SCROP的計算公式為:

SCROP=min{0.30×BSCR;Op}+0.25×Expul

Op=max{Oppremiums;Opprovisions}

其中:

Oppremiums=

0.04(Earnlife-Earnlife-ul)+0.03Earnlife+max{0;0.04(Earnlife- 1.1×pEarnlife-(Earnlife-ul-1.1pEarnlife-ul))}+max{0;0.03(Earnnl- 1.1×pEarnnl)}

Opprovisions=0.0045×max{0;(TPlife-TPlife-ul)}+0.03×max{0;TPnl}

本文選取了2014年中國平安、中國人壽和太平洋保險以及新華人壽為例,由計算可得:

從表3我們可以看出,上述四家公司都存在巨大的操作風(fēng)險,而在我國目前償一代與償二代共同運作的環(huán)境下,我國的保險公司并沒有對操作風(fēng)險計提資本金,一旦風(fēng)險損失發(fā)生,對公司的影響難以估計。在四家公司之中,中國人壽保險公司的操作風(fēng)險最大,這是與其業(yè)務(wù)的廣泛性和人員、系統(tǒng)的龐大組織有關(guān)。

與中國平安相比,中國人壽雖然沒有經(jīng)營非壽險業(yè)務(wù),但是其操作風(fēng)險比中國平安更大,由此可以推斷壽險相較非壽險更容易引起操作風(fēng)險事件。在壽險業(yè)務(wù)中,保險代理人與經(jīng)紀(jì)人主觀或客觀上的欺騙、隱瞞、投保人在投保時的道德風(fēng)險和逆向選擇、保險公司為了賺取保費利潤,在承保和核保過程中常常脫離公司規(guī)章制度,這些因素都在無形中增加了操作風(fēng)險事件發(fā)生的可能性。

歐盟所采用的計提操作風(fēng)險資本金的計量方法涉及保險公司的保費、準(zhǔn)備金、以及其他費用,在分類上區(qū)分了壽險和非壽險業(yè)務(wù),并將投資連結(jié)險單獨分出來。投資連結(jié)險由于主要由投保人或保單持有人自己承擔(dān)風(fēng)險,相對來說,其操作風(fēng)險對保險公司的影響較小。但是該方法需要大量的數(shù)據(jù),我國許多保險公司對于自身數(shù)據(jù)的積累嚴(yán)重不足,所以貿(mào)然采用該法,可能無法實施。在相關(guān)因子系數(shù)的設(shè)定上,歐盟是建立在發(fā)達(dá)成熟的保險市場上的,對于我國新興市場,需要重新設(shè)定系數(shù),這也將是我國保監(jiān)會需要考慮的問題。

五、總結(jié)與建議

2002年,我國保險公司從市場監(jiān)管轉(zhuǎn)變?yōu)閮敻赌芰ΡO(jiān)管。中國保監(jiān)會分別在2008年和2014年公布了中國保險公司償一代和償二代的監(jiān)管制度體系。在償二代中,操作風(fēng)險由于難以量化,以定性監(jiān)管的方式管控風(fēng)險。具體通過風(fēng)險綜合評級對保險公司總體償付能力水平作評價,然后通過監(jiān)管部門對其提出如內(nèi)部結(jié)構(gòu)治理、流程控制等具體要求,并對其實際狀況檢查分析,最后對不合格者采取相應(yīng)的干預(yù)措施。所以,風(fēng)險度量層面依然是空白狀態(tài)。

因此,對于我國保險公司操作風(fēng)險度量方法的研究,本文給出了以下幾點建議:第一,加強整個保險業(yè)對操作風(fēng)險的認(rèn)識,保險公司必須對內(nèi)部員工進(jìn)行相關(guān)知識的培訓(xùn),提高內(nèi)部員工對操作風(fēng)險重要性的認(rèn)識,對內(nèi)部員工的道德品質(zhì)和業(yè)務(wù)素質(zhì)建立操作風(fēng)險管理的內(nèi)部約束機制;第二,選擇適合我國保險公司市場的計量方法,在選擇時需要考慮其帶來的負(fù)面影響,建議在操作風(fēng)險度量的初期可以借鑒歐盟的思路,但高級計量法的內(nèi)部損失模擬是操作風(fēng)險計量的發(fā)展趨勢;第三,保險公司自身應(yīng)加強數(shù)據(jù)積累,調(diào)整并不斷完善自身的數(shù)據(jù)庫,以建立更好的風(fēng)險管理體系;第四,發(fā)揮保監(jiān)會的牽頭作用,僅僅依靠保險公司自覺難以實現(xiàn)。保監(jiān)會應(yīng)該引導(dǎo)各大保險公司建立內(nèi)部損失數(shù)據(jù)庫,為風(fēng)險度量的模型設(shè)立提供歷史數(shù)據(jù),這樣才能不斷完善操作風(fēng)險的度量和管理。

不可否認(rèn),操作風(fēng)險是難以量化的風(fēng)險,它與人的行為關(guān)系緊密,而人的心理和行為又很難用數(shù)字來衡量。目前,我國保險公司對操作風(fēng)險的管理依然是依靠規(guī)章制度來約束,缺乏對操作風(fēng)險的數(shù)理統(tǒng)計。在結(jié)合我國目前試運行的第二代償付能力監(jiān)管體系的同時,借鑒SolvencyⅡ中對操作風(fēng)險的計量方法,對我國保險公司操作風(fēng)險進(jìn)行風(fēng)險度量,將是我國保險業(yè)未來發(fā)展的重點。

參考文獻(xiàn)

[1]閆澤瀅.歐美保險償付能力測算模式的比較分析及其啟示[J].保險職業(yè)學(xué)院學(xué)報,2013(27).

[2]朱軍.中小企業(yè)中小銀行信貸的操作風(fēng)險研究[D].江蘇:南京理工大學(xué),2007.

[3]江先學(xué),吳嵐.保險公司償付能力監(jiān)管研究[M].上海:上海交通大學(xué)出版社,2013.

[4]王翔,徐燕,張艷.我國保險公司操作風(fēng)險及其管控的產(chǎn)權(quán)分析[J].經(jīng)濟問題探索,2011(5):165-170.

[5]仇春涓.我國保險企業(yè)操作風(fēng)險識別度量創(chuàng)新思路探析[J].商業(yè)時代,2010(19):70-71.

[6]CEIOPS.QIS5 Technical Specifications[R].July 2010,www.ceiops.eu.