內(nèi)部控制質(zhì)量與盈利能力的相關(guān)性研究

單雪澍

摘 要:我國學(xué)術(shù)界圍繞內(nèi)部控制進(jìn)行了大量研究,但關(guān)于企業(yè)內(nèi)部控制質(zhì)量與其盈利能力之間的關(guān)系研究較為少見。從政府發(fā)布實施內(nèi)部控制規(guī)范的初衷來看,一方面是希望企業(yè)提升自身的經(jīng)營管理水平和風(fēng)險防控能力,另一方面則是為了確保企業(yè)財務(wù)報告的可靠性,進(jìn)而提高資本市場的運(yùn)作效率。前者理應(yīng)會提高企業(yè)的長期盈利能力,但后者卻會增大企業(yè)因進(jìn)行內(nèi)部控制咨詢和審計等而發(fā)生的制度執(zhí)行成本,短期內(nèi)使企業(yè)利潤下降。企業(yè)提高內(nèi)部控制質(zhì)量,究竟會對其盈利能力產(chǎn)生何種影響?文章以四川省上市公司2015年的公開數(shù)據(jù)為研究對象,利用實證研究方法回答上述問題。

關(guān)鍵詞:內(nèi)部控制質(zhì)量 盈利能力 相關(guān)性

中圖分類號:F270 文獻(xiàn)標(biāo)識碼:A

文章編號:1004-4914(2016)06-076-03

一、引言

自財政部等五部委陸續(xù)發(fā)布《企業(yè)內(nèi)部控制基本規(guī)范》及《企業(yè)內(nèi)部控制配套指引》后,我國企業(yè)的內(nèi)部控制規(guī)范體系已在政府層面得到了初步構(gòu)建。之后,伴隨著上述規(guī)范體系在上海證券交易所上市公司及深圳證券交易所主板上市公司的強(qiáng)制實施,標(biāo)志著我國企業(yè)的內(nèi)部控制建設(shè)已進(jìn)入了一個全新的階段。與此同時,我國學(xué)術(shù)界圍繞內(nèi)部控制也進(jìn)行了大量的研究,相關(guān)文獻(xiàn)呈現(xiàn)“井噴”狀態(tài)。但在這些研究成果中,關(guān)于企業(yè)內(nèi)部控制質(zhì)量與其盈利能力之間的關(guān)系研究較為少見。從政府發(fā)布實施內(nèi)部控制規(guī)范的初衷來看,一方面是希望企業(yè)提升自身的經(jīng)營管理水平和風(fēng)險防控能力,另一方面則是為了確保企業(yè)財務(wù)報告的可靠性,進(jìn)而提高資本市場的運(yùn)作效率。前者理應(yīng)會提高企業(yè)的長期盈利能力,但后者卻會增大企業(yè)因進(jìn)行內(nèi)部控制咨詢和審計等而發(fā)生的制度執(zhí)行成本,短期內(nèi)使企業(yè)利潤下降。企業(yè)提高內(nèi)部控制質(zhì)量,究竟會對其盈利能力產(chǎn)生何種影響?本文試圖以四川省上市公司2015年的公開數(shù)據(jù)為研究對象,利用實證研究方法回答上述問題。

二、文獻(xiàn)回顧

直接對公司內(nèi)部控制質(zhì)量與盈利能力的關(guān)聯(lián)性進(jìn)行研究的文獻(xiàn),不論是國內(nèi)還是國外都比較稀少。目前涉及該主題的研究主要集中在以下三個方面。

(一)內(nèi)部控制評價研究

針對公司內(nèi)部控制有效性的評價方法,我國學(xué)者提出了多種思路。于海云(2011)以公司是否自愿披露內(nèi)部控制自我評價報告以及是否聘請審計機(jī)構(gòu)對該報告進(jìn)行審計并發(fā)布無保留審計意見作為判斷企業(yè)內(nèi)部控制質(zhì)量高低的標(biāo)準(zhǔn)。張穎等(2010)根據(jù)ERM框架界定的內(nèi)部控制四個目標(biāo)進(jìn)行問卷調(diào)查,采用李克特五級制量表對內(nèi)部控制的有效性進(jìn)行度量。更多的學(xué)者則是通過構(gòu)建內(nèi)部控制評價指標(biāo)體系來綜合評定企業(yè)的內(nèi)部控制質(zhì)量。如,駱良彬等(2008)提出了模糊綜合評價模型。王海林(2009)建立了內(nèi)部控制能力評價的IC-CMM模型等。在各種綜合評價模型中,最具代表性的是夏大版企業(yè)內(nèi)部控制指數(shù)以及迪博版企業(yè)內(nèi)部控制指數(shù)。前者由廈門大學(xué)內(nèi)部控制課題組發(fā)布,后者由中山大學(xué)和深圳迪博企業(yè)風(fēng)險管理技術(shù)公司聯(lián)合發(fā)布。

(二)盈利能力評價研究

國內(nèi)外對盈利能力評價的研究均經(jīng)歷了相當(dāng)長的時間。在研究早期,研究者主要提出了一些能夠評價企業(yè)某方面盈利能力的財務(wù)指標(biāo),并通過計算和分析這些指標(biāo)值來說明企業(yè)的盈利能力。亞歷山大·沃爾(1928)在其《財務(wù)報表比率分析》中就提出了利潤率、投入產(chǎn)出率等可以概括企業(yè)盈利能力的財務(wù)指標(biāo)。之后,學(xué)者們將注意力轉(zhuǎn)移到了對盈利能力的綜合評價方面。丁玉芳等(2004)提出了基于模糊數(shù)學(xué)方法下的企業(yè)盈利能力評價模型,從而達(dá)到了對盈利能力定性與定量綜合評價的目的。李治國(2008)選取了凈資產(chǎn)收益率等7項反映上市公司盈利能力的財務(wù)指標(biāo),利用因子分析法計算了反映盈利能力的綜合評價指標(biāo)。

(三)內(nèi)部控制與盈利能力相關(guān)性研究

Hamersley(2008)的實證研究顯示如果公司的內(nèi)部控制存在重大缺陷,則該缺陷的披露會給企業(yè)帶來諸如股價下跌、債權(quán)人縮短債務(wù)期限等負(fù)面影響。唐曉鳳(2012)針對50家上市公司的研究顯示公司管理水平與盈利能力之間存在相關(guān)性。內(nèi)部控制較好的公司其管理水平也較高,資源利用率高,從而可以穩(wěn)定推動公司的盈利水平。常峰源(2013)以100家制造業(yè)上市公司為研究對象,得出了制造業(yè)公司的內(nèi)部控制有效性與盈利能力呈顯著正相關(guān)關(guān)系的結(jié)論。

三、研究設(shè)計

(一)研究變量

1.被解釋變量。代表企業(yè)盈利能力(被解釋變量)的財務(wù)指標(biāo)很多,體現(xiàn)了盈利能力度量的不同角度,且各指標(biāo)之間可能存在一定的信息重疊問題,若簡單選定一個現(xiàn)有指標(biāo)來直接代表企業(yè)的盈利能力顯然是不太合理的。因而本文首先采用主成分分析法確定代表企業(yè)盈利能力的主成分,之后以主成分為基礎(chǔ)計算盈利能力綜合評價指標(biāo),并將該指標(biāo)作為被解釋變量,符號標(biāo)記為PRO。在進(jìn)行主成分分析時,選用了凈資產(chǎn)收益率、總資產(chǎn)報酬率、投入資本回報率、銷售凈利率、銷售毛利率、主營業(yè)務(wù)比率、營業(yè)利潤率、基本每股收益、每股息稅前利潤等9項反映上市公司盈利能力的財務(wù)指標(biāo)。

2.解釋變量。本文直接以上市公司披露的內(nèi)部控制審計報告的審計意見作為解釋變量,符號標(biāo)記為ICQ。如果內(nèi)控審計報告中審計師出具的是標(biāo)準(zhǔn)無保留意見,代表被審計公司的內(nèi)部控制制度較為完善合理,內(nèi)部控制質(zhì)量比較高,則ICQ=1。如果審計師出具的是帶強(qiáng)調(diào)事項段的無保留意見或否定意見,以及未披露內(nèi)部控制審計意見的均視為內(nèi)部控制存在缺陷,則ICQ=0。

3.控制變量。由于影響企業(yè)盈利能力的因素較多,本文在多元回歸模型中加入了如下四個控制變量:公司規(guī)模、行業(yè)、經(jīng)營效率、財務(wù)風(fēng)險。(1)公司規(guī)模(Size)。根據(jù)規(guī)模經(jīng)濟(jì)效益理論,一般而言,規(guī)模較大的公司,其成本控制優(yōu)勢和市場經(jīng)營優(yōu)勢較明顯,因而盈利能力較高。本文使用公司資產(chǎn)的對數(shù)反映公司規(guī)模。(2)行業(yè)(IND)。不同的行業(yè)往往具有不同的盈利水平。傳統(tǒng)制造業(yè)通常有較低的利潤率,而創(chuàng)新型及高科技企業(yè)則意味著更高的利潤空間。若企業(yè)屬于信息傳輸、軟件和信息技術(shù)服務(wù)業(yè)和文化、體育和娛樂業(yè),取值為1,否則為0。(3)總資產(chǎn)周轉(zhuǎn)率(ATR)。在正常經(jīng)營狀況下,資產(chǎn)周轉(zhuǎn)速度會直接影響企業(yè)的獲利能力。資產(chǎn)的運(yùn)營效率高,說明企業(yè)可以利用較少的投入獲得較大的產(chǎn)出,盈利能力較強(qiáng),反之代表資金占用過大,資金成本增加,利潤相應(yīng)減少。(4)資產(chǎn)負(fù)債率(L/A)。資產(chǎn)負(fù)債率大,意味著企業(yè)的財務(wù)風(fēng)險較大,從而會提高企業(yè)的加權(quán)平均資本成本,進(jìn)而降低企業(yè)的盈利水平。

(二)樣本選擇與數(shù)據(jù)來源

本文選取在滬、深證券交易所A股上市的注冊地為四川的105家公司為研究樣本。因為要對2014年的年報數(shù)據(jù)進(jìn)行分析,因而剔除2015年及以后上市的公司15家,另剔除金融業(yè)公司1家,財務(wù)數(shù)據(jù)披露不完整的公司1家,最終樣本數(shù)為88個。樣本數(shù)據(jù)來源于滬、深交易所網(wǎng)站、巨潮資訊網(wǎng)、Wind數(shù)據(jù)庫。行業(yè)分類按照證監(jiān)會行業(yè)分類標(biāo)準(zhǔn)劃分。全文數(shù)據(jù)運(yùn)用SAS9.3和MATLAB R2013b軟件進(jìn)行處理和分析。

(三)模型建立

為檢驗內(nèi)部控制質(zhì)量與企業(yè)盈利能力之間的相關(guān)性,建立模型如下:

PRO=β0+β1ICQ+β2Size+β3IND+β4ATR+β5L/A+ε

其中,PRO為公司盈利能力綜合指標(biāo),需要通過主成分分析模型計算確定。ICO為解釋變量,其余指標(biāo)為控制變量。β0為截距,β1至β5為回歸系數(shù),ε為殘差項。

四、實證研究與結(jié)果分析

(一)盈利能力綜合指標(biāo)分析

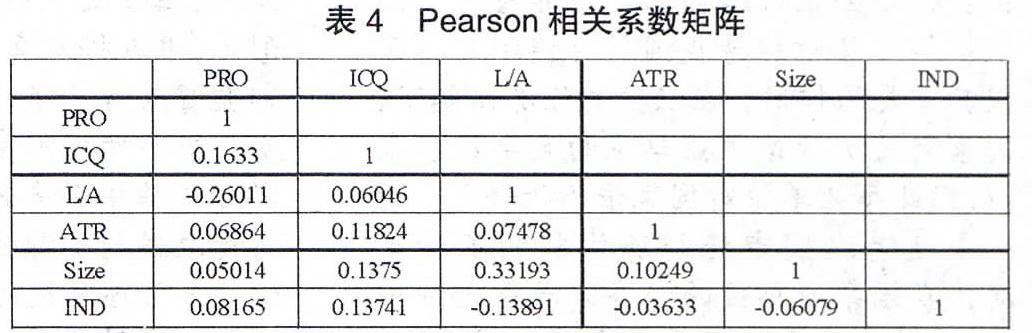

本文使用主成分分析法對凈資產(chǎn)收益率等9項盈利能力指標(biāo)進(jìn)行成分分析,提取特征值并加以計算,最后得到綜合盈利能力評價指標(biāo)。提取主成分的標(biāo)準(zhǔn)是累計方差貢獻(xiàn)率達(dá)到80%以上。

利用SAS9.3(中文(簡體))對全部樣本數(shù)據(jù)進(jìn)行主成分分析,得到如下相關(guān)系數(shù)矩陣特征值表(表1)。

從表1可知,選至第三成分時累積方差貢獻(xiàn)率達(dá)到了81.41%,超過80%,故本文選取前三個成分作為代表企業(yè)盈利能力的主成分。

根據(jù)主成分得分系數(shù)矩陣表(表2),得出第一主成分Z1、第二主成分Z2、第三主成分Z3的表達(dá)式如下:

Z1=0.377727X1+0.403246X2+0.382403X3+0.329470X4+

0.139705X5+0.025522X6+0.317709X7+0.406353X8+0.392049X9

Z2=-0.263707X1-0.146396X2-0.155368X3+0.238382X4+

0.449200X5+0.686057X6+0.378293X7-0.057357X8-0.095978X9

Z3=0.239978X1+0.140759X2+0.193212X3-0.502068X4+

0.040512X5+0.608032X6-0.491672X7+0.086062X8+0.112701X9

其中,X1至X9分別代表凈資產(chǎn)收益率、總資產(chǎn)報酬率、投入資本回報率、銷售凈利率、銷售毛利率、主營業(yè)務(wù)比率、營業(yè)利潤率、基本每股收益、每股息稅前利潤。

利用MATLAB對主成分Z1到Z3進(jìn)行計算,能夠得出可以代表各上市公司盈利能力的綜合評價指標(biāo)PRO。

PRO=(58.83%Z1+11.89%Z2+10.69%Z3)/81.41%

(二)統(tǒng)計性描述分析

在本文試圖建立的回歸模型中,涉及到了綜合盈利能力、內(nèi)部控制質(zhì)量、企業(yè)規(guī)模、資產(chǎn)周轉(zhuǎn)率、資產(chǎn)負(fù)債率、行業(yè)分類等6個變量,其描述性統(tǒng)計分析結(jié)果如表3所示。

1.綜合盈利能力的均值為18.46,標(biāo)準(zhǔn)差50.44,說明四川省各上市公司之間的盈利能力差異較大,經(jīng)營狀況各異,這在正常的市場競爭情況下是一種合理的狀態(tài)。

2.內(nèi)部控制質(zhì)量的均值為0.76,說明四川省上市公司的內(nèi)部控制質(zhì)量不太高,在88個樣本中,4個樣本的內(nèi)控審計報告出具了帶強(qiáng)調(diào)事項段的無保留意見,1個樣本的內(nèi)控審計報告出具了否定意見,還有17個樣本沒有披露內(nèi)控審計報告,占到了總樣本的19%。

3.企業(yè)規(guī)模由于采用了企業(yè)資產(chǎn)總額的對數(shù),故而企業(yè)間的差異看起來并不是非常大,但其實際代表的資產(chǎn)規(guī)模各企業(yè)之間的差異還是非常明顯的。

4.四川省上市公司的資產(chǎn)周轉(zhuǎn)率普遍不高,均值為0.59,僅有11%的公司資產(chǎn)周轉(zhuǎn)率超過了1。這與該省上市公司大多數(shù)為制造業(yè)、采礦業(yè)和電力供應(yīng)等行業(yè)有關(guān)。這些行業(yè)的運(yùn)營往往需要大量固定資產(chǎn)方面的投資,因而其資產(chǎn)周轉(zhuǎn)率較低。

5.平均45%的資產(chǎn)負(fù)債率表明四川省上市公司的總體財務(wù)風(fēng)險不太高,但是從標(biāo)準(zhǔn)差以及極值情況來看,各樣本企業(yè)之間的差異還是非常大的。因而有必要將其作為控制變量納入回歸模型。

6.從行業(yè)分類的情況來看,四川省上市公司的行業(yè)集中度很高,83%的樣本屬于傳統(tǒng)的制造業(yè)、采礦業(yè)、建筑業(yè)和水電熱力供應(yīng)行業(yè),特別是制造業(yè)樣本達(dá)到了66%。僅有5.7%的樣本屬于信息軟件和文化體育行業(yè)。該情況導(dǎo)致了行業(yè)分類數(shù)據(jù)的標(biāo)準(zhǔn)差非常小。

(三)變量相關(guān)性分析

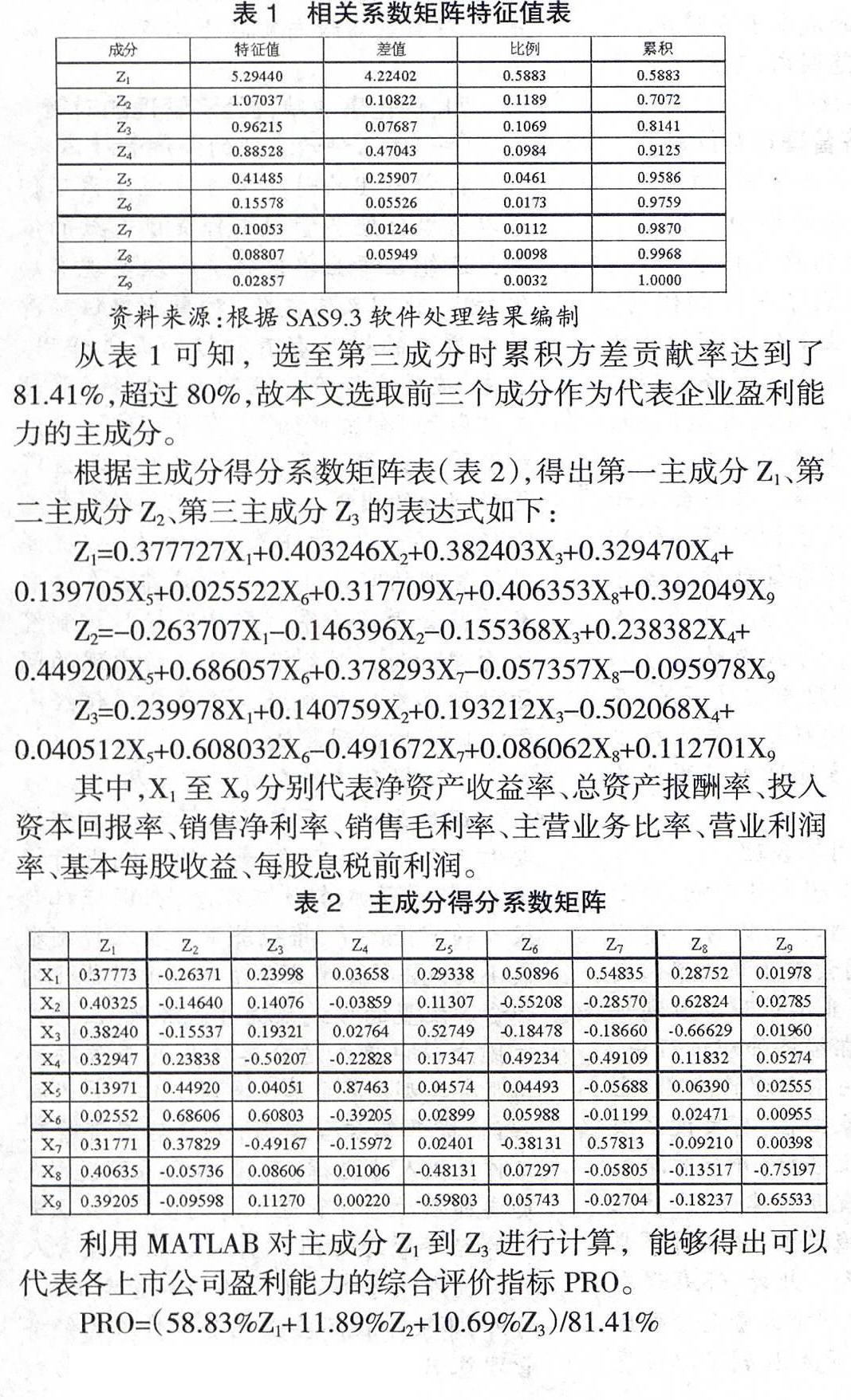

利用SAS軟件對各變量進(jìn)行Pearson相關(guān)性檢驗。檢驗結(jié)果見表4。

由變量相關(guān)系數(shù)矩陣可以看出,盈利能力綜合指標(biāo)(PRO)除與資產(chǎn)負(fù)債率(L/A)在5%顯著性水平下負(fù)相關(guān)之外,與內(nèi)部控制質(zhì)量等其它4個變量之間的相關(guān)系數(shù)絕對值不超過0.17,相關(guān)性均不顯著,這與一些其它文獻(xiàn)提出的結(jié)論并不完全吻合。

1.盈利能力綜合指標(biāo)與資產(chǎn)負(fù)債率顯著正相關(guān),表明企業(yè)的負(fù)債比率越高,面臨的財務(wù)風(fēng)險就越大,因而會降低企業(yè)的盈利能力。這一結(jié)論支持了李治國(2008)的研究結(jié)果。

2.內(nèi)部控制質(zhì)量(ICQ)與企業(yè)盈利能力綜合指標(biāo)的相關(guān)系數(shù)為正,與本文的預(yù)期方向相同,但是并未呈現(xiàn)顯著的相關(guān)關(guān)系。造成這一結(jié)果的原因,筆者認(rèn)為可能有兩點:(1)內(nèi)部控制審計報告的質(zhì)量值得商榷。由于我國要求上市公司披露內(nèi)部控制審計報告的時間并不長,很多會計師事務(wù)所特別是國內(nèi)所對內(nèi)部控制審計業(yè)務(wù)的執(zhí)業(yè)水平不高,再加上內(nèi)控審計業(yè)務(wù)競爭激烈,可能導(dǎo)致內(nèi)控審計報告的結(jié)果無法完全客觀公正地代表上市公司的內(nèi)部控制水平;(2)樣本量不足。因為本文分析的對象是四川省2014年的上市公司,在作了必要的樣本剔除后,僅余樣本88個,對于統(tǒng)計分析而言,樣本量可能不太充分。

3.盈利能力綜合指標(biāo)與資產(chǎn)周轉(zhuǎn)率、企業(yè)規(guī)模、信息軟件等行業(yè)性質(zhì)之間的相關(guān)系數(shù)均為正,也與本文預(yù)期的方向相吻合,但相關(guān)系數(shù)絕對值很低,無法得到明確的結(jié)論。

4.企業(yè)規(guī)模(Size)與資產(chǎn)負(fù)債率(L/A)在5%水平下呈顯著正相關(guān)關(guān)系,說明在2014年四川省規(guī)模較大的上市公司往往具有較高的資產(chǎn)負(fù)債率,這一方面可以理解為規(guī)模大的公司其抗風(fēng)險能力高,因而可以獲得更多的債務(wù)資本,另一方面也可能意味著規(guī)模較大的公司承受了更大的財務(wù)風(fēng)險。

由于在Pearson相關(guān)性檢驗中發(fā)現(xiàn)盈利能力綜合指標(biāo)與其它變量之間的相關(guān)性并不十分顯著,若對因變量與自變量進(jìn)行線性回歸,得到的回歸模型效果不會很好,因而本文不再進(jìn)行后續(xù)回歸分析。

五、結(jié)論與研究展望

通過上述研究可以發(fā)現(xiàn),四川省上市公司以內(nèi)控審計報告結(jié)果為代表的內(nèi)部控制質(zhì)量與企業(yè)盈利能力之間存在著正相關(guān)關(guān)系。良好的內(nèi)部控制除了可以提升企業(yè)財務(wù)信息的可靠性,保護(hù)企業(yè)資產(chǎn)的安全完整,避免不必要的資產(chǎn)損失外,更重要的是可以確保企業(yè)既定的管理政策能夠得到有效執(zhí)行,可以高效地識別和應(yīng)對風(fēng)險,從而提高企業(yè)的經(jīng)營效率和經(jīng)濟(jì)效益。因此,建議四川省各上市公司切實提升對內(nèi)部控制的重視程度,積極完善內(nèi)部控制和風(fēng)險管理體系,避免內(nèi)部控制建設(shè)、評價、審核流于形式。

由于資金、時間、專業(yè)的限制,本文的研究尚存在很多缺憾,包括:對內(nèi)部控制質(zhì)量的評價僅使用了內(nèi)控審計報告的結(jié)論;沒有對四川省上市公司的內(nèi)控審計情況與我國全部上市公司進(jìn)行比較研究;只分析了2014年的四川省上市公司的截面數(shù)據(jù)等。在未來的研究中,可從以下方面做進(jìn)一步探索:一是直接使用迪博版內(nèi)控指數(shù)及廈大版內(nèi)控指數(shù)代表企業(yè)內(nèi)控質(zhì)量進(jìn)行相關(guān)分析,并與本文分析結(jié)論進(jìn)行比較,進(jìn)一步驗證內(nèi)控質(zhì)量與盈利能力的相關(guān)性,同時也可間接分析我國目前上市公司內(nèi)控審計報告的可靠性。二是采用面板數(shù)據(jù)分析自2009年至今我國上市公司內(nèi)部控制質(zhì)量的變化及與盈利能力的相關(guān)性,以更好地觀察提升內(nèi)部控制質(zhì)量對企業(yè)盈利的短期及長期效應(yīng)。三是直接對典型公司進(jìn)行實地調(diào)查,深入分析企業(yè)內(nèi)部控制現(xiàn)狀,挖掘相關(guān)成本與收益數(shù)據(jù),通過案例研究論證內(nèi)部控制質(zhì)量與企業(yè)收益之間的關(guān)系,并提出立足中國本土文化和環(huán)境的提高企業(yè)內(nèi)部控制質(zhì)量的可行性建議。

參考文獻(xiàn):

[1] 朱華建,張盛勇,高宏偉.21世紀(jì)以來我國內(nèi)部控制研究主題及述評——基于2000年到2010年《會計研究》等國內(nèi)主要七種期刊的分析[J].會計研究,2011(11)

[2] 周守華,胡為民,林斌,劉春麗.2012年中國上市公司內(nèi)部控制研究[J].會計研究,2013(7)

[3] 程慧芳.內(nèi)部控制質(zhì)量評價有點霧里看花——基于迪博版與廈大版指數(shù)比較[J].財會月刊,2014(1)

[4] 宋曉華,祁晨,祖丕娥.內(nèi)部控制研究綜述[J].財會通訊,2014(12)

[5] 張穎,鄭洪濤.我國企業(yè)內(nèi)部控制有效性及其影響因素的調(diào)查與分析[J].審計研究,2010(1)

[6] 駱良彬,王河流.基于AHP的上市公司內(nèi)部控制質(zhì)量模糊評價[J].審計研究,2008(6)

[7] 王海林.內(nèi)部控制能力評價的IC-CMM模型研究[J].會計研究,2009(10)

[8] 丁玉芳,單廣榮.基于模糊數(shù)學(xué)方法下的企業(yè)盈利能力評價模型[J].西北民族大學(xué)學(xué)報(自然科學(xué)版),2004(3)

[9] 李治國.公司盈利能力與資本結(jié)構(gòu)相關(guān)性研究——基于對山東上市公司的實證分析[J].工業(yè)技術(shù)經(jīng)濟(jì),2008(5)

[10] 唐曉鳳,王攀峰,袁建華.上市公司內(nèi)部控制與盈利能力的相關(guān)性分析[J].綠色財會,2012(3)

[11] 常峰源.內(nèi)部控制有效性對企業(yè)盈利能力的影響[J].中國商貿(mào),2013(24)

[12] 于海云.內(nèi)部控制質(zhì)量、信用模式與企業(yè)價值——基于深市A股上市公司的實證分析[J].財經(jīng)理論與實踐,2011(3)

(作者單位:四川大學(xué)數(shù)學(xué)學(xué)院 四川成都 610065)

(責(zé)編:賈偉)