基于戰略視角的老白干酒并購豐聯酒業績效分析*

○湖南農業大學商學院 李夢郎 王 紅

一、引言

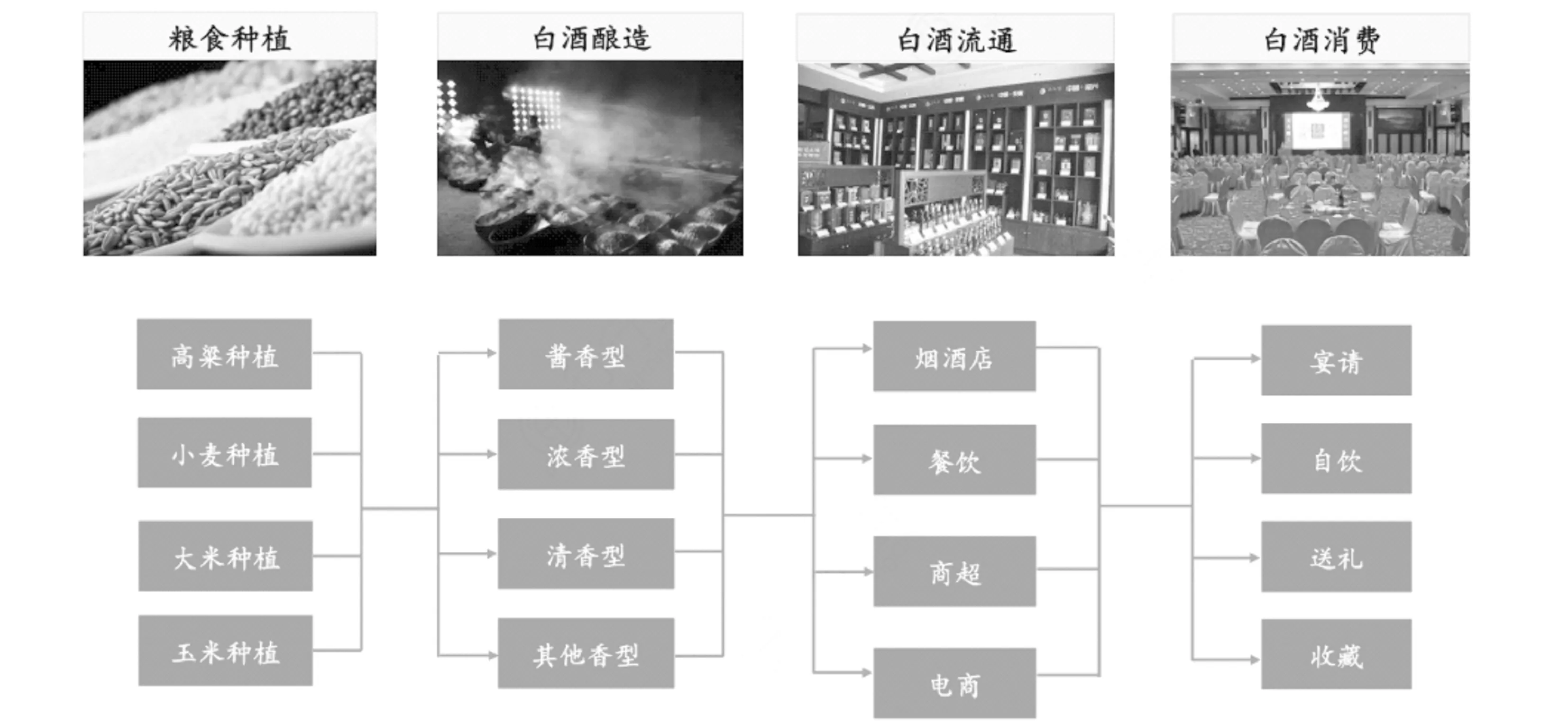

并購作為企業發展的重要外部增長源泉,自上個世紀以來已經引發了多次并購浪潮[1]。在供給側改革的大背景下, 企業通過并購實現資源優化配置和產業整合將成為經濟結構調整的重要方式[2]。從歷年并購數據變動情況看,國內并購交易整體數量及食品飲料板塊并購交易數量均呈現總體上升趨勢,其中的白酒行業是一個亮點。白酒行業是一個具有中華元素和民族特色的行業,自1988年開始主要經歷了穩定增長期、市場調整期、黃金發展期、行業回調期四個階段,現如今已經由高速發展的成長期進入穩定發展的成熟期,已擁有比較成熟和完整的產業鏈(見圖1)。由于白酒具有上癮品屬性、社交品屬性,使得消費者復購率高、能夠接受高端白酒提價,所以它在給投資者帶來穩定的分紅的同時,仍然能夠保持比較快速的增長,為白酒企業帶來了豐厚的收益。在此契機下,不少白酒企業為了增加市場份額紛紛增能擴產,甚至不少業外資本也想要進入白酒行業分一杯羹,外加白酒行業在疫情之下經歷了深度的調整,部分經營能力較差的小企業面臨被市場淘汰的窘境,行業加速出清,這些都在一定程度上為優勢酒企提供了并購機會。

圖1 白酒產業鏈全景

一場并購活動的背后一般都有一定的戰略思考,科學評價并購績效的關鍵一環是將并購戰略和并購績效評價緊密結合。本文以老白干酒為研究對象,從戰略視角切入,結合并購動因對其并購績效進行分析,期望能夠得出一些啟發性的結論。

二、老白干酒并購豐聯酒業簡介

(一)并購方

衡水老白干酒的釀造歷史悠久,公司在唐朝時期便聲名鵲起。1946年經過改制后收歸國有,2002年公司經批準在上交所上市,成為河北省第一家也是唯一一家上市釀酒公司。公司是老白干香型酒的業界翹楚。老白干香型酒以“醇香清雅、甘冽豐柔”著稱于世,老白干酒在上海世博會以及世界烈性酒大賽等活動上均獲得了多個獎項。河北衡水市和石家莊市是公司最重要的兩個市場,在石家莊地區銷售的十八酒坊系列,自2006年起連續多年保持銷量第一,得到了廣大消費者的認可。2018年公司對豐聯酒業進行并購,將板城燒鍋酒、安徽文王貢酒、湖南武陵酒和山東孔府家酒納入旗下,這四家酒企均是各自區域的地方知名品牌,并購后的老白干酒實現了多香型共同發展格局。

(二)被并方

豐聯酒業控股集團有限公司成立于2012年7月16日,旗下包括位于河北的板城燒鍋,位于山東的孔府家酒,位于安徽的文王酒以及位于湖南的武陵酒。

表1 豐聯酒業公司概況

(三)并購動因分析

1.優化產品結構

公司原有品牌主要包括衡水老白干酒、十八酒坊系列酒,雖說在河北省內具有很高知名度,但像安徽這樣有自己“省酒”的省份并不少,老白干對這些省份的“滲透力”較弱,通過收購豐聯酒業,不僅減少了原有產品單一化的競爭劣勢,也快速占領了國內其他省份的白酒市場。

2.強化公司的行業地位

豐聯酒業旗下的四家酒企處于不同區域,其中乾隆醉酒業與老白干酒同處河北省內,持有的板城燒鍋酒品牌與老白干長期構成競爭態勢,壓制了老白干業績發展。期望通過這次并購能夠減少老白干在省內的競爭內耗,加強在全國白酒企業的行業地位。

3.提升公司的競爭力

并購后公司由與板城的省內競爭矛盾轉向同山莊、瀘州老窖等品牌的擠壓式競爭矛盾,實現與板城在省內市場的協同互補,并依托武陵、文王、孔府家等酒企品牌及銷售資源開拓湖南、安徽、山東等省外市場,促進老白干酒的全國化布局,期望能夠提升公司競爭力。

(四)并購交易基本情況

2017年老白干通過定向增發和現金支付結合的方式全資收購了豐聯酒業。其中,以現金方式支付對價6.19億元,擬以20.71元/股定向增發募集4億元用于支付現金對價。并購交易方、交易方案、并購安排以及并購后的持股比例等信息詳見表2。

表2 本次收購交易基本情況

三、老白干酒的并購績效分析

(一)優化產品結構分析

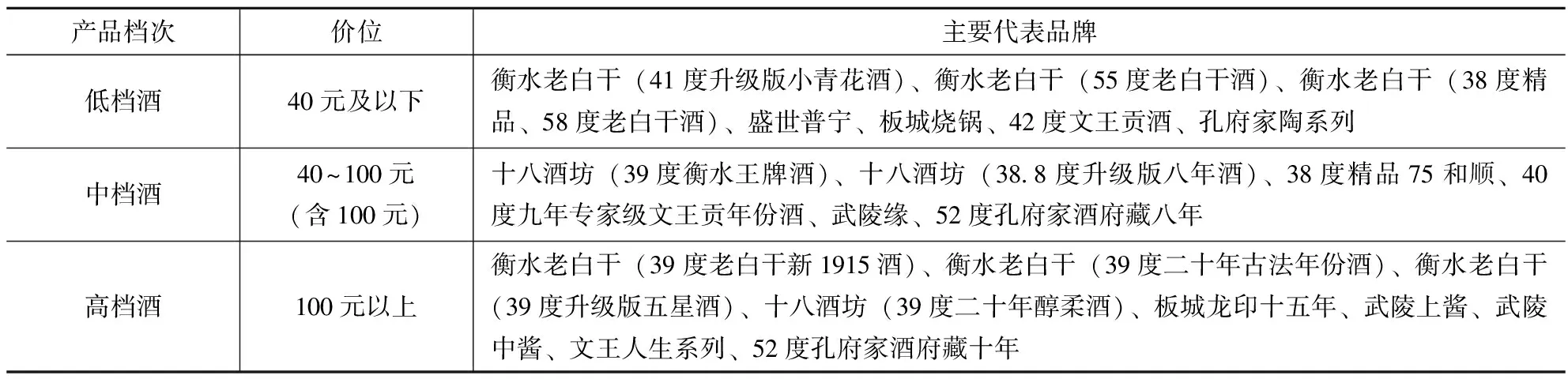

公司原有品牌主要包括衡水老白干酒、十八酒坊系列酒,在河北省內具有很高知名度;并購完成豐聯酒業之后,公司品牌度和區域跨度進一步提升,承德乾隆醉酒、安徽文王貢酒、湖南武陵酒、孔府家酒等品牌加入公司陣營。這次并購豐聯酒業重構了老白干酒的市場格局,具體見表3。

表3 并購后老白干酒產品結構表

(二)鞏固行業地位及提升企業競爭力分析

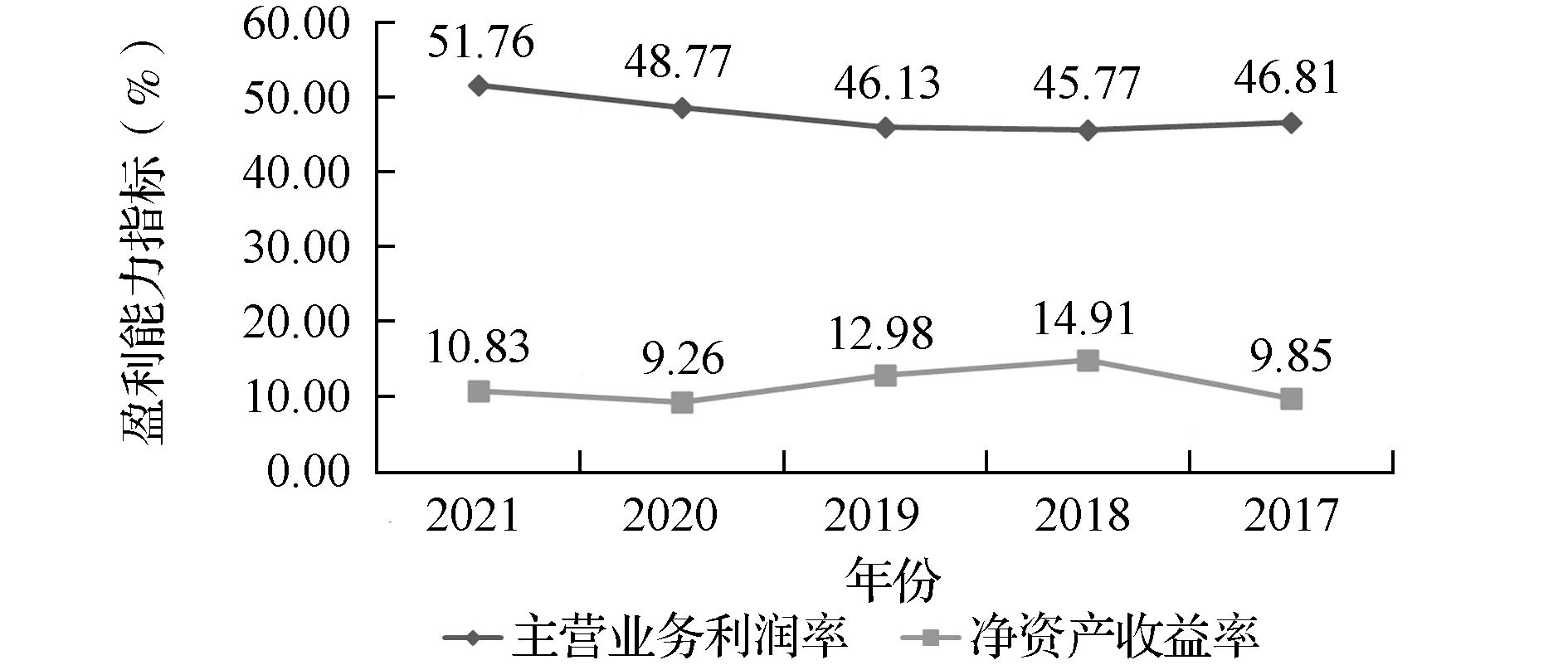

財務維度是企業戰略目標是否實現最直接的體現[3]。從圖2可以看出公司并購完成當年的主營業務利潤率小幅下降,2018和2019年的主營業務利潤率甚至不如并購前的2017年,查閱老白干酒2019年財報可見,分系列看,文王貢酒系列實現收入3.34億元,湖南武陵系列酒實現收入3.52億元,孔府家酒實現收入1.62億元;分市場看,安徽市場收入為3.34億元,湖南市場收入為3.52億元,山東市場收入為1.5億元。可見,老白干酒省外市場收入主要依靠四個酒廠在當地的運營,老白干酒系列并沒有實現大規模擴張。

圖2 2017—2021年盈利能力指標

從凈資產收益率分析,2018年并購完成當年凈資產收益率增漲了5.06%,隨后就是連續三年的波動下降,雖說剛剛公布的2021年的數據顯示相較2020年凈資產收益率有所上升,但是相較于并購前的增長卻是微乎其微,一個主要原因是老白干在并購后沒有對豐聯酒業進行有效地整合,沒有形成很好的業務協同。這種現象在2020年和2021年才得到改善。事實上,老白干酒曾表示,除板城燒鍋以外,其余三家酒廠仍以獨立法人主體存在并開展生產經營活動,老白干酒只是向其派駐董事、監事和財務人員等。

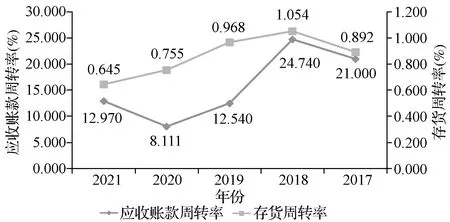

從圖3不難看出老白干酒應收賬款周轉率呈現波動下降趨勢,盡管并購完成當年增長了3.74,但2019—2020年應收賬款周轉率均不理想,遠遠低于同期行業均值(作者整理)。雖然2021年有了一定的改善,但是總體而言還是和同行業企業間有著不少的差距,企業應該改善應收款項的有關信用政策,盡可能地減少客戶對自身資金的占用。整體來看,存貨周轉率波動幅度小于應收賬款周轉率的波動幅度,其中應收賬款周轉率從2018年并表的24.74驟降至2021年的12.97;而存貨周轉率呈現波動下降趨勢,結合2019—2020年的行業的存貨周轉率(0.61~0.70)分析發現,2018—2021年老白干酒存貨周轉率均高于行業均值,說明老白干酒存貨積壓現象相較于同行業不算嚴重,但結合公司年報發現,并購后老白干酒的存貨基數大幅增加。

圖3 2017—2021年營運能力指標

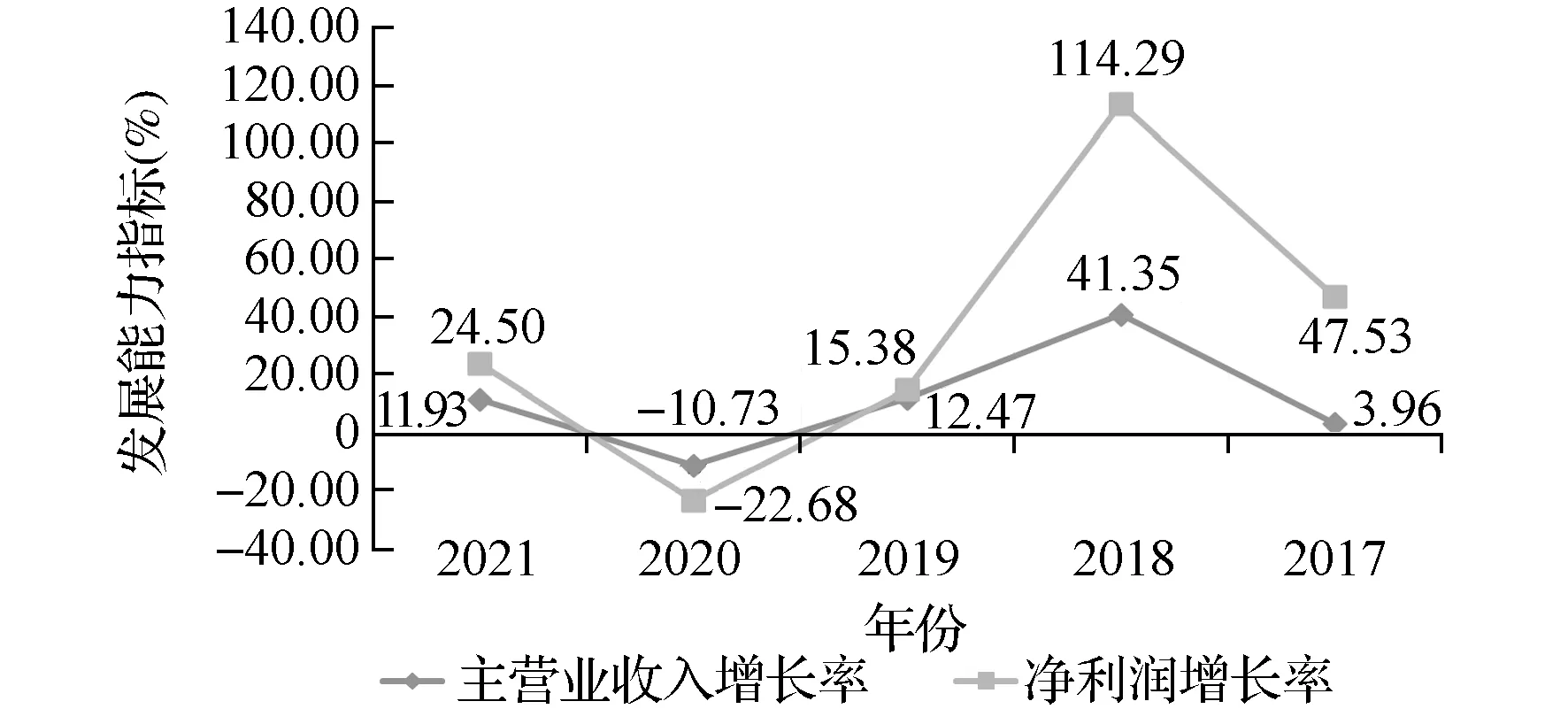

從圖4分析發現,企業的發展能力指標在并購當年得到了顯著提升,主營業務增長率和凈利潤增長率分別增長了37.39%和66.76%,并購次年主營業務收入增長率下降了28.88%,而凈利潤增長率驟降了近100%。2020年兩個增長率均由正轉負,說明當年發生了虧損,但是考慮到新冠疫情對白酒行業的影響,對整個實體經濟均有很大的影響,加之春節等假節日減少了不必要的走親訪友,對白酒的消費也有一定的影響。2021年疫情得到了很好的控制,經濟形勢好轉,老白干的發展能力指標也得到了一定的恢復。

圖4 2017—2021年發展能力指標

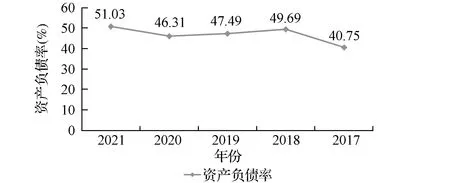

從圖5和圖6可以看出2018年并購完成當年老白干資產負債率上升,隨著并購完成老白干對自身的產權結構進行了一定的調整,結合公司年報對資產負債表進行分析發現,企業的非流動負債在2018—2021年基本保持穩定,流動負債中的短期借款從2018年的5.00億元減至2021年的2.35億元,不增反減,而2020和2021年合同負債分別增加了7.07億元和13.58億元,因此,資產負債率的增加是由于合同負債增加所致。同時,合同負債的增加導致流動負債的增加,這也很好地解釋了2020年和2021年速動比率的下降趨勢;同期現金比率的增加的原因則是在貨幣資金變動不大的情況下,期末存在大量的交易性金融資產所致。

圖5 2017—2021年償債能力指標

圖6 2017—2021年償債能力指標

四、結語

綜上分析,老白干酒并購幾大地方酒廠后的績效改善并不顯著,只有優化產品結構的戰略目的得以實現,而強化公司地位、提升公司競爭力的戰略目標并未有效實現,主要有以下幾方面的原因:首先,老白干酒并沒有走出河北,并購后,除了板城燒鍋能實現協同以外,其余幾個酒廠無法和老白干酒實現戰略和資源的協同效應;其次,由于老白干型酒和并購的其他酒種的釀造工藝也大相徑庭,所以雙方在技術上的共享程度也大打折扣;再次,由于并購的四家企業距離較為分散,在物流和管理成本上也不能得到共享和分攤;最后,同時并購四家酒廠非常考驗企業的多品牌協同和管理能力,回頭看去,作為區域省酒的老白干經驗并不充足。