中國養老地產REITs 的融資模式研究

張 希

0 引言

隨著老齡化人口的不斷增加,未來養老地產會迎來井噴式增長。而傳統的養老地產融資作為房地產融資項目的一部分,存在著一定的局限性。主要表現在前期資金需求量大,融資渠道較為單一,投資周期長,缺少行業政策支持,監管條件苛刻等。為此,加大對養老地產融資力度,有必要利用金融創新,借鑒國外先進的房地產融資模式,開拓新的融資渠道。

1 REITs 的內涵及優勢

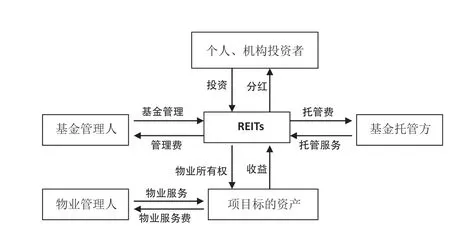

REITs( Real Estate Investment Trusts),即房地產投資信托基金。它是一種以發行收益憑證的方式匯集特定多數投資者的資金,由專門投資機構進行房地產投資經營管理,并將投資綜合收益按比例分配給投資者的一種信托基金。

簡單來講,就是面向中小投資者,將社會上的閑置資金募集起來,募集到的資金交由專業的基金管理公司進行集中管理,募集到的資金主要用于投資房地產項目,同時投資者和基金公司簽訂基金管理合同,獲得的收益通過合同規定的份額給到中小投資者。收益來源主要來自房地產投資的租金收入及基金本身的資本增值。具體REITs構架如圖1 所示:

圖1 REITs 構架示意圖

圖2

REITs 的優勢主要具體體現在以下幾個方面:

(1)流動性強,可以上市交易

傳統的養老地產投資項目,需要投入大量的資金,同時對資金的周轉能力要求高。而REITs 本身屬于資產證券化范疇,在符合條件的情況下,可以在證券交易所掛牌交易,和股票、債券一樣,可以認購、贖回,還可以在公開市場上上市、流通交易。這樣就相對于傳統房地產投資項目而言,具有了明顯的流動性優勢。

(2)投資門檻低,資金來源廣

REITs 作為房地產投資信托基金,是基金的一種類型,而基金本身就是把一大塊資金需求量分成相對較小的單位出售,投資者可以以較少的資金參與基金認購,具有投資門檻低,適用于絕大部分中小投資者。同時對融資方而言,更多的人或機構參與融資,就能獲得更多的資源用于開發項目。

(3)投資收益穩定,回報率高

REITs 投資的項目主要都是能夠產生穩定的現金流的資產,同時REITs 投資方式也是多元化投資,可以分散風險的同時,為投資者提供穩定的回報率。而且從國外REITs 的分紅模式來看,REITs 的分紅絕大數都是直接給到投資者,回報率相比債權投資、IPO 等方面有著明顯優勢。

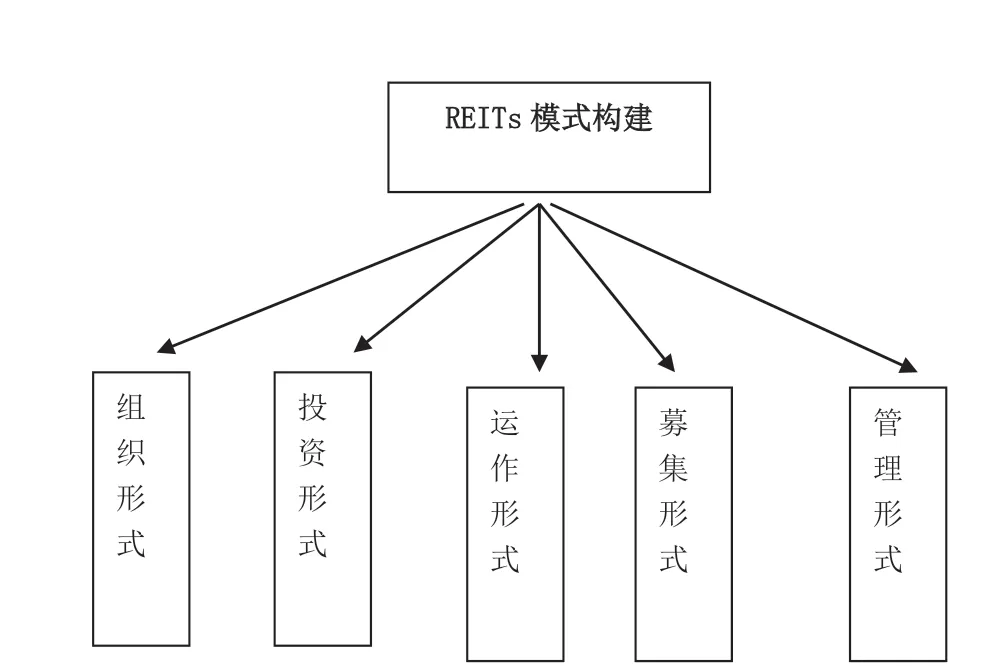

2 REITs 的設計模式

根據REITs 的種類,將從如下幾個方面進行構建。

2.1 組織形式

目前REITs 的組織形式有兩種,契約型REITs 和公司型REITs。

(1)契約型REITs 是由基金管理人負責運營的一種資產計劃。主要是以簽訂訂信托契約為基礎,投資的基金交由信托或者基金公司打理,投資者不直接參與項目運營,投資者根據受益憑證享受收益。

(2)公司型REITs 是以《公司法》為依據,投資者就是股東。公司型REITs 具有獨立法人資格,自主負責運營。

在國外,美國、日本、新加坡等地實行公司型REITs。國外有針對公司型REITs 的立法及政策支持,而在中國沒有針對公司型REITs 的立法。另一方面,在中國實行公司型REITs 就意味著要實行雙重征稅制度,公司所得稅及個人所得稅的雙重征收會直接減少投資者的收益。

綜上所述,我國還是實行“契約型REITs”為主,手續更加簡單靈活。

2.2 投資形式

目前REITs 的投資形式有三種,權益型REITs、抵押型REITs、混合型三種。

(1)權益型REITs 是把募集的資金投資于養老地產,用于從事養老社區建設所產生的經營活動,具有穩定的現金流。以養老地產的租金、地產本身的增值收入價值作為收入來源。

(2)抵押型REITs 主要用于房地產的抵押貸款,以貸款利息作為收入來源。

(3)混合型較為小眾,兼有以上兩種形式。

境外流動的大部分都是權益型REITs,從養老地產的投資周期長的特點及長遠利益看,權益型REITs 的產權歸自己所有,能夠實現源源不斷的現金流,長期回報較好。

2.3 運作形式

目前REITs 的運作形式有兩種,封閉型REITs、開放型REITs。

(1)封閉型REITs 發行量受限,不能隨意增發。投資期限內不可贖回或轉讓。可在二級市場轉讓賣出。

(2)開放型REITs 隨時可增發,買入、贖回不受限制。從企業融資角度看,開放型REITs 隨時可增發,可以為融資提供源源不斷的活水,但贖回轉讓不受限制也意味著有較大的風險。開放型REITs 適用于較為成熟的項目標的、良好的金融市場環境以及成熟的抗風險力強的投資群體,回報高對應的風險也會相對較高。

一方面,介于我國的金融市場環境,以及我國的中小投資者的風格,我國大部分基金都是封閉型基金。另一方面,我國養老地產處于初級階段,養老地產投資周期長,封閉型REITs 的封閉期不可贖回保障了資金的相對安全,有效地確保了養老地產項目的現金流的穩定。

2.4 募集形式

目前REITs 的募集形式有兩種,公募REITs、私募REITs。

(1)公募基金是受政府主管部門監管的,向不特定投資者公開發行受益憑證的證券投資基金,這些基金在法律的嚴格監管下,有著信息披露。利潤分配,運行限制等行業規范。

(2)私募基金,是指通過非公開方式,面向少數機構投資者募集資金而設立的基金。由于私募基金的銷售和贖回都是通過基金管理人與投資者私下協商來進行的,因此它又被稱為向特定對象募集的基金。

通過公募與私募的比較,養老地產需要更多的人來參與投資,集中力量辦大事。所以我國推崇公募型REITs。

2.5 管理形式

目前REITs 的管理形式有兩種,內部管理和外部管理。

從我國養老地產還處于初級階段來看,目前的養老地產開發商、運營商、物業公司等相關負責單位都是各自為政,缺乏專業的管理認識,才會導致養老地產后期的停滯。比如國外有專門的外資養老地產運營公司。因此,將外部管理即管理外包或許更適合現下的養老行業管理。

表1 公募基金與私募基金的比較

綜上所述,我國養老地產的運作模式應該采用:

養老地產REITs 運作模式=契約型+權益型+封閉型+公募型+外部管理

3 產品案例解析

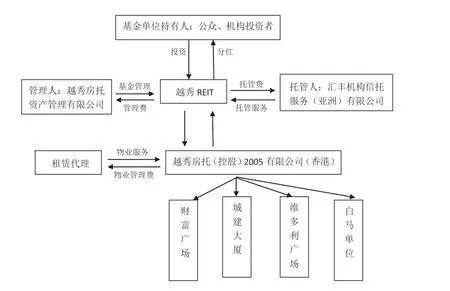

3.1 國內首家境內物業赴香港上市的廣東越秀房地產信托投資基金

2005 年越秀REIT 在香港聯交所上市,共募集資金33億港元,截止2017 年,越秀REIT 市值已達132.3 億港幣。上市資產是廣州的四家優質的商業物業。

圖3 越秀REIT 構架圖

越秀聘請知名香港信托機構匯豐機構信托服務(亞洲)有限公司作為基金的管理人。一方面匯豐機構信托是匯豐銀行的全資子公司,擁有專業的業務水平,另一方面“匯豐”作為金融招牌,被香港絕大多數公眾及企業投資者所接受。

越秀從宣布REITs 計劃,到成功上市,僅僅用了短短的4 個月,越秀的成功值得借鑒。遺憾的是,2006 年,國家發布了171 號文,《關于規范房地產市場外資準入和管理的意見》。限制了后續想模仿越秀赴境外上市的企業。

作為一只標準的公募REITs,越秀的成功上市對我國房地產改革具有劃時代的意義,促進了房地產行業與金融創新的有機結合。

3.2 國內首支權益型REITs 產品-中信啟航計劃

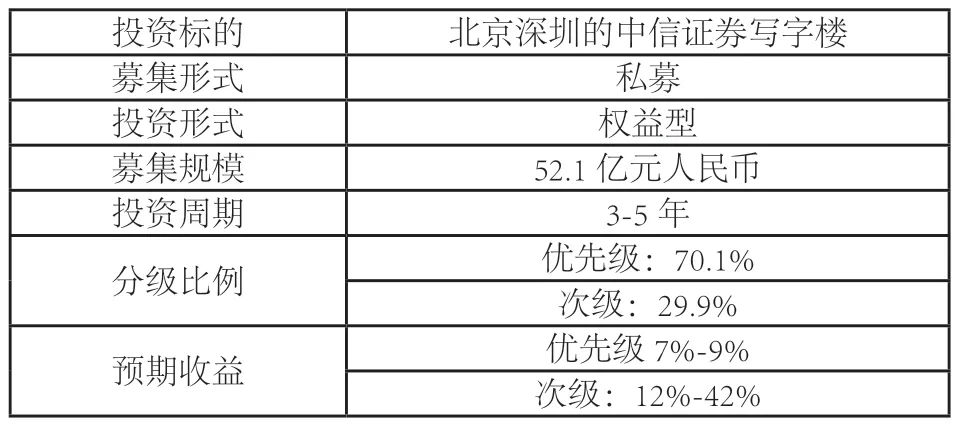

2014 年國內首支權益型REITs“中信啟航專項資產管理計劃”獲得批準。由于天津為REITs 的試點城市,中信證券在天津設立兩個子公司,通過基金投資于北京和深圳的中信證券的寫字樓。募集規模52.1 億元人民幣。采用優先級和次級進行分級,有固定期限,可以在證券交易所進行轉讓、退出。

由于中信啟航采用的私募型的募集方式,距離真正成熟的REITs 還有很長的路要走。

4 總結與展望

目前我國已具備房地產投資信托基金REITs 發展的基本條件,引入REITs 可以有效的解決和突破養老地產融資難的困境。并且結合我國的金融環境和現有條件,我國養老地產的運作模式應該采用契約型+權益型+封閉型+公募型+外部管理的模式。

表2 中信啟航專項資產管理計劃募集書

未來中國養老地產發展REITs 模式,急需出臺針對公募型REITs 的立法規定,完善現有的法律法規,加快建立REITs 試點城市,設立針對REITs 的稅收優惠,完善REITs 的上市條件及門檻,加大信息披露監管制度。

養老地產是具有良好前景的行業,利用好REITs,相信未來會有更多的社會資本進入養老地產項目里來,從源頭解決養老地產融資難的困境。