資本結構中負債率研究

羅李 樊書岑

摘要:隨著中國經濟的騰飛,電商激流勇進,物流行業像站在風口上的豬,飛速發展。但不斷壯大的物流行業間競爭也愈演愈烈。順豐快遞以高效和保障從眾快遞中脫穎而出,走進了消費者的心里。本文以此為例,就其資本結構中的負債率進行研究。

關鍵詞:順豐控股,資本結構,負債率。

一些企業為了能夠快速地擴張自身規模,抓住發展機遇,采取了比較激進的資本結構。在極短的時間內通過大量的債務籌集資本,使得權益性資本的比重下降,債務性資本的比重上升。雖說這也能為企業帶來一些好處,比如融資的渠道更多且具有靈活性,但是也為企業帶來了更大的挑戰。順豐快遞在2017年順利上市,搖身一變成為順豐控股股份有限公司。公司的資本結構發生了巨大改變,其中負債率更是一大亮點。

一、理論概述

一個企業的資本結構由負債權益和所有者權益組成。在發展過程中,企業需要運營,當自有資金不足,無法滿足發展時,企業需要進行融資,會造成一定的負債。負債率是償債能力的一個關鍵指標,影響著財務風險,是企業可持續發展的重要因素。

我不認為企業的負債率有一個絕對的合理標準。企業所處的環境和發展階段無時無刻都在變化,對于債務資本的利用,要考慮經營環境和盈利能力,以及金融政策的穩定性。無論負債率的高低,我們都需要根據現狀采取科學有效的措施,來保障企業的發展。

二、順豐控股財務分析

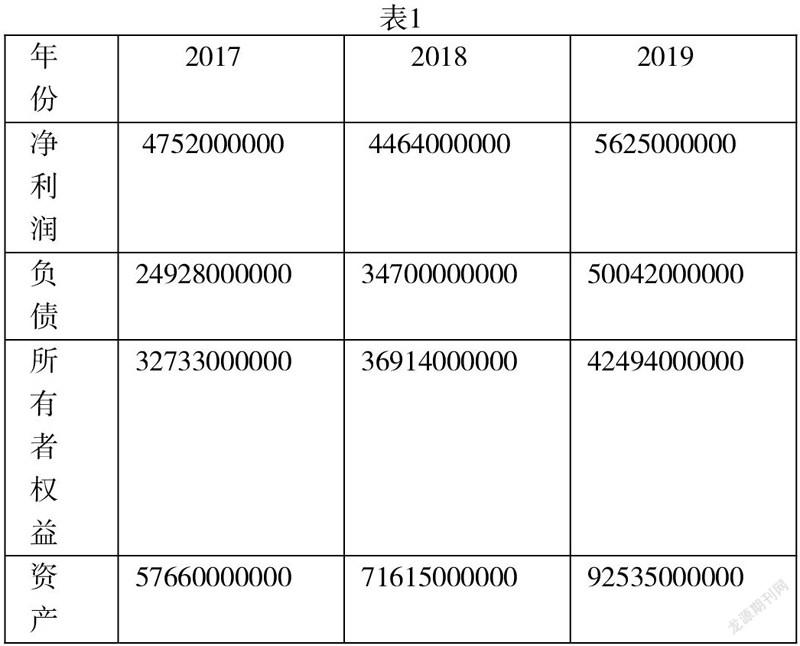

資本結構分為負債資本和權益資本兩大類,其比例是籌資決策的核心問題。為了能更好地進行分析說明,本文將列出順豐控股股份有限公司2017年到2019年的會計年度報表中的一些數據。

(一)資本結構分析

從上表可以得知:2017年至2019年間,順豐控股凈利潤波動上升,資產額增加。總體來看,公司發展還不錯,但其資本結構具有一定的不合理性。首先是負債是上升趨勢,2019年負債額達到500.42億元,增幅是2017年的100%;其次是所有者權益雖然是上升趨勢,但2019年所有者權益增幅不到2017年的30%,所有者權益的增長幅度不僅低于負債的增長幅度,且遠遠落后。公司在三年內,通過大量的負債來增加資本,這是一件及其具有危險性的做法。負債資金有財務杠桿作用,負債資金會加大財務風險,可能帶來現金量不足,資金鏈斷裂,不能及時償債,從而導致破產的情況。一方面,從順豐控股的資本結構看,我們發現該公司的資產中負債所占的比重上升,容易產生一些不利于公司發展的風險。另一個方面,公司的權益資本所占的比例下降,也是有問題的。

權益籌資的優點是不可忽視的。但適當的利用負債籌資也有好處。

首先負債經營也有利于企業控制權的保持。在企業籌集資金時,如果以發行股票方式籌集資本,勢必帶來股權分散,影響到現有股東對企業的控制權。而負債籌集在增加企業資金來源的同時又不影響企業控制權,也有利于現有股東對企業的控制。

其次可以有效地降低企業的加權平均資金成本。一方面企業采用權益資金的方式籌資,雖然財務風險小,但付出的資金成本高,然而負債籌資的資金成本就低于權益資本籌資的資金成本;另一方面,負債經營從“稅收屏障”中獲取好處,因為通過負債籌資的利息支出在稅前支付,可以減少納稅,且實際支付的利息低于給與投資者的利息。

最后可以利用杠桿效應。由于對債權人支付的利息是和企業經營情況不相關的一項固定支出。當資本收益率比負債利率大時,所有者的收益率能在資本收益率增大時獲得更大程度的增長。

根據負債籌資的優點,順豐控股用了負債籌資的方式進行籌資。并且認為負債籌資的優點多過于缺點,于是更傾向于負債籌資。

(二)負債率分析

從上表可以得知,2017年到2019年間,順豐控股的負債率逐年上升,到2019年時,負債已經超過總資產的一半;但值得高興的是,企業的資金成本在下降以及流動負債在總負債的比例在逐年下降,經營風險和財務壓力也在減小,企業結構的穩定性有所提高,同時償債風險降低。必須注意的是,但流動負債在總負債中的占比仍然超過60%,說明企業對短期債權人的依賴高,在短期內需要償還的債務多。

償債能力是企業債務到期的償還能力,是對債權人權益的保障程度,同時更是企業可持續發展的重要指標。

(三)償債能力分析

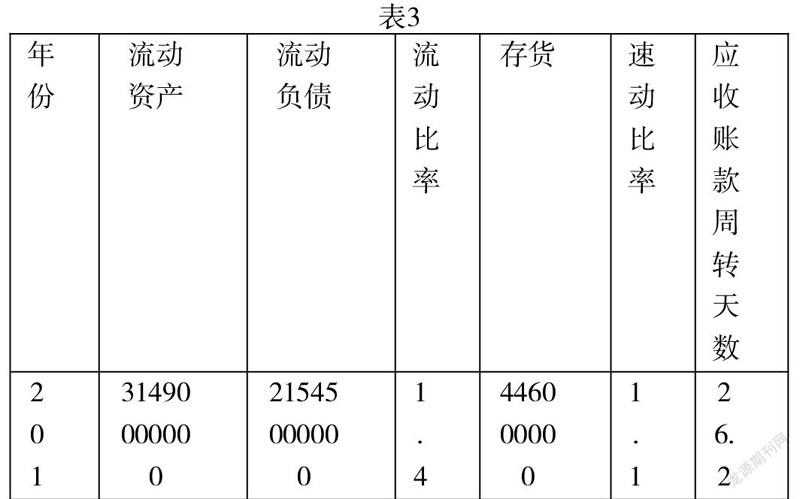

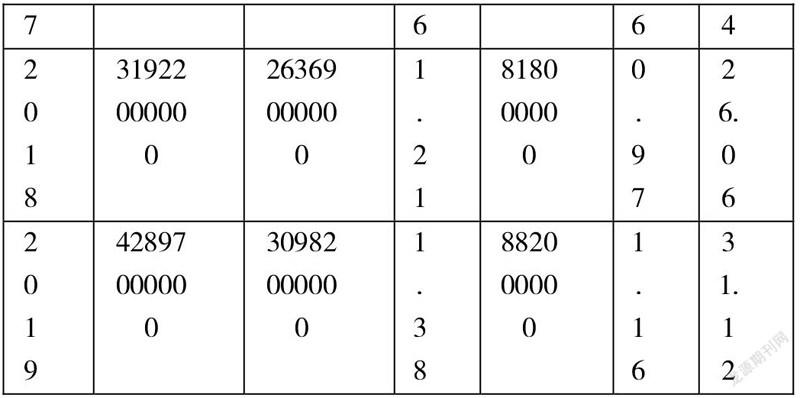

1.短期償債能力分析

在企業的持續經營中,短期償債能力異常重要。從表可知,流動資產和流動負債呈下降趨勢,流動比率看總體呈波動下降趨勢。2018從2017年的1.46減少到了1.21,下降了17.12%,相對于前一年低,說明了企業的短期償債能力進一步減弱。2019從2018年的1.21上升到了1.38,增長了14%;說明了企業短期償債能力進一步增強。流動比率為2:1為最佳,該企業2017年到2019年,流動比率均高于1.2低于1.5,說明了流動比率略低。

流動比率存在一定的局限性,因為流動資產包含流動性差的流動資產,這里再次以速動比率進一步分析。2018年從2017年的1.16減少到0.97,下降了16.37%,說明企業的短期償債能力進一步減弱,2019年從0.97上升到1.16,增長了19.59%,說明企業的短期償債能力增強。

此外,存貨三年呈上升趨勢,尤其是2017年到2018年,增長幅度接近100%,說明企業發生了大量的存貨積壓、滯銷,且應收賬款周轉天數也呈現波動上升的趨勢。

因為流動比率均大于1.2且速動比率在1左右徘徊,說明順豐控股具有較強的短期償債能力。

2.長期償債能力分析

在企業的長期發展中,長期債務的償還能力不可忽視,如果企業的長期償債能力強,則資金的安全系數更高就更能吸引投資者和債權人,那么融資能力更強。從上表我們可以直觀的看出,資產負債率范圍處于安全區間,但負債率呈上升趨勢且并不低,說明企業可以通過財務杠桿進行收益。雖然股東權益呈上升趨勢,權益指數也是上升趨勢,但這并不意味著企業的長期償債能力日漸強大,而是說明企業股東在投資占比中在下降,債權人投資占比在上升要承擔更大的風險。

綜上所述,順豐控股長期償債能力偏弱。

三、提高償債能力的措施

財務風險和經營壓力是每個企業必須面臨的難題,因此提高債務償還能力勢在必行。

(一)提高短期償債能力的措施

減少存貨積壓,因為存貨過多會占用資金,降低變現能力,減弱償債能力。首先必須要合理安排生產,企業可進行相關的消費調查,比如問卷調查、實地考查等,根據市場需求和自我能力來制定生產計劃,避免供過于求帶來的財務壓力和供不應求帶來的經濟錯失。其次加大力度促進銷售,減少庫存商品。根據顧客的需求不同,設置合理的商品組合,激發顧客的購買欲望,從而增加銷售數量來減少存貨積壓;還可以將存貨作為福利免費贈送給員工,不僅可以消減庫壓,還可以建立良好的人文情懷,帶動員工的生產積極性。最后加大宣傳力度,比如進行廣告宣傳,使更多的未來買家了解企業產品,開闊新的目標客戶,擴大銷售市場。

加強應收賬款的管理,減少周轉天數。可根據客戶的不同制定科學合理的收款方法。比如對于老是晚付款的客戶可以給與不同的現金折扣,吸引客戶為享受優惠而而盡早付款,從而縮短收取賬款的天數,但要考慮企業的收益和保證一定的利潤率,因為給與他人現金折扣的同時意味著自生收益的減少和相關成本的上升;建立健全應收賬款的內部控制制度,設立專有部門以及相應的職位。職員不僅要選擇信用高的的賣家,簽訂更有利于自身的賒銷合同,還要對每筆應收賬款進行記錄跟蹤,及時和相應的客戶交流溝通,讓其盡早歸還賬款。如果客戶期限快到,可頻繁催債,必要時可提及賒銷合同表明自己的權力,提出合同超出期限未付款的后果,給客服增加還款的壓力,促使客戶在規定時間內還款。

消減存貨數量可以提高資產變現能力,縮短應收賬款的周轉天數可以提高資金可以改善流動資金的使用效率,均可提高順豐控股的短期償債能力。

(二)提高長期償債能力的措施

壞賬準備要合理的計提,來避免對資產的高估或者負債的低估,來減少財務的失誤。順豐控股的應收賬款周轉天數越來越久,說明發生壞賬準備的概率更大。對于那些盈利能力和償債能力比較弱的客戶,我們可以采取風險小、結算時間一定的結算方式,比如支票、銀行本票和銀行支票等。不僅可以減少壞賬準備的發生,還能結交穩定的合作伙伴建立互利共贏的買賣關系。

在計算資產負債率時可忽視企業中變現能力低下的資產,減少財務失誤以避免影響經營管理者的決策。

注重核心競爭能力的提升,使順豐控股立于不敗之地。比如適當提升無形資產比例,但要以有形資產為重心。根據行業競爭能力和自身未來發展需求,進一步完善物流管理建設,使服務水平得到進一步的提高,提升顧客的消費體驗感,使企業在激烈的市場中得以生存。

雖然順豐控股上期償債能力處于弱勢,但其提升空間更大。經營者要做長遠的規劃,制備適合的償債計劃,并采取積極的改善措施。

四、總結

個人認為順豐控股進行負債經營是一個明智的做法,只要保持一定的盈利能力,按時償還債務,甚至可以保持60%的負債率,因為在經濟快速發展的今天,資本越來越不值錢,擴大企業規模,占領市場才是王道。但基于目前短期償債能力較強,不建議提高長期負債的占比。可通過短期借款、應付及預收款等,通過增加流動負債提高負債率。禍兮福之所倚,福兮禍之所伏,企業通過大量負債進行經營會帶來高收益,但同時也具有高風險。一個企業想要長久的良好發展,不是一日之功,不僅要走一步看一步,還需要有先瞻性。順豐控股的管理者需時刻注意負債率的變化,并根據現狀做出及時的調整。在利用好負債率的杠桿效應獲取收益的同時,也好做好防風險措施,準備好兩手措施。

參考文獻:

[1]連小蕓.試論企業資產負債率的風險管理[J].新財經,2019,(14):27-28

[2]魏一博.以上市公司資本結構優化分析-以景興紙業為例[J].中國農業會計,2019,(9):66-68

[3]李亞男,謝濤.企業償債能力分析及方法改進-以A公司為例[J].中國集體經濟,2019,(10):80-81

(四川工商學院)