新會計準則下企業稅務風險規避策略研究

張紅霞

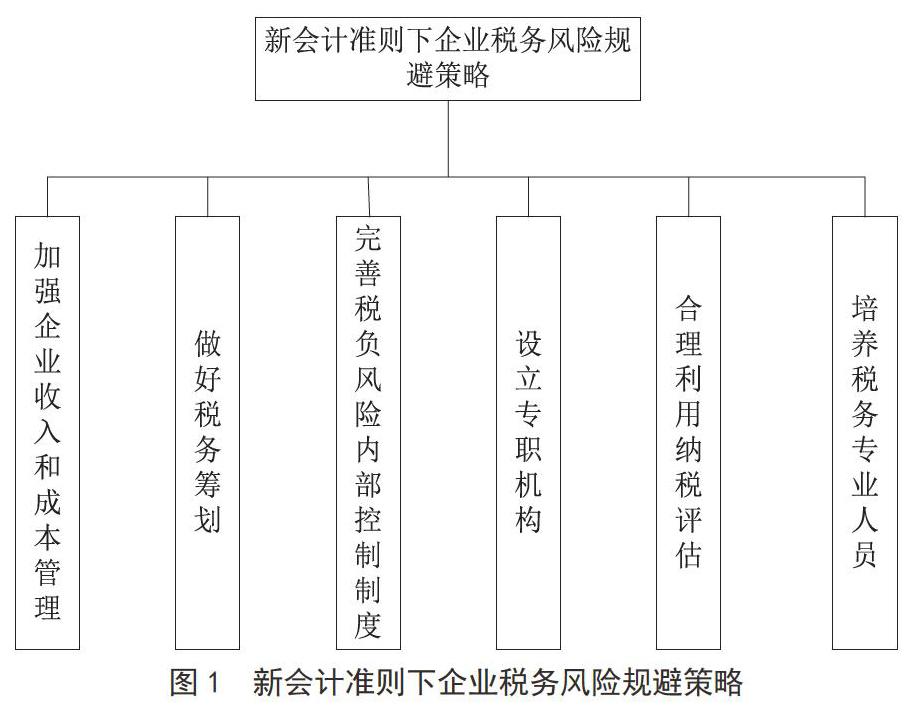

摘要:新會計準則對企業稅務風險控制提出了更高的要求,傳統的規避策略已經無法滿足企業的發展需求,所以提出新會計準則下企業稅務風險規避策略研究。企業通過加強收入和成本管理,嚴格控制隱蔽在經營活動中的風險因素;通過稅務籌劃,降低企業稅負;完善稅負風險內部規避制度,加強對稅務風險管理監督;設立專職機構,減少外部環境對企業稅務風險的影響;合理利用納稅風險評估,提高企業納稅自查的效率;培養稅務專業人員,提高企業稅務風險控制能力,以此有效規避企業稅務風險。

關鍵詞:新會計準則;企業稅務風險;規避策略

引言

新會計準則的施行,明確規定了企業的納稅任務以及納稅過程,加大了對企業稅務的監控力度,也提高了會計信息的真實性、具體性以及準確性。新會計準則下對企業稅務風險控制提出了更高的要求,要求企業稅務風險管理的規范性和系統性,并且對企業的稅務管理也具有一定的指導作用,為如何規避企業稅務風險提供了方向上的指引,企業既要提高納稅風險意識,還要重視企業稅務的管理和籌劃。[1]新會計準則的施行有效凈化了市場風氣,促進市場經濟秩序的形成與企業的穩定發展。此次結合新會計準則對企業稅務風險規避策略進行研究,提高企業在市場中的競爭力,促進企業長遠發展。

一、新會計準則下企業稅務風險規避策略

新會計準則下企業稅收風險管理可以從稅務風險的保留、減少、轉移、利用四個方面考慮,結合新會計準則對企業稅務風險規避需求,綜合考慮減小稅務風險更適用于企業的長久發展,[2]制定了相應的企業稅務風險規避策略,如圖1所示。

二、新會計準則下企業稅務風險規避策略

(一)加強企業收入和成本管理

為規避和防范企業稅務風險,企業需要加強對財務收入和成本支出的管理,做好相應的風險評估工作,嚴格控制企業收入、成本費用支出、經濟損失等重要的風險因素。[3]企業在經營過程中必須按照規整制度準確地核算企業收入和成本類賬目,按照稅法的規定計算成本,同時保證收入與支出相對應。對產品的銷售成本明細賬財務部門要重點核查,核對生產的產品名稱、類別、數量、規格是否與銷售清單一致,以及是否符合配比原則。企業要合理明確地規定成本費用支出和非成本費用支出,成本費用的預算要在開支前經過申請批復,保證費用支出的合理性和規范性。[4]企業需要嚴格核查月銷售成本與月銷售收入的比例是否合理,并且結合企業收入與支出的記錄預測出企業銷售收入與成本的變化發展趨勢,密切關注成本支出率與盈利率的變動情況,當某一項收入或成本出現異常現象時,企業財務部門要嚴格按照稅收法律法規及新會計準則的規定,及時查明原因并采取相應處理措施,以降低稅負,規避企業稅務風險。

(二)稅務籌劃

合理的稅務籌劃能夠規避企業的稅務風險。國家已經針對企業稅負問題推行了相關的稅收優惠政策,企業可以合理利用稅收優惠策略來降低企業稅負,該方法已經成為現代企業規避稅務風險的有效手段,也是體現出企業做好稅務籌劃的關鍵所在。其次,企業可以賺取資金的時間價值來達到減少相對稅額的目的,比如,企業運用合理的方法來計算成本支出,例如存貨計價法、成本分攤法、資產折舊法等,以此減少應納稅所得額,進而減輕企業稅務負擔。[5]企業通過選擇合理的成本計算方法,對稅務進行籌劃,使成本費用支出金額及攤銷金額達到最大化,解決稅負問題,規避企業稅務風險。企業也可以采取縮短折舊年限等規劃措施,縮短成本支出的回收周期,延長企業的整體稅負繳納期限。以上提出的稅務籌劃措施并不是直接減少了企業應納稅額,而是在不違背稅務法律法規的條件下,充分利用資金的時間價值,減少企業利息支出,以及增加企業利息收入,以此規避企業稅務風險。

(三)完善稅負風險內部規避制度

完善的管理制度是企業發展的基礎,也是規避企業稅務風險最基本的策略。一般中小型企業由于不重視企業的稅務風險管理,并沒有制定針對性的規避稅務風險的管理制度,即使制定了稅務風險管理制度,也可能存在內容不足的現象,或者只是存在財務會計制度中的條款。企業稅務風險的規避和控制不僅是財務部門的責任,在一些企業經濟活動中也隱藏著稅務風險,所以企業要結合自身經營特點和發展戰略,制定和完善相應的稅負風險內部規避制度,培養和提高每個企業員工的稅務風險意識和責任意識,使企業各個部門之間形成一定的制約關系,通過權利的相互制約,杜絕因濫用職權所引發的不必要的稅務風險。

(四)設立專職機構

上文提出的規避策略都是針對因內部因素形成的稅務風險,稅務風險形成的稅務風險除了產生于企業的業務流程中,還有一部分來自外部因素的影響,所以僅靠加強企業收入和成本管理、做好稅務籌劃、完善稅負風險內部規避制度,來規避企業稅務風險還是不夠。由于在企業的經濟活動中隱藏著一些稅務風險點,稅務風險可能分布在企業項目的投資、采購、銷售或者生產等環節中,財務風險是無法在會計記錄中反映出來的,比如企業項目前期的洽談,僅依靠財務部門是無法徹底規避掉企業稅務風險,所以對于外部因素的影響還需要設立專職機構,配合財務部門對稅務風險進行全程監控。圖2為專職機構規避稅務風險示意圖。

設立的稅務專職管理機構對外加強與物價、政府、銀行、稅務的溝通和聯系,對內協調財務部門與生產部門、與銷售部門、公關部門以及人力資源管理部門的關系,以此既得到了外界的支持與指導,又得到了企業內部的理解和配合,以規避企業稅務風險。由于稅務風險貫穿企業整個生產經營過程,所以設立的專職機構要參與到企業的所有決策環節中,并且從稅務的角度對決策環節進行風險評價,為最終決策提供參考依據。

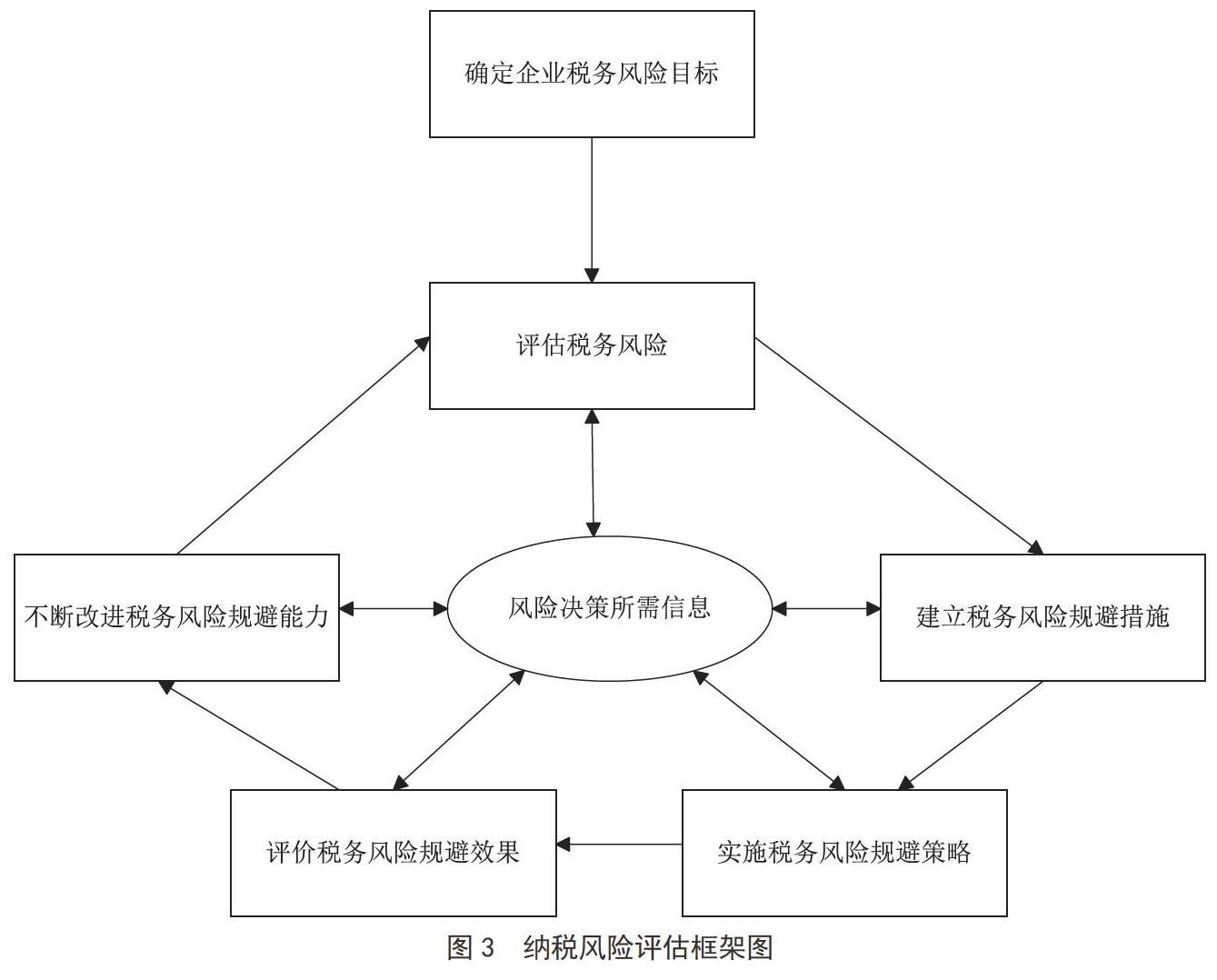

(五)合理利用納稅風險評估

納稅風險評估是連接企業納稅人的稅款繳納與稅務部門的稽核調查的有效載體,也是規避企業稅務風險的一項具體措施。事實上,根據新會計準則規定,會發現納稅風險評估不僅可以有效控制企業稅務風險,也可以讓企業納稅人避免因稅務稽查而被處罰高額的行政罰款。因為按照新會計準則規定,國家稅務機構在納稅評估中,一旦發現納稅人存在稅務問題,除非特殊情況外,比如納稅人存在明顯的偷稅、漏稅、抗稅、騙稅等違法犯罪的行為之外,一般小的納稅問題只是向納稅人發出預警和告誡,責令納稅人立即糾正其錯誤。這樣的處理提高了企業納稅的人性化。因此,從理論上講,合理利用納稅風險評估可以提高企業納稅自查的效率,使企業納稅人能夠更加有效地降低甚至規劃稅務風險。圖3為納稅風險評估框架圖。

(六)培養稅務專業人員

企業稅務風險的規避與控制是一項對技術性要求較高的工作,對于企業稅務風險控制操作人員的要求也非常高,所以為了更好地規避企業稅務風險,需要培養稅務專業人員,以此達到預期的規避效果。稅務專業人員應該具備以下要求:通曉稅務法律法規;了解新會計準則;熟悉財務會計制度;具有一定的靈活性和變通能力。企業可以從稅務負責人、稅務操作人員、稅務代理人員三個層次來培養稅務專業人員。

稅務負責人主要負責監督稅務管理,指導稅務風險規避;稅務操作人員主要負責執行各項稅務風險管理任務;稅務代理人主要負責執行稅務風險的應急措施。通過三個層次培養稅務專業人員,從根本上降低了稅務風險形成概率,以此實現規避企業稅務風險。

結語

此次結合新會計準確,提出了六條稅務風險規避策略,由于研究時間有限,雖然在該方面取得了一定的研究成果,但是稅務風險規程策略的具體實施還需要結合企業自身情況,來保證稅務風險規避策略的實施效果,促進企業穩定發展。

參考文獻:

[1]馮炳純、李欣、馮炳營.“營改增”政策后的餐飲企業稅務風險分析及規避對策研究[J].中國鄉鎮企業會計,2018(01):29-31.

[2]歐健軍.企業集團稅務風險的內控機制探究——基于財務集中管理視角[J].中國商論,2018(01):94-95.

[3]陳延明、宋穎霞、盧飛.總包企業ZCGJ公司境外機構稅務風險管控分析[J].財務與會計,2018(12):20-22.

[4]劉秋東、特布新.海外投資企業稅務風險及管控研究——以中國海油為例[J].商業會計,2018(21):18-20.

[5]蔡春紅.金融企業開展營改增工作后存在的稅務風險及內控對策[J].經貿實踐,2018(24):157-158.