我國油氣工程服務(wù)行業(yè)在中東面臨的機遇與挑戰(zhàn)

劉 芳王軼君 曾凡迪李 豐

(1.中油國際管道有限公司;2.中國石油集團經(jīng)濟技術(shù)研究院;3.穆點市場咨詢(北京)有限公司;4.中國石油天然氣集團有限公司咨詢中心)

中東地區(qū)是我國“一帶一路”建設(shè)的核心區(qū)域,在“一帶一路”沿線60多個國家中,中東地區(qū)國家約占1/4,是絲綢之路上經(jīng)濟合作規(guī)模最大、范圍最寬、地緣政治影響最深的地區(qū)。中東地區(qū)地理位置優(yōu)勢突出,連接亞非歐三大洲,扼東西半球交通要沖,連接歐亞大陸東西兩端運輸網(wǎng),也是世界大國地緣政治資源投入最多、爭奪最激烈的地區(qū)。

中東地區(qū)是世界油氣資源最豐富的地區(qū),也是油氣輸出規(guī)模最大、覆蓋范圍最廣的地區(qū),2018 年原油、天然氣年產(chǎn)量分別占全球總量的33%、17%。近年來,隨著美國“頁巖氣革命”和美洲深水油氣勘探的快速發(fā)展,美國逐步擺脫對進口石油的過度依賴,能源自給率逐漸提高[1],已從油氣進口國轉(zhuǎn)變?yōu)橛蜌獬隹趪泊蚱屏顺掷m(xù)半個多世紀的以“俄羅斯—中亞—中東”為供給核心帶的供應(yīng)格局。與此同時,歐洲油氣進口來源地也逐步多元化,全球油氣供應(yīng)開始呈現(xiàn)出中東、中亞、非洲、北美多極并存的格局。中東各大資源國的市場安全焦慮程度不斷提高,對油氣消費大國的爭奪也愈加激烈。

隨著經(jīng)濟快速發(fā)展,我國對油氣資源需求呈上升趨勢,現(xiàn)已是世界第一大能源消費國。推進中東地區(qū)“一帶一路”油氣全產(chǎn)業(yè)鏈合作,不僅可以滿足中東資源國市場訴求,也是保障中國能源安全的重要途徑。據(jù)中國海關(guān)總署統(tǒng)計,2018年我國原油、天然氣對外依存度分別達到69.8%、45.3%;我國進口原油4.6×108t,其中45.97%的來自中東;進口LNG 5371×104t,其中18.14%來自中東。中東是我國主要進口來源地,油氣合作是我國與中東地區(qū)最現(xiàn)實的利益契合點。一邊是油氣需求持續(xù)增長,一邊是油氣資源豐富,在“一帶一路”倡議引領(lǐng)下,國家政策支持和石油科技進步極大地促進了雙方在油氣田上游的業(yè)務(wù)合作,本文將著重分析油氣工程服務(wù)業(yè)務(wù)面臨的機遇與挑戰(zhàn)。

1 油氣工程服務(wù)業(yè)務(wù)在中東面臨的機遇

1.1 中東資源國工程技術(shù)服務(wù)市場規(guī)模大

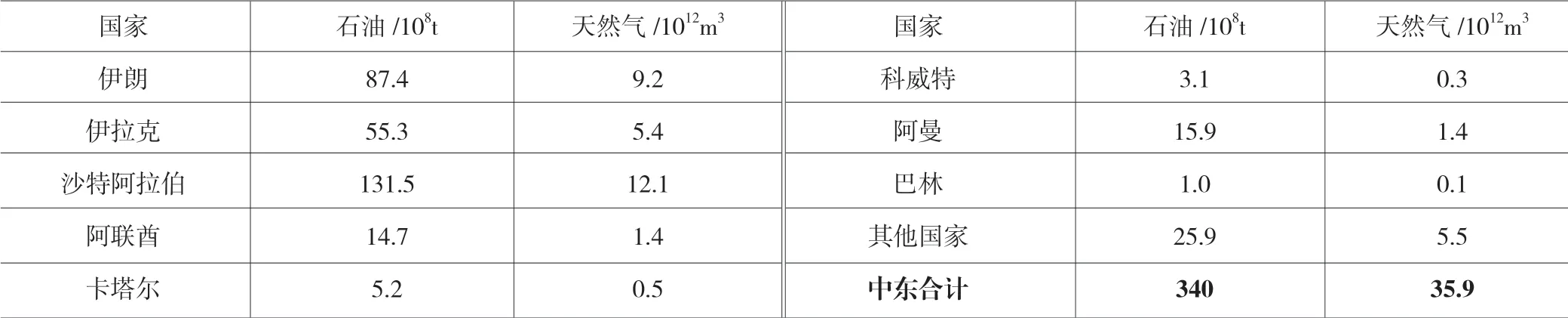

中東地區(qū)油氣資源豐富,勘探潛力大,具備大幅增儲上產(chǎn)的基礎(chǔ)。中東地區(qū)待發(fā)現(xiàn)油、氣資源量分別為340×108t 和35.9×1012m3,分別占世界的23%和30%。待發(fā)現(xiàn)資源集中在海灣國家和兩伊,海灣六國待發(fā)現(xiàn)油、氣資源分別占中東地區(qū)的50%和44%,兩伊的待發(fā)現(xiàn)油、氣資源分別占中東地區(qū)的42%和41%(表1)。

表1中東地區(qū)待發(fā)現(xiàn)常規(guī)油氣資源量分布

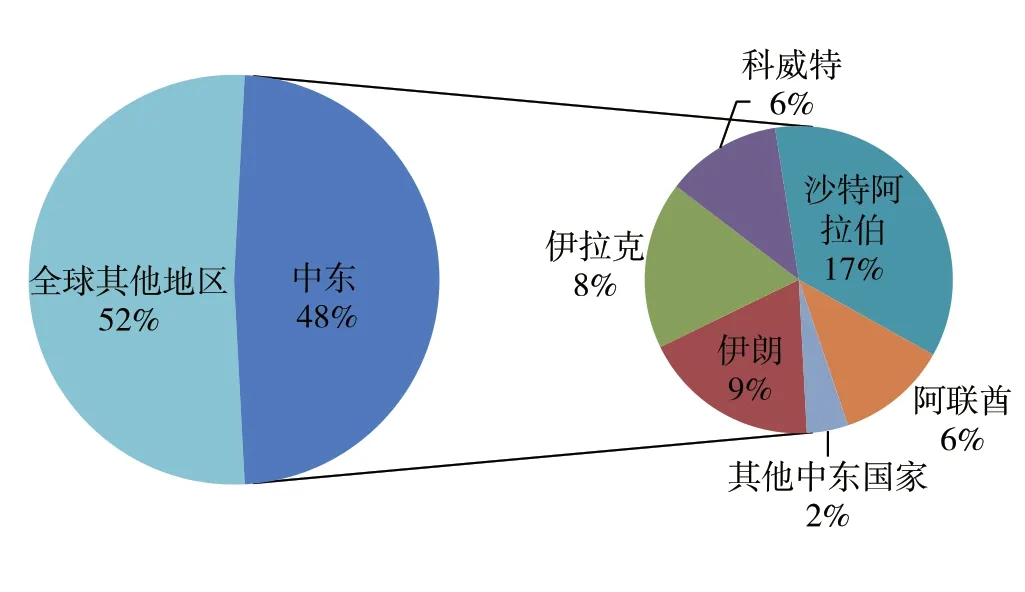

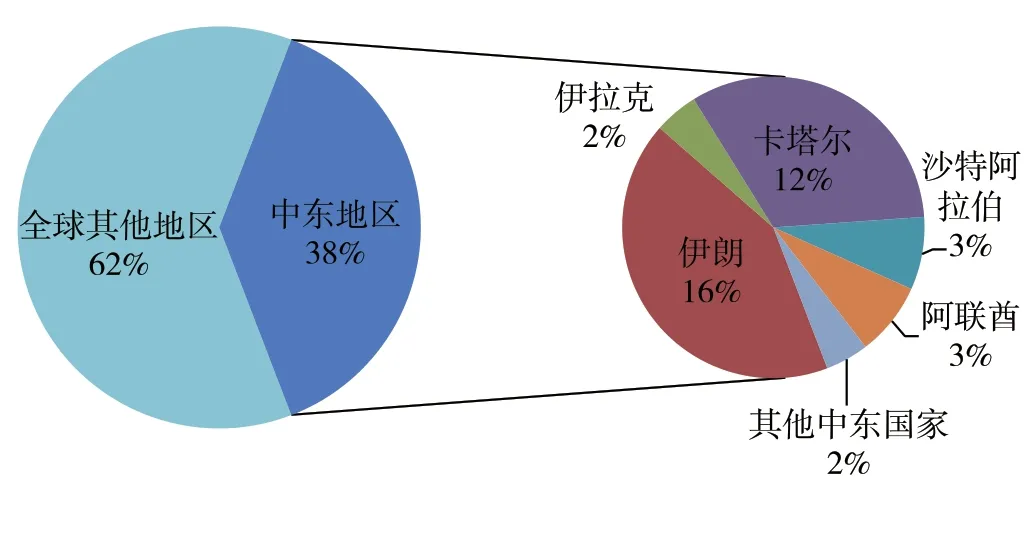

中東地區(qū)油、氣儲量均占全球40%以上,剩余可采儲量規(guī)模大,增產(chǎn)潛力大。其中,石油儲量主要分布在沙特阿拉伯、伊朗、伊拉克、科威特、阿聯(lián)酋;天然氣儲量主要分布在伊朗和卡塔爾(圖1、圖2)。中東地區(qū)石油產(chǎn)量占全球1/3,預(yù)計2020 年和2030年石油產(chǎn)量將分別占全球的33%和40%;天然氣產(chǎn)量占全球1/6,預(yù)計2020年和2030 年天然氣產(chǎn)量將分別占全球的22%和32%[3]。預(yù)計到2030 年,中東地區(qū)油、氣產(chǎn)量將分別比目前上升20%和92%,產(chǎn)量大規(guī)模上升,工程技術(shù)服務(wù)市場規(guī)模必然很大,且市場需求穩(wěn)定。

圖1 2018年中東地區(qū)石油儲量分布[4]

圖2 2018年中東地區(qū)天然氣儲量分布[4]

1.2 “一帶一路”倡議促進國家層面合作

1.2.1 我國與中東國家合作的戰(zhàn)略意義得到雙方認同

在“一帶一路”倡議背景下,我國對中東地區(qū)的直接投資除了地緣政治和外交戰(zhàn)略意義之外,經(jīng)濟戰(zhàn)略意義不容低估,尤其是在能源安全、貿(mào)易投資與產(chǎn)業(yè)調(diào)整等方面更是意義重大。隨著政府間戰(zhàn)略合作伙伴關(guān)系確立,國際交流與合作日益密切,自2014年以來,土耳其、約旦等多個中東國家領(lǐng)導(dǎo)人相繼訪華,同“一帶一路”建設(shè)愿景對接,為我國油氣工程服務(wù)行業(yè)在中東地區(qū)的發(fā)展帶來更多機遇。

1.2.2 中東國家為打破西方壟斷引進中國元素

中東多數(shù)國家的石油工業(yè)體系由西方公司建立,工程技術(shù)服務(wù)長期被西方壟斷。在美國逆全球化推行單邊主義、保守主義,而中國特色社會主義發(fā)展優(yōu)勢凸顯的大背景下,中東國家有意愿加入更多中國元素,擺脫西方經(jīng)濟與技術(shù)壟斷。而且,在未來中低油價判斷下,中東資源國引進中國技術(shù)和服務(wù),通過競爭達到降低油氣開采成本、增進市場活力的目的。

1.3 中東地區(qū)石油工程技術(shù)服務(wù)市場潛力大

1.3.1 中東資源國市場開放程度不斷提高

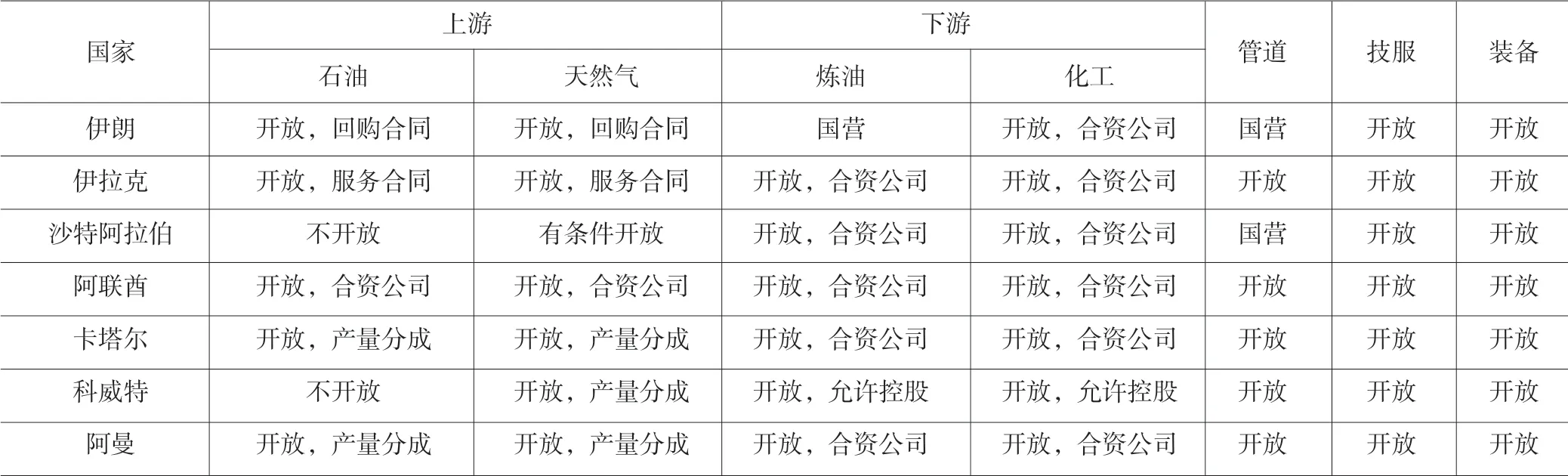

近年,中東資源國對外開放程度不斷提高,積極完善油氣全產(chǎn)業(yè)鏈合作。海灣國家除科威特和沙特阿拉伯的石油產(chǎn)業(yè)上游領(lǐng)域外,油氣行業(yè)總體對外開放;兩伊油氣上下游及工程技術(shù)服務(wù)領(lǐng)域基本對外開放(表2)。

表2中東主要資源國對外合作情況

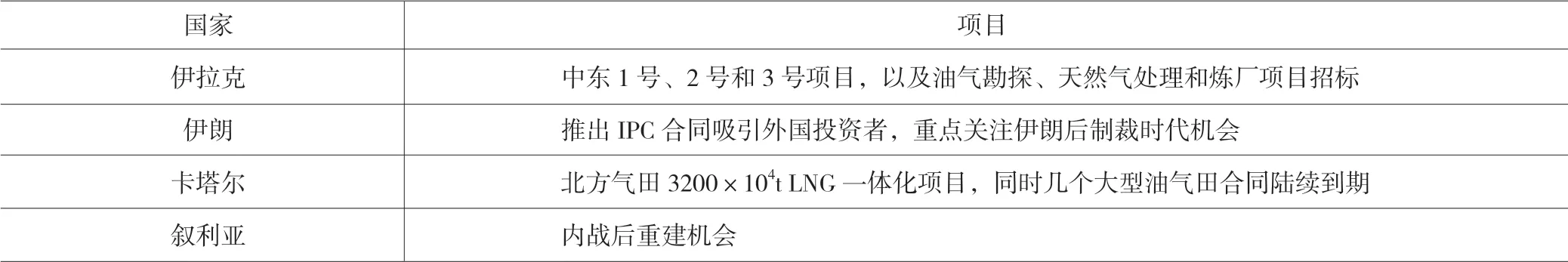

中東是已發(fā)現(xiàn)常規(guī)油氣田新項目機會最集中的地區(qū)。面向未來,伊拉克、卡塔爾、伊朗和敘利亞等資源國上產(chǎn)意愿明顯,一些國家強烈希望釋放因制裁和戰(zhàn)爭抑制的油氣產(chǎn)能,仍處于重要的項目獲取戰(zhàn)略機遇期(表3)。

表3中東地區(qū)主要資源國新項目機會

1.3.2 發(fā)展多元經(jīng)濟,外來投資商機增多

近年來,沙特阿拉伯、卡塔爾和科威特等國為發(fā)展多元化經(jīng)濟均制定了發(fā)展愿景規(guī)劃,為中國油氣全產(chǎn)業(yè)鏈投資、合作帶來巨大商機。沙特阿拉伯“2030愿景”中提出,將重點進行石油部門改革,為外界進入石油領(lǐng)域提供了契機。卡塔爾“2030年國家愿景”中強調(diào),油氣產(chǎn)業(yè)仍是其經(jīng)濟支柱產(chǎn)業(yè),提出要大力發(fā)展天然氣工業(yè),為國家和世界提供清潔能源。科威特“2035年愿景”和科威特石油公司“2040年愿景”明確,要提高能源生產(chǎn),引進新技術(shù),開發(fā)人力資本,發(fā)展重要工業(yè)部門,專注于推動下游產(chǎn)業(yè)的發(fā)展,成為油氣下游行業(yè)的全球領(lǐng)先制造商。未來中國與海灣國家的合作,有望超越單純的能源貿(mào)易關(guān)系,擴展至油氣產(chǎn)業(yè)上下游合作、維護國際能源市場穩(wěn)定等相關(guān)領(lǐng)域。

2 中東地區(qū)油氣工程服務(wù)重點市場主要 風險分析

由于資源、宗教、民族和文化等因素,中東地區(qū)一直是世界地緣政治安全局勢最復(fù)雜多變的地區(qū),美、俄、歐在這里開展從軍事、政治到經(jīng)濟的大國博弈。當前,受美國對伊朗制裁施壓、伊拉克各派勢力角逐、敘利亞內(nèi)戰(zhàn)風波未定、IS殘余勢力復(fù)燃風險等影響,項目安全平穩(wěn)運營存在較大挑戰(zhàn)。

2.1 伊拉克市場

伊拉克在經(jīng)歷了數(shù)場戰(zhàn)爭之后,需要大量外資支持國家建設(shè)。油氣行業(yè)是伊拉克的支柱產(chǎn)業(yè),未來仍是伊拉克重建與發(fā)展的重點。近年來,中伊兩國在貿(mào)易、油氣和基礎(chǔ)設(shè)施建設(shè)等領(lǐng)域的合作發(fā)展迅速。在石油工程服務(wù)領(lǐng)域,中方在哈法亞、艾哈代布等項目中擔當作業(yè)者,樹立了良好的中國品牌和中國形象,為未來新市場的開拓、新業(yè)務(wù)的發(fā)展打下了堅實基礎(chǔ),隨著中國“一帶一路”倡議的推進,中伊兩國的合作將進一步加強。但在伊拉克開展油氣工程服務(wù)業(yè)務(wù)也將面臨一定的社會、技術(shù)風險和文化差異。

2.1.1 政治社會風險

伊拉克民族、宗教和政治派系斗爭激烈,社會穩(wěn)定性差、政局動蕩、相關(guān)政策法規(guī)不完善,這些都會給中方開展油服業(yè)務(wù)帶來困難。伊拉克資源民族主義思想嚴重,政府與社區(qū)分享石油利益的矛盾日益顯著,存在國民及部落組織抵制石油合作的風險,民眾示威游行活動和罷工風潮時有發(fā)生。伊拉克政府為轉(zhuǎn)移內(nèi)部矛盾,修改合作政策的可能性加大。此外,伊拉克缺水、缺電現(xiàn)象嚴重,社會公共服務(wù)差,環(huán)保問題突出,也使得合作的社會風險升高。

2.1.2 設(shè)備及人員的本土化風險

伊拉克要求外國公司與本地公司加強合作,使用伊拉克制造的設(shè)備以帶動國內(nèi)非石油產(chǎn)業(yè)的發(fā)展。從2018年年中起,伊方強行要求所有工程建設(shè)項目合同的25%工作內(nèi)容必需分包給當?shù)毓荆就羻T工占比要超過50%。但實際上,伊拉克本土裝備制造和研發(fā)能力薄弱,缺乏設(shè)備制造商,當?shù)毓炯夹g(shù)和管理水平不高、效率低下,且本土符合要求條件的勞動力短缺,本土化作業(yè)難以滿足外國公司項目的需求,對項目工期和工程質(zhì)量造成壓力。

2.1.3 中國產(chǎn)品和服務(wù)的認可度較低

伊拉克一些外資業(yè)主對產(chǎn)品和設(shè)備有嚴格的“四產(chǎn)地”(歐洲、美國、日本、韓國)要求。埃克森美孚擔任作業(yè)者的西古爾納-1項目、馬來西亞國家石油公司擔任作業(yè)者的格拉芙項目,基本不接受“四產(chǎn)地”之外的設(shè)備和材料。BP 擔任作業(yè)者的魯邁拉油田、埃尼擔任作業(yè)者的祖拜爾油田,雖然無嚴格的“四產(chǎn)地”要求,可以使用中國產(chǎn)品,但審批程序較為嚴格。伊拉克國有石油公司,如伊拉克巴士拉石油公司(BOC)、伊拉克國家石油工程公司(SCOP)等,根據(jù)執(zhí)行的項目不同,對產(chǎn)品和設(shè)備也有“四產(chǎn)地”要求,限制了中國產(chǎn)品在項目中的采購和使用。

2.2 伊朗市場

伊朗歷經(jīng)數(shù)十年的建設(shè)缺失,缺乏資金、技術(shù)、裝備及國際規(guī)范。在美國的極限施壓之下,西方公司退出后騰挪出市場空間,在給中國企業(yè)深入伊朗市場創(chuàng)造了歷史性窗口期和戰(zhàn)略性機遇期的同時,也使中國的石油服務(wù)企業(yè)在伊朗開展油氣合作面臨政治環(huán)境不穩(wěn)定、文化認同差異和商務(wù)環(huán)境不規(guī)范等風險。

2.2.1 政治環(huán)境風險

伊朗深陷地區(qū)國際爭端,與以色列和沙特阿拉伯等遜尼派主導(dǎo)的國家關(guān)系緊張。2018年8月,美國重啟對伊朗制裁,伊朗貨幣嚴重貶值,民眾示威活動時有發(fā)生,為伊朗社會政治穩(wěn)定帶來不確定影響因素。

為阻止伊朗成為地區(qū)大國,保持對中東事務(wù)的絕對主導(dǎo)權(quán),美國不僅在經(jīng)濟上重啟對伊制裁,還極力打造遏制伊朗的聯(lián)盟,遏制伊朗是美國在中東地區(qū)的重要戰(zhàn)略目標之一。2019 年以來,美國派遣航母艦隊,開展聯(lián)合軍演,對伊朗進行軍事威脅,目的是削弱伊朗在巴以問題、支持也門胡塞武裝與黎巴嫩真主黨等地區(qū)熱點問題上與美國對抗的能力。面對美國強勢打壓,伊朗著力從各方面打造良好周邊安全環(huán)境,加強與大國和鄰國在各領(lǐng)域的合作,加緊尋求國際經(jīng)濟與金融合作,力爭通過外交突破和反制裁突圍,化解當前危局。

2.2.2 文化認同風險

伊朗是波斯文明古國,對中西方文化的認同存在差異。伊朗早期石油工業(yè)體系由西方公司建立,因而崇尚西方技術(shù),對歐美公司的認可程度超過中國公司。長遠來看,伊朗對外開放是必由之路,屆時很可能出現(xiàn)擁抱西方、冷落中資的行為。

2.2.3 商務(wù)環(huán)境風險

伊朗營商環(huán)境不夠規(guī)范,經(jīng)營理念落后;伊方合作伙伴缺乏雙贏觀念,在商業(yè)活動中追求利益獨占;政府管理混亂,辦事效率低下,監(jiān)管制度缺失,地方保護嚴重,這些問題均對中伊油氣合作順利開展造成阻礙。

2.3 海灣六國市場

海灣六國為沙特阿拉伯、阿聯(lián)酋、科威特、卡塔爾、阿曼和巴林。該地區(qū)石油資源極其豐富,原油探明儲量達693.78億噸,占全球的29.42%[4]。海灣地區(qū)石油資源過去主要被歐美國家占領(lǐng),工業(yè)體系多為西方系統(tǒng),服務(wù)及產(chǎn)品標準較高。近年,海灣各國對本土化重視程度不斷加強,相繼頒布了國家或企業(yè)法律法規(guī),給中資企業(yè)造成一定困難和挑戰(zhàn)。

2.3.1 標準較高,中國產(chǎn)品進入困難

海灣地區(qū)石油市場為高端市場,各國石油工業(yè)起步初期均由英美石油公司主導(dǎo),石油工業(yè)的管理體系、作業(yè)規(guī)范標準和要求都延續(xù)了西方石油公司的標準,與國際接軌程度和對信息化管理的要求較高。外資企業(yè)進入海灣地區(qū)執(zhí)行項目,必須遵守各國準入政策,需在各自規(guī)定的網(wǎng)站上注冊并完成資格預(yù)審,科威特還規(guī)定必須要有當?shù)卮砘蛘吆献骰锇椴趴梢赃M行投標。

海灣地區(qū)油氣項目引入中國產(chǎn)品比較困難。例如,阿布扎比要求油氣項目只能從業(yè)主提供的合格供應(yīng)商名單中進行設(shè)備采購,進入此名單的中國公司數(shù)量較少。如果發(fā)生特殊情況,供應(yīng)商名單中的公司不足以支持項目的設(shè)備材料供應(yīng),可以向業(yè)主推薦廠商,但決定權(quán)在業(yè)主,且審核難度大、時間長。

2.3.2 油服市場競爭激烈

海灣地區(qū)石油資源豐富,政治較為穩(wěn)定,市場成熟,是國際大型油服公司重點關(guān)注的地區(qū),石油工程服務(wù)市場競爭激烈。歐美、日韓、印度公司和本土公司構(gòu)成該地區(qū)四大類油服公司(表4),中國設(shè)備供應(yīng)商較少,且對業(yè)主的準入要求了解不夠全面,支持文件不夠完善,外貿(mào)商務(wù)能力有待提高。

2.3.3 本土化政策日趨嚴格

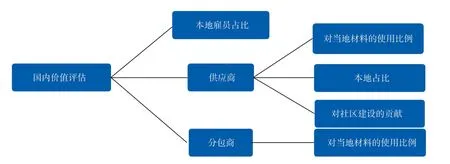

為了促進外國公司加強本地投資,創(chuàng)造就業(yè)機會,為當?shù)亟?jīng)濟做出更大貢獻,海灣各國紛紛推行專門的本土化政策,評估供應(yīng)商與合作伙伴對本國的貢獻。此價值評估在阿聯(lián)酋、阿曼、卡塔爾稱為國內(nèi)價值評估(In-Count ry Val ue,ICV),沙特阿拉伯稱為國內(nèi)生產(chǎn)總值增加值(In-Kingdom Total Value Add,IKTVA)。

表4 海灣地區(qū)重點油服公司及業(yè)務(wù)情況

圖3海灣六國國內(nèi)評估價值體系構(gòu)成

阿聯(lián)酋業(yè)主在授標時將ICV評分與承包商報價都考慮在內(nèi)。2018年7月,阿布扎比國家石油公司(ADNOC)表示,將對所有供應(yīng)商與合作伙伴進行國內(nèi)價值評估,評分作為其獲得與ADNOC合作機會的重要依據(jù)。ICV評分需每年進行,如果供應(yīng)商與合作伙伴提供假數(shù)據(jù),未來可能面臨被禁止參加投標的風險。

卡塔爾的ICV政策是本地化的重要支柱,并將ICV融入商業(yè)運作,據(jù)此制定商業(yè)規(guī)則和要求。卡塔爾石油公司已于2019年啟動了能源行業(yè)服務(wù)和產(chǎn)業(yè)本地化項目“TAWTEEN”,其中最重要的一個方面是引入ICV政策,獎勵按照本地化政策最高要求執(zhí)行合同和協(xié)議的供應(yīng)商及承包商。

阿曼石油開發(fā)公司(PDO)是本國最大的石油天然氣生產(chǎn)商,公司奉行ICV戰(zhàn)略,最大限度地采購當?shù)刎浳锖头?wù),著力提高阿曼人和公司的實力,以確保阿曼獲得可持續(xù)的商業(yè)利益。

沙特阿拉伯的IKTVA政策作為本地化戰(zhàn)略,提出到2021年實現(xiàn)所有項目和設(shè)備支出的70%來自本地。

3 在中東發(fā)展油氣工程服務(wù)業(yè)務(wù)的建議

3.1 加強國家層面溝通

目前世界形勢愈加復(fù)雜,貿(mào)易摩擦愈發(fā)頻繁,中國經(jīng)濟在發(fā)展中面對的不確定因素越來越多。中東地區(qū)是我國原油和天然氣最大進口來源地,中國加強該地區(qū)的投資不僅具有外交戰(zhàn)略意義,而且對我國能源安全、產(chǎn)業(yè)多元化調(diào)整方面也具有重大經(jīng)濟意義。

建議國家通過推行“一帶一路”倡議,積極開展油氣領(lǐng)域的國際投資合作和技術(shù)合作,增強并發(fā)展人民幣定價體系、期貨市場和國際市場代表權(quán)等。在國家層面建立有效的油氣合作機制,制定油氣領(lǐng)域統(tǒng)一政策和作業(yè)標準,促進油氣領(lǐng)域資金的跨境自由流通,加強油氣合作規(guī)則建設(shè)。

3.2 提升國際商務(wù)能力

與中東國家順利開展業(yè)務(wù)合作,需要強大的國際商務(wù)能力,通過合理的人力資源配置、組織架構(gòu),加強人力資源多樣化、員工本土化、技術(shù)專業(yè)化等,提升執(zhí)行能力,促進海外業(yè)務(wù)的拓展。

建議對中東地區(qū)的商務(wù)團隊進行全面評估,從整體人力資源情況、市場開拓人員構(gòu)成、具體市場開拓部門3 個維度進行調(diào)研思考。在整體人力資源情況上,選擇熟悉當?shù)丨h(huán)境、有豐富人脈和專業(yè)商務(wù)談判能力的員工;在市場開拓人員構(gòu)成上,提高人員配置的當?shù)鼗剑瑑?yōu)先聘用外籍高端員工,提高頂尖商務(wù)人才的比例;具體市場開拓部門,在中東地區(qū)實施具有針對性的營銷策略,開展外部市場調(diào)研,對當?shù)厥袌鲂畔⑦M行收集和分析。

3.3 提升現(xiàn)有技術(shù)能力

在“一帶一路”地區(qū),我國企業(yè)高端技術(shù)和服務(wù)不足,缺乏市場競爭力,與國際大公司在技術(shù)能力上尚存差距。例如,鉆探領(lǐng)域高端技術(shù)設(shè)備缺乏,影響高端市場競爭力,主要體現(xiàn)在定向井、旋轉(zhuǎn)導(dǎo)向、測井等關(guān)鍵技術(shù)的缺乏;工程建設(shè)領(lǐng)域在精細化設(shè)計、模塊化設(shè)計建造,數(shù)字化、智能化工廠及大型化處理設(shè)備等方面還存在差距,特別是大型天然氣液化裝置相關(guān)技術(shù)尚待突破。

建議主要從如下3方面提升現(xiàn)有技術(shù)水平:一是針對中東市場,開展LNG、模塊化建造、設(shè)計優(yōu)化及數(shù)字化、智能化工廠等方面的研究;二是形成適合海外業(yè)務(wù),集設(shè)計、建造、運輸、施工于一體的解決方案;三是將精細化設(shè)計和模塊化建造打造成企業(yè)重要的競爭利器。

3.4 提升品牌核心影響力

品牌是企業(yè)綜合實力的象征,是企業(yè)寶貴的無形資產(chǎn)和經(jīng)營資源,是構(gòu)成企業(yè)核心競爭力的關(guān)鍵因素。擁有知名的、為業(yè)主認可的品牌,是中國企業(yè)開拓海外市場的關(guān)鍵要素,也是企業(yè)走向成功的必由之路。

建議對我國工程服務(wù)隊伍的品牌建設(shè)現(xiàn)狀進行調(diào)研,思考如何打造國際優(yōu)秀高端油服品牌。在品牌建設(shè)中,需要針對行業(yè)領(lǐng)先品牌和自身品牌進行對標分析,根據(jù)自身優(yōu)劣勢情況,發(fā)現(xiàn)品牌發(fā)展優(yōu)勢和品牌形象現(xiàn)存問題,提出針對性解決方案,提高品牌認知度。在打造高端品牌上,根據(jù)企業(yè)核心競爭力,對品牌進行統(tǒng)一管理,對技術(shù)品牌、服務(wù)品牌和公司品牌進行統(tǒng)一宣傳,增強企業(yè)品牌知名度,樹立高端品牌形象。

3.5 注重服務(wù)轉(zhuǎn)型升級

目前,國際油服公司提供服務(wù)多數(shù)仍以傳統(tǒng)EPC(設(shè)計采購施工總承包)服務(wù)為主,通過新型服務(wù)模式的探索進行服務(wù)轉(zhuǎn)型升級,既可以幫助中國油服公司在海外打造“綜合服務(wù)商”的定位,也是中國在海灣高端市場提高企業(yè)競爭力、持續(xù)發(fā)展,甚至彎道超車的重要手段[5]。

建議將服務(wù)、實業(yè)、傳統(tǒng)貿(mào)易升級作為轉(zhuǎn)型做強的重點布局,注重從“商品貿(mào)易”向“商品+服務(wù)貿(mào)易”轉(zhuǎn)型升級。可從新服務(wù)模式、商業(yè)模式和新業(yè)務(wù)領(lǐng)域3方面進行具體操作。從傳統(tǒng)EPC服務(wù)模式向其他新服務(wù)模式延伸,如FEED(前端工程設(shè)計)、FEED+EPC、EPCM(設(shè)計采購與施工管理)和EPC+O&M(運行和維修)等;拓展新型商務(wù)模式,如BOT(建設(shè)—經(jīng)營—轉(zhuǎn)讓)、EPC+融資、延期支付和投資回購等;拓展新業(yè)務(wù)領(lǐng)域,如近海業(yè)務(wù)、天然氣地面工程、油田生產(chǎn)水處理回注業(yè)務(wù)、LNG 業(yè)務(wù)和數(shù)字化智能油田業(yè)務(wù)等。