供應鏈金融風險評估研究

徐煒偉 彭備

[摘要]供應鏈金融是一種新型的融資模式,它可以有效整合供應鏈中的資金流,原本供應鏈金融是將新型的融資服務提供給供應鏈中的中小企業,目前其被作為供應鏈中各個企業實行商業貿易融資的重要橋梁。本文主要分析了供應鏈金融風險分類,供應鏈金融風險評估,供應鏈金融風險評估案例。在對供應鏈金融業務開展的過程中,必須系統識別和評估供應鏈金融風險,明確其大小,進而采取有效措施積極防范。

[關鍵詞]供應鏈;金融風險;評估

[DOI]10.13939/j.cnki.zgsc.2015.25.103

1 供應鏈金融風險分類

1.1 信用風險

通常來說銀行的信用風險,具體是指向銀行貸款的個人或者實行交易的人由于某些原因造成的違約進一步對銀行造成的損失風險。在供應鏈融資中信用風險排在首位。從另外的角度分析,供應鏈融資本身就是一種較為特殊的用于加強管理信用風險的技術。在傳統授信中銀行實施的擔保業務包括抵押授信、信用授信以及保證擔保授信三種。而要求存在第三方的是保證擔保授信,而信用擔保要求企業具備一定的實力、規模和大量資金。一般來說,中小企業是無法輕易得到這兩種形式的授信,但是供應鏈金融業務具體面向中小企業,所以銀行必須分析中小企業的信用風險。

很多中小企業都具備下列特點:第一,無法充分披露信息,這樣就增加了評估企業貸款信用的難度。第二,沒有根據比例對授信成本收益進行分配。第三,中小企業相較于大型企業來說擁有更高的非系統風險系數,很多中小企業缺少完善的結構,決策帶有隨意性,非常依賴個別客戶,造成他們出現了很大的波動性。

1.2 操作風險

由于企業內部缺少完善的政策、人為失誤或者內部失控等原因而導致銀行出現損失問題,這些損失包括與風險相關的全部支出費用。在對授信調查的過程中,具體操作風險就是人員因素,在供應鏈融資中企業的交易信息是關鍵根據,控制風險中的目標便是交易過程中的物流和現金流。所以,調查授信的人員需要具備良好的專業素質,這樣才可以有效避免疏漏和誤判。 在設計操作模式時,最關鍵的是對設計流程積極完善,避免操作風險的出現,同時供應鏈融資必須對授信支持資產嚴格控制。

在審批融資過程中,最關鍵的是對操作風險有效提防,具體包括人員形成的風險、系統風險和流程風險。

在供應鏈融資中,對物流和資金流有效控制的中心是授信后管理和出賬管理,尤其是預付業務和存貨業務,頻繁進行操作也是產生風險的主要原因。在不同的融資產品中,操作風險會通過各種形式積極表現,銀行一定按照實際情況進行整體分析。比如,在應收賬款融資中,應收賬款質押要求三方比例配合,這樣就形成了復雜的業務流程,對應的也會增加操作風險。

1.3 市場風險

所謂市場風險,本質上是由于利率、股票、匯率等隨著市場的變化而出現的改變,進一步對銀行造成的風險。在供應鏈金融中,銀行的收款風險具體是由市場風險與生產風險導致的。而供應鏈金融將控制貨物權作為基礎,這樣就極易造成市場風險。因為商業銀行向中小企業發放貸款時以控制貨物權作為擔保,所以貨物的市場價值極容易對市場風險造成影響。在供應鏈金融業務中,標準倉單抵押的東西通常是農產品,而季節、國內外需求和國際市場將會使這些農產品出現價格波動。所以,企業頻繁變化的價格,進一步對授信額度與質押率造成了影響。

2 供應鏈金融風險評估

供應鏈金融風險評估的重點是建立評估指標體系與評判標準以及明確指標權重并且實行一致性檢驗。

2.1 建立評估指標體系和評判標準

通過識別供應鏈金融風險,可以科學建立融資風險評估體系,例如存貨質押融資的供應鏈金融風險評估指標體系,具體包括系統風險和非系統風險,其中系統風險包括宏觀和行業系統風險以及供應鏈系統風險,而非系統風險包括信用風險、變現擔保物風險以及操作風險。

在評估供應鏈金融風險的過程中,一線的評估人員應當聯系現場調查、歷史資料數據,并且盡可能利用一些定量的分析工作實施綜合評估。在評估過程中,一些能夠采用定量公式進行衡量的指標,則盡可能進行定量評估。通過數據計算這些定量指標之后,就能夠設置合理的規則明確不同評分相應的范圍。之后在具體評分上映射指標的定量數值。而無法定量的則利用打分方法。在這我們可以利用7級評分方法,就是每一個需要衡量評估的指標,最終按照其風險情況劃分為7個等級:風險很大1分、大2分、較大3分、一般4分、較小5分、小6分、很小7分。之后,可以聯系事前確定的每一指標的權重加強平均分值,獲得具體業務最后的評分結果,這一結構可以在標準的評級上映射。

由于供應鏈金融體現出的過程性與典型動態性,評估融資分值也必須是動態的。這就需要監管方與評估人在貸款期間,聯系業務的變化動態對評估分值積極調整,以便準確對風險進行警示。

2.2 明確評估指標權重并且實行一致性檢驗

確定供應鏈金融風險評估指標權重可以采取德爾裴法實行專家打分,也就是邀請專家分別估計出各個因素的權重,之后平均求出不同專家的估計并且得到各個指標的最終權重。具體步驟見下:

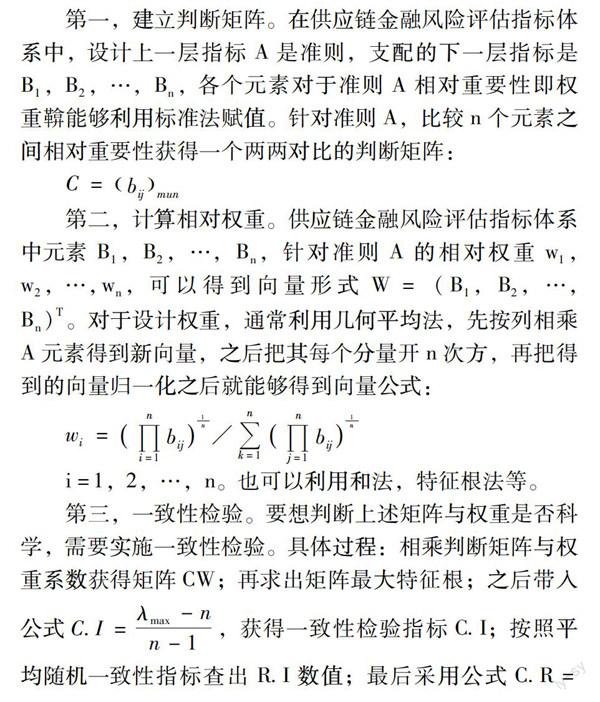

第一,建立判斷矩陣。在供應鏈金融風險評估指標體系中,設計上一層指標A是準則,支配的下一層指標是B1,B2,…,Bn,各個元素對于準則A相對重要性即權重斡能夠利用標準法賦值。針對準則A,比較n個元素之間相對重要性獲得一個兩兩對比的判斷矩陣:

C=(bij)mun

第二,計算相對權重。供應鏈金融風險評估指標體系中元素B1,B2,…,Bn,針對準則A的相對權重w1,w2,…,wn,可以得到向量形式W=(B1,B2,…,Bn)T。對于設計權重,通常利用幾何平均法,先按列相乘A元素得到新向量,之后把其每個分量開n次方,再把得到的向量歸一化之后就能夠得到向量公式:

i=l,2,…,n。也可以利用和法,特征根法等。

第三,一致性檢驗。要想判斷上述矩陣與權重是否科學,需要實施一致性檢驗。具體過程:相乘判斷矩陣與權重系數獲得矩陣CW;再求出矩陣最大特征根;之后帶人公式 獲得一致性檢驗指標 ;按照平均隨機一致性指標查出R.I數值;最后采用公式C.R=C.I/R.L獲得一致性比例C.R的數值。當C.R<0.1時,認為判斷矩陣的一致性是能夠接受的;反之需要調整判斷矩陣,根據以上步驟獲得權重系數矩陣。

3 案例分析

在供應鏈金融風險評估指標體系中,設定供應鏈系統風險指標是標準A,因此可以支配的下一層指標供應鏈競爭風險指標、供應鏈協調風險指標以及供應鏈控制風險指標分別是B1,B2,…,Bn。通過查表獲得隨機一致性平均指標是0.58,所以得到CR=CI/RI=0.0007小于0.01,可知判斷矩陣形成了滿意的一致性,獲得相對于供應鏈系統風險指標的權重來說三個指標滿足要求。

4 結論

供應鏈金融屬于一種具有創新特點的金融服務產品,擁有巨大的發展潛力,逐漸成為目前金融機構之間互相競爭的新領域。供應鏈金融可以使鏈條中的主要企業建立巨大的影響力以及將很好的資信傳遞給供應鏈上下游有關企業,并且通常會將中小企業作為市場的重要導向,用以彌補融資的缺陷,進一步降低融資成本,緩解了中小企業融資壓力。如果可以很好評估供應鏈金融風險,那么,銀行、制造商以及第三方物流供應商都會得到最大的利益。如何有效評估供應鏈金融存在的風險是各大銀行需要重點研究的問題。