衍生品交易的私法合法性演進

張 舫,任 紅

(重慶大學 法學院,重慶 400044)

衍生品交易的效力如何,在私法上并不是一個簡單的問題。對沖風險的需求和契約自由的理念,使人們并不能輕易地否認衍生品交易的效力;衍生品交易的歷史和大量的經濟學理論論證,也說明衍生品交易對商人管理交易風險和提高市場效率具有重要作用。但這種交易又極似賭博,未來巨大的不確定性,有時會刺激交易雙方賭徒般地孤注一擲。巨量投機資金出入帶來的一些災難性后果,使人們對衍生品感到一種恐懼。“與衍生品一沾邊就不寒而栗的恐懼,像流行病一樣不斷蔓延,至今沒有好轉的跡象”[1]。出于對破壞公共秩序和善良風俗的擔心,私法對衍生品交易效力的確認曾長期處于游移不定之中。2008年金融危機以來,對衍生品交易的監管已成為近幾年熱門話題,但衍生品交易并不像證券交易那樣,只需要監管部門強制公開交易信息就可以奠定交易基礎,其本身在私法上的合法性尚存在一些爭議。筆者認為,無論何種交易,都首先應放在私法的框架內分析,在私法上獲得合法地位是其交易的基本前提,如果其在私法上合法性尚存疑問,交易的履行就得不到保障,巨大的風險會使交易猝死途中。衍生品的交易,從古代的萌生,到近代的發展,一直到20世紀末開始繁榮,其在私法上合法地位的確認可謂一波三折;其交易的起落盛衰一直與其私法合法性的爭議相伴。筆者下面首先梳理衍生產品交易的歷史脈絡,然后,對這種交易私法合法性確認的演變過程進行考察,希望通過本文的分析,對考量中國衍生品交易的私法合法性提供參考。

一、衍生品交易的歷史發展

作為對沖風險的一種手段,衍生品交易有很長的歷史。在古代,商人們就使用近似打賭的方式,通過契約對未來不確定的交易結果分配風險、各取所需。從衍生品交易發展過程可以看到,商人的交易越復雜、交易結果越不確定,衍生品交易就越發達。20世紀80年代以后,經濟高速發展帶動了金融業繁榮,交易規模擴大,交易復雜性和風險性急劇增加,這種發展趨勢,使衍生品交易在投機獲利刺激下,形成了空前的規模。

(一)古代的衍生品交易

兩河流域是人類文明的發源地,有文字記載的衍生品交易的歷史可追溯到公元前18世紀的美索不達米亞。該地區出土的一份公元前1750年的泥板,用楔形文字記錄了一種奴隸貿易,交易一方為在一個月內得到來自庫提姆(Gutium)的健康奴隸而向另一方支付204希拉(用沙馬什升稱取)①古巴比倫容量單位,蘇美爾語sila,英文名稱quart,1sila約合現代容量1公升。,相當于1/3邁那②古巴比倫重量單位,蘇美爾語mana,英文名稱mina,1mana約合現代重量500克。2/3舍課勒③古巴比倫重量單位,蘇美爾語gín,英文名稱Shekel,1gín約合現代重量8.3克。銀,如后者不能按時將這些健康的奴隸從庫提姆帶回并交付,則向泥板的持有者償還1/3邁那2/3舍課勒銀。這一泥板在到期日前為可轉讓的契約,交易另一方可選擇向泥板的持有人償還一定數量銀兩也可選擇交付健康奴隸,交易雙方都將風險限定在一定范圍內,被學者認為是人類衍生品交易的最早記錄之一[2]。

公元前5世紀前,通過海運進行國際貿易是希臘商業生活重要的組成部分。對于一些重要的商品,商人采取了遠期交割的方式。當時雅典流行一種船舶抵押契約,它是一種具有投機性質的高利率貸款,用于對購買遠期交割的重要商品的融資。此類契約可以用于急需進口的谷物或其他貨物。貸款者被允許以10%到48%的年利率為谷物進口提供貸款,具體的利率根據海運的距離和風險確定。如果谷物在海運途中遭受意外而損失殆盡,借款者不用承擔還款責任;如果谷物順利到達,貸款者獲得本金和利息[3]。遠期交割合約在到期日前可以轉讓,其交易的標的為給付合約本身,遠期交割的合約到期之日,其交易的標的多為給付谷物等實物。這類合同的價值除取決于谷物的價值,同時也取決于谷物航運風險的高低。借款人通過訂立此類合同規避了航運失敗的風險,貸款人則冒險投機獲利,因而具備了衍生品交易的基本特征。

在羅馬法的買賣契約中,“一般來說,一切物和一切權利都可以是賣的標的,除非有特別的禁令。將來之物也可以成為出賣的標的。在這個問題上人們將購買行為區分為買希望之物(emptio rei speratae)和買希望(emptio spei)”[4]。二者的區別主要表現為:(1)二者約定的風險承擔者不同。在希望之物的買賣中,雙方約定由賣方承擔無收獲的風險;而在希望的買賣中,雙方約定由買方承擔損失的風險,即使賣方一無所獲,買方仍得履行支付價款的義務。(2)二者確定價金的方式不同。在“買希望之物”的情況中,價金應當與實際的產量相對應;而在“買希望”的情況,無論實際收成是多少,買受人均可付同樣的價格[5]。買希望之物是一種附條件買賣,只是當條件具備時才生效[4]285,若賣者沒有實現收獲,則契約無效。而買希望的交易中,對于賣方而言,其訂立契約的目的在于防范因氣候和市場價格變化而遭受損失的風險;對于買方而言,則是對賣方的收獲量進行打賭,買方訂立契約的目的在于未來獲得投機為其帶來的利益。買希望被經濟史學者視為人類早期的一種衍生品交易。

人類早期的這些交易,只是具有某些衍生品特征的零星交易。羅馬帝國滅亡后,歐洲進入中世紀時期,在自給自足的自然經濟環境下,商品貿易并不發達,此時的衍生品交易在經濟史上并未留下多少痕跡。16世紀以后,歐洲的殖民貿易發達造就了人類第一次衍生品交易的大規模出現。

(二)16世紀以后到20世紀以前的衍生品交易

1.荷蘭

16、17世紀,歐洲海外殖民貿易迅速擴張為衍生品交易的發展提供了土壤,一些航海貿易發達的國家,商人開始利用衍生品交易對沖風險和投機。當時的荷蘭因海外貿易發達而最早成為歐洲的金融中心,期貨、期權等衍生品投機交易非常活躍,最終釀成以郁金香泡沫為代表的金融災難。

1540年左右,安特衛普將匯票的流通性合法化,并頒布了一道皇家法令使遠期交貨的合同可轉讓給第三方。這一時期,商人們發現遠期合同無需交付基礎資產,輸方在結算日向贏方補償現貨與交割價格的差額即可。差額合同首次在安特衛普得以大規模應用[6]。這樣的結果是,人們不僅可以對未來商品的價格變化進行投機,而且還可以對未來交割的合約本身的價格變化進行投機。最終,安特衛普形成了一個以未來交割的合約為交易對象的合約市場[3]36。

17世紀早期,稀有且艷麗的郁金香因為可以成為上流社會的收藏而成為流行的投機交易品,其價格上漲至難以置信的水平。為了從這一狂熱中牟利,荷蘭的郁金香商人出售郁金香遠期十分常見。他們以郁金香種植者提供的看漲期權為基礎,如果花價在到期日前大幅上升,郁金香商人就會執行看漲期權以低價買入用于未來交付的郁金香,而郁金香種植者也會從郁金香商人那里買入看跌期權以進行風險管理。如果花價下降,花農也可以高于市場價的價格向交易商出售郁金香[7]7-8。在典型的交易中,買方在結算日并沒有用于支付的現金,賣方也未擁有球莖。買賣雙方都沒有在結算日交付的打算,雙方只想交付合同價格與結算價格的差額[8]45。此種交易的標的已從傳統的以給付實物為主轉向以給付合同為主,因該合同未來的價值會隨著合同標的價值波動而波動,創立該合同的主要目的并不在于未來合同的實際履行,而在于取得合同標的價格波動帶來的投機利益。巨大的投機利益帶來的狂熱,最終導致郁金香泡沫破裂,投機交易也因此招致了社會的廣泛批評。

2.英國

英國是歐洲繼荷蘭之后在殖民貿易中崛起的另一個國家。16世紀,衍生品在英國的貿易活動中得到了初步運用[3]34-35。1571年倫敦開設了世界上第一家商品遠期契約履約的擔保機構——英國皇家交易所(The Royal Exchange),負責監督買賣雙方按期交貨和付款[9]。

1688年,倫敦經歷了光榮革命之后,對外貿易,尤其是與印度貿易迅速發展,股份公司紛紛成立。至1695年,已有100個新公司宣告成立,資本總額達450萬英鎊[10]。從1692年開始,英國人John Houghton在商業期刊《為改進農商而收藏》(A Collection for the Improvement of Husbandry and Trade)中定期提供股市價格清單。并印制標準銷售合同促進股票交易,復雜的投機工具包括了股票期權和期貨。Houghton甚至為東印度公司股票單獨提供期貨(當時被稱為time bargains)價格,并描述股東如何在股價下跌時使用看跌期權保護自己的利益,同時鼓吹期權也可直接被用于投機[11]39。

在1720年爆發的南海泡沫事件中,股票衍生品交易對南海泡沫起到了推波助瀾的作用。投機者使用定期交易(time bargain)合約,約定在未來的某個日期買賣股票,交易日到來之時,交易者即可支付股票現貨也可支付合約差額,實際上,大部分交易者并不一定持有股票,只是通過這種合約對賭股票漲跌投機獲利,這種交易放大了股票交易數額,也放大了市場風險。

英國雖然在南海泡沫事件后一度對投機行為進行打壓,但衍生品交易一直沒有停止過,發達的交易市場和成熟的市場機制,最終使英國成為全球最大的衍生品交易中心。

3.德國

安特衛普衰落之后,16世紀晚期漢堡也出現了差額合同:“我們發現1591年的漢堡采用源于安特衛普和阿姆斯特丹的現代商業技術,一方打賭小麥的價格在六周之內將降到某一價格以下……”[2]14419世紀的最后10年,期貨投機被認為是導致一些銀行突然破產的重要原因,引起德國政府重新評估期貨規則。德國交易所法(Exchange Act)禁止谷物、面粉和一些股票在交易所以未來交割的方式進行交易[2]224。在1900年春,德國股市低迷期間,很多未注冊的商人、銀行家都在同時買賣股票遠期合同,多數交易商未去注冊而選擇基于其名譽進行交易,即這種交易在法律上不能強制履行,交易的后果完全依賴于交易雙方的信譽。1900年,全國29個交易所僅有212名注冊商品交易商和175名注冊證券交易商[6]38。1907年,一個關于投機管制的德國政府工作報告認為,交易所法的這種禁止性規定不合法,1908年,交易所法中部分禁止性規定被廢止[2]224-225。

4.美國

1848年,芝加哥的82位商人發起組建了芝加哥期貨交易所(Chicago Board of Trade,CBOT),當時的芝加哥期貨交易所并非是一個市場,只是一家為促進芝加哥工商業發展而自然形成的商會組織。當時,由于糧食運輸很不可靠,輪船航班也不定期,從美國東部和歐洲傳來的供求信息經很長時間才能到達芝加哥,糧食價格波動相當大。農場主可利用遠期合同保護他們的利益,避免運糧食到芝加哥時因價格下跌或需求不足等原因而造成損失。加工商和出口商也可以利用遠期合同減少因各種原因引起的價格上漲風險,保護他們自身的利益[12]。

南北戰爭期間,芝加哥地理位置和經濟的發展,使新型合約出現成為可能。倉容擴大、標準化分級以及交割程序的發展,使芝加哥期貨交易所交易廳逐步成為主要的貿易中心。賣方的賣出交易不是依靠谷物實物交割完成,而是簡單地把倉單轉給買方完成交易。隨著戰爭引發的市場狀況的變化,芝加哥的遠期合約逐漸演變為對沖交易谷物價格風險的“期貨”合約[13]。有記載的芝加哥期貨交易所的第一份遠期合約,簽訂于1851年3月13日,按照該合約,3 000蒲式耳玉米將于當年6月交付。1865年,芝加哥期貨交易所引入了被稱為期貨合約的協議形式,從而使谷物交易趨于規范,期貨合約對谷物質量、數量及其交付的時間和地點作出了規定[14]。

在交易所交易廳交易的倉單實現了人類獲得食品的最古老方式的演變,使其有形的本體漸漸失色,取而代之的是象征性的資本領域[13]66。標準化分級制度使谷物期貨合約作為交易的可替代工具成為可能[2]219,加上契約權利的可轉讓性,這便意味著越來越多的標準化期貨合約本身可以成為交易的標的,由于合約的未來履行由獲得倉單的可能性保證,因此,最終可以形成成熟的投機交易機制[13]67。

(三)20世紀以后的衍生品交易

20世紀的大部分時間,衍生品交易的發展是平穩的,美國、歐洲和亞洲的一些經濟發達國家的衍生品交易大部分在期貨交易所中進行。如美國,1919年,芝加哥產品交易所更名為芝加哥商業交易所(Chicago Mercantile Exchange,CME)。交易的合約品種逐漸擴大,著名的農產品期貨合約包括1961年開始交易的豬肉期貨,以及后來的生牛期貨(1964年)、生豬期貨(1966年)等[15]4。1923年5月,芝加哥期貨交易所(CBT)開始提供小麥期貨契約交易,CBT也在同一天開始提供玉米期貨交易[16]184,1936年,CBT開始交易黃豆契約,黃豆油與黃豆餅期貨契約分別于1950年與1951年開始提供交易。中美洲商品交易所(MCE)于1940年開始提供黃豆期貨契約。倫敦商品期貨交易所則有黃豆餅與黃豆油期貨,日本的幾個交易所也提供黃豆期貨交易[16]172-173。

20世紀70年代,隨著歐洲經濟的恢復,美國經濟實力相對下降,布雷頓森林協議所確定的固定匯率制開始瓦解。匯率的頻繁變動增加了銀行、公司或投機者的風險,市場對風險管理工具的需要變得更加迫切,金融衍生品尤其是場外金融衍生品交易異軍突起。

1972年5月,芝加哥商業交易所在美國財政部和美聯儲的批準下建立國際貨幣市場分部,其交易品種包括了美元、英鎊、加拿大元、德國馬克、瑞士法郎等外匯期貨。1973年芝加哥期貨交易所在經過了4年的研究和計劃之后成立芝加哥期權交易所(CBOE)[15]9。1980年,位于荷蘭阿姆斯特丹的歐洲期權交易所首家推出荷蘭盾債券期權。這是第一筆利率期權在有組織的市場中進行交易。1981年美國所羅門兄弟公司(Solomon Brothers Co)成功地為美國商用機器公司(IBM)和世界銀行進行了美元與西德馬克和瑞士法郎之間的貨幣互換。1982年,股票指數期貨也隆重登場。到20世紀80年代中期,已有美國、英國、德國、法國、荷蘭、加拿大、澳大利亞、新西蘭、日本、新加坡、巴西等12個國家和地區的交易所進行了金融期貨交易。80年代以后,由于交易所提供的交易品種有限,場外期權和互換市場得到很大發展,期權交易與互換技術相結合衍生出的互換期權也得到廣泛運用[17]。在短短三十幾年的時間里,世界衍生品交易經歷了一場非同尋常的革命。

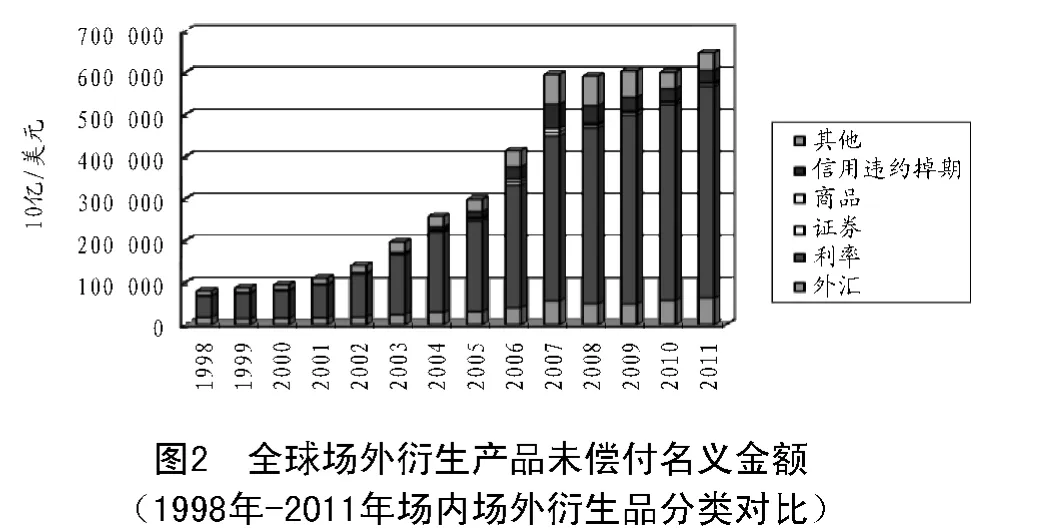

首先,從衍生品交易的規模看,場外交易的衍生品合同未償付的名義價值遠遠超過場內交易的衍生品合同。根據國際清算銀行的相關統計數據,1998年底,場外衍生品合同未償付的名義價值為803 170億美元,到2000年底,這一數字增加到951 990億美元,而2000年底場內交易的衍生品合同未償付的名義價值僅為143 020億美元。進入21世紀,這一差距明顯加劇,2007年源于美國并于2008年蔓延全世界的金融危機抑制了衍生品交易迅猛增長的勢頭(見圖1)④數據來自于國際清算銀行2000-2012年的統計報告,圖1場內與場外衍生產品對比的數據中不含商品類衍生品。。

其次,從衍生品交易合同的種類看,衍生品的不斷創新使其新品種層出不窮,傳統的商品類衍生品在整個衍生品市場中所占的比重越來越小,利率類衍生品所占比例最大,發展速度最快。還有為數不少的衍生品很難將其分類(見圖2)。

再次,從衍生品交易的特征看,現代衍生品交易標的特殊性及結算方式的靈活性更為明顯。從現代衍生品交易的標的看,場內衍生品交易的標的為標準化合約,而其交易方式,則由傳統公開喊價的方式多轉向電子交易的方式,衍生品交易呈現無形性、虛擬性;場外交易一方往往是金融機構交易員,另一方很有可能是其他金融機構的交易員或者是某企業的資金主管或基金經理[18]。場外交易的衍生品合約的內容可由交易雙方自由商談,因此比場內交易的標準化合約更有靈活性。買賣場內外衍生品合約的目的多不在于未來合約的實際履行,而在于對沖標的資產價格變動帶來的風險和獲得投機收益。

二、20世紀以前私法對衍生品交易的定性

從前文可以看到,由于較好地滿足了商人對沖交易風險的需求和投機獲利的沖動,衍生品交易在商人交易史上從未間斷過。但是,如果這種交易的投機性被發揮到極致,避險工具演變為一種變相的賭博,對交易的智慧安排被淹沒在貪婪的冒險和欺詐之中,就會造成巨大的財富災難。因此,與實體交易不同,對于衍生品交易的合法性認可,在私法上曾經存在過謹慎和猶豫。

(一)人類社會早期衍生品交易的私法技術問題

在古巴比倫,因契約而發生的債,其內容十分復雜,《漢穆拉比法典》大致包括了買賣、租賃、借貸和供給服務四大類常見的契約形態[19]143。根據《漢謨拉比法典》第48條的記載,如果一個負債之人,風暴破壞了他的莊稼或沒有收成,或由于大旱而沒有收獲,在這樣的年份里,佃農不必向其地主繳納任何谷物,他也不必支付債務和房租⑤國內有學者將《漢謨拉比法典》第48條譯為:如債務纏身者因雨神毀其田,或洪水奪其成,或無水而無收麥,該年可不歸還債主借麥,可改其泥板契約,不交當年的利息。見吳宇虹等著《古代兩河流域楔形文字經典舉要》(黑龍江人民出版社,2006年版第12頁)。筆者認為,盡管不同的譯者對這一條文的理解不同,但并不影響對這一看跌期權理念的理解。。有學者認為,這一法令相當于給了農民一個現金或無效看跌期權,如果收成好,農民就有足夠支付地租的收獲,這一期權就會被擱置過期;如果收獲欠佳,農民就可以執行該期權不向地主繳租[7]7。在古巴比倫時期,個人信用在買賣中已開始發揮重要作用。古巴比倫人不再局限于將易物交易或現場交易視為買賣的唯一方式[19]194,并承認權利轉讓的法律效力[19]415。據此可推知,在古巴比倫,類似于衍生品的遠期合約交易在私法上是可行的。

但在古希臘,遠期交易受到了嚴格的限制。根據柏拉圖《法律篇》中的記載:“當有人通過買賣同另一個人發生交易時,轉移貨物的工作必須在市場的指定地點進行,并當場收取貨款;不允許先付錢后交貨或賒賬。如果有人在其他任何地點或根據其他安排同另一個人交換一件貨物,并信賴交換的另一方誠實無歁,他這樣做時必須知道,當不是按照我們現在所述的規則出售貨物時,法律是不允許他控訴的。”[20]遠期交易合同在私法上得不到保障,希臘法律并不支持未來交割的買賣合約,對于類似合約的轉讓,法律技術沒有提供支持。

羅馬的契約制度經歷了一個長期的形成和發展過程,其契約種類逐漸由少到多,簽訂契約的方式逐漸由繁到簡,生效條件逐漸由要式到略式,反映當事人的意志逐漸由形式到內容。最后,羅馬法形成了相當完備的契約制度,對后世具有深遠的影響[21]311。

羅馬古代法認為債的關系和其主體不能分離,因此債不能轉讓[22]185。但是,隨著羅馬奴隸制經濟和國內外貿易的發展,這種債的不可變動性不僅阻礙經濟的發展,而且對人們財產的移轉也帶來了很大的不便。為了生活需要和交易便利,羅馬法中遂出現了債權債務的轉讓[21]290。到了法律昌明時期,除當事人的特約不得讓與、依法律原則不得讓與、依法律明定不得讓與等情形之外,債權以可讓與為原則[22]186-187。

在羅馬法的買賣契約中,“只要是有財產價值的流通物,無論是有體物或無體物、動產或不動產、自己的或他人所有的財產、現有的或未來的物件,只要符合債的標的的一般要求,即合法、確定、可能,并對債權人有利益,原則上均可買賣”[23]。債權可以轉讓,意味著契約本身也可成為交易的標的,作為羅馬買賣契約標的的商品范圍廣泛,未來物和第三人之物均可作為交易的標的,羅馬法對符合衍生品交易特征的買希望和遠期交易的私法合法性予以確認,與古希臘的相關法律相比,羅馬的法律環境更適合衍生品交易的發展。

從人類早期的法律史料記載看,當時并未將遠期合同和具有射幸性質的交易作為一種特殊交易另眼相待。該類交易在私法上的障礙主要是法律技術上的問題。在契約理論形成之前,人們對交易能否異時履行、債權能否自由轉讓等問題尚未有清晰的認識,一些具有衍生品特征的交易在私法上能否獲得保障,尚存疑問。待契約理論逐漸成熟之后,這種障礙也就不存在了。

(二)近代私法對衍生品交易的定性——一種賭博

在16世紀以前,衍生品交易只是一種偶發的交易,并未形成規模,因此也未成為一種引起社會爭議的交易方式。但是在16世紀以后,大規模的殖民貿易催生了新的融資手段和金融工具,衍生品作為一種避險和投機的交易方法逐漸形成規模并在社會中蔓延。過度投機造成的社會危機使私法對這種賭性十足的交易產生一種本能的拒斥,20世紀之前,大部分國家的私法將衍生品交易視為一種賭博而拒絕承認其效力。

1.荷蘭

在1540年左右的安特衛普,遠期合同的可轉讓性在私法上是認可的,這就使得衍生品交易的合法地位在私法上得以確立。差額交易的方式使衍生品交易的結算方式更具靈活性是這一時期衍生品合同的重要創新。

17世紀,安特衛普貿易中心的地位被阿姆斯特丹所取代。在交易所的交易活動中,公司股票交易涉及到現貨交易、股票期權和股票期貨交易。1609年,為壓低東印度公司的股價,荷蘭商人Isaac Le Maire以先借入后賣出的方式瘋狂拋售股票,盡管他操縱股價的行為以失敗而告終,但導致了荷蘭政府頒布法令禁止這樣的交易:賣方以更便宜的價格買回股票補進他們的空頭數額,而作為期貨合同標的的股票并不為賣方所有[11]13。這一法令先后于1621年、1630年、1636年被官方重申與擴展,官方一再將期貨交易作為一種賭博而加以禁止。盡管官方并沒有起訴違法參與期貨交易的商人,但法院卻不認可這些交易合同在法律上的執行力[8]34。

衍生品交易沒有法律執行力并未能阻止衍生品交易,套利的誘惑逐漸使貪婪的人們失去了理性,最終郁金香的狂熱釀成了巨大的財富災難。當時所有關于郁金香熱的討論都批評非以實際交付為目的的期貨交易活動,他們抨擊期貨市場成為制造人為風險的手段[8]45,最終,法院沒有支持任何執行郁金香合同的請求[8]62。

2.英國

在英國,按照早期的普通法,合同權利的轉讓是無效的。因為,普通法認為,合同完全是雙方之間的行為,不應允許第三方參與;并認為,第三者的參與勢必引起經濟上的訴訟[24]。到17世紀,受讓人為了強制執行其請求權,開始放棄向普通法法院尋求救濟,紛紛轉向衡平法法院。大法官法庭并不像普通法法院那樣對債權讓與懷有敵意,它向受讓人提供了最廣泛的保護,并將受讓人視為有請求權的人,而不是將其僅僅視為讓與人的代理人。受衡平法的影響,18世紀末普通法法院也將受讓人視為享有請求權的人,盡管從判決的表面措辭上,受讓人仍須遵循訴訟的相關形式要求,以讓與人的名義起訴[25]。法院對債權讓與的承認,使衍生品交易具有了一定的法律基礎。

受南海泡沫事件的影響,1733年,英國通過了伯納德法案(Sir John Barnard’s Act),該法案將定期交易視為與賭博性質相同的惡性證券營業習俗,并規定對出售自己并不實際持有股票的賣方處以罰金[26]。然而,伯納德法案未能達到預期的效果,1746年、1756年、1771年英國先后頒布的相似法案均未能有效阻止股票定期交易,盡管法院并不承認這種衍生品合約在法律上的約束力,交易者還是基于彼此的名譽進行這種交易。

1845年,英國國會通過了《賭博法案》。該法案認為,在未來交割的合約中,如果雙方的本意并非交割任何物品,而是簡單地支付價差,那么這份合約是無效和不受法律保護的。法院在審判過程中往往運用真實意圖測試(Intent Test)原則,以此來區分合法的期貨合約和非法的期貨合約。這個原則在此后長達100余年的時間里成為了衍生品發展的桎梏[3]48。

3.德國

在德國,衍生品交易因具有極強的投機性而在法律上長期得不到認可。1836年,以西班牙政府債券為基礎資產的期貨交易合同在普魯士被宣布為不合法;1840年的所有外國證券、1844年的鐵路證券,在法律上都有相似的遭遇。1871年德國統一后,在判斷一個期貨合同是否為非法的賭博合同時,法院裁定一般會綜合考慮合同條款、合同各方的職業、財富及其他可能顯示合同目的的因素[6]37。

1896年頒布的《德國民法典》,第764條將衍生品交易的典型方式——差額合同視為一種賭博,該條規定:“訂立約定交付貨物或者有價證券的合同,而訂約目的在于讓輸方向贏方支付約定價格與交貨當時的交易所價格之間的差額的,該合同視為賭博。當事人一方目的僅在于支付差額,而另一方當事人已知或者可知此目的的,亦同。”[27]賭博合同在德國民法中無法律執行力。

4.美國

早期殖民時期的美國各州,完全接受英國法有關規定。其中包括17世紀普通法判例(precedents)中要求合同受讓人必須持有轉讓人的授權書(power of attorney),并以轉讓人名義訴訟來主張其權利。18世紀美國法院對英國普通法有關契約權利轉讓的判例,包括衡平法判例,均毫無條件地照單全收。當時美國法院為防止以虛名(nom inal)或偽造原告(fictitious plaintiff)的名義主張權利或提起訴訟要求取得轉讓權利,法律或法院判例都要求,主張權利者必須為契約權利項下真正有利害關系者(real party in interest)方可提出。這種契約權利轉讓中受轉讓人必須有授權書并以轉讓人名義主張契約權利或訴訟的規定,在美國各州商法法典化的過程中,終于在19世紀被廢除。自此,作為衍生品交易基礎的契約權利自由轉讓最終完成[28]。

與其他國家一樣,出于對投機的厭惡,美國法院對差額交易合同的效力一般不予認可,而且,在立法上,對一些期貨交易作出了禁止性規定。19世紀晚期和20世紀早期,農民和其他的一般公眾對商品交易市場的公正性發出了質疑。他們抱怨因商品期貨和期權投機所導致的毀滅性價格波動,尤其是交易所的參與者試圖壟斷某一種特定的商品時,這種波動更具殺傷性。改革的促進者經常將期權交易作為價格濫用的特別源泉。許多農民和谷物商認為,期權合約就是一種賭博合同,對于市場功能的發揮毫無必要[29]。在一些反對期貨投機的利益團體游說下,1916年,美國國會頒布了《棉花期貨法案》來監管棉花期貨交易。但是該法案并沒有如農業團體所預期的那樣禁止期貨投機,而只是試圖通過征稅等方式讓期貨投機變得成本高昂[3]53。

三、20世紀私法定性的演變與2008年金融危機后的反思

近代衍生品交易的早期典型形態表現為差額補償合同(difference contract)。這種合同已具有當代衍生品的基本特征:當事人的主要目的不是合同標的物的買賣,而是通過在約定的合同履行日到來之時,一方向另一方通過支付標的物的合同價格與市場差價來投機。近代以來很長一段時間,差額補償被作為賭博合同對待。如美國最高法院在1884年的一起判例中認為:“在這個國家被普遍接受的原理是……一個在未來某一天交付的出售貨物的合同是有效的,即便出售者沒有貨物,也沒有任何其他手段在市場上購買這些貨物;但是這種合同只在雙方有真正的意圖同意這些貨物由出賣人轉讓而貨款由買受人支付才是有效的;如果在這種合同偽裝的背后,雙方的真正意圖只是通過市場價格的升降謀求投機,在合同履行日到來之時并沒有打算轉讓貨物,而是一方向另一方支付貨物合同價格與市場價格之間的差價,那么,整個合同就完全成為一個賭注,這個合同是無效和非法的。”[30]在19世紀和20世紀初,大部分美國法院以人們締約的真實意圖來判定一個衍生品交易合同是否為賭博合同,如果有證據表明,締約當事人的真實意圖并不是一方交付貨物另一方支付價款的真實交易,只是意圖根據市場價格波動進行投機,那么這種合同將被視為賭博而被判決無效。《德國民法典》第762條的規定與此非常相似。上文提到的其他大陸法系國家法律對衍生品交易的態度也說明,在19世紀和20世紀初,大部分國家將衍生品交易合同視為賭博,在法律上不具有強制執行性。

衍生品交易的后果完全取決于雙方不可控制的某類事件的發生,因此,學者將其歸入射幸合同,而射幸合同私法合法性在理論上存在著觀念沖突。合同自由是當代私法的一個基本理念,如果不侵害他人利益、國家利益和公共秩序,是否訂立合同、訂立何種合同皆由當事人意思自治。當然,意思自治的后果也由當事人自己承擔。射幸合同作為當事人意思自治的產物,按照合同自由的理念,也應獲得私法上的認可。“這種允諾的雙方當事人——立約人和受約人——正在遭遇風險或者正在碰運氣;而危險是當事人非常自覺地遭遇的,如果機會不利于他,雙方當事人都沒有理由對此抱怨……若交換了這樣的射幸允諾,兩個當事人中的一個只取不予的狀況并不違反通行的正義觀念。這乃是因為他們為自己作出了類似的投機并可能被迫只予不取”[31]。但是,射幸合同的特點卻又含有一種賭博式的投機,這種碰運氣的財富轉移,極易刺激起不勞而獲、投機取巧的社會風氣,這又與私法促進善良風俗的價值觀相沖突,“對于所謂的‘遠期’或者‘期權’這種依據市場價格波動結算的合同,我們的觀點十分明確,無論基于何種原因,這種合同都是無效的,它與公共政策相違背。它不但違背公共政策,還是一種犯罪——一種對國家的犯罪,對人民公共福利和幸福的犯罪,一種對宗教信仰和道德的犯罪,一種對所有合法交易和經營的犯罪。這種賭博的變種已經明顯成為一種國家罪孽……這些考量明確要求這個國家的法院忠實嚴格地執行上帝賦予的法律執行手段,制止這種巨大的邪惡并消除禍根”[32]。這種對投機取巧的厭惡,在法律淵源完全不同的大陸法系國家和英美法系國家基本相似,大陸法系的很多學者將極端的射幸行為歸類到違反公序良俗之列⑥如日本學者我妻榮,中國學者史尚寬、梁慧星都將射幸行為作為一種違反善良風俗的行為。參見梁慧星《市場經濟與公序良俗原則》(梁慧星主編《民商法論叢》(第1卷),法律出版社1994年版)。。這構成了衍生品交易在私法上獲得認可的最大障礙。

但是,衍生品交易并未因私法上不被認可而消失。20世紀初,一些商人甚至甘冒風險僅憑信譽進行衍生品交易,80年代以后,衍生品交易急速增長。這種現象說明兩個問題:(1)衍生品交易確實是一些商人對沖風險所需要的手段;(2)投機獲利的貪婪本性使人類一直無法擺脫衍生品交易的誘惑。20世紀初,美國已有法官在判決中注意將對沖風險的交易與純粹投機的交易區分開來。1905年,美國最高法院法官Holmes在一起期貨糾紛案的判決中認為,遠期合同是商人對沖風險的一種非常有用的手段,這種合同雖然最終不交付實物,但其在合法設立的交易所進行結算(setoff)也是另一種形式交付,與只謀求支付差價的非法投機不同,它是商人為了嚴肅的商業目的而認真締結的合同。“在現代市場中,合同并不僅限于即時交付買賣。人們努力預測未來并根據預測締結協議。這種由有能力的人進行的投機是社會對不確定性的一種自我調節。作為一種避免或緩解災難、平衡價格、提供定期所需的手段,其價值已廣為人知”⑦See 198 U.S.236.。這是美國法院首次認可了衍生品交易的社會價值。20世紀早期,美國一些法院試圖通過兩種方法將有益的衍生品交易與純粹的投機合同區分開來。一種方法為“利益補償的例外”(indemnity exception)。對于一個衍生品交易合同,如果交易一方能夠證明,在締結合同時他有一種經濟利益,即:該合同因某種事件發生可能為其帶來的利益可以補償因相同事件發生可能對其造成的損失,那么,這種合同就不是一種純粹的投機,而是一種為對沖風險而進行的嚴肅交易,在法律上是可強制執行的⑧這種方法與保險法避免投機的思路在邏輯上是一致的。保險法也是一種射幸合同,為避免利用保險合同投機,保險法要求投保人對保險標的具有保險利益。。另一種方法是“席位交易豁免”。法院認為,在依法設立的交易所席位上進行的衍生品交易,由交易所組織沖銷結算,這種結算在技術上可以視為另一種形式的交付,與僅支付差價的投機合同不同,在法律上應予以認可⑨所謂“沖銷結算”(offset),是指在合約到期前,買方或賣方通過售出或買入相同數量的契約進行平倉的行為。法院認為,這種結算也是一種交付,以區別于通過找補差價結算的差價合同(difference contract)See Lynn A.Stout,Why the Law Hates Speculators:Regulation and Private Ordering in the Market for OTCDerivatives,48 Duke L.J.701,February,1999.。

美國法院的上述方法實際上反映出20世紀立法對衍生品交易規制的傳統思路。衍生品交易的避險功能對商業有益。但如果不加限制,投機刺激起來的貪婪不但有悖于社會的善良風俗,也會為社會造成巨大災難。基于此,一方面立法要求衍生品合同應具備一個基本的合法性要素:合同當事人對合同標的應具有對沖風險利益;另一方面,所有合法的衍生品交易都應在依法設立的交易所進行,交易所可以依據不同的商業功能設計標準交易合同,避免純粹的投機交易,同時通過保證金、擔保、統一沖銷結算等制度對這些合同的投機風險加以控制。19世紀末、20世紀初,美國很多州頒布了反投機商法(antibucketshop law),這些法律禁止不以實際交付為目的的差額合同,但對于具有風險對沖目的的合同和在交易所進行的交易卻給予豁免。1921年,美國聯邦政府開始對衍生品交易進行統一規范,1936年頒布的《商品交易所法》嚴格禁止衍生品場外交易。1974年,聯邦政府設立了期貨交易委員會,作為《商品交易所法》的執行機構,該委員會有權決定何種合同適合在交易所交易,而其最重要的一個判斷標準便是:該種合同必須服務于某種經濟目的,而不僅僅是投機[30]。

20世紀以后,大陸法系國家衍生品交易雖然沒有美國發達,但法律對衍生品的態度卻與美國相似。如《德國民法典》第764條雖然明確差額合同是不能強制執行的,但在《交易所法》中,對此卻作出了例外規定:因深諳風險而為有資格的人(亦即“有交易所期貨交易能力”的人)相互之間就特別準許的商品和有價證券,在特定交易所進行的期貨交易,應當是可以訴請履行的。德國學者對此的解釋為:“因為上述行為服務于理性的、非投機性的需求,即服務于防范未來風險的目的,所以,在一定的前提條件下,其交易拘束力是得到承認的。”[33]

但是,到了20世紀80年代,金融衍生品的出現對傳統規范方法提出了前所未有的挑戰。如前文所述,一直到20世紀70年代,衍生品的主要表現形式還是商品期貨,到20世紀80年代,金融衍生品交易出現了爆發式增長。這種增長不僅體現在交易規模迅速增加上,而且還體現在交易品種層出不窮方面。那些在高等學府接受過良好教育的工程師們,在金融創新的旗號下,不斷創造出極其復雜的交易品種,在交易所之外的柜臺上吞吐著巨量資金。面對這種局面,傳統的規范方法顯得有些力不從心。

首先,從規范技術上,以商品期貨為核心的傳統衍生品概念很難涵蓋新的交易品種,這種概念上的辨識乏力,使規范者無法以充足的理由將這些品種納入監管權范圍之內⑩如美國歷史上對衍生品交易的法律包括:1864年反黃金期貨法(The Anti-Gold Futures Act)、1921年期貨交易法(The Futures Trading Act)、1922年谷物期貨法(The Grain Futures Act)、1936年商品交易所法(The Commodity Exchange Act)、1958年洋蔥期貨法(The Onion Futures Act)、1974年期貨交易委員會法(The Commodity Futures Trading Commission Act),其規范的核心都是商品期貨。See Jeremy Gogel,Shifting Risk to the Dumbest Guy in the Room-Derivatives Regulation after the Wall Street Reform and Consumer Protection Act,11 J.Bus.&SEC.L.1,Fall,2010.。1974年美國《商品期貨交易委員會法》(CFTCA)將期貨交易委員會(CFTC)的監管對象確定為:在契約市場或同業公會、交易所進行的含有為未來交付、交易或執行而出售商品的合同交易、賬戶和協議(包括任何有期權特征的交易)。而“商品”則包括未來交付合同中含有的當前或未來交易的所有的貨物、物品,所有的服務、權利和利益?Commodity Futures Trading Act of 1974,Pub.L.No.93-463,§ 201,88 Stat.1389,1395(1974).。20世紀80年代后,CFTC對大量的金融衍生品柜臺交易是否屬于自己的監管范圍感到左右為難,“在柜臺交易的衍生品領域,CFTC既不愿也不能界定它的執法范圍”[34]。在無法明確執法權的情況下,CFTC最初并不愿意介入柜臺衍生品交易的監管?1992年美國對商品交易所法進行修訂,明確允許CFTC豁免衍生品場外交易的監管,該法案被稱為“期貨交易實踐法案”。。在發生了幾起大的衍生品交易事件后,CFTC的不作為遭到了社會輿論的抨擊。1998年,CFTC發布官方文件,正式向外界表示要對衍生品市場監管進行綜合改革,將其監管范圍擴大到衍生品的場外交易。CFTC的這種表態立即遭到了美聯儲等政府機構和衍生品行業協會的反對,在這些機構的游說下,2000年,美國國會通過了《商品期貨現代化法》(Commodity Futures Modernization Act),該法案明確排除了CFTC對場外衍生品交易的監管權,而將這些衍生品交易秩序的維護委諸行業自律[35]。這意味著,CFTC對衍生品交易的合法性審查被徹底邊緣化。英國的情況與美國相似,實際上,英國衍生品交易的規模超過美國,2000年英國《金融服務與市場法》(Financial Services and Markets Act,FSMA)也將大部分金融衍生品排除在政府監管之外[36]。

其次,從實質正義上看,對于極其復雜的金融衍生品,判別哪些品種是有利于公共利益的嚴肅交易,哪些品種只是一種無益的投機賭博,難度極大。而且,一些經濟學理論不斷為投機行為背書,將投機與賭博等同的觀點在道德上已不再有不可爭議的優勢?20世紀的資本主義文化對投機和賭博逐漸走向寬容。See Roy Kreitner,Speculations of Contract,or How Contract Law Stopped Worrying and Learned to Love Risk,100 Colum.L.Rev.1096 ,May,2000.。根據經濟學的理論,投機具有對沖風險、發現價格、提高市場流動性等積極作用。在市場上,一些想規避未來風險的人,可以將風險轉讓給那些愿意承擔這些風險的人——投機者。如果風險發生了,出售風險的一方可從這種交易中獲得補償,如果風險未發生,則購買風險的投機者可因此獲利(對沖風險功能)。投機者通過分析市場信息計算風險發生的可能性,從而形成轉讓合約價格,這一過程在客觀上也幫助市場形成更合理的產品價格(價格發現)。如果市場沒有投機者,對沖風險的交易只能在具有相同風險但地位相反的相對人之間進行,但這種交易對手很難找到,投機者的存在使轉讓風險者更容易找到交易對手(提高流動性)[37]。根據這些理論,即便是純粹的投機合同,對社會也是有益的(價格發現、提高流動性)。

上述變化的結果是,衍生品交易在私法上的合法性已不再是人們關注的核心問題。20世紀80年代以后,盡管一些衍生品仍有被認定為具有非法賭博合同的可能,但法官在審理衍生品案件時,卻很少考量衍生品合同的投機性是否構成非法賭博這個問題,困擾法官的已不再是衍生品合同在法律上可否強制執行的問題,而是在技術上如何準確理解復雜衍生品合同條款的問題[38]。

2008年,全球性金融危機爆發,過度的金融衍生品投機交易成為本次金融危機的導火索,衍生品的合法性問題再次引起一些學者的反思。如有學者認為,純粹的投機衍生品(Purely Speculative derivatives)就是一種變相賭博,這種簡單財富轉移是一種零和游戲,不但不會創造社會價值,反而會刺激人們失去理性地冒險,為社會經濟帶來巨大風險。因此主張法律應明確禁止該類衍生品交易[39]。實際上,學術界對于衍生品過分投機而成為變相賭博的擔憂一直存在,2008年金融危機后,有美國學者明確指出,如果法律不進行規范,信用違約掉期互換等衍生品極可能成為合法形式的賭博。該學者認為,投機的存在確實使市場主體能夠通過交易管理風險,但投機本身并不會創造社會利益,而且存在著道德風險。通過交易轉移風險,衍生品與保險具有相同的功能。保險合同實際是對未來可能發生的災難打賭,但這種道德上的反社會性通過保險法對保險利益的要求而得到化解。在2000年《商品期貨現代化法》之前,CFTC要求衍生品合同應具有嚴肅的經濟目的,與保險法對保險利益的要求具有相同的功能,因此,應激活CFTC對衍生品合同的審查,以防止衍生品成為另類形式的賭博[40]。

但是,在金融危機后,美國和歐洲對衍生品交易的監管改革,其規范方法并未回歸到20世紀80年代之前的模式。美國《華爾街改革與消費者保護法》(Wall Street Reform and Consumer Protection Act)第七和第八兩部分中,明確了期貨交易委員會和證券交易委員會對場外衍生品交易的監管權,通過強制集中清算、交易標準化、透明化(交易數據強制報告)等措施加強對場外衍生品交易的風險控制。歐盟在《歐洲議會和理事會對場外衍生品管制的建議》(Proposal for a Regulation of the European Parliament and of the Council on OTC Derivatives)中,也提出了與美國類似的建議。實際上,二者都遵循了金融危機后20國集團幾次高峰會議提出的規范目標:努力使合約標準化、培育標準場外衍生品強制結算中心、要求交易者對交易中心和監管機構報告交易情況以提高交易透明度、對非中心結算的合約要求更高的資本[32]。從這些規范手段和目標來看,2008年金融危機后對衍生品規范的主要目的是防范衍生品交易帶來的系統風險。20世紀80年代以前的監管方法并未因金融危機而復活。

衍生品交易在人類社會早期就是商人使用的一種交易方法,但因為其有很強的射幸性質,在歷史上長期被看作是一種賭博而得不到私法的認可。20世紀,私法曾經試圖將具有積極社會功能的衍生品與屬于純粹賭博性質的衍生品區分開來,但事實證明其使用的方法并不成功。20世紀80年代后,日趨復雜的全球化貿易、急速發展的金融業,增加了商人們利用衍生品避險的需求,這種需求在金融創新理論的推波助瀾下,一個魚龍混雜的衍生品交易市場在全球迅速崛起。面對突如其來、數量龐大的新型金融衍生品,缺乏解讀能力的法官們知趣地保持著一種旁觀者的沉默。盡管2008年金融危機后,社會和學界仍有對一些衍生品成為變相賭博的擔憂,但過去的私法理論和規范模式顯然無法應對當代衍生品繁榮的交易局面。通過金融危機后的監管改革可以看到,目前各國政府關心的已不再是衍生品交易的私法合法性問題,而是如何控制這種交易的系統風險問題。

四、結論

從商人交易的歷史可以看到,商人在人類歷史早期就利用契約安排交易風險,隨著交易復雜性增加和規模擴大,衍生品交易逐漸成為商人們廣泛采用的避險工具。由于衍生品交易本身存在著巨大的投機利益,在射幸的意義上,與賭博非常相似。在貪婪本性的驅使下,一些賭性十足的商人利用衍生品交易進行大規模投機,最終釀成的災難性事件甚至波及到全球經濟。私法的契約技術和理論的成熟為衍生品交易提供了法律基礎,但是出于對賭博的厭惡,衍生品交易在私法上的合法性長期處于爭議之中。法官和立法者曾嘗試將有益的衍生品交易與純粹賭博性質的衍生品交易區別對待,但這種努力并未成功。20世紀以來,隨著資本主義的發展,無論是社會公眾的感性還是經濟學家的理性,都不再將投機作為一種絕對違反道德的行為,甚至賭博也在一定程度上被認可,私法對衍生品在道德上的考量也便在20世紀末金融創新的大潮中逐漸隱去。但是,無論衍生品是避險工具還是投機賭博,投機取巧的貪婪如果不加遏制,最終總會將人類引向災難,這一點,在人類歷史上發生的多次經濟危機中已經得到證明。2008年金融危機后,衍生品交易遭到了社會輿論的猛烈抨擊,但是各國對衍生品交易的規范并沒有回到傳統的私法模式。各國所采取的新的規范方式無疑是一種值得肯定的探索,這種探索是否成功,尚有待于未來的檢驗。

[1]沃倫·愛德華茲.核心金融工具:在衍生品世界中領悟和創新[M].夏瀠焱,葛曉鵬,譯,成都:西南財經大學出版社,2005:3.

[2]EDWARD JS.Building the global market,A 4000 year history of derivatives[M].The Hague Boston:Kluwer Law International,2000:29.

[3]陳晗.金融衍生品:演進路徑與監管措施[M].北京:中國金融出版社,2008:20.

[4]彼得羅·彭梵得.羅馬法教科書[M].黃風,譯.北京:中國政法大學出版社,2005:284-285.

[5]巴里·尼古拉斯.羅馬法概論[M].黃風,譯.北京:法律出版社,2004:188.

[6]JUERG EW.A short history of derivative security markets[R]//.University of Western Australia,2008:11-12.available at http://ssrn.com/abstract=1141689.

[7]羅伯特.E.惠利.衍生工具[M].胡金焱,王起,李穎,譯.北京:機械工業出版社,2010.

[8]PETER M,GARBER.Famous first bubbles,the fundamentals of early manias[M].Cambridge,Mass:MIT Press,2000.

[9]曹廷貴,馬瑾.衍生金融工具[M].成都:西南財經大學出版社,2011:13.

[10]查爾斯·金德爾伯格.西歐金融史[M].徐子健,何健雄,譯.北京:中國金融出版社,1991:270.

[11]EDWARD CHANCELLOR.Devil take the hindmost,a history of financial speculation[M].New York:Farrar,Straus& Giraux,1999.

[12]張屹山.金融衍生證券理論與實務[M].北京:經濟科學出版社,2007:2.

[13]威廉·法龍.市場締造者:芝加哥期貨交易所的150年[M].王學勤,譯.北京:中國財政經濟出版社,2011:57-58.

[14]英國路透有限公司.金融衍生工具導論[M].楊洋,向莉,譯.北京:北京大學出版社,2001:16.

[15]汪昌云.金融衍生工具[M].北京:中國人民大學出版社,2009:4.

[16]理查杜里斯,法蘭克瓊斯.期貨賽局(下)[M].黃嘉斌,譯.臺北:美商麥格羅·希爾國際股份有限公司臺灣分公司,2007.

[17]葉永剛.衍生金融工具[M].北京:中國金融出版社,2004:2-3.

[18]約翰·赫爾.期權、期貨、及其他衍生產品[M].王勇,索吾林,譯.北京:機械工業出版社,2009:2.

[19]魏瓊.民法的起源——對古代西亞地區民事規范的解讀[M].北京:商務印書館,2008.

[20]柏拉圖.法律篇[M].張智仁,何勤華,譯.上海:上海人民出版社,2001:359-360.

[21]曲可伸.羅馬法原理[M].天津:南開大學出版社,1988:311.

[22]周枏.羅馬法提要[M].北京:法律出版社,1988:185.

[23]周枏.羅馬法原論[M].北京:商務印書館,2001:743-744.

[24]高爾森.英美合同法綱要[M].天津:南開大學出版社,1984:126.

[25]E.艾倫·范斯沃思.美國合同法[M].葛云松,丁春艷,譯.北京:中國政法大學出版社,2006:700-701.

[26]SMITH C F.The early history of the London Stock Exchange[J].The American Economic Review,1929,19(3):213.

[27]德國民法典[M].鄭沖,賈紅梅,譯.北京:法律出版社,1999:183.

[28]楊楨.英美契約法論[M].北京:北京大學出版社,2007:341-342.

[29]哈威爾.E.杰克遜,小愛德華.L.西蒙斯.金融監管[M].吳志攀,譯.北京:中國政法大學出版社,2003:969.

[30]LYNN A S.Why the law hates speculators:Regulation and private ordering in the market for OTC derivatives[J].Duke Law Journal,1999,48(4):701.

[31]A.L.科賓.科賓論合同(下冊)[M].王衛國,譯,北京:中國大百科全書出版社,1998:130-131.

[32]KREITNER R.Speculations of contract or how contract law stopped worrying and learned to love risk[J].Columbia Law Review,2000,100(4):1096.

[33]迪特爾·梅迪庫斯.德國債法分論[M].杜景林,盧諶,譯.北京:法律出版社,2007:410.

[34]ALTON B H.The CFTC and derivative products:Purposeful ambiguity and Jurisdictional reach[J].Chicago-Kent Law Review,1996,71(4):1117.

[35]KRIPPELL A J.Regulatory overhaul of the OTC derivatives market:The costs,risks and politics[J].Ohio State Entrepreneurial Business Law Journal,2011,6(1):269.

[36]LATYSHEVA D S.Taming the hydra of derivatives regulation:Examining new regulatory approaches to OTC derivatives in the united states and europe[J].Cardozo Journal of International& Comparative Law,2012,20(2):465.

[37]TIMOTHY E L.Derivatives:A twenty-first century understanding[J].Loyola University Chicago Law Journal,2011,43.

[38]PARTNOY F.The shifting contours of global derivatives regulation[EB/OL]//U San Diego Law & Econ Research Paper No.15.http//papers.ssrn.com/abstract=281361.

[39]TIMOTHY E L.Gambling by another name;The challenge of purely speculative derivatives[J].Stanford Journal of Law,Business,and Finance,2011,17(1).

[40]THOMASLH.Filling a regulatory gap:It is time to regulate over-the-counter derivatives[R].13 N.C.Banking Inst,2009,13:123.