利率市場化對我國商業銀行影響的實證分析

郭依苗 董繼剛

(山東農業大學經濟管理學院,山東 泰安 271018)

利率市場化對我國商業銀行影響的實證分析

郭依苗 董繼剛

(山東農業大學經濟管理學院,山東 泰安 271018)

對于商業銀行而言,利率市場化的積極意義在于它將促進金融市場的深化發展和金融機構之間的公平競爭,為銀行業快速發展和多元化經營創造良好的外部環境。但是從短期來看,利率市場化也將改變商業銀行原有的利率決定機制和經營模式。利率市場化將大大提高利率波動的幅度和頻率,并使利率的期限結構復雜化,對商業銀行的經營能力和風險把控能力都將是重大考驗。本文選取10家國內上市商業銀行,對其非利息收入占比、利率敏感性缺口等指標進行實證檢驗,最后根據實證結果對商業銀行應對利率市場化提出合理建議。

利率市場化;商業銀行;利率風險

一、引言

利率市場化對商業銀行最直接的影響是業務結構的改變。目前來看,利息差仍舊是我國商業銀行利潤的主要來源,面對利率市場化改革后存款利率上升、貸款利率下降的趨勢,商業銀行的利差收入有可能大幅減少。張(Chang-Hsing Chang,2009)運用回歸模型分析利率波動對凈利息收入的影響,表明我國商業銀行面臨著巨大的利率風險,且中小銀行面臨的風險要遠高于大銀行。根據麥肯錫金融機構的相關預測,未來3—5年,我國銀行業平均利差水平將下降11%—27%(周茂清,2012)。根據2013年國有五大行年報統計,工行和交行利息凈收入的增長率已經降至個位數,分別為6.1%、8.77%,其他銀行在10%左右。因此,利率一旦完全市場化,我國商業銀行依賴高利差的盈利模式將無法持續。

存貸款利率的進一步放開將拓寬銀行競爭途徑,促進金融產品創新(波特、許,2009)。金融創新致力于交易成本、搜尋成本和營銷成本等的最小化,在突破“內在約束”的同時提高商業銀行的利潤。因此,利率市場化改革是一種倒逼機制,迫使商業銀行調整傳統金融產品定價,同時加快金融產品的創新。

首先,出于避險動機,我國商業銀行會借鑒國外成功經驗并結合自身實際情況,不斷創新金融產品來規避利率風險。我國商業銀行日益體會到利率風險的存在,并進行了大量的金融產品創新,如房貸資產證券化有利于改善銀行業存貸期限錯配,提高銀行資產的流動性,并進而規避風險(卜亞,2010)。金玲玲等(2012)的研究表明利率管制時期,美國的非利息收入占比總體低于20%,然而,伴隨著利率市場化的不斷推進,金融創新步伐加速,非利息收入占比在1979—2000年期間上升了24.86%。

其次,商業銀行通過大力發展中間業務,緩沖利率波動對銀行收益的影響力,并以此為切入點進行產品創新。通過對2007—2012年我國四大行中間業務占比進行分析,我們發現,2007—2009年,我國四大行中間業務發展迅速,中間業務平均占比由14.45%增長到22.78%;2009—2012年,中間業務占比基本穩定在23%左右(張永祥,2014)。據測算,中間業務占總收入的比例每提高5%,風險資本回報率將提高0.9%,中間業務占比如果在當前基礎上提高10%—15%,則可有效對沖利率市場化帶來的沖擊。

第三,商業銀行會進一步發揮結算中心和代理中心功能,使其產品創新向以金融衍生品為主的知識密集型和資金密集型轉化,以便在激烈的競爭和巨大的利率風險面前,保證其各項業務的穩健發展。依據國際清算銀行的測算,利率互換及其他衍生品的價值在2007年底比10年前增加了7倍,達到600萬億美元,相當于全球年度GDP的11倍;利率期權價值在1998—2007年間也從8萬億美元增長到57萬億美元。隨著利率市場化的不斷推進,金融衍生品日漸成為我國商業銀行中間業務的重要組成部分,且發展空間極大。據上市銀行年報計算,2008—2011年,上市銀行衍生品交易收入達到478億元,從往年的1.5%上升到2012年的4.8%。

然而,利率交由市場決定后,利率風險將成為商業銀行面臨的一大難題。斯普瑞格(Sprague,1986)表明,在19世紀80年代以前,許多銀行由于對利率預測錯誤最終導致經營失敗,所以美國的商業銀行把利率風險管理看作商業銀行資產負債管理的核心。伴隨我國利率市場化的不斷推進,利率風險將可能成為我國商業銀行面臨的最主要風險,其中以成熟期不匹配風險最為顯著(黃金老,2001)。一般情況下,銀行的負債主要來源于客戶存款,而資產大多來源于商業貸款。

二、實證檢驗

(一) 數據來源與變量選取

本文選取的商業銀行樣本主要包括以下三類:

國有商業銀行:中國銀行、中國農業銀行、中國工商銀行、中國建設銀行、中國交通銀行。

股份制商業銀行:招商銀行、民生銀行、中信銀行。

城市商業銀行:北京銀行、南京銀行。

數據來源于近10年各銀行年報,部分數據缺失。

本文選取以下4種指標來衡量利率市場化對我國商業銀行影響程度的大小。

1.非利息收入占比。

非利息收入占比=非利息收入/營業收入

非利息收入主要由中間業務收入構成,這部分收入并非由傳統借貸業務產生,而是來源于銀行為客戶提供相關金融服務而收取的服務費用。在利率市場化改革中,這一指標體現了銀行的產品創新能力,直接關系到商業銀行的生存和發展。

2.營業利潤增長率。

營業利潤增長率=本年營業利潤增長額/上年營業利潤總額*100%

營業利潤增長率代表了企業的盈利能力和成長能力。營業利潤增長率越高,表明銀行的成長能力越強。

3.資產收益率(ROA)。

資產收益率(ROA)=凈利潤/平均資產總額

資產收益率是應用最廣泛的衡量銀行盈利能力的指標之一,反映了銀行全部資產的綜合利用效率,代表一個銀行的綜合盈利能力,同時也反映出銀行的經營能力。衡量銀行盈利能力的常用指標還有凈資產收益率(ROE),而ROE易受資本基數的影響,所以本文選取資產收益率(ROA)作為衡量指標。

4.利率敏感性缺口(GAP)。

利率敏感性缺口(GAP)=利率敏感性資產(IRSA)-利率敏感性負債(IRSL)

利率風險是在利率市場化背景下產生的恒久性風險,這種風險將是我國商業銀行面臨的嚴峻挑戰。本文采用缺口分析法測量利率風險,若GAP>0時,為正缺口;GAP<0,為負缺口。當利率上升時,正缺口會增加銀行收益,負缺口反之;當利率處于下調時期,負缺口給銀行帶來正面影響,正缺口反之。

(二)基于經營角度的實證分析

1.對業務結構的影響。根據以上文獻綜述可知,利率市場化將影響商業銀行的業務結構,由于存貸利差的縮窄,表內業務的盈利能力被削減。商業銀行將著重拓展表外業務來提升長期獲利能力。

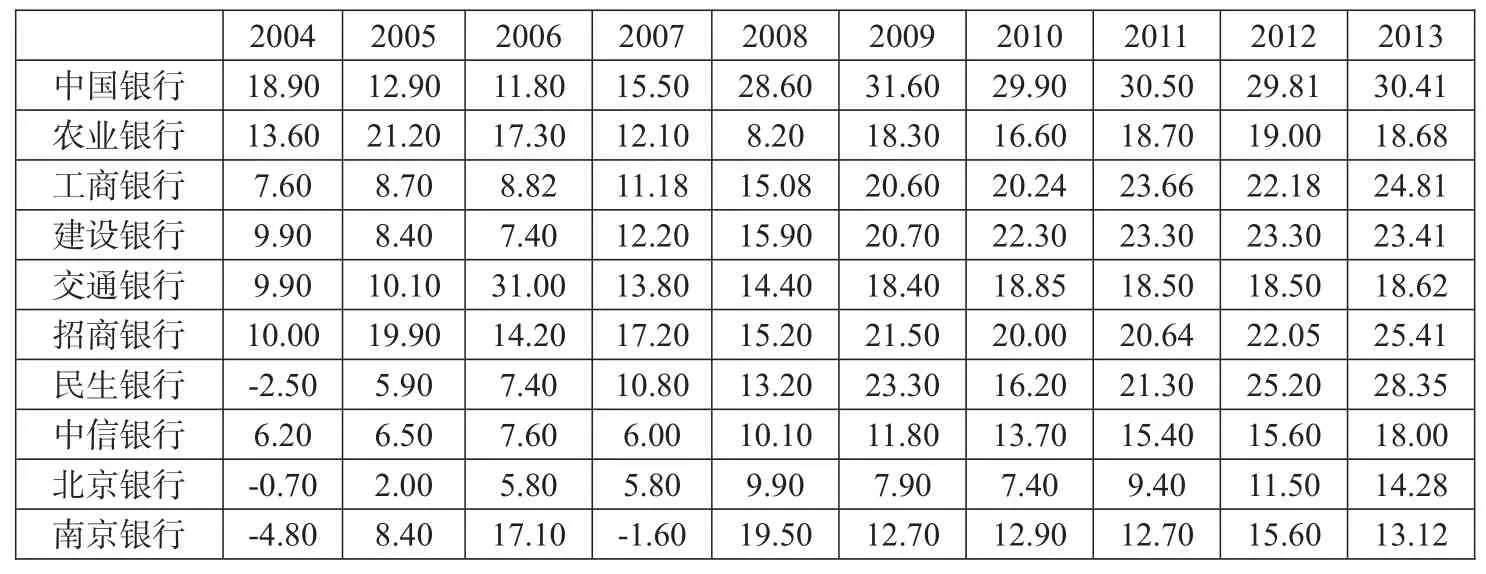

由表1可以看出,在2004年,除中國銀行、農業銀行和招商銀行以外,其他7家銀行的非利息收入占比均小于10%,其中民生銀行、北京銀行及南京銀行的非利息收入占比為負數,原因在于我國利率市場化改革初期,由于商業銀行管理經驗落后,表外業務僅作為配套業務,并未引起足夠重視。2004—2013年期間,10家商業銀行的非利息收入占比均明顯提升。利率市場化促進了商業銀行的業務結構調整,由單一依靠存貸款模式轉變為多元化金融服務模式。在存貸業務基礎上,商業銀行大力開展特色業務,推出多樣化金融服務產品,實現差異化發展,同時也避免了由于業務同質性過高帶來的惡性競爭。由2013年的數據可以看出,10家樣本銀行的非利息收入占比均超過10%,其中中國銀行的非利息收入占比已超過30%。

表1:商業銀行非利息收入占比圖(%)

由圖1可以看出,我國商業銀行非利息收入處于上升階段,非利息收入占比明顯提高。其中城市商業銀行非利息收入占比相對較低,主要原因可能是,面對利率市場化進程不斷推進,小型城市商業銀行中間業務能力相對缺乏,在同業競爭中處于劣勢。總體看來,近年來,中國商業銀行已著重發展中間業務,加快金融產品創新,非利息收入占比逐年提高,綜合盈利能力增強。

圖1:樣本商業銀行非利息收入對比圖

2.對盈利能力的影響。利率市場化已對我國商業銀行業務結構造成巨大影響。由各家銀行損益表可以看出,目前利息凈收入仍然是營業利潤最主要的來源,但根據上文可知,非利息收入占比逐年提升,我國商業銀行的盈利模式正在發生轉變。在這種轉型過程中,我國商業銀行的盈利能力也受到很大影響。

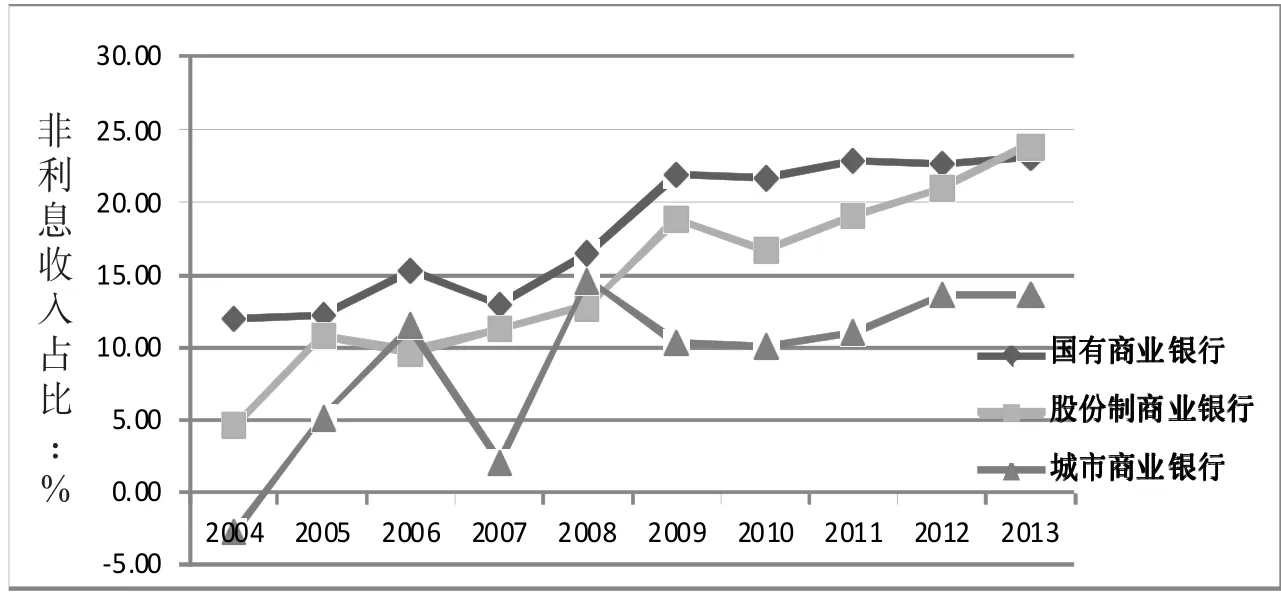

由圖2對比可得,國有銀行的營業利潤增長率相對較低,這是因為國有銀行規模龐大,各項業務相對穩定,很難實現營業利潤的高速增長。特別指出,2003年國家選擇中國銀行作為國有獨資商業銀行股份制改革的兩家試點銀行之一,這導致中國銀行2004年營業利潤增長率僅為5.49%。另外,2008年中國銀行的營業利潤出現了負增長,一方面是受到金融危機波及,整體宏觀經濟環境惡化;另一方面是由于利率市場化改革的深入,2007—2008年期間利率變動頻繁,中國銀行由于規模龐大,相對缺乏靈活性,未能及時有效地施行防御策略來減小利率風險帶來的損失。北京銀行和南京銀行的營業利潤增長率無明顯規律,這與其自身特點有關,城市商業銀行由于規模較小,業務穩定性相對較差,受經濟環境影響波動較大。所以,在利率市場化改革過程中,小型城市商業銀行會受到強烈沖擊。

圖2:樣本商業銀行營業利潤增長率

在利率市場化背景下,城市商業銀行應充分利用區域優勢,堅持特色化經營,減小利率市場化帶來的沖擊。例如,北京銀行為應對利率市場化,采取以下措施:一是打造“平臺+數據+科技”的新型金融生態鏈;二是以小微企業和中低端零售客戶為主要服務對象;三是從注重互聯網發展逐步向互聯網和移動互聯網并重發展趨勢轉變。堅持特色化、差異化發展將是小型城市商業銀行重塑核心競爭力的必要手段。

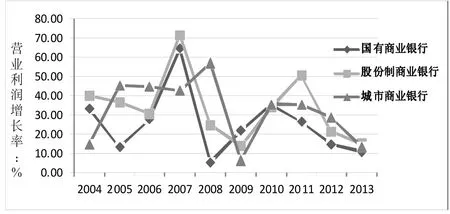

圖3:商業銀行ROA對比圖

由圖3可以看出,國有商業銀行和股份制商業銀行的整體資產收益率水平相當,而城市商業銀行則略勝一籌,但波動幅度較大。一方面由于國有商業銀行和股份制商業銀行規模相對較大,業務模式已形成,發展比較穩定;另一方面城市商業銀行規模較小,經營模式靈活,可充分根據市場需求調節自身策略,但受市場波動影響較大。因此,在利率市場化改革中,城市商業銀行無疑將面臨巨大考驗。近10年來,商業銀行資產收益率已有大幅提升,尤其是在2007年的連續加息過程中,商業銀行更是迎來了發展的黃金階段,由圖3可以看出,在2007—2008年間,三類商業銀行的ROA均有大幅提升。但在隨后的降息周期中,多家銀行ROA增長放緩甚至出現下降。2013年中國商業銀行的ROA基本維持在1.1%—1.4%之間,資產負債管理水平和綜合資源利用效率較過去已有大幅提高。主要原因是我國銀行業改革已取得了顯著成效,資本利用效率提高。另外,我國利率市場化改革促進了中間業務的發展,非利息收入占比提高,而非利息收入基本不占用資本,所以非利息收入越高,資產收益率越高。此外,盡管我國商業銀行資產收益率已有大幅提高,但與發達國家相比仍有一定差距。

利率市場化改革給我國商業銀行帶來了深遠影響。對大型商業銀行來說,其地位將更加鞏固。首先,大銀行在規模、網點數量、知名度等方面均具有明顯優勢;其次,在利率市場化條件下,大銀行可以動用相對較低的金融資源,通過其在金融市場中的巨大影響力改變存貸利率來搶占更多傳統業務市場份額;最后,由于其綜合經營、交叉銷售等優勢條件,大銀行可以順利地轉變業務結構來適應利率市場化完成后的金融市場機制。對中小型銀行來說,由于大型銀行在搶占市場份額中更具有優勢,中小銀行市場份額和市場影響力被進一步削減。所以,我國中小銀行應充分發掘特色業務,堅持差異化、多元化發展道路。

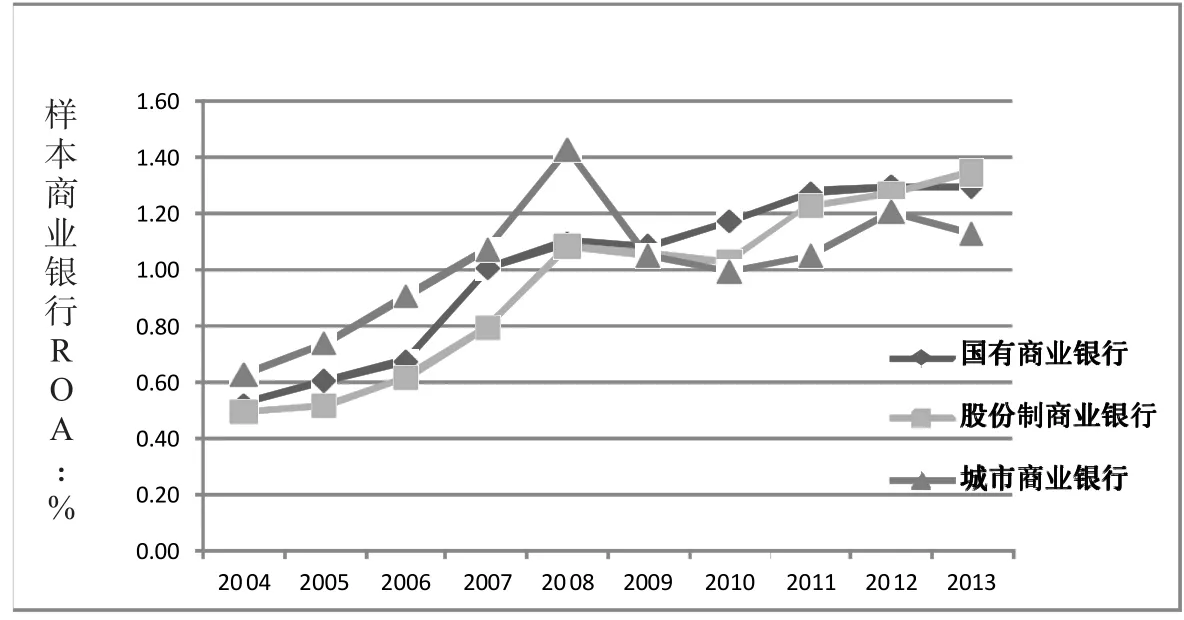

(三)基于利率風險角度的實證分析

由于我國利率市場化改革起步較晚,從各家銀行年報可以看出,我國商業銀行從2006年才開始普遍管理利率風險。考慮到數據的有效性,本文選取樣本商業銀行2006—2013年利率敏感性缺口來分析利率市場化給我國商業銀行帶來的恒久性風險。

利率敏感性缺口的變化源于兩方面:一方面,在客觀上是由于資產負債業務的影響,另一方面主觀上是銀行管理層在一定利率風險限度內根據其風險管理水平和風險偏好,相應地擴大或縮小利率敏感性缺口,以追求凈利息收入的最大化。

通過計算可以得出,在短期指標方面,7家銀行在3個月以內均為負缺口,若利率上升,將遭受損失。

在長期累計缺口方面,一年至五年期利率敏感性缺口數據77個,其中19個為負缺口,58個為正缺口,若一年至五年期利率下降,這些銀行將有77%的可能遭受損失。在五年期以上77個缺口數據中,只有兩個負缺口,這與我國銀行業多采用“借短貸長”的期限結構有關,以短期負債業務作為長期資產業務的融資來源。

綜合看來,大型國有商業銀行雖然資金量龐大,無法迅速改變資產負債結構,但由于自身資本雄厚,其對抗風險的能力較強,一般損失不會對他們造成巨大影響;中型股份制商業銀行由于注重風險管理,資產負債業務調整較大型銀行更具有靈活性,面對利率變動的不確定性,能夠充分采取有效應對策略,增加收益或減少損失;小型城市商業銀行,由于自身規模較小,利率波動對其影響較大,利率風險管理水平有待提高。總體來說,商業銀行的利率風險意識和利率風險管理能力已有較大提高,這也為利率完全市場化奠定了堅實基礎。

三、對我國商業銀行發展的策略建議

利率市場化改革正處于攻堅階段,對我國商業銀行的影響已日趨明顯。為應對利率市場化帶來的挑戰,本文認為我國商業銀行應采取如下對策:

(一)加強銀行業務結構調整

面對利率市場化帶來的融資成本的上升,一方面,我國商業銀行對投機性較強的業務應保持清醒,謹慎對待,避免出現資產質量的急劇下降,造成不可彌補的損失。在利率市場化之前,銀行的貸款對象受政府影響較大,資金往往以低利率流向國有企業,民營企業和中小企業很難獲得支持。利率市場化后,銀行應制定以經營效益為核心的戰略思路,提高資源配置效率和銀行盈利能力,實現資源的優化。另一方面,我國商業銀行應開辟新的盈利渠道,利差縮窄,不占用資本的中間業務將成為最有效的盈利手段,中間業務的開展可以彌補利率市場化帶來的利息收入的損失。在利率市場化以后的新型金融環境中,我國商業銀行應以提高非利息收入作為重點,結合自身優勢開拓特色中間業務。

利率市場化將銀行同業競爭帶到了新的高度,銀行間的競爭由單一的存貸款規模擴張演變成銀行信用水平、定價能力、創新能力的綜合比拼。我國商業銀行應充分利用新型金融工具、優化現有金融模式來增強自身獲利能力,挖掘更多的潛在利潤。例如,充分利用網上銀行、手機銀行等新興金融服務渠道,打破傳統思維模式,努力開展新型金融產品營銷;以客戶為中心整合營銷資源,打破目前銀行業存在的內部業務之間的隔閡,為客戶提供全面的金融服務。為保證在利率市場化條件下的長期盈利能力,加快金融創新,為個人和企業提供多元化的金融服務,通過金融創新逐步擺脫對傳統存貸業務的依賴。

(二)提高定價能力

存款定價將決定銀行的融資成本,定價過低會降低銀行的融資競爭力,商業銀行應結合自身資產負債規模、運營成本、產品收益和風險補償等方面制定合理的資產定價決策機制。一方面,商業銀行可靈活運用價格杠桿進行產品定價,比如通過降低利率來支持國家重點扶持項目、提高利率來控制高風險和產能過剩行業發展,以提高商業銀行與國家宏觀政策的契合度,提高自身競爭力;另一方面,提升資產定價能力可以有效規避利率風險,降低由于利率不利變動帶來的損失。

(三)完善風險管控機制

雖然近年來我國銀行業的利率風險管理能力已大幅提升,但與發達國家相比利率風險管理體制尚不健全。主要原因是利率風險決策機制缺位。我國利率市場化進程的不斷推進將使我國商業銀行暴露在利率風險之中,利率風險管理機制是否完善決定著商業銀行對抗利率變動沖擊的能力,也是衡量商業銀行經營能力的重要指標之一。為提高利率風險管理水平,我國商業銀行應積極采用以下措施:(1)建立規范的利率風險衡量和評估體系;(2)設立專業的利率風險管理委員會;(3)積極開展不受利率風險影響的中間業務,以保證在利率不利變動時銀行的盈利能力。

[1]James B.Ang,Warw ick J.M cKibbin.2007.Financial liberalization,Financial Sector Development and Grow th Evidence from Malaysia[J].Journal of Development Econom ics,(84).

[2]Feyzioglu,Tarhan,Nathan Porter and Elod Takats.2009.Interest Rate Liberalization in China,IMF Working Paper[N].(171).

[3]Chang-Hsing Chang.2009.An exam ination of interest rate risk ofmercantile banks in China,Journal of Statisticsand Management Systems,Vol.12(1).

[4]Tufano,P.2002.Financial Innovation,in Handbook of the Econom ics of Finance,edited by George Constantinides,M ilt Harris and Rene Stulz,North Holland,Chapter 6.

[5]畢芳.人民幣利率市場化:進程、影響與商業銀行的對策[J].經濟問題,2006,(11).

[6]金玲玲,朱元倩,巴曙松.利率市場化對商業銀行影響的國際經驗及啟示[J].農村金融研究,2012,(1).

[7]戴國強.我國商業銀行利率風險管理研究[M].上海:上海財經大學出版社,2005.

[8]蔡逸仙.利率市場化對商業銀行的影響及對策[J].經濟問題探索,2013,(3).

[9]易綱.中國改革開放三十年的利率市場化進程[J].金融研究,2009,(1).

Empirical Analysis on the Influence of Interest Rate Liberalization on China’s Commercial Banks

Guo Yim iao Dong Jigang

(Schoolof Econom ic Managementof Shandong AgriculturalUniversity,Shandong Tai’an 271018)

For commercial banks, the positive significance of the interest rate liberalization is to promote the deep developmentof financialmarketand the fair competition between financial institutions,and to create a good external environment for the rapid development and diversified management of the banking industry.In the short term,the liberalization of interest rate w ill change the previous interest rate decision mechanism and themanagementmode. The interest rate liberalization w ill greatly enhance the amplitude and frequency of the interest rate volatility andmake the structure of interest rate term more complicated.Itw illbe a big challenge for themanagementand risk-controlability of commercial banks.Selecting 10 domestic listed banks as samples,this paper does an empirical testand analysis on the ratio of non-interest income,interest rate sensitive gap and other indexes.According to the empirical results,it puts forward reasonable suggestions for commercialbanks to face the interest rate liberalization.

interest rate liberalization,commercialbanks,interest rate risk

F832

1674-2265(2014)11-0075-07

(責任編輯 耿 欣;校對 YJ,GX)

2014-10-15

郭依苗,女,山東棗莊人,山東農業大學,E-mail:guoyimiao_2008@126.com;董繼剛,山東農業大學經濟管理學院教授,博士生導師。