房地產業與銀行業風險溢出效應研究

江紅莉,何建敏

(1.江蘇大學 財經學院,江蘇 鎮江 212013;2.東南大學 經管學院,江蘇 南京 211189)

房地產業與銀行業風險溢出效應研究

江紅莉1,何建敏2

(1.江蘇大學 財經學院,江蘇 鎮江 212013;2.東南大學 經管學院,江蘇 南京 211189)

房地產業和銀行業均是資金密集型行業,風險管理是其健康發展的基石。在分析房地產業與銀行業風險溢出機制基礎上,采用GARCH-EVT模型、VaR-Granger因果關系檢驗模型研究我國房地產業與銀行業間風險溢出效應,并基于條件風險價值CoVaR方法測度風險溢出強度。研究發現:a=5%顯著水平下,房地產業與銀行業之間存在雙向的風險溢出效應;房地產業對銀行業的風險溢出強度略強于銀行業對房地產業的風險溢出強度,前者為36.73%,后者為33.96%。關鍵詞:房地產業;銀行業;極端風險溢出;風險-Granger因果關系;CoVaR

一、文獻回顧

房地產業是國民經濟體系的重要組成部分,現階段和未來一段時間,房地產業依然是我國的支柱產業(成思危,2014)[1];銀行業是現代金融業的主體,是國民經濟運轉的樞紐。作為我國國民經濟發展極其重要的兩個行業,房地產業和銀行業之間有著天然的密切聯系:兩者均是資金密集型行業;房地產市場的生產和消費都需要銀行業的資金支持。房地產業風險不僅會影響到其本身的可持續發展,而且可能會向銀行業傳遞,致使宏觀金融風險擴大,對國家的經濟安全與金融穩定形成威脅。2007年的美國次貸危機表明,房地產業的風險可能轉化為銀行業的系統性風險,給金融和經濟體系帶來沖擊。

隨著房地產業的快速發展,房地產業和銀行業間的風險關聯性受到政界和業界的高度重視,學術界也進行了研究。Bla sko和Sinkey(2006)[2]研究銀行資產結構、房地產貸款及風險承擔之間的關系,發現保持較高固定利率貸款比率的房地產銀行面臨著更高的破產風險。Von等(2009)[3]認為美國次貸危機肇始于銀行資本的惡化,得出資本價格下降與銀行損失的相互作用導致經濟動蕩的結論。Koetter和Poghosyan(2010)[4]研究德國的房地產市場和銀行穩定性,發現房價偏離基本價值而不是名義房價將導致銀行不穩定。劉明興等(2000)[5]認為銀行將大量資金投入房地產市場進行投機炒作,促使房地產泡沫的出現,從而使得銀行部門高度脆弱,由于房地產泡沫破滅,可能引發銀行大量壞賬的產生甚至引發金融危機。項衛星等(2007)[6]通過對20世紀80年代以來先后在美國、日本以及東亞各國和地區發生的房地產泡沫危機的考察,指出銀行信貸在房地產業的過度擴張不僅是造成房地產泡沫的重要原因,而且在泡沫崩潰和經濟、金融危機中也起了同樣重要作用。文鳳華等(2012)[7]建立VAR模型對房地產價格波動與金融脆弱性進行實證分析,結果表明金融脆弱性與房地產價格波動存在著雙向的因果關系。江紅莉等(2013)[8]基于時變Copula模型研究了房地產業和銀行業的動態尾部相關性,發現當市場低迷時,房地產業和銀行業易產生共生風險。盡管現有文獻對房地產業與銀行業風險間的關聯性進行了深入研究,但存在關聯性并不意味著存在溢出效應。如果兩者之間存在風險溢出效應,那么房地產業(或銀行業)發現風險的信息就有助于預測未來銀行業(或房地產業)發生類似的風險。但目前鮮有文獻研究房地產業和銀行業之間的風險溢出效應。本文將采用GARCH、EVT對房地產業和銀行業收益率建模,得到兩個行業的日VaR(在險價值)值,然后采用VaR-Granger方法檢驗兩個行業間的風險溢出效應,最后基于CoVaR(條件在險價值)測度兩個行業間的風險溢出強度。

二、房地產業與銀行業風險溢出機制

房地產業是典型的資金密集型行業,相對于一般工商企業,房地產企業對資金更為饑渴,資金運用數額更大、周轉周期更長。由于我國資本市場尚不完善,房地產開發商從股市、債市和房地產信托業融資所占的比重很小,主要通過銀行信貸融資。如果將通過其他渠道被使用做房地產開發資金的銀行資金(主要是定金及預收款、個人抵押貸款)計算在內,房地產開發投資中直接和間接使用的銀行資金占比就將平均高達66.81%,是房地產開發企業自籌資金的兩倍多(秦嶺等,2012)[9]。房地產開發商通過抵押土地、房地產產品等資產從銀行融資,這些資金將一部分流向土地市場,用于支付購買土地款項,另一部分將流向建筑商,支付其建筑、安裝費用。由于自有資金有限,建筑商也需要通過抵押等手段從銀行融資,購買建筑材料、償付建筑工人的薪酬等,從而順利完成房屋建筑,提供房地產產品。對于投資者(包括投機者)而言,當其購房資金不充足時,在滿足一定條件下,可以通過抵押向銀行申請按揭貸款,從而購買房地產產品。當然,資金的使用是有成本的,銀行提供融資,房地產開發商、建筑商、投資者等需要向銀行支付本金利息。

如果房地產價格穩中有升,房地產產品作為投資品可以升值,房地產開發商、建筑商通過開發、供給房地產產品獲得收益,投資者也可以通過(按揭)購買房地產產品獲得收益,從而可以正常支付銀行本金利息。此種情況下,即便房地產開發商、建筑商和消費者違約,銀行也可以通過出售抵押資產減少損失。此時,銀行的資產是安全的,從銀行業流向房地產業的資金處于良性循環狀態。

如果房地產價格進入下跌階段,資金實力較弱的房地產企業可能因為較高的財務杠桿比率使得企業出現資金周轉困難,從而使資產價值總量和凈值減少,導致房地產企業與貸款銀行貸款協議的違約概率上升,貸款銀行的信貸風險上升,貸款銀行預期利潤下降,銀行資本充足率下降。當房地產抵押價值進一步下降時,房地產投資者難以按期償還已有貸款,一旦貸款銀行的資本充足率下降到某種臨界水平,貸款銀行的支付能力已不能完全解決其所面對的流動性風險,從而出現房地產企業流動性風險以及破產導致的風險向局部銀行溢出。另一方面,在市場信息不對稱作用下,局部銀行機構的流動性困難可能會導致市場恐慌心理及盲從行為,進而可能引起擠兌,導致銀行危機的發生。房地產價格波動包含有未來經濟運行情況的信息。當房地產價格大幅下降時,預示著未來經濟出現緊縮的系統性風險加大。如果市場中所有投資者都據此判斷,相信未來經濟將會陷入緊縮狀態,則會導致房地產價格的進一步下降,從而陷入一種預期自我實現的循環當中,由此可能導致銀行危機的出現。房地產業風險將傳導至銀行業。

如果銀行業存在風險,比如銀行擠兌,銀行資金充足率低于某種臨界水平,銀行資金緊張,房地產企業從銀行融資將變得更困難,房地產企業資金周轉困難,房地產業資金鏈可能會斷裂,銀行業的風險將傳導至房地產業。

三、房地產業與銀行業極端風險溢出效應檢驗及測度模型

(一)風險-Granger因果關系

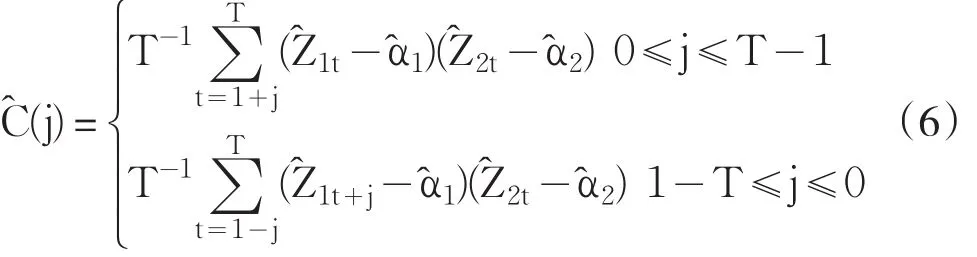

VaR是指在一定的置信度下,某一金融資產或資產組合在未來特定一段時間內的最大可能損失。用Vt=V(It-1,α)表示,VaR是某一時間序列過程Yt(如投資收益率)條件概率密度函數的α-分位數的相反數,其滿足如下方程:

其中,It-1={ Yt-1,Yt-2,…} 是t-1時刻可獲得的信息集。α通常取10%,5%和1%。

令 It-1={I1(t-1),I2(t-1)} , 其 中 I1(t-1)= {Y1(t-1),…,Y11},I2(t-1)={Y2(t-1),…,Y21}分別是t-1時刻資產1和資產2(本文指房地產業和銀行業)的信息集。

若H0∶P(Y1t<-V1t|I1(t-1))=P(Y1t<-V1t|It-1)成立,則時間序列{Y2t}關于信息It-1在風險水平α下并不Granger-引起時間序列{Y1t} 。

若HA∶P(Y1t<-V1t|I1(t-1))≠P(Y1t<-V1t|It-1)成立,則時間序列{Y2t}關于信息It-1在風險水平α下Granger-引起時間序列{Y1t}。此種情況下,{Y2t}發生風險的信息有助于預測未來{Y1t}發生類似的風險。

(二)風險-Granger因果關系的檢驗模型

由于VaR-Granger因果關系僅關注與大幅下滑市場風險相關的左尾概率,即極端風險溢出效應,洪永淼等(2004)[10]首先定義了一個基于VaR的“風險指標函數”:

其中l(?)為指示函數。當實際損失超過VaR時,風險指標函數取值1,否則取0。

檢驗假設H0和HA可等價地表述為:

因此,{Y1t}與{Y2t}之間的VaR-Granger因果關系可以看成是{Z1t}和{Z2t}之間的均值-Granger因果關系。

無VaR-Granger因果關系H0的含義:

若對某一階j>0,有cov(Z1t,Z2t-j)≠0,則表明存在VaR-Granger因果關系。這意味著當一個行業發生大的風險時,能用這個信息去預測另一個行業未來可能發生同樣風險的可能性。雖然也可以用I2t-1中的其他信息去預測{Y1t}的風險,但本文主要是研究房地產業與銀行業極端風險溢出效應,故使用cov (Z1t,Z2t-j)是恰當的。

1.單向VaR-Granger因果關系檢驗

設Vlt(θl)=Vl(Il(t-1),θl,α),l=1,2是行業1,2在顯著水平α下{Vlt}的VaR值,其中θl是未知模型參數。本文采用GARCH-EVT模型族建模得到。

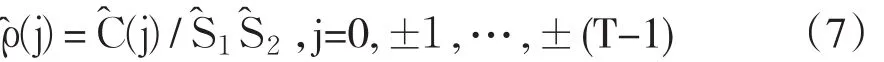

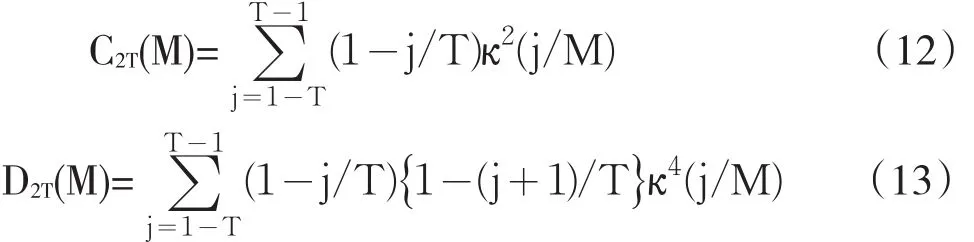

洪永淼等(2004)[10]提出了基于核函數的VaRGranger因果關系檢驗統計量:

其中心因子和尺度因子分別為:

2.雙向VaR-Granger因果關系檢驗

原假設為任一行業的風險均不Granger-引起另一行業的風險,并且兩個行業間不存在極端風險溢出效應,這就意味著cov(Z1t,Z2t-i)=0,對任意階j=0,± 1,±2,…。采用統計量Q2(M)檢驗該原假設:

其中心因子和尺度因子分別為:

與Q1(M)相同,Q2(M)在原假設成立時也服從漸進標準正態分布。

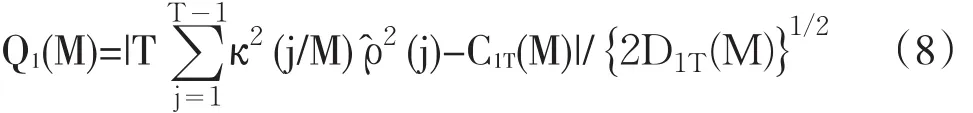

(三)條件風險價值(CoVaR)

CoVaR(Conditional Value at Risk,條件風險價值)是Adrian等(2009)[11]提出的滿足一致性風險度量的所有性質和凸性的風險測度方法,反映的是尾部損失超過VaR的平均值,通過樣本分位數估計等方法,可以不依賴于VaR計算實現尾部損失的充分測度。CoVaR的定義:

其中,Xi和Xj分別表示金融資產(本文指房地產業或銀行業)i、j的風險損失水平,q表示顯著水平,j對i的風險溢出效應通過CoVaR和VaR的數值關系來描述。CoVaR表示當j處于極端不利條件時,i所面臨的風險水平,是i關于j的條件風險價值,包含了無條件風險價值和溢出風險價值。顯然,要真實地反映j對i的風險溢出效應大小,需從CoVaR中減去i的無條件風險價值,即

四、實證分析

(一)數據來源及描述性統計

分別用大智慧“板塊指數”中的“房地產”和“銀行類”數據代表房地產業和銀行業,樣本考察期為2007年8月30日到2014年1月9日,共1546組數據。將收益率定義為Rt=100×ln(Pt/Pt-1)。

將房地產業和銀行業的收益率分別記為Ret和Rbk,其描述性統計如表1所示。由表1可知,在樣本觀察期間內,房地產業和銀行業的平均收益均為正。峰度統計量和J-B檢驗統計量均表明房地產業收益率和銀行業收益率不服從正態分布。ARCH效應檢驗和Ljung-Box Q統計量顯示,滯后10階,房地產業收益率和銀行業收益率都具有明顯的條件異方差性,但不具有自相關性。單位根ADF檢驗表明,所有的序列都是平穩的。即房地產收益率和銀行業收益率均具有高峰、厚尾,條件異方差性,適合用GARCH模型建模。

(二)邊緣分布建模

采用GARCH模型族進行建模,根據極大似然函數值,最終選擇FIGARCH-t模型對Ret建模,選擇IGARCH模型對Rbk建模。參數估計結果如表2所示。

表2 房地產業和銀行業收益率建模參數估計結果

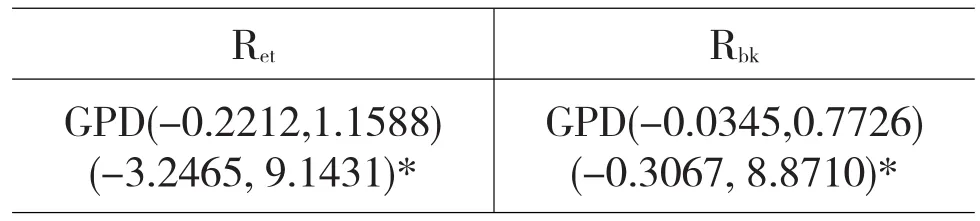

在實踐中,人們普遍更加關注下尾部風險。極值理論(EVT)建模關鍵之一是確定閾值u。常用的方法有:經驗平均超出函數法、參數估計穩定法、厚尾分布與正態分布相交法等。前兩種方法是定性確定閾值,具有很強的主觀性,后一種方法的求解過程很復雜,并且需要知道具體的厚尾分布形式。Patie(2000)[12]提出了峰度法,利用正態分布峰度系數等于3的條件確定閾值,其基本原理同厚尾分布與正態分布相交法,易理解并便于操作。本文基于峰度法確定閾值u。得到閾值u后,基于splus8.0軟件,利用極大似然法估計GPD中的形狀參數ξ和尺度參數β,閾值的選取結果及GPD分布中的參數估計結果見表3。形狀參數ξ和尺度參數β的t值較顯著,說明GPD分布能較好地擬合房地產業和銀行業收益率尾部的分布。

表3 基于GPD的尾部分布參數估計結果

(三)風險溢出檢驗

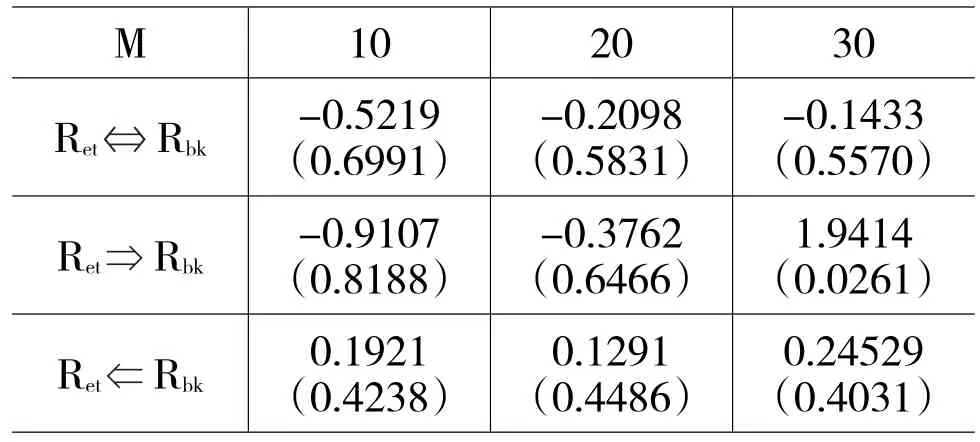

表4 房地產業和銀行業間的極端風險溢出效應

根據VaR-Granger因果關系檢驗方法,基于R2.15軟件編程,得到α=5%時,VaR-Granger因果關系的檢驗統計量和對應的p-值,如表4所示。根據表4,發現α=5%顯著水平下,當有效滯后截尾階數M=10、20時,房地產業和銀行業之間的雙向、單向VaR-Granger因果關系檢驗都非常顯著,說明我國房地產業和銀行業之間存在強烈的極端風險溢出效應,地產業的風險Granger-引起銀行業的風險,銀行業的風險也會Granger-引起地產業的風險。

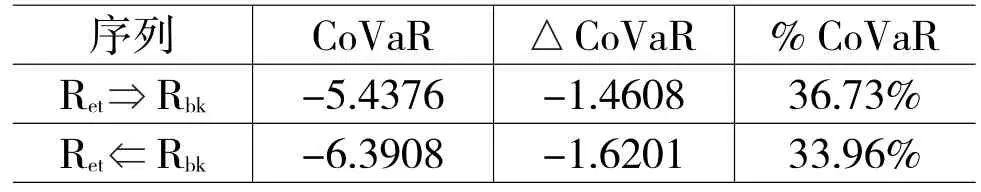

(四)風險溢出強度測度

采用分位數回歸法(Adrian等,2009)[11]得到各收益率序列的CoVaR、△CoVaR以及%CoVaR,如表5所示。由表5可知,5%的顯著水平下,房地產業對銀行業具有正風險溢出效應,溢出強度為36.73%;銀行業對房地產業也具有正向風險溢出效應,溢出強度為33.96%。風險溢出的方向與基于VaRGranger方法得到的結果一致。

表5 房地產業和銀行業的CoVaR

五、結論

房地產業是資金密集型產業,現階段,我國房地產業融資對銀行業具有很強的依賴性。如果房地產泡沫破滅,房地產業風險可能會向銀行業溢出;如果銀行業出現危機,銀行向房地產業融資困難,可能會使房地產業資金鏈斷裂,銀行業風險也可能向房地產業溢出。本文在分析房地產業與銀行業風險溢出機制的基礎上,采用GARCH-EVT模型、VaRGranger因果關系檢驗模型研究了我國房地產業與銀行業間極端風險溢出效應,發現:α=5%風險水平下,房地產業與銀行業之間存在雙向的風險溢出效應,地產業的風險Granger-引起銀行業的風險,銀行業的風險也會Granger-引起地產業的風險。在此基礎上,基于條件風險價值CoVaR方法測度了風險溢出強度,發現房地產業對銀行業的風險溢出強度略強于銀行業對房地產業的風險溢出強度,房地產業對銀行業的風險溢出強度為36.73%,而銀行業對房地產業的風險溢出強度為33.96%。

房地產業需要外來資金的支持,過度依賴銀行融資,銀行勢必要承擔高風險。現階段,對于房地產業而言,一方面要堅持房地產調控不動搖;另一方面房地產業要大力開拓資金來源渠道,用多元化支持資金的方式分散風險,大力發展房地產股權融資、房地產信托、外資投入等一級市場的融資方式,適時開展二級市場的融資渠道。對于銀行業而言,針對房地產貸款風險,嚴格落實差別化購房貸款政策,嚴格審批程序,加強名單制管理和壓力測試;加快推進銀行信用風險量化技術的應用,嚴防信用違約風險、嚴控表外業務關聯風險、嚴管外部風險傳染。

[1]成思危.20年內,中國房地產業依然是支柱產業[OL].鳳凰網:http://house.ifeng.com/hezuo/special/ jinfenghuang2014/zuixin/detail_2014_01/19/ 33141752_0.shtm.

[2]Bla sko M,Sinkey JF.Bank Asset Structure, Real-estate Lending and Risk-taking[J].The Quarterly Review of Economicsand Finance,2006,46(1):53-81.

[3]Goetz V P.Asset Prices and Banking Distress: A Macroeconomic Approach[J].Journal of Financial Stability,2009,5(3):298-319.

[4]Koetter M,Poghosyan T.Real Estate Prices and Bank Stability[J].Journalof Banking&Finance,2010, 34(6):1129-1138.

[5]劉明興,羅俊偉.泡沫經濟與金融危機[J].經濟學家,2000,(4):105-110.

[6]項衛星,李宏瑾,白大范.銀行信貸擴張與房地產泡沫:美國、日本及東亞各國和地區的教訓[J].國際金融研究,2007,(3):54-60.

[7]文鳳華,張阿蘭,戴志鋒,楊曉光.房地產價格波動與金融脆弱性——基于中國的實證研究[J].中國管理科學,2012,20(2):1-10.

[8]江紅莉,何建敏,莊亞明.基于時變Copula的房地產業與銀行業尾部動態相依性研究[J].管理工程學報,2013,27(3):53-59.

[9]秦嶺,姚一旻.我國銀行信貸與房地產價格關系研究[J].經濟社會體制比較,2012,(2):188-202.

[10]洪永淼,成思危,劉艷輝,汪壽陽.中國股市與世界其他股市之間的大風險溢出效應[J].經濟學季刊,2004,3(3):703-726.

[11]Adrian,Brunnermeier. CoVaR[R].Working Paper,Federal Reserve Bank of New York and Princeton University,April2009.

[12]Patie P.Estimation of ValueatRisk Using Extreme Value Theory[R/OL].http://www.math.ethz.ch/-patie/VaREvT,2000.

(責任編輯:王淑云)

ract:Real estate and banking are capital-intensive industries.Risk management is the cornerstone of their healthy development.We provide an empirical study on spillover ofextreme downside risk and the spillover degree between Chinese real estate and banking,by using GARCH-EVT,VaRGrange,and CoVaR,basing on analyzing the spillovermechanic between Chinese realestate and banking.It is found that there existsstrong risk spilloverbetween Chinese realestate and banking at5%significance level.The spillover degree of real estate to banking is stronger than degree ofbanking to real estate,the former is36.73%and the latter is33.96%.

ords:realestate business;banking business;spillover ofextreme risk;Granger causality in risk; CoVaR

1003-4625(2014)07-0032-05

F832.2

A

2014-04-27

本文為國家自然科學基金項目(71071034,71271103);教育部人文社會科學研究青年基金項目(12YJC630101);中國博士后科學基金第54批面上資助項目(2013M541603);江蘇省教育廳2013年度高校哲學社會科學基金資助項目(2013SJB6300018)。

江紅莉(1982-),女,湖北隨州人,博士,研究方向:金融工程與風險管理;何建敏(1956-),男,江蘇無錫人,教授,博士生導師,研究方向:金融工程與風險管理。