國際鐵礦石價格對我國經濟影響的動態效應分析

■張良成

隨著經濟持續快速發展,我國對鐵礦石的需求呈快速增長態勢,現已成為全球頭號鐵礦石消費大國,占有全球近70%以上的鐵礦石消費量,鐵礦石供給缺口日益突出。據海關總署統計[1],2012年我國鐵礦石進口量為7.4億噸,而2003年為1.48億噸,增長了400%;鐵礦石進口平均到岸價從2003年的32.8美元/噸上漲到2012年的128.6美元/噸,上漲了292%。

我國是全球鐵礦石市場最大的需求者,鐵礦石價格上漲不僅給我國鋼鐵業及其他相關行業帶來巨大的成本壓力,其還會通過價格傳導機制影響到整個國民經濟,從而使我國經濟安全面臨嚴重威脅。本文將通過建立鐵礦石進口價格、鐵礦石進口量、工業增加值、人民幣匯率、貨幣發行量、消費價格指數(CPI)之間的向量自回歸(Vector Autoregressive,簡稱VAR)模型,利用脈沖響應函數和方差分解技術,進一步分析鐵礦石價格沖擊對上述其他變量的影響。

一、文獻綜述

國內外學者對國際鐵礦石價格波動對一個國家(地區)經濟的影響,已進行了較為深入的研究。為探討國際商品(如能源、礦產品等)價格的劇烈波動,傳統方法是從商品供求、經濟周期的視角出發進行研究,而Clements等人[2]以鐵礦石和黃金價格為例,從匯率與國際商品價格波動之間的高度相關性出發,研究匯率與鐵礦石、黃金價格波動之間的關系。研究發現,處于支配地位國家匯率的波動是導致國際商品價格劇烈波動的原因。Wang等人[3]利用可計算的一般均衡模型,評估了全球鐵礦石價格波動的影響。他們發現,國際鐵礦石價格的快速上漲已對我國的宏觀經濟和產業產生負面效應。

牛建英等人[4]簡單分析了鐵礦石價格的上漲原因及其趨勢,并就鐵礦石價格波動對鋼鐵工業及后續產業的有利影響和不利影響進行了簡單探討。陳美燕等人[5]對國際鐵礦石價格和我國GDP之間的關系進行了簡單分析,發現它們之間存在長期均衡關系,短期內國際鐵礦石價格波動將使GDP發生正向變動,國際鐵礦石價格對我國GDP的發展有顯著影響。

楊玉龍[6]基于壟斷理論的視角,分析了我國鐵礦石進口價格不斷上漲的原因,認為進口鐵礦石價格的不斷上漲主要是由于國際鐵礦石供給市場的寡頭壟斷結構,以及作為需求方的我國買方市場結構集中度過低和需求不斷增長引起的。關于國際鐵礦石價格上漲的原因,周曉明[7]還發現鐵礦石海運成本屢創新高,美元持續大幅貶值也扮演著重要角色。

綜上所述,國內外有關鐵礦石國際市場價格波動對經濟影響的研究總體比較有限,大都集中在鐵礦石價格本身波動的原因,以及其波動對下游產業的影響方面,對鐵礦石價格波動對其進口、通貨膨脹、貨幣政策、匯率等產生的間接效應考慮不足,因而缺乏對宏觀經濟影響的全面考察和動態分析。

二、模型構造與數據說明

(一)模型構造

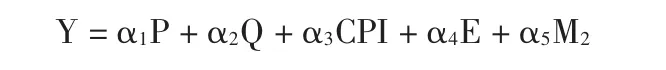

為了研究國際鐵礦石價格沖擊對我國經濟的短期和長期效應,我們將建立VAR模型,分別考察國際鐵礦石價格波動對我國產出、通貨膨脹率、匯率、貨幣發行量等的動態沖擊效應,以驗證沖擊的顯著性、異質性和持續性。考慮如下函數:

其中,Y為我國工業增加值,P為鐵礦石進口價格,Q為鐵礦石進口量,CPI為消費物價指數,E為人民幣對美元的名義匯率,M2為中國人民銀行廣義貨幣供應量。對上述函數進行估計的計量模型可以寫作:

這里 αi(i=1,2,3,4,5)為待估參數,μ 為非均衡誤差。

(二)數據說明

鑒于我國統計資料中缺乏GDP月度數據,為避免基于GDP季度數據處理所帶來的偏差,這里采用工業增加值來表示產出的增長。為量度我國的通貨膨脹水平,我們采用消費物價指數(CPI)。

自1994年以來,金融體制改革不再以貸款規模而以貨幣供應量為貨幣政策中介目標,因此,在我國利率尚未完全實現市場化的背景下,本研究將采用廣義貨幣M2供應量的變化來反映我國貨幣政策的變動。在匯率方面,本文采用人民幣對美元加權名義匯率的月平均值。貨幣供應量及匯率數據來自中國人民銀行。鐵礦石價格方面,我們采用鐵礦石進口月度均價。

基于由美國次債危機引發的金融危機于2008年蔓延至全球以及相關數據的可得性的考慮,本文所選樣本時間窗口為2004年1月至2009年7月。對于鐵礦石進口價格,為消除通貨膨脹和匯率的影響,本文采用CPI指數和同期人民幣對美元的月度平均匯率,將其折算成以2004年1月為基期的價格序列。本研究還采用Census X12方法,對季節性較強的原始數據進行季節調整。為了消除時間序列中的異方差和避免數據的過多波動,本文所有數據均進行自然對數處理。

三、計量分析

(一)單位根與協整關系檢驗

經檢驗,lnY、lnP、lnQ、lnCPI、lnE、lnM2 在 5%的顯著水平上都是非平穩的。但對上述序列進行一階差分后,發現一階差分序列在5%的顯著水平上都是平穩的,這說明 lnY、lnP、lnQ、lnCPI、lnE、lnM2 是一階單整的,因此,可以對其進一步進行協整檢驗。

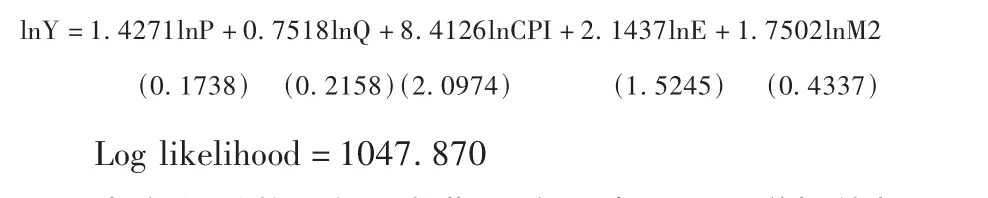

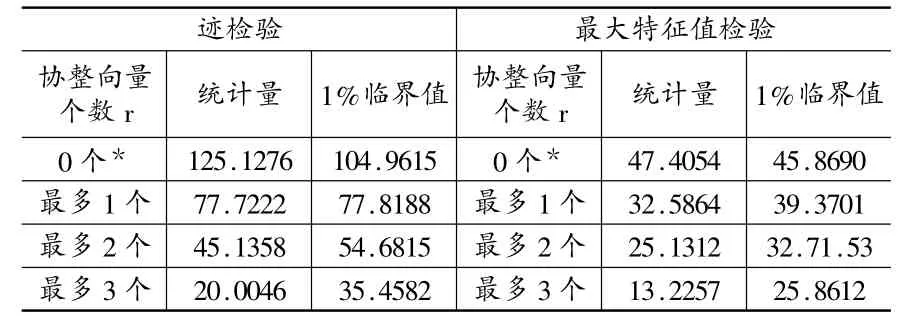

本文采用Johansen極大似然估計法進行協整檢驗,結果見表1。從表1來看,跡檢驗統計與最大特征值檢驗統計均顯示在1%顯著水平上變量之間存在1個協整方程,這說明變量 lnY、lnP、lnQ、lnCPI、lnE、lnM2之間存在長期協整關系,相應的協整方程可表示為:

由方程系數可知,長期而言,我國工業增加值與進口鐵礦石價格之間存在正向關系,其彈性為1.4271,即鐵礦石價格每上漲1個百分點,工業增加值將增加1.4271個百分點。這表明,相對于CPI、匯率和貨幣供應量變動對工業增加值的影響而言(其彈性分別為 -8.4126、2.1437、1.7502),鐵礦石價格變動并沒有造成顯著負面影響,在鐵礦石價格上漲的同時,我國工業增加值仍保持增長態勢,這不同于Wang等人[3]的研究(鐵礦石價格變動對宏觀經濟造成負面影響),也不同于陳美燕等人[5]的研究(鐵礦石價格變動對宏觀經濟具有顯著影響)。

(二)Granger因果關系檢驗

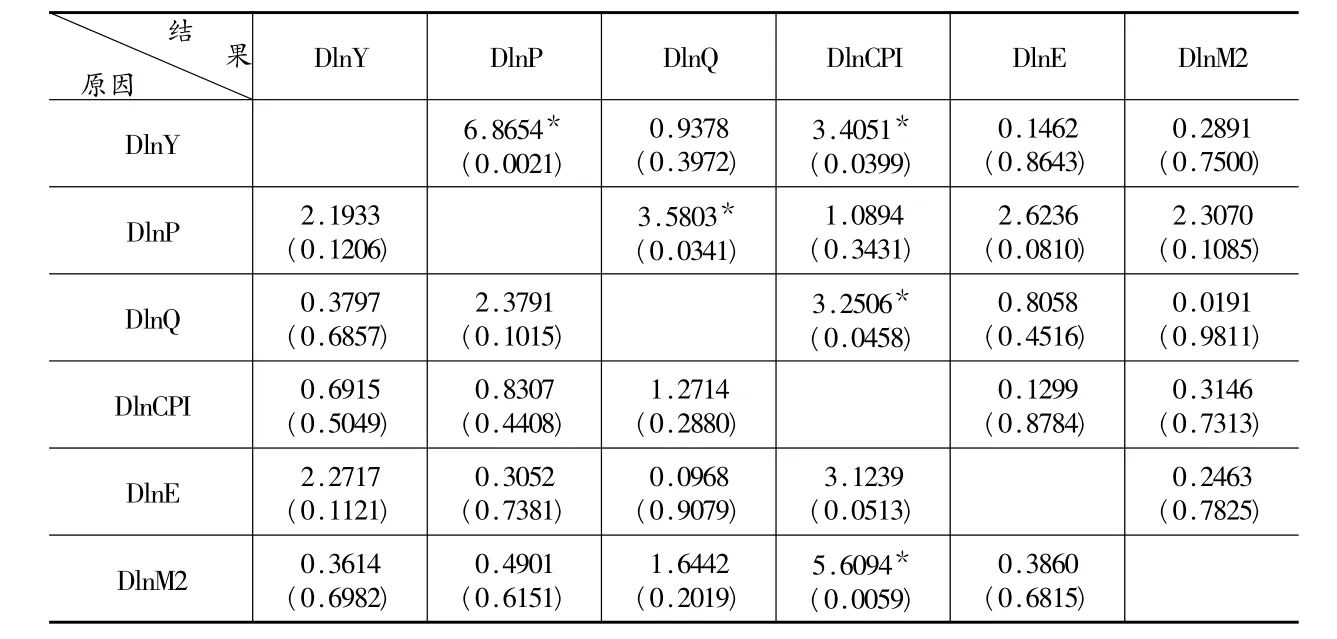

由于當期變量為非平穩變量,任何兩個相互無關的變量可能產生虛假的因果關系,因此檢驗對象為平穩變量 DlnY、DlnP、DlnQ、DlnCPI、DlnE、DlnM2。鑒于格蘭杰因果關系檢驗對于滯后期長度的選擇有時很敏感,不同的滯后期會引起變量之間不同的因果,本文建立最大滯后期數為5的無約束VAR模型,最優滯后階數選定為2。(檢驗結果見表2)。

表1 Johansen協整檢驗

表2顯示,在5%的顯著水平上,我國工業增加值是鐵礦石進口價格的格蘭杰原因,這說明我國經濟的持續增長所帶來的對鐵礦石的巨額需求,對國際市場上鐵礦石價格的變動具有一定的影響;鐵礦石進口價格是鐵礦石進口量的格蘭杰原因,這說明鐵礦石進口價格上漲或下跌都將對鐵礦石進口量產生抑制或推動作用;鐵礦石進口量是我國消費物價指數的格蘭杰原因,這說明國際鐵礦石價格會通過貿易渠道傳導影響到我國的消費物價指數,鐵礦石價格的上漲將給我國帶來一定的通脹壓力。

(三)變量之間脈沖響應分析

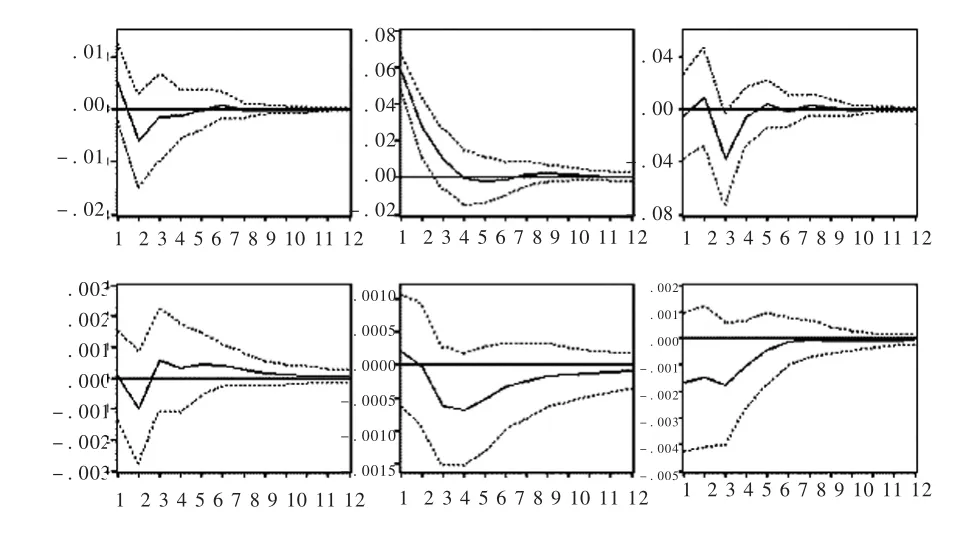

這里采用由Koop等[9]改進的廣義脈沖響應函數法,而非傳統的由Sims[10]提出的Choleski分解方法。因為后者所得到的估計結果對于VAR系統各變量的排序非常敏感,而前者完全不依賴變量之間的順序關系,從而提高了估計結果的穩定性與可靠性[11]。(結果見圖1)

圖1 各經濟變量對鐵礦石價格沖擊的脈沖響應函數圖

從圖1可以看出,給鐵礦石價格增長率(即DlnP)一個正沖擊,第1個月我國工業增加值增長率(即DlnY)呈現正向響應(0.005附近),此后一路下跌,開始呈現負向響應,到第2個月跌至波谷(-0.005附近),后逐步回升至第5期開始出現正響應,并于第6期達到波峰(0.003附近),而后在0附近小幅上下波動。這表明,在鐵礦石進口價格受到外部條件某一正向沖擊后,經市場傳遞給我國工業,工業增加值增長短期呈上升態勢,但隨后開始呈現負向效應,增長率呈下滑趨勢,從第7個月開始,工業增加值增長率所受的沖擊效應開始逐漸消失。

當受到鐵礦石價格增長率一個正沖擊后,第1個月我國鐵礦石進口量增長率(即DlnQ)呈現負向響應,隨后出現小幅回升,于第2個月達到波峰,但在隨后的1個月急劇下跌,在第3個月達到波谷,處于全局最低點 (-0.035附近),而后迅速回升,在第5個月達到新的波谷,而后在0點處上下輕微浮動。這表明,在鐵礦石進口價格受到外部某一正向沖擊后,我國鐵礦石進口量當期即出現下滑,此后盡管會出現回升跡象,但又很快出現急劇下滑態勢,直至第7個月沖擊效應才開始趨于零。

表2 變量之間格蘭杰因果關系檢驗結果

當消費價格指數(CPI)增長率受到鐵礦石價格增長率一個正向沖擊后,很快出現負向響應,并在第2期達到波谷為全局最低點,而后逐漸回升,在第3期呈正向效應達到波峰,此后沖擊效應雖有下降,但直至完全消失均為正向效應。這說明,國際鐵礦石價格上漲所帶來的我國消費價格指數上升的傳導效應具有2期左右的滯后性。

當人民幣匯率增長率受到鐵礦石進口價格一個正向沖擊后便一路下跌,并于第4個月達到波谷(-0.007附近),而后逐漸回升,但直至第12個月一直都處于0點水平以下。這說明,人民幣匯率在受到鐵礦石價格沖擊后一直都處于升值態勢。

在鐵礦石進口價格增長率出現沖擊后,我國貨幣供應量增長率當期即出現負向響應,此后雖一路上升,但截至第12個月,仍處于0點水平之下。這表明,為抑制國際鐵礦石價格所產生的價格上漲效應,在發生鐵礦石進口價格正向沖擊當期,我國貨幣政策即做出反應,隨后幾個月大幅降低貨幣供應量,以減輕物價上漲壓力。

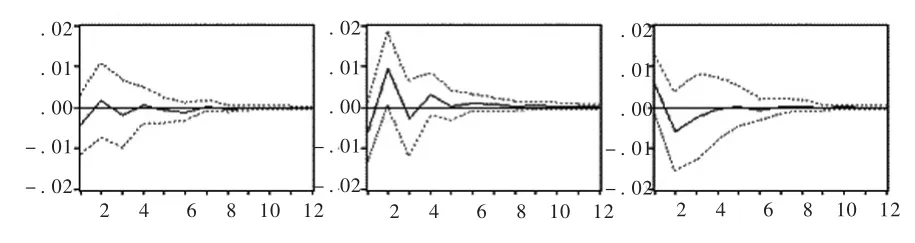

(四)沖擊效應方差分解

與脈沖響應函數相比,沖擊效應方差分解提供了另外一種描述系統動態的方法。從圖2可以看出,M2的一個標準差沖擊會使我國工業增加值發生同向變動。這說明,針對鐵礦石等大宗進口商品價格上漲而出臺的緊縮性貨幣政策,會導致工業增加值隨著M2的下降而下降,而工業增加值將在匯率貶值第2個月出現增長態勢,鐵礦石價格沖擊導致匯率貶值會促進工業增加值的增長。

圖2 我國工業增加值對其他變量沖擊的脈沖響應函數圖

四、基本結論

作為全球最大的鐵礦石消費國,自2003年以來,我國鐵礦石進口價格一路上漲,這不僅給鋼鐵業及其他相關行業帶來巨大的成本壓力,也使我國經濟蒙受較大損失。然而,與既有研究不同,本文實證分析表明,鐵礦石價格上漲并未給我國經濟造成顯著的負面影響,相反,鐵礦石價格與工業增加值之間呈正向關系。這可能是因為,盡管鐵礦石價格上漲對鋼鐵企業以及鋼鐵行業下游企業的生產成本造成上漲壓力,但由于總需求相對于總供給而言仍然保持較強的增長態勢,企業產品價格的上漲幅度大于其產品成本的上漲幅度,從而使得企業保持和擴大生產有利可圖。

相對于匯率、貨幣供應量、CPI變動對工業增加值的影響而言,鐵礦石價格變動所產生的影響相對較小。這一結論表明,2003年以來,因預期人民幣升值而流入我國境內的各類資本所產生的外匯占款,以及這一時期由于其他因素所導致的貨幣供應量的增加,對CPI的變動進而對工業企業的生產成本和銷售價格的影響,大于鐵礦石價格上漲所產生的影響。

就鐵礦石價格與鐵礦石進口量之間的關系而言,盡管2003年以來我國鐵礦石進口量不斷呈上升態勢,但是在其他因素不變的條件下,鐵礦石價格上漲仍然對我國鐵礦石進口具有一定的抑制效應。

[1]中華人民共和國海關總署網站,http://www.customs.gov.cn/.

[2]CLEMENTS W.KENNETH,MANZUR MEHER.Notes on Exchange Rates and Commodity Prices.Discussion Paper,2001.

[3]WANG LA -FANG,LAI MING -YONG,ZHANG BAO-JUN.The Transmission Effects of Iron Ore Price Shocks on China’s Economy and Industries:a CGE Approach .International Journal of Trade and Global Markets,2007,(1).

[4]牛建英,王子甫.鐵礦石進口價格態勢分析[J].資源與產業,2006,(1).

[5]陳美燕,馬林東.國際鐵礦石價格波動對我國宏觀經濟影響的實證研究[J].現代商業,2009,(29).

[6]楊玉龍.國際鐵礦石價格不斷上漲對鋼鐵業的影響及應對之策——基于壟斷理論角度[J].中國科技信息,2010,(11).

[7]周曉明.鐵礦石價格大漲的背后與影響[J].中國外匯,2007,(5).