售后租回出租方營業稅計繳方法探討

鄭州大學商學院 吳尚宗 德勤華永會計師事務所有限公司 張子輝

一、售后回租業務形成經營租賃

售后回租業務,出租方往往是工商企業,出租是它們的附營業務。若形成經營租賃,租金中不包含本金,根據《營業稅暫行條例》,其租金收入為營業額,應按“服務業”稅目計算其應繳納的營業稅,稅率為5%。

[例1] 假定20×2年1月1日,A公司將全新市價為950000元的辦公設備一臺,按照1000000的價格售給B公司,該設備20×2年1月1日的賬面價值和公允價值均為900000元,并立即簽訂一份租賃合同,租期4年,每年年末支付租金200000元。對出租方(買方)如何會計處理每年年末收到的200000元的租金,如何計繳營業稅,《會計》略去,這里補上:

借:銀行存款 200000

貸:其他業務收入 200000

根據《營業稅暫行條例》第十二條和《營業稅暫行條例實施細則》第二十四條,應按合同約定的收款日計繳營業稅,因此每年年末應確認200000×5%=10000(元)的營業稅,會計分錄如下:

借:其他業務成本 10000

貸:應交稅費——應交營業稅10000

繳納時的會計分錄:

借:應交稅費——應交營業稅10000

貸:銀行存款 10000

二、售后回租業務形成融資租賃

根據國家稅務總局2010年9月8日《關于融資性售后回租中承租方出售資產行為有關稅收問題的公告》,承租方出售資產的行為不繳納增值稅、營業稅,不確認應納稅所得額。但此文件沒說明出租方的融資收入不繳營業稅,出租方營業稅如何計算、如何會計處理,現行教材都沒有涉及。融資租賃租金的構成和經營租賃租金構成大不相同,包括收回的成本和當期應收利息,只有其中的利息收入才能作為出租方的營業額,按“金融保險業”稅目計繳營業稅,稅率也為5%。出租方的未實現融資收益,《企業會計準則第21號——租賃》第十九條規定只能按實際利率法計算分配。營業稅的應稅收入到底應按那種方法計算分配,營業稅法并沒有明確規定,筆者認為用實際利率法優于直線法。

一是國家稅收前期稅收收入比后期多,可以獲得貨幣時間價值的好處。用直線法每年稅收相等,國家不能得到貨幣時間價值的好處。在下面的例子中,3年的總利息收入(營業額)為33840元,若采用實際利率法,國家得到的營業稅的總現值=16490×5%×(P/F,8%,1)+11410×5%(P/F,8%,2)+5940×5%(P/F,8%,3)=1488.26(元)。若采用直線法,國家得到的營業稅總現值=33840/3×5%(P/A,8%,3)=1453.49(元),二者相差1488.26-1453.49=34.77(元)。二是用實際利率法稅務部門知道租賃內涵利率,可以防止企業偷漏營業稅。租賃內涵利率最低限度是同期銀行貸款利率,企業確定的租賃內涵利率如果低于同期銀行貸款利率,稅務部門可以用同期銀行利率計算利息收入、征收營業稅。如果用直線法,稅務人員不能得知租賃內涵利率,無法避免企業會計人員用壓低利率的辦法偷逃營業稅。三是稅法和企業會計用的是相同的計算方法,可以節約雙方計算、會計處理工作量。

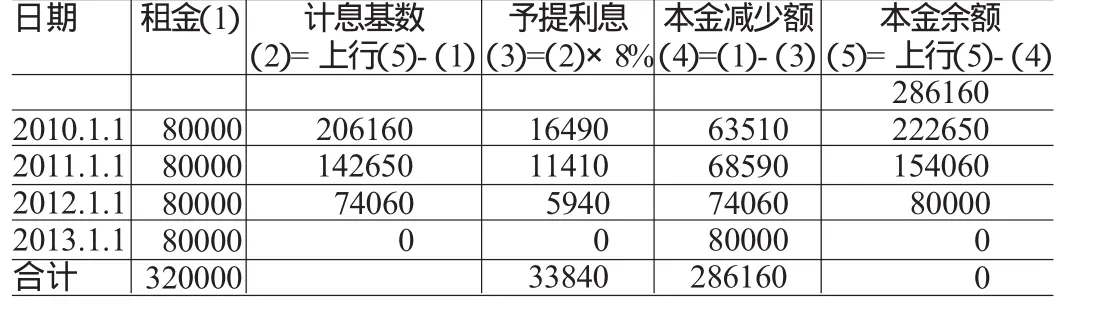

[例2]2010年元月1日A公司從B公司購買一臺設備又出租給A公司,租期4年。設備公允市價為286160元,合同約定每年年初B公司應付租金80000元,租賃內涵利率為8%,預計經濟壽命為5年。租期占經濟壽命的80%(4/5),此項租賃屬于融資租賃。具體如表2所示:

表1 未實現融資收益分配表 單位:元

2010年元月1日購買設備的會計分錄為:

借:固定資產 286160

貸:銀行存款 286160

出租時:

借:長期應收款——應收租賃款320000

貸:固定資產 286160

未實現售后租回損益 33840

2010年1月1日收到第一年的租金時:

借:銀行存款 80000

貸:長期應收款——應收租賃款80000確認2010年元月的融資收益,全年16490元,每月=16490/12=1374.17(元)。

借:未實現售后租回損益 1374.17

貸:其他業務收入 1374.17

以后11個月每個月都記一筆賬。

根據《營業稅暫行條例》第十二條規定,營業稅納稅義務發生時間為納稅人提供應稅勞務、轉讓無形資產或者銷售不動產并收訖營業收入款項或者取得索取營業收入款項憑據的當天,《營業稅暫行條例實施細則》第二十四條規定,《營業稅暫行條例》第十二條所稱取得索取營業收入款項憑據的當天,為書面合同確定的付款日期的當天。本例合同約定的第一次收取租金的時間是2010年元月1日,當天預收了2010年全年的融資收入,就要于當天確認2010年全年的營業稅。應繳營業稅為16490×5%=824.50(元)。每個月分攤824.50/12=68.71(元),元月的會計分錄為:

借:其他業務成本 68.71

待攤費用——待攤營業稅755.79

貸:應交稅費——應交營業稅824.50

實際繳納營業稅時記:

借:應交稅費——應交營業稅824.50

貸:銀行存款 824.50

以后11個月也都要分攤68.71元的營業稅,分攤時記:

借:其他業務成本 68.71

待攤費用——待攤營業稅68.71

第2年、第3年的會計處理與第一年的會計處理相類似。

如果合同約定每年年末收付租金,則營業稅于每年年末計算確定,但前11個月要預提營業稅,同時借記其他業務成本。

[1]財政部:《中華人民共和國營業稅暫行條例實施細則》,2009年1月1日。