中國平安股份回購的動因及效應分析

陸麗雯

(武漢輕工大學管理學院 湖北武漢 430048)

1 中國平安股份回購案例介紹

1.1 公司簡介

1988年,中國平安在深圳蛇口誕生,開創了我國股份制保險企業的先河。2004年,平安在中國香港聯合交易所上市,成為內地首家赴港上市的保險集團。2007年,平安又在上海證券交易所上市,燃起了投資者的熱情,創下了當時全球最大保險公司IPO紀錄。其憑借敏銳的行業嗅覺于2012年首次進軍科技領域,此后逐步將“金融+科技”發展為公司核心主業。如今,中國平安為2.18億個人用戶與5.16億互聯網用戶提供高品質的金融生活產品與服務。

1.2 股份回購情況介紹

中國平安先后于2019年3月13日和2021年8月27日發布股份回購方案公告,稱公司計劃使用自有資金,以集中競價方式,對部分社會公眾持有的股份實施回購,用途均為員工持股計劃,回購資金區間均為50~100億元。

中國平安第一次股份回購于2019年6月18日實施,并在2020年4月28日完成,累計回購公司A股股份70,006,803股,占公司總股本的比例為0.38296%,已支付的資金總額合計人民幣5,993,765,118.20元(不含交易費用)。回購完成后,公司注冊資本及原有股權結構并未發生變動,但公司后續已于2023年6月16日注銷了本次回購的全部股份。

第二次股份回購于2021年8月27日實施,并在2022年8月26日完成,累計回購公司A股股份102,592,612股,占公司總股本的比例為0.56122%,已支付的資金總額合計人民幣5,000,001,422.40元(不含交易費用)。回購完成后,公司注冊資本及原有股權結構并未發生變動,且此次回購股份至今未被注銷。

2 中國平安股份回購動因分析

2.1 推動股價合理估值

依據信號傳遞理論,信息的不對稱使得外部投資者無法合理判斷公司股價,當管理層認為股價被低估時,可依靠股份回購手段將此利好信號傳遞給投資者,旨在獲得投資者信任,提高公司股價。

本文將中國平安兩次回購前的股價與代表市場整體走勢的上海證券綜合指數進行對比,研究其股價變動情況。

由對比結果可知,2018年中國平安的股價幾乎持續平緩下降,全年下降22.72%。上證綜指在這一年中的變動趨勢與平安相近,跌幅更甚,全年下降25.52%。當年正是中美貿易摩擦期間,平安的股價下跌受到宏觀經濟的影響。2019年初,平安股價短暫回升后又開始下跌,股價較長時間表現不佳。從2020年8月初到2021年3月初,中國平安的股價還同上證綜指一起波動上升,但比其更穩定。但在此后,即便上證綜指上下震蕩,平安的股價也一路下跌,在第二次股份回購前的半年,其股價降低了41.10%,說明這次平安股價下跌是由于自身經營狀況欠佳,而非受宏觀經濟影響。綜上,中國平安的股價在兩次回購前都持續走低,有可能驅使公司實施股份回購,以增強投資者信心。

滾動市盈率能反映市場上投資者對股票投資收益和投資風險的預期,從而判斷公司股價是否被低估。本文秉持行業相同、規模相近的原則,選擇中國人保、新華保險、中國太保和中國人壽四家企業做樣本,將中國平安兩次股份回購公告前一季度的滾動市盈率與樣本企業均值進行橫向比較。

由比較結果可知,第一次回購公告發布前,中國平安的市盈率僅有8.51,不及樣本企業均值22.77的一半,說明在投資者眼中,中國平安的股票能為其帶來的收益遠不及四家樣本企業的股票。但平安的凈資產收益率和營業凈利率分別近乎同行業企業均值的2倍和3倍,表明其盈利能力強。第二次回購公告前一季度的市盈率為7.76,也趕不上樣本企業均值10.39,但從凈資產收益率和營業凈利率綜合來看,并不比同行業企業差。綜上,中國平安盈利能力較強,但市盈率過低,外部投資者很有可能低估了其股票價值,因此管理層實施股份回購,以期推動股價合理估值。

2.2 提高資金使用效率

根據自由現金流假說,如果公司現金流充裕,又缺少投資機會,那么管理層就會將資金投入價值不高的項目中,造成巨額代理成本。此時,可以采用股份回購的方式提高資金使用效率,降低代理成本。

雖然第一次股份回購前平安的貨幣資金平緩下降,但在2019年第一季度,即臨近回購的一個季度,貨幣資金總量高達4464.91億元。本次回購計劃上限100億元僅占該季度貨幣資金的0.24%,顯示出本次回購并不會對公司運營造成資金壓力。此外,平安的經營活動產生的現金流量凈額呈上升趨勢,回購前一季度凈額為1600.74億元,同比增長14.45%,表示在此次回購前平安的經營活動能為其持續注入較多資金。所以,中國平安利用企業閑置資金實施股份回購能促進企業發展。

第二次股份回購前,貨幣資金總量平穩增加,至回購前一季度總量為5513.19億元,回購計劃上限100億元僅占該季度貨幣資金的1.81%,可知此次回購前平安的貨幣資金很充裕。但是,經營活動現金流凈額在2021年初大幅下滑,且在回購前持續走低,表明業務情況有所惡化。但由于中國平安減少了海外投資金額,2019年投資活動產生的現金流量凈額為-4471.38億元,至這次回購前,即2021年上半年,已上升至302.24億元,這才使其仍有充足的資金可用。因此,平安在缺少合適的投資機會時利用閑置資金進行股份回購是明智之舉。

因此,中國平安兩次股份回購均可提高其資金使用效率,降低代理成本。

2.3 實施員工持股計劃

員工持股計劃是中國平安宣稱的兩次股份回購的用途,此計劃是一種新型股權形式,本質上是一項福利計劃,實施方式是向企業核心員工分配公司股份,旨在吸引與激勵員工的同時,將公司利益與員工利益更緊密地捆綁,提高核心員工的忠誠度與上進心。

中國平安早在2015年就設立了員工持股計劃,存續期為6年,覆蓋近千名核心員工,公司鼓勵其自愿以薪資獎金購持股票。由于覆蓋員工人數不多,首次員工持股計劃激勵效果欠佳。之后平安又于2016年、2017年、2019年和2020年實施員工持股計劃,效果逐漸提升。

2018年底的新公司法規定企業回購后的股份處理期限為3年,且3年內若未成功實施員工持股計劃,企業可選擇注銷該部分股份,切實提升了計劃操作的靈活性,健全了公司長期激勵與約束機制。

因此,實施員工持股計劃是平安兩次股份回購的動因。

3 中國平安股份回購效應分析

3.1 市場效應

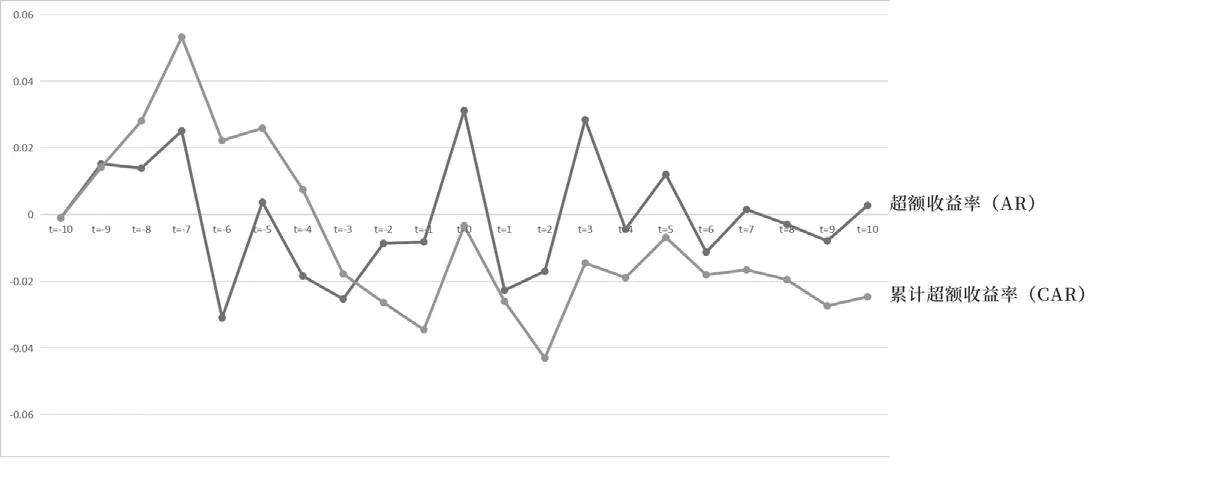

事件研究法在資本市場上被廣泛用于研究股價的短期變動情況,本文分別以兩次股份回購預案公告日為事件日,即2019年3月13日和2021年8月27日,以其前后10個交易日為窗口期,在避開窗口期后,再以其前100個交易日為估計期。

如圖1所示,超額收益率在股份回購公告發布前有七天都小于0,在公告當天大幅上升,達到了窗口期內最高值4.67%,較上一交易日上升了5.36%,并在窗口期后十天內穩定波動,且大部分交易日都為正值,較公告前情況見好,說明公司通過回購公告傳遞出來的積極信號被投資者接收到了。但值得注意的是,在此方案公布的三天前存在明顯上升,其數值高達3.20%,在這21天中能排前三,且較上一交易日上升了5.96%。這表明,企業的股份回購信息有被提前泄露的可能,累計超額收益率的變動趨勢與超額收益率大體一致,存在稍許滯后。自方案發布的前八天開始,其值大幅下降,四天內下降量高達7.48%,且在公告前的十天內有七天為負值。從公告發布前一個交易日起累計超額收益率大幅上升,兩天上升量高達7.92%,接下來的幾個交易日波動穩定,較公告前情況明顯轉好。綜上,中國平安第一次股份回購短期市場效應明顯。

圖1 中國平安第一次股份回購AR和CAR趨勢圖

由圖2可知,在股份回購公告前,中國平安超額收益率大部分都為負,說明平安股價低迷。直到公告日當天,平安的超額收益率終于迎來大幅上升,一舉升至3.12%,為窗口期內最高值,但第二天就下跌了5.39%,至一個21天來較低值,之后其超額收益率小范圍波動,基本穩定在0以下,可見此次股份回購并未對平安的股價產生明顯的正向影響。而累計超額收益率的變動幅度較超額收益率更大,但只在方案公布前十日至前六日有5.42%的上漲量,此后多日是更大幅度的下跌,直至公告日有所上升,但仍小于0,公告后十個交易日也都未出現過正值,可見這段時間市場對平安股票前景并不看好。綜上,中國平安第二次股份回購短期市場效應不顯著,此舉未能扭轉市場消極態度。

圖2 中國平安第二次股份回購AR和CAR趨勢圖

3.2 財務效應

股份回購不僅可能產生公告效應,還可能會影響公司財務指標。中國平安兩次股份回購從發布公告預案至實施完成的時間分別是2019.3.13—2020.4.28及2021.8.27—2022.8.26。基于此,本文選取其2018年第三季度至2022年第三季度相關數據,與上述提過的四家企業的平均值進行對比,從償債能力、營運能力、盈利能力三方面橫、縱向分析中國平安實施股份回購后產生的財務效果。

3.2.1 償債能力分析

出于保險行業金融資產公允價值變化較大的特殊性,本文選擇現金總負債比率來衡量中國平安的短期償債能力(見圖3)。平安的現金總負債比率在這四年中幾乎都低于樣本企業均值,可見其短期償債能力表現不佳,承擔著較大的財務風險。在第一次股份回購前,其比率較穩定,與其他幾家企業償債水平相差不大。第一次股份回購實施后,2019年第二、三季度其比率有所提高,但到了第四季度明顯下降,從此與同行業差距逐漸加大。由此可見,股份回購存在風險,要理性看待,實施不當容易造成經營狀況惡化。畢竟就連中國平安這樣資金充足的大企業在面臨持續現金流出時也會感受到償債壓力加劇。2020年初,新冠疫情爆發對經濟環境產生影響,平安現金流總負債比率持續下降至1.65%,直至第一次回購結束,一直穩定在此數值。在第二次回購前,平安及同行業的比率先隨著宏觀經濟見好而同趨勢上升與下降,至2021年第二季度其現金總負債比率接近0,在同行業上升時其降至四年來的最低點。在如此償債能力下,平安開始實施第二次回購,此次回購使其在宏觀經濟下行時提高了短期償債能力。綜上,中國平安第一次股份回購現金流出,降低了其短期償債能力,且長時間難以恢復;第二次股份回購使其短期償債壓力有所緩解。

圖3 現金總負債比率趨勢對比

3.2.2 營運能力分析

一家企業總資產周轉率越高,說明企業周轉速度越快,營運能力越強。如圖4所示,縱向來看,中國平安的總資產周轉率在第一次回購開始的那個季度呈上升趨勢,此趨勢一直維持到2019年末,表明此次股份回購可能對企業營運能力起到積極作用。2021年下半年,平安的此比率也是上升狀態,表明第二次回購可能也加快了其資金周轉速度。橫向來看,中國平安的總資產周轉率變動趨勢與同行業企業變動趨勢幾乎重合,但數值完全低于樣本企業均值,說明其營運能力較差。因此,影響中國平安營運能力的主要因素是宏觀經濟環境,并非其兩次股份回購。

圖4 總資產周轉率趨勢對比

3.2.3 盈利能力分析

本文選擇凈資產收益率來分析股份回購對企業盈利能力產生的影響,如圖5所示。2018年第四季度,中國平安的凈資產收益率略有上升,可能由于公司在2018年10月30日發布過一則股份回購的提示性公告來告知公眾其有此計劃。之后一季度,其凈資產收益率就下降了63.27%,直到第一次股份回購開始后,此比率才重現增長態勢,但在2019年底回購并未結束就已急速下降,說明其盈利能力的提高與降低可能并不是股份回購引起的。四年中,平安的凈資產收益率變動趨勢與行業一致。2018年和2019年,收益率的上升分別受到公司法修改決定和提高保險企業所得稅稅前扣除比例兩個利好政策的影響,而之后收益率下降是新冠疫情導致經濟環境整體變差。隨著第二次股份回購的進行,中國平安此比率的變動曲線與其余四家企業的曲線幾乎重合。因此,影響中國平安盈利能力的主要因素是宏觀經濟環境,并非其兩次股份回購。

圖5 凈資產收益率趨勢對比

4 結語

本文通過研究中國平安的兩次股份回購事件,得出如下結論:(1)從回購動因來看,中國平安實施股份回購是為了推動股價合理估值、提高資金使用效率和實施員工持股計劃;(2)從回購效應來看,在市場效應方面,第一次股份回購的短期市場效應顯著,但第二次股份回購在短期內未能提高平安的股價;在財務效應方面,第一次股份回購對其償債能力產生負面影響,第二次股份回購緩解了其償債壓力,兩次股份回購均未對其營運能力和盈利能力發揮明顯的改善作用。

總的來說,中國平安第一次回購在提高了股價的同時,增加了公司財務風險,第二次回購在降低財務風險的同時,卻未能抑制股價下跌。因此,上市公司應綜合考慮外部市場狀況和公司內部經營情況來決定是否實施回購,若決定實施回購,則需選取恰當時機并完善回購方案,避免股份回購損害公司利益。