周期行業(yè)擁抱自由現(xiàn)金流

付鵬

全球化帶來的需求周期已經(jīng)變化。

首先,所有周期的原因來自于需求曲線的擴張,這個是根因,必須要有需求曲線的擴張。對于全球過去40年來講,最關(guān)鍵的需求曲線就是一個宏觀因素:全球化。全球化到底是什么?全球化可以理解為新殖民主義,需要更大的市場、更廉價的商品、勞動力和生產(chǎn)環(huán)節(jié),去形成正向反饋,這本質(zhì)就是全球化,所以全球化會帶來更大的市場,同時會帶來更大的需求。

中國經(jīng)濟的崛起帶來總需求曲線的擴張,在1982年到2002年之間,利率是夠的。也就是我們的資金成本,美國的利率水平和加杠桿(利差)的表現(xiàn),是可以支撐投資的。所以當(dāng)中國經(jīng)濟和杠桿都開始崛起時,這一輪大的投資周期也就起來了,也就是大家熟知的正向反饋。

現(xiàn)在最大的問題是要討論這個游戲還會繼續(xù)嗎?如果不繼續(xù)了,會怎么樣?第一,對全球來講,如果中國經(jīng)濟結(jié)束高增長,全球又沒有能夠替代中國的國家,美國2008年以后進入去杠桿,美國經(jīng)濟進入儲蓄高增時期,美國底層開始進行儲蓄,跟中國倒過來了,而中國底層老百姓開始積累債務(wù)和杠桿。所以我們會發(fā)現(xiàn),如果中國的高增長沒有了,全球的高增長沒有了,換句話說,如果我是上游企業(yè),錢便宜,可以加杠桿。但現(xiàn)在是錢貴,還加不了杠桿,我肯定不會投資,所以大的周期可能已經(jīng)開始變化了。

上游行業(yè)資本支出削減

上游行業(yè)的資本支出正處在下降通道中。不僅僅是美國的頁巖油企業(yè),全球的上游都在干一件事情,已經(jīng)打完價格戰(zhàn)了,已經(jīng)打完周期了,沒有競爭對手了。現(xiàn)在整個礦山上游加能源上游都沒了競爭對手以后,只需要干一件事情,坐著收錢,壟斷價格、壟斷利潤,不投資、不擴張,利潤增長、現(xiàn)金流增長就可以,這可能才是現(xiàn)在大的投資路徑。

能源行業(yè)為什么比礦山企業(yè)還多了一個小周期?就是因為當(dāng)時多了一個競爭對手,就是頁巖油。油氣行業(yè)在2008年之后還有一波高投資,這波高投資就是美國頁巖油,所以油價特殊在過去幾年還走了一個自己很小的供應(yīng)特征,即是美國頁巖油的崛起對全球能源結(jié)構(gòu)的沖擊和影響。但油氣行業(yè)大體上跟礦業(yè)投資本質(zhì)上很像。對于其他大型礦企來說,資本支出很久之前即已停止增加,必和必拓2016年起資本支出便不再上升,取而代之的則是股東分紅的大幅增加,背景則是中國的供給側(cè)改革和全球需求的下滑。

圖1:澳大利亞礦業(yè)投資規(guī)模和CRB現(xiàn)貨指數(shù)綜合

圖2:澳大利亞礦業(yè)投資規(guī)模和原油均價

當(dāng)前油價一個重要的端倪就是低投資狀態(tài)下的油價,低油價、低投資,但是油價會維持很高的back的結(jié)構(gòu)(現(xiàn)貨貴于期貨 / 近月貴于遠月),當(dāng)投資開始上升,市場價格會轉(zhuǎn)成很深的contango結(jié)構(gòu)(期貨貴于現(xiàn)貨 / 遠月貴于近月),也就是可以產(chǎn)生正向反饋。但是如果沒有正向反饋,就全是很高的back結(jié)構(gòu)。如果全球供給不擴張,不投資,保持價格,保持利潤。從宏觀上還需要額外考慮兩點,油的價格可能在后面很長一段時間內(nèi)就是80美元、90美元,很多商品會長時間保持低庫存,因為沒有供給擴張。

那么大部分商品都會出現(xiàn)一個很有意思的特征,就是價格一直維持近高遠低的結(jié)構(gòu),讓多頭可以往后移倉,而不是讓空頭移倉。像這段時間內(nèi)銀行危機出來,大家都對于全球的經(jīng)濟需求差預(yù)估很悲觀,但是商品的表現(xiàn)紋絲不動,因為供給跟之前不一樣,這是現(xiàn)在的核心的邏輯。那這個趨勢會保持多久?理論上一直保持到下一輪全球化導(dǎo)致的需求擴張。

資產(chǎn)依舊現(xiàn)金流為王

如果上游資本支出持續(xù)收縮,宏觀上還會造成一個問題,商品性通脹會也有韌性和粘性。不要認為現(xiàn)在美國只有服務(wù)性通脹會有韌性,商品性通脹依舊會有韌性,原因就是需求必須極差才能對沖掉供給的問題。

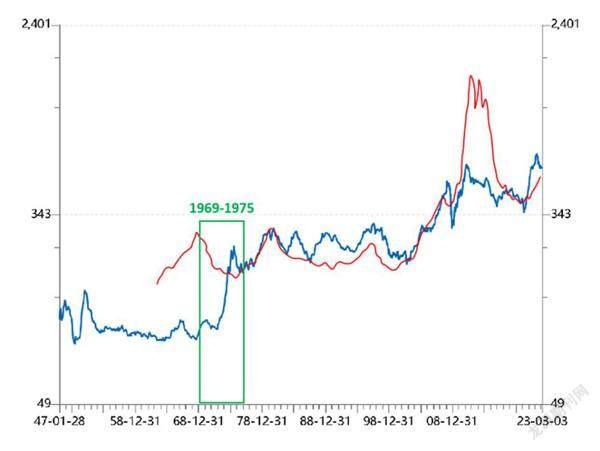

1982年之后埃克森美孚和BP兩個能源公司的股價翻著倍地往上漲,一直持續(xù)了將近20年的牛市,原因就是資本支出減少對于現(xiàn)金流的拉動。在1982結(jié)束以后,一直到中國經(jīng)濟崛起之前,全球出現(xiàn)的一種狀況就是價格不高,完成了高經(jīng)濟增長的狀態(tài),沒有需求,但是投資很低,價格穩(wěn)定,大部分公司在那個階段是高股息分紅和高現(xiàn)金流。

新冠疫情之后、逆全球化開始以后,相比于中國加入世貿(mào)組織后的二十年,又發(fā)生了新的變化。2020年一些美國能源公司破產(chǎn)之后,目前美國所有的上游能源企業(yè)就遵循一個原則:掙錢、不投資、股息分紅。當(dāng)前的宏觀環(huán)境不會像保羅·沃爾克那種無法抑制的加息,但也不會出現(xiàn)加到一定水平馬上經(jīng)濟陷入大衰退的情況。所以周期股面臨的風(fēng)險就很簡單,大部分時間擁有一個比較合適的價格,比較合適的利潤,還不用繼續(xù)投資,便能擁有大量的現(xiàn)金流。如果遇到戰(zhàn)爭,價格再往上一飆漲,股價還有額外收益,但唯一的風(fēng)險就是大衰退。能不能對沖?當(dāng)然可以,商品性的波動率快速的下降了以后,完全可以用這種衍生產(chǎn)品來實現(xiàn)風(fēng)險對沖。

巴菲特現(xiàn)在的投資邏輯,準確說就是在復(fù)制那20年期間上游企業(yè)的特征,我們現(xiàn)在的情況也是一樣。把能源周期當(dāng)成現(xiàn)金奶牛,理論上應(yīng)該做的是Carry Trading,即一個低息貨幣去轉(zhuǎn)入到美元計價的高息資產(chǎn)。而美元計價的高息資產(chǎn)絕不是美債,是美股里邊大家以為的周期類股票,它變成了高息現(xiàn)金奶牛。

延伸思考的話,如果中國的上游企業(yè)也不再去投資了,中特估難道走的是估值嗎?這是一個非常特殊的考量,就是中國的上游投資是否也結(jié)束了投資周期,如果結(jié)束,其實和巴菲特選擇西方石油公司的邏輯就會很像,由商品和需求邏輯變成自由現(xiàn)金奶牛,這將會是未來大概會看到的一種狀態(tài)。