中美經濟周期的再錯位

廖宗魁

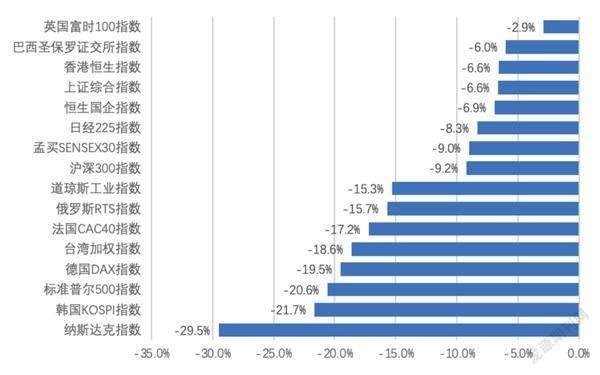

上半年的全球股票市場交出了一份慘淡的成績單,主要市場均以下跌收場。疫情后一直高歌猛進的美股,反而成為了重災區。

上半年,標普500指數下跌20.6%,是1970年以來表現最差的上半年,納斯達克指數跌幅更是高達29.5%,美股徹底陷入熊市。美國的高通脹讓美聯儲加速緊縮,可能引發美國經濟衰退,這已經成為近兩個月全球市場的交易主線。

A股雖然也有一定程度的下跌,但上半年上證綜指跌6.6%,滬深300指數跌9.2%,在全球主要市場中的表現處于中游。在三四月間,當A股市場情緒極度悲觀之時,誰又能想到接下來的5-6月份,A股上演了絕地大反攻。

近期中國經濟已經從底部開始明顯回升,下半年中國經濟將V型反彈,這是五六月份A股大反攻的最為確定的支撐。國家統計局數據顯示,6月份,制造業PMI回升至50.2%,在連續三個月收縮后重返擴張區間。調查的21個行業中,有13個行業PMI位于擴張區間,制造業景氣面繼續擴大,積極因素不斷積累。

2021年以來,中美經濟周期和政策就處于錯位當中,這也決定了A股與美股的分道揚鑣。從2021年初至2022年4月,中國經濟逐步下行,而美國經濟持續擴張,期間A股不斷走弱,而美股則持續強勢;但5月份以來,市場對美國的衰退擔憂加劇,中國經濟則開始恢復,期間美股在加速下跌,而A股則從低谷中走出。

數據來源:Wind,《證券市場周刊》整理

全球的衰退交易已經在股市、商品、債券中都得到了體現。大宗商品價格的下跌會減輕國內輸入通脹的壓力,緩和中下游企業的成本;但如果全球經濟明顯放緩,將會對未來中國的出口造成一定的壓力。

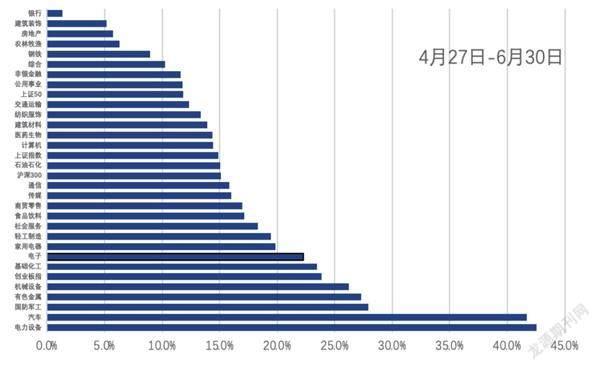

本輪A股反彈,表面上異常火熱,但結構分化也非常嚴重,并非“百花齊放”,汽車、有色金屬等板塊漲幅居前,消費板塊出現一定的補漲,但金融和地產鏈漲幅嚴重落后于市場。如果6月份房地產銷售的回暖得以持續,未來A股地產鏈的交易預期差將最大。

近兩個月,全球市場的交易核心邏輯是歐美經濟的衰退風險,不同的大類資產都對該邏輯有所反應。

在本輪下跌中,標普500指數已經從高點最大下跌了24.5%,完全進入了熊市通道。一季度,美股出現了一些波動,市場僅是擔心高通脹可能會帶來更持久的緊縮;進入二季度后,市場開始對美聯儲能夠實現軟著陸逐漸失去耐心,美股下跌加速。

6月美國ISM制造業PMI為53,比上月大幅下降了3.1,比2021年初的高點已經下降了11.7,表明美國經濟的動能在不斷減弱。隨著美國加息的提速,美國房貸利率快速攀升,30年期抵押貸款固定利率從年初的2.65%已經上升至6月底的5.7%。這使得對利率敏感的消費貸和房貸明顯降溫。

如果歐美陷入衰退,更為依賴出口的國家和地區經濟將受到較大的沖擊,所以出口導向型的韓國、臺灣地區等市場出現大幅下跌。上半年,韓國KOSP指數下跌21.7%,臺灣加權指數下跌了18.6%,僅6月份韓國股市跌幅就高達13.2%。

6月份,韓國出口同比增長5.4%,增速比上月大幅下降了15.9個百分點,這是2020年12月以來的最低韓國出口增速。

一直以來,飽受供給沖擊的大宗商品高高在上,如今也開始受到需求減弱的影響,紛紛開始見頂回落。布倫特原油價格從6月初的高位下跌了15美元左右,對全球需求更為敏感的“銅博士”更是大幅下跌,LME銅價格已經跌至8000美元附近,比高位下跌了25%。

國金證券認為,回溯歷史發現,銅油比的走低,曾多次預警過經濟衰退的風險。本輪銅油比的走低與2001年更為接近。銅對需求高度敏感,與油對通脹的推升作用,使得銅油比走低能夠同時反應滯脹的兩個維度,可以更直觀地揭示經濟由滯脹向衰退的過程。

美債利率也已提前見頂,開始從加息的邏輯轉向衰退和避險的邏輯。年初以來,美債利率經歷了快速的飆升期,10年期美國國債利率從1.5%快速上升至6月中旬的3.5%,不到半年就上升了200BPs。但6月中旬之后,該利率快速下降到了目前的2.88%。

信貸和社融數據有望繼續逐月抬升, 市場對寬信用持續性的預期將明顯改善。

雖然目前美國經濟距離真正的衰退仍有距離,只是出現了一些放緩的跡象,但市場的反應會更為超前。中金公司認為,市場對衰退的擔憂是基于估值收縮后盈利的下調壓力,但實際上估值往往會先行收縮提前打出未來盈利下調的空間。

中金公司進一步指出,美股見底反彈需要具備三個條件:其一,美聯儲貨幣政策轉向的信號;其二,美股估值足夠低;其三,美國經濟并未出現深度衰退。這些條件在三季度很難明顯改觀,美股仍將整體震蕩偏弱,轉機可能要等到四季度政策能夠退坡后才會出現。

市場的變化經常詭異多變,經濟的走勢也不是一成不變。復蘇的來臨有時也會猝不及防,當投資者都較為悲觀時,市場往往也即將迎來轉機。根據《巴倫周刊》的統計,歷史上標普500指數在上半年下跌超過15%的年份,下半年都出現了上漲,而且平均漲幅達23.7%。

全球衰退交易對國內的影響有利也有弊:有利的一面是,大宗商品價格回落將推動國內PPI下行,有利于改善中下游企業的利潤;不利的一面是,全球經濟放緩會給未來國內的出口造成一定的壓力。

在4月份疫情砸出了一個“經濟坑”后,5-6月份隨著疫情的緩和,以及穩增長政策的不斷發力,經濟開始從底部有所恢復。經濟恢復的動能如何?6月份的經濟數據可能會給市場一個更為清晰的答案,但借助于領先指標和高頻數據,市場早已經開始蠢蠢欲動了。

如果說5月經濟的恢復更多來自于供給端,那么6月份的需求端也出現了一定程度的回升,即便是一直受到壓抑的房地產市場也有所回暖,經濟進入了更為全面的復蘇。

從領先指標來看, 6月份制造業PMI為50.2%,重新回到枯榮線之上,比上月回升0.6個百分點,但經濟實際恢復的動能可能比數據顯示的要更強。

申萬宏源證券認為,在制造業PMI中,“供應商配送時間”是逆指數算法,真實的PMI改善幅度非常大。通常情況下,供應商配送時間指數下降,說明供應商配送的時間在拉長,說明訂單較多,出現積壓的情況,往往表明經濟活動向好,因此在PMI算法中做了逆指標的處理。但2020年疫情以來,嚴格的防控措施導致供給側面臨短期壓力,供應商配送時間的變化不再反映需求,而是反映供給,供應商配送指標上升、配送時間縮短,說明的是供給側物流更通常,而不是說明需求較弱。

根據申萬宏源證券的修正算法可以發現,每當疫情沖擊時,真實的PMI回落幅度要大于官方公布的PMI數據;而當物流暢通、疫后恢復期時,真實的PMI回升幅度也明顯大于官方公布的PMI數據。

具體來看,6月PMI中的生產指數大幅上升3.1個百分點至52.8%,是2021年4月以來的最高水平,預示著6月工業生產將大幅回升。新訂單指數較上月回升了2.2個百分點至50.4%,需求端也得到較大的恢復。

另外,市場對6月信貸和社融數據的表現也較為樂觀。浙商證券銀行研究團隊預測,6月新增信貸為2.8萬億元,將同比多增6800億元;新增社融為5.3萬億元,同比多增1.6萬億元,社融將再現天量;6月社融存量同比有望增長10.9%,比上月上升0.4個百分點。預計未來一個季度,信貸和社融數據有望繼續逐月抬升,市場對寬信用持續性的預期將明顯改善。

數據來源:Wind

浙商證券認為,一方面,穩經濟大盤電視電話會議后各地陸續出臺了一攬子促消費的政策,居民消費有望較快恢復,拉動居民消費貸款的增長;另一方面,考慮到地產銷售邊際回暖,居民中長期貸款同比降幅將收窄。6月國常會指出穩經濟政策應出盡出,擴大有效投資,各省市陸續出臺具體落地措施,加快重大項目建設,支撐企業中長期貸款環比改善。

A股始于4月底的反彈可謂一氣呵成,中途幾乎沒有回調。截至6月30日,主要指數紛紛大漲,滬深300指數從底部反彈了15.1%,上證綜指反彈了14.9%,創業板指數更是大幅反彈了23.9%。A股悲喜之間的快速切換,使得很多投資者的倉位很難快速補足,踏空的資金不計其數。

與指數的如火如荼相比,各板塊間的分化依然巨大,并不是一波“百花齊放”的反彈。如果不幸主要持有的是房地產鏈相關股票,很可能出現“滿倉踏空”的結果,掙錢效應并不像指數反彈的形勢那么火熱。

其中,汽車、電力設備、有色金屬、國防軍工、機械設備等行業漲幅居前,上漲幅度均超過了25%。消費類的板塊也出現了一定程度的補漲,比如食品飲料、商貿零售、醫藥生物、家電等板塊也有15%左右的反彈。但金融和房地產鏈卻遲遲沒有得到市場的認可,表現大幅落后于市場,比如銀行板塊僅反彈了1.3%,房地產板塊上漲5.7%,建筑裝飾上漲5.2%。

未來一段時間,A股如果繼續上漲,預期差最大的地方會在哪里呢?中信證券認為,地產可能出現超預期的反彈。

從政策的角度看,中信證券判斷,本輪房地產周期的放松力度已經接近2014-2015年。許多二線城市已經較明顯放松了限購限售等政策;部分地區提出的“房票”模式,可能會起到類似棚改貨幣化安置的效果,加快新房去化;從2021年9月至今,全國首套房平均按揭利率已經累計下降了132BPs,降低利息負擔的效果十分明顯,后續還存在繼續下調的可能。

從高頻數據看,地產銷售端在6月份確實有所回暖。6月份,30大中城市的商品房成交面積為1668萬平米,環比大幅提升81%,同比下滑7.4%,下滑程度比5月明顯收窄近40個百分點。

中信證券認為,地產銷售的恢復固然存在上海等地疫情期間積壓需求的釋放,但仍可以看到多數城市的地產銷售確實出現了明顯的好轉跡象。從二手房交易和新房帶看人數等數據也能側面反映出房地產市場的回暖。這在很大程度上是前期政策放松效果的顯現。未來地產銷售降幅將逐步收窄,甚至可能出現超預期的上行。

由于地產及相關產業鏈在國民經濟中占比較大,地產能否企穩在一個合適的高度,將決定著未來一段時期中國經濟增長的中樞。