固定資產加速折舊政策對企業投資效率影響

——基于不同類型企業的PSM-DID 檢驗

田 婷

我國制造業發展進入瓶頸期,產業結構不合理、生產效率差、產品價值鏈低以及自主創新能力不強等問題是阻礙制造業升級的主要因素。為助力制造業轉型升級,我國陸續出臺了大量財稅優惠政策,固定資產加速折舊政策就是其中之一。作為一項對投資行為有明顯影響效應的稅收政策,我國近年來也在不斷地對該政策進行試點和改進:財政部和國家稅務總局于2014 年10 月聯合發布了《財政部國家稅務總局關于完善固定資產加速折舊企業所得稅政策的通知》(財稅〔2014〕75 號)(下文簡稱新政),允許制造業中六大行業納入試點范圍。2015 年9 月,試點范圍進一步擴大。加速折舊政策允許企業前期多抵扣固定資產折舊,后期少抵扣固定資產折舊。從稅收的角度看,企業前期可少繳納企業所得稅,后期多繳納企業所得稅,稅收的延遲繳納對于企業來講類似獲得一筆無息貸款,補充了企業現金流,能有效緩解企業前期資金壓力,從而促進企業投資的增加。企業的投資決策往往受到自身各方面因素制約,在不同制約條件下該政策對企業投資效率的影響效應是否一致?這些目前都未找到驗證答案。

基于此,本文收集了2010—2018 年間滬深A 股上市公司數據,使用PSM-DID 模型研究了固定資產加速折舊新政策對不同類型企業投資效率的影響。

一、研究假說

眾多學者考察了企業融資約束問題是否影響稅收政策對投資的激勵作用。劉行、葉康濤和陸正飛(2019)研究發現受政策影響的企業在固定資產加速折舊政策實施后顯著擴大了固定資產投資幅度,對存在融資約束的企業影響更為顯著。付文林和趙永輝(2014)研究證明,如不考慮企業的融資約束,直接檢驗所得稅率與投資間的關系可能導致有偏估計。鑒于融資約束條件在研究稅收激勵政策效果中的重要性,本文基于此提出如下假設:

假設1:相對于高融資約束企業,固定資產加速所得稅政策對于低融資約束企業投資效率影響更為顯著。

從產權性質來看,不同所有權性質企業內外部環境都不盡相同,稅收激勵政策對投資的影響效果也是不同的。劉行、葉康濤和陸正飛(2019)研究發現固定資產加速折舊新政顯著促進了企業固定資產投資,相比于大型企業和國有企業,政策效果對小規模以及非國有企業效果更為顯著。伍紅、鄭家興和王喬(2019)研究表明固定資產加速折舊新政對企業創新投入存在顯著的正向激勵效應,國有企業、大中型企業和高新技術創新投入效果更為顯著。基于企業所有權特征的異質性,提出如下假設:

假設2:固定資產加速所得稅新政對非國有企業(比國有企業)投資效率影響更為顯著。

二、研究設計與樣本來源

1.模型設計及變量定義

在借鑒劉偉江和呂鐲(2018),劉行、葉康濤和陸正飛(2019)等學者的研究基礎上,構建如下模型:

模型(1)用于檢驗固定資產加速折舊新政對過度投資行為的影響,模型(2)用于檢驗新政對投資不足行為的影響。模型(1)中的被解釋變量為過度投資(Inv_effhit),模型(2)中的被解釋變量為投資不足(Inv_effhit)。模型(3)用于測算企業的非投資效率水平。以企業固定資產投資的凈增加額作為企業固定資產投資的衡量。所得的殘差值作為非效率投資水平的衡量,如果殘差值大于0,則意味著企業存在過度投資的問題,如果殘差值小于0,則意味著企業存在著投資不足的問題。對殘差值取絕對值以轉化為模型(1)和(2)的被解釋變量。

Treatedi為政策虛擬變量,Timet為時間虛擬變量,Timet×Treatedi是上述兩個變量的交互項,也是兩個模型中的核心解釋變量,以2014 年作為分界點。α4和β4分別為我們所需要估計的固定資產加速折舊政策對過度投資和投資不足影響的凈效應指標。下標i 和t 分別表示企業及年份,Xit為其他控制變量,it為誤差項。

在已有文獻的基礎上選定,選定以下變量作為控制變量:企業規模(Sizeit),企業年齡(Ageit),公司財務杠桿(Levit),企業的發展能力(Growthit),薪酬福利(Humanit),企業固定資產密度(EFADit),經營能力(Operationit),現金持有量(Cashit),賬面市值比( Qit),獨立董事比例(Independentit)。

2.數據來源

選取2010—2018 固定資產加速折舊政策試點行業中在A 股上市的公司作為研究樣本,按照制度規定的四大行業要求,選取對應公司,并且刪除金融行業和ST、*ST企業,去掉錯誤和缺失數據,最后共篩選出820 家A 股上市公司,將2014 年后采用了固定資產加速折舊政策的企業標注為控制組,本文選用的數據來自Wind、CSMAR以及RESSET 數據庫。

三、實證分析

為了避免數據異常值的影響,對連續變量在1%和99%處的值進行了縮尾處理,同時本文所有數據統計結果都是通過Stata 15.0 軟件得出。為了進一步分析固定資產加速折舊新政對于企業投資效率影響的內在機制,驗證剩余的研究假說,繼續通過以下幾個維度進行分類實證檢驗:

1.融資約束

以翟淑萍、耿靜和韓雨珊(2012)研究得出的指數,根據下式衡量相關企業的融資約束程度:

模型(4)用于測算企業所受到的融資約束水平,其中被解釋變量為融資約束(FCit),解釋變量分別每股股利變化(ΔPRit)、公司規模(Sizeit)、財務松弛(SLACKit)、現金流量占總資產的比重()和營業收入增長率(Growthit),下標i 和t 分別表示企業及年份。將融資約束大于樣本中值的企業記為高融資約束企業,低于樣本中值的企業記為低融資約束企業,如表1 所示。

表1 不同融資約束下固定資產加速折舊政策對企業投資效率影響的凈效應

表1 結果表明不論是高融資約束還是低融資約束企業,固定資產加速折舊政策效應變量(Timet×Treatedi)項的回歸系數都為正,可見新政對于本身存在過度投資的企業來說都進一步削弱了其投資效率。表1 第(3)、第(4)表明,兩種融資約束下固定資產加速折舊政策效應變量項的回歸系數都為負數,兩系數都不顯著,表明新政能夠一定程度改善投資不足問題,但作用不明顯。

2.產權性質差異

產權性質上,以企業實際控制人的產權性質作為區分,如果企業實際控制人的性質為國有產權,則該類企業屬于國有企業,反之屬于非國有企業,如表2 所示。

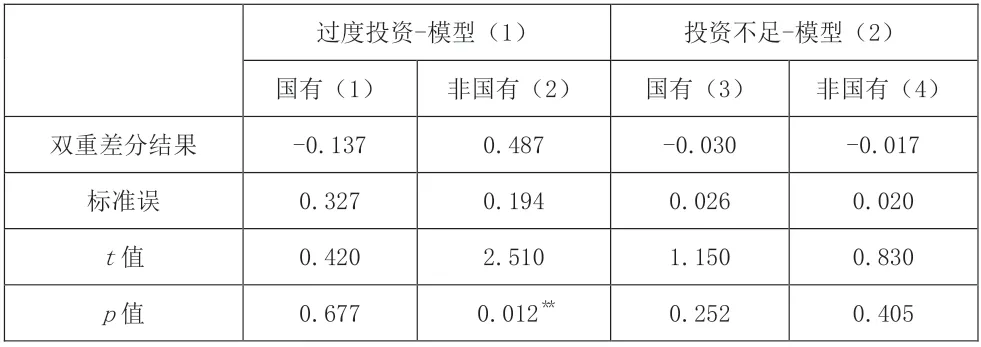

表2 不同產權性質下固定資產加速折舊政策對企業投資效率影響的凈效應

表2 表明針對投資過度企業,在國有和非國有兩種產權性質下對投資效率影響的差異。第(1)列結果顯示國有企業的固定資產加速折舊政策效應變量(Timet×Treatedi)項的回歸系數為-0.137,不顯著。第(2)列結果顯示,非國有企業的固定資產加速折舊政策效應變量項的回歸系數為0.487,顯著說明采用新政會進一步加劇非國有企業過度投資行為,假設3 得到驗證。表2 表明針對投資不足企業,在國有和非國有兩種產權性質下對投資效率影響的差異。在投資不足模型中,無論是國有還是非國有企業固定資產加速折舊政策效應變量項的回歸系數均為負值,同時均不顯著,也就是說新政對于企業的投資不足沒有顯著的改善,可能原因在于樣本中該類企業投資不足不是資金緊張所致,存在其他制約投資的原因,例如缺乏投資項目,因此資金的補充對投資不足的緩解效果有限。

四、結語

本文以2010—2018 年滬深A 股上市公司作為研究樣本,運用PSM-DID 模型檢驗固定資產加速折舊所得稅政策的政策效應,研究結論如下:第一,固定資產加速折舊政策顯著加劇了低融資約束企業的過度投資行為,但對高融資約束企業的這種“逆向作用”不顯著。不受融資約束條件限制,新政都能輕微緩解企業投資不足;第二,加速折舊政策顯著加劇了非國有企業的過度投資行為,對國有企業的過度投資行為緩解程度不顯著,但都能一定程度改善投資不足行為。

綜上所述,整體而言,固定資產加速折舊所得稅新政對于企業投資效率的影響具體為:一方面對于投資過度企業,新政的采用進一步加劇了企業的過度投資行為,特別是對于融資約束較低、非國有以及高市場化地區的企業,這種“逆向作用”更為顯著,也即新政使過度投資問題“雪上加霜”;另一方面對企業的投資不足緩解有限,新政的實施釋放了投資壓力,但是由于企業受其他非資金壓力因素影響,對于投資效率的改善不夠明顯,也即對投資不足問題新政不存在“雪中送炭”。這表明為助力制造業轉型升級而出臺的稅收激勵政策短期來看給企業帶來了明顯的負面效果,但是這并不意味著我們全盤否認稅收激勵政策的有效價值。