比特幣支付系統與比特幣市場有效性

徐茜 戈崇楊

本文研究了兩個問題。其一,比特幣系統的定位及新特點和比特幣作為“小國”法定貨幣與傳統“小國”法定貨幣信用風險的不同之處。其二,作為法定貨幣的比特幣,履行“價格尺度”職能的能力,即市場有效性。本文使用wang和sun(2020)所提出的新的自相關檢驗方法,基于尤金法瑪的靜態有效市場理論,對2016年到2021年比特幣市場進行弱式有效性檢驗,檢驗結果無法拒絕弱勢有效假說,在一定程度上說明比特幣作為“價格尺度”是準確有效的。

一、引言背景

2008年,世界金融危機愈演愈烈,與此同時,Satoshi Nakamoto(中本聰)基于密碼學原理,提出構建一個不需要可信的第三方參與的點對點支付清算系統,即比特幣系統,闡述了他對電子貨幣的新構想。2009年中本聰發布了比特幣開源挖礦軟件,并獲得了驗證“創世區塊”所獎勵的50枚比特幣,比特幣正式誕生。然而,為了進行比特幣與傳統貨幣之間的買賣兌換,必須要建立一個中心化的比特幣交易中心。2010年3月17日,Bitcoinmarket.com上線,成為世界上第一個比特幣交易平臺,盡管這一平臺早已關閉,但它在早期推動比特幣交易發展方面仍然功不可沒。2011年,其繼任者 MT.GOX交易平臺在日本成立,一度成為全球最大比特幣交易中心,直到被設立在中國大陸的交易平臺——比特幣中國——超越。由于我國目前明確禁止設立虛擬貨幣交易中心,比特幣中國已于2017年停止所有數字資產交易業務。現在仍在全球活躍的比特幣交易平臺有:歐易OKEx、火幣網、幣安網等。比特幣交易中心的出現,不僅提升了比特幣的知名度,增強了使用比特幣進行交易的吸引力,推動了比特幣交易范圍的擴張,也使比特幣實際上成為一場規模龐大的貨幣經濟學社會實驗,突破了密碼、計算機網絡等信息技術的研究領域,越來越多地激發起經濟金融學者的研究興趣。

二、比特幣系統

(一)交易信任問題與比特幣系統定位

在介紹比特幣系統之前,有必要提出交易中存在的三個層次的信任問題,明確比特幣系統要滿足的需求是什么,以便明晰比特幣系統的定位。第一,對交易中所使用的一般等價物的共識,這一共識必須在集體、組織或國家層面達成一致。如,黃金、白銀或者由國家法律規定流通的法定貨幣等。這一信任問題,產生于使用交易系統之前,因而比特幣系統本身對解決這一信任問題無能為力。第二,交易雙方對對方履行合約的信任問題,即信息不對稱以及可能導致的道德風險問題,這一信任問題產生于交易雙方之間,但卻發生在支付清算系統之外。比如,當進行跨國貿易時,出口方擔心發貨后收不到貨款,進口方擔心支付貨款后收不到貨物。即便收到貨物,進口方也會擔心貨物出現質量問題。目前流行的跟單信用證以銀行的第三方信用作為擔保,來取代貿易雙方的企業信用,解決了國際貿易中普遍存在的信用問題。而在繞過第三方進行點對點支付的比特幣系統中,這一信任問題將無法依靠其自身解決,必須要在比特幣系統與實體資產之間建立可信的聯系,以解決這一問題。第三,假定比特幣已經被用作交易媒介的情況下,交易雙方對交易所用數字貨幣的真實性、所有權屬性及未進行雙重支付的信任問題。這一問題也正是比特幣系統著重解決的問題,是支付系統層面的技術信任問題。當然,在經濟社會中其他類似的信息真實性、透明性問題,也正是區塊鏈技術的用武之地,如將區塊鏈技術嵌入會計,可以實時預警和發現風險,確保會計信息真實性和安全性。但是,以區塊鏈技術為基礎的“去中心化”體系,并不能解決社會科學中的所有與信任或信用相關的問題,認為建立“去中心化”系統后就不需要信任基礎的觀點是荒謬的。

(二)“去中心化”問題與比特幣系統特點

中本聰基于數字簽名技術,希望構建一個“去中心化”的可信支付系統。在傳統支付體系中,支付清算中心擔負著驗證貨幣真實性、記錄并驗證交易、保護賬戶隱私以及貨幣發行等職責。在比特幣系統中,由于不存在“中心”,必須以其他方式履行這些職責。比特幣系統使用區塊鏈技術來解決“去中心化”后導致的系統問題。第一,系統中“交易媒介”發行與交易記錄權分配問題,這是保證支付系統順利運行要解決的基本問題。比特幣系統通過獎勵每個區塊的第一個記錄者來發行比特幣,獎勵數量呈指數型衰減,這一獎勵過程被稱為“挖礦”。最終發行總量將達到約2100萬枚,但目前已經發行的比特幣數量已經超過了其上限的80%,其獎勵也變為6.25個比特幣。而誰能獲得“挖礦”的獎勵,則是由與算力相關的隨機競爭機制決定的,即工作量證明。算力越強,獲得記錄權或者獎勵的概率越大。第二,貨幣真實性、賬戶安全性。比特幣系統中,使用時間戳機制使每一枚比特幣都可以溯源,從而保證比特幣是真實的,并且使用非對稱加密技術保障個人賬戶的安全性,去中心化的分布式網絡和最長鏈共識機制保證了整個支付系統數據的安全性、可靠性。第三,雙重支付問題。中本聰利用提高交易確認門檻和最長鏈共識機制,解決這一問題。雙重支付者需要掌握“51%”以上的算力資源才能完成欺詐,但隨著比特幣網絡的擴張,雙重支付實際不可行。比如,在一筆交易被包含在某個區塊后,再生成5個區塊,即視為交易被確認,雙重支付者需要制造一條新的比原來更長的區塊鏈,才能將他的已經支付的金額轉到另外一個由自己控制的賬戶。盡管中本聰依靠密碼學和網絡技術解決了以上三個基本問題,但又帶來了三個新問題。其一,固定發行總量,喪失了對經濟進行調節的靈活性;其二,向全網公開交易記錄,意味著交易隱私需要向全網披露,中本聰建議使用新的隱私模型解決這一問題,即保持公鑰匿名性,這意味著無法將比特幣賬戶與現實中賬戶的主人對應起來,這同時也為非法交易提供了保護,嚴重威脅社會安全穩定;其三,最長鏈共識機制、競爭交易記錄權和記錄權隨機分配將導致交易確認時間長、系統運行效率低、能耗大以及不公平的私人壟斷記錄權等問題。這是因為在比特幣系統所采用的工作量證明機制下,每個時刻的區塊需求量都為“1”,而競爭者“礦工”必須先開始“挖礦”然后才隨機選擇“1位”成功“挖礦”的幸運“礦工”的工作成果作為“共識”,其他“礦工”只能結束當前“挖礦”,開始下一輪競爭,導致了重復生產問題,浪費了大量資源;而且目前許多“礦工”為了降低“挖礦”風險,已經自發形成“礦池”,比特幣系統記錄權正在向少數大的“礦池”集中,而這些“礦池”完全由私人掌握,繼而可能引發不信任和不公平問題。

三、比特幣

(一)各國監管態度

比特幣誕生于金融危機之中,強調了整個體系的公開透明性,而為了保證交易者隱私,比特幣系統必須提供匿名性,即無法從交易記錄推測交易者對應現實世界的哪個人。但是,匿名性同時也為非法交易提供了保護機制。此外,比特幣雖然降低了交易成本,但運行該體系需要消耗大量的電力和算力,實際上降低了經濟體運行的效率。比特幣的存在,實際上挑戰了各國央行的貨幣壟斷發行地位,其固定發行總量的特點雖然可以避免貨幣濫發,但也失去了對經濟靈活調節的能力。因此,各國監管機構在權衡比特幣優勢與風險后,表現出不同的態度。加拿大允許比特幣作為交易媒介,并設立了比特幣ATM機,可以自由兌換比特幣和加拿大元;德國、日本、美國等承認比特幣的合法地位,將其視為財產而非法定貨幣,買賣比特幣的資本利得以及使用比特幣的商業交易,都要征收一定稅額;中國監管機構認定了比特幣的虛擬商品屬性,并禁止設立比特幣交易中心,不得提供人民幣與虛擬貨幣之間相互兌換的業務,在一定程度上打擊了將比特幣作為流通手段的行為。

(二)薩爾瓦多的法定貨幣

由于加拿大、美國、日本、德國等主權國家允許成立比特幣交易中心,處理本國貨幣與比特幣之間的自由買賣,客觀上增強了比特幣成為交易媒介的可能。如果將全球使用比特幣進行商品交易的交易者視為同時擁有虛擬國家國籍和該國國籍的公民,則比特幣可以視為這一虛擬國家的“貨幣”,而該虛擬國家由使用比特幣交易的公民通過松散的非正式的信念上的信用聯盟組織起來。允許本國貨幣與比特幣進行自由交易,即開放了與該虛擬國家的“跨國貿易”。2021年6月,中美洲國家薩爾瓦多從法律上確立比特幣同美元一樣,是該國的法定貨幣。因此,比特幣事實上可以被視為某小國——國家信用并沒有被廣泛承認——法定貨幣。與一般的信用風險會導致惡性通貨膨脹不同,比特幣作為薩爾瓦多的法定貨幣的風險來源于該國法律的穩定一致性以及開放世界經濟中的其他大國或使用比特幣進行交易結算的組織對待比特幣的政策,即內部政府信用和外部松散的非正式聯盟信用,其中外部非正式信用在目前仍起到主導作用。也就是說,“非正式聯盟者”的態度和政策將對比特幣的價格產生巨大影響,而組織或個人可以任意進入或退出該非正式聯盟,不受任何約束,也無需通過聯盟認證,也不存在這樣的認證中心。此外,由于該聯盟沒有統一的信息披露中心,這將導致信息搜集范圍的擴大,即風險源的多樣化,增加了比特幣定價的難度。總之,雖然事實上部分交易者把比特幣作為“交易媒介”,但達成此共識的基礎——非正式聯盟的態度和薩爾瓦多的法律——目前來說,仍是十分脆弱的。

(三)法定貨幣的職能與市場有效性

盡管一些監管機構將比特幣視作財產而非“貨幣”,但將比特幣視作交易媒介而非財產,可以避免將研究導向歧途。如果將比特幣視為財產或商品,就必然要解釋其價值的來源,即使用價值。而法定貨幣沒有內在價值,所以將比特幣視為小國法定貨幣,則可避免這一麻煩,同時這也與比特幣誕生的動機——新的“去中心化”的交易媒介——一致。雖然與傳統法定貨幣不同,比特幣具有匿名性、無發行中心和清算機構、固定發行總量等新特點,但作為交易媒介,比特幣必須要履行價值尺度和流通手段這兩個傳統基本職能。其中,做好價值尺度是合格履行流通手段職能的基礎。履行價值尺度的職能,必須具備兩個基本條件。一是有效的市場價格;二是需要有穩定的物價體系或匯率。前者要求用比特幣度量商品價格是正確的,后者要求價格度量是穩定的。二者可以相互影響,比如,當價格不穩定時,比特幣市場可能由于恐慌等心理因素導致無效;或者當市場有效時,由于信息已經被價格充分反應,而超出預期的信息又沒有頻繁出現,此時市場價格會保持一段時間的穩定性。從無到有的建立以比特幣為計價物的物價體系,需要一個“中心化”的物價管理機構,在合理預測經濟增速的基礎上,構建相對穩定的物價體系。而判斷“價格尺度”是否準確有效,則可以通過對比特幣市場進行市場有效性檢驗來回答,這也是本文的主要目的。此外,檢驗市場有效性也有助于比特幣套利實踐。

四、比特幣市場有效性文獻綜述

研究比特幣市場有效性的文獻大致可分為兩類,一類是基于尤金法瑪的市場有效性檢驗,這類檢驗一般需要時期跨度較大的數據,最終結論基于樣本時期的平均市場有效性,往往是非零即一;另一類是基于適應性市場假說的市場有效性的動態測度,適應性市場假說批判了傳統市場有效理論靜態的、“非零即一”的觀點,認為市場有效性在一段時間內不是靜止的,而是像市場價格本身一樣,是波動的。這實際上是將市場效率由離散的順序測度更精確化為連續的數值測度,將長期的平均市場有效性測度縮短為短期的平均市場有效性測度。此外,定序市場有效性測度與適應性市場的數值市場有效性測度之間在判斷市場的長期平均有效性與短期平均有效性方面可以互補。可能存在長期平均無效,但短期局部有效的情況,因而依據傳統的市場有效性理論進行檢驗仍有較大意義。

Urquhart(2016)使用2010年到2016年中期的比特幣價格數據,基于傳統市場有效性理論檢驗了這一時期的市場有效性,認為比特幣市場是低效的,但有效性在逐漸提高。Sashikanta和Pattanayak(2018)認為比特幣市場效率符合適應性市場假說。Yonghong Jiang(2018)使用滾動窗口方法和新的信息效率指標,發現比特幣市場的有效性并沒有隨著時間推移而提升。Wang Chun Wei(2018)認為比特幣市場是有效的,而其他加密貨幣市場仍然存在自相關。Namk(2018)使用新的信息效率指標,認為比特幣市場至少是半強勢有效。Gerrit Kchling(2019)通過測度價格對一些未預期事件的反映延遲時間,并發現價格反映延遲在最近三年顯著下降。Yang Hu(2019)使用31個加密貨幣市場的面板數據,在考慮結構變動和截面相依關系后,認為比特幣市場是無效的。Wu和Chen(2020)使用2014年到2017年中期的數據,驗證了厚尾分布下比特幣市場的長記憶性和時變的市場效率。Naeem et al(2021)使用高頻數據考察了新冠疫情后主要加密貨幣市場的動態效率,認為災難性事件會給加密貨幣市場效率帶來不利影響。Duan Kun et al(2021)基于適應性市場假說,使用2013年到2020年的數據,得出在整個樣本期間內,比特幣市場十分有效的結論。

目前,對比特幣市場有效性的研究大多基于適應性市場假說,而本文認為,傳統的靜態市場有效性檢驗仍然有較大意義,且國內學者對比特幣市場的研究尚處于起步階段,文獻匱乏,而已有外文文獻對比特幣市場有效性的結論也存在較大分歧,本文擬基于尤金法瑪靜態信息效率的視角,為這一爭論提供更多實證證據。

五、實證研究

(一)實證研究方法

實證研究擬檢驗2016年1月10日到2021年8月22日比特幣市場長期平均有效性。基于尤金法瑪的有效市場理論,檢驗市場是否達到弱式有效性,就是檢驗價格序列是否服從一個鞅過程,或者對數收益率序列是否是鞅差分序列。收益率時間序列是一個鞅差分序列的必要條件是該序列不存在序列自相關性,使用時間序列自相關檢驗方法檢驗市場弱式有效性已經十分成熟,但是用不同的自相關檢驗方法或者所選擇的時間窗口不同,都可能導致相互矛盾結論。收益率序列是鞅差分序列的一個充分條件是該序列獨立同分布,相應的檢驗是時間序列獨立性檢驗,一般使用游程檢驗,通過游程檢驗可以證實市場已經達到弱勢有效,未能通過游程檢驗,卻不能證偽市場已經達到弱式有效性。本文將使用wang和sun(2020)所提出的新的自相關檢驗統計量,在每周數據層面檢驗比特幣市場弱式有效性。該統計量適用于存在相依關系的時間序列自相關檢驗,服從經典F分布,在有限樣本下,比相應的使用卡方分布近似的統計量更精確。此外,與其他相應統計量相比,該統計量有更準確的經驗水平(accurate empirical sizes)和更顯著的功效(substantial power advantages)。本文所有數據來源于英為財情。(https://cn.investing.com/)

(二)數據描述

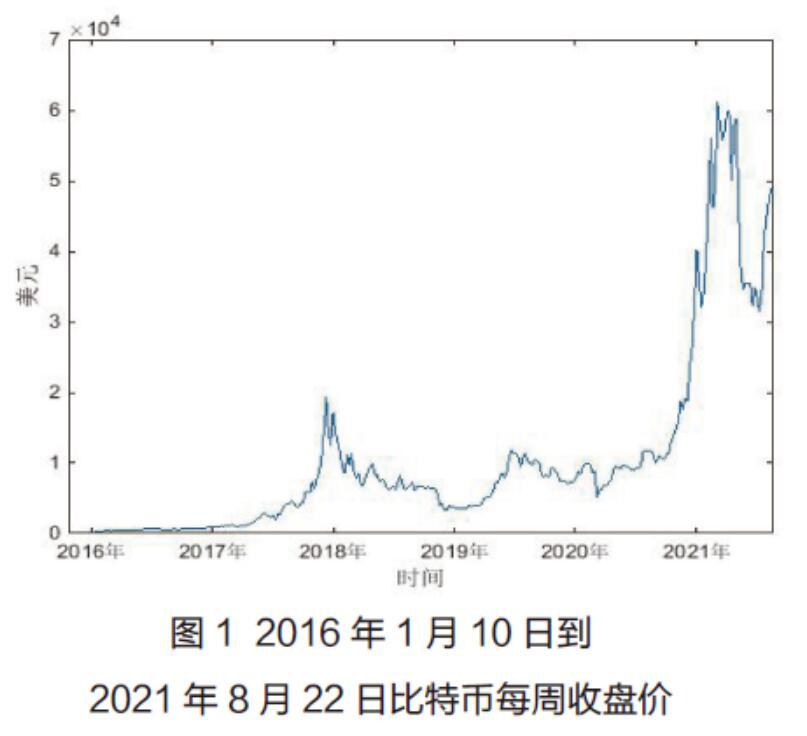

圖1展示了2016年1月10日到2021年8月22日比特幣每周收盤價序列。按照比特幣價格走勢,大致可以將比特幣收盤價序列劃分為三個階段,第一個階段比特幣首次突破3000美元,第二個階段比特幣價格在3000美元與20000美元間徘徊,第三個階段比特幣突破20000美元直到研究期結束。

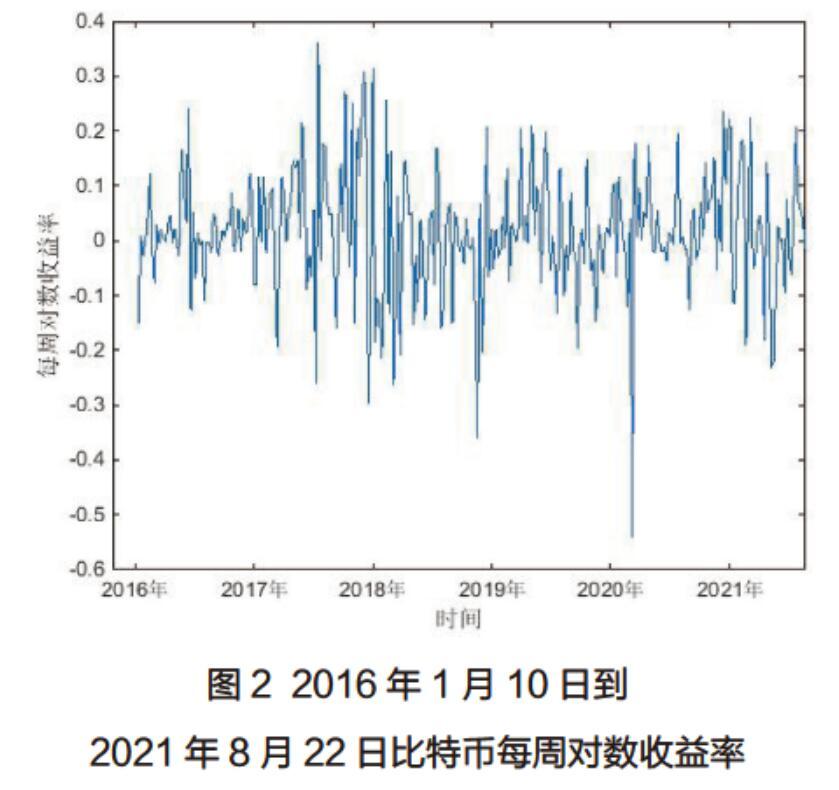

圖2展示了2016年1月10日到2021年8月22日比特幣每周對數收益率序列。整體來看,在研究期內,比特幣每周對數收益率總是圍繞零軸附近劇烈波動,除少數極端值外,大部分期間振幅仍在正負0.2以內,較為平穩。2020年3月12日,受美股流動性枯竭影響,比特幣市場出現大量拋售回籠資金現象,加之眾多比特幣持有者累積了大量杠桿,加速引發當日比特幣價格暴跌,該周收益率也成為2016年到2021年間最低收益率。

(三)比特幣市場弱式有效性檢驗及結果分析

1.平穩性檢驗

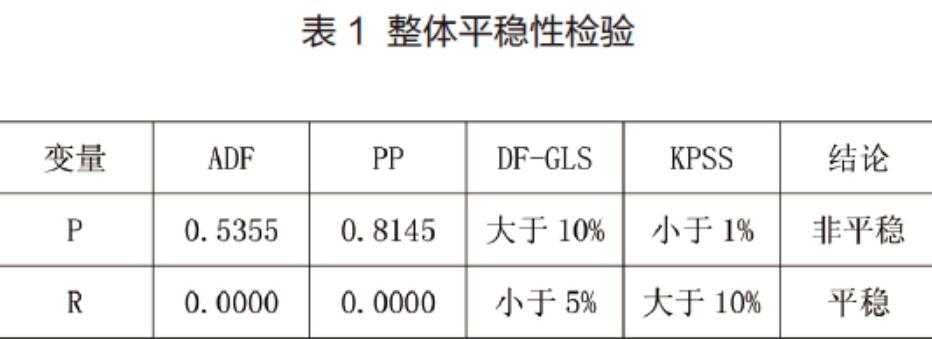

對2016年1月10日到2021年8月22日比特幣每周收盤價P、周對數收益率R進行平穩性檢驗,表1展示了檢驗結果。

由表1可知,最大滯后階數為7時,每周對數收益率整體平穩,即價格序列為一階單整,可以使用該對數收益率序列進行自相關分析。

2.自相關檢驗

使用2016年1月10日到2021年8月22日比特幣每周對數收益率序列進行自相關檢驗,結合AIC和序列平穩性,確定最大滯后階數為7,表2報告了檢驗結果。

基于wang和sun(2020)統計量的p值,在顯著性水平為10%時,無法拒絕序列不存在自相關的原假設,也無法拒絕市場弱式有效性假說,在一定程度上說明,2016年到2021年間,在價值尺度的準確有效方面,比特幣具備履行“價格尺度”職能的能力。

六、總結與不足

本文研究了比特幣系統在交易活動中的定位和作為“去中心化”支付系統的新特點,并將比特幣明確視為具有較大信用風險的“小國”法定貨幣,分析了其與傳統“小國”法定貨幣之間信用風險的差異,進而使用wang和sun(2020)所提出的新統計量,檢驗該支付系統中比特幣作為貨幣的基本職能——價值尺度——履行情況的一個方面,即市場信息效率。

總之,比特幣系統作為支付系統變革的一次新的嘗試,在經濟效率、社會公平性及安全性等方面仍有許多缺陷,但其公開透明性值得借鑒推廣。目前,比特幣世界貧富差距懸殊,少數人控制了大部分比特幣;少數“礦池”基本壟斷了比特幣發行獎勵。這些都與比特幣“去中心化”的初衷背道而馳,這場聲勢浩大的貨幣經濟實驗已經從一個方面證明了,在區塊鏈技術下的完全“去中心化”支付架構并非更優方案,比特幣支付系統終將成為人類探索數字貨幣系統道路上的墊腳石。基于wang和sun(2020)統計量,對2016年1月10日到2021年8月22日比特幣收益序列自相關檢驗,無法拒絕市場弱勢有效,也就是說,在此期間,比特幣具備一定程度的履行“價格尺度”職能的能力,但其價值尺度職能的最終履行情況還應考慮薩爾瓦多政府物價管理體系的建立和實施情況。

2019年末新冠疫情突然暴發,多國被迫采取社交隔離措施,大量工廠關閉,這些沖擊是否對比特幣的靜態信息效率產生影響,是一個值得研究的問題,而由于目前樣本量尚小,本文對此并未涉及。

(作者單位:山東建筑大學管理工程學院)

此文由2020年國家自然科學基金面上項目,項目名稱:弱工具回歸模型的估計、檢驗及應用,負責人:王學新,項目編號:71973115。

基金項目:2021年度山東省教育教學研究課題。項目名稱:地方院校工程造價專業學生可持續發展能力評估與提升策略研究,項目負責人:徐茜,項目編號:2021JXY076。