信息披露質(zhì)量對企業(yè)風(fēng)險承擔(dān)的影響

■鄧 偉,陳佳明

一、引言與文獻(xiàn)綜述

風(fēng)險承擔(dān)能力,是指企業(yè)為追求高利潤而承擔(dān)高風(fēng)險的能力,也就是商業(yè)冒險精神或進(jìn)取精神。現(xiàn)代經(jīng)濟處于機遇與挑戰(zhàn)并存的環(huán)境之中,企業(yè)唯有不斷地進(jìn)行產(chǎn)品、技術(shù)、商業(yè)模式等方面的創(chuàng)新,才能應(yīng)對行業(yè)內(nèi)外的競爭和挑戰(zhàn),實現(xiàn)企業(yè)的持續(xù)發(fā)展。然而,創(chuàng)新很有可能失敗,管理層甚至可能因此被解雇,因此企業(yè)只有具備足夠的風(fēng)險承擔(dān)能力,才會持續(xù)不斷地進(jìn)行創(chuàng)新。

已有研究顯示,影響企業(yè)風(fēng)險承擔(dān)的因素有很多,包括了宏觀層面因素、企業(yè)層面因素和高管個人層面因素。在宏觀層面,Mclean 和Zhao(2014)發(fā)現(xiàn),當(dāng)宏觀經(jīng)濟處于繁榮期時,企業(yè)風(fēng)險承擔(dān)較高,而當(dāng)經(jīng)濟衰退、市場低迷時,企業(yè)投資決策趨于保守,風(fēng)險承擔(dān)較低。Habib和Hasan(2015)發(fā)現(xiàn),當(dāng)投資者情緒處于非理性的高漲狀態(tài)時,企業(yè)外部融資成本相對降低,管理者往往為迎合這種現(xiàn)象而采取更多的風(fēng)險決策。倪驍然和朱玉杰(2017)研究發(fā)現(xiàn),賣空壓力能夠降低企業(yè)的風(fēng)險承擔(dān)水平,且這種降低作用在較低治理水平的企業(yè)中表現(xiàn)得更加顯著。

在企業(yè)層面,企業(yè)的成長機會和治理機制對風(fēng)險承擔(dān)有重要影響。Habib和Hasan(2015)研究發(fā)現(xiàn),在不同的生命周期階段,企業(yè)的風(fēng)險承擔(dān)能力往往不同。其中,處在發(fā)展期和衰退期階段的企業(yè)往往具有較高的風(fēng)險承擔(dān)水平。李文貴和余明桂(2012)發(fā)現(xiàn),企業(yè)所有權(quán)性質(zhì)影響著企業(yè)風(fēng)險承擔(dān)能力,國有企業(yè)的經(jīng)營決策易受政府干預(yù),會更多地選擇穩(wěn)健、低風(fēng)險的投資項目。Wang(2012)發(fā)現(xiàn),企業(yè)的風(fēng)險承擔(dān)水平與董事會的規(guī)模負(fù)相關(guān),小規(guī)模的董事會更有利于企業(yè)的風(fēng)險決策。李海霞和王振山(2015)發(fā)現(xiàn),權(quán)力較大的CEO 有更強的風(fēng)險承擔(dān)。李小榮(2014)的研究表明,股權(quán)激勵具有利益協(xié)同效應(yīng),若管理者財富對股票價格波動表現(xiàn)出較強的敏感性,則管理者更愿意承擔(dān)風(fēng)險。

在企業(yè)高管個體層面,企業(yè)決策的制定和執(zhí)行是通過管理層來完成的,管理層的風(fēng)險偏好會影響到企業(yè)如何選擇風(fēng)險項目。Roussanov N L.et al.(2012)研究發(fā)現(xiàn),管理層對風(fēng)險項目的選擇受到婚姻情況的影響,當(dāng)CEO為已婚時,其身上的責(zé)任更重,因此在面臨風(fēng)險時,管理層會傾向于采取更保守的行為。Peltomaki J.et al.(2015)發(fā)現(xiàn),年齡越大的CEO越保守,更加傾向于規(guī)避風(fēng)險。Faccio M. et al.(2016)發(fā)現(xiàn),相對于男性而言,女性高管更加傾向于回避風(fēng)險,女性任職CEO 的企業(yè)通常有著更低的負(fù)債率。

雖然已有文獻(xiàn)研究了各種影響企業(yè)風(fēng)險承擔(dān)的因素,但尚無文獻(xiàn)從信息披露質(zhì)量這一角度進(jìn)行考察。事實上,企業(yè)與投資者之間往往存在信息不對稱問題,信息披露質(zhì)量一方面會影響外部投資者的投資風(fēng)險評估,進(jìn)而影響投資者結(jié)構(gòu),另一方面他也會影響企業(yè)的經(jīng)營決策和內(nèi)部治理,進(jìn)而影響企業(yè)的經(jīng)營績效及風(fēng)險承擔(dān)水平。袁東任和汪煒(2015)、張文菲和金祥義(2018)雖研究了信息披露質(zhì)量對研發(fā)投入或成果的影響,但重在考察融資約束和代理成本。本文擬從投資者結(jié)構(gòu)視角考察信息披露質(zhì)量對企業(yè)風(fēng)險承擔(dān)的影響,進(jìn)一步拓展企業(yè)風(fēng)險承擔(dān)影響因素的經(jīng)驗證據(jù)分析。

二、研究假設(shè)

企業(yè)的信息披露質(zhì)量關(guān)系到投資者的投資風(fēng)險,故信息披露質(zhì)量會影響投資者的結(jié)構(gòu),進(jìn)而反過來影響企業(yè)的風(fēng)險承擔(dān)水平。首先,良好的信息披露質(zhì)量可以提高長期投資者的比例。對投資者而言,信息不對稱會產(chǎn)生投資風(fēng)險。投資者的持股時間越長,投資者面臨的風(fēng)險就越大。信息不對稱越嚴(yán)重,投資者面臨的風(fēng)險就高,投資者的持股時間就越短;相反,信息不對稱越弱,投資者面臨的風(fēng)險就越低,投資者的持股時間就越長。在給定信息不對稱程度的情況下,為減少投資風(fēng)險,投資者會盡可能縮短持股時間。因此,提高信息披露質(zhì)量可以減輕企業(yè)管理者與投資者之間信息不對稱帶來的風(fēng)險,有助于吸引那些注重長期收益的長期投資者(彭丁和楊長虹,2013)。

而長期投資者比例的提高有利于企業(yè)提高風(fēng)險承擔(dān)水平。一是長期投資者更重視企業(yè)的長期投資價值,對成長性更高的企業(yè)會賦予更高的估值,而那些高風(fēng)險高收益的長期項目可以提高企業(yè)的成長性,維持企業(yè)的核心競爭力(王振山和石大林,2014)。二是長期投資者對創(chuàng)新失敗的容忍度更高,且具有判斷投資項目好壞的專業(yè)研究能力,不會因為投資項目的短期失敗而向企業(yè)施加壓力(Aghion P. et al.,2013)。三是估值的提高有利于改善企業(yè)的權(quán)益融資能力,使高風(fēng)險高收益的長期項目得以實施。因為股票的估值越高,權(quán)益融資的規(guī)模越大,成本越低(盧闖和李志華,2011)。基于以上分析,提出本文的核心假設(shè)H1:

H1:信息披露質(zhì)量的提高會增強企業(yè)的風(fēng)險承擔(dān)能力。

已有研究表明,股權(quán)激勵能夠緩解企業(yè)管理層的委托代理問題。如果企業(yè)的管理層擁有一份股權(quán)激勵合同,則可能會更多地關(guān)注企業(yè)的長期發(fā)展,逐漸改變對風(fēng)險的厭惡態(tài)度,更愿意承擔(dān)風(fēng)險來提高企業(yè)的長期績效(李小榮和張瑞君2014)。股權(quán)激勵對企業(yè)風(fēng)險承擔(dān)的影響是通過內(nèi)部的激勵機制形成的,而信息披露質(zhì)量對企業(yè)風(fēng)險承擔(dān)的影響是通過外部投資者的壓力形成的,二者存在相互替代的作用,如果股權(quán)激勵的強度比較大,無論外部投資都如何看待企業(yè),管理者都有較高的風(fēng)險承擔(dān)水平,信息披露質(zhì)量對企業(yè)風(fēng)險承擔(dān)的影響就比較小。因此,提高信息披露質(zhì)量對于弱股權(quán)激勵的企業(yè)作用會更加顯著,據(jù)此,本文提出假設(shè)H2:

H2:在低股權(quán)激勵強度的企業(yè)中,提高信息披露質(zhì)量對風(fēng)險承擔(dān)的正向作用更大。

CEO 是否為企業(yè)的創(chuàng)始人也會影響企業(yè)的風(fēng)險承擔(dān)水平。在CEO屬于企業(yè)創(chuàng)始人的情況下,CEO 的創(chuàng)業(yè)經(jīng)歷使其具有較高的風(fēng)險承擔(dān)水平。而且,這類CEO 對企業(yè)有強烈的個人感情,會更加專注于提高企業(yè)的長期競爭力,更傾向于投資高風(fēng)險高收益的長期項目,信息披露質(zhì)量對風(fēng)險承擔(dān)的影響較小。相反,在CEO 不是企業(yè)創(chuàng)始人的情況下,只有當(dāng)外部投資者對高成長性的企業(yè)給予較高的估值時,企業(yè)才有較高的風(fēng)險承擔(dān)意愿。由此本文提出假設(shè)H3:

H3:當(dāng)CE0不是創(chuàng)始人時,提高信息披露質(zhì)量對風(fēng)險承擔(dān)的作用更大。

信息披露質(zhì)量對風(fēng)險承擔(dān)的影響表現(xiàn)為企業(yè)決策根據(jù)投資者壓力進(jìn)行適應(yīng)性調(diào)整的靈活性。相比之下,在經(jīng)營目標(biāo)上,國有企業(yè)并非只追求企業(yè)價值的最大化,還涵蓋了就業(yè)、國家安全、公共服務(wù)等社會責(zé)任(周耀東和余暉,2012)。在管理者的激勵上,國有企業(yè)的管理者通常來自政府部門的行政任命,他們的薪酬受到行政上的管制,風(fēng)險偏好較低(李文貴和余明桂,2012)。因此,國有企業(yè)的投資決策對投資者的壓力不太敏感,信息披露質(zhì)量對風(fēng)險承擔(dān)的影響較小。而民營企業(yè)的經(jīng)營目標(biāo)能聚焦于企業(yè)價值的最大化,管理者的任命和激勵更加市場化,其投資決策對投資者的壓力更加敏感,信息披露質(zhì)量對風(fēng)險承擔(dān)的影響較大。據(jù)此分析,本文提出假設(shè)H4:

H4:與國有企業(yè)相比,民營企業(yè)的信息披露質(zhì)量對企業(yè)風(fēng)險承擔(dān)的正面影響更大。

企業(yè)的創(chuàng)新特征也會影響信息披露質(zhì)量與風(fēng)險承擔(dān)之間的因果關(guān)系。首先,創(chuàng)新收益的不確定性使得投資者需要企業(yè)及時披露創(chuàng)新項目的信息來了解創(chuàng)新的進(jìn)展情況,以便確定未來的投資計劃(Kerr&Nanda,2015);其次,投資者對創(chuàng)新型企業(yè)的基本面判斷涉及比較復(fù)雜的專業(yè)技術(shù)知識,創(chuàng)新型企業(yè)比投資者更了解創(chuàng)新項目的具體情況,二者存在較為嚴(yán)重的信息不對稱(Kerr&Nanda,2015);最后,創(chuàng)新型企業(yè)對創(chuàng)新的依賴程度高,創(chuàng)新能力強的企業(yè)更能吸引投資者的關(guān)注。相比之下,投資者更看重成熟企業(yè)在營銷渠道、資源、成本等方面的競爭優(yōu)勢。前兩個因素使創(chuàng)新型企業(yè)的信息披露質(zhì)量對投資者結(jié)構(gòu)的影響較大,而最后一個因素則使投資者結(jié)構(gòu)對風(fēng)險承擔(dān)的影響較大,因此,信息披露質(zhì)量對風(fēng)險承擔(dān)的促進(jìn)作用對創(chuàng)新型會更加明顯。據(jù)此,本文提出假設(shè)H5:

H5:與非創(chuàng)新型企業(yè)相比,創(chuàng)新型企業(yè)的信息披露質(zhì)量對風(fēng)險承擔(dān)的正面作用更大。

三、變量與研究方法

(一)樣本和數(shù)據(jù)來源

本文的研究樣本為2008—2018 年上市企業(yè),且按如下標(biāo)準(zhǔn)進(jìn)行了數(shù)據(jù)篩選:剔除金融類行業(yè)企業(yè);剔除了IPO 企業(yè)、ST 類以及數(shù)據(jù)缺失的企業(yè);剔除企業(yè)年度交易日小于100 天的企業(yè)。經(jīng)過上述篩選過程,最后得總共15376個有效的觀察樣本。本文的實證數(shù)據(jù)主要來自CSMAR數(shù)據(jù)庫和Wind數(shù)據(jù)庫。

(二)變量說明與模型設(shè)定

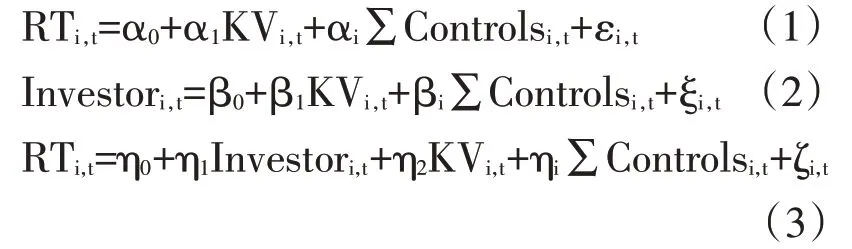

為驗證提高信息披露質(zhì)量通過投資者結(jié)構(gòu)的中介渠道影響企業(yè)風(fēng)險承擔(dān)能力,本文建立了3個回歸方程:

其中,KV 為自變量信息披露質(zhì)量,RT 為因變量風(fēng)險承擔(dān),Investor為中介變量投資者結(jié)構(gòu),Controls 表示一系列的控制變量。式(1)是驗證信息披露質(zhì)量對企業(yè)風(fēng)險承擔(dān)的影響,式(2)是驗證信息披露質(zhì)量對投資者結(jié)構(gòu)的影響,式(3)則最后驗證投資者結(jié)構(gòu)的中介效應(yīng)是否存在。在上述3 個式子中,α1為KV 對RT 的總效應(yīng),η2為KV 對RT 的直接效應(yīng),β1η1為investor 的中介效應(yīng)。

1.因變量

較多學(xué)者采用業(yè)績波動程度來衡量企業(yè)風(fēng)險承擔(dān),其理由是選擇風(fēng)險性較高的投資項目必然導(dǎo)致企業(yè)盈余或股票收益的較大波動性。本文參考Boubakri et al.(2011)的方法,基于盈余波動性指標(biāo)來計算企業(yè)風(fēng)險承擔(dān)。盈余回報率的波動性越大說明企業(yè)從事的高風(fēng)險經(jīng)營項目越多,企業(yè)的風(fēng)險承擔(dān)越高。本文基于總資產(chǎn)收益率ROA 計算盈余波動性,采用年份滾動的方法,以每三年(t-1 年至t+1 年)作為一個觀測時段,計算企業(yè)盈余回報率在三年內(nèi)的標(biāo)準(zhǔn)差,下文用RT1 代表用盈余波動性表示的風(fēng)險承擔(dān)水平。根據(jù)Li et al.(2013)的方法,本文還用研發(fā)強度(研發(fā)支出/營業(yè)收入)來表示企業(yè)的風(fēng)險承擔(dān),研發(fā)強度越高表明越愿意進(jìn)行高風(fēng)險的投資決策。下文用RT2 表示用研發(fā)強度表示的風(fēng)險承擔(dān)水平。本文還使用股價波動性表示風(fēng)險承擔(dān),股價波動性也可以一定程度上反映企業(yè)的風(fēng)險承擔(dān)能力,具有更高風(fēng)險承擔(dān)水平的企業(yè)能夠忍受更大的股價波動風(fēng)險。下文用RT3表示以股價波動性反映的風(fēng)險承擔(dān)水平。

2.自變量

參考李春濤等(2017)的方法,本文使用KV度量法去刻畫信息披露質(zhì)量,即企業(yè)股價對成交量的回歸系數(shù),該指標(biāo)在一定程度上表明了企業(yè)股價對成交量的依賴程度,依賴程度越高,說明企業(yè)的信息披露質(zhì)量越差。因此這個回歸斜率可以反向代表企業(yè)的信息披露質(zhì)量。這一方法的優(yōu)點主要是該指標(biāo)不僅反映了企業(yè)強制性信息披露,還反映了自愿性信息披露,可以更加穩(wěn)健地刻畫企業(yè)的信息披露水平。具體計算過程如式(4):

其中,△Pt為Pt與Pt-1之差,Pt為t 日的收盤價,Volt為t 日的交易量,Vol0為年度平均日交易量。本文刪除了企業(yè)年度交易日小于100 天、β為負(fù)以及△Pt等于0的值,最后得到企業(yè)信息披露質(zhì)量KV 為1000000×β,KV 值越小,信息披露質(zhì)量越好。根據(jù)H1,預(yù)測式(1)和(2)中KV的系數(shù)α1顯著為負(fù)。

3.中介變量

本文的中介變量為投資者結(jié)構(gòu),考慮到機構(gòu)投資者通常具有較長的持股時間,故本文直接用機構(gòu)投資者的持股比例來表示投資者結(jié)構(gòu)。根據(jù)H2,預(yù)測式(2)中KV的系數(shù)β1顯著為負(fù)。

4.控制變量

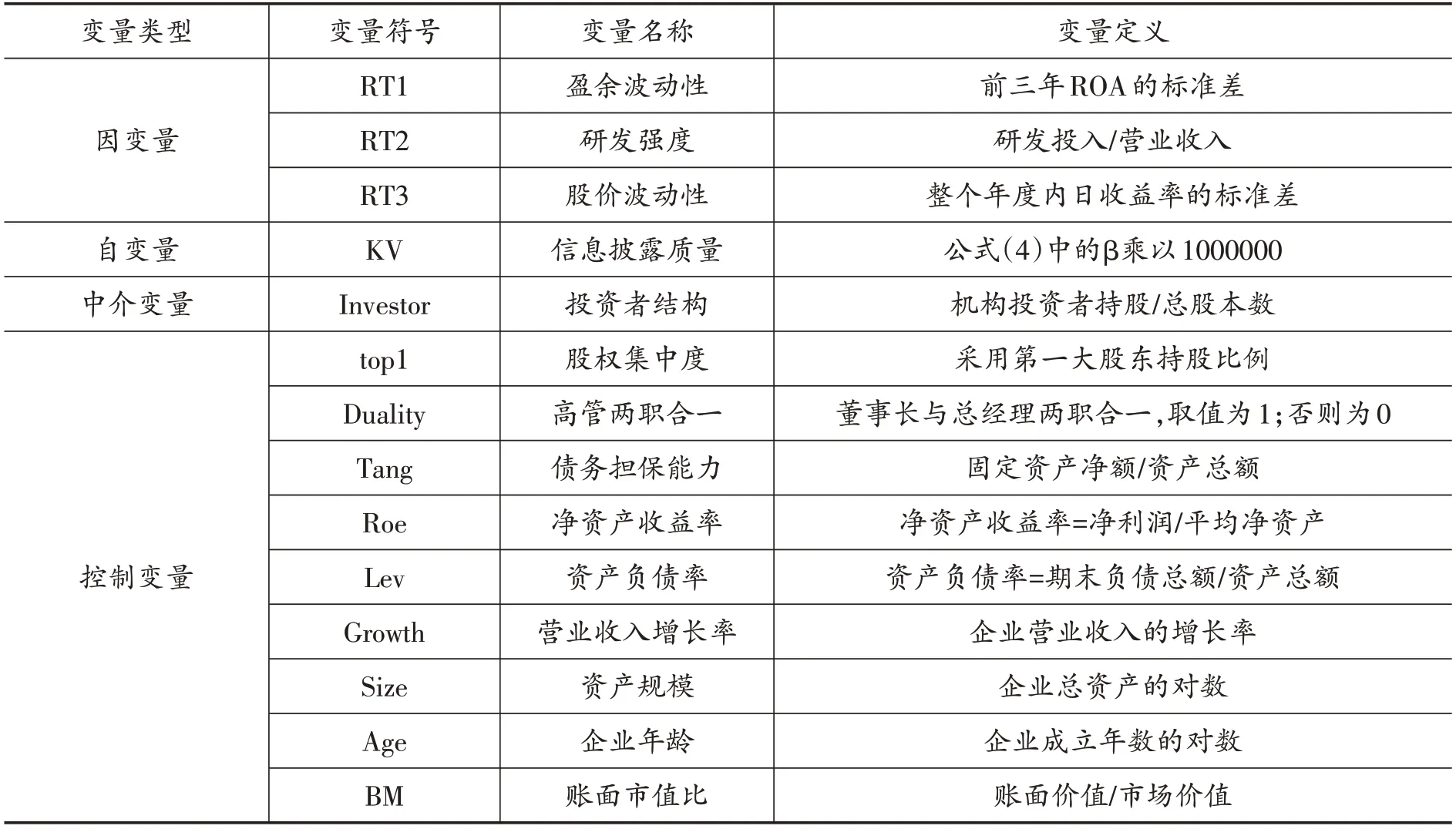

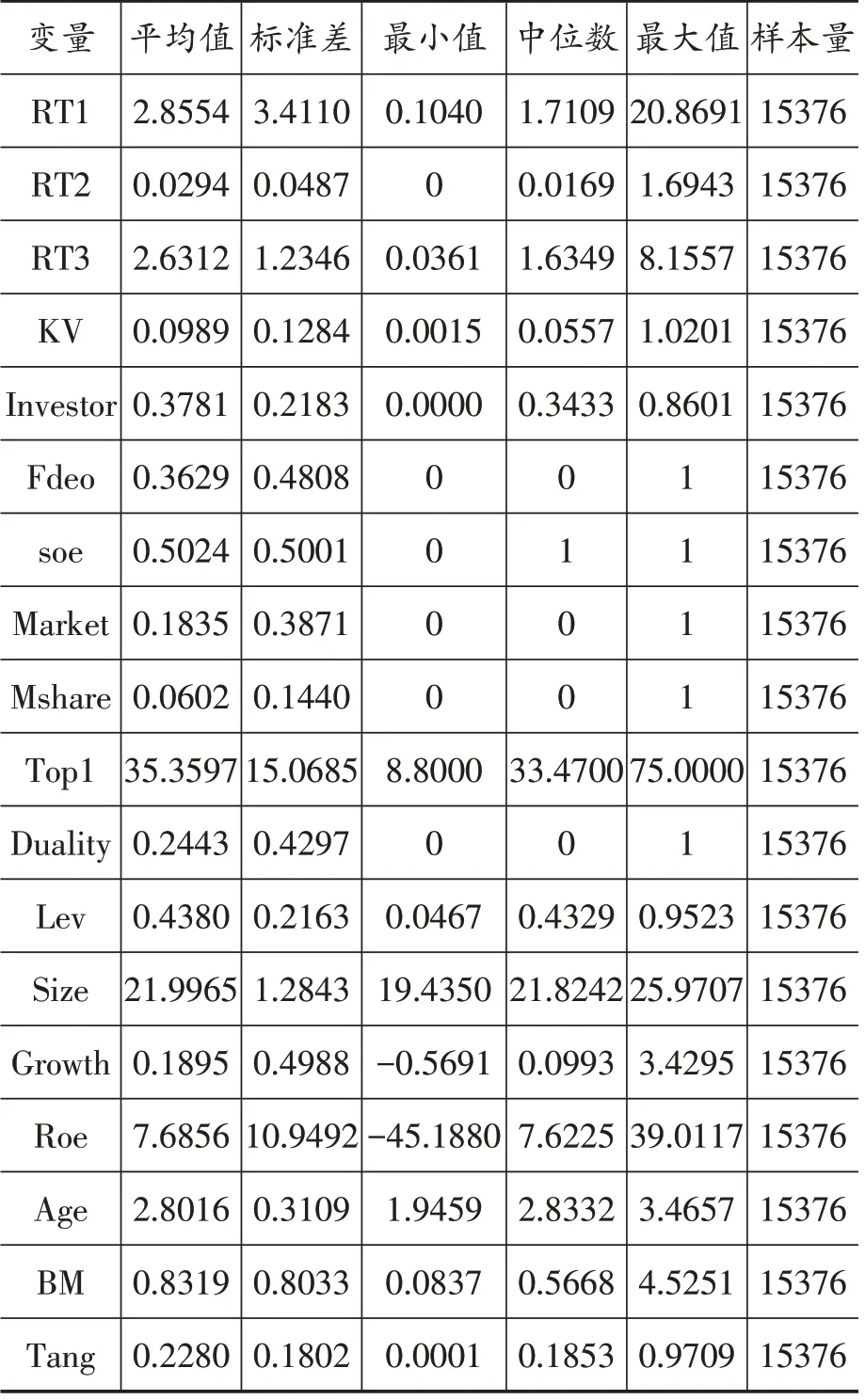

模型的控制變量主要包括:股權(quán)集中度(top1)、高管兩職合一(Duality)、債務(wù)擔(dān)保能力(Tang)、凈資產(chǎn)收益率(Roe)、資產(chǎn)負(fù)債率(Lev)、營業(yè)收入增長率(Growth)、資產(chǎn)規(guī)模(Size)、企業(yè)年齡(Age)、賬面市值比(BM),還控制了年度效應(yīng)和行業(yè)效應(yīng)。表1是詳細(xì)的變量定義,表2是本文的描述性統(tǒng)計。所有連續(xù)變量均在1%和99%分位出進(jìn)行了Winsorize處理。

表1 變量定義表

表2 變量的描述性統(tǒng)計

四、實證結(jié)果與分析

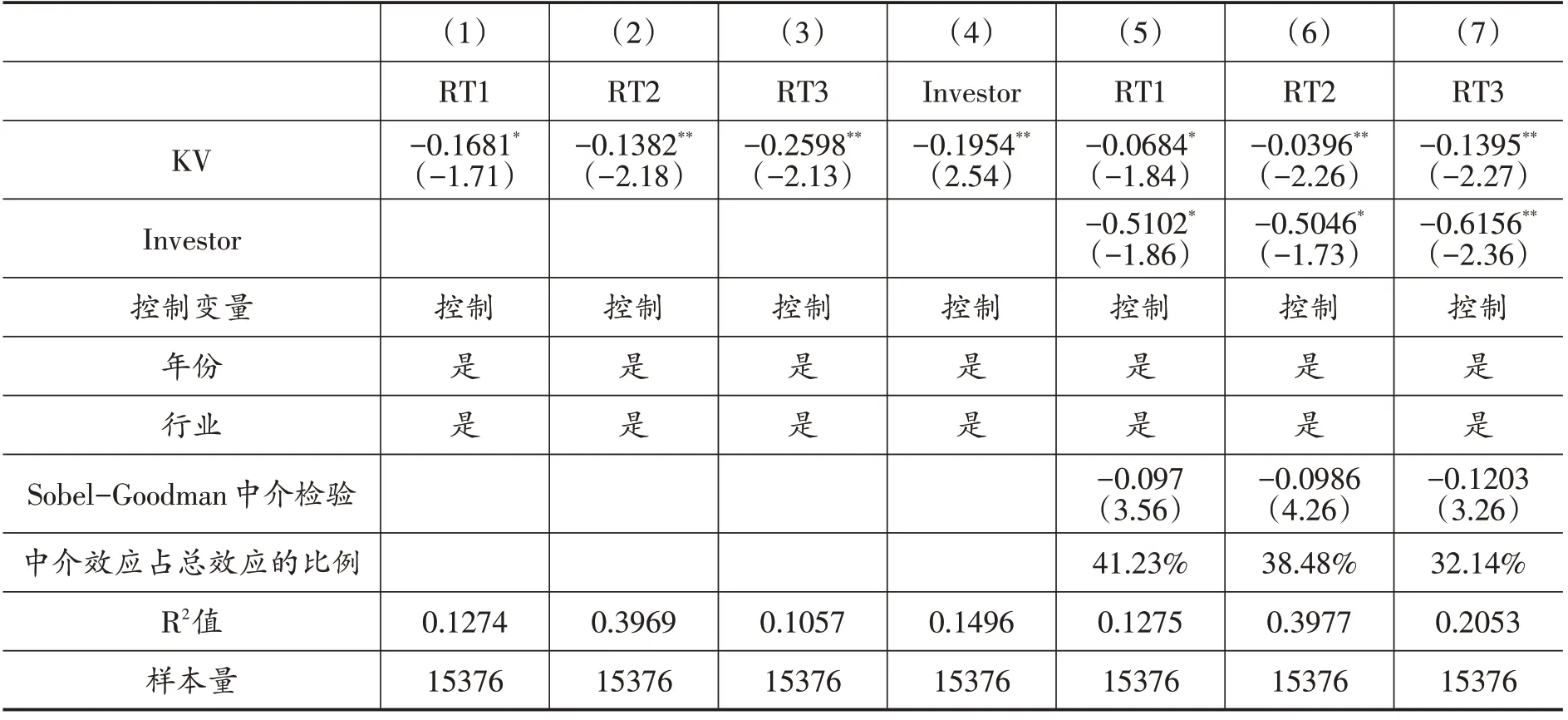

本文運用了式(1)—(3)中介效應(yīng)模型對樣本進(jìn)行回歸,且控制了行業(yè)和年份效應(yīng),結(jié)果如表3 所示。其中列(1)—(3)的因變量分別是盈余波動性RT1、研發(fā)強度RT2 和股價波動性RT3。由于很多企業(yè)沒有研發(fā)投資,故列(2)運用了tobit 模型進(jìn)行回歸。列(4)是投資者結(jié)構(gòu)對信息披露質(zhì)量的回歸結(jié)果,列(5)—(7)則是在列(1)—(3)的基礎(chǔ)上加入中介變量——投資者結(jié)構(gòu)作為控制變量做出的回歸結(jié)果。

表3 結(jié)果表明,列(1)—(3)分別用盈余波動、研發(fā)強度、股價波動性刻畫的企業(yè)風(fēng)險承擔(dān)的回歸中,KV的系數(shù)顯著為負(fù),說明在控制了企業(yè)風(fēng)險承擔(dān)的其他影響因素后,較高的信息披露質(zhì)量顯著提高了企業(yè)的風(fēng)險承擔(dān)能力,這與H1 的預(yù)期基本一致。列(4)的回歸結(jié)果顯示,KV的系數(shù)顯著為負(fù)表明提高信息披露質(zhì)量顯著提高了機構(gòu)投資者的持股比例,即較高的信息披露質(zhì)量吸引了更多追求長期投資價值的機構(gòu)投資者。在加入機構(gòu)投資者持股比例Investor的列(5)—(7)中,KV 的系數(shù)絕對值都比它們在列(1)—(3)的系數(shù)更小,這說明信息披露質(zhì)量的一部分作用被機構(gòu)投資者比例Investor 所吸收了。更嚴(yán)格的Sobel—Goodman 中介檢驗還表明,信息披露質(zhì)量對風(fēng)險承擔(dān)的影響以投資者結(jié)構(gòu)為中介變量的顯著性至少有5%,且這個中介效應(yīng)占總效應(yīng)的比例在列(5)—(7)中分別有41.23%、38.48%、32.14%。因此,提高信息披露質(zhì)量會通過提高長期投資者的比例增強企業(yè)的風(fēng)險承擔(dān)能力。

表3 基本回歸結(jié)果

五、穩(wěn)健性檢驗①

①限于篇幅,結(jié)果留存?zhèn)渌鳌?/p>

為驗證H1 的穩(wěn)健性,從三個方面做進(jìn)一步檢驗:一是考察內(nèi)生性問題。企業(yè)的信息披露質(zhì)量與企業(yè)風(fēng)險承擔(dān)的關(guān)系可能是互為因果的,為了克服這一內(nèi)生性問題,本文采用企業(yè)所在省份年平均的信息披露質(zhì)量作為企業(yè)信息披露質(zhì)量的工具變量來解決內(nèi)生性問題。二是考慮自變量影響的滯后性。企業(yè)的風(fēng)險決策是一種關(guān)系到企業(yè)長遠(yuǎn)發(fā)展的長期決策,故信息披露質(zhì)量對企業(yè)風(fēng)險決策的影響不會立即體現(xiàn)在當(dāng)期,而是體現(xiàn)在未來各期。為考慮這種自變量影響的滯后性,將自變量滯后一期和兩期,重新考慮信息披露質(zhì)量對風(fēng)險承擔(dān)的影響。三是改變企業(yè)信息披露質(zhì)量的度量。與許多研究信息披露質(zhì)量的文獻(xiàn)相同,選取深交所信息披露質(zhì)量評級(Disc)來重新刻畫信息披露質(zhì)量,深交所披露的企業(yè)信息披露質(zhì)量評級有四種結(jié)果,即A B C D,本文依次用4、3、2、1 進(jìn)行賦值。四是刪除周期性行業(yè)的樣本。考慮到工業(yè)品類行業(yè)的企業(yè)一般不需要很強的風(fēng)險承擔(dān)能力,但這些行業(yè)的盈利水平和股價的波動較大。參考陳武朝(2013)的做法,將采掘業(yè)、制造業(yè)、金屬非金屬、交通運輸倉儲、房地產(chǎn)行業(yè)歸為周期性強的行業(yè)。在刪除周期性行業(yè)的樣本后,得到6051 個有效樣本。以上檢驗結(jié)果均顯示假設(shè)H1仍然成立。

六、對回歸結(jié)果的進(jìn)一步討論

(一)股權(quán)激勵強度

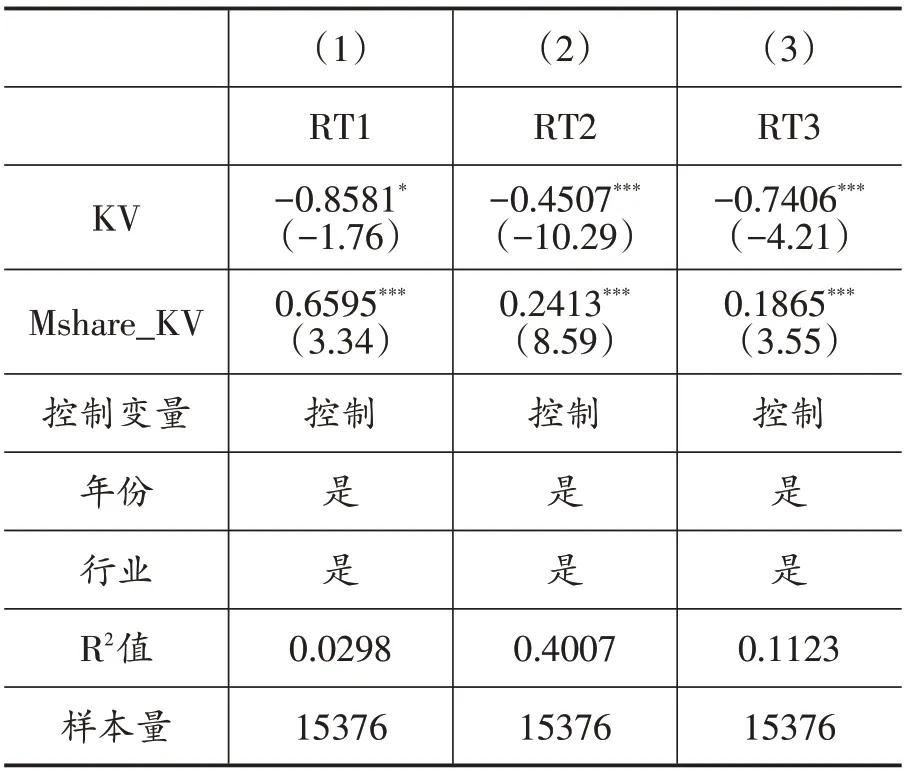

為驗證這一假設(shè)H2,在模型(1)中加入股權(quán)激勵強度(Mshare)與信息披露質(zhì)量(KV)的交互項,前者為企業(yè)高級管理人員總計持有的企業(yè)股份數(shù)占企業(yè)期末總股份的比例,表4是相應(yīng)的回歸結(jié)果。交互項在各列中系數(shù)分別為0.6595、0.2413、0.1865,顯著為正,說明股權(quán)激勵對信息披露的作用存在稀釋作用,與股權(quán)激勵強度大的企業(yè)相比,信息披露質(zhì)量對股權(quán)激勵強度小的企業(yè)作用更大。假設(shè)H2成立。

表4 股權(quán)激勵強度的調(diào)節(jié)效應(yīng)

(二)CEO是否為企業(yè)創(chuàng)始人

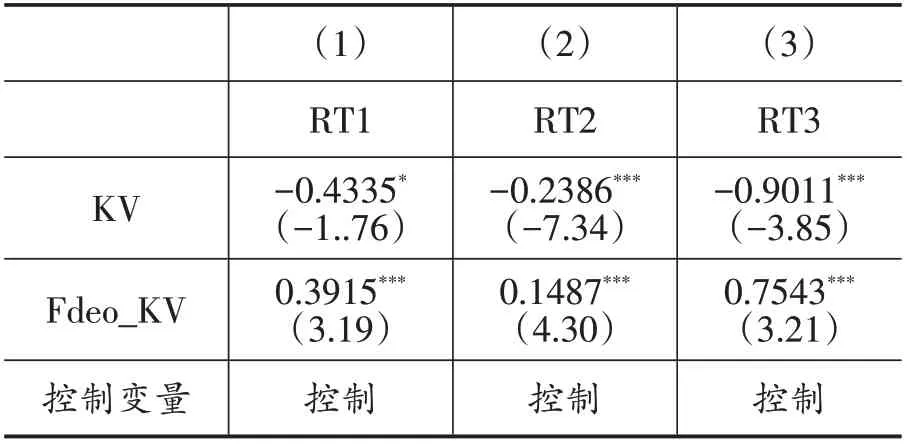

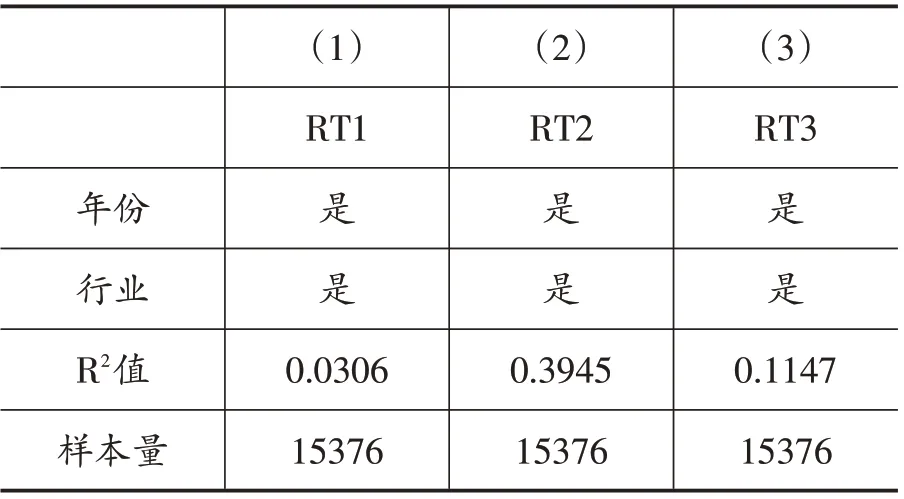

根據(jù)假設(shè)3,當(dāng)企業(yè)的CEO 不是創(chuàng)始人時,信息披露質(zhì)量對風(fēng)險承擔(dān)的影響更強。為驗證這一假設(shè),在模型(1)中引入虛擬變量CEO是否為創(chuàng)始人(Fdeo)(當(dāng)企業(yè)CEO 為創(chuàng)始人時,取值為1,否則為0)與信息披露質(zhì)量(KV)的交互項fdeo_KV 的交互項,表5 是相應(yīng)的回歸結(jié)果。可以看出,該交互項在各列中都顯著為正,說明CEO 的創(chuàng)始人身份對信息披露的作用存在稀釋作用,即與CEO為創(chuàng)始人的企業(yè)相比,信息披露質(zhì)量對CEO不是創(chuàng)始人的企業(yè)作用更大。假設(shè)H3成立。

表5 CEO是否為創(chuàng)始人的調(diào)節(jié)效應(yīng)

續(xù)表5

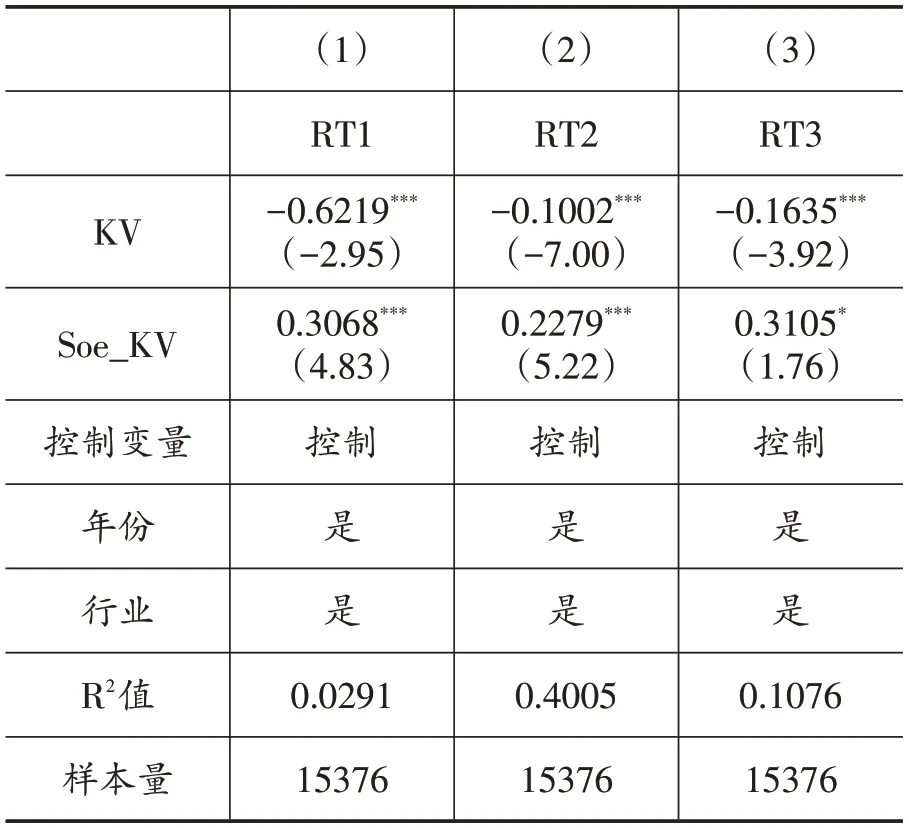

(三)企業(yè)的產(chǎn)權(quán)性質(zhì)

為驗證假設(shè)H4,在模型(1)中引入虛擬變量產(chǎn)權(quán)性質(zhì)(Soe)(當(dāng)企業(yè)產(chǎn)權(quán)性質(zhì)屬國企時,取值為1,否則為0)與信息披露質(zhì)量(KV)的交互項Soe_KV 的交互項,表6 是相應(yīng)的回歸結(jié)果。可以看出,該交互項在各列中都顯著為正,這說明國企的產(chǎn)權(quán)性質(zhì)對信息披露的作用存在抵銷作用,即信息披露質(zhì)量對風(fēng)險承擔(dān)的促進(jìn)作用在民企中更為顯著。假設(shè)H3成立。

表6 企業(yè)產(chǎn)權(quán)性質(zhì)的調(diào)節(jié)效應(yīng)

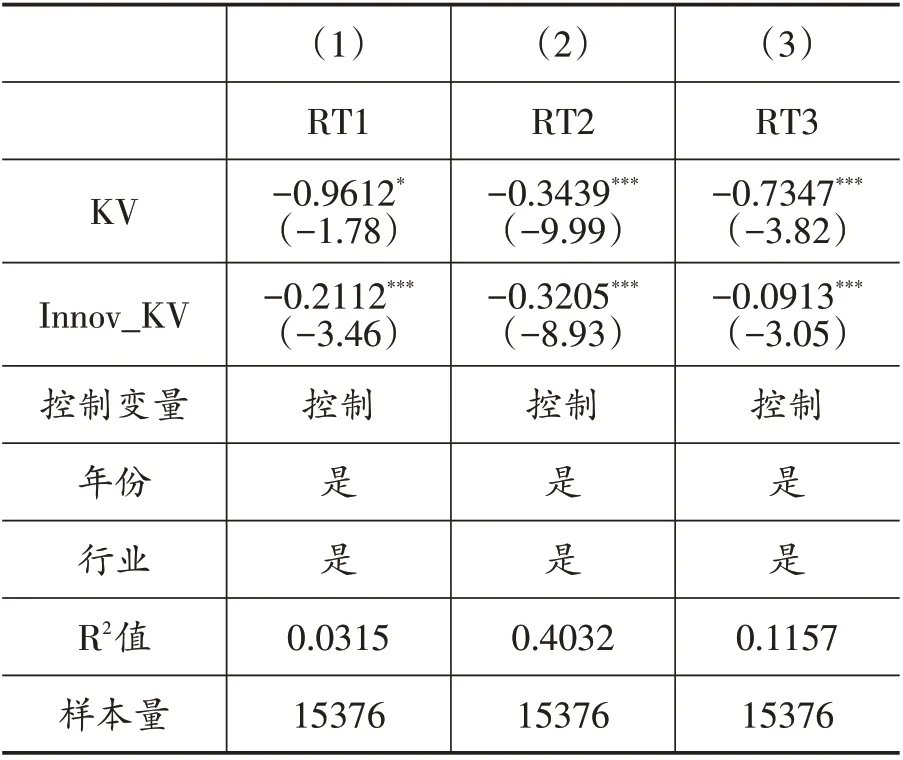

(四)是否屬于創(chuàng)新型企業(yè)

為驗證假設(shè)H5,在模型(1)中再引入虛擬變量創(chuàng)新屬性(Innov)(當(dāng)企業(yè)在創(chuàng)業(yè)板上市時,取值為1,否則為0)與信息披露質(zhì)量(KV)的交互項Innov_KV 的交互項,表7 是相應(yīng)的回歸結(jié)果。可以看出,該交互項在各列中都顯著為負(fù),信息披露質(zhì)量對風(fēng)險承擔(dān)的正面影響對于創(chuàng)新型企業(yè)更為顯著,故假設(shè)H5成立。

表7 創(chuàng)新屬性的影響

七、研究結(jié)論與對策建議

本文根據(jù)2008—2018年A股上市公司的數(shù)據(jù)考察了信息披露質(zhì)量與企業(yè)風(fēng)險承擔(dān)之間的關(guān)系。實證結(jié)果表明,提高信息披露質(zhì)量能促進(jìn)企業(yè)風(fēng)險承擔(dān),即信息披露質(zhì)量較好的企業(yè)風(fēng)險承擔(dān)能力更強,會選擇更具有風(fēng)險性的投資決策。這一結(jié)論在考慮內(nèi)生性,自變量影響的滯后性等問題后依然穩(wěn)健。進(jìn)一步討論還表明,信息披露質(zhì)量對企業(yè)風(fēng)險承擔(dān)的促進(jìn)作用在低股權(quán)激勵強度、CEO 不是創(chuàng)始人、民營企業(yè)和創(chuàng)新型企業(yè)中更明顯。

本文的結(jié)論有如下幾方面的政策啟示:第一,完善上市企業(yè)的信息披露制度,除傳統(tǒng)的強制性信息披露外,還要進(jìn)一步完善企業(yè)的自愿性信息披露,尤其要增強法律對信息披露違規(guī)的懲罰力度,以便減少投資者的投資風(fēng)險,樹立長期投資的理念。第二,進(jìn)一步鼓勵機構(gòu)投資者的發(fā)展,使A股市場逐漸從散戶主導(dǎo)的市場演變?yōu)闄C構(gòu)主導(dǎo)的市場,借助機構(gòu)投資者的壓力推動上市公司的創(chuàng)新活動。第三,改善公司內(nèi)部治理機制,使之更好地發(fā)揮與外部市場環(huán)境的協(xié)同作用,促進(jìn)企業(yè)的風(fēng)險承擔(dān)。