我國(guó)基礎(chǔ)設(shè)施REITs的稅負(fù)障礙及建議

王步芳 韓岳峰

(浙江越秀外國(guó)語(yǔ)學(xué)院 浙江紹興 312000)

2020年4月國(guó)家發(fā)展改革委和證監(jiān)會(huì)聯(lián)合發(fā)布《關(guān)于推進(jìn)基礎(chǔ)設(shè)施領(lǐng)域不動(dòng)產(chǎn)投資信托基金(REITs)試點(diǎn)相關(guān)工作的通知》,正式啟動(dòng)基礎(chǔ)設(shè)施REITs工作。通過(guò)學(xué)習(xí)貫徹中央政策和有關(guān)部委文件,結(jié)合國(guó)研公共資產(chǎn)證券化REITs課題組五年來(lái)的調(diào)查研究,本文認(rèn)為:基礎(chǔ)設(shè)施REITs是金融支持實(shí)業(yè)的重大舉措,基礎(chǔ)設(shè)施REITs實(shí)務(wù)操作的最大障礙在于稅負(fù),建議制定科學(xué)可行的REITs稅收優(yōu)惠政策,以有效推進(jìn)基礎(chǔ)設(shè)施證券化,從而促進(jìn)供給側(cè)結(jié)構(gòu)性改革,推動(dòng)中國(guó)經(jīng)濟(jì)“崛起”。

一、我國(guó)基礎(chǔ)設(shè)施REITs落地的難點(diǎn)在于稅負(fù)

REITs是一種由基金管理公司等特定發(fā)起人發(fā)起的,通過(guò)發(fā)行收益憑證的方式匯集特定投資者的資金,其是一種由專(zhuān)門(mén)投資機(jī)構(gòu)進(jìn)行不動(dòng)產(chǎn)的投資經(jīng)營(yíng)管理,并將90%以上經(jīng)營(yíng)收益分配給投資者的一種金融產(chǎn)品。近半個(gè)世紀(jì)來(lái),REITs產(chǎn)品在很多國(guó)家和地區(qū)得到了良好發(fā)展。全美房地產(chǎn)投資信托協(xié)會(huì)數(shù)據(jù)顯示, 2018年底的全球REITs總市值約為2萬(wàn)億美元,其中美國(guó)占據(jù)50%市場(chǎng)份額。2000年以來(lái),REITs被廣泛引進(jìn)到亞洲國(guó)家和地區(qū),成為不動(dòng)產(chǎn)證券化的重要金融工具。不動(dòng)產(chǎn)咨詢(xún)機(jī)構(gòu)戴德梁行報(bào)告顯示,截至2019年底,亞洲市場(chǎng)上活躍的REITs共計(jì)178支,總市值達(dá)2924億美元。新加坡、中國(guó)香港和中國(guó)臺(tái)灣等地都有多只REITs上市交易。

為探索降低地方債和基礎(chǔ)設(shè)施資產(chǎn)證券化的實(shí)現(xiàn)途徑,順利推進(jìn)供給側(cè)結(jié)構(gòu)性改革,國(guó)務(wù)院發(fā)展研究中心公共資產(chǎn)證券化REITs課題組與20多個(gè)省市區(qū)相關(guān)政府部門(mén)緊密溝通,對(duì)我國(guó)基礎(chǔ)設(shè)施資產(chǎn)基本情況進(jìn)行了廣泛調(diào)研,初步估計(jì)目前我國(guó)基礎(chǔ)設(shè)施資產(chǎn)約400萬(wàn)億元左右。鑒于歐美成熟資本市場(chǎng)的經(jīng)驗(yàn),REITs一直扮演著“資本市場(chǎng)的穩(wěn)定器”角色,預(yù)計(jì)我國(guó)基礎(chǔ)設(shè)施公募REITs上市也同樣會(huì)促進(jìn)資本市場(chǎng)的穩(wěn)定發(fā)展,從而有效降低和化解地方債務(wù)負(fù)擔(dān)。

我國(guó)基礎(chǔ)設(shè)施REITs發(fā)展的一大瓶頸在于稅費(fèi),而境外成熟REITs市場(chǎng)關(guān)于REITs發(fā)展的稅費(fèi)及稅率均有減免政策或優(yōu)惠激勵(lì)。當(dāng)前我國(guó)開(kāi)展基礎(chǔ)設(shè)施公募REITs試點(diǎn)有一個(gè)亟待解決的稅負(fù)難點(diǎn),即稅收政策直接影響到REITs運(yùn)行過(guò)程中的成本費(fèi)用,進(jìn)而影響投資者的投資回報(bào),并將影響到資產(chǎn)證券化和REITs市場(chǎng)的繁榮發(fā)展。

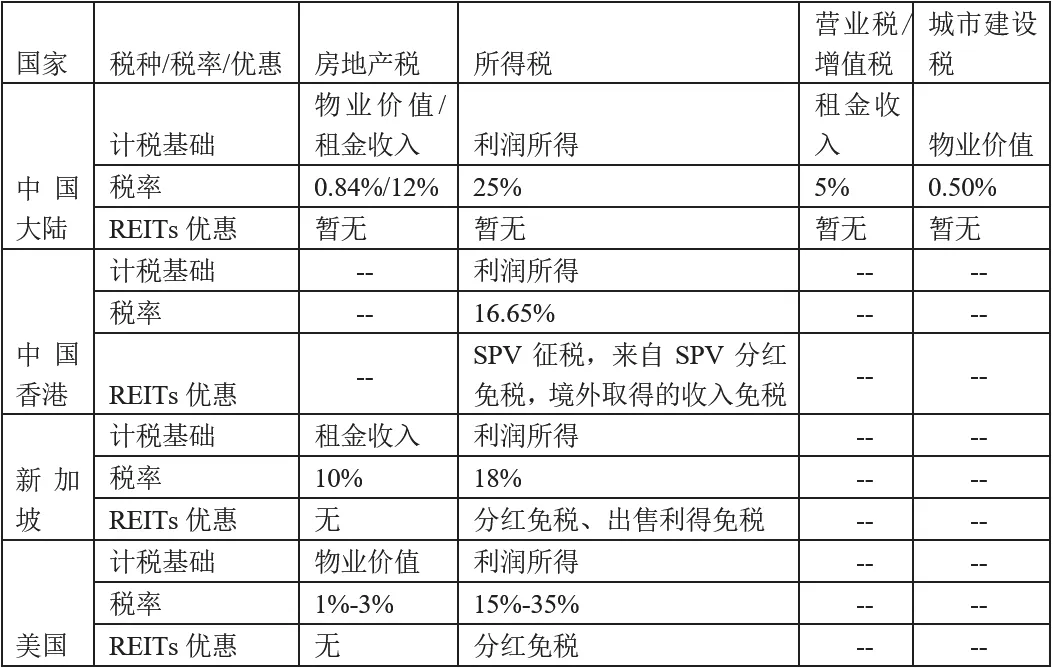

由表1-表3可知,對(duì)比美國(guó)和新加坡,以及我國(guó)香港地區(qū)REITs的持有環(huán)節(jié)和交易環(huán)節(jié)稅負(fù)情況,分析現(xiàn)行境內(nèi)持有和交易不動(dòng)產(chǎn)與上述國(guó)家和地區(qū)REITs之間稅負(fù)及其優(yōu)惠政策,可以看出不同稅負(fù)條件下商業(yè)物業(yè)和REITs回報(bào)率存在巨大差異。

表1 現(xiàn)行中國(guó)大陸持有不動(dòng)產(chǎn)與部分國(guó)家和地區(qū)REITs持有環(huán)節(jié)之間的稅負(fù)情況

表2 現(xiàn)行中國(guó)內(nèi)地交易不動(dòng)產(chǎn)與部分國(guó)家和地區(qū)REITS交易環(huán)節(jié)之間REITS的稅負(fù)情況

表3 不同稅負(fù)水平下的商業(yè)物業(yè)回報(bào)率對(duì)比

(一)我國(guó)基礎(chǔ)設(shè)施REITs底層資產(chǎn)重組打包環(huán)節(jié)的稅負(fù)

我國(guó)基礎(chǔ)設(shè)施資產(chǎn)REITs上市必須進(jìn)行重組打包,這將涉及資產(chǎn)轉(zhuǎn)讓溢價(jià)的所得稅、資產(chǎn)轉(zhuǎn)讓視為銷(xiāo)售的增值稅、土地增值稅、契稅及印花稅等稅負(fù)。即使按《關(guān)于全面推開(kāi)營(yíng)業(yè)稅改征增值稅試點(diǎn)的通知》(財(cái)稅〔2016〕36號(hào))、《關(guān)于繼續(xù)實(shí)施企業(yè)改制重組有關(guān)土地增值稅政策的通知》(財(cái)稅〔2018〕57號(hào))和《關(guān)于進(jìn)一步支持企業(yè)事業(yè)單位改制重組有關(guān)契稅政策的通知》(財(cái)稅〔2018〕17號(hào))、《關(guān)于資產(chǎn)(股權(quán))劃轉(zhuǎn)企業(yè)所得稅征管問(wèn)題的公告》(2015年第40號(hào))等規(guī)定,在實(shí)際控制人不變前提下可減免部分稅負(fù),但仍存在所得稅和土地增值稅等稅負(fù)。

(二)我國(guó)基礎(chǔ)設(shè)施REITs項(xiàng)目公司股權(quán)交易環(huán)節(jié)的稅負(fù)

根據(jù)基礎(chǔ)設(shè)施REITs試點(diǎn)政策,基礎(chǔ)設(shè)施REITs通過(guò)持有項(xiàng)目公司全部股權(quán)進(jìn)而持有底層資產(chǎn)全部物權(quán)和收益權(quán)。根據(jù)《關(guān)于企業(yè)重組業(yè)務(wù)企業(yè)所得稅處理若干問(wèn)題的通知》(財(cái)稅[2009]59號(hào))、《企業(yè)重組業(yè)務(wù)企業(yè)所得稅管理辦法》(2010年第4號(hào))和《關(guān)于企業(yè)重組業(yè)務(wù)企業(yè)所得稅征收管理若干問(wèn)題的公告》(2015年第48號(hào))等文件規(guī)定,在股權(quán)轉(zhuǎn)讓中符合條件可適用特殊重組的稅務(wù)優(yōu)惠政策。但是,基礎(chǔ)設(shè)施REITs試點(diǎn)交易結(jié)構(gòu)要求資產(chǎn)支持證券持有項(xiàng)目公司100%的股權(quán),因此難以適用企業(yè)重組特殊納稅處理的規(guī)定。

(三)我國(guó)基礎(chǔ)設(shè)施REITs份額交易與收益分配環(huán)節(jié)的稅負(fù)

基礎(chǔ)設(shè)施REITs屬于一種專(zhuān)門(mén)面向基礎(chǔ)設(shè)施的證券投資基金。根據(jù)《關(guān)于開(kāi)放式證券投資基金有關(guān)稅收問(wèn)題的通知》(財(cái)稅[2002]128號(hào))規(guī)定投資者存在稅負(fù)。雖然該文件已被財(cái)政部83號(hào)令廢止,但是《關(guān)于繼續(xù)有效的個(gè)人所得稅優(yōu)惠政策目錄的公告》(2018年第177號(hào))說(shuō)明仍然有效。

二、建議盡快制定基礎(chǔ)設(shè)施REITs整套稅負(fù)制度,落實(shí)REITs稅負(fù)優(yōu)惠和稅收中性政策

(一)對(duì)基礎(chǔ)設(shè)施REITs底層資產(chǎn)交易實(shí)施稅費(fèi)遞延和延期繳納政策

為探索和實(shí)現(xiàn)基礎(chǔ)設(shè)施REITs試點(diǎn)成功,建議財(cái)政部和國(guó)家稅務(wù)總局等相關(guān)部委協(xié)調(diào)解決REITs試點(diǎn)的稅費(fèi)難題,在試點(diǎn)過(guò)程中對(duì)資產(chǎn)重組、打包、交易、持有、處置和回購(gòu)等各個(gè)環(huán)節(jié)的相關(guān)稅費(fèi)采取稅費(fèi)遞延和延期繳納政策,如先掛賬但不實(shí)際繳納,等到REITs結(jié)束最終處置基礎(chǔ)設(shè)施底層資產(chǎn)時(shí)再按照最總交易處置情況繳納并允許抵扣。

(二)對(duì)基礎(chǔ)設(shè)施REITs相關(guān)交易主體實(shí)施稅費(fèi)減免方案

對(duì)比境外成熟REITs市場(chǎng),目前境內(nèi)推進(jìn)基礎(chǔ)設(shè)施REITs試點(diǎn)面臨雙重征稅的困境,具體表現(xiàn)為REITs收益產(chǎn)生的企業(yè)所得稅納稅義務(wù)與向投資者分紅時(shí)產(chǎn)生的個(gè)人所得稅納稅義務(wù)相重復(fù)。在推進(jìn)我國(guó)基礎(chǔ)設(shè)施項(xiàng)目REITs試點(diǎn)工作時(shí),應(yīng)與國(guó)際例行接軌,實(shí)施相應(yīng)的基礎(chǔ)設(shè)施資產(chǎn)支持證券和公募REITs稅負(fù)優(yōu)惠制度。建議通過(guò)國(guó)務(wù)院部委聯(lián)席會(huì)議或部委協(xié)調(diào)會(huì)議,探討基礎(chǔ)設(shè)施REITs發(fā)行、持有和交易方面的稅費(fèi)減免,這有利于降低市場(chǎng)交易成本,提高基礎(chǔ)設(shè)施REITs市場(chǎng)的整體效率,切實(shí)盤(pán)活存量資產(chǎn)和化解地方債務(wù)。

(三)對(duì)基礎(chǔ)設(shè)施REITs產(chǎn)品運(yùn)作各個(gè)環(huán)節(jié)實(shí)施稅負(fù)優(yōu)惠

1.建議出售基礎(chǔ)設(shè)施不動(dòng)產(chǎn)時(shí)土地增值稅的稅負(fù)優(yōu)惠。對(duì)發(fā)行REITs產(chǎn)品的基礎(chǔ)設(shè)施相關(guān)物業(yè)出售時(shí),可對(duì)土地增值稅有3-5年減半征收,或適用遞延可抵扣政策。

2.建議出售REITs基礎(chǔ)設(shè)施不動(dòng)產(chǎn)時(shí)所得稅的稅負(fù)優(yōu)惠。發(fā)行基礎(chǔ)設(shè)施REITs產(chǎn)品的的物業(yè)和水電氣熱、機(jī)場(chǎng)港口和交通設(shè)施等不動(dòng)產(chǎn)交易或處置時(shí),可在3-5年內(nèi)免除出售利得所得稅,合格境內(nèi)投資者購(gòu)買(mǎi)此類(lèi)物業(yè)契稅減半征收。

3.建議REITs有關(guān)基礎(chǔ)設(shè)施項(xiàng)目分紅時(shí)所得稅的稅負(fù)優(yōu)惠。對(duì)基礎(chǔ)設(shè)施REITs層面的項(xiàng)目所得用于分紅的稅負(fù)優(yōu)惠適用于證券投資基金 “對(duì)投資者從證券投資基金分配中取得的收入,暫不征收企業(yè)所得稅”。

4.建議基礎(chǔ)設(shè)施REITs分配收益時(shí)個(gè)人所得稅的稅負(fù)優(yōu)惠。對(duì)基礎(chǔ)設(shè)施公募REITs分配收益層面的個(gè)人所得收益,可參考《關(guān)于上市公司股息紅利差別化個(gè)人所得稅政策有關(guān)問(wèn)題的通知》財(cái)稅[2015]101號(hào)規(guī)定,給予相應(yīng)優(yōu)惠,以鼓勵(lì)長(zhǎng)期持有基礎(chǔ)設(shè)施REITs產(chǎn)品。

5.建議基礎(chǔ)設(shè)施REITs交易印花稅的稅負(fù)優(yōu)惠。在資本市場(chǎng)公開(kāi)發(fā)行的基礎(chǔ)設(shè)施REITs可在賣(mài)出環(huán)節(jié)按照萬(wàn)分之一的優(yōu)惠稅率征收印花稅,在買(mǎi)入時(shí)不征印花稅以限制頻繁交易。

6.建議對(duì)基礎(chǔ)設(shè)施SPV項(xiàng)目公司適用高新企業(yè)的優(yōu)惠稅率。基礎(chǔ)設(shè)施SPV項(xiàng)目公司和優(yōu)秀REITs運(yùn)營(yíng)企業(yè)可作為生產(chǎn)性服務(wù)業(yè),適用申報(bào)高新企業(yè)認(rèn)定,所得稅可參考高新技術(shù)企業(yè)按照15%稅率征收。

7.區(qū)別對(duì)待基礎(chǔ)設(shè)施REITs基金的稅負(fù)類(lèi)型。封閉性REITs基金執(zhí)行封閉性證券投資基金有關(guān)稅負(fù)優(yōu)惠,開(kāi)放性REITs基金執(zhí)行開(kāi)放性證券投資基金有關(guān)稅負(fù)優(yōu)惠。

(四)建議針對(duì)地方債務(wù)負(fù)擔(dān)較大和關(guān)系國(guó)計(jì)民生的基礎(chǔ)設(shè)施REITs項(xiàng)目實(shí)行特殊稅收免除。

1.可對(duì)水電氣熱、公路鐵路、機(jī)場(chǎng)港口等社會(huì)性公益性基礎(chǔ)設(shè)施資產(chǎn)REITs試點(diǎn)實(shí)行免稅政策。社會(huì)性公益性基礎(chǔ)設(shè)施REITs關(guān)系老百姓的日常生活和社會(huì)經(jīng)濟(jì)生活的正常運(yùn)轉(zhuǎn),其本身就具有普惠和免稅的道德與法理基礎(chǔ),REITs試點(diǎn)時(shí)可以免除相關(guān)稅負(fù),以降低基礎(chǔ)設(shè)施資產(chǎn)證券化的成本費(fèi)用,這有利于促進(jìn)此類(lèi)基礎(chǔ)設(shè)施REITs盡快落地,提高社會(huì)經(jīng)濟(jì)效率。

2.省級(jí)重大工程項(xiàng)目的基礎(chǔ)設(shè)施資產(chǎn)發(fā)行REITs試點(diǎn)實(shí)行免稅政策,以盤(pán)活龐大的基礎(chǔ)設(shè)施存量資產(chǎn),化解地方債務(wù)風(fēng)險(xiǎn),推動(dòng)高速公路和高鐵、地鐵輕軌等交通運(yùn)輸基礎(chǔ)設(shè)施建設(shè)。我國(guó)經(jīng)濟(jì)高速發(fā)展,建成了世界上最大的高速公路網(wǎng)和高速鐵路網(wǎng),基礎(chǔ)設(shè)施存量資產(chǎn)十分龐大,同時(shí)地方債務(wù)居高不下。通過(guò)稅費(fèi)減免,加快基礎(chǔ)設(shè)施REITs落地,毫無(wú)疑問(wèn)是盤(pán)活基礎(chǔ)設(shè)施存量資產(chǎn)、化解地方債務(wù)行之有效的金融工具。

結(jié)束語(yǔ)

為實(shí)現(xiàn)習(xí)近平總書(shū)記提出的“推進(jìn)結(jié)構(gòu)性改革,推動(dòng)經(jīng)濟(jì)持續(xù)健康發(fā)展”五個(gè)主要任務(wù)的宏偉目標(biāo),真正促進(jìn)中國(guó)經(jīng)濟(jì)的轉(zhuǎn)型升級(jí)和健康發(fā)展,國(guó)務(wù)院發(fā)展研究中心公共資產(chǎn)證券化REITs課題組在全國(guó)20多個(gè)省市區(qū)進(jìn)行了廣泛調(diào)研,并始終按照黨中央、國(guó)務(wù)院的路線方針政策進(jìn)行系統(tǒng)深入的探索研究和頂層設(shè)計(jì)。本文認(rèn)為,當(dāng)前我國(guó)正積極探索基礎(chǔ)設(shè)施REITs試點(diǎn),亟待突破基礎(chǔ)設(shè)施REITs落地障礙,用公募REITs創(chuàng)新推進(jìn)基礎(chǔ)設(shè)施證券化,通過(guò)解決REITs稅負(fù)障礙來(lái)有效吸引社會(huì)資本投資基礎(chǔ)設(shè)施REITs,從而切實(shí)推進(jìn)結(jié)構(gòu)性供給側(cè)改革,這將有利于去庫(kù)存、去杠桿、降成本、補(bǔ)短板,優(yōu)化現(xiàn)有生產(chǎn)要素配置和組合,這必將成為中國(guó)經(jīng)濟(jì)“崛起”的有效路徑。

- 時(shí)代經(jīng)貿(mào)的其它文章

- 提升商科學(xué)生營(yíng)銷(xiāo)創(chuàng)新能力探討

——基于創(chuàng)新用戶研究方法 - 企業(yè)預(yù)算管理實(shí)施的問(wèn)題與對(duì)策探討

- 會(huì)計(jì)報(bào)表分析指標(biāo)規(guī)范性分析與建議

- 數(shù)字經(jīng)濟(jì)下農(nóng)村旅游業(yè)發(fā)展態(tài)勢(shì)及應(yīng)對(duì)策略

- 特大城市產(chǎn)業(yè)安全風(fēng)險(xiǎn)及應(yīng)對(duì)策略探討

- 科技型小微企業(yè)網(wǎng)絡(luò)融資風(fēng)險(xiǎn)與法律防范