金融市場化改革政策的跨市場信息傳遞機制

宋玉臣 張晗

摘? ?要:在金融業分業監管的背景下,我國金融市場化改革政策的發布往往是獨立的,少有對信息跨市場傳遞的影響進行全局性考量。通過構建TVP-VAR模型,對金融市場化改革政策在貨幣市場、外匯市場、股票市場和債券市場間的跨市場信息傳遞路徑進行識別,結果發現:金融市場各子市場間的跨市場信息傳遞路徑正在向理論機制靠攏,且隨著我國金融市場化程度的提高而趨于穩定。這意味著,金融市場的市場化程度與政府機構對其把控力度并不沖突,但須在金融市場化改革政策落地前加強對信息跨市場傳遞總體影響的評估,避免因政策制定而引發不同子市場間的順周期波動。

關鍵詞:金融市場化改革;信息傳遞機制;金融監管

中圖分類號:F830.9? ? 文獻標識碼:A? ? 文章編號:1003-7543(2020)01-0111-12

金融市場化改革的目標之一是放松金融市場的外部管制,由政府指導、行政審批向市場供需主導轉變。在這一目標實現的過程中,由于政策信息向市場傳遞而帶來的市場震蕩不可避免。震蕩態勢是否會通過信息的跨市場傳遞而導致系統性金融風險的增加,取決于監管機構對于這一傳遞機制的深刻理解和有效識別。然而,在我國金融業分業監管的背景下,政策制定機構往往是獨立的,對于政策的理解也因解讀者目標不同而產生分歧,學者們也因政策建議方向的迥異而無法對我國金融市場形成整體判斷。因此,隨著金融市場化改革的深入,從宏觀視角探究政策信息在不同金融市場子市場間的跨市場傳遞機制顯得十分迫切。

我國金融市場體系整體構建于20世紀90年代,先后形成了貨幣、外匯、股票、債券及期貨、貴金屬等全國性金融市場體系。然而,市場的形成略顯倉促,制度設計尚不完善,不僅限制了金融市場內生的螺旋式上升路徑,而且導致金融市場間理論上的跨市場傳遞機制往往失效。在不斷的制度革新中,政策信息在不同的子市場間傳遞時是否具備穩定的路徑?如果具備,是否能夠與高度金融市場化水平下的理論機制保持一致?這種機制在本土情境下是否具備自身的特點?探討這些問題,具有重要的理論價值和現實意義。

一、相關文獻綜述

對金融市場信息跨市場傳遞的研究其實早在20世紀50年代Friedman構建的現代貨幣主義理論體系[1]中就有提及,托賓模型進一步對資金在貨幣市場和債券市場間流動的問題進行了詳細闡述。隨后Frenkel將匯率納入對這一問題的研究[2]。實際上,貨幣市場向其他金融市場子市場的單向影響在學術界基本達成共識:本國利率的提升會導致本幣即期匯率升值[3],但在股票市場和債券市場均會引起顯著的負向沖擊[4-5]。就其他金融市場子市場如何將信息傳遞至貨幣市場的問題,多數研究從貨幣政策調控角度而非市場機制入手,且研究結論并不統一。例如,Shambaugh認為外匯市場信息會影響貨幣政策選擇[6],Adao et al.則認為匯率制度選擇不影響貨幣政策[7]。但可以看見的是,隨著金融全球化局面的打開,資本市場(包括股票市場和債券市場)對其他金融市場子市場的影響正在增強,股票市場的高度繁榮甚至會成為貨幣危機的潛在隱患[8]。至于資本市場內部,即股票市場與債券市場間信息的跨市場傳遞問題,早期Keim & Stambaugh[9]曾有研究,但直至1998年亞洲金融危機擴散,二者的替代效應和傳染效應才開始受到學者們的重視[10]。

在我國,由于利率市場化被認為是金融體制改革的關鍵[11],對金融市場信息跨市場傳遞機制的研究在早期也是以貨幣市場為核心展開的。多數研究表明,利率對匯率的影響程度顯著大于匯率對利率的影響程度[12],且對于匯率價格的波動如何反作用于貨幣市場,其機制始終并不明朗[13],尤其體現在2005年的人民幣匯率制度改革以前。在股票市場,盡管利率市場化短期內對股指造成較大沖擊[14],但對長期收益率影響并不顯著[15]。而在債券市場,貨幣市場利率與債券市場利率大多數情況下呈正相關性[16],存在相當穩定的長期均衡和短期互動關系[17]。此外,隨著2015年“811匯改”以來外匯市場市場化程度的逐漸增強,對外匯市場信息跨市場影響的研究也逐漸增多。雖然外匯市場與股票市場之間不存在同期因果關系[18],但其聯動強度正隨著匯率市場化程度的提升而有一定程度的加強[19]。外匯市場與債券市場之間的聯系以“債券通”作為突破口,預期將同時推進債券市場和人民幣國際化的發展[20]。作為我國資本市場主要構成部分的股票市場與債券市場,其聯動效應并不顯著[21],且二者相關系數未被定價,還具有較大的獨立性[22]。

上述文獻均從不同角度討論了金融市場信息跨市場傳遞問題,但并未對信息的種類進行區分,且主要強調的是某一金融市場子市場對另一子市場的單向影響,忽視了客觀存在的交互影響機制。實際上,如果能在數據篩選時精確相關信息,并詳細觀測不同子市場改革時政策信息在不同市場間的交互傳遞過程,就能使金融市場化改革政策的制定更加科學合理。此外,傳統研究主要利用VAR、GARCH及其拓展模型進行實證檢驗,雖然近年來已有文獻從時變角度對金融市場間信息傳遞問題進行觀測,但并未強調時點選擇這一關鍵問題,且尚未對金融市場化改革政策信息予以關注。為此,本文主要針對金融市場化改革中的核心政策信息,利用TVP-VAR模型對金融市場各子市場間市場化改革政策信息的時變傳遞過程展開深入研究。

二、金融市場化改革信息的理論傳遞機制

金融市場化改革促使各子市場資金的相互流動趨于頻繁,而社會閑置資本的逐利性又在一定程度上保障了金融市場化改革措施的實施。顯然,金融市場子市場之間資金的流動必然引起不同市場利率波動的互相傳導。雖然這種機制在市場繁榮時可以形成良性循環,但在市場蕭條時也會引發市場共振,導致系統性金融風險的增加。因此,應當有效識別各金融市場子市場間的傳導機制,并結合我國實際國情深入分析該理論機制成立與否及其內在原因。

(一)貨幣市場信息的傳遞機制

闡釋利率對匯率價格影響的主要理論是利率平價理論。Keynes提出的拋補利率平價理論在后期的實證檢驗中基本上都得到了證實。該理論認為,在國際資本流動充分的前提下,“一價定律”同樣適用于金融市場,套利行為會導致匯率的價差抵補跨境資產收益率的差值。在這一理論下,不同國家之間利率價格的差異決定了遠期匯率的升貼水。考慮到即期匯率,Fama認為非拋補利率平價理論并不一定成立[23]。理論上來說,市場利率對外匯市場的傳導機制包括:一方面,本國利率上升會吸引國際資本流入,而對本幣需求的增加將引發本幣升值;另一方面,利率上升造成的信貸緊縮會影響經常項目下進口的減少,而外匯需求的減少將相對提升本幣價值。

在資本市場,根據戈登模型,利率和股票市場價格同樣存在理論上的內在聯系。以擴張性貨幣政策為例,其引起資產價格上漲的主要路徑有三:其一,通過市場資金總量的實際增加及預期增加帶動股票市場資產價格上漲;其二,對宏觀經濟基本面向好的預期引致對上市公司股權價值(即未來收益)預期增加,從而推高資產價格;其三,在二級市場上進一步通過財富效應拉動居民對股票市場的投資熱情。同時,由于債券市場與貨幣市場的內在聯系,債券市場收益率會隨市場利率下降而下降,因而債券價格將同股票市場一樣保持上漲趨勢。

(二)外匯市場信息的傳遞機制

從理論上講,外匯市場波動對貨幣市場的傳導主要有兩條路徑:就市場層面而言,本幣升值吸引外資流入境內,充裕的資金面會引起市場利率下行,但對于本幣購買意愿的增強,則會推動本國利率的上升;就調控層面而言,為了避免本幣升值帶來的熱錢涌入,央行可能會下調市場利率水平,但央行的宏觀調控方向如何,不會因為某一金融市場的短期波動而有所改變,因而這一機制同樣并不穩定。在正反作用交替的背景下,外匯市場究竟如何影響貨幣市場將難以預測。

同樣,在外匯市場及資本市場雙重放開的前提下,外匯市場的波動也會傳遞至資本市場。在Dornbusch & Fischer提出的流量導向模型中,外匯波動通過影響上市公司的實際資產負債情況和貿易情況來影響其股票市場價格[24];而在Branson提出的股票導向模型中,這種影響體現在金融市場層面對外資的吸引以及通過財富效應和貨幣市場的間接傳遞[25]。這里認為,對即期匯率產生影響主要體現在金融市場層面,這樣股票導向模型可擴充為三條主要傳遞路徑:其一,在貨幣供給層面,本幣升值代表以本幣計價的資產價格提高,帶動境外資金流入境內資本市場,從而推高資產價格;其二,在預期層面,本幣的持續升值會引起國際投機資本的流入,以持有資產(以債券資產為主)的形式獲得貨幣的匯兌收益,同樣可推高資產價格;其三,本幣大幅度貶值會加劇國內通貨膨脹,央行會采取緊縮性貨幣政策,以提高市場利率,從而控制資產價格的過快增長,在長期上使資產價格回歸至理性水平。

(三)股票與債券市場信息的傳遞機制

雖然資本市場(包括股票和債券市場)對貨幣市場的市場影響機制如何尚不明朗,但是可以肯定的是,即使其他金融市場的波動對于貨幣市場不具備直接影響,央行也會根據其他金融市場的反饋情況對貨幣市場進行調控[26],且這一情況在成熟的金融市場中也同樣存在。例如,為了平抑股票市場的快速上漲,央行會采取收縮銀根的政策,如推動市場利率同步上漲,這在2007年和2014年的兩輪牛市中已經得到印證。

而當外匯市場逐漸開放至由市場機制主導,資本市場的波動將同樣對外匯市場產生顯著影響。具體來說,本國資本市場資產價格的提升,反映了對宏觀經濟的良好預期,此時對境外資本的吸引力加大,促進境外人民幣向境內流動,進而帶動本幣的升值。但另一方面,如果資產價格的提升來源于央行的利率調控政策,此時受貨幣市場影響,則會出現本幣貶值的情形。因此,截然相反的兩種效應具體將對市場產生何種影響,將隨著不同時期的現實情況而有所不同。

在資本市場內部,股票市場與債券市場作為資本市場的重要組成部分,同時也是直接融資工具的兩大主體,同樣存在著信息的交互傳遞。二者在一級市場上都承擔著為實體經濟提供融資服務的重要功能,顯然互相之間存在著一定的替代作用,但介于股權和債券兩種不同的融資方式,這種作用體現得并不明顯。在二級市場上,由于市場總體資金數量有限,理論上來說二者互相之間會存在明顯的替代效應。資本市場上的短期資金應當根據不同市場的收益率情況進行即時的資金調配;長期資金應當從戰略投資和資產配置的角度出發,保持在不同市場中穩定的占比。

三、樣本選擇、模型構建與適用性檢驗

(一)樣本選擇

鑒于2002年前后我國金融市場主要子市場已初步構建完畢,且黨的十六大提出“穩步推進利率市場化改革”后金融市場化改革進程明顯提速,故本文選擇以2002年為起點,對2002年12月至2018年12月的貨幣市場、外匯市場、股票市場及債券市場進行考量。

貨幣市場方面,盡管我國目前仍實行利率雙軌制,貨幣市場并不能完全代表利率市場化改革政策的推進,但作為貨幣政策調控的中介目標,其波動水平不僅能反應中央銀行的宏觀貨幣調控,而且對利率市場化的改革措施具備即時、完備的響應機制。又由于7天期同業拆借利率交易最為活躍,故本文選擇7天期銀行間同業拆借加權平均利率作為利率市場化改革水平及貨幣市場的代理變量,用rate表示。

外匯市場方面,雖然我國已開始實施參考一籃子貨幣的匯率定價體系,但美元仍是外匯儲備的主體。又由于名義匯率與實際匯率之間并沒有顯著差異[27],故本文選擇人民幣兌美元中間價的名義匯率作為刻畫外匯市場的代理變量,用exchange表示。

股票市場方面,考慮到上海證券交易所與深圳證券交易所的區別,包括滬港通與深港通先后開通的影響,本文選擇更為綜合的滬深300指數作為股票市場的代理變量,用capital表示。

債券市場方面,我國債券市場存在發行機構不一致、不互通的情況,且發行品種包括國債、金融債、企業債等,而債券收益率與貨幣市場收益率高度相關。因此,考慮到多重共線性和綜合性的問題,本文選擇中證全債(凈價)指數作為債權市場的代理變量,用debt表示。

同時,為了實現變量的無量綱化,對所有變量取對數收益率,即一階差分水平,以考察不同金融子市場之間市場化改革的滲透與交互影響。下文涉及的所有數據來源于中經網及Wind數據庫。

(二)TVP-VAR模型的構建

雖然現有研究已經表明金融市場間存在靜態或動態交互關系,但由于金融市場間信息傳遞的過程中存在信息反映延遲、市場情緒等效應,因而很難用線性方法對具體的傳遞過程予以刻畫。而如果忽略變量間的非線性特征,則可能會導致結果出現明顯偏差[28]。TVP-VAR模型假設所有參數都具有時變性,在有效刻畫變量間動態非線性關系的基礎上,不僅能夠將全部相關變量納入同一個系統中予以考量,而且能做到不區分內生變量與外生變量而同時將二者納入模型,這有效避免了傳統模型設定上的先驗錯誤。這意味著,對于金融市場間信息傳遞具體過程的研究,該模型可以深入了解其影響機制的時間變化趨勢。因此,本文選擇構建TVP-VAR模型。

由于本文研究對象為不同金融市場子市場的交互影響,因而首先構建一個基本結構的VAR模型:

Ayt=?漬1yt-1+…+?漬pyt-p+ut,t=p+1,…,n(1)

其中:yt表示由代理變量構成的4×1維向量,A,?漬1,…,?漬p表示4×4維的系數矩陣,p表示變量的滯后期數,ut表示4×1維的結構沖擊,并且ut~N(0,∑∑),∑=σ1? 0? ?0? ?00? ?σ2? 0? ?00? ?0? ?σ3? 00? ?0? ?0? ?σ4。

同時,進一步假設結構性沖擊的聯立關系服從遞歸識別,即假設A是一個下三角矩陣,A=1? ? ?0? ? 0? ? 0a21? ? 1? ? 0? ? 0a31? ?a32? ?1? ? 0a41? ?a42? ?a43? ?1。

此時,模型(1)可以改寫為如下形式:

yt=B1yt-1+…+Bpyt-p+A-1∑εt,εt~N(0,I4)(2)

其中:Bi=A-1?覫i,i=1,…,p。其后,將Bi的全部行向量進行堆疊,形成β矩陣,同時定義Xi=I3?茚(yt-1,…,yt-p),其中?茚為克羅內克積。因此,公式(2)可以改寫為:

yt=Xt β+A-1∑εt(3)

此時公式(3)中的參數均為固定值,并不隨時間的改變而有所變動。隨著金融市場化改革的深入,持續不斷的政策刺激推動著我國金融市場向國際化水平靠攏。在這一進程中,對客觀現實的定量研究難以開展的主要原因即在于固定參數設定的問題。因此,為了捕捉在整個金融系統中的結構性變化以及潛在的非線性特征,本文進一步放寬公式(3)中的約束條件,假定所有參數均具有時變特征,進而得到TVP-VAR模型:

而且,βp+1~N(μβ0,∑β0),ap+1~N(μa0,∑a0),hp+1~N(μh0,∑h0),即時變參數之間的信息擾動不相關。同時,假設∑β、∑a、∑h均為對角矩陣。此時,構建所得的TVP-VAR模型可以有效刻畫原VAR模型中參數隨時間改變而發生的所有變化,進而具備揭示金融市場化改革中信息在不同金融市場子市場之間傳遞的動態機制。這里將利用馬爾科夫-蒙特卡洛(MCMC)模擬的方法進行估計。

(三)描述性統計

對所有變量進行描述性統計(見表1,下頁),本文發現:第一,我國2002年以來總體上經歷了市場利率上行但本幣升值的情況,資本市場內盡管股票市場資產價格呈上行趨勢,債券價格卻幾乎沒有改變。第二,貨幣市場的波動程度甚至大于股票市場,可見市場信息傳遞過程中貨幣市場的反應更加靈敏。第三,股票市場、債券市場與外匯市場均存在弱自相關性,但這一性質在貨幣市場中完全不成立,貨幣市場中甚至出現微弱負相關的情況。第四,在不考慮滯后階數的情況下,各變量之間并不存在線性相關關系,排除了多重共線性的問題,這同時意味著對宏觀信息的反映并不能夠成為影響各市場信息反應程度的主要因素。

需要指出的是,雖然部分變量表現出了自相關性,但是出于本文重點研究對象為變量間的交互影響,故在此并未構建AR模型。

(四)TVP-VAR模型的適用性檢驗

由于本文的研究對象均為時間序列數據,因而本文采取ADF方法對其進行平穩性檢驗。結果表明,在1%的顯著水平下,所有變量均拒絕原假設,即屬于平穩序列。

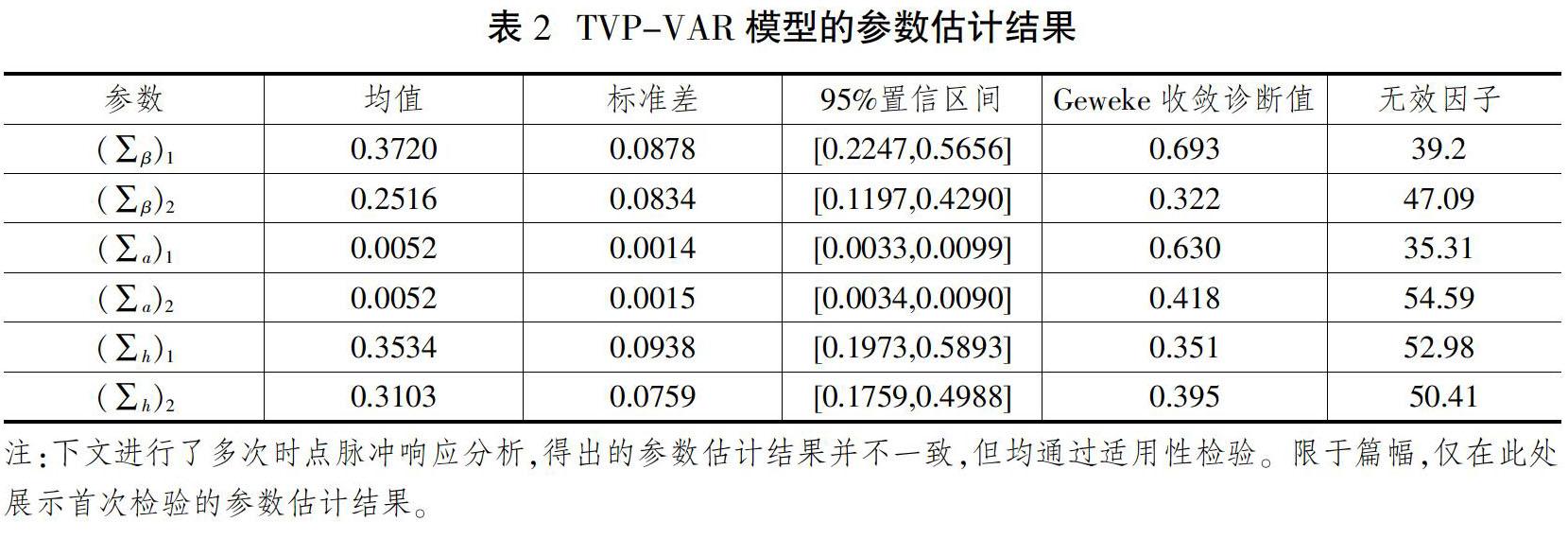

進一步,按照Nakajima提出的馬爾科夫-蒙特卡洛(MCMC)算法[29],即引入馬爾科夫鏈的蒙特卡洛隨機模擬,對上述TVP-VAR模型進行參數估計。在確定最優滯后階數p=2的前提下,運用Matlab R2014b軟件,將預燒值設定為1000,模擬次數為10 000次,估計結果如表2所示。

通過Geweke收斂診斷值模擬所得參數是否能夠收斂于后驗分布可知,全部診斷值在5%的顯著水平下未超過臨界值1.96,故選擇接受原假設,即參數能夠有效收斂;而無效因子最大值僅為54.59,遠小于模擬次數10 000,表明MCMC抽樣有效。因此,TVP-VAR模型對于本文研究對象具備適用性,可以用來檢驗我國金融市場間信息傳遞關系。

(五)信息傳遞收斂效應的檢驗

作為對信息傳遞機制探究的基礎,研究須首先判斷金融市場間信息傳遞的過程中是否具備收斂效應,否則這一過程將被視為信息傳遞的失效。在此,利用TVP-VAR模型繪制等間隔脈沖響應函數,以觀測在一定的時間間隔下A市場在樣本期間內每一時點的單位沖擊對B市場產生的影響。由于變量均為月度數據,本文分別選擇1個月、3個月和6個月的期限來代表其短期、中期及長期的影響。

由圖1可以看出,總體而言,金融市場子市場間的信息傳遞在短期存在最為明顯的交互影響,而在中期這種機制開始呈現震蕩走勢,并最終在長期收斂。這說明子市場間的信息傳遞具備市場機制下自然傳遞的特性,但這種影響會因市場的不同以及時期的不同而產生一定的差異。例如,貨幣市場、外匯市場及債券市場的信息均在短期內對股票市場具備穩定影響,但股票市場信息傳遞至其他市場則呈現不同的走向:在貨幣市場中存在不同區間下正向與反向交替的影響,在外匯市場則隨著人民幣國際化進程的加快而隨之放大,在債券市場這種影響則正在逐漸消逝。就中期影響而言,由于政府及其他相關者的介入,市場間的影響機制明顯變得更為復雜,這種情況尤其在涉及貨幣市場時尤為突出。但市場間信息的傳遞具備一定的時效性,即信息傳遞的收斂效應,這意味著無論信息強度如何,信息的跨市場傳遞最終會在半年之內被市場完全消化。

四、金融市場化改革信息傳遞機制的實證檢驗

(一)利率市場化改革的信息傳遞

雖然貨幣市場價格波動最為劇烈,但是這并不主要源于利率市場化改革進程。從2004年10月首次松動對存貸利率的限制,到2015年10月全面放開存貸款利率,在貨幣市場均沒有產生顯著的波動。相反,對于2008年金融危機、2013年6月市場失靈等特殊情況,貨幣市場反應更為劇烈。為了比較兩種情況下信息的跨市場傳遞,本文選擇了上述四個時點進行時點脈沖響應分析。

由圖2可得到以下結論:第一,在2015年“811匯改”之前,貨幣市場的波動對匯率的影響不顯著,并且這種傳導機制并不穩定,因時點的不同存在正向或負向影響;而在“811匯改”之后,外匯市場在1個月即對利率的波動作出劇烈的反應,但利率的升高并未引起理論上的本幣升值,反而出現了本幣貶值的情況,可見我國對資本賬戶的管制影響了利率與匯率之間的傳遞路徑。第二,無論市場主導還是政策主導下引起的貨幣市場波動,貨幣市場信息都在1個月內傳遞至股票市場,且市場因素引起的沖擊更為劇烈,但是由于投資者非理性情緒的客觀存在,股票市場對利率調整存在著普遍的過度反應,并且存在1~2次的市場反向糾正行為。第三,市場利率與債券價格之間存在理論上的負相關關系,然而這種內在聯系在2008年金融危機期間失效,這主要歸因于期間央行對于利率價格的過度頻繁調控。

(二)匯率市場化改革的信息傳遞

雖然2005年7月我國結束了長達十年人民幣釘住美元的單一匯率制度,但這僅僅帶動了人民幣此后連續十年的單邊升值態勢,并未真正促進外匯市場化程度的提高,這種情況直至2015年“811匯改”才予以緩解。故本文以2005年7月、2010年6月、2015年8月三次人民幣匯率制度改革為時點考察匯率市場化改革向其他金融市場子市場的信息傳遞情況。

由圖3可以看出:第一,匯率市場化改革對利率市場的影響微弱,且隨著市場化改革的逐步放開而愈發收緊,可見央行根據外匯市場波動而主動對貨幣市場進行調控的情況逐漸減少,這意味著以影響國內貨幣市場為代價的外匯干預措施已經逐漸減少。第二,由于股票市場和債券市場二級市場的市場化程度較高,外匯市場改革引起的價格波動向股票市場的傳導具備穩定機制:在間接標價法下人民幣兌美元中間價格的下降,即本幣升值,會引起資本外流,進而導致股票市場價格的下跌;與股票市場類似,人民幣主動開放對債券市場形成了穩定的負向沖擊,資本外逃同樣帶動債券市場價格的下降,且隨著匯率市場化改革的深入影響區間逐漸延長。

(三)股票市場改革的信息傳遞

股票市場的市場化改革以2005年9月股權分置改革為起點,在2014年11月滬港通正式開通后邁入新的歷史階段。在樣本區間內,2008年美國金融危機蔓延及2015年6月的股市震蕩均屬于股票市場的標志性事件。因此,選擇上述四個時點展開分析。

由圖4可知:第一,股票市場的異常波動會導致央行對貨幣市場進行即時調控,即在資產價格過度高估時加息,而在股票市場長期處于低迷狀態時降息。這一調控手段隨著2005年之后股權分置改革的深入而逐漸走向成熟,并且在緩解2008年金融危機出現的不良影響中發揮了至關重要的作用,調控力度明顯強于其他時間,并在此后成為政府間接調控股票市場的常用手段。第二,在股票市場國際化進程開啟之前,股票市場波動對外匯市場的影響機制并不穩定,但隨著2014年11月滬港通的推出,股票市場對外匯市場呈現顯著的負向沖擊,這意味著資產價格的上升同樣有吸引外資認購我國股票的作用,進而帶動人民幣升值。但受非理性情緒蔓延的影響,外匯市場同樣存在過度反應情況,對人民幣的短期過度投機會在2個月左右回撤,進而引發人民幣的階段性貶值。第三,股票市場與債券市場作為資本市場的主要組成部分,二者之間的資產價格因資金總量的有限性而存在著天然的負相關關系,且隨著市場化改革的深入,政府干預機制逐漸減少,央行因股票市場價格的波動而大浮調息調準的情況逐漸減少,從而導致股票市場價格波動對債券市場的影響減弱。

(四)債券市場改革的信息傳遞

雖然與其他子市場相比,債券市場改革進行最為緩慢,但隨著2017年7月“債券通”的上線,對債券市場的深化改革已然提上日程。此外,2005年5月銀行間債券市場內短期融資融券產品的推出,2014年3月“11超日債”引起的中國債市首單實質性違約,均具備一定的市場影響力,因此選擇上述三個時點展開分析。

觀察圖5(下頁)可以得出:第一,與貨幣市場向債券市場的信息傳導機制類似,債券價格與市場利率之間存在著穩定的反向交互影響機制,總體而言,債券價格的上升意味著債券收益率和市場利率的下降。第二,在2005年人民幣匯率制度改革以前,債券市場波動對外匯市場幾乎沒有影響,但隨著人民幣匯率制度改革的深入,該影響機制逐漸增大,債券價格的上升從國際視角上看標志著市場風險的加大,繼而引起資本外逃、人民幣貶值等情況。第三,債券市場價格的上升會帶動股票市場價格上漲,這意味著債券收益率的下降伴隨著市場利率的下降,從而促使更加豐裕的市場資金流向股票市場,這同樣造成了股票市場的過度反應,但會伴隨其自身的市場調節機制而回歸至穩定狀態。

五、結論與政策建議

金融市場化改革的持續深入在提升我國金融市場整體競爭力的同時,也帶來了由于金融市場子市場間信息交互傳導而增加系統性金融風險的可能。為有效識別金融市場化改革政策的跨市場信息傳遞機制,本文基于2002年12月至2018年12月貨幣市場、匯率市場、股票市場及債券市場的相關數據,利用TVP-VAR模型進行了時變的脈沖響應分析。研究發現:總體而言,金融市場化改革政策的跨市場信息傳遞普遍具備穩定機制,且市場信息相對于政策信息而言對金融市場的沖擊更為明顯。此外,對于市場化改革起步較晚的外匯市場而言,匯率市場化改革的跨市場信息傳遞效果初顯,且出現了股票市場過度反應向外匯市場延伸的情形。

為了在深化金融市場化改革的同時維持金融市場的相對穩定,特提出如下政策建議:第一,搭建混業監管平臺。雖然我國金融業分業監管的局面在短期內不會改變,但面對各金融市場子市場間互相滲透的局面,有必要從局部入手在監管層面上搭建統一平臺,以降低由信息不對稱而引發系統性金融風險增加的可能。第二,構建政策落地事前評估體系。可以看到,金融市場的市場化程度與政府機構對其把控力度并不是沖突的,金融市場化改革不應成為中央政府實施宏觀調控的絆腳石,市場化改革受阻以及政策反復的情況可以避免。通過構建宏觀金融市場模型,可以在金融市場化改革政策發布之前,審慎評估政策落地對金融市場整體產生的影響,繼而擇時擇勢發布政策信息,這樣可以最大程度上降低因政策發布而帶來的市場沖擊。第三,強化對國際金融市場的監控。在金融市場一體化的背景下,雖然受到資本賬戶管制的限制,我國金融市場目前仍不易在資金層面上受到國際金融市場的沖擊,然而,外匯市場的逐步開放,可以說構筑了我國金融市場與國際金融市場間的橋梁。因此,在國際金融市場仍處低迷的情況下,為了防范西方國家的金融風險轉移,需要始終對國際金融市場的動向保持高度警惕。第四,提升對外匯市場過度反應情形的認識。隨著外匯市場開放程度的增強,股票市場中存在的非理性情緒可以通過資金的游走向外匯市場蔓延,繼而引發外匯市場的過度反應。本幣幣值的劇烈波動無疑會引起央行貨幣政策調控的方向,而對于外匯市場過度反應情形的認識,可以幫助政策制定者避免不必要的頻繁調控。同時,還應該看到,雖然外匯市場價格已經逐漸放開,但是對于資本賬戶的管制仍然阻礙了貨幣市場和外匯市場間信息的有效傳遞。

參考文獻

[1]FRIEDMAN M. The quantity theory of money [M]. Chicago: University of Chicago Press, 1956.

[2]FRENKEL J A. Purchasing power parity: Doctrinal perspective and evidence from the 1920s[J]. Journal of International Economics, 1978, 8(2):169-191.

[3]SO R W. Price and volatility spillovers between interest rate and exchange value of the US dollar[J]. Global Finance Journal, 2001, 12(1):95-107.

[4]BERNANKE B S, KUTTNER K N. What explains the stock markets reaction to federal reserve policy? [J]. The Journal of Finance, 2005, 60(3):1221–1257.

[5]MERTONR C. On the pricing of corporate debt: The risk structure of interest rates[J]. The Journal of Finance, 1974, 29(2): 449-470.

[6]SHAMBAUGH J C. The effect of fixed exchange rates on monetary policy[J]. The Quarterly Journal of Economics, 2004, 119(1): 301-352.

[7]ADAO B, CORREIA I, TELES P. On the relevance of exchange rate regimes for stabilization policy[J]. Journal of Economic Theory, 2009, 144(4): 1468-1488.

[8]EICHLER S, MALTRITZ D. Stock market-induced currency crises: A new type of twins[J]. Review of Development Economics, 2011, 15(2): 223-236

[9]KEIM D B, STAMBAUGH R F. Predicting returns in the stock and bond markets[J]. Journal of Financial Economics, 1986, 17(2):0-390.

[10]GONZALO J, OLMO J. Contagion versus flight to quality in financial markets[Z]. Economics Working Papers, 2005.

[11]安輝,張芳.創新驅動、利率市場化與銀行業效率提升[J].改革,2017(3):139-149.

[12]趙勝民,謝曉聞,方意,等.金融市場化改革進程中人民幣匯率和利率動態關系研究——兼論人民幣匯率市場化和利率市場化次序問題[J].南開經濟研究,2013(5):33-49.

[13]陳創練,姚樹潔,鄭挺國,等.利率市場化、匯率改制與國際資本流動的關系研究[J].經濟研究,2017(4):64-77.

[14]肖海燕,化冰,張濤.利率市場化對我國股市的沖擊效應分析[J].證券市場導報,2003(7):65-69.

[15]謝喬昕,宋良榮.利率市場化背景下利率政策調整對股市的沖擊效應[J].金融理論與實踐,2016(7):7-13.

[16]戴賾,馮時.貨幣政策利率對債券市場信用利差的傳導研究[J].上海金融,2018(12):39-45.

[17]殷劍峰.中國金融市場聯動分析:2000~2004[J].世界經濟,2006(1):50-60.

[18]卜林,李政,張馨月.短期國際資本流動、人民幣匯率和資產價格——基于有向無環圖的分析[J].經濟評論,2015(1):140-151.

[19]李成,張琦,李文樂.匯改后中國外匯市場與資本市場聯動效應——基于集合經驗模態分解法[J].北京理工大學學報(社會科學版),2016(2):64-70.

[20]譚小芬,徐慧倫,耿亞瑩.中國債券市場發展與人民幣國際化[J].武漢大學學報(哲學社會科學版),2018(2):130-144.

[21]史永東,丁偉,袁紹鋒.市場互聯、風險溢出與金融穩定——基于股票市場與債券市場溢出效應分析的視角[J].金融研究,2013(3):170-180.

[22]鄭振龍,王為寧,劉楊樹.平均相關系數與系統性風險:來自中國市場的證據[J].經濟學(季刊),2014(3):1047-1064.

[23]FAMA E F. Stock returns, real activity, inflation, and money: reply[J]. American Economic Review, 1983, 73(3): 471-472.

[24]DORNBUSCH R, FISCHER S. Exchange rates and the current account[J]. American Economic Review, 1980, 70(5): 960-971.

[25]BRANSON W H. A model of exchange-rate determination with policy reaction: Evidence from monthly data[Z]. Nber Working Papers, 1983.

[26]中國人民銀行研究局課題組.中國股票市場發展與貨幣政策完善[J].金融研究,2002(4):1-12.

[27]áLVAREZ R, DOYLE M, LóPEZ R A. Exchange rate volatility and export margins[Z]. Working Papers Central Bank of Chile, 2009.

[28]楊子暉,趙永亮,柳建華.CPI與PPI傳導機制的非線性研究:正向傳導還是反向倒逼?[J].經濟研究,2013(3):83-95.

[29]NAKAJIMA J, KASUYA M, WATANABE T. Bayesian analysis of time-varying parameter vector autoregressive model for the Japanese economy and monetary policy[J]. Journal of the Japanese & International Economies, 2011, 25(3): 230-245.

Cross-market Information Transmission of Financial Marketization Reform Policy

SONG Yu-chen? ZHANG Han

Abstract: In the context of separate supervision on the financial industry, the release of Chinas financial marketization reform policies is often independent. As a result, the cross-market transmission of them is always lack of overall consideration. By constructing the TVP-VAR model, this paper identifies the cross-market transmission mechanism of reform policy information on the currency market, foreign exchange market, stock market and bond market. It is found that the mechanism is moving closer to the theoretical way and tends to be stable with the overall improvement of Chinas financial marketization. This means that the marketization is not in conflict with the governments control, but it is necessary to identify the macro-impact before the financial market reform policy is put forward, in case of procyclical fluctuation among different sub-markets.

Key words: financial marketization reform; information transmission mechanism; financial regulation

基金項目:教育部人文社會科學重點研究基地重大項目“新常態下我國資本市場與經濟增長的長期協調發展研究”(16JJD790016);教育部哲學社會科學研究重大課題攻關項目“資本市場的系統性風險測度與防范體系構建研究”(17JZD016);國家自然科學基金面上項目“現代金融理論和金融實踐的二重分歧及解決路徑的理論與方法”(71273112)。

作者簡介:宋玉臣,吉林大學商學院應用金融系主任、教授、博士生導師;張晗,吉林大學商學院博士研究生。