共享稅模式的比較與選擇研究

徐 博 其格樂(lè)

內(nèi)容提要:目前世界上大多數(shù)國(guó)家實(shí)行分稅制,分稅制的關(guān)鍵在于按照事權(quán)與支出責(zé)任相匹配原則,確定各級(jí)政府的收入范圍。同時(shí),大多數(shù)國(guó)家以共享稅為主體,不同的共享稅模式選擇影響著中央和地方的收入分配格局。本文以“營(yíng)改增”后深化財(cái)稅體制改革要求為背景,以分稅制財(cái)政體制下共享稅的主體性為研究前提,較為系統(tǒng)地分析了不同的共享稅模式,并基于稅收分享度、稅收貢獻(xiàn)度和財(cái)力保障度三個(gè)方面著重分析我國(guó)現(xiàn)行共享稅模式的效率。通過(guò)研究發(fā)現(xiàn),共享稅模式對(duì)中央的綜合效率逐年上升,而共享稅模式對(duì)地方的綜合效率逐年下降。結(jié)合國(guó)際經(jīng)驗(yàn),提出“調(diào)整共享稅種,構(gòu)建多樣化的共享稅模式,推進(jìn)省以下共享層級(jí)改革,健全地方稅體系等”具體建議。

一、問(wèn)題的提出

分稅制財(cái)政體制運(yùn)行以來(lái),確立了中央和地方以共享型收入分成為主的稅收分享機(jī)制,規(guī)范了中央和地方財(cái)政體制的運(yùn)行,尤其是中央財(cái)政重獲活力,宏觀調(diào)控能力顯著增強(qiáng)。權(quán)責(zé)清晰,是分稅制“分好”的前提,深化分稅制改革要求建立事權(quán)與支出責(zé)任相適應(yīng)的政府間財(cái)政關(guān)系,合理劃分中央和地方的稅收收入。“營(yíng)改增”后,共享稅規(guī)模和范圍進(jìn)一步擴(kuò)大,增值稅五五分成保持了央地間財(cái)力格局的大體穩(wěn)定。目前,央地間事權(quán)與支出責(zé)任劃分改革仍在進(jìn)行,地方稅體系還需健全,再加上我國(guó)稅權(quán)集中、地區(qū)間稅源分布不均衡特點(diǎn),并不具備徹底分稅的條件,繼續(xù)優(yōu)化共享型分稅制符合我國(guó)現(xiàn)階段財(cái)稅體制改革與發(fā)展的要求,而共享稅模式直接影響著共享稅作用的發(fā)揮,關(guān)系著分稅制改革的進(jìn)一步深化,因此研究不同共享稅模式的比較與選擇具有重要的理論與現(xiàn)實(shí)意義。

二、共享稅模式的比較與借鑒

(一)不同國(guó)家的共享稅模式比較

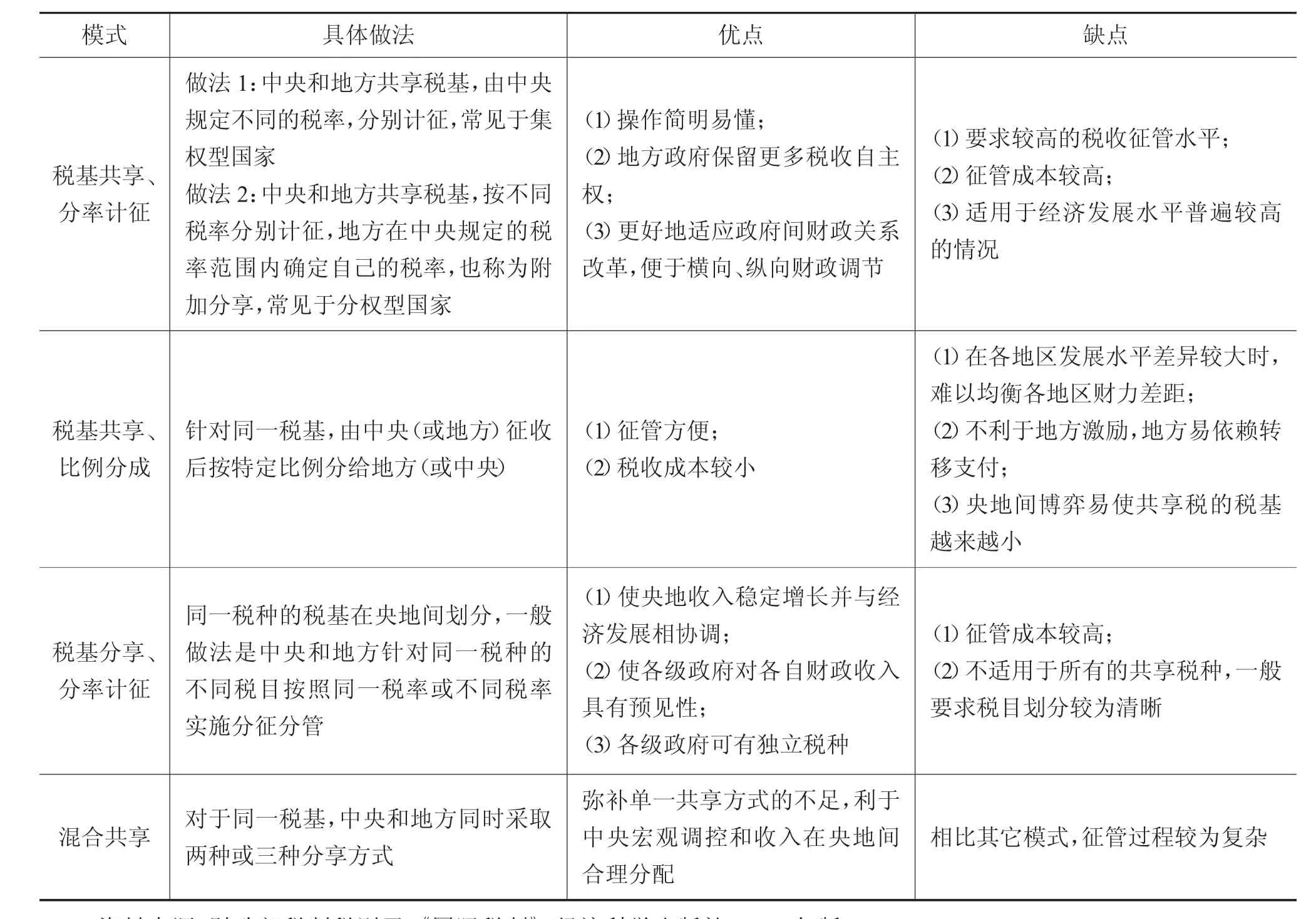

實(shí)踐中,世界上大多數(shù)國(guó)家確立了以共享稅為主的稅收分享機(jī)制,因共享稅模式選擇受多種因素影響,如一國(guó)的政體、政府層級(jí)、財(cái)政體制、稅收制度、稅收征管水平、經(jīng)濟(jì)發(fā)展階段與發(fā)展水平等,共享稅稅種的選擇、共享稅收入的劃分、共享方式及共享層級(jí)不同,各國(guó)的共享稅體現(xiàn)為不同的模式。一是稅基共享、分率計(jì)征模式。如在美國(guó)分權(quán)型財(cái)政體制下,地方稅率主要由地方自己定,各級(jí)政府之間相互獨(dú)立并擁有自主的稅權(quán);在日本集權(quán)型財(cái)政體制下,地方稅率主要由中央決定,稅收立法權(quán)集中于中央,地方被賦予征收權(quán)和一定范圍內(nèi)的稅率選擇權(quán)。二是稅基共享、比例分成模式,該模式需要有相對(duì)健全的轉(zhuǎn)移支付制度,有效彌補(bǔ)地區(qū)間經(jīng)濟(jì)發(fā)展差距,德國(guó)主要采取這種模式。三是稅基分享、分率計(jì)征,具體包括稅基分享、同稅率計(jì)征和稅基分享、差別稅率計(jì)征,對(duì)這種模式美國(guó)、日本和我國(guó)都有所采用,通常體現(xiàn)了不同國(guó)家的分權(quán)需要。

表1 共享稅模式比較

(二)國(guó)外共享稅模式選擇的經(jīng)驗(yàn)借鑒

1.大多數(shù)國(guó)家對(duì)有大型稅基、收入穩(wěn)定的稅種實(shí)施共享模式,且分享比例傾向于中央

大多數(shù)國(guó)家將主體稅種實(shí)施稅收共享,例如,美國(guó)的個(gè)人所得稅、公司所得稅,收入約占其稅收總額的60%(2016 年),日本的個(gè)人所得稅、法人所得稅、消費(fèi)稅,收入約占其稅收總額的52%(2015 年),德國(guó)的個(gè)人所得稅、增值稅、企業(yè)所得稅,收入約占其稅收總額的59%(2016 年)。且一般情況下,為了實(shí)現(xiàn)中央的宏觀調(diào)控職能,收入的分享比例常傾向于中央。

2.因地制宜的地區(qū)間共享稅收入分配

以增值稅為例,德國(guó)增值稅在地區(qū)間分配采用消費(fèi)地原則和均等化原則,地方分享比例為46%,在各州的收入分配上,做到了因地制宜,將人口、消費(fèi)水平、財(cái)政收支納入到稅收分配的影響因素,并且建立了談判機(jī)制以解決分稅過(guò)程中的矛盾。日本的增值稅在地區(qū)間分配同樣采用消費(fèi)地原則和均等化原則相結(jié)合,地方分享部分約占43.60%①李青、吳珊:《增值稅央地分享:中國(guó)現(xiàn)狀、國(guó)際比較及政策啟示》,《國(guó)家行政學(xué)院學(xué)報(bào)》,2017 年第3 期,第119~123 頁(yè)。,并以估測(cè)的“最終消費(fèi)”為主要考慮因素在地區(qū)進(jìn)行增值稅的收入分配。

表2 各國(guó)的共享稅模式比較

3.地方政府有一定程度的稅收自主權(quán)

按照分稅制的原則,分權(quán)要體現(xiàn)中央和地方財(cái)力與事權(quán)相匹配,促進(jìn)中央和地方兩個(gè)積極性。以美國(guó)和日本為例,州和地方在各自管轄范圍內(nèi)有權(quán)決定稅收的開(kāi)、停征以及稅率選擇,并擁有稅收立法權(quán)。日本稅收立法權(quán)高度集中于中央,地方對(duì)主要稅種僅有有限的稅收自主權(quán)。德國(guó)地方政府有地方專享稅種的立法權(quán),某些地方稅種的開(kāi)、停征權(quán),可以看出,這些國(guó)家地方均具有一定程度的稅收自主權(quán)。

4.完善的地方稅收體系

在有一定程度的稅收自主權(quán)基礎(chǔ)上,各級(jí)地方政府有各自的專享稅。美國(guó)州政府以銷售稅作為其主體稅種,地方政府以財(cái)產(chǎn)稅作為主體稅種;日本的地方稅主要包括固定資產(chǎn)稅、事業(yè)稅、居民稅等;德國(guó)的財(cái)產(chǎn)稅、遺產(chǎn)稅和贈(zèng)與稅、博彩稅、啤酒稅、汽車稅、房地產(chǎn)購(gòu)置稅等作為其地方稅。完善的地方稅收體系不僅體現(xiàn)在確立地方主體稅種上,還體現(xiàn)在地方專享稅與共享稅的有機(jī)結(jié)合,為地方提供穩(wěn)定的稅收收入。

三、基于我國(guó)國(guó)情的共享稅模式的效率界定

不同的共享稅模式體現(xiàn)不同的共享效率,基于效率角度分析共享稅,對(duì)于完善當(dāng)前以共享稅為主的央地間收入劃分和未來(lái)分稅制改革的方向具有重要的理論和現(xiàn)實(shí)意義。分稅制涉及分權(quán)、分征、分稅,其核心為分稅。共享稅模式的選擇受分權(quán)程度的影響,進(jìn)而影響著央地間分稅以及對(duì)央地財(cái)力的保障效果。

在西方經(jīng)濟(jì)學(xué)家看來(lái),政府可以通過(guò)多種形式取得履行其職能所需要的公共收入,稅收是最有效或最佳的形式。財(cái)政分權(quán)理論認(rèn)為,賦予地方政府一定的稅收自主權(quán)是地方政府公共物品有效供給的必要保障。

1.馬斯格雷夫(Musgrave)的原則,從有利于各級(jí)政府履行其職能的角度為政府間稅權(quán)劃分提供了全面系統(tǒng)的指導(dǎo)。其中,宜歸于中央的稅收有下列特征:(1)以收入再分配為目標(biāo)的累進(jìn)稅;(2)有穩(wěn)定經(jīng)濟(jì)的作用;(3)稅源在地區(qū)間分布不均;(4)課征于流動(dòng)性生產(chǎn)要素。宜歸于地方的稅收有下列特征:(1)有周期性穩(wěn)定特征,收入起伏較小;(2)依附于居住地;(3)課征于非流動(dòng)性生產(chǎn)要素。

2.羅賓·鮑德威(Robin·Boadway)等人提出的六原則,主要是針對(duì)特定稅種的劃分意見(jiàn)。具體來(lái)說(shuō),適合作為中央稅的有:(1)關(guān)系到社會(huì)公平的所得稅;(2)與資本有關(guān)的可以保障資源自由流動(dòng)的財(cái)產(chǎn)稅或財(cái)產(chǎn)轉(zhuǎn)移稅;(3)多環(huán)節(jié)征收的增值稅、銷售稅。適合作為地方稅的有:(1)具有非流動(dòng)性的稅收;(2)單一環(huán)節(jié)的增值稅、銷售稅。而資源稅涉及公平和效率的權(quán)衡,社會(huì)保障稅具有受益性特征,因此這兩種稅可以由中央和地方共享。

3.塞利格曼(E.R.A. Seligman)三原則,概括為效率原則、適應(yīng)原則和恰當(dāng)原則。效率原則即以征稅效率的高低為標(biāo)準(zhǔn)來(lái)確定稅種的歸屬,適應(yīng)原則是指稅基寬的稅種應(yīng)為中央稅,稅基窄的稅種應(yīng)為地方稅,恰當(dāng)原則即以稅收負(fù)擔(dān)公平與否作為分稅的標(biāo)準(zhǔn)。

在我國(guó)分稅制改革實(shí)踐中,由于稅收立法權(quán)集中于中央,加上國(guó)地稅機(jī)構(gòu)合并,分稅即成為實(shí)現(xiàn)財(cái)權(quán)與事權(quán)相匹配的主要內(nèi)容。又由于地區(qū)間發(fā)展不平衡,欠發(fā)達(dá)地區(qū)擁有財(cái)權(quán)不一定擁有相應(yīng)財(cái)力,因此分稅不僅要體現(xiàn)財(cái)權(quán)與事權(quán)相匹配,還要在事權(quán)與支出責(zé)任相統(tǒng)一的前提下,實(shí)現(xiàn)財(cái)力與支出責(zé)任相匹配。

綜合以上財(cái)政分權(quán)理論和政府間分稅原則,本文認(rèn)為我國(guó)政府間共享稅模式的評(píng)判在于稅收權(quán)限的劃分、共享稅對(duì)稅收收入的貢獻(xiàn)度和對(duì)支出的保障程度。

1.稅收分享度。以財(cái)政分權(quán)為前提,共享稅涉及中央和地方的財(cái)政分享度,因此共享稅模式效率的分析離不開(kāi)稅權(quán)的討論。稅權(quán)包括稅收立法權(quán)、稅收征管權(quán)和稅收收益權(quán),對(duì)應(yīng)分稅制“分權(quán)、分征、分稅”三個(gè)要素。若從稅權(quán)角度分析共享稅模式的效率,我國(guó)的稅收立法權(quán)高度集中于中央,地方僅有有限的稅收征管和制定細(xì)則的權(quán)利,顯然地方的財(cái)權(quán)與事權(quán)是不匹配的,并且對(duì)我國(guó)來(lái)說(shuō),國(guó)地稅合并后,共享稅征管由稅務(wù)總局負(fù)責(zé),因此暫不需要考慮中央和地方對(duì)稅收征管權(quán)的劃分。而從稅收收益權(quán)來(lái)看,共享稅收入在不同層級(jí)政府的劃分,可以用中央、地方共享稅收入/全國(guó)共享稅收入總額這一指標(biāo),表示在共享稅方面中央和地方的分權(quán)程度,這與傳統(tǒng)意義上的稅權(quán)一致,也符合對(duì)稅權(quán)集中國(guó)家的衡量。

2.稅收貢獻(xiàn)度。稅收貢獻(xiàn)度的衡量標(biāo)準(zhǔn)一般分別從中央和地方兩個(gè)角度研究:一是從整體上分析共享稅的收入貢獻(xiàn)度,表明共享稅收入對(duì)央地財(cái)力的影響力,共享稅收入貢獻(xiàn)度用中央和地方各自的共享稅收入對(duì)其財(cái)政收入的貢獻(xiàn)度來(lái)衡量,即中央共享稅收入/中央財(cái)政收入、地方共享稅收入/地方財(cái)政收入①考慮到我國(guó)共享稅為中央和地方兩級(jí)共享,因此地方財(cái)政收入為本級(jí)收入。,比值越大,表明中央和地方財(cái)力對(duì)共享稅的依賴程度越高。二是基于稅制結(jié)構(gòu),分析不同共享稅種的收入貢獻(xiàn)度,表明不同共享稅種對(duì)央地財(cái)力的影響力。不同共享稅種收入貢獻(xiàn)度,用中央和地方對(duì)不同稅種的共享收入占各自總的共享稅收入的比重來(lái)衡量,如我國(guó)增值稅的收入貢獻(xiàn)度分別用中央增值稅收入/中央共享稅收入,地方增值稅收入/地方共享稅收入來(lái)衡量,比值越大,表明該共享稅種的共享稅收入對(duì)中央或地方共享稅收入的貢獻(xiàn)度越高。

3.財(cái)力保障度。支出責(zé)任與財(cái)力保障的匹配是分稅制財(cái)政體制的核心,根據(jù)稅收的彈性原則,稅收收入應(yīng)隨著財(cái)政支出的需要進(jìn)行調(diào)整,因此,選取共享稅收入與財(cái)政支出比重作為共享稅財(cái)力保障度的衡量指標(biāo),以支出角度的事權(quán)作為參照,表明我國(guó)共享稅模式在財(cái)力分配上的效率。

4.三者的關(guān)系。共享稅的稅收分享度體現(xiàn)了共享主體之間的財(cái)權(quán)劃分程度;在分權(quán)基礎(chǔ)上,通過(guò)稅收貢獻(xiàn)度表明共享主體之間的收入劃分情況,同時(shí)表明共享主體對(duì)共享稅的依賴程度;而收入是對(duì)支出的滿足,關(guān)乎共享主體的職能實(shí)現(xiàn),通過(guò)財(cái)力保障度衡量共享稅模式的效率是稅收分享度和稅收貢獻(xiàn)度兩個(gè)指標(biāo)的遞進(jìn),利用財(cái)力保障度可以表明共享稅對(duì)財(cái)政支出的保障程度。

四、我國(guó)共享稅效率的實(shí)踐考察

分稅制改革以來(lái),共享稅在稅種選擇、稅基變動(dòng)、比例調(diào)整等方面不斷優(yōu)化,不可否認(rèn)共享稅對(duì)于調(diào)整我國(guó)政府間關(guān)系、保證央地支出需要等方面發(fā)揮著積極的作用。目前,我國(guó)共有18 個(gè)稅種,其中共享稅種包括增值稅、個(gè)人所得稅、企業(yè)所得稅、城市維護(hù)建設(shè)稅、資源稅、印花稅,具體包括稅基共享、比例分成和稅基分享、分率計(jì)征等模式(如表3 所示)。基于前述討論,從我國(guó)現(xiàn)行共享稅模式的稅收分享度、收入貢獻(xiàn)度和財(cái)力保障度分析我國(guó)共享稅模式的效率情況。

表3 我國(guó)現(xiàn)行共享稅模式

(一)共享稅的稅收分享度

衡量我國(guó)共享稅的稅收分享度,采用的指標(biāo)為中央、地方共享稅收入分別占共享稅收入總額的比重。目前,我國(guó)稅收收入中的70%以上屬于共享稅,中央和地方在共享稅收入分享中約各占50%左右(見(jiàn)表4)。其中,中央占比略高于地方占比,尤其是“營(yíng)改增”以來(lái),中央的共享稅收入有所提高。目前我國(guó)的增值稅、個(gè)人所得稅為稅基共享、比例分成模式,增值稅為五五分成,企業(yè)所得稅為六四分成,從分成比例上來(lái)看,中央稅收收益較高。資源稅和城建稅為稅基分享模式,中央和地方的稅率相同,地方分權(quán)程度低于中央且地方按不同稅率征收。企業(yè)所得稅為稅基共享、比例分成和稅基分享的混合模式,地方的稅收分享度不高。

表4 我國(guó)共享稅收入劃分 單位:%

(二)共享稅的稅收貢獻(xiàn)度

研究不同共享稅模式的稅收貢獻(xiàn)度,一是分析共享稅收入對(duì)財(cái)政收入的貢獻(xiàn)度,如中央和地方共享稅收入占各自財(cái)政收入的比重;二是分析不同共享稅稅種對(duì)共享稅收入的稅收貢獻(xiàn)度。如表5所示,中央共享稅收入占中央財(cái)政收入的比重高于地方共享稅收入占地方財(cái)政收入的比重,表明共享稅收入對(duì)于中央財(cái)力的貢獻(xiàn)度高于地方①本文所指中央財(cái)政收入、地方財(cái)政收入、中央共享稅收入、地方共享稅收入均為本級(jí)收入。。中央稅收收入中共享稅收入比重逐年增加,而地方稅收收入中共享稅收入也占到75%左右,可見(jiàn)中央和地方財(cái)政收入對(duì)共享稅的依賴程度均較高。

表5 中央和地方共享稅收入占各自財(cái)政、稅收收入的比重 單位:%

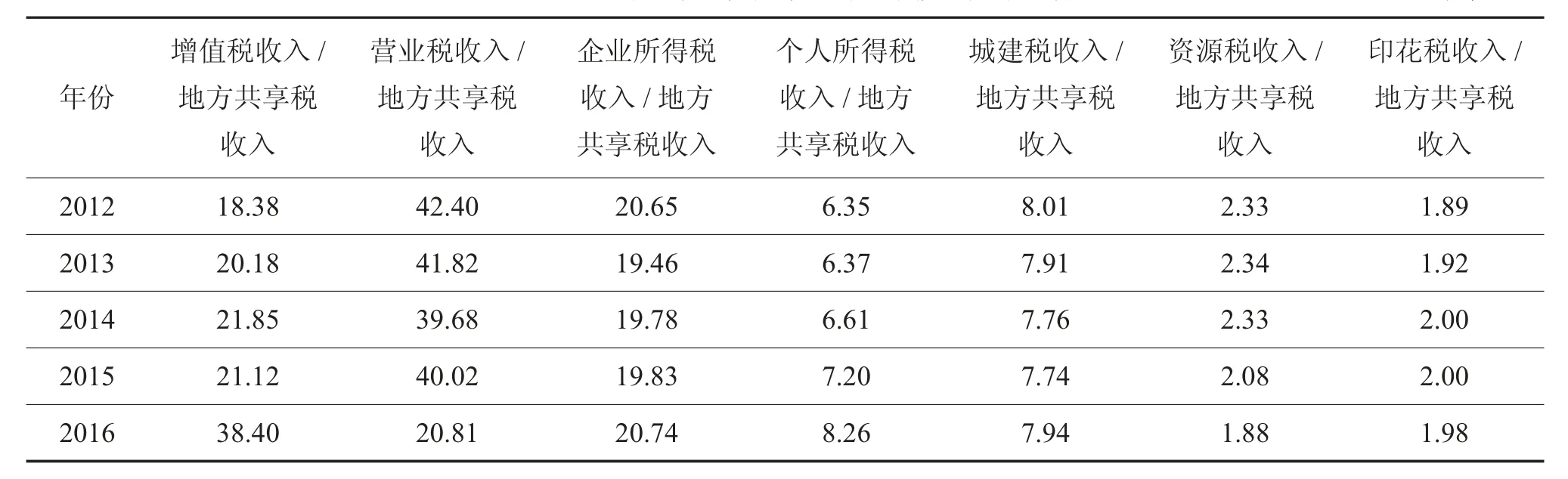

不同共享稅種稅收貢獻(xiàn)度,用中央和地方的不同共享稅種收入與各自共享稅收入總額的占比來(lái)衡量。“營(yíng)改增”之前,不同共享稅種對(duì)中央共享稅收入的貢獻(xiàn)度中,增值稅貢獻(xiàn)度最大,2012-2016年其平均水平為49%,次之為企業(yè)所得稅和個(gè)人所得稅,其余共享稅種的收入貢獻(xiàn)度較小(表6、表7 所示)。“營(yíng)改增”之后,增值稅替代營(yíng)業(yè)稅,成為對(duì)地方共享稅收入貢獻(xiàn)度最高的共享稅,高于其對(duì)中央共享稅收入貢獻(xiàn)度;企業(yè)所得稅、個(gè)人所得稅對(duì)中央共享稅收入貢獻(xiàn)度則高于地方,與國(guó)際上所得稅由中央專享或分享比例傾向于中央的分享趨勢(shì)相同(圖1、圖2 所示)。

表6 中央的共享稅收入貢獻(xiàn)度(分稅種) 單位:%

表7 地方的共享稅收入貢獻(xiàn)度(分稅種) 單位:%

圖1 2017 年中央共享稅收入的貢獻(xiàn)度(分稅種)

圖2 2017 年地方共享稅收入的貢獻(xiàn)度(分稅種)

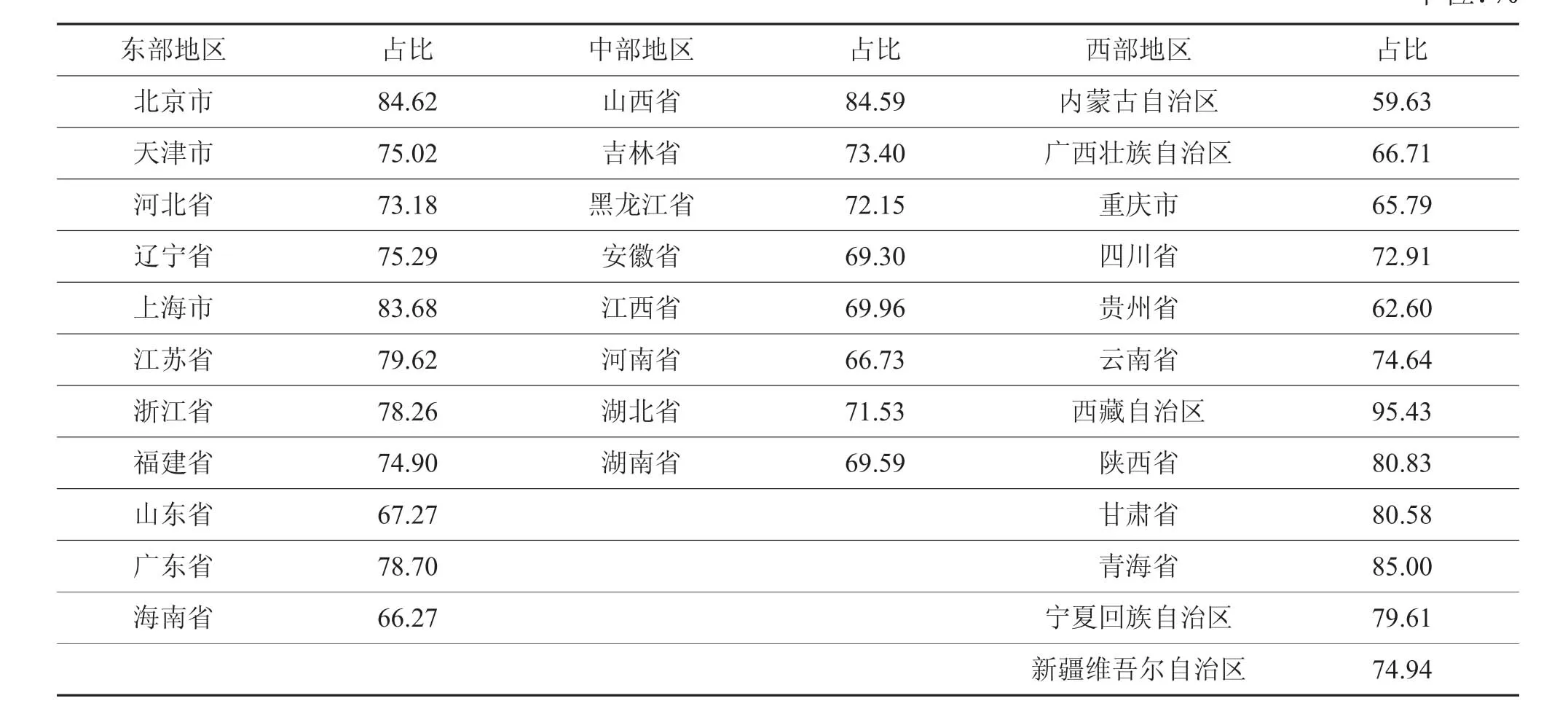

分析各地區(qū)共享稅的稅收貢獻(xiàn)度,按照經(jīng)濟(jì)發(fā)展水平將我國(guó)各地區(qū)劃分為東中西部①東部地區(qū)包括:北京市、天津市、河北省、遼寧省、上海市、江蘇省、浙江省、福建省、山東省、廣東省、海南省;中部地區(qū)包括:山西省、吉林省、黑龍江省、安徽省、江西省、河南省、湖北省、湖南省;西部地區(qū)包括:內(nèi)蒙古自治區(qū)、廣西壯族自治區(qū)、重慶市、四川省、貴州省、云南省、西藏自治區(qū)、陜西省、甘肅省、青海省、寧夏回族自治區(qū)、新疆維吾爾自治區(qū)。,將各省的增值稅、企業(yè)所得稅、個(gè)人所得稅、城建稅、資源稅、印花稅的收入加總記為其共享稅收入。根據(jù)測(cè)算,如表8 所示,2016 年各地區(qū)共享稅收入對(duì)于稅收的貢獻(xiàn)度較高,最低占比也在60%左右,最高的為西藏自治區(qū),達(dá)到95.43%,這與西藏地區(qū)低稅收的特殊性有關(guān),從東中西部平均水平來(lái)看,并無(wú)明顯差異。

表8 2016 年各地區(qū)共享稅收入占其稅收收入總額的比重 單位:%

(三)共享稅的財(cái)力保障度

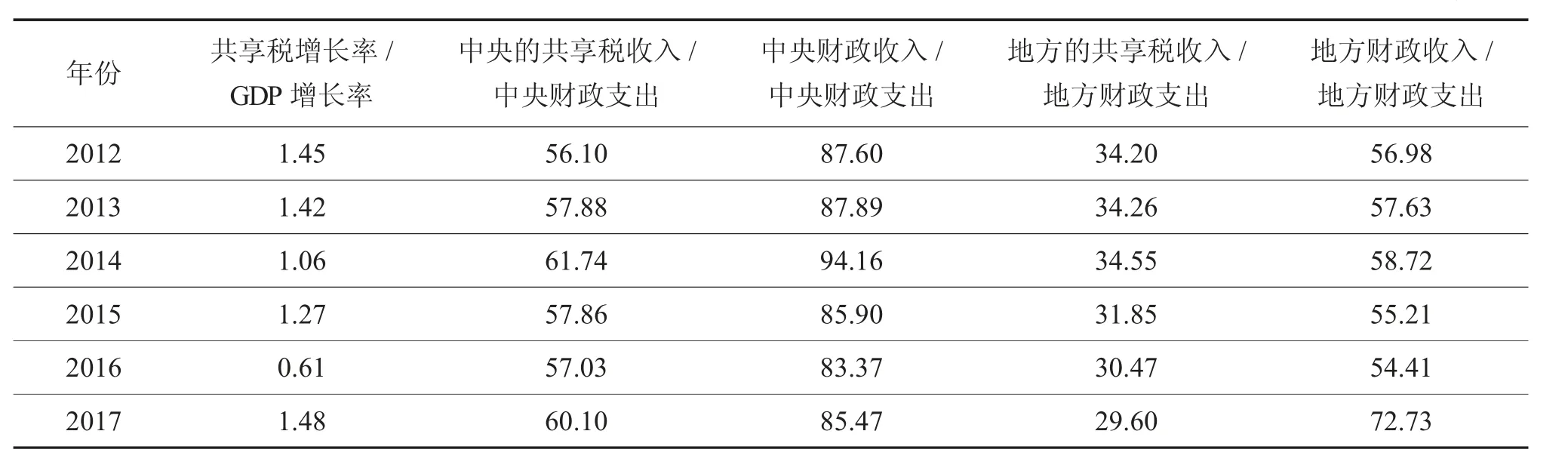

從2012-2017 年實(shí)際共享稅增長(zhǎng)率與GDP 增長(zhǎng)率對(duì)比情況看,受“營(yíng)改增”影響,只有2016 年共享稅增長(zhǎng)率低于GDP 增長(zhǎng)率。從對(duì)中央財(cái)力保障來(lái)看,中央的共享稅收入對(duì)其支出滿足程度的平均水平約為58%,高于地方共享稅對(duì)地方支出保障的平均水平32.5%,并且地方共享稅收入與地方財(cái)政支出的比重逐年降低,但地方共享稅收入在滿足地方財(cái)力需要方面仍發(fā)揮重要作用。

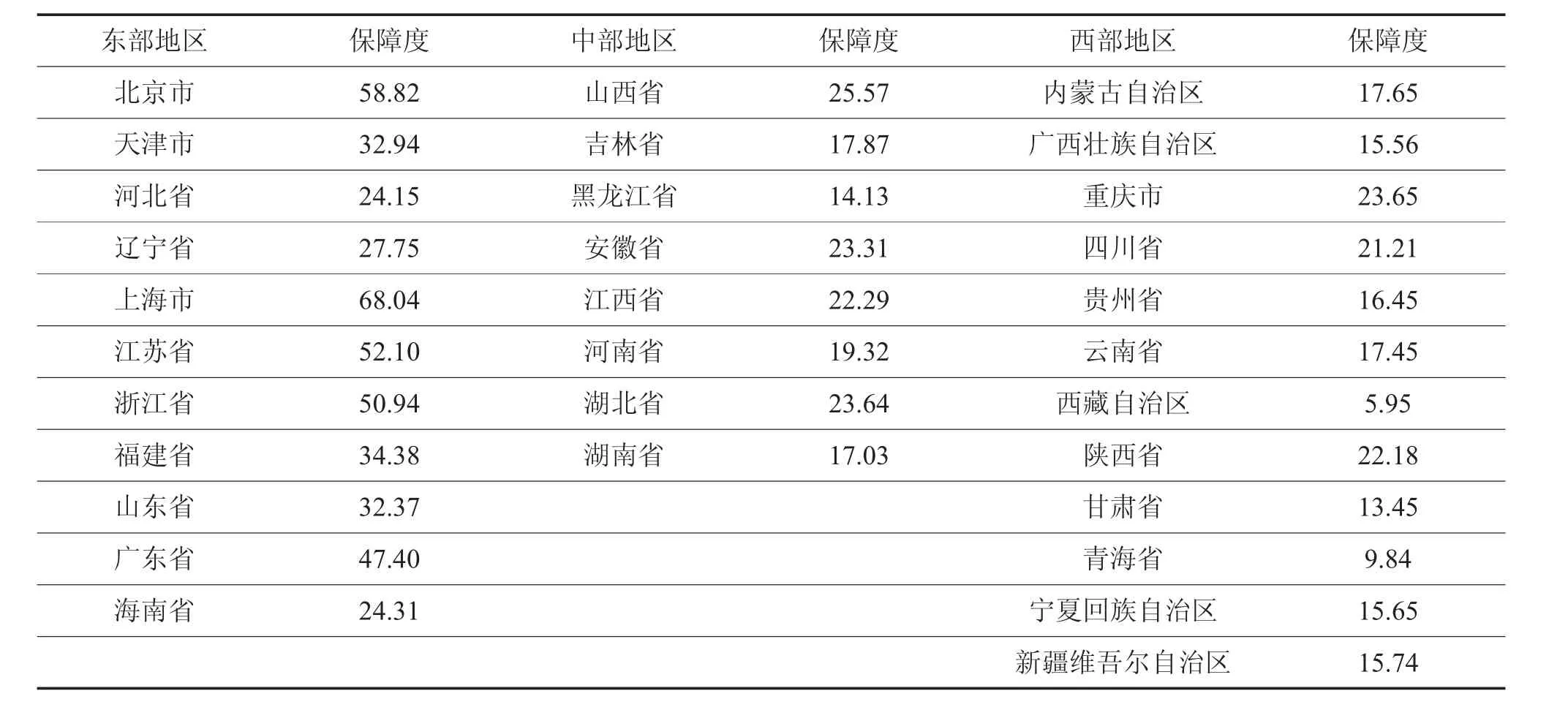

具體看各地區(qū)共享稅收入的財(cái)力保障度(地區(qū)共享稅收入/地區(qū)財(cái)政支出),如表10 所示,東部地區(qū)共享稅對(duì)財(cái)政支出的保障度明顯高于中西部地區(qū),共享稅雖為地方收入的主體來(lái)源,但不同地區(qū)的共享稅和其經(jīng)濟(jì)發(fā)展水平直接相關(guān)。一般來(lái)說(shuō),經(jīng)濟(jì)發(fā)展水平越高,共享稅收入越高,其財(cái)力保障度也越高。

表9 中央與地方共享稅的財(cái)力保障度 單位:%

表10 2016 年各地區(qū)共享稅收入的財(cái)力保障度 單位:%

(四)共享稅模式的綜合效率

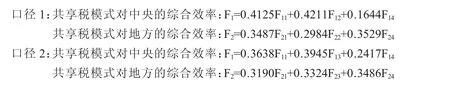

應(yīng)用綜合評(píng)價(jià)法中的因子分析法,分別基于中央和地方,將共享稅的稅收分享度、稅收貢獻(xiàn)度(包括對(duì)稅收收入的貢獻(xiàn)度和對(duì)財(cái)政收入的貢獻(xiàn)度)以及財(cái)力保障度三個(gè)指標(biāo)作為因子,可以對(duì)共享稅的綜合效率進(jìn)行評(píng)價(jià),并確定每個(gè)因子對(duì)綜合效率的影響程度,其中稅收貢獻(xiàn)度分為共享稅對(duì)稅收收入的貢獻(xiàn)度和對(duì)財(cái)政收入的貢獻(xiàn)度兩種口徑。具體在SPSS 中進(jìn)行降維因子分析,根據(jù)所得的成份矩陣(數(shù)據(jù)見(jiàn)表11、12),對(duì)每個(gè)因子的成份進(jìn)行加權(quán)平均,得出各因子在共享稅效率中的權(quán)重。

根據(jù)文中已計(jì)算的中央和地方的稅收分享度、稅收貢獻(xiàn)度和財(cái)力保障度數(shù)據(jù),得到最后對(duì)中央和地方的共享稅綜合效率。

表11 共享稅模式綜合效率的因子及成份(1)

表12 共享稅模式綜合效率的因子及成份(2)

表13 我國(guó)中央和地方的共享稅模式綜合效率值

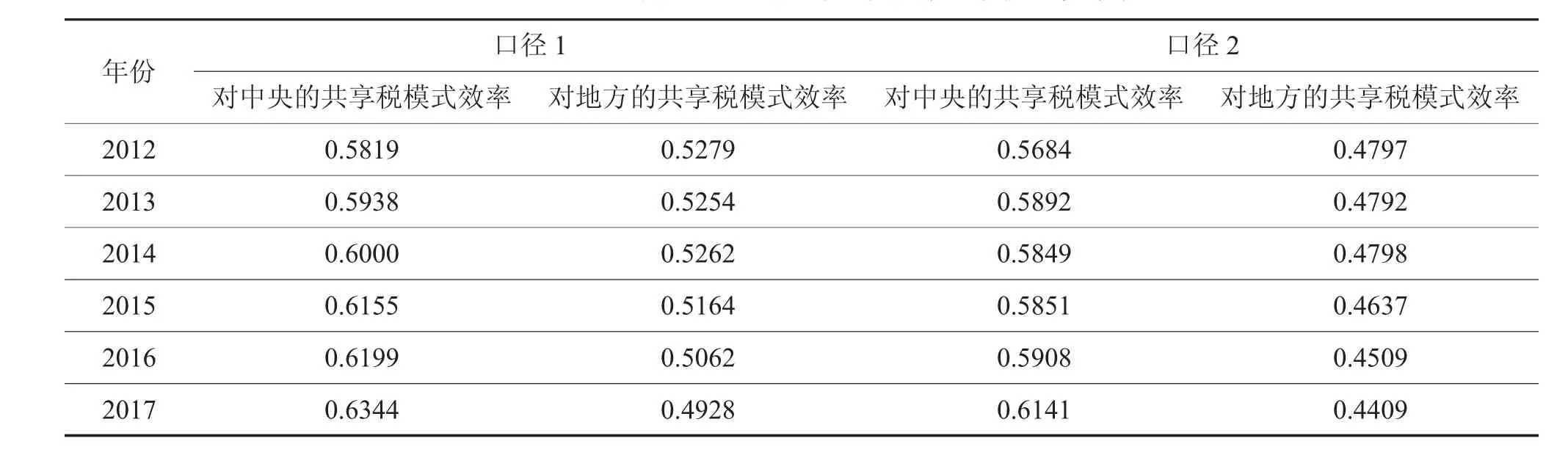

根據(jù)結(jié)果可知,2012-2017 年,對(duì)中央的共享稅模式綜合效率逐漸提高,與之相反,對(duì)地方的共享稅模式綜合效率卻逐漸降低,可見(jiàn)現(xiàn)行的共享稅模式改革對(duì)地方來(lái)說(shuō),整體效率水平是逐年下降的。

在不同效率因子對(duì)綜合效率的影響方面,對(duì)于中央來(lái)說(shuō),不論是口徑1 還是口徑2,稅收貢獻(xiàn)度均對(duì)共享稅模式效率的影響力度最大,稅收分享度次之,而財(cái)力保障度則最小。對(duì)于地方來(lái)說(shuō),共享稅在財(cái)力保障方面效用最高。通過(guò)共享稅模式的效率考察,表明我國(guó)現(xiàn)階段共享稅模式對(duì)中央的收入貢獻(xiàn)較大,對(duì)地方支出保障較高。

五、結(jié)論與對(duì)策建議

(一)結(jié)論

從稅收分享度角度來(lái)看,我國(guó)的稅收立法權(quán)集中于中央,中央與地方對(duì)共享稅的占比各50%左右;從稅收貢獻(xiàn)度來(lái)看,我國(guó)中央和地方的財(cái)力對(duì)共享稅的依賴程度均較高;從財(cái)力保障度來(lái)看,共享稅對(duì)地方財(cái)政支出的保障程度更高。從共享稅模式的綜合效率來(lái)看,隨著“營(yíng)改增”的實(shí)施,中央的共享稅綜合效率值逐年上升,而地方的共享稅綜合效率值呈逐年下降趨勢(shì),而共享稅的效率取決于共享稅模式的選擇。

(二)對(duì)策建議

由于我國(guó)共享稅收入是各級(jí)政府稅收收入的主要來(lái)源,基于經(jīng)濟(jì)穩(wěn)定性、政策持續(xù)性及收入格局不變的要求,在保持現(xiàn)有中央與地方收入分配格局大體穩(wěn)定的前提下,繼續(xù)以稅基共享、比例分成模式為主,保持現(xiàn)有共享稅主體稅種收入規(guī)模的大體穩(wěn)定。循序漸進(jìn)地推進(jìn)不同稅收的共享模式改革,適當(dāng)給予地方一定的稅收自主權(quán),以激勵(lì)地方政府稅收努力,保證地方收入彈性,實(shí)現(xiàn)中央的統(tǒng)一管理與地方的因地制宜相結(jié)合。

1.調(diào)整共享稅種選擇。理論與實(shí)踐表明,有大型稅基的稅種如增值稅、企業(yè)所得稅、個(gè)人所得稅等,適合作為共享稅;具有調(diào)節(jié)作用的稅種如資源稅、消費(fèi)稅等也適合作為共享稅。考慮我國(guó)目前的實(shí)際情況,一是將消費(fèi)稅由中央稅改為稅基分享模式的共享稅。在具體稅基劃分中,可將實(shí)木地板、首飾珠寶、化妝品等小稅目調(diào)整為地方收入,煙、酒、成品油、車輛類稅目等較大體量收入仍歸中央,因?yàn)槿魧煛⒕频认M(fèi)稅主要收入劃歸地方,容易導(dǎo)致地方鼓勵(lì)消費(fèi)此類劣效商品,形成消費(fèi)扭曲,并加劇地區(qū)間財(cái)政收入的不平衡。二是資源稅由稅基分享模式轉(zhuǎn)變?yōu)槎惢蚕怼⒈壤殖赡J健kS著資源與生態(tài)環(huán)境對(duì)經(jīng)濟(jì)發(fā)展的重要作用,通過(guò)稅收調(diào)節(jié)實(shí)現(xiàn)自然資源的合理有效利用,需要在中央層面上考慮到國(guó)內(nèi)各項(xiàng)資源的平衡和影響,因此建議資源稅采取稅基共享、比例分成模式,并且地方有較高分成比例。

2.適度推進(jìn)稅基共享、分率計(jì)征模式。隨著我國(guó)國(guó)地稅機(jī)構(gòu)的合并以及稅收征管水平的提高,可在時(shí)機(jī)成熟時(shí),推進(jìn)稅基共享、分率計(jì)征模式。稅基共享、分率計(jì)征模式并非對(duì)所有稅種均適用,依據(jù)美、日等國(guó)的經(jīng)驗(yàn),所得稅適宜稅基共享、分率計(jì)征模式,地方在中央設(shè)定稅率原則的基礎(chǔ)上可以有一定的稅率選擇權(quán)。

3.推進(jìn)財(cái)政層級(jí)的扁平化改革,因地制宜探索省以下共享稅模式。以日本和德國(guó)為例,二者都實(shí)行三級(jí)財(cái)政,作為同一級(jí)財(cái)政,日本的市、町、村和德國(guó)的市、縣的財(cái)政規(guī)模大小不同。我國(guó)目前實(shí)行的是省、市、縣、鄉(xiāng)四級(jí)地方財(cái)政層級(jí),2014 年新預(yù)算法頒布明確了鄉(xiāng)鎮(zhèn)財(cái)政的法律地位,因此需要通過(guò)推動(dòng)省直管縣、鄉(xiāng)財(cái)縣管等財(cái)政層級(jí)改革,因地制宜地探索省以下共享稅模式。

4.完善稅制促進(jìn)稅收公平分配。加強(qiáng)增值稅稅制改革,實(shí)現(xiàn)增值稅在地區(qū)間分配方式由“生產(chǎn)地原則”向“消費(fèi)地原則”轉(zhuǎn)變,解決稅源和稅收的背離問(wèn)題,促進(jìn)地區(qū)間稅收共享的公平。

5.確定地方稅主體稅種,健全地方稅收體系。加快房地產(chǎn)稅立法,適時(shí)開(kāi)征房地產(chǎn)稅、遺產(chǎn)稅等財(cái)產(chǎn)稅作為地方主體稅種。同時(shí)考慮在中央統(tǒng)一的稅收政策下,適當(dāng)給予地方一定的稅收自主權(quán),允許開(kāi)征具有地方特色的地方稅,實(shí)現(xiàn)共享稅與地方稅的有機(jī)結(jié)合,健全地方稅收體系。