企業(yè)金融資產(chǎn)配置與全要素生產(chǎn)率之謎

許平祥 李寶偉

摘 要:全要素生產(chǎn)率增長放緩的“生產(chǎn)率之謎”根源之一在于企業(yè)金融化行為,表現(xiàn)為企業(yè)越來越偏好配置金融資產(chǎn)。理論上,企業(yè)金融資產(chǎn)配置對全要素生產(chǎn)率存在“儲蓄”和“擠出”的雙重作用機制。進一步地,基于2008—2016年A股制造業(yè)上市公司的財務(wù)數(shù)據(jù),采用GMM方法,實證了“生產(chǎn)率之謎”來自金融化假說的一個解釋。實證結(jié)果顯示:(1)金融資產(chǎn)配置與TFP二者之間呈現(xiàn)倒U型關(guān)系,說明金融資產(chǎn)配置在“TFP增速下降”之謎中扮演了促進因子的角色;(2)金融資產(chǎn)配置的擠出效應(yīng)大于儲蓄效應(yīng),表明企業(yè)套利動機強于儲蓄動機,意味著長期來看TFP增長動力趨于弱化;(3)對TFP作用大小隨企業(yè)所有權(quán)性質(zhì)呈現(xiàn)出較大差異,非國有制造業(yè)企業(yè)的“儲蓄”效應(yīng)更加顯著,而國有制造業(yè)企業(yè)則更多的是擠出效應(yīng);(4)融資約束越小、杠桿率越高、機構(gòu)投資者越集中、企業(yè)規(guī)模越大和托賓Q值越低的企業(yè)更加偏好金融資產(chǎn)配置,其通過“擠出”效應(yīng)而對TFP的負向作用也越大。因此,警惕企業(yè)金融活動的過度化,并采用差別化的“疏”“堵”結(jié)合的金融供給側(cè)結(jié)構(gòu)性改革讓制造業(yè)企業(yè)能“安心做好主業(yè)”。

關(guān)鍵詞:金融資產(chǎn)配置;全要素生產(chǎn)率;擠出效應(yīng);儲蓄效應(yīng)

文章編號:2095-5960(2019)06-0044-12;中圖分類號:F830;文獻標識碼:A

黨的十九大報告提出建設(shè)現(xiàn)代經(jīng)濟體系,即以信息和智能技術(shù)為指引,以實體經(jīng)濟為核心的產(chǎn)業(yè)發(fā)展體系。把實體經(jīng)濟放在歷史和戰(zhàn)略高度的關(guān)鍵位置,這意味著必然需要處理好產(chǎn)業(yè)資本與金融資本的關(guān)系,二者良性循環(huán)互動是促進經(jīng)濟系統(tǒng)現(xiàn)代化的重要內(nèi)容。然而,當產(chǎn)業(yè)資本完全處于金融資本形態(tài)的控制之下,衰落是其必然無法逃離的終結(jié),正如發(fā)達國家經(jīng)濟經(jīng)歷的“去工業(yè)化”和經(jīng)濟“虛擬化”所引發(fā)的“富有而脆弱”態(tài)勢。[1]當流通中的貨幣演化形式逐步脫離產(chǎn)業(yè)資本,而越來越多地表現(xiàn)為金融資本,并且開始獨立運作以直接獲得更多租金為目的,就削弱了實體經(jīng)濟創(chuàng)造新價值的基礎(chǔ),那么經(jīng)濟必然表現(xiàn)出金融投資的狂熱而實體產(chǎn)業(yè)的衰落。[2]一方面,金融通過金融脫媒的形式提高轉(zhuǎn)化效率的同時,使得實體企業(yè)以“上市”作為目標蔚然成風,并主動參與金融資產(chǎn)的配置和交易;另外一方面,金融系統(tǒng)內(nèi)部本身的影子化;從而使得金融背離實體經(jīng)濟暴露出非生產(chǎn)性金融服務(wù)的齜牙[3]。換言之,大量資本游離于實際生產(chǎn)過程之外,進入房地產(chǎn)、證券和外匯等市場,直接跳過實體經(jīng)濟而構(gòu)成自我獨立循環(huán)。[4]

尤為明顯的是,作為實體經(jīng)濟重要組成部分的制造業(yè)在經(jīng)濟金融化過程中充當了“先鋒號”的角色。無論是制造業(yè)企業(yè)金融資產(chǎn)存量(總量)還是金融投資獲利(流量),都呈現(xiàn)快速增長趨勢。當前,人口和資源紅利逐漸消失而技術(shù)創(chuàng)新動力不足,制造業(yè)企業(yè)金融資產(chǎn)配置確實可以帶來利潤增長的短期效應(yīng)。并且隨著其參與的不斷深入,推動資金不斷流向虛擬經(jīng)濟部門,引發(fā)制造業(yè)企業(yè)利潤的“虛假繁榮”。然而,這種繁榮卻有可能以削弱制造業(yè)長期發(fā)展?jié)摿榇鷥r,使得經(jīng)濟陷入漢森和薩默斯所謂的“TFP增長”停滯困境。[5]發(fā)達國家正在深刻檢討這種經(jīng)濟金融化發(fā)展模式,矯正其企業(yè)過度參與金融投資引發(fā)“去工業(yè)化”的負面后果,奧巴馬和特朗普政府都實施了“再工業(yè)化”政策,采用重新振興制造業(yè)的戰(zhàn)略。[6]我國制造業(yè)已步入轉(zhuǎn)型升級的關(guān)鍵階段,企業(yè)金融資產(chǎn)配置對企業(yè)的實體投資行為將產(chǎn)生什么樣的影響?如何防止制造業(yè)企業(yè)過度金融化對長期增長潛能的削弱?為了回答以上兩個問題,弄清楚企業(yè)金融資產(chǎn)配置對TFP的作用機制就尤為重要。本文試圖利用微觀制造業(yè)企業(yè)的資產(chǎn)負債表數(shù)據(jù),采用RAM-SFA-RAM的三階段組合效率模型,對我國制造業(yè)企業(yè)全要素生產(chǎn)率的動態(tài)進行了測算,從微觀上來觀測“生產(chǎn)率之謎”,并從流量和存量兩個層面來探討金融資產(chǎn)配置對制造企業(yè)全要素生產(chǎn)率的影響。

一、文獻綜述

企業(yè)金融資產(chǎn)配置動態(tài)及其影響,屬于經(jīng)濟金融化或經(jīng)濟虛擬化研究范疇的一個重要課題。企業(yè)是經(jīng)濟系統(tǒng)的細胞,經(jīng)濟金融化的微觀驅(qū)動機制是企業(yè)的金融化,表現(xiàn)為企業(yè)越來越頻繁地參與金融活動。宏觀層面視角對金融化的考察,已獲得較為充分的研究和討論。而從微觀企業(yè)的角度來觀測經(jīng)濟金融化現(xiàn)象,雖但直到2007年金融危機之后,才逐漸激發(fā)了學(xué)者對企業(yè)金融化的深入考察,包括對企業(yè)參與金融資產(chǎn)活動的動機、影響、機制及后果的探索。本文研究企業(yè)金融資產(chǎn)配置對全要素生產(chǎn)率的影響基于兩方面的文獻:其一,企業(yè)參與金融資產(chǎn)配置的動機,即企業(yè)金融化的驅(qū)動力機制相關(guān)文獻;其二,企業(yè)金融化如何影響其全要素生產(chǎn)效應(yīng),即企業(yè)影響創(chuàng)新、投資和生產(chǎn)率的相關(guān)文獻。

(1)企業(yè)參與金融配置的原因。對于企業(yè)為什么參與金融資產(chǎn)配置,存在制度假說、政策紅利假說和利潤緩和假說等,但大多文獻一致認為資本矛盾運動是企業(yè)金融化的根本原因,而實體和金融投資報酬率的差異是其直接原因。如Assa等(2012)等[7]認為非金融企業(yè)面臨投資回報率的不斷下降,被迫將資本從生產(chǎn)領(lǐng)域轉(zhuǎn)移至金融市場;Brett Christophers等(2017)[8]則指出“股東價值最大化”的激勵作用使得非金融企業(yè)( NFCs) 管理者更多關(guān)注短期回報率,并熱衷于采取兼并或回購行為;Giannetti等(2011)[9]指出國有企業(yè)由于擁有正規(guī)金融的優(yōu)勢,通過委貸而使其影子銀行化;江春和李巍(2013)[10]研究了我國非金融企業(yè)參與金融交易的影響因素,認為起決定作用的是實業(yè)和金融資產(chǎn)的報酬率差異;余琰和李怡宗(2016)[11]發(fā)現(xiàn)從事高息委托貸款的企業(yè)營業(yè)利潤率降低的同時,其營業(yè)外資產(chǎn)收益率卻增加;張成思和張步曇(2015)[12]指出企業(yè)金融化的重要形式是非金融企業(yè)對金融業(yè)股權(quán)的投資,從而保證企業(yè)利潤的加速積累。

(2)企業(yè)金融化對創(chuàng)新的影響。關(guān)于企業(yè)金融化和創(chuàng)新之間的關(guān)系,目前存在促進和抑制兩種不同的觀點。關(guān)于企業(yè)金融化和創(chuàng)新之間的關(guān)系,目前存在促進和抑制兩種不同的觀點。部分學(xué)者認為企業(yè)通過金融化改善其外部融資困境,如鞠曉生(2013) [13]和謝家智(2014)等[14]考察了企業(yè)金融化、融資約束和技術(shù)創(chuàng)新投入之間的關(guān)系,發(fā)現(xiàn)企業(yè)金融化的財務(wù)效應(yīng)有助于提高創(chuàng)新研發(fā)投入,兩者之間存在較強的正向關(guān)系。另外部分學(xué)者則認為若總量資本既定,金融資產(chǎn)投資與實體投資互為競爭關(guān)系,從而通過擠出效應(yīng)導(dǎo)致研發(fā)創(chuàng)新的下降;如Luca Riccetti (2016)等[15]研究發(fā)現(xiàn),制造業(yè)的過度金融化誘使企業(yè)忽視實體創(chuàng)新的增利功能,而是轉(zhuǎn)型為能獲得更高報酬的非生產(chǎn)性高端服務(wù)業(yè),表現(xiàn)為經(jīng)濟“去工業(yè)化”的同時對企業(yè)創(chuàng)新能力的抑制。王紅建(2017)[16]則認為二者的關(guān)系取決于金融化程度,實證發(fā)現(xiàn)我國實體企業(yè)金融化23%為促進與擠出的拐點;劉貫春(2017)[17]從金融資產(chǎn)配置角度考察了其對企業(yè)研發(fā)創(chuàng)新的“擠出”和“擠入”效應(yīng),認為二者關(guān)系取決于金融資產(chǎn)的“蓄水池”和“替代品”功能的發(fā)揮。

(3)與對創(chuàng)新的作用類似,企業(yè)金融投資與實體投資之間的關(guān)系也存在不同的研究結(jié)論。如張軍等(2009)[18]考察我國上市公司企業(yè)投資決策行為,發(fā)現(xiàn)金融自由化通過改變?nèi)谫Y約束條件而促進了企業(yè)投資;張慕瀕等(2014)[19]分析了經(jīng)濟金融化對民營企業(yè)的投資影響,認為金融化會扭曲實體經(jīng)濟的金融條件,并不利于民營企業(yè)外部融資的緩解;宋軍等(2015)[20]考察了財務(wù)投資收益與經(jīng)營業(yè)務(wù)利潤的關(guān)系,發(fā)現(xiàn)二者之間表現(xiàn)出 “U”特征;而進一步地,Smita(2014)[21]和Gonzaalez(2013)[22]等發(fā)現(xiàn)金融化對非金融類企業(yè)的實體投資會產(chǎn)生“擠出”效應(yīng)。

(4)考察全要素生產(chǎn)率中的金融因素,大多文獻從金融發(fā)展或者金融資源配置效率的角度展開。如劉小玄 (2011)[23]以規(guī)模工業(yè)企業(yè)為樣本,考察了其流動負債的決定水平,發(fā)現(xiàn)金融改革并沒有促進微觀企業(yè)層面的全要素生產(chǎn)率的提高;張慶君(2016)[24]認為由于不同所有制企業(yè)面臨融資條件和融資成本差異,從而產(chǎn)生金融錯配,阻礙了全要素生產(chǎn)率的提高;李健等(2017)[25]金融發(fā)展對TFP增長的影響取決于金融發(fā)展和實體部門經(jīng)濟發(fā)展之間的增長差異,當前者增速超過后者增速的54.5%時起到抑制作用,反之則存在促進效應(yīng);馬勇等(2017)[26]考察了金融之于全要素生產(chǎn)率的影響,認為金融發(fā)展和TFP之間存在顯著的正U型關(guān)系;葛鵬飛等(2018)[27]利用跨國面板數(shù)據(jù),實證發(fā)現(xiàn)創(chuàng)新異質(zhì)性能顯著影響金融發(fā)展對綠色TFP的影響,尤其是基礎(chǔ)創(chuàng)新能有效減輕副作用程度。

(5)本文的邊際貢獻。首先,已有文獻考察全要素生產(chǎn)率中的金融因素時,多從金融發(fā)展或資源配置效率等角度開展,本文提供了企業(yè)利潤最大化投資決策的盈利模式視角,并直接把企業(yè)參與金融化活動與全要素生產(chǎn)率納入統(tǒng)一分析框架。其次,已有文獻通常僅從金融資產(chǎn)持有來定義金融資產(chǎn)配置,忽略了存量—流量一致性的問題,本文在考察企業(yè)金融資產(chǎn)配置行為時,納入存量(金融資產(chǎn)持有量)和流量(金融資產(chǎn)投資利潤)兩個維度。第三,關(guān)于金融資產(chǎn)配置的研究往往分割“儲蓄池”和“替代品”功能,忽略了資產(chǎn)配置過程中兩種功能并存共同發(fā)生作用,本文在實證過程中考慮上述兩種功能的并存特征,提出“儲蓄”和“擠出”效應(yīng)。第四,僅有少部分文獻如張成思(2016)[4]和劉貫春(2017)[19]以我國上市公司的實際數(shù)據(jù)以“企業(yè)金融化之于創(chuàng)新”進行了經(jīng)驗分析,本文以我國制造業(yè)上市企業(yè)的微觀數(shù)據(jù)為基礎(chǔ),不僅豐富了企業(yè)金融化的制造業(yè)樣本證據(jù);而且在反映長期競爭優(yōu)勢指標中,用TFP代替專利,在考察企業(yè)長期競爭潛力的分析中更加有效。

二、企業(yè)金融資產(chǎn)配置對全要素生產(chǎn)率的作用機理

企業(yè)全要素生產(chǎn)率(TFP)可以理解為不能由要素投入所解釋的“剩余”部分,衡量企業(yè)實際生產(chǎn)活動中投入產(chǎn)出效率,是企業(yè)構(gòu)建長期競爭優(yōu)勢的來源和持續(xù)發(fā)展的基礎(chǔ)。[28]金融資產(chǎn)配置一方面發(fā)揮“儲蓄”功能緩解外部融資約束,產(chǎn)生“儲蓄”效應(yīng);另一面作為“替代品”對企業(yè)實物投資產(chǎn)生“擠出”效應(yīng)。前者意味著增加了實際生產(chǎn)過程中的投資,有利于創(chuàng)新、改善技術(shù)工藝、提升組織效率和構(gòu)建長期競爭優(yōu)勢促進全要素生產(chǎn)率的提升。而后者促使企業(yè)減少經(jīng)營性投資而更多投資金融資產(chǎn),對企業(yè)TFP造成的負向擠出效應(yīng);即為獲取更多的金融利潤,使得企業(yè)目標陷入短期利益最大化,模糊了長期主營業(yè)務(wù)可持續(xù)發(fā)展的目標。那么,企業(yè)金融資產(chǎn)配置與其TFP之間到底呈現(xiàn)什么樣的關(guān)系?這依賴于“儲蓄”和“擠出”效應(yīng)的大小。因此,金融資產(chǎn)配置對企業(yè)TFP的作用機制可以歸結(jié)為兩類: 一類是“儲蓄”效應(yīng)的促進作用; 另外一種是“擠出”效應(yīng)的抑制作用。

(一)金融資產(chǎn)配置產(chǎn)生“儲蓄”效應(yīng)對企業(yè)TFP的促進機制

首先,從融資約束視角出發(fā),金融資產(chǎn)配置可能起著“儲蓄池”的作用,有助于緩解企業(yè)面臨的外部融資約束。對此,凱恩斯的“預(yù)防性儲蓄理論”作出了經(jīng)典的描述,認為由于可能面臨流動性不足的不確定性,企業(yè)更偏好于持有強流動性資產(chǎn)。因此,那些在經(jīng)營中面臨較大的財務(wù)困境、較多投資機會和較高不確定性的企業(yè),由于強融資約束問題而被迫持有更多的流動性資產(chǎn)。當然,企業(yè)也會積極主動對資本進行有效管理來緩解融資約束,由此促進固定資產(chǎn)投資。[29]企業(yè)在金融資產(chǎn)配置時,對不同流動性類型資產(chǎn)的偏好具有差異性,如果考慮到流動性風險則往往更加喜歡變現(xiàn)能力較高和調(diào)整成本較低的可交易性金融工具,因此對緩解融資約束具有至關(guān)重要作用。如企業(yè)在面臨不確定性負面沖擊和項目投資機會時,會首先考慮出售國債和股票等流動性最強的金融資產(chǎn),以彌補流動性暫時不足的財務(wù)困境。

其次,“儲蓄”效應(yīng)還體現(xiàn)于企業(yè)資本運作能力的提升,企業(yè)金融資產(chǎn)配置本質(zhì)上時對有限資源在時間和空間維度上的再整合。一方面,企業(yè)金融資產(chǎn)配置既可以更加充分利用金融市場的信號傳遞和風險分散功能,以降低企業(yè)的融資成本,從而為企業(yè)的生產(chǎn)經(jīng)營的效率提高起到促進作用。另外一方面,企業(yè)通過資本市場進行資本運作還可以實現(xiàn)戰(zhàn)略目標,如采用股權(quán)投資和并購等方式,達到市場擴張、進入、整合和控制目標。企業(yè)兼并史表明,有效利用資本市場能構(gòu)建企業(yè)長期競爭優(yōu)勢。

總而言之,企業(yè)通過參與資本市場,可以緩解融資約束、提升資本運作能力和配合長期目標實現(xiàn)戰(zhàn)略目的,從而產(chǎn)生金融資產(chǎn)配置的“儲蓄”效應(yīng),促進企業(yè)TFP的穩(wěn)定提升。

(二)金融資產(chǎn)配置產(chǎn)生“擠出”效應(yīng)對企業(yè)TFP的抑制機制

在股東價值最大化的企業(yè)投資決策中,管理者在給定資本總量追求最優(yōu)的投資組合以達到利潤最大化的目的。當金融利潤率相比實物報酬勢差擴大時,投資組合偏向于金融投資就是必然的選擇,表現(xiàn)為金融資產(chǎn)交易成了企業(yè)利潤來源的重要方式。伴隨經(jīng)濟金融化的深入,企業(yè)關(guān)注的重心已由實體部門轉(zhuǎn)向金融部門;此過程中,金融資產(chǎn)配置可能扮演著對于實際投資的“替代品”角色,引發(fā)“擠出”效應(yīng)而對TFP起到抑制作用。

首先,現(xiàn)代公司治理革命使得股東價值最大化成為管理層的首要目標。在非股份制企業(yè)里面,所有者和管理身份重合,不存在所謂的委托代理沖突問題。那么,利潤最大化目標在股份企業(yè),尤其是上市公司之中如何進行衡量?在信息完全的市場里面,股東價值最大化原則與利潤最大目標是一致的;利潤持續(xù)穩(wěn)定,股價才能穩(wěn)定增長,反過來,亦然。隨著公司治理的“股東權(quán)利革命”,企業(yè)對管理者所做貢獻主要通過利潤增長來進行考核,從而使得企業(yè)追求的首要目標不再是長期競爭優(yōu)勢的擴大,而演變成“獲利是本質(zhì)目的,增長是維持獲利的手段”。即管理者以達到“任期內(nèi)”業(yè)績和回報等目標,優(yōu)先考慮獲益周期短的金融投資而弱化企業(yè)經(jīng)營性長期發(fā)展目標。在股東價值最大化及金融部門利潤率高漲的背景下,企業(yè)根據(jù)收益率和風險來進行投資決策,將更多參與金融資產(chǎn)投資,相對應(yīng)的必然是企業(yè)實體投資和經(jīng)營活動的減少。

其次,管理者受到財務(wù)投資者潛在“用腳投票”的威脅,而有可能專注于當前股價最優(yōu)的投資項目。由于外部非控股投資者往往出于財務(wù)投資,更看重的是短期投資回報;因此在實體經(jīng)濟邊際報酬低迷的環(huán)境下,管理者迫于財務(wù)業(yè)績而把主營業(yè)務(wù)投資轉(zhuǎn)向金融投資,以期在短期內(nèi)實現(xiàn)“漂亮”的財務(wù)報表,從而實現(xiàn)企業(yè)股票市值的穩(wěn)定。若參與金融資產(chǎn)投資是僅出于股價的短期目標,會造成資金的擠占而對經(jīng)營性投資產(chǎn)生擠出,導(dǎo)致用于實現(xiàn)長期目標需要的人力資源、研發(fā)投入和管理效率的提高等投資積累的減少,最終阻礙企業(yè)TFP的增長潛力。

第三,在現(xiàn)代公司治理結(jié)構(gòu)中,金融部門對實體部門的控制進一步加深了企業(yè)的金融化。隨著經(jīng)濟金融化程度的加深,金融部門以機構(gòu)投資者的形式存在而持有公司股票成為大股東,導(dǎo)致其能掌控越來越多的生產(chǎn)剩余。金融部門股東治理權(quán)的提升會促使企業(yè)在“再生產(chǎn)投資”和“金融投資”的決策中,獲取投票優(yōu)勢,進一步固化金融部門的地位。因此,金融化反過來會改變公司治理結(jié)構(gòu),弱化促進實體經(jīng)濟活動的激勵機制,不利于TFP的提升。

第四,解決委托代理沖突的方法之一是讓管理者成為企業(yè)利益的直接相關(guān)者,如當前流行的管理層持股或基于股票期權(quán)的薪酬管理制度,使得企業(yè)表現(xiàn)出更強烈提升股價的意愿。如頻繁參與市場資本運作,Davis(2013)等[29]發(fā)現(xiàn)增加股票分紅和回購等行為與股票價格顯著正相關(guān)。從而使得企業(yè)具有潛在動機配置更高收益和風險的金融資產(chǎn),不斷進行金融加杠桿的游戲邏輯。

最后,作為企業(yè)全要素生產(chǎn)率重要組成部分的技術(shù)研發(fā)指標,其與金融投資之間存在著顯著的替代關(guān)系,金融投資的增加將以減少企業(yè)實際投資相關(guān)的研發(fā)創(chuàng)新作為代價。[14]更為嚴重地是,當金融投資獲取的利潤占總利潤份額越高時,實體投資越來越以“非主營業(yè)務(wù)”的形態(tài)而存在,投資偏好也隨之發(fā)生改變,實體的研發(fā)創(chuàng)新也延伸成為“金融創(chuàng)新”,從而嚴重擠出與企業(yè)TFP提升相關(guān)的投資,不利于企業(yè)的長期發(fā)展。

(三)金融資產(chǎn)配置對企業(yè)TFP的“儲蓄”和“擠出”效應(yīng)及假設(shè)

根據(jù)上文作用機制的分析,發(fā)現(xiàn)金融資產(chǎn)配置扮演雙重角色,即可能是“儲蓄池”也可能是“替代品”,其對企業(yè)TFP的實際作用方向依賴于“儲蓄”和“擠出”效應(yīng)的大小。一方面,通過持有金融資產(chǎn)構(gòu)建“儲蓄池”引發(fā)“儲蓄”效應(yīng)而緩解了融資約束,從而促進了TFP的提升,另外一方面,充當“替代品”擠出實物投資阻礙了TFP的提高,如圖1所示。那么,金融資產(chǎn)配置與企業(yè)TFP之間到底呈現(xiàn)什么樣的關(guān)系?隨著金融資產(chǎn)配置比例上升,儲蓄效應(yīng)和擠出效應(yīng)都同時增加,但是儲蓄效應(yīng)增加更快,處于前者大于后者的儲蓄效應(yīng)主導(dǎo)階段,總體表現(xiàn)為促進作用;然而,如果進一步提升配置比例,一方面通過“儲蓄”過程持有資產(chǎn)的流動性在下降而削弱了儲蓄的效果,另外一方面通過金融獲利增加的同時不斷積累風險而提升“擠出”力度,這意味著前者加速下降而后者加速上升,當后者大于前者是即進入擠出效應(yīng)主導(dǎo)階段,總體表現(xiàn)為抑制作用。以上邏輯推理與Davis(2013)和宋軍等(2015)[18]的發(fā)現(xiàn)異曲同工,也符合Brown 和Petersen( 2011)提出的凸型調(diào)整效應(yīng)[30]。因此,金融資產(chǎn)配置動機存在顯著差異,金融資產(chǎn)持有和獲利分別刻畫的是“蓄水池”和“替代品”的功能。作為流動性“儲蓄池”,金融資產(chǎn)配置通過“儲蓄”效應(yīng)緩解融資約束而與企業(yè)TFP呈現(xiàn)正向相關(guān)關(guān)系;而作為“替代品”角色,通過金融獲利“擠出”實體投資而與企業(yè)TFP呈現(xiàn)負向相關(guān)關(guān)系。因此,金融資產(chǎn)配置對企業(yè)TFP的實際作用方向依賴于“儲蓄”和“擠出”效應(yīng)的大小。考慮到速度的差異,在“儲蓄”和“擠出”效應(yīng)的雙重作用下,二者之間呈現(xiàn)“U 型”關(guān)系。

綜上,得到如下假設(shè):Ha:企業(yè)金融資產(chǎn)配置,具有 “緩解融資約束”和“投機性獲利”的雙重作用,既會產(chǎn)生“儲蓄”效應(yīng)又引發(fā)“擠出”效應(yīng)。Hb:若企業(yè)資產(chǎn)配置與企業(yè)TFP之間呈現(xiàn)正向相關(guān)關(guān)系,那么企業(yè)資產(chǎn)配置更多表現(xiàn)為一種資金儲備行為,“儲蓄”效應(yīng)占主導(dǎo)作用,表現(xiàn)為金融資產(chǎn)配置的儲蓄動機;若企業(yè)資產(chǎn)配置與企業(yè)TFP之間表現(xiàn)為負向相關(guān)關(guān)系,那么企業(yè)資產(chǎn)配置更多地表現(xiàn)為一種短視獲利行為,“擠出”效應(yīng)占主導(dǎo)作用,表現(xiàn)出金融資產(chǎn)配置的投機動機。Hc:隨著企業(yè)金融資產(chǎn)配置的提高,企業(yè)TFP呈現(xiàn)先上升后下降,即它們之間呈現(xiàn)倒“U 型”的結(jié)構(gòu)關(guān)系;Hd:若企業(yè)配置金融資產(chǎn)主要目的為投機,那么對于獲利越強的企業(yè),其金融資產(chǎn)配置與TFP負相關(guān)性越顯著;若企業(yè)配置金融資產(chǎn)主要目的為儲蓄,那么對于融資約束越強的企業(yè),其資產(chǎn)配置與TFP正相關(guān)性越顯著。

三、企業(yè)金融資產(chǎn)配置對全要素生產(chǎn)率影響的實證模型設(shè)計

(一)樣本選取及說明

本文樣本A股制造業(yè)上市公司源于國泰安(CSMAR)數(shù)據(jù)庫,時間期間限定于2008-2016年。對樣本公司按如下原則篩選:其一,部分數(shù)據(jù)缺失的公司被剔除。其二,被ST和*ST的上市公司被剔除。其三,對變量基于Winsorize方法的5%分位雙縮尾處理;優(yōu)化處理之后,獲得1266家公司樣本,包括424家國有企業(yè)和842家非國有企業(yè)。其四,變量數(shù)據(jù)來源:除了GDP增長率(g)、貸款利率(r)和M2的增長率(m)和股利支付率(Div)來自Wind數(shù)據(jù)庫,其他數(shù)據(jù)均來自CSMAR數(shù)據(jù)庫。

(二)實證模型設(shè)定

在企業(yè)TFP的估計中,如何納入環(huán)境和管理等因素?與DEA模型的傳統(tǒng)方法相比,陳凱華等(2015)[31]指出RAM-SFA-RAM組合模型至少多個方面降低效率估計的偏誤性。在利用RAM-SFA-RAM對TFP的測算中,產(chǎn)出變量為主營業(yè)務(wù)收入;投入變量包括:企業(yè)自付工資、流動資產(chǎn)、非流動性資產(chǎn)和研發(fā)經(jīng)費;控制因素包括:外部環(huán)境(企業(yè)的所有制性質(zhì))、管理能力(杠桿率、資產(chǎn)周轉(zhuǎn)率、銷售費用率)和市場影響力(市場勢力)三方面因素進行控制。其中,市場勢力參照劉篤池(2016)[32]的做法,用息稅總額與企業(yè)資產(chǎn)總額計算而得。

在金融資產(chǎn)配置對TFP的影響實證分析過程中,考慮流量和存量的一致性相互影響。因為在企業(yè)進行投資決策過程中,固定資產(chǎn)的投資可能受到產(chǎn)能利用率、融資成本、托賓Q和留存資產(chǎn)比的影響。因此,對于企業(yè)資產(chǎn)配置的解釋變量,從金融資產(chǎn)(存量)和金融投資利潤(流量)兩維度來考察。①?①金融資產(chǎn)類別參照2007年修正的《企業(yè)會計準則》,包括企業(yè)金融衍生產(chǎn)品、短期投資、交易性金融資產(chǎn)、應(yīng)收利息、買入返售金融資產(chǎn)、可供出售金融資產(chǎn)、持有至到期投資和長期應(yīng)收款。參考張成思(2016) [4]等已有研究,用同期金融資產(chǎn)占總資產(chǎn)的比重(Fc)和金融獲利減去營業(yè)利潤的余額除以營業(yè)利潤的比值(Fh)作為解釋替代變量,兩解釋變量計算公式如下:

Fc=年末金融資產(chǎn)額/年末總資產(chǎn)額;

Fh=[(投資收益+公允價值變動損益+其他綜合收益)-營業(yè)利潤]/營業(yè)利潤。

其中,為檢驗金融資產(chǎn)配置對企業(yè)TFP的影響,借鑒鞠曉生等(2013)[13]、謝家智等(2015)[14]和Davis(2013)[29]對模型的設(shè)定,考慮到U型效應(yīng)的存在,采用托賓Q-歐拉方程的拓展形式,構(gòu)建如下動態(tài)計量估計模型:

其中,TFP表示企業(yè)的全要素生產(chǎn)率;F表示金融資產(chǎn)配置,配置行為兩個維度分別記為Fc和Fh,ΔF表示波動值;i和t分別表示企業(yè)個體和時期,μi和γt分別表示時期、個體固定效應(yīng)。此外,金融變量還包括杠桿率(Lev)、盈利能力(Roe)、股利支付率(Div)和托賓(Q)。同時,其他可能對企業(yè)TFP產(chǎn)生影響的特征納入控制變量中,公司治理方面包括企業(yè)性質(zhì)(State)、企業(yè)規(guī)模(Size)、前三大股東持股比例(Top1)和 管理層持股(Msh);參照彭俞超等(2018)[33]的方法,外部市場環(huán)境的因素包括GDP增長率(g)、貸款利率(r)和M2的增長率(m)作為外部影響因素的控制變量。

模型(I)中,本文重點關(guān)注金融資產(chǎn)配置參數(shù)β1和β2。其中,金融資產(chǎn)配置影響未來TFP反映于β1,而對當期TFP的影響用β2來刻畫。顯然,無論是金融資產(chǎn)獲利還是持有的層面,企業(yè)金融資產(chǎn)配置均會對當期實體投資產(chǎn)生擠出作用,但若是出于“儲蓄”動機,會有助于促進未來企業(yè)TFP的提升;若是出于“投機”動機,金融資產(chǎn)配置引發(fā)的“擠出”效應(yīng)則會對TFP呈現(xiàn)抑制作用。由上文理論分析可知,F(xiàn)c更多反映了對未來負向沖擊及投資機會的流動性“儲蓄”功能,而Fh更多體現(xiàn)投資偏好的改變,反映了實體投資與金融投資的相互“替代”關(guān)系。由此,本文判斷如下:當金融資產(chǎn)配置F以金融資產(chǎn)持有Fc來度量時,β2顯著為負的同時β1顯著為正,且β1大于β2,反映了金融資產(chǎn)配置的“儲蓄”效應(yīng);當金融資產(chǎn)配置指標F為金融獲利Fh時,β1和β2均顯著為負,反映了金融資產(chǎn)配置的“擠出”效應(yīng);Fh占比越高,β1的值越大,因為企業(yè)利潤中金融投資貢獻的比例越高,誘發(fā)企業(yè)下一期越偏好于金融投資,即企業(yè)投機動機越強,從而對實體投資的“擠出”效應(yīng)越顯著。此外,β0反映了是否存在U型效應(yīng),如果系數(shù)顯著為負,說明存在U型效應(yīng)且為倒U型關(guān)系;如果顯著為正,說明存在U型效應(yīng)且為正U型關(guān)系;如果不顯著則證明U型效應(yīng)可能不存在。另外,我們還關(guān)注股利支付率(Div)敏感系數(shù)β3和其與金融配置交乘系數(shù)β4;股利支付率(Div)是融資約束的替代變量,可用以支付股利的比例越低說明企業(yè)面臨的融資約束越強;因此預(yù)期反映融資約束β3系數(shù)為正。但若其與金融化交互項的系數(shù)β4也顯著為正,表示融資約束程度越低的公司,其金融資產(chǎn)配置與企業(yè)TFP正向關(guān)系更穩(wěn)健且顯著,從而證實金融資產(chǎn)配置的儲備動機;反過來,若β4不顯著,則更多地反映其獲利的投機動機。

值得注意的是,可能會遺漏金融資產(chǎn)配置作用TFP的相關(guān)影響因素,以及金融資產(chǎn)配置衡量代理指標信息不夠而導(dǎo)致的估計偏誤問題,內(nèi)生性是上述回歸模型可能無法避免的問題。由于樣本企業(yè)所處的金融環(huán)境、宏觀經(jīng)濟政策和行為模式制度等方面趨于一致,外生工具變量較難以處理;因此,遵照Brown和Petersen(2011)[30]及劉貫春(2017)[17]等的思路,將金融變量視為內(nèi)生變量,采用系統(tǒng)廣義矩方法(System-GMM) 進行參數(shù)估計,并選取2-3期滯后項作為差分方程的工具變量。

四、企業(yè)金融資產(chǎn)配置對全要素生產(chǎn)率影響的實證結(jié)果及分析

(一)制造業(yè)企業(yè)全要素生產(chǎn)率(TFP)測算

為了更準確地測度金融資產(chǎn)配置多大程度上影響了企業(yè)TFP,采用三階段組合效率法對管理和環(huán)境因素加以剔除。[31]利用基于ARM-SFA-ARM三階段組合效率模型對TFP進行測算,得到結(jié)果如表1所示。結(jié)果顯示,總體上來看企業(yè)TFP增速都呈現(xiàn)下降趨勢,D檔的企業(yè)數(shù)量的下降率逐漸減少,而進入A和B檔數(shù)量的增速也在下降,制造業(yè)結(jié)構(gòu)升級效應(yīng)越來越弱。隨著經(jīng)濟增速放緩和去產(chǎn)能進程的深化,將有越來越多“僵尸企業(yè)”的逐步浮現(xiàn),TFP增速下降的趨勢還將進一步顯現(xiàn)。這與楊汝岱(2015)[34]等關(guān)于2007年以來制造業(yè)TFP持續(xù)下降的結(jié)論是一致,從微觀上進一步說明了我國“生產(chǎn)率增速下降”之謎的存在①?①信息革命還是新一輪的智能化革命都沒有逆轉(zhuǎn)全要素生產(chǎn)率下降的步伐,尤其是在2008年的國際金融危機之后,全要素生產(chǎn)率增長速度放緩加劇已演變成普遍現(xiàn)象。對此問題,受到了學(xué)術(shù)界廣泛的關(guān)注,并稱之為“生產(chǎn)率之謎”。。

對比階段一和階段三TFP測算結(jié)果,當環(huán)境和管理因素被剔除之后,企業(yè)間TFP的差異度明顯變窄,說明環(huán)境和管理因素都會影響TFP,是導(dǎo)致其差異性的重要影響因素。從國有企業(yè)和非國有企業(yè)的比較視角來看,TFP絕對值數(shù)據(jù)顯示,無論是剔除環(huán)境因素還是管理因素,非國有企業(yè)的TFP均高于國有企業(yè),說明當前非國有企業(yè)生產(chǎn)效率及競爭潛力始終全面領(lǐng)先于國有企業(yè);進一步地,從相對比值來看,第一階段的國有和非國有企業(yè)平均TFP比值為0.913,低于第三階段的比值0.959,一定程度上反映了非國有企業(yè)的金融資產(chǎn)配置對TFP的影響程度強于國有企業(yè);這意味著資產(chǎn)配置促進了金融資源配置效率,尤其是有利于非國有企業(yè)改善金融約束。

(二)企業(yè)金融資產(chǎn)配置對其全要素生產(chǎn)率的影響

1.企業(yè)金融資產(chǎn)配置產(chǎn)生“儲蓄”和“擠出”的雙重效應(yīng)共同影響企業(yè)TFP

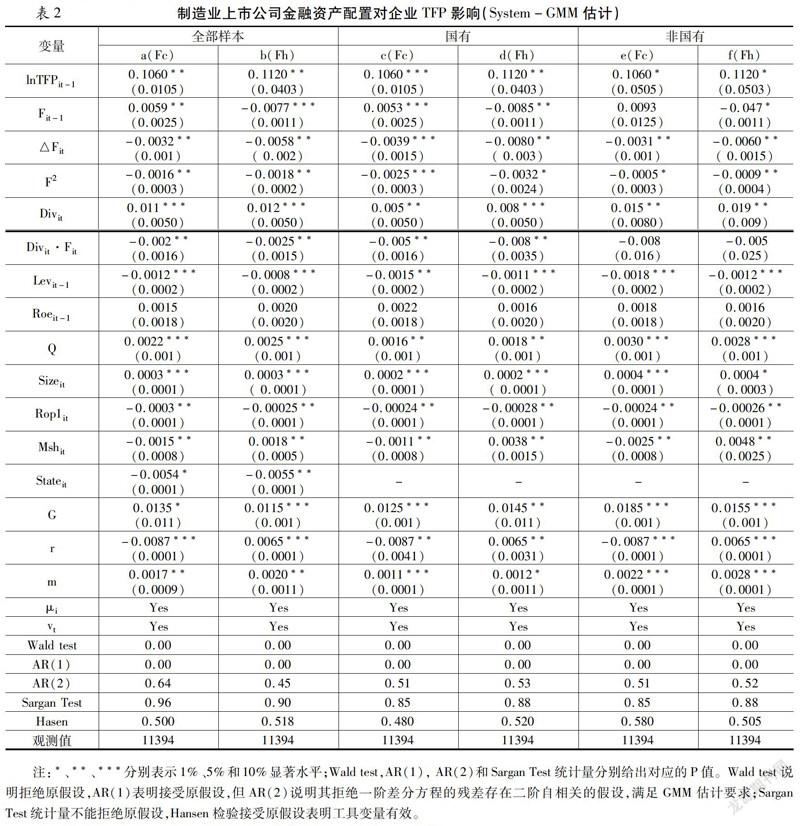

表2樣本估計a、c和e匯報了制造業(yè)企業(yè)金融資產(chǎn)持有對其TFP影響的估計結(jié)果。根據(jù)兩階段系統(tǒng)廣義矩方法(System-GMM)的估計結(jié)果顯示,金融資產(chǎn)持有滯后項的回歸系數(shù)都顯著為正,而當期波動項的回歸系數(shù)估計值均顯著為負。這充分說明,持有金融資產(chǎn)有助于促進企業(yè)TFP的提高,而當期金融資產(chǎn)持有價值的波動則對TFP存在一定程度的阻礙作用。換言之,當企業(yè)持有金融資產(chǎn)時,盡管會擠出當期有利于TFP提高的經(jīng)營性活動,但通過金融資產(chǎn)的交易優(yōu)化流動性有利于未來時期TFP的提升。進一步地,總體樣本估計a和國有企業(yè)估計c和非國有企業(yè)估計e方程中,β1的估計值分別為0.0059、0.0053和0.0093,而β2的估計值分別為-0.0032、-0.0039和-0.0031,說明當期波動帶來的抑制作用要弱于未來企業(yè)TFP的促進作用,即持有金融資產(chǎn)更多反映了企業(yè)為提升TFP來構(gòu)建長期競爭優(yōu)勢而進行的流動性儲蓄行為,金融資產(chǎn)配置的“儲蓄”效用得到驗證。

表2樣本估計方程b、d和f顯示了金融投資獲利對企業(yè)TFP的影響。估計結(jié)果顯示,方程中β1的估計值分別為-0.0077、-0.0085和-0.0040,而β2的估計值分別為-0.0058、-0.008和-0.006,即金融獲利滯后項的回歸系數(shù)均顯著為負,且當期波動項的回歸系數(shù)也均顯著為負。說明,不同于持有金融資產(chǎn)層面的金融配置行為,金融投資獲利的當期波動和滯后項系數(shù)與TFP均是負相關(guān)關(guān)系。因此,充分表明金融收益率越高,企業(yè)總利潤中金融投資利潤占比越高,對企業(yè)的TFP的阻礙作用越大。換言之,當企業(yè)金融化過程中,金融投資也逐步演變成其主要利潤來源,金融資產(chǎn)配置不但會顯著擠出當期實際性生產(chǎn)投資,甚至抑制未來生產(chǎn)經(jīng)營活動。由此可知,進行實體和金融投資組合的最優(yōu)化而實現(xiàn)利潤最大化過程中,金融資產(chǎn)配置對TFP的“擠出”效應(yīng)得到驗證。

綜上,無論是資產(chǎn)配置存量還是流量層面,β1的系數(shù)均為負數(shù),β2在存量層面為正而流量層面為負,說明制造業(yè)企業(yè)金融資產(chǎn)配置具有“緩解融資約束”和“投機性獲利”的雙重作用,既會產(chǎn)生“儲蓄”效應(yīng)又引發(fā)“擠出”效應(yīng),即Ha假設(shè)得到證明。

2.制造業(yè)企業(yè)金融資產(chǎn)配置的動機判斷:儲蓄VS投機

金融資產(chǎn)配置即有儲蓄效應(yīng)又能產(chǎn)生擠出效應(yīng),企業(yè)到底是出于未來中長期增長的考慮還是當前利潤改善的短期目的,即儲蓄動機還是投機動機?根據(jù)Hb的推論,如果是前者,則企業(yè)資產(chǎn)配置與企業(yè)TFP呈現(xiàn)正向關(guān)系,那么企業(yè)資產(chǎn)配置更多表現(xiàn)為一種資金儲備行為,“儲蓄”效應(yīng)占主導(dǎo)作用;如果是后者,企業(yè)資產(chǎn)配置與企業(yè)TFP之間為負向相關(guān)關(guān)系,那么企業(yè)資產(chǎn)配置更多地表現(xiàn)為一種短視獲利行為,“擠出”效應(yīng)占主導(dǎo)作用。從總體a和b方程估計結(jié)果顯示,融資約束β2和其與金融化交互項的系數(shù)β4分別為0.0011和0.0025,但其顯著性來看,前者在5%顯著水平檢驗通過,而后期并沒有得到支持,說明我國制造業(yè)企業(yè)金融資產(chǎn)配置確實一定程度改善了融資約束,并對TFP產(chǎn)生了正向的促進作用。但是,其主要目的是出于獲取更多的利潤,而并非緩解融資約束;也就是說他們?yōu)榱双@取更多的利潤而進行金融資產(chǎn)配置,“儲蓄池”僅是獲利過程中的附屬品而已,制造企業(yè)參與金融資產(chǎn)配置的動機主要出于投機動機。

從國有企業(yè)和非國有企業(yè)的對比視角來看,儲蓄效應(yīng)和擠出效應(yīng)存在較大的差異性。方程c、d、e和f估計結(jié)果顯示,融資約束β3顯著為正,而其與金融化交互項的系數(shù)β4顯著為負;說明融資約束越強,二者負相關(guān)性越顯著,尤其對于國有企業(yè)來說,亦是如此。這表明無論是國有還是非國有企業(yè),金融資產(chǎn)配置一定程度上都改善了其融資約束。然而,對國有企業(yè)而言,金融資產(chǎn)配置更多體現(xiàn)了“替代品”的屬性,其“儲蓄”效應(yīng)并不明顯。與此相反,非國有企業(yè)的“擠出”效應(yīng)較弱,而“儲蓄”效應(yīng)較強。說明國有企業(yè)和非國有企業(yè)的金融資產(chǎn)配置都出于“投機”動機,但國有企業(yè)的“投機”動機比非國有企業(yè)更強烈。究其原因,可能有如下兩方面的原因。一方面,國有企業(yè)與政府聯(lián)系更加密切,也更容易獲得政府的資金支持以及金融機構(gòu)的貸款,其面臨的融資約束問題更弱;另外一方面,企業(yè)是否進入金融資產(chǎn)交易首要考察的重要因素即為委托和代理人利益的分配,由于國有企業(yè)存在著嚴重的內(nèi)部人控制引發(fā)的代理沖突問題,管理者容易出于短期業(yè)績的好處而傾向“短視”行為,放棄增加固定資產(chǎn)和研發(fā)創(chuàng)新等長期活動,而從事金融投機的套利。這可以從管理層持股(Msh)和機構(gòu)投資者持股比例(Ish)系數(shù)都顯著為負得到進一步支持,說明制造業(yè)企業(yè)員工持股激勵計劃和機構(gòu)投資者的引入,并沒有增加企業(yè)經(jīng)營目標的長期化,反而使得企業(yè)更加關(guān)注股票價值及其短期波動,誘使企業(yè)參與或者更多地配置金融資產(chǎn)。該結(jié)論與文春暉等(2016)[35]的實證結(jié)果是一致的。因此,相對而言,金融資產(chǎn)配置的“擠出”效應(yīng)在國有企業(yè)更為明顯,而“儲蓄”效應(yīng)在非國有企業(yè)更容易發(fā)生。

綜上,雖然儲蓄和擠出效應(yīng)在國有和非國有企業(yè)表現(xiàn)出較大差異,但無論是國有還是非國有企業(yè),企業(yè)金融資產(chǎn)配置與其TFP均呈現(xiàn)負相關(guān)關(guān)系,其“擠出”效應(yīng)大于“儲蓄”效應(yīng),說明制造業(yè)企業(yè)資產(chǎn)配置更多地表現(xiàn)為短視獲利的投機動機。這意味著金融資產(chǎn)配置在我國制造業(yè)企業(yè)的TFP提升過程中并非是“促進因子”,相反呈現(xiàn)一種抑制力量,長期來看不利于制造業(yè)企業(yè)保持競爭潛力。

3.制造業(yè)企業(yè)金融資產(chǎn)配置的全要素生產(chǎn)率“U 型”特征觀測

當然,金融化并非天然就是惡魔,金融如果能在一定限度之內(nèi)而服務(wù)實際生產(chǎn)活動,那么將是TFP的“福音”。然而發(fā)達國家虛擬經(jīng)濟與虛擬經(jīng)濟發(fā)展的失衡表明,企業(yè)過度金融化將致使其可能忽視長期利益。企業(yè)金融資產(chǎn)配置在合理范圍內(nèi)有助于實體生產(chǎn)活動,而超越某個拐點之后將起到阻礙的作用,即金融資產(chǎn)配置對TFP的“U 型”效應(yīng)。在拐點的左邊,儲蓄效應(yīng)大于擠出效應(yīng),拐點右邊則擠出效應(yīng)大于儲蓄效應(yīng)。那么,對于我國制造業(yè)企業(yè)是否存在過度金融化的問題,則可以從“U”型效應(yīng)是否成立得到論證。F2的系數(shù)β0反映了是否存在U型效應(yīng)關(guān)系,從估計結(jié)果來看,系數(shù)均顯著為負,說明金融資產(chǎn)配置與TFP二者之間的倒U型關(guān)系成立。結(jié)合企業(yè)金融資產(chǎn)配置是出于投機動機的判斷,可以基本認為目前我國制造業(yè)已經(jīng)出現(xiàn)過度金融化的狀況。

4.其他因素對制造業(yè)企業(yè)TFP的影響

首先,企業(yè)規(guī)模(Size)、成長性(托賓Q)、經(jīng)濟增長率(g)和貨幣增長率(m)均與企業(yè)TFP呈現(xiàn)顯著正相關(guān)關(guān)系。說明企業(yè)規(guī)模越大,越容易獲取市場勢力,獲得壟斷優(yōu)勢從而增加利潤;另外,在金融化背景下,大規(guī)模企業(yè)更容易通過投資多元化提高其獲取利潤的能力。企業(yè)表現(xiàn)出越好的成長性,說明越具有競爭性而面臨提升增長潛能的友好外部環(huán)境,有利于助推企業(yè)TFP提升。經(jīng)濟增長表現(xiàn)越好,表明市場總需求越強勁,從而有利于提高主營業(yè)務(wù)收入,良好預(yù)期激勵企業(yè)增加實體投資而進一步擴大再生產(chǎn)。貨幣增長率越高意味著宏觀資金環(huán)境越寬松,其外部融資約束條件越松弛,且可以以較低的成本進行融資,從而有助于促進企業(yè)TFP的提高。

其次,杠桿率(Lev)和市場利率(r)的回歸系數(shù)均顯著為負。說明,企業(yè)杠桿率和市場利率越高,對企業(yè)TFP的抑制作用越大。制造業(yè)企業(yè)的資產(chǎn)負債率過高被認為是誘發(fā)系統(tǒng)性風險的潛在因素,企業(yè)杠桿率較高反映了企業(yè)風險偏好系數(shù)處于較高區(qū)間;在嚴控宏觀杠桿率和審慎微觀監(jiān)管背景下,高杠桿和較高風險以及更高利率導(dǎo)致融資成本快速上升,是未來我國制造業(yè)企業(yè)TFP提升面臨的巨大障礙。

此外,盈利能力(Roe)對企業(yè)TFP的作用顯著性不強。究其原因可能在于企業(yè)盈利能力對TFP存在兩層含義,利潤越多意味著內(nèi)部融資約束越低,而另外也可能存在更多利潤本身是由于參與金融資產(chǎn)配置的結(jié)果。因此,第一層含義會使得具有更強盈利能力的企業(yè)實施實體投資而促進TFP提升的可能性更大;第二層含義則促使在高資本收益率的激勵下進一步降低企業(yè)提高TFP的意愿。

5.穩(wěn)健性分析:企業(yè)金融資產(chǎn)配置對其TFP作用異質(zhì)性的進一步考察

上述分析分別從整體、國有企業(yè)和非國有企業(yè)的子樣本考察了金融資產(chǎn)配置對企業(yè)TFP的影響。實證數(shù)據(jù)顯示,企業(yè)性質(zhì)類型(國有和非國有)對企業(yè)的投資性具有較大的差異性影響。相關(guān)文獻把這種差異稱為“異質(zhì)性”問題[36],異質(zhì)性意味著不同企業(yè)金融資產(chǎn)配置所導(dǎo)致的促進和抑制效應(yīng)可能存在顯著差異。因此,對主要控制變量,包括企業(yè)規(guī)模(Size)、股利支付率(Div)、托賓(Q)等方面進一步觀察其對TFP的影響。如表3所示,方程A-M分別給控制變量之后的計量估計結(jié)果。這種異質(zhì)性主要體現(xiàn)于企業(yè)對風險偏好、融資約束、金融資產(chǎn)類型、獲利水平和投資動機等方面。首先,企業(yè)間風險態(tài)度存在差異,所配置的金融資產(chǎn)組合不同;第二,不同企業(yè)具有內(nèi)部融資約束差異較大,為了保證總體流動性平滑,對持有的金融資產(chǎn)流動性特性要求不同;第三,即使對于相同類別金融投資,由于資金流和融資約束在企業(yè)間的差異,其配置及獲利水平也將不一樣;第四,假如企業(yè)面臨融資約束和風險偏好一致,企業(yè)“儲蓄”和“投機”動機可能由于所處行業(yè)不同而表現(xiàn)出較大差異。

表3估計結(jié)果顯示,金融資產(chǎn)配置滯后項的回歸系數(shù)在控制企業(yè)規(guī)模、股利支付率和托賓Q變量后,均仍然顯著為正,而△Fit的回歸系數(shù)均為正且顯著,估計結(jié)果與前文相一致。這表明,在不同子樣本中,金融資產(chǎn)配置的“儲蓄”和“擠出”效應(yīng)依然可以被觀察到,說明金融資產(chǎn)配置對企業(yè)TFP作用在計量上具有穩(wěn)健性。然而,不同控制變量的組別估計結(jié)果存在一定的差異,配置金融資產(chǎn)對企業(yè)的長期增長潛力具有促進作用,并且在高成長性、低股利支付率和中小規(guī)模企業(yè)中這種促進效應(yīng)更加明顯。當然,對于當前波動項所代表的擠出效應(yīng),大規(guī)模企業(yè)、高股利支付和低成長性企業(yè)則更為明顯。并且對于融資約束(以股利支付變量替代)較緊的企業(yè)而言,金融資產(chǎn)配置“儲蓄”效應(yīng)大于“擠出”效應(yīng);實證結(jié)果支持了上述推斷,回歸系數(shù)顯示金融資產(chǎn)持有的“儲蓄”效應(yīng)在小規(guī)模企業(yè)和高成長性企業(yè)中更為明顯。同樣,金融獲利的滯后項和當期波動項的回歸系數(shù)在控制企業(yè)規(guī)模、股利支付率和托賓Q變量前后均仍然為負值。說明金融獲利體現(xiàn)了金融資產(chǎn)配置的“替代品”屬性,其“替代”功能不僅會擠出當期實體經(jīng)營投資活動,同時會抑制未來時期的增長潛力,引發(fā)顯著的擠出效應(yīng)。并且隨著規(guī)模擴大、成長性增加和股利支付降低,“擠出”效應(yīng)呈現(xiàn)增加的趨勢。

五、結(jié)論與啟示

伴隨著我國經(jīng)濟金融化的持續(xù)深化,制造業(yè)企業(yè)參與金融資產(chǎn)配置活動愈演愈烈,從而改變了企業(yè)投資及盈利模式,對能反映長期增長潛力的全要素生產(chǎn)率帶來深刻的影響。金融資產(chǎn)配置對企業(yè)TFP的作用存在“儲蓄”和“擠出”的雙重效應(yīng)。2008—2016年間A股制造業(yè)上市公司的財務(wù)數(shù)據(jù)顯示,金融資產(chǎn)持有和獲利兩個層面衡量的金融資產(chǎn)配置狀況存在較大差異,它們分別刻畫了兩種不同的金融資產(chǎn)配置行為,前者更多形成“儲蓄池”功能而后者更多體現(xiàn)“替代品”屬性,分別對制造企業(yè)TFP起到促進和抑制作用。在2008—2016的樣本觀測期間,虛擬經(jīng)濟趨“熱”,金融資產(chǎn)收益率走高;而實體經(jīng)濟偏“冷”,實體生產(chǎn)利潤率偏低。在此經(jīng)濟背景下,股東價值最大化使得制造業(yè)企業(yè)更多關(guān)注短期利潤增長,投資決策中偏好金融資產(chǎn)投資,從而使得企業(yè)利潤構(gòu)成中金融成分不斷上升,反過來又進一步刺激了金融投資。這種短期的繁榮誘使更多企業(yè)參與金融資產(chǎn)配置,并且減少實際主營業(yè)務(wù)投資活動,阻礙了企業(yè)TFP的提升。總體上,雖然制造業(yè)企業(yè)TFP在剔除管理和環(huán)境因素前后都呈現(xiàn)不斷提升的趨勢,然而金融資產(chǎn)配置在此過程中并非是“促進因子”,相反呈現(xiàn)一種抑制力量。在經(jīng)濟金融化的背景下,制造業(yè)企業(yè)已過度參與金融資產(chǎn)交易活動,金融資產(chǎn)配置的“擠出”效應(yīng)大于“儲蓄”效應(yīng),“儲蓄”的正向促進作用被其“擠出”的負向抑制作用所抵消,不利于企業(yè)TFP的長期持續(xù)提升。并且這種效應(yīng)的大小在企業(yè)之間表現(xiàn)出較強的異質(zhì)性,尤其是在國有企業(yè)和非國有企業(yè)之間呈現(xiàn)較大差異。就其金融資產(chǎn)配置來說,非國有制造業(yè)企業(yè)的“儲蓄”效應(yīng)更加顯著,而國有制造業(yè)企業(yè)則更多表現(xiàn)出“擠出”效應(yīng)。此外,融資約束越小、杠桿率越高、機構(gòu)投資者越集中、企業(yè)規(guī)模越大和托賓Q值越低的企業(yè)更加偏好金融資產(chǎn)配置,其“擠出”效應(yīng)也越大。就其金融資產(chǎn)配置動機來看,我國制造業(yè)企業(yè)通過金融資產(chǎn)配置確實一定程度改善了融資約束,并對TFP具有正向的影響;但其主要目的是為了獲取更多的利潤,說明制造企業(yè)參與金融資產(chǎn)配置的動機主要出于投機動機。

鑒于此,警惕企業(yè)金融活動的過度化,結(jié)合供給側(cè)結(jié)構(gòu)性改革,并采用差別化的“疏”“堵”的經(jīng)濟政策讓才能讓制造企業(yè)“安心做好自己的主業(yè)”。首先,制造企業(yè)進行金融資產(chǎn)配置引發(fā)的“擠出”效應(yīng)主要來自金融高收益率的“吸引力”和實體報酬率下降“推力”兩方面的共同作用,如何防止企業(yè)“脫實向虛”,鼓勵發(fā)展實體經(jīng)濟并提供更加優(yōu)越的營商環(huán)境至關(guān)重要。因此,實施稅制改革降稅、完善資本市場擴融資渠道、鼓勵創(chuàng)新和引導(dǎo)新興高科技產(chǎn)業(yè)等為代表的“梳”導(dǎo)政策,避免制造業(yè)企業(yè)“被迫”參與金融資產(chǎn)配置。同時穩(wěn)定金融投資收益率以降低“吸引力”,需要加強和完善資本市場監(jiān)管制度,堵住股票市場的“圈錢”行為,保障證券市場健康穩(wěn)定發(fā)展。第二,完善和提高資產(chǎn)市場融資效率,努力提升“儲蓄”效應(yīng)。治理國有企業(yè)的預(yù)算軟約束問題,進一步推動國有企業(yè)深化改革,以緩解國有企業(yè)融資優(yōu)勢;改善目前對國有企業(yè)和其他類型企業(yè)之間的不平等地位,鼓勵企業(yè)以構(gòu)建自我長期優(yōu)勢的核心競爭力。第三,對不同企業(yè)采取差別化監(jiān)管政策,如杠桿率最高限制、持股期限限制和“門口野蠻人”兼并的懲罰等以“堵”為思想的監(jiān)管政策。第四,公司治理方面,鼓勵股權(quán)結(jié)構(gòu)機構(gòu)化的同時,引導(dǎo)市場主體由“投機者”向“投資者”的轉(zhuǎn)變,從而促進企業(yè)價值目標的長期化。這對于防止中國制造業(yè)過度金融化,促進制造業(yè)升級和結(jié)構(gòu)轉(zhuǎn)型,最終實現(xiàn)高質(zhì)量經(jīng)濟增長十分關(guān)鍵。

參考文獻:

[1]劉駿民,劉曉欣.經(jīng)濟增長理論創(chuàng)新及其對中國經(jīng)濟的實踐意義——兼論如何重開中國經(jīng)濟高增長之門[J].政治經(jīng)濟學(xué)評論,2016,7(06):74-112.

[2]劉曉欣,賈慶,程英遠.虛擬經(jīng)濟的良性循環(huán):第八屆全國虛擬經(jīng)濟研討會觀點綜述[J].經(jīng)濟學(xué)動態(tài),2015(01):156-157.

[3]李揚.“金融服務(wù)實體經(jīng)濟”辨[J].經(jīng)濟研究,2017,52(06):4-16.

[4]張成思,張步曇.中國實業(yè)投資率下降之謎:經(jīng)濟金融化視角[J].經(jīng)濟研究,2016,51(12):32-46.

[5]張文魁. 高質(zhì)量發(fā)展與生產(chǎn)率重振[R]. 國務(wù)院發(fā)展研究中心調(diào)查研究報告,2018(93).

[6]帕倫特,普雷斯科特.“通向富有的屏障”[M].北京:中國人民大學(xué)出版社,2010:102.

[7]Assa,J.,“Financialization and Its Consequences:The OECD Experience”,F(xiàn)iviance,2012(1):35-39.

[8]Brett Christophers. Seeing Financialization? Stylized Facts and The Economy Multiple[J]. Geoforum, 2017(85):65-98.

[9]Giannetti,M.,Liao,G.,Yu,X..The Brain Gain of Corporate Boards;Evidence from China.Journal of Finance,2015, 70(4):1629-1682.

[10]江春,李巍.中國非金融企業(yè)持有金融資產(chǎn)的決定因素和含義:一個實證調(diào)查[J].經(jīng)濟管理,2013(7):13-23.

[11]余琰,李怡宗.高息委托貸款與企業(yè)創(chuàng)新[J].金融研究,2016(04):99-114.

[12]張成思,張步曇.再論金融與實體經(jīng)濟:經(jīng)濟金融化視角[J].經(jīng)濟學(xué)動態(tài),2015(6):56-66.

[13]鞠曉生,盧荻,虞義華.融資約束、營運資本管理與企業(yè)創(chuàng)新可持續(xù)性[J].經(jīng)濟研究,2013( 1):4-16.

[14]謝家智,王文濤,江源.制造業(yè)金融化、政府控制與技術(shù)創(chuàng)新[J].經(jīng)濟學(xué)動態(tài),2014(11):78-88.

[15]Luca Riccetti , Alberto Russo , Mauro Gallegati .Financialisation and crisis in an agent based macroeconomic model.Economic Modelling,Volume 52, Part A,2016:162-172.

[16]王紅建,曹瑜強,楊慶,楊箏.實體企業(yè)金融化促進還是抑制了企業(yè)創(chuàng)新——基于中國制造業(yè)上市公司的經(jīng)驗研究[J].南開管理評論,2017(1):155-166.

[17]劉貫春,金融資產(chǎn)配置與企業(yè)研發(fā)創(chuàng)新:“擠出”還是“擠入”[J].統(tǒng)計研究,2017,34(07):49-61.

[18]張軍,陳詩一,Gary H.Jefferson.結(jié)構(gòu)改革與中國工業(yè)增長[J].經(jīng)濟研究,2009,44(07):4-20.

[19]張慕瀕,孫亞瓊. 金融資源配置效率與經(jīng)濟金融化的成因——基于中國上市公司的經(jīng)驗分析[J].經(jīng)濟學(xué)家,2014(04):81-90.

[20]宋軍,陸旸.非貨幣金融資產(chǎn)和經(jīng)營收益率的U形關(guān)系——來自我國上市非金融企業(yè)的金融化證據(jù)[J].金融研究,2015(6):111-127.

[21]Smita Roy Trivedi,F(xiàn)inancialisation and Accumulation: A Firm-Level Study in the Indian Context,Procedia Economics and Finance.2014(11), 348-359.

[22]Gonzaalez,I.,Sala,H..Investment Crowding-out and Labor Market Effects of Financialization in the US.IZA DP 2013(7272):121-156.

[23]劉小玄,周曉艷.金融資源與實體經(jīng)濟之間配置關(guān)系的檢驗——兼論經(jīng)濟結(jié)構(gòu)失衡的原因[J].金融研究, 2011, (2): 57-70.

[24]張慶君,李雨霏,毛雪.所有制結(jié)構(gòu)、金融錯配與全要素生產(chǎn)率[J].財貿(mào)研究,2016,27(4):9-15.

[25]李健,衛(wèi)平.金融發(fā)展與全要素生產(chǎn)率增長——基于中國省際面板數(shù)據(jù)的實證分析[J].經(jīng)濟理論與經(jīng)濟管理,2015(8):47-64.

[26]葛鵬飛,黃秀路,徐璋勇.金融發(fā)展、創(chuàng)新異質(zhì)性與綠色全要素生產(chǎn)率提升——來自“一帶一路”的經(jīng)驗證據(jù)[J].財經(jīng)科學(xué),2018(1):1-14.

[27]馬勇,張航.金融因素如何影響全要素生產(chǎn)率?[J].金融評論,2017,9(05):1-17.

[28]魯曉東,連玉君.中國工業(yè)企業(yè)全要素生產(chǎn)率估計: 1999-2007[J],經(jīng)濟學(xué)季刊, 2012, 11(2):541-559.

[29]Davis, Leila E. Financialization and the Nonfinancial Corporation: An Investigation of Firm Level Investment Behavior in the U.S., 1971-2011, Working Paper, University of Massachusetts, Department of Economics, 2013(8).

[30]Brown J R , Petersen B C . Cash holdings and R&D smoothing[J]. Journal of Corporate Finance, 2011, 17(3):0-709.

[31]陳凱華,汪壽陽,寇明婷.三階段組合效率測度模型與技術(shù)研發(fā)效率[J].管理科學(xué)學(xué)報,2015(3):31-44

[32]劉篤池,賀玉平,王曦.企業(yè)金融化對實體企業(yè)生產(chǎn)效率的影響研究[J].上海經(jīng)濟研究,2016(8):74-83.

[33]彭俞超,韓珣,李建軍.經(jīng)濟政策不確定性與企業(yè)金融化[J].中國工業(yè)經(jīng)濟,2018(1).

[34]楊汝岱.中國制造業(yè)企業(yè)全要素生產(chǎn)率研究[J].經(jīng)濟研究,2015,50(2):61-74.

[35]文春暉,任國良.虛擬經(jīng)濟與實體經(jīng)濟分離發(fā)展研究——來自中國上市公司2006—2013年的證據(jù)[J].中國工業(yè)經(jīng)濟,2015(12):115-129.

[36]杜勇,張歡,陳建英.金融化對實體企業(yè)未來主業(yè)發(fā)展的影響:促進還是抑制[J].中國工業(yè)經(jīng)濟,2017(12):113-131.