國有企業混合所有制改革對投資效率的影響

趙宇朦,劉翰林

(杭州電子科技大學 會計學院,浙江 杭州 310018)

一、引言

國有企業混合所有制改革(以下簡稱“國企混改”)是當下實務界和理論界研究的重點,它是指國有企業引入非國有成分的資本,為企業打造一個有競爭力的治理體系。黨的十九大報告指出“深化國有企業改革,發展混合所有制經濟,培育具有全球競爭力的世界一流企業”,進一步強調了深化國有企業改革的任務與舉措。在國企混改過程中,引入非國有投資主體從而實現股權結構變革(馬連福,2015)[1]是關鍵一步,使得非國有股東對國有股東的行為產生一定的影響,進而發揮雙方優勢,優化產權結構。已有研究發現混合所有制改革可以提升企業生產效率(XU Xin,2013)[2]、降低風險承擔水平(Boubakri N,2013)[3],并且改善企業績效(郝陽,2017)[4]。因此許多企業(如上海家化、江中集團等)都通過實施混合所有制改革,實現股權多元化變革,從而提升企業績效。但也有部分企業的混改之路并非一帆風順(如華銳風電、焦作萬方鋁業等),公司績效極不穩定;甚至容易出現民營股東掏空、國有資源流失等現象(鐘昀珈,2016)[5],損害企業效益。由此看來,國有企業實施混合所有制改革對企業治理作用并非都行之有效。而企業優良的績效主要來源于本身高效率的投資,改善企業投資效率是企業經營管理的主要目標(李延喜,2015)[6]。因此,研究國企混改對投資效率的影響對提升國企投資效率具有重要的現實意義。

國企混改導致的股權結構的改變直接反映在非國有股權混合深入度以及股權制衡上。馬連福(2015)[1]首次提出混合深入度的概念,即參與混合的非國有股東持股比例。混合制衡度是指大股東相互監督和牽制的股權模式,本文基于混改的背景,特指非國有股東與國有股東之間的相互制衡的作用。混合的深入度和制衡度能直接反映國企混改的力度,進而影響企業的投資效率。現有文獻研究國企混改對企業投資效率的影響較少且觀點并不一致:歐瑞秋等(2014)[7]指出在適當情況下,國有企業完全民營化與不進行民營化均不利于投資效率的改善率;李春玲(2017)[8]將國有企業混改前后對投資效率的影響做了縱向對比,發現混改后的國企投資效率得到一定提高;而許為賓(2017)[9]研究發現在國企混改的混合股權結構中只包含民營企業時,對國企投資效率的提升作用不存在統計意義上的顯著。另外,已有文獻在制衡度與投資效率的關系上的研究較多,但是結論也并不一致:部分學者認為股權的制衡可以減少非效率投資(張斌、嵇鳳珠,2014)[10];也有不在少數的學者發現股權制衡度越高,企業投資效率反而降低(Chang Y,2011;呂懷立、李婉麗,2015)[11-12];還有學者研究發現兩者之間并非簡單的線性關系(隋靜,2016)[13]。因此,在新時代中國特色社會主義背景下,進一步從深入度和混合制衡度兩維度探究國企混改對投資效率的影響成為必要。

基于此,本文以2010—2016年混合所有制改革的國有企業為研究對象,基于委托代理理論,將國企混改與投資效率問題結合,從混合深入度和混合制衡度這兩個維度探究國有企業混改對投資效率的影響,以彌補此領域的相關研究的不足,以期為改善國有企業投資效率問題和新一輪國有企業改革提出相關的經驗證據及建議。

二、理論分析及研究假設

(一)混合深入度與企業投資效率

國企混改主要是通過引入非國有資本進行股權結構的變革,并影響企業的經營投資行為。呂峻(2012)[14]研究指出,當政府擁有國有企業絕對控制權時,可以以控股股東的身份直接控制企業的投資決策。基于委托代理的第二類代理問題理論,對國有企業而言,國有股東占據絕對主導地位,在進行混改的過程中引入非國有資本,提高非國有股東的話語權和地位,會加強對國有控股股東的監管作用(齊平、李彥錦,2017)[15],使得非國有股東參與到投資決策中,促使企業以追求盈利為目標進行投資行為,進而改善企業投資效率。但是,隨著混合深入度進一步提高,非國有股份比例與國有股東持股比例相近,兩者話語權都很高時,不同的利益訴求很可能導致彼此之間的控制權爭奪(武常岐、張林,2014)[16],并且當非國有股東持股比例不斷增加甚至超越國有股東成為控股股東時,其逐利天性可能會產生合謀動機,借助于國有企業的資源優勢來達到自身的利益目標,產生機會主義行為,掏空國有企業,加劇非國有股東與國有控股股東之間的代理問題,反而降低投資效率。基于此,本文提出:

假設H1:在其他條件相同的情況下,混合深入度與企業投資效率呈倒“U”型關系。

(二)混合制衡度與企業投資效率

而在非國有資本逐步深入的過程中,其必然也會對國有股權產生一定的制衡作用,因此,在混合深入度的基礎上進一步研究混合制衡度的作用機理。國有企業“所有者缺位”、“內部人掌權”的現象屢見不鮮,也正是由于該種現象的存在,使得企業本身的經營投資行為缺乏嚴格的監管。而非國有股東資本的引入,一方面因其獲得一定的企業所有權而能夠緩解“所有者缺位”現象;另一方面非國有股東也能夠從自身利益出發,有動機去改善國企原有的低效率的治理機制,加強對國有股東的制衡作用,從而在一定程度上緩解國有控股股東與非國有股東之間的代理問題(詹雷、王瑤瑤,2013)[17]。不僅如此,國有企業的政策性負擔也是導致其投資效率低下的另一重要原因(白俊、連立帥,2014)[18],以追求經濟利益為目的非國有股東能夠增加國有企業的盈利動機,降低政府干預程度,使其能夠更好的權衡政治目標與經營盈利目標,在一定程度上起到制衡作用(涂國前、劉峰,2010)[19]。因此,非國有資本的引入能夠與國有資本產生相互制衡作用,促使企業更好地制定符合企業持續發展的投資決策,改善國有企業非效率投資行為。基于此,本文提出:

假設H2:在國有控股企業中,混合主體制衡度與企業投資效率呈正相關。

三、研究設計

(一)樣本選擇與數據來源

本文選取深滬兩個證券交易所2010—2016年的全部國有上市公司作為研究對象,剔除金融保險類公司、ST類公司及數據缺失的公司,最后共篩選得到867家樣本公司,4 819個樣本觀測值。本文的企業特征數據信息來自于國泰安數據庫和銳思(Resset)數據庫以及年報手工收集。考慮到極端值對回歸結果的影響,對所有主要連續變量進行了正負2.5%的Winsorize縮尾處理。數據處理工作采用STATA14.0完成。

(二)變量定義及說明

1.被解釋變量

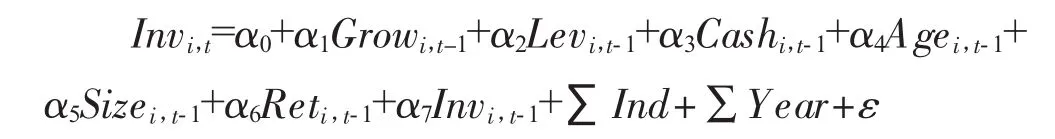

本文借鑒 Richardson(2006)[20]的模型來估計投資效率,用該回歸模型估計出的殘差的絕對值來度量非效率投資。具體模型如下:

模型1:

其中 Invi,t表示公司 i在第 t期的總投資,用“構建固定資產、無形資產和其他長期資產所支付的現金”/期末資產總額計算得出;Growi,t-1為公司i在t-1年的公司成長性,用托賓Q值A表示;Levi,t-1表示公司 i在 t-1 期的資產負債率;Cashi,t-1表示公司i在t-1年的流動現金情況,用期末貨幣資產/期末資產總額計算表示;Agei,t-1表示公司i在 t-1期期末的公司年齡;Sizei,t-1為公司 i在 t-1年的公司規模,用期末總資產的自然對數來衡量;Reti,t-1表示公司i在t-1期考慮了現金股利再投資的個股回報率,即股票收益率;Ind和Year分別為行業和年度啞變量。

2.解釋變量

(1)混合深入度(M ixra)。本文借鑒馬連福(2015)[1]的做法,求出前十大股東中不同性質股東(民營、外資、自然人與機構投資者)的持股比例。本文的樣本為2010—2016年已上市且上市時的企業性質為國有企業,其在混合所有制改革的過程中,民營股東與外資股東發揮了主要作用,且從整體看持股比例在前十大股東中占比相對較高。因此,本文定義混合深入度=民營股東持股比例+外資股東持股比例。

(2)混合制衡度(Restr)。現有文獻對股權制衡的衡量方法大多使用第二至第五(或第十)大股東持股比例之和與第一大股東持股比例的比值,但由于國企混改股權結構的特殊性,為了進一步檢驗混合制衡度對企業投資效率的影響,本文選取前十大股東中民營與外資股東持股比例之和與國有股份的差來度量混合制衡度,即混合制衡度=外資股東持股比例+民營股東持股比例-國有股東持股比例。

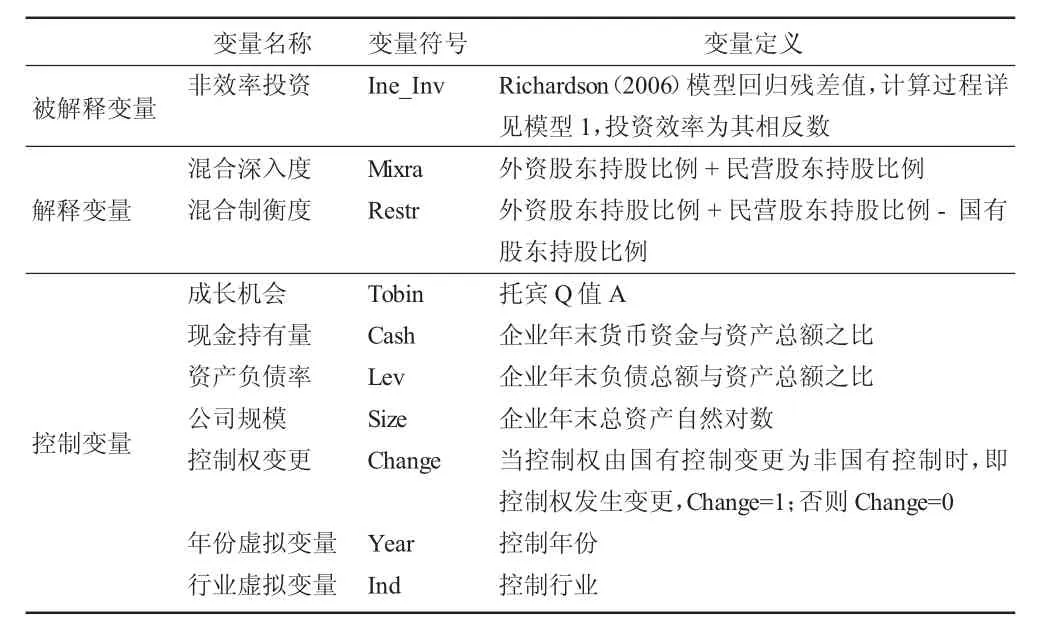

3.控制變量

根據以往學者的研究成果,我們控制了如下變量:公司規模(Size)、現金持有量(Cash)、資產負債率(Lev)、企業成長性(Tobin)。同時由于部分國有企業在混合所有制改革的過程中會發生控制權變更,因此本文還加入了控制權變更(Change)與否作為控制變量,以探究國企混改導致的控制權變更對投資效率的影響。另外,本文還控制了年度和行業對于研究的影響。

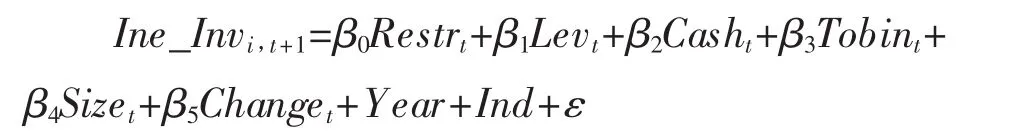

(三)研究模型

為了檢驗本文的假設,我們根據要求構建了如下兩個模型。

模型2:

模型3:

其中,Ine_Invi,t+1表示公司 i在 t+1期非效率投資,即模型1回歸殘差值,本文為了更加準確檢驗國有企業混改的混合深入度和混合制衡度對企業投資效率的影響,于是對被解釋變量進行滯后一期處理。其他詳細的變量名稱、符號如表1所示。

表1 變量定義表

四、實證結果分析

(一)描述性統計與相關性分析

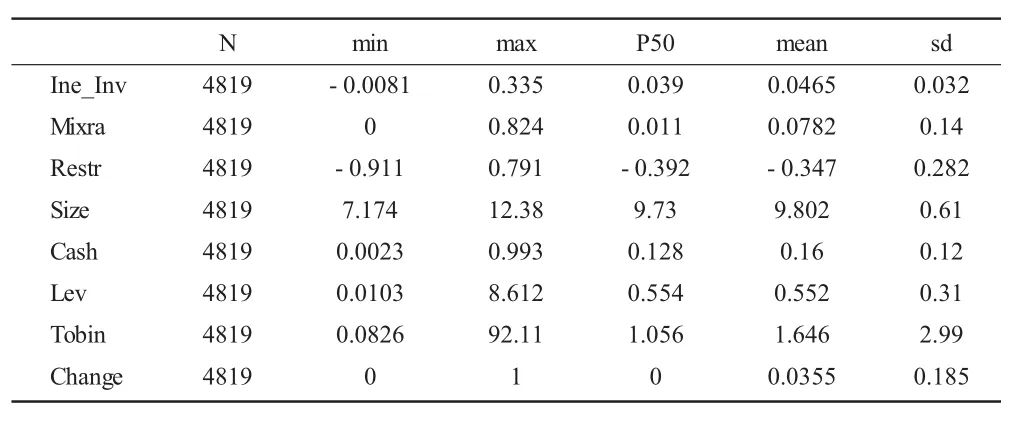

由表2的統計結果可以看出,企業的非效率投資水平最大值為0.335,平均值0.046 5非常接近中位數0.039,說明企業的非效率投資水平分布相對比較均勻。混合深入度的平均值是7.82%,中位數是1.1%,表明整體來看在樣本企業的股權結構中,國有成分占比仍舊較大,說明目前國有企業的混合所有制改革仍處于初期,多數企業仍舊處于國家的絕對控股之下,而混合深入度的最大值和最小值差距大,說明樣本企業的股權結構兩極分化明顯。混合制衡度最小值為-0.911,最大值為0.791,平均值是-0.347,中位數-0.392,從均值和中位數可以看出,非國有股份超越國有股份的情況仍舊較少。總的來看,當前國有企業上市公司中,混合主體的股權制衡度差異性較大,并且民營和外資股東對國有股東的制衡度較低。

表2 描述性統計分析

表3中的相關性分析顯示混合深入度的二次方與投資效率的相關系數為-0.087 9(與非效率投資的相關系數為0.087 9),表明混合深入度與企業投資效率之間可能存在非線性關系,單純的提高非國有資本比例可能無法緩解混合所有制國有企業的非效率投資現象。而混合制衡度與投資效率之間的相關系數為0.009 7,在一定程度上說明非國有股東的制衡作用能夠改善國有企業的投資效率。另外,表3還說明了企業的現金持有量、資產負債率和控制權變更與非效率投資水平在1%水平下顯著負相關,而企業規模與非效率投資水平在1%水平下顯著正相關。

表3 相關性分析

(二)多元回歸分析

表4 多元回歸分析

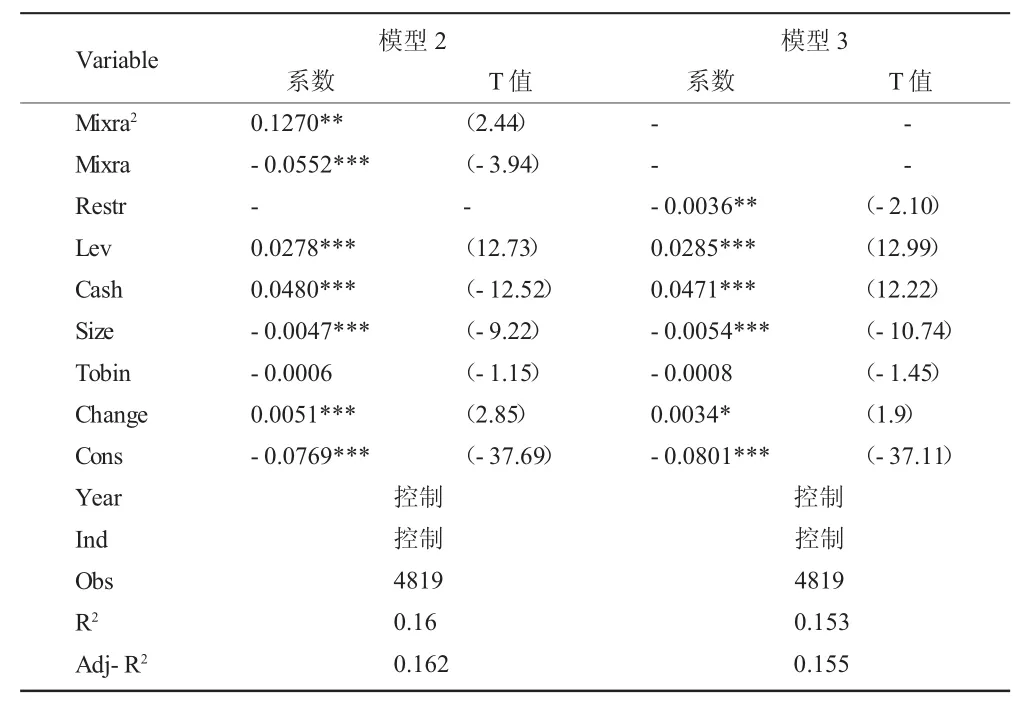

表4是模型2和模型3的多元回歸結果。由表可見,混合深入度的平方(Mixra2)與非效率投資在5%的水平下顯著正相關,相關系數為0.127,混合深入度(Mixra)與非效率投資呈負相關關系,其相關系數為0.055 2且在1%水平下顯著,說明混合深入度與企業的非效率投資之間存在非線性關系,為正“U”型關系,即混合深入度與企業投資效率呈倒“U”型關系,這符合我們的理論推理,即引入的非國有比例并非越高越好,完全非國有化或者部分引入非國有資本均不能提高企業的投資效率,只有非國有資本比例達到一定程度,才能改善國有企業的投資效率,從而驗證了假設1。而混合制衡度與非效率投資呈負相關關系,其相關系數為-0.003 6且在5%水平上顯著,表明非國有資本的引入對國有資本產生的制衡作用會在一定程度上降低非效率投資程度,提高企業投資效率,這與李文貴(2015)[21]等的研究結論一致,從而驗證了假設2。

同時,從控制變量上看,通過此模型的研究,現金持有量越多,企業的非效率投資水平越高,這與侯巧銘(2017)[22]的研究結論一致,由于有充足的自由現金流,企業更可能會加大投資進而發生非效率投資的概率更高。而控制權變更與非效率投資呈顯著正相關,表明當控制權發生變更時,即非國有股東超越國有股東成為控股股東時,其逐利天性為了不斷擴大自身利益,就有動機去產生掏空行為,導致國有資產流失,從而降低投資效率。此外,企業的負債率越高,規模越小,均會導致不同程度的非效率投資行為。

五、穩健性檢驗

為了保證實證結果的穩健性,本文還做了進一步的檢驗:

第一,本文發現有較多的學者在投資效率的研究模型中加入了“股票收益率”作為控制變量。因此,本文在模型2和模型3的研究中,增加該控制變量。回歸結果基本一致。

第二,由于 Richardson(2006)[20]的模型用回歸殘差來估計投資效率,存在系統性的誤差,于是本文借鑒辛清泉(2007)[23]的做法,將模型1回歸出來的殘差值按照大小分為高、中、低三組,剔除中間一組,再用最高組和最低組的殘差數據重新檢驗國有企業混改對企業投資效率的影響,回歸結果與本文的結論并無實質性的差異。

六、研究結論與啟示

本文主要以進行混合所有制改革的上市國有企業為研究對象,探究其混合深入度和混合制衡度對投資效率的影響。通過上述研究,我們得出以下結論:在國企混改的過程中,混合深入度與企業投資效率呈倒“U”型關系,即隨著非國有成分持股份額的增加,企業的投資效率先提高后降低。由于在混改初始階段,隨著混合深入度的增加,非國有股東的監督作用增強并減少政府政策性負擔,改善國有企業投資效率,而當混合深入度進一步提高時,非國有股東產生掏空動機,其機會主義行為導致企業的投資效率下降;而混合制衡度與企業投資效率呈正相關關系,非國有股東的進入使得其與國有股東之間產生互相制衡作用,進而提高企業的投資效率;而國企混改導致的控制權爭奪與變更會在一定程度上誘導非國有的控制股東產生掏空和侵占國有資產的動機,從而進行低效率投資。基于此,我們得到了以下啟示:

第一,國企混改并不是隨意的摻入非國有資本,應當有目的、合理的配置非國有股成分到一定比例,適當提高非國有股東在國有企業中的話語權和地位,使其能夠與國有大股東形成有效的相互監督制衡作用,讓國有企業更好的權衡政治目標與經營盈利目標,促使其合理利用資源優勢,作出有效的投資決策,最終滿足雙方的利益訴求。

第二,國企混改過程中,要關注非國有持股比例過高的情況,當非國有股東持股比例不斷增加甚至超越國有股東成為控股股東時,非國有實際控制人會有動機去侵占國有資產,因此國有企業在混合所有制改革的過程中應當避免發生控制權變更后的“隧道效應”,防止國有資產流失。

第三,本文主要是從狹義的混合所有制角度出發,研究國有企業引入非國有成分進行混合所有制改革的投資效率問題,而要系統全面地了解混合所有制改革對投資效率的影響,未來可從廣義的角度來細化混合所有制改革的研究,如以民營企業引入國有資本的方式進行改革等展開研究。