產業空心化、所有權性質與業績波動

——來自中國證券市場的證據

任 縉 高明華

(1.重慶師范大學 經濟與管理學院,重慶 401331;2.北京師范大學 經濟與工商管理學院,北京 100875)

一、引言

產業空心化(也叫“產業空洞化”)一詞最早是指“在一國的基礎生產能力方面出現了廣泛的資本撤退”。早期對于產業空洞化的研究,著眼于發達國家或地區(尤以美國和日本為多)蓬勃發展的對外直接投資,而使國內第一、第二產業發展下降,造成空心化[1]。但是,我國的產業空心化問題,與發達國家不同。發達國家的主要特點是伴隨對外直接投資和產業轉移的持續進展,越來越多的企業將主要生產和經營基地從國內轉移到國外,僅在國內留下一個空殼,以致使物質生產在國民經濟中的地位明顯下降,造成國內物質生產與非物質生產之間的比例關系嚴重失衡,國內投資不斷萎縮,就業機會大幅減少,失業問題日益嚴重[2]。事實上我國在多年以來扮演了承接發達國家生產和經營基地的角色。而我國的空心化問題,在宏觀上更多表現為在經濟發展過程中,違背產業發展的客觀規律,盲目追求短期收益更高的金融、房地產等投機活動,弱化實體經濟,從而使資本等生產要素的投入與流動日趨不合理,使實體經濟的物質生產地位和作用減弱,并導致物質生產下降。

發達穩健的實體經濟,合理的產業結構,持續創新動力是創造社會財富的源泉。產業空心化程度過高,造成資源要素普遍的“脫實向虛”,必然會大大降低宏觀經濟發展的競爭力和長期增長的后勁。特別是2008年美國次貸危機以來,國內外經濟形勢復雜,各類要素價格快速上漲,我國部分制造業經濟處于國際分工的產業鏈低端,需求價格彈性很大,實體產業利潤受到空前擠壓。相反,金融信貸、房地產為代表的虛擬經濟產業卻利潤驚人,企業脫實向虛的“空心化”行為日益凸顯。習近平總書記在中國共產黨第十九次全國代表大會上指出,“必須把發展經濟的著力點放在實體經濟上,把提高供給體系質量作為主攻方向,顯著增強我國經濟質量優勢”;必須“深化金融體制改革,增強金融服務實體經濟能力”,一場讓“資本回歸實體”、讓“金融服務實體”的經濟變革正掀開大幕,成為國家最高決策層關注重點之一。

宏觀上出現嚴重的產業空心化,對國家經濟的發展有百害而無一利,這是毋庸置疑的。作為處于工業化中期后半階段的中國,已進入產業結構加速轉換和經濟增長方式戰略調整的關鍵時期,其產業空心化的性質有所不同且表現更為復雜。從微觀角度而言,相對普通企業,上市公司是社會主義市場經濟中的優秀代表,是我國優化供給結構的關鍵力量,同時他們也的確更有資源來進行衍生金融資產、投機性房地產或金融信貸的投資活動,當然也會帶來相應的風險。因此,選取上市公司業績波動性作為研究的切入點,對我國產業空心化水平進行微觀量化,考察產業空心化對公司業績波動性所產生的影響,具有重要的研究意義。

二、文獻回顧

(一)關于產業空心化

狹義的產業空心化是指發達國家將已經處于成熟或衰退的產業大量外移[3],但國內新興產業尚未發展起來,不能彌補外移產業留下的空洞,削弱國家競爭力[4]。對于發展中國家而言,更有實際意義的應該是圍繞產業結構升級展開的一種“去工業化現象”[5]。具體而言又分為規模空心化和效率空心化,前者是指以制造業為中心的基礎生產力在國民經濟中的地位出現下降,國家制造競爭力萎縮;后者是指從落后產能中釋放出的要素資源并未有效投入到技術進步、產業結構升級中[6]。對此,仍然是針對發達國家的研究相對較多,特別是針對美國2008年次貸危機和歐債危機,很多學者認為是產業空心化現象處理不當而導致虛擬經濟的過度膨脹,實體經濟競爭力發展停滯,直至發生系統性金融風險[7]。對發展中國家而言,經濟泡沫,產業結構缺陷,實體經濟萎縮,全社會熱衷投資回報率更高的金融、房地產業等,使本來屬于生產性的實體投資轉向投機性的證券投資,造成國內實體產業投資動力不足,對此的研究文獻相對較少。

對于產業空心化的微觀計量問題,前人也較少涉及。學者對產業的空心化度量多用產業規模、產業成長度、產業技術水平、產業關聯度、產業開放度、產業空間區位狀況,以及產業可持續發展等指標來衡量,這些無一例外都是宏觀經濟指標。微觀計量方面文獻較少,比較典型的是吳海民[8]借助數據包絡分析BC模型,從“規模空心化”和“效率空心化”來度量我國沿海各省的產業空心化問題,他實證檢驗了以房地產、股票價格為代表的資產價格波動,以原材料、燃料、動力購進價格為代表的通貨膨脹對我國沿海地區民營工業“規模空心化”與“效率空心化”的影響。

(二)產業空心化與業績波動

現有文獻中關注產業空心化與業績波動的較少,陳樂一等[9]從宏觀上測度了不確定性、產業空心化和經濟波動,但現有文獻大多從宏觀角度加以分析。從微觀企業的角度,測度產業空心化與業績波動風險的文獻相對較少。資源基礎理論認為,企業之所以多元化經營,是因為它們擁有充足的資源。對我國非金融保險業上市公司而言,當主業利潤空間有限時,以多元化的方式滲透入金融、房地產等短期收益率較高的行業,是我國非金融保險業上市產業空心化的主要方式。Montgomery[10]首先研究了企業多元化戰略與系統風險之間的關系,發現系統風險的大小和多元化類型有關,其中不相關多元化企業的系統風險要顯著高于其他企業。姜付秀等[11]發現我國上市公司的多元化能降低企業收益的波動程度。張翼等[12]以2002年的上市公司為研究樣本卻發現,在我國進行多元化經營會降低企業績效而無助于減小企業風險。

總的來講,現有關于產業空心化與公司業績波動的文獻相當缺乏,從非金融保險業上市公司對金融房地產等產業的滲透來看,由于資產價格反映的是未來商品和服務的價格,所以資產價格可能波動較大,這可能會加大空心化對業績波動的影響。所以,本文提出第一個假設是:

H1:在其他條件不變的情況下,上市公司產業空心化程度越高,公司業績波動性越大。

(三)所有權性質與業績波動問題

市場均衡表現為剔除風險后的報酬相等,意味著業績并非只有水平高低這一種評判標準。事實上,業績穩定性同樣是反映業績特征的重要變量。空心化等投機性投資可能導致公司短期內業績水平很高,但是科學決策并合理進行風險控制,實現公司績效的長期發展和穩定同等重要,所以關注業績波動問題具有重要意義。從所有權性質角度研究對公司業績波動影響的文獻并不多。大多數文獻關注的是國有產權與私有產權業績差異問題。方芳和閆曉彤[13]發現第一大股東為法人股東(主要為非國有法人股東)的公司業績優于第一大股東為國家股股東的公司;徐莉萍等[14]的研究表明,不同的國有產權行使主體對上市公司經營績效的影響有明顯的不同,國有企業控股的上市公司、中央直屬國有企業控股的上市公司績效表現更優;張翼等[15]發現,在國有控制的上市公司中,多元化程度與國有股比例呈U型關系,而在非國有控制公司中不存在這一關系。

國有上市企業除了接受資本市場的監督外,原則上還受到上級主管部門的監管,對風險的控制可能更嚴格一些。此外,國有上市企業規模可能比大多數非國有上市企業要大,抵抗風險的能力也會更強一些。結合文獻,本文提出第二個假設是:

H2:在其他條件不變的情況下,當所有權性質為國有企業時,能在一定程度抑制空心化帶來的業績波動。

三、研究設計

(一)模型與樣本

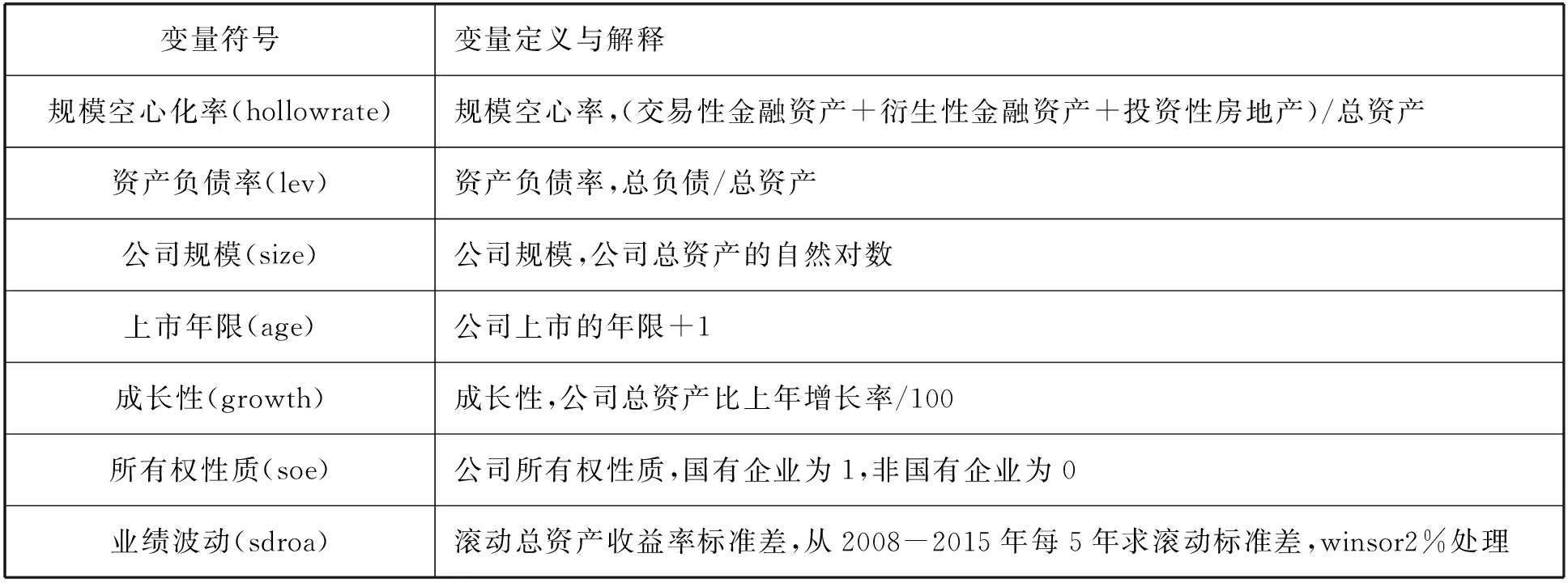

本文以2008-2015年深交所主板上市公司為研究對象,所有分析數據來自上市公司年報披露。考慮到金融保險業的特殊性,以及本文對“產業空心化”的定義(如表1),剔除了金融保險業的上市公司,以及表1中數據不全的上市公司,我們最終確定了每年696家公司的面板數據,并對主要變量值進行winsor2%處理。選擇2008-2015年,是因為這幾年的經濟背景幾乎相同,投機性房地產市場處于超快速發展的末期,受美國次貸危機影響,全球經濟普遍下行,實體經濟競爭空前激烈,通脹壓力較大,利潤空間被不斷壓縮。因此,放棄實體經濟,投資衍生性金融資產和投機性房地產,是有一定外部刺激因素的。

表1 變量定義

數據來源:上市公司財務報表數據,來自國泰安數據庫(CSMAR);soe, age為筆者自行根據年報披露采集,為避免成長性(growth)系數為0,該項數據均除以100

(二)變量指標及其調整

公司業績波動既受到公司自身特性,又受到行業特性等的影響[16]。所以本文特別選取以下變量作為公司自身特性(firm character)的控制變量:以公司總資產自然對數為代表的公司規模(size);以公司總資產增長率為代表的公司成長性指標(growth);以資產負債率衡量的財務杠桿指標(lev);上市年限為代表的年限(age);以是否是國有企業為代表的所有權性質(soe)。公司業績波動方面,選擇ROA是將其作為會計業績指標[17],以其在研究期間每五年ROA的滾動標準差[18]來表示業績波動,在研究期間內任意一年業績指標缺失的樣本都刪除。

關于空心化的定義,可以從狹義角度理解為基礎生產能力出現廣泛的資本撤退。產業空心化可以從產業規模、產業成長度、產業技術水平、產業關聯度、產業空間區位狀況,以及產業可持續發展等指標來衡量[8]。考慮到2008-2015年的經濟背景,本文用“規模空心化”來度量空心化的程度。即交易性金融資產、衍生性金融資產、投資性房地產占總資產的比重。從直觀上講,企業雖然看上去規模很大,但如果大部分都是由金融資產、投機性房地產這種波動性較高的資產組成,這會影響公司業績的穩定;如果行業中較多企業都這樣做,亦會損害實體經濟的根基。

四、實證檢驗

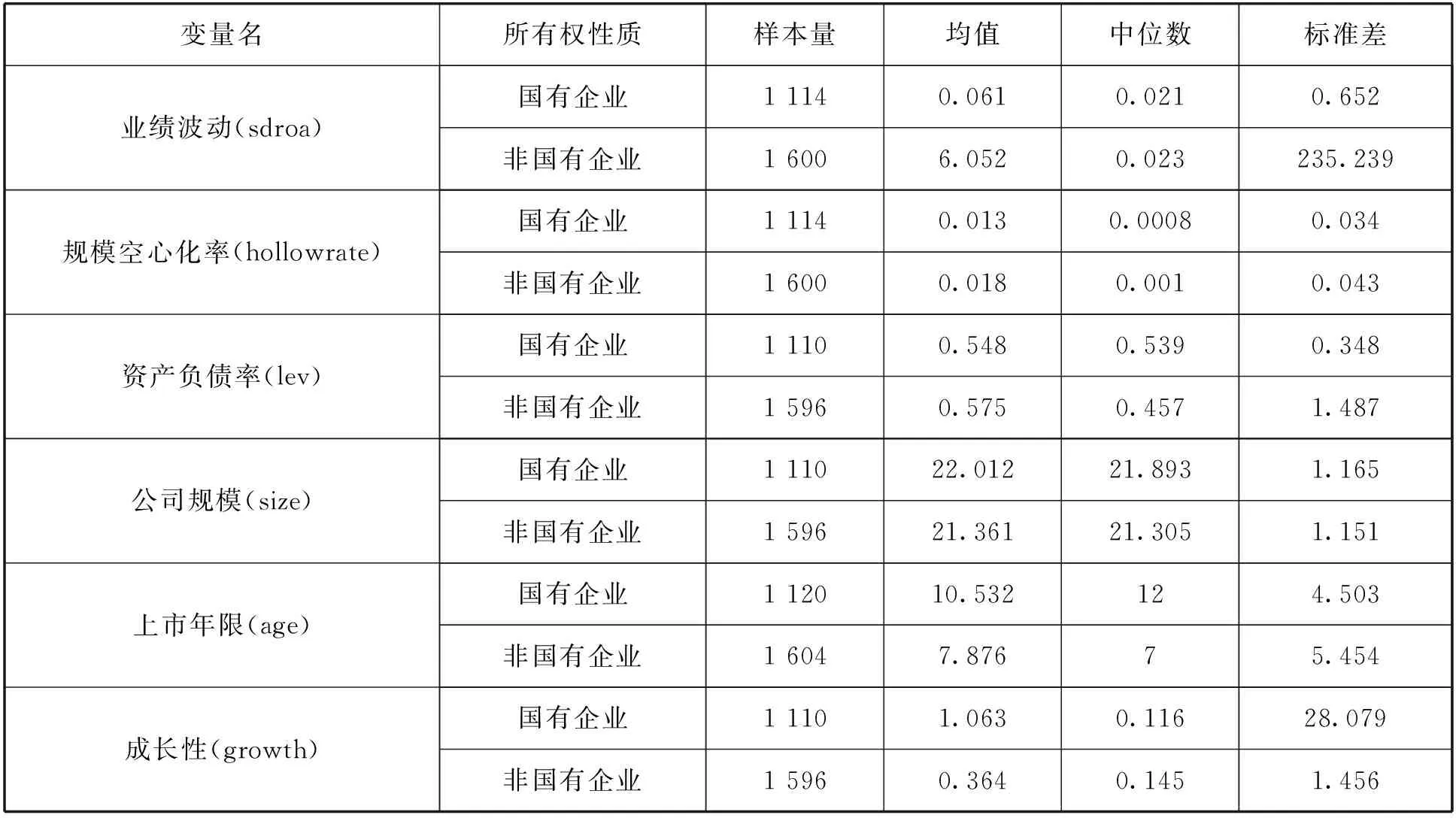

(一)描述性分析

本文考察深交所696家上市公司,從表2可看出表示業績波動風險的ROA滾動標準差(sdroa),非國有上市公司比國有上市公司的均值要大很多,說明從縱向波動看,前者的業績波動的確要大一些。就此兩個變量的標準差來看,非國有上市公司也明顯要大,這說明非國有上市公司這個群體的內部差異較大,而國有企業的表現要平均一些,這也說明國有經濟普遍表現更穩定。從規模空心率(hollowrate)的水平來看,非國有上市公司也略高于國有上市公司,可能是由于非國有上市公司面臨的競爭更激烈,利潤空間更狹小,所以更傾向于投機性的空心化投資。但是無論國有企業還是非國有企業的這一指標標準差都很小,說明規模空心率水平差異不大。從資產負債率(lev)來看,非國有上市公司亦高于國有上市公司,這也證明了非國有上市公司融資的壓力。從成長性(growth)來看,國有企業的總資產增長率遠比非國有企業要大,這也說明就資產增長表現的發展能力而言,國有企業遠強于非國有企業。但是國有企業成長性標準差較大,說明國有企業發展能力存在較大差距。

表2 數據描述(分所有權性質)

2.相關系數

用SPSS13.0對數據做了相關性分析(表略),發現空心率水平與業績波動變量的Pearson相關系數顯著正相關,初步說明了空心化可能會加大業績波動水平。從代表上市公司業績特征的控制變量來看,也基本與業績波動水平顯著相關。

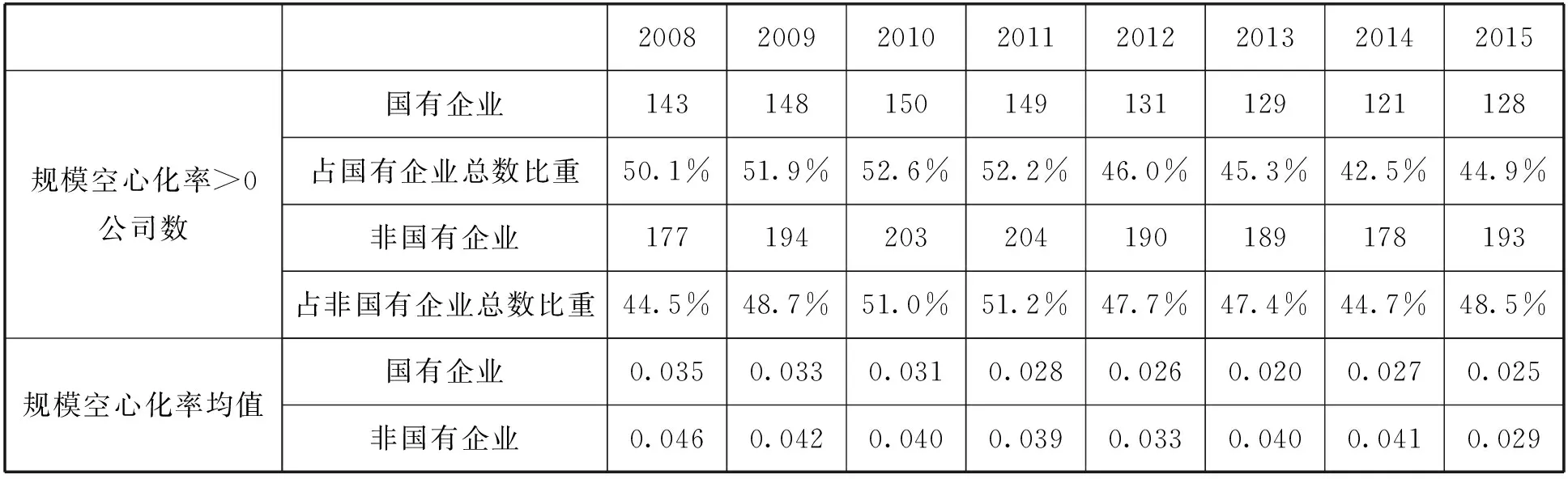

3.單變量分析

從表3可以看出,在考察的696家上市公司中,無論國有企業還是非國有企業,都有一半左右的企業參與、實施了空心化策略。從各年份的數據我們可以直觀發現,2010年和2011年是一個“小高峰”,無論國有企業還是非國有企業,有空心化投資行為的公司數達到區間內峰值。從2008年美國次貸危機全面爆發后,我國經濟增速明顯回落,企業面臨的國內外經濟形勢更加復雜,主業經營面臨更大挑戰,所以逐漸嘗試各種金融化投資或者房地產投資,在危機全面爆發的2~3年里達到頂峰。此外,從宏觀政策考慮,為應對金融危機的不利沖擊,央行從2008年第二季度起開始實施適度寬松的貨幣政策,2009年和2010年M2增長率分別高達27.7%和19.7%,為2007年至2017年10年以來最高的兩年;以及我國政府在2008年末推出的“四萬億”刺激計劃,這些積極政策都可能影響此后幾年的企業投資行為,所以在2010年和2011年達到空心化的“小高峰”。

表3 規模空心化率和所有權性質

另一方面,可以看出,在2011年以前,國有企業比非國有企業更普遍實施空心化策略。我們不禁聯想到中航油新加坡公司5.54億美元的巨額虧損,2009年中信泰富高達159億港元的巨額外匯損失,以及中國五礦、株冶、國儲銅、東航集團、中航集團、中國遠洋等中央企業投資金融衍生品出現巨額浮虧的事件出現,動輒幾十億的虧損,已嚴重危及了企業的持續經營和國有資產的安全,實在令人痛心。但在2011年以后國有企業這一行為有所收斂,這也與國資委加強監管有關。國有企業投資金融衍生品的現象引起國務院國資委的高度重視,2009年2月,國務院國資委緊急印發了《關于進一步加強中央企業金融衍生業務監管的通知》,要求中央企業全面清理各類金融衍生業務,明確國有企業從事金融衍生業務的目的是為了避險,是為了套期保值,而不是作為盈利的手段,更不能抱有僥幸的心理進行投機。

按照表1的定義,從表3可看出非國有企業的規模空心率大于國有企業,一方面是因為國有企業面臨更嚴格的監管,另一方面也說明在復雜的經濟形勢下,非國有企業主業經營面臨更大的困難,他們更傾向于選擇偏離主營業務的金融衍生品或房地產投資。

(二)回歸分析

為檢驗上市公司業績波動程度,本文借鑒Cheng[18]和Adams[17]方法,用上市公司在考察區間內的標準差表現業績波動。具體做法是將每個公司每五年的業績指標求滾動標準差,本文即為2008-2015年的平衡面板數據。為增強回歸結果可信度,本文分別用混合OLS,時間固定效應模型和行業效應模型對產業空心化、所有權性質與上市公司業績波動關系進行研究。

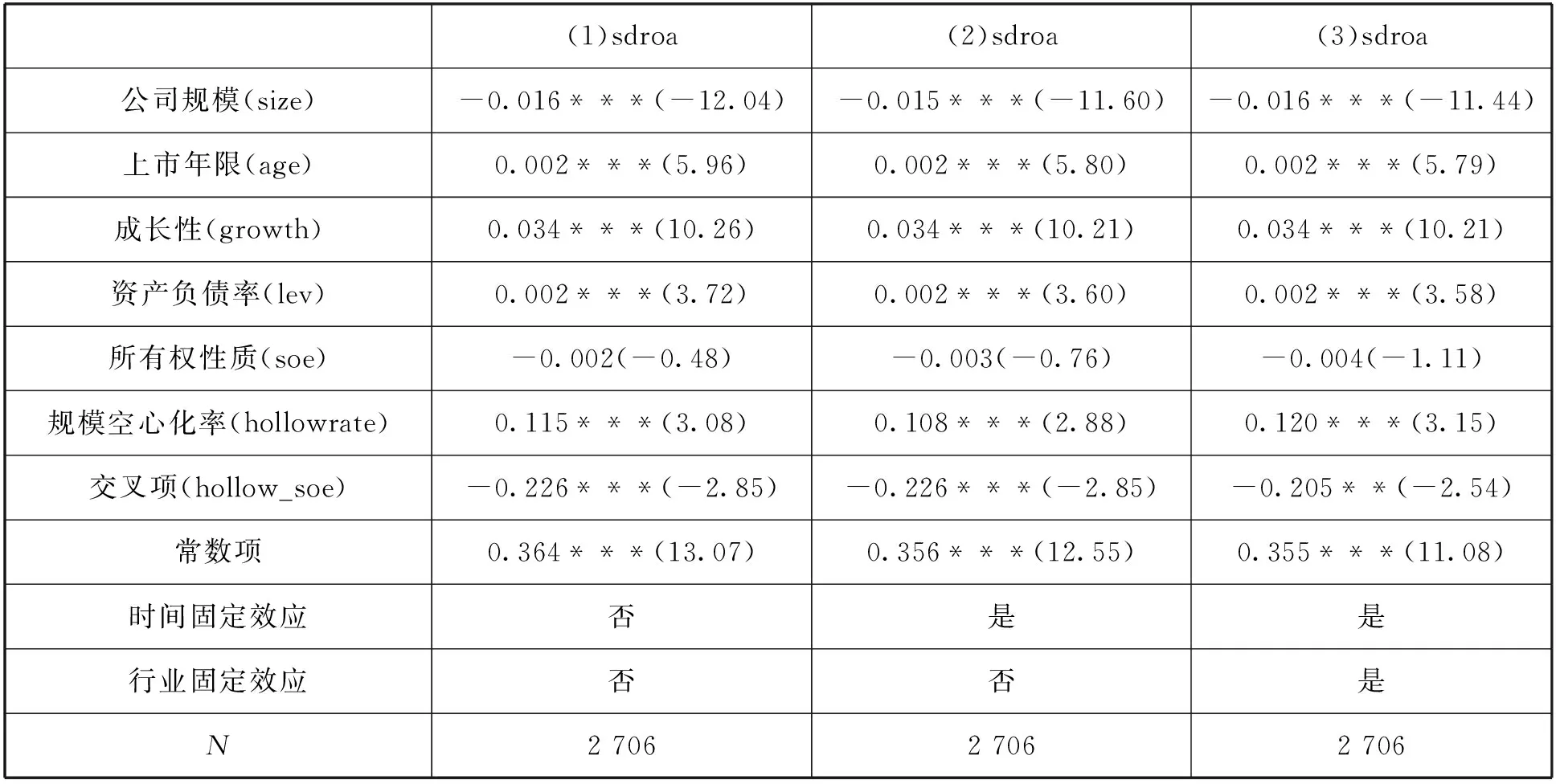

sdroa=α1size+α2age+α3growth+α4Lev+α5soe+α6hollowrate+industry+α7hollow_soe+e

表4是產業空心化程度、所有權性質與上市公司業績波動的回歸結果。從表4可以看出,無論是用混合OLS,還是時間固定效應或者行業固定效應模型,規模空心率(hollowrate)系數顯著為正,說明空心化的確可能加大業績波動的程度,這印證了假設1。而交叉項(hollow_soe)的系數顯著為負,說明相比非國有企業,當所有權性質為國有企業時,可以在一定程度抑制因空心化帶來的公司經營風險業績波動,這也證明了假設2。另外,成長性(growth)系數顯著為正,說明隨著資產規模的擴大,業績的波動程度在加深。資產負債率(lev)系數顯著為正,說明資產負債率越高,業績波動越顯著;資產負債率越高,經營風險可能越大。這些研究結論與以前的實證文獻基本一致。

表4 產業空心化、所有權性質與上市公司業績波動的回歸結果

*p< 0.1,**p< 0.05,***p< 0.01

(三)穩健性檢驗

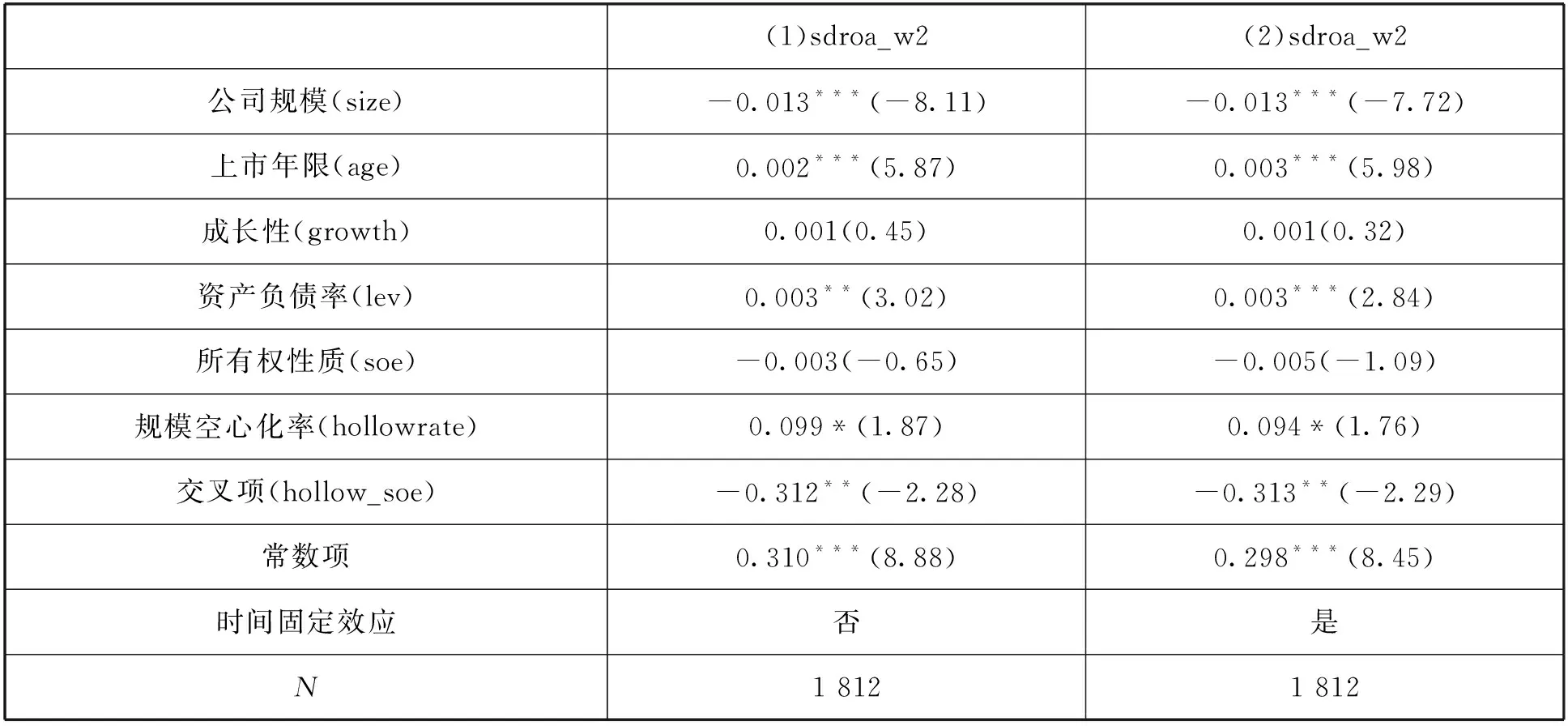

相對于其他行業,我國正處在轉型升級的關鍵時期,制造業在實體經濟中具有特別的意義。制造業金融化問題將加速資本流向非實體經濟部門,削弱制造業發展能力,加大宏觀經濟波動的風險,這一問題得到學者的特別關注,如謝家智等[19]。因此,特別把制造業企業按照上文模型重新擬合,采用混合OLS(結果1)和時間固定效應模型(結果2),回歸結果如表5所示。

表5 產業空心化、所有權性質與制造業上市公司業績波動的回歸結果

*p< 0.1,**p< 0.05,***p< 0.01

從表5可以看出,規模空心化率(hollowrate)的系數仍然顯著為正,說明空心化策略的確會加大業績波動的水平;交叉項(hollow_soe)的系數顯著為負,再次驗證當所有權性質為國有企業時,可在一定程度上抑制空心化帶來的業績波動問題。這說明制造業上市公司股權制衡中政府機制發揮了重要作用,政府的有效干預有助于制造業和宏觀經濟發展的穩健性。

五、結論

從微觀上講,空心化到底對上市公司這個特殊的群體產生怎樣的影響,不僅僅表現在對業績水平本身的影響上,更應該關注在穩定公司業績風險上的作用。與以往的研究不同,本文從產業空心化這個宏觀經濟問題出發,選擇所有權性質等微觀治理機制來考察控制企業風險的作用。實證研究發現:(一)衍生性金融資產、投機性房地產等空心化投資的確會加大上市公司的業績波動,作為企業的經營決策者,應充分認識到這種空心化的風險性,并及時地進行相關調整,以保證在穩定公司業績的前提下實現公司業績的最大化。(二)從實證的結果來看,通過對不同所有權性質企業的經營風險分析來看,當所有權性質為國有企業時,可在一定程度上抑制空心化帶來的業績波動。國有上市公司面臨的監管是多頭的,實證表明這種監管對保持公司業績穩定性是有效的。這也說明,對非國有上市公司,證監會等監管機構也應該對空心化問題加以特別關注,比如在信息披露方面、總量控制等方面加強對實體企業金融化投資的政策監管,這對整個國民經濟在一個堅實的基礎上穩健運行,是具有特別意義的。

習近平主席在十九大報告中指出,以供給側結構性改革為主線,推動經濟發展質量變革、效率變革、動力變革,提高全要素生產率,著力加快建設實體經濟、科技創新、現代金融、人力資源協同發展的產業體系,著力構建市場機制有效、微觀主體有活力、宏觀調控有度的經濟體制,不斷增強我國經濟創新力和競爭力。這再次強調了實體經濟在國民經濟發展中的根基作用,在大力發展各種服務業的同時,應該強調的是在實體經濟這個根基上的協調發展,引導生產要素和各種資源的合理配置。從長期發展的角度看,持續關注企業的經營風險,將提高公司業績和穩定公司業績風險兩種功能結合起來,才是評價公司治理水平的有效標準。空心化應該說是一把雙刃劍,如何進行有效的資源配置,并根據經營環境的動態變化做出及時調整,管理機構進行相關的規范管理,這樣才能避免錯誤決策,實現公司的持續發展。