2017年全球船舶市場(chǎng)形勢(shì)與未來(lái)展望

陰 晴 謝 予

一、全球造船市場(chǎng)概述

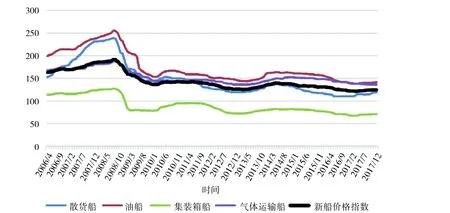

1.新船價(jià)格企穩(wěn)回升

2017年全球新船價(jià)格整體企穩(wěn)回升,散貨船增幅較大,液化氣船同比下滑。截至2017年12月末,克拉克松新船價(jià)格指數(shù)為125,較上年末增長(zhǎng)1.8%。從細(xì)分船型看,散貨船為119,較上年末增長(zhǎng)8.0%;集裝箱船為70,較上年末增長(zhǎng)2.0%;油船為141,較上年末增長(zhǎng)1%;液化氣船(包括LNG船、LPG船等)為136,較上年末下降3.3%。見(jiàn)圖1。

圖1 全球新船建造價(jià)格變化趨勢(shì)

散貨船各細(xì)分船型造價(jià)均出現(xiàn)增長(zhǎng),其中靈便型散貨船漲幅顯著。2017年末,18萬(wàn)DWT好望角型散貨船造價(jià)4 400萬(wàn)美元,同比增長(zhǎng)4.8%;8.2萬(wàn)DWT巴拿馬型散貨船造價(jià)2 550萬(wàn)美元,同比增長(zhǎng)4.1%;6.2萬(wàn)DWT大靈便型散貨船造價(jià)2 400萬(wàn)美元,同比增長(zhǎng)7.9%;3.8萬(wàn)DWT靈便型散貨船造價(jià)2 200萬(wàn)美元,同比增長(zhǎng)12.8%。LNG船、LPG船造價(jià)均出現(xiàn)下滑,其中大型LNG船降幅最大。17.4萬(wàn)方LNG船造價(jià)1.82億美元,同比下降7.6%;8萬(wàn)方LPG船造價(jià)7 000萬(wàn)美元,同比下降1.4%;6萬(wàn)方LPG船造價(jià)6 300萬(wàn)美元,同比下降0.8%;3.5萬(wàn)方LPG船造價(jià)4 650萬(wàn)美元,同比下降3.1%。

2.全年新船訂單量大幅上升

從全球造船業(yè)三大指標(biāo)來(lái)看,新船訂單量大幅增長(zhǎng),手持訂單持續(xù)下滑,造船完工量同比下降。據(jù)2017年12月末統(tǒng)計(jì)數(shù)據(jù)顯示,2017年全球造船業(yè)新船訂單量約7 264萬(wàn)DWT,同比增幅達(dá)122.1%;年末手持訂單量約為1.97億DWT,同比下降14.1%;新船完工約9 718萬(wàn)DWT,同比下降3.3%。值得注意的是,2017年新接訂單量大幅增長(zhǎng),是對(duì)此前連續(xù)三年接單量下滑,尤其是2016年“低谷”的周期性反彈,與“十二五”市場(chǎng)調(diào)整期年均1.1億載重噸和“十一五”市場(chǎng)繁榮期年均1.7億載重噸的成交水平相比,現(xiàn)階段市場(chǎng)依舊處于谷底調(diào)整狀態(tài)。見(jiàn)圖2。

圖2 全球造船業(yè)三大指標(biāo)變化趨勢(shì)(單位:萬(wàn)DWT)

2017年主力船型新船成交量均明顯提升,部分細(xì)分船型增長(zhǎng)顯著。散貨船方面,全年累計(jì)成交3 251萬(wàn)DWT,同比增加133%;其中,VLOC市場(chǎng)持續(xù)放量,共成交27艘(來(lái)自淡水河谷項(xiàng)目的訂單達(dá)26艘),另外卡姆薩爾型船、紐卡斯?fàn)栃痛约俺`便型船市場(chǎng)也較為活躍。油船方面,2017年,成交量升至2 985萬(wàn)DWT,同比增加174%;其中,VLCC新船訂單多達(dá)48艘,蘇伊士型原油船、阿芙拉型原油船和成品油船的成交量也均大幅增長(zhǎng)。集裝箱船方面,2017年全球累計(jì)成交69.7萬(wàn)TEU,同比增加133%,但細(xì)分船型成交結(jié)構(gòu)出現(xiàn)兩極化,其中,萬(wàn)箱以上集裝箱船訂單29艘(包括20艘22 000 TEU超大型集裝箱船),支線箱船訂單79艘(與2016年相當(dāng)),其余中型箱船成交量持續(xù)萎縮。另外,液化氣船市場(chǎng)也明顯回升,2017年累計(jì)成交338萬(wàn)立方米,同比增加80%,其中包括12艘VLGC和17艘大型LNG船。此外,特種船市場(chǎng)也不乏亮點(diǎn),2017年豪華郵輪、渡船市場(chǎng)延續(xù)火爆局面,分別成交新船訂單31艘和48艘。

3.中國(guó)三大指標(biāo)均居全球首位

2017年全球造船市場(chǎng)延續(xù)中、日、韓三國(guó)競(jìng)爭(zhēng)格局,中國(guó)造船業(yè)三大指標(biāo)均居世界首位。新船完工量方面,全球完工交付船舶約9 718萬(wàn)DWT,中、日、韓三國(guó)分別約為3 804萬(wàn)DWT、2 031萬(wàn)DWT和3 630萬(wàn)DWT,中國(guó)略高于韓國(guó)。新船訂單方面,全球承接新船訂單約7 264萬(wàn)DWT,中、日、韓訂單量分別為3 223萬(wàn)DWT、758萬(wàn)DWT和2 777萬(wàn)DWT,中國(guó)新船訂單量占全球總量44.4%,遠(yuǎn)高于日本和韓國(guó)。截至2017年12月末,中國(guó)手持訂單約8 814萬(wàn)DWT,占全球總量44.8%,日本為4 732萬(wàn)DWT,占全球約24.1%,韓國(guó)為4 719萬(wàn)DWT,占全球24.0%左右,日本手持訂單量已連續(xù)兩年在韓國(guó)之上。見(jiàn)表1。

表1 2017年主要造船國(guó)家造船指標(biāo)

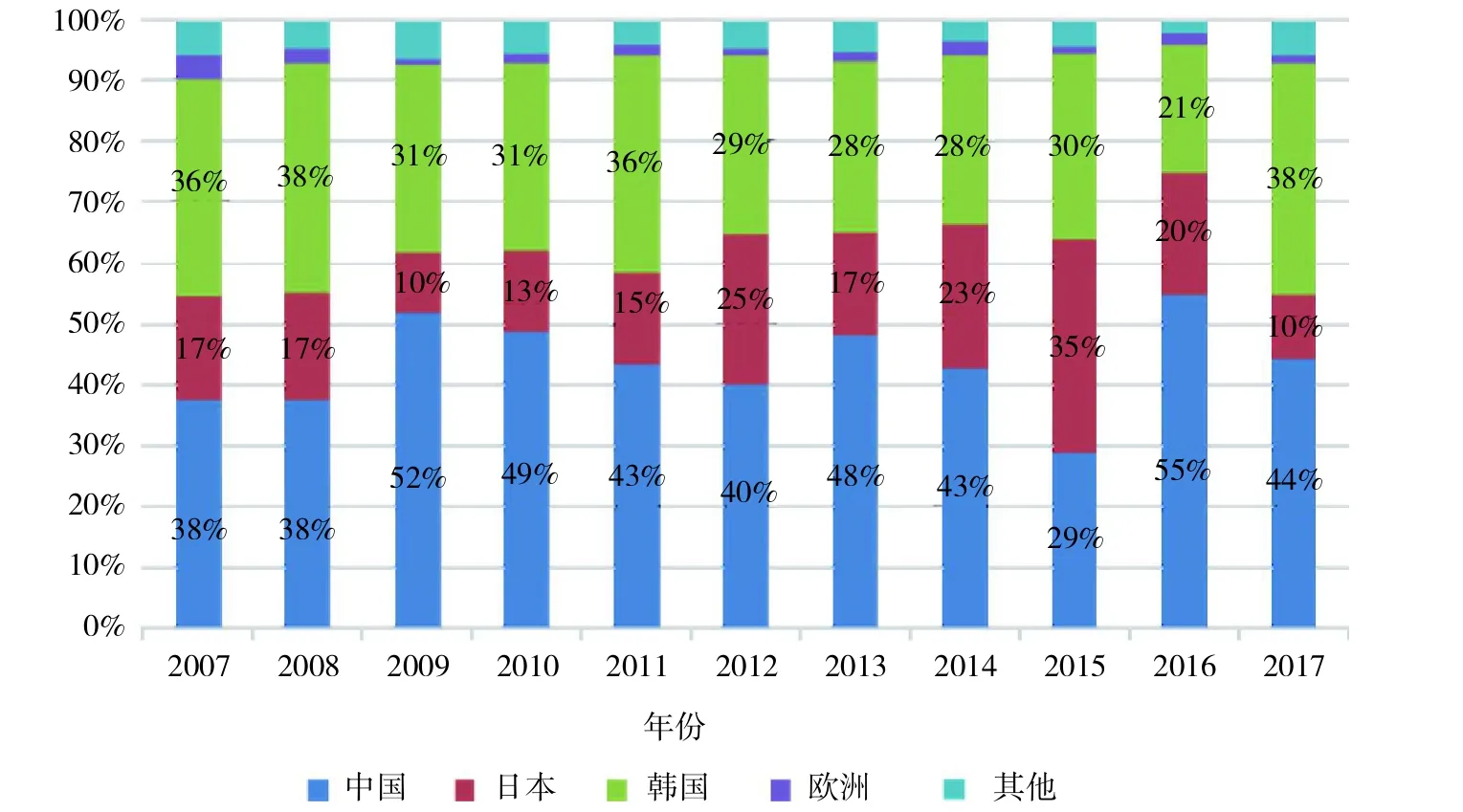

2017年中國(guó)造船業(yè)接單量全球占比為44%,與近十年全球市場(chǎng)平均份額(43%)基本持平。近年來(lái)中、日、韓三國(guó)新船成交市場(chǎng)份額調(diào)整顯著,主要是由產(chǎn)品結(jié)構(gòu)變動(dòng)和政策性訂單調(diào)整導(dǎo)致的。2015年,全球新船市場(chǎng)出現(xiàn)大幅變動(dòng),散貨船比重大幅下降,使得以建造散貨船為主的中國(guó)接單份額大幅下降至29%。日本與中國(guó)產(chǎn)品結(jié)構(gòu)類(lèi)似,卻因本國(guó)船東散貨船訂船量大幅增長(zhǎng),接單份額創(chuàng)十年內(nèi)最高。2016年,全球新船成交量創(chuàng)十年新低,中國(guó)得益于本國(guó)船東訂造的30艘40萬(wàn)噸VLOC,毫無(wú)懸念地坐上接單量全球第一寶座,市場(chǎng)份額達(dá)到55%。2017年,韓國(guó)船東下單量大幅增長(zhǎng),創(chuàng)近年來(lái)新高,希臘船東訂船量也顯著增長(zhǎng),韓國(guó)船廠在承接本國(guó)船東船舶訂造外,還承接了希臘船東大量訂單,因此市場(chǎng)份額顯著回升,中國(guó)市場(chǎng)份額回歸平均水平,日本接單份額降幅較大。2007—2018年主要造船國(guó)家及地區(qū)接單占全球份額見(jiàn)圖3。

圖3 2007-2018年主要造船國(guó)家及地區(qū)接單占全球份額

二、全球船東訂船情況

2017年船東訂船意愿增強(qiáng),訂船量同比增長(zhǎng)。全球共有300家船東訂造新船,船東數(shù)量同比增長(zhǎng)50%以上,集中在希臘、中國(guó)、韓國(guó)、日本等國(guó),以載重噸計(jì),希臘船東訂船量高居榜首,占比19.3%,中國(guó)緊隨其后,船東訂單占全球份額18.1%。全年全球前15船東共訂造新船138艘、約2 945.2萬(wàn)DWT,以DWT計(jì),占全球新船訂單總量的40.5%。主要船東中,韓國(guó)北極星航運(yùn)訂造新船18艘、約585.0萬(wàn)DWT,占全球總量的8.1%,排名全球第一;中遠(yuǎn)海運(yùn)能源訂造新船14艘、約244.2萬(wàn)DWT,占全球總量的3.4%,排名全球第二;希臘Maran Tankers排名全球第三;國(guó)銀租賃、工銀租賃訂船量排名全球第五和第六位,中國(guó)金融租賃公司在全球船舶市場(chǎng)中的地位逐漸顯現(xiàn)。見(jiàn)表2。

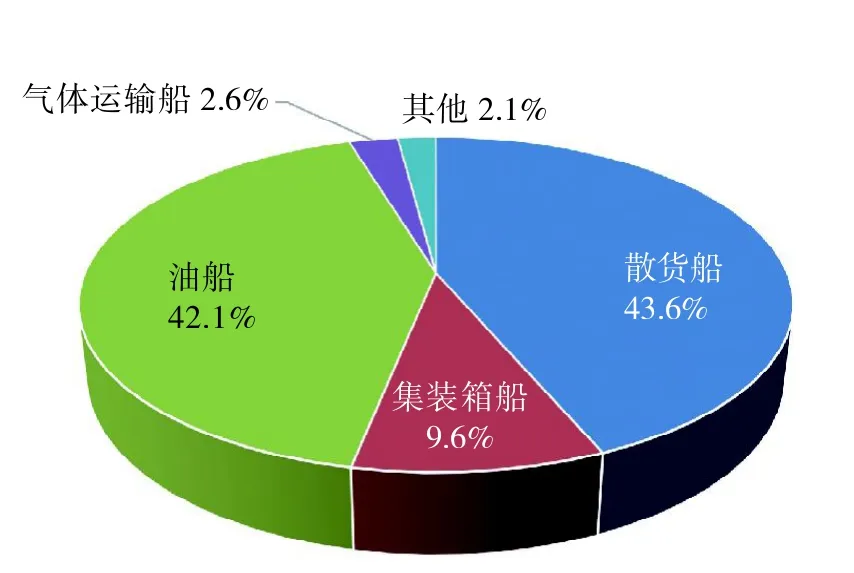

年內(nèi)船東訂單以散貨船和油船為主。與2016年相比,2017年散貨船訂單占全球訂單總量的43.6%,比重下降6個(gè)百分點(diǎn);油船訂單占全球訂單總量的42.1%,比重提高8個(gè)百分點(diǎn)。從訂單排名前15船東的訂造船型來(lái)看,散貨船為1 357.1萬(wàn)DWT,占全球訂單總量的18.7%;其次是油船,共1 109.7萬(wàn)DWT,占全球訂單總量的15.3%。見(jiàn)圖4、圖5。

表2 2017年全球訂船排名前15船東情況

圖4 2016年全球新船訂單構(gòu)成

三、主要國(guó)家(地區(qū))造船業(yè)發(fā)展情況

1.中國(guó)造船業(yè)發(fā)展情況

2017年,中國(guó)造船業(yè)三大造船指標(biāo)繼續(xù)領(lǐng)先,產(chǎn)品結(jié)構(gòu)不斷優(yōu)化,產(chǎn)業(yè)結(jié)構(gòu)更加合理,產(chǎn)融結(jié)合更加深入,國(guó)際地位不斷提升。《船舶工業(yè)深化結(jié)構(gòu)調(diào)整加快轉(zhuǎn)型升級(jí)行動(dòng)計(jì)劃(2016~2020年)》和《海洋工程裝備制造業(yè)持續(xù)健康發(fā)展行動(dòng)計(jì)劃(2017~2020年)》正式發(fā)布,明確了“十三五”時(shí)期船舶工業(yè)和海洋工程裝備制造業(yè)發(fā)展的總體要求、重點(diǎn)任務(wù)和保障措施。但受?chē)?guó)際船舶市場(chǎng)深度調(diào)整的影響,“融資難”“交付難”“盈利難”等深層次問(wèn)題依然存在,中國(guó)造船業(yè)面臨形勢(shì)仍然嚴(yán)峻。

給患兒提供經(jīng)消毒后的專(zhuān)用病房,裝飾由普通病房的白色調(diào)變?yōu)椴噬{(diào),病房溫馨且充滿(mǎn)童趣,可以有效緩解患兒恐懼、焦慮的心理,積極配合醫(yī)生治療;患兒日常生活中的尿布、衣服及所用器具經(jīng)嚴(yán)格消毒后再次使用;患兒排泄物、嘔吐物處理后及時(shí)進(jìn)行消毒,病房床單需要每日消毒更換。

圖5 2017年全球新船訂單構(gòu)成

市場(chǎng)份額重返全球首位,產(chǎn)業(yè)集中度進(jìn)一步提升。按照中國(guó)船舶工業(yè)行業(yè)協(xié)會(huì)統(tǒng)計(jì),2017年,中國(guó)造船完工量、新船訂單量和手持訂單量在全球市場(chǎng)所占份額分別為41.9%、45.5%和44.6%,三大造船指標(biāo)國(guó)際市場(chǎng)份額均位居世界第一。船舶行業(yè)產(chǎn)業(yè)集中度進(jìn)一步提高,全國(guó)前10家企業(yè)造船完工量占全國(guó)58.3%,比2016年提高1.4個(gè)百分點(diǎn)。

產(chǎn)品結(jié)構(gòu)不斷升級(jí),細(xì)分市場(chǎng)取得突破。2017年,全球首艘3.88萬(wàn)噸智能船舶,全球最先進(jìn)6 000噸拋石船,8.4萬(wàn)立方米超大型氣體運(yùn)輸船、飽和潛水支持船等一批高端船型和海洋工程裝備成功交付。批量承接了全球最大的2.2萬(wàn)TEU雙燃料集裝箱船、17.4萬(wàn)立方米LNG船、17.4萬(wàn)立方米浮式液化天然氣存儲(chǔ)及再汽化裝置(LNG-FSRU)、30萬(wàn)噸浮式生產(chǎn)儲(chǔ)油船(FPSO)等高技術(shù)船舶和海工訂單,新接訂單修載比達(dá)0.34。針對(duì)近年來(lái)三大主流船型新船市場(chǎng)需求不足的現(xiàn)狀,中國(guó)船企積極開(kāi)拓特種船舶、江海聯(lián)運(yùn)船舶、中小型船舶、遠(yuǎn)洋漁船、高端漁業(yè)養(yǎng)殖裝備等細(xì)分市場(chǎng)。

“去產(chǎn)能”穩(wěn)步推進(jìn),產(chǎn)業(yè)結(jié)構(gòu)不斷優(yōu)化。中國(guó)外運(yùn)長(zhǎng)航重工青山船廠退出造船領(lǐng)域,轉(zhuǎn)型發(fā)展鋼結(jié)構(gòu)業(yè)務(wù)。中集安瑞科收購(gòu)南通太平洋海工,助后者破產(chǎn)重整成功。金海重工更名為金海智造,將造船業(yè)務(wù)延伸到船舶智能系統(tǒng)、工業(yè)機(jī)器人、智能汽車(chē)等領(lǐng)域。

市場(chǎng)化手段去杠桿,產(chǎn)融結(jié)合更加深入。據(jù)不完全統(tǒng)計(jì),2017年工銀租賃、民生租賃、國(guó)銀租賃和交銀租賃等中資金融租賃公司累計(jì)在國(guó)內(nèi)船廠訂造了300多萬(wàn)噸船舶,以金融創(chuàng)新模式支持了我國(guó)船舶企業(yè)的健康發(fā)展。我國(guó)骨干船企不斷創(chuàng)新融資模式,通過(guò)發(fā)行債券、債轉(zhuǎn)股等市場(chǎng)化手段解決融資困難。中船集團(tuán)、中船重工等通過(guò)實(shí)施市場(chǎng)化債轉(zhuǎn)股優(yōu)化資本結(jié)構(gòu),杠桿率顯著降低。

智能化技術(shù)研發(fā)應(yīng)用加快。南通中遠(yuǎn)川崎將自主研發(fā)的智能船舶能效系統(tǒng)(SEMOS)首次裝配在中遠(yuǎn)海運(yùn)集運(yùn)旗下的13 360 TEU集裝箱船上。中船集團(tuán)聯(lián)合大連海事大學(xué)、中國(guó)船級(jí)社、交通運(yùn)輸部水運(yùn)科學(xué)研究院共同建設(shè)“無(wú)人船技術(shù)與系統(tǒng)聯(lián)合重點(diǎn)實(shí)驗(yàn)室”。海航科技與ABS、CCS、708所和711所等聯(lián)合發(fā)起成立的國(guó)內(nèi)首個(gè)無(wú)人船聯(lián)盟,共同研制集自主決策、自主航行、環(huán)境感知、遠(yuǎn)程操控、綠色安全于一體的無(wú)人貨物運(yùn)輸船。

下一步中國(guó)造船業(yè)將按照兩個(gè)《行動(dòng)計(jì)劃》指導(dǎo),加強(qiáng)以下四方面工作。一是多措并舉破解船舶工業(yè)“融資難”困局;二是統(tǒng)籌兼顧船舶工業(yè)去產(chǎn)能和結(jié)構(gòu)調(diào)整;三是進(jìn)一步做好企業(yè)技術(shù)創(chuàng)新和提質(zhì)增效;四是加強(qiáng)海洋工程裝備在手訂單風(fēng)險(xiǎn)管控。

2.韓國(guó)造船業(yè)發(fā)展情況

2014年以來(lái),由于全球船舶市場(chǎng)低迷和本國(guó)海工業(yè)務(wù)巨額虧損,韓國(guó)造船業(yè)陷入全行業(yè)危機(jī),近年來(lái)一直進(jìn)行產(chǎn)業(yè)結(jié)構(gòu)調(diào)整。2017年,面對(duì)手持訂單量嚴(yán)重不足和企業(yè)經(jīng)營(yíng)困難兩大難題,韓國(guó)造船業(yè)繼續(xù)推進(jìn)產(chǎn)能消減和產(chǎn)業(yè)兼并重組,主要船企加大營(yíng)銷(xiāo)力度,積極承接船舶訂單,努力改善財(cái)務(wù)狀況。

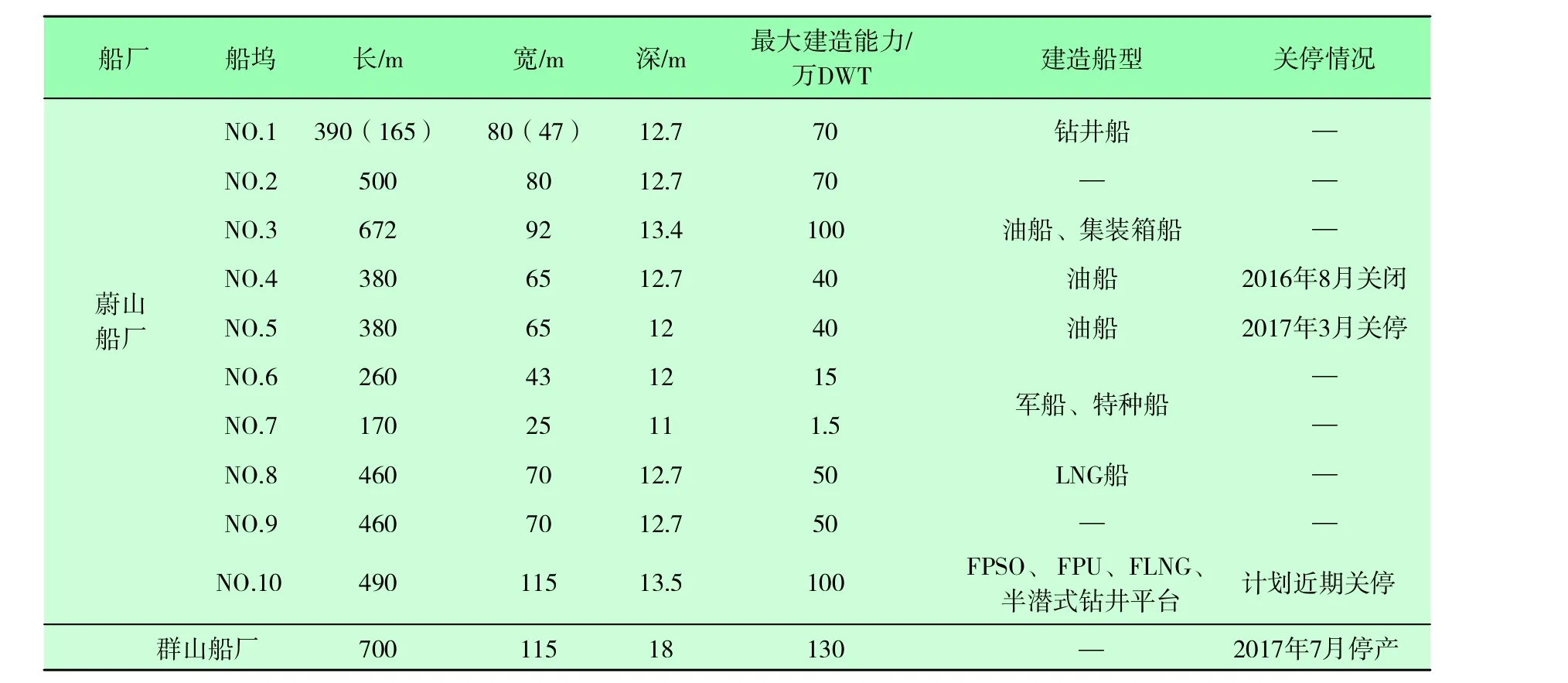

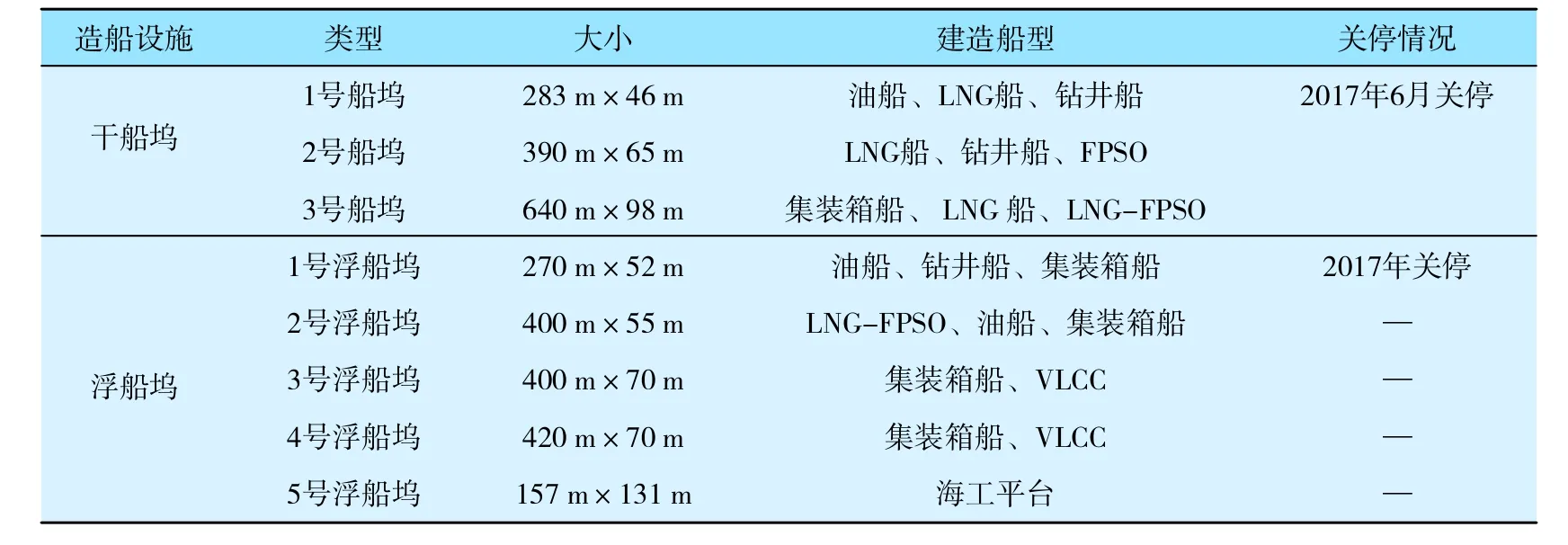

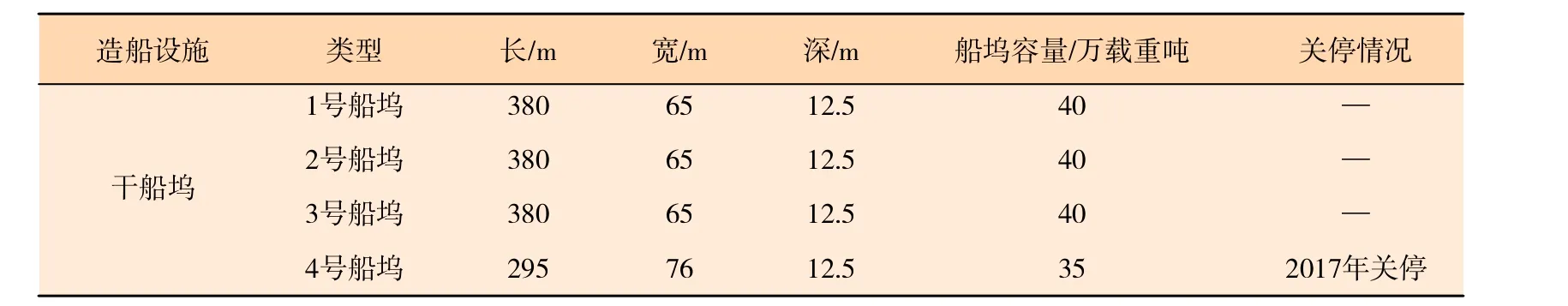

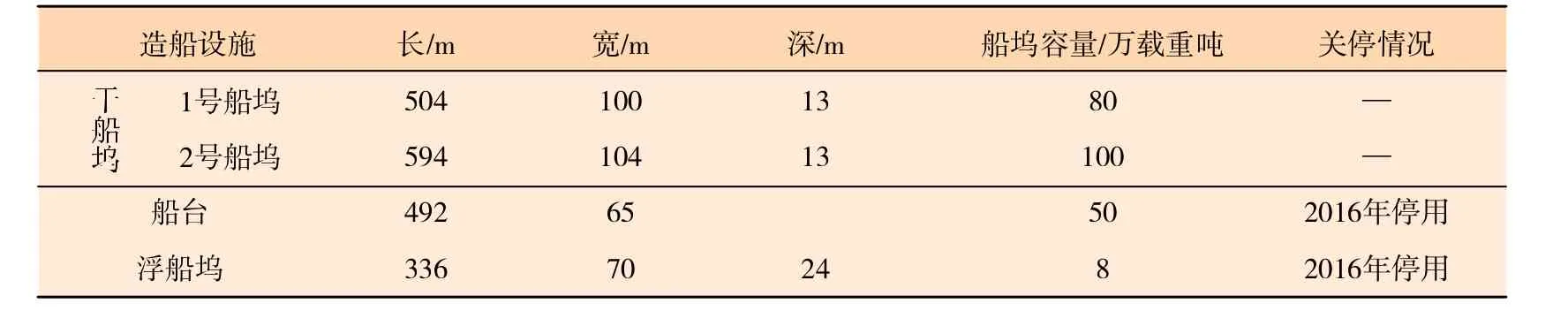

繼續(xù)推進(jìn)去產(chǎn)能。2017年,韓國(guó)造船業(yè)按照2016年出臺(tái)的產(chǎn)業(yè)結(jié)構(gòu)調(diào)整方案,繼續(xù)消減造船產(chǎn)能。三星重工關(guān)停1號(hào)干船塢和1號(hào)浮船塢。現(xiàn)代重工集團(tuán)旗下的現(xiàn)代重工業(yè)公司關(guān)閉蔚山船廠5號(hào)船塢、海工H船塢和群山船廠,旗下現(xiàn)代尾浦造船關(guān)停4號(hào)船塢,加上2016年關(guān)停的船臺(tái)船塢,現(xiàn)代重工集團(tuán)產(chǎn)能消減超過(guò)30%。中型船企中,STX造船僅分段工廠處于開(kāi)工狀態(tài),開(kāi)工率僅為70%,成東造船3個(gè)船塢已經(jīng)關(guān)閉2個(gè)。詳見(jiàn)表3、表4、表5、表6。

全方位搶單,彌補(bǔ)手持訂單不足。韓國(guó)手持訂單量近年來(lái)不斷下滑,已經(jīng)連續(xù)兩年低于日本。韓國(guó)政府、行業(yè)主管部門(mén)積極進(jìn)行商品推介,主要船企通過(guò)降價(jià)等方式加大營(yíng)銷(xiāo)力度,并在VLCC、VLOC、FSRU、超大型箱船、氣船等領(lǐng)域取得突破,訂單量大幅提升,主要造船企業(yè)超額完成年度接單目標(biāo)。

表3 現(xiàn)代重工造船設(shè)施

表4 三星重工造船設(shè)施

表5 現(xiàn)代尾浦造船情況

表6 現(xiàn)代三湖造船設(shè)施

加強(qiáng)國(guó)際合資合作。針對(duì)訂單不足,韓國(guó)船企以貼近市場(chǎng)為目的,借助技術(shù)優(yōu)勢(shì),通過(guò)合資合作,加大俄羅斯、沙特等國(guó)市場(chǎng)拓展。現(xiàn)代三湖與俄羅斯紅星造船廠成立船舶工程與項(xiàng)目管理合資企業(yè)Zvezda-Hyundai,幫助俄羅斯本國(guó)船廠建造阿芙拉型油船。現(xiàn)代重工與沙特阿拉伯國(guó)家石油公司沙特阿美(Saudi Aramco)等企業(yè)簽署協(xié)議,幫助沙特阿拉伯建造大型船舶建造廠和船舶主機(jī)建造廠。

大型船企經(jīng)營(yíng)業(yè)績(jī)改善。2017年前三季度,現(xiàn)代重工集團(tuán)、三星重工、大宇造船海洋實(shí)現(xiàn)營(yíng)業(yè)收入分別為778.9億元、381.7億元和506.4億元人民幣,同比分別下降26.8%、19.2%和15.1%,實(shí)現(xiàn)營(yíng)業(yè)利潤(rùn)分別為24億元、4.2億元和64.4億元人民幣,這是韓國(guó)三大船企自2012年來(lái)首次同時(shí)盈利,韓國(guó)造船業(yè)尚未走出困境,但“最困難時(shí)期”已經(jīng)過(guò)去。

3.日本造船業(yè)發(fā)展情況

日本造船業(yè)近年來(lái)手持訂單相對(duì)飽滿(mǎn),船企在接單方面占據(jù)主動(dòng)性地位,面對(duì)2017年新船價(jià)格低位徘徊的市場(chǎng)行情,主動(dòng)放緩接單節(jié)奏,將重點(diǎn)放在加強(qiáng)生產(chǎn)管理、優(yōu)化產(chǎn)品結(jié)構(gòu)上。隨著船市危機(jī)延續(xù),日本船企經(jīng)營(yíng)狀況和發(fā)展方向出現(xiàn)分化,重工型船企競(jìng)爭(zhēng)力下降,不得不收縮造船業(yè)務(wù),并積極尋求合作,專(zhuān)業(yè)化船企則通過(guò)兼并重組,規(guī)模優(yōu)勢(shì)進(jìn)一步提升。

放緩接單節(jié)奏,關(guān)注訂單質(zhì)量。2017年末,日本手持訂單量為4 732萬(wàn)DWT,全球份額24.1%,手持訂單相對(duì)飽滿(mǎn),船位安排基本都在2020年之后。因此,日本船企主動(dòng)放緩接單節(jié)奏,有選擇性承接性?xún)r(jià)比較高的訂單,2017年日本接單量大幅下降的原因正是如此。隨著主力船型船價(jià)回升,日本船企或?qū)⒃?018年下半年加大接單力度。

拓展產(chǎn)品類(lèi)型,優(yōu)化產(chǎn)品結(jié)構(gòu)。今治造船將其旗下4家主要船廠全部轉(zhuǎn)向集裝箱船生產(chǎn),以完成2015年以來(lái)密集的集裝箱建造任務(wù)。名村造船下屬今治工場(chǎng)停止3.4萬(wàn)載重噸散貨船批量生產(chǎn),轉(zhuǎn)向大中型船舶建造。日本三菱重工在退出豪華郵輪建造后,將戰(zhàn)略重點(diǎn)轉(zhuǎn)向氣體動(dòng)力船舶等新領(lǐng)域。

重工型船企通過(guò)業(yè)務(wù)整合促進(jìn)合作,增強(qiáng)協(xié)同效應(yīng)。日本五家重工型造船企業(yè)均為業(yè)務(wù)多元化的企業(yè)集團(tuán),造船業(yè)務(wù)比重較低,在競(jìng)爭(zhēng)中不斷收縮,不得不加強(qiáng)外部合作。三菱重工將造船業(yè)務(wù)從總公司剝離,成立兩家獨(dú)立的子公司,推動(dòng)與今治造船、名村造船等國(guó)內(nèi)船企合作。三井造船把“主動(dòng)加強(qiáng)對(duì)外合作”作為2017財(cái)年重點(diǎn)方向,計(jì)劃2018年4月1日前將原屬于總部的造船業(yè)務(wù)分離成為三家子公司,未來(lái)將不再堅(jiān)持自己建造船舶,而是通過(guò)向其他船廠提供技術(shù)、委托生產(chǎn)等方式,形成“無(wú)制造業(yè)務(wù)”(fabless business)經(jīng)營(yíng)模式。川崎重工計(jì)劃將造船業(yè)務(wù)規(guī)模縮小30%,把商船建造中心轉(zhuǎn)移至中國(guó),并退出海工裝備建造市場(chǎng)。IHI計(jì)劃關(guān)閉主要生產(chǎn)鉆井船、FPSO船體的愛(ài)知工廠。

專(zhuān)業(yè)化船企通過(guò)業(yè)務(wù)整合提升規(guī)模優(yōu)勢(shì)。日本聯(lián)合造船計(jì)劃將下屬各船廠的設(shè)計(jì)部門(mén)合并進(jìn)總部,以便共享研發(fā)設(shè)計(jì)資源,增強(qiáng)研發(fā)實(shí)力,未來(lái)還將繼續(xù)加大對(duì)其他資源整合力度,加強(qiáng)總部對(duì)各船廠的管控力度。大島造船計(jì)劃到2021年之前在原有船廠基礎(chǔ)上擴(kuò)建1.2萬(wàn)平方米,廠區(qū)面積增幅達(dá)30%,以滿(mǎn)足未來(lái)交船需要。

新技術(shù)新設(shè)備研發(fā)應(yīng)用取得突破。川崎重工研發(fā)的新型Moss型LNG液貨艙設(shè)計(jì)獲得美國(guó)船級(jí)社型式批復(fù)(AIP),該設(shè)計(jì)屬于IMO B型獨(dú)立液貨艙,采用非球形液貨艙設(shè)計(jì),可提升LNG裝載體積。川崎重工獲得商船三井LNG船SOPass船舶管理系統(tǒng)訂單,該系統(tǒng)可通過(guò)對(duì)燃油消耗、天氣等數(shù)據(jù)分析,為船舶航行安全與節(jié)能提供保障。商船三井和三井造船宣布合作開(kāi)發(fā)基于實(shí)時(shí)數(shù)據(jù)的下一代船舶監(jiān)測(cè)和支持系統(tǒng)。

四、全球船舶市場(chǎng)發(fā)展趨勢(shì)

從船舶市場(chǎng)看,2018年,全球經(jīng)濟(jì)發(fā)展將趨于穩(wěn)健,航運(yùn)市場(chǎng)有望穩(wěn)中向好。國(guó)際海運(yùn)需求略有增長(zhǎng),老舊船舶不斷淘汰,過(guò)剩運(yùn)力將進(jìn)一步消化和吸收,新船市場(chǎng)有望繼續(xù)保持活躍。預(yù)計(jì)2018年全球新船成交量在7 000萬(wàn)~7 500萬(wàn)載重噸,海洋工程裝備成交量約130億美元,新船價(jià)格有小幅上漲的可能。大型船舶成交量將在2018年有所回落,部分中小型船舶成交將會(huì)活躍,豪華郵輪、汽車(chē)運(yùn)輸船、客滾船等少數(shù)特種船市場(chǎng)仍然值得關(guān)注。全球油氣開(kāi)發(fā)將繼續(xù)回暖,市場(chǎng)熱點(diǎn)仍將集中在浮式生產(chǎn)平臺(tái)、海上風(fēng)電場(chǎng)建設(shè)運(yùn)維裝備以及LNG相關(guān)裝備等領(lǐng)域。

從競(jìng)爭(zhēng)格局看,隨著全球手持訂單量持續(xù)下滑,主要造船國(guó)接單意愿更加迫切,希望借助船市回暖有利時(shí)機(jī)加大接單力度。2018年初,韓國(guó)政府為船企接單進(jìn)行“松綁”,允許優(yōu)勢(shì)企業(yè)和手持訂單不足企業(yè)以低于成本費(fèi)用的價(jià)格承接船舶訂單,這將掀起新一輪的搶單潮,中日韓三國(guó)接單競(jìng)爭(zhēng)將愈演愈烈。

從產(chǎn)業(yè)結(jié)構(gòu)調(diào)整看,據(jù)英國(guó)克拉克森公司統(tǒng)計(jì),目前全球活躍船廠(手持訂單中至少有1艘1 000總噸以上船舶)數(shù)量?jī)H為358家,相比于2009年初造船市場(chǎng)處于高點(diǎn)時(shí)的934家,已大幅萎縮62%,為近幾年來(lái)最低水平。盡管船舶產(chǎn)業(yè)去產(chǎn)能取得進(jìn)展,但是產(chǎn)業(yè)深層次矛盾依然存在,中國(guó)和韓國(guó)去產(chǎn)能步伐將繼續(xù)推進(jìn)。船舶市場(chǎng)的復(fù)蘇之路仍存在諸多挑戰(zhàn)和不確定性,未來(lái)短期內(nèi),鋼材等原材料價(jià)格上漲,增加企業(yè)改善盈利水平的難度。

從技術(shù)發(fā)展趨勢(shì)看,海運(yùn)業(yè)對(duì)數(shù)字化和新技術(shù)的關(guān)注越來(lái)越高,行業(yè)數(shù)字化轉(zhuǎn)型提速,對(duì)船舶制造業(yè)帶來(lái)深遠(yuǎn)影響,智能船舶、智能制造等技術(shù)加快開(kāi)發(fā)利用步伐。根據(jù)羅·羅公司預(yù)計(jì),世界第一艘完全無(wú)人駕駛船舶將在2020年實(shí)現(xiàn)商業(yè)運(yùn)營(yíng),而完全自動(dòng)航行的無(wú)人遠(yuǎn)洋貨輪將在10~15年內(nèi)成為一種常態(tài)。新技術(shù)開(kāi)發(fā)利用或?qū)㈩嵏矀鹘y(tǒng)造船業(yè),并在不遠(yuǎn)的將來(lái)帶來(lái)行業(yè)天翻地覆的變化。