管理層控制權、企業生命周期與真實盈余管理

陳 沉,李 哲,王 磊

1 南開大學 商學院,天津 300071 2 中國人民大學 商學院,北京 100872

管理層控制權、企業生命周期與真實盈余管理

陳 沉1,李 哲2,王 磊1

1 南開大學 商學院,天津 300071 2 中國人民大學 商學院,北京 100872

兩權分離導致管理層與股東的利益不一致,信息不對稱阻礙了公司實際經營信息的流動,使信息使用者不能有效判斷盈余信息的真實可靠性。基于理性經濟人假說,管理層具有自利行為動機,管理層薪酬激勵大多依賴于經營業績指標,管理層控制權的增加使其對公司生產活動、銷售活動及成本等的控制能力增加。隨著外部監管環境和內部控制質量的改善,應計盈余管理的成本較大,被外部發現的概率較高,給管理層帶來較大的私有成本。真實盈余管理是企業真實活動操控的盈余管理,這種盈余管理主要通過操控企業的經營活動、成本和酌量性費用等實現操控報告盈余的目的。

基于企業生命周期理論,從管理層自利行為視角,實證檢驗管理層控制權對處于不同生命周期企業真實盈余管理的影響。以2003年至2014年中國滬深上市公司A股數據為樣本,使用ROYCHOWDHURY模型計量真實盈余管理,以經營活動、投資活動和籌資活動現金凈流量不同符號組合衡量企業生命周期階段,采用STATA 11.0軟件及多元線性回歸加以分析,檢驗管理層控制權對真實盈余管理的影響以及企業生命周期對管理層控制權與真實盈余管理關系發揮的調節作用。

研究結果表明,管理層控制權與真實盈余管理之間存在顯著的正相關關系,管理層控制權的綜合指標與真實盈余管理的綜合指標及維度指標均存在顯著的正相關關系;企業生命周期對管理層控制權與真實盈余管理的關系發揮顯著的調節作用;管理層控制權與真實盈余管理的正相關關系在成長期企業和衰退期企業更強,顯著高于成熟期企業管理層控制權與真實盈余管理的正相關關系。

研究結果驗證了從企業生命周期視角探析管理層控制權與真實盈余管理關系的必要性,豐富了企業生命周期、管理層控制權和真實盈余管理相關實證研究,對于提高投資者保護、降低管理層控制權負面經濟后果及完善會計信息質量等具有一定的借鑒意義。

企業生命周期;管理層控制權;真實盈余管理;投資者保護;會計信息質量

1 引言

盈余管理是管理層有目的地操控及管理對外財務報告,以獲取私有收益的行為[1]。兩權分離使管理層對企業日常生產經營擁有控制權但不擁有所有權。管理層參與日常生產經營、投融資活動的決策,對公司經營狀況更了解,從信息不對稱及內外部溝通摩擦的角度考慮,與股東和債權人相比,管理層處于信息優勢地位。管理層控制權高,其控制權收益也可能更大。管理層薪酬契約的制定和執行大多依賴業績指標,因此,管理層存在盈余管理的動機。真實盈余管理對企業未來生產經營活動、投融資活動等產生嚴重的負面經濟后果,是一種飲鴆止渴的盈余管理行為。已有管理層控制權與盈余管理關系的研究大多關注應計盈余管理,研究管理層控制權與真實盈余管理關系的較少,且結論不一。為實現自身私有收益最大化,管理層真實盈余管理的程度可能隨管理層控制權的增加而增加,但從長遠看這種行為又可能抵減管理層未來私有收益,管理層控制權大是否導致更多真實盈余管理值得探討。

企業發展類似生物機體的發展,但企業發展是可逆且非單向的。通過研發創新、轉型等活動,企業可以實現從一個生命周期階段轉向其他生命周期階段。處于不同生命周期階段的企業其公司特征存在較大的不同,不同生命周期企業的市場壓力、融資需求、投資機會、聲譽機制、經營風險和財務風險、產品替代風險、層級結構、代理問題等都不同,盈余管理的動機可能存在較大的差異。管理層控制權對真實盈余管理的影響可能對處于不同生命周期的企業也不同,現有關于該主題的研究較為匱乏。以CSMAR數據庫中2003年至2014年滬深A股數據為樣本,采用普通最小二乘法實證檢驗管理層控制權對真實盈余管理的影響,并從企業生命周期這一動態視角對二者關系進行深入探析。

2 相關研究評述和研究假設

2.1 管理層控制權和盈余管理

從界定管理層控制權的相關研究看,部分研究認為,企業理論中界定了管理層的權力和義務,認為企業是一系列契約關系的耦合[2];也有學者認為管理層權力是其執行自身意愿的能力,并將管理層權力分為4個維度,即結構權力、所有權權力、專家權力和聲望權力[3]。近年來,國內外學者對盈余管理進行了大量的理論分析和實證研究,較多學者認為,信息不對稱是盈余管理存在的根源,管理層處于信息優勢地位,操控報告盈余影響會計信息質量及股東和投資者的合法權益。兩權分離使股東和管理層的博弈愈加明顯,基于資本市場、政治成本、稅收和薪酬契約等考慮,管理層存在盈余管理的動機[4-5]。隨著管理層控制權的增加,其對公司生產活動、銷售活動和投融資活動等產生更大的影響。縱觀已有國內外管理層控制權與盈余管理關系的相關研究,大多從管理層對董事會的控制力[6]、產權性質[7]、高管薪酬激勵[8]、集權程度[9]、在職消費[10]、制度環境[11]和控制權轉移[12]等視角出發,研究管理層控制權對盈余管理的影響,且大多關注應計盈余管理,關注管理層控制權與真實盈余管理的較少。

隨著外部監管環境的改善、審計師素質的提高和社會公眾監督力度的增加,利益相關者對會計信息質量的要求不斷增加,應計盈余管理被外部發現的概率較高[13-14],其實施成本增加。已有大量研究發現,管理層逐漸從偏好應計盈余管理轉向偏好真實盈余管理,如通過放寬信用銷售條件、削減研發支出和職工培訓經費等酌量性費用、擴大再生產攤薄單位固定成本等調增報告盈余。與國際財務報告準則(International Financial Reporting Standards,IFRS)的協同提高了會計準則質量和內部控制的相關要求,且IFRS的采納促使管理層偏好從應計盈余管理轉向真實盈余管理。FERENTINOU et al.[15]基于2001年至2008年雅典股市211家希臘公司的數據,研究IFRS采納前后應計盈余管理和真實盈余管理的變化,發現IFRS采納前普遍進行盈余管理,IFRS采納后管理層更偏好真實盈余管理;HO et al.[16]基于2002年至2011年中國A股4 050個樣本年度觀測值進行相似研究,發現2007年后管理層逐漸轉向真實盈余管理,與FERENTI-NOU et al.[15]的結論一致。但DOUKAKIS[17]基于2000年至2010年歐洲15 206個樣本年度觀測值進行上述研究,并未發現強制性采納IFRS對應計盈余管理或真實盈余管理產生顯著影響。還有從反向并購[18]、投資者保護程度[19]、政治關聯[20]、審計委員會交錯[21]、審計質量[22]、股權分置改革[23]等視角分析盈余管理方式轉變的研究,這些研究均發現,為降低盈余管理被發現的概率及實現盈余目標,管理層從偏好應計盈余管理轉向偏好真實盈余管理。管理層控制權增加了其對生產活動、投資活動和融資活動等的影響和控制,管理層控制權越大,其實施盈余管理的能力越大。考慮到中國外部監管環境不斷改善,外部監督力度不斷增強,審計師素質不斷提高,管理層實施應計盈余管理的能力受到內外部越來越多因素的限制,而真實盈余管理更隱蔽,被外部發現的概率更低。為達到相應的盈余目標,管理層控制權越大,其進行真實盈余管理的程度越高,表現為管理層控制權與真實盈余管理正相關。因此,本研究提出假設。

H1管理層控制權與真實盈余管理正相關,即管理層控制權越大,真實盈余管理的程度越高。

2.2 管理層控制權、企業生命周期和盈余管理

企業發展是動態變化的過程,會經歷創立、成長、成熟和衰退等過程,但與生物機體的發展變化過程不同,企業可以通過研發創新等跳到前一階段,表現出可逆性。中國公司能夠上市必須符合一定的門檻,表明其已安然度過初創期,因此,后文分析只關注成長期企業、成熟期企業和衰退期企業3個生命周期階段。國內外學者針對企業生命周期的影響因素、劃分依據[24-25]、劃分階段數[26]及其經濟后果進行了大量研究,取得豐富的研究成果。不同生命周期的企業其公司特征不同,STICKNEY et al.[27]認為不同生命周期企業其經營現金流、投資和融資現金流等存在系統性變化;喻凱等[28]發現在ROYCHOWDHURY模型加入生命周期變量提高了模型的效用,成長期和衰退期企業正向真實盈余管理顯著高于成熟期企業;朱姝[29]發現與成熟期企業相比,成長期和衰退期企業更偏好正向的盈余管理,盈余管理的程度也更高,但其只關注了應計盈余管理。已有企業生命周期與盈余管理關系的研究大多關注應計盈余管理,關注企業生命周期與真實盈余管理的較少。管理層控制權與盈余管理關系的研究關注真實盈余管理的也較少,少數幾篇探析管理層控制權與真實盈余管理關系的研究基于靜態視角。如前文所述,企業發展是一個動態變化的過程,不同生命周期階段企業管理層盈余管理動機可能存在較大的差異,不同生命周期企業管理層控制權與真實盈余管理的關系是否相同,這類研究較為匱乏。因此,有必要從企業生命周期這一動態視角深層次探析管理層控制權與真實盈余管理的關系。

ADIZES[26]認為不同生命周期企業的財務特征、經營目標和戰略決策不同,所處生命周期階段是企業內外部因素共同作用的結果,這些因素呈規律性變動。成長期企業規模不斷擴大、生存壓力較大、市場份額較低、資金需求較強、融資約束高、融資渠道單一,為立足于資本市場,提高產品知名度,面臨較大的宣傳和銷售壓力,該階段企業適度提高管理層控制權可能會提高公司決策效率,避免因層層審批使管理層不能及時把握投資機會和市場良機。從這方面看,成長期企業管理層控制權的增加提高了其決策效率,給企業帶來積極的作用。與此同時,成長期企業組織結構不健全、內部監管機制和權力制衡機制不完善,基于薪酬激勵、職位升遷和人力資本價值考慮,管理層盈余管理動機較強,管理層控制權越大,內部監管機構對其約束能力越小,管理層凌駕于監管部門之上實施自利行為的能力越高。從這方面看,成長期企業管理層控制權的增加給企業帶來消極的作用。成熟期企業與成長期企業市場占有率、投資機會、融資約束、經營及財務風險、組織結構不同,成熟期企業市場份額達到飽和,建立了聲譽機制,具有競爭優勢,擁有固定客戶和供應商,投資機會下降,內部自由現金流較多,融資渠道多元化,經營風險較低,經營活動現金流量較穩定,財務風險較低。但組織結構復雜、官僚層級現象突出、利益關系錯綜復雜、代理問題更為突出。管理層人力資本價值及職業聲譽已經建立,管理層對薪酬制定的參與力度較大,基于兩權分離及信息不對稱的考慮,對利潤不擁有所有權可能會使管理層的盈余管理動機增加,管理層控制權高時,其對操控銷售活動、投資活動、融資活動的能力較大,一定程度上增加了其實施真實盈余管理的能力。

成長期企業融資約束程度高,甚至嚴重限制了企業的長遠發展,良好的經營業績一定程度上緩解了融資約束的問題。雖然真實盈余管理會給企業帶來嚴重負面經濟后果,扭曲戰略決策,損害企業的未來現金流,但資金鏈斷裂給企業帶來的負面經濟后果更嚴重,會導致企業破產清算,一旦破產,管理層面臨職業安全的威脅,為降低破產清算等給管理層帶來的私有成本,管理層存在盈余管理的動機和能力。考慮到應計盈余管理被外部發現的概率更大,被發現實施應計盈余管理會給成長期企業帶來更大的聲譽威脅。為實現盈余目標,緩解融資約束,管理層更可能采用真實盈余管理。管理層控制權越大,實施真實盈余管理的能力越大,表現為成長期企業管理層控制權與真實盈余管理正相關程度高于成熟期企業。因此,本研究提出假設。

H2與成熟期企業相比,成長期企業管理層控制權與真實盈余管理的正相關程度更高。

與成熟期企業相比,衰退期企業面臨的風險更高,外部市場競爭更激烈、產品銷路受阻及替代產品威脅、存貨積壓、市場份額驟減、毛利率下降等使企業舉步維艱,衰退期企業管理層面臨內外部壓力更大。從內部看,經營不善影響管理層薪酬激勵的實現,遭受股東及董事會施壓及職業安全威脅。從外部看,未實現業績預期目標被分析師及媒體關注,影響投資者、債權人等對公司及管理層的信任程度,降低了其對公司資金支持力度,影響融資可獲得程度。為降低業績未達標給公司及管理層帶來的私有成本,憑借信息優勢地位,管理層更可能通過盈余管理降低業績未達到預期帶來的負面經濟后果。應計盈余管理實施成本隨外部監管力度的增加而增加,管理層由此更可能偏好真實盈余管理行為。管理層控制權越大,其對生產活動、銷售活動和酌量性費用等的操控能力越大。且衰退期企業的管理層任職年限更長,對公司控制力更強,部分管理層凌駕于董事會之上制定薪酬契約等。因此,根據上述分析,與成熟期企業相比,衰退期企業盈余管理的動機更大,管理層控制權增加了其盈余管理的能力,而應計盈余管理被外部發現的概率大,衰退期企業管理層控制權加大了其實施真實盈余管理的程度,從而表現為衰退期企業管理層控制權與真實盈余管理的正相關程度高于成熟期企業。因此,本研究提出假設。

H3與成熟期企業相比,衰退期企業管理層控制權與真實盈余管理的正相關程度更高。

3 實證研究設計

3.1 變量計量

3.1.1 管理層控制權

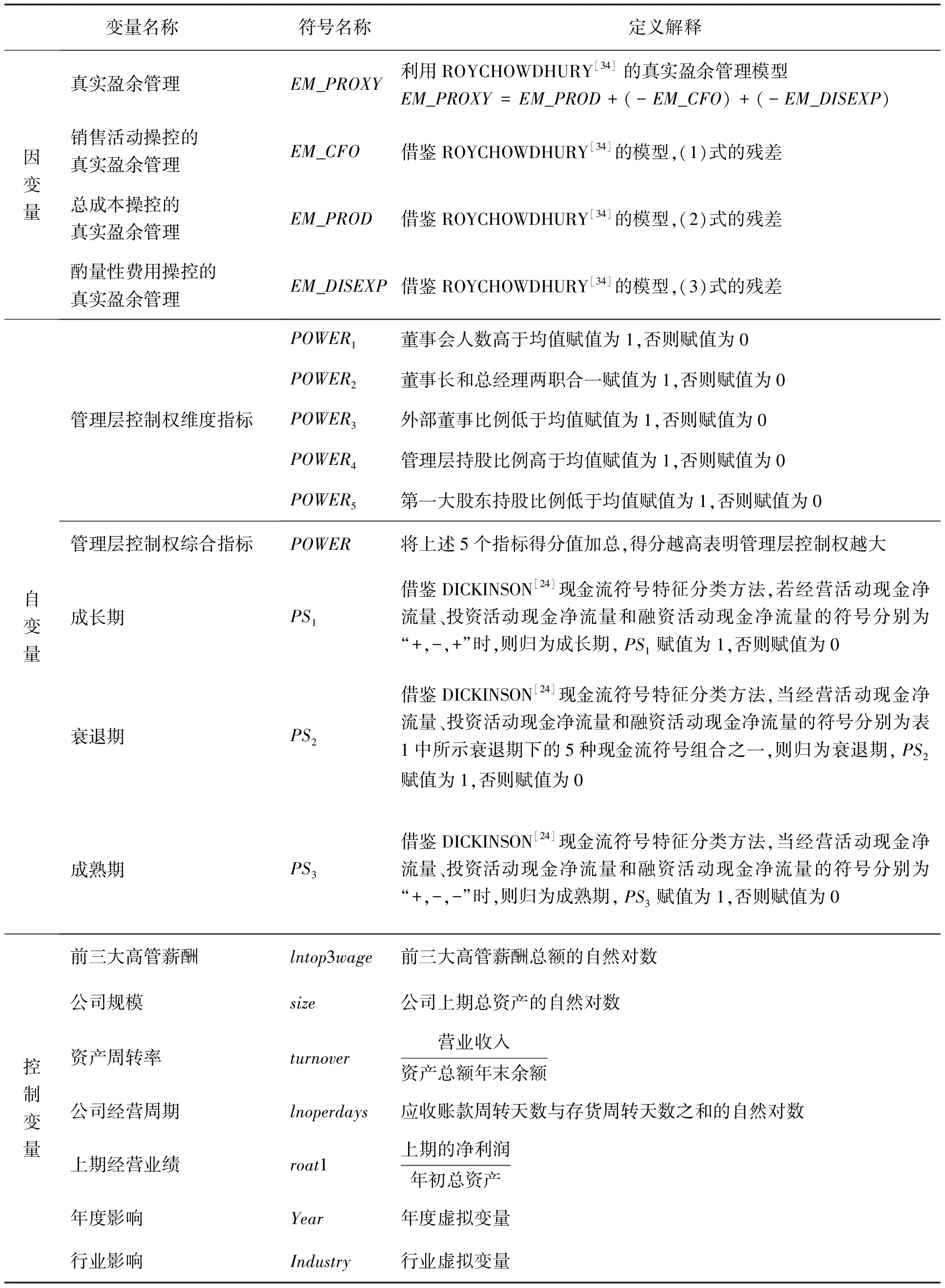

ALBUQUERQUE et al.[30]認為董事會規模越大,管理層控制權越大。董事長和總經理兼任時,管理層控制權越大,對經營決策的影響力更高。外部董事的獨立性越大,與管理層的利益關系越少;外部董事比例越高,越能對管理層行為起到有效的限制和約束,越能保護投資者和股東合法權益不受損害。因此,外部董事比例越高,管理層控制權越小。管理層持股比例越高,對企業生產經營控制力更大,管理層控制權也就越大。第一大股東持股比例越大,其越有動機和能力監督管理層的行為,對管理層的監管和約束能力更大,因此第一大股東持股比例越低,管理層控制權越高。借鑒譚慶美等[31-32]和劉星等[33]的研究,本研究采用指標賦值的方法計量管理層控制權,基于董事會規模、董事長和總經理是否兼任、外部董事比例、管理層持股比例、第一大股東持股比例5個指標,分別賦值為1或0,最后將5個指標得分匯總,得到管理層控制權的綜合指標。具體來說,董事會規模大于均值賦值為1,否則賦值為0;董事長和總經理兼任賦值為1,否則賦值為0;外部董事比例低于均值賦值為1,否則賦值為0;管理層持股比例高于均值賦值為1,否則賦值為0;第一大股東持股比例低于均值賦值為1,否則賦值為0。穩健性檢驗部分還基于主成分分析方法將5個管理層控制權分指標綜合為一個指標,作為管理層控制權綜合指標的替代。

3.1.2 真實盈余管理

已有研究中對真實盈余管理的計量使用較多且得到驗證的是ROYCHOWDHURY[34]的方法,考慮到真實盈余管理較隱蔽,直接計量存在較大難度,企業銷售、生產和費用管理等是其重要的日常活動,管理層通過操控這3種活動實現真實盈余操控。基于這種考慮,對3種活動操控程度加以計量,作為真實盈余管理的替代指標較為合理。考慮數據獲取的難度,本研究借鑒ROYCHOWDHURY[34]和COHEN et al.[35]的研究計量真實盈余管理。管理層通過操控銷售活動、生產成本和酌量性費用達到調整報告盈余的目的,①為提高報告盈余,調低信用條件,使用促銷手段等增加銷量,以達到增加利潤的目的,但這一行為同時也導致單位產品的現金凈流入減少,形成回歸模型中異常經營現金流。②擴大再生產降低單位固定成本分攤額,提高單位產品銷售收入,增加了毛利率,同時增加了庫存成本,還可能導致產品跌價和被淘汰等,形成回歸模型中異常生產成本。③通過降低企業的相關生產費用,如研發費用、管理費用和相關的培訓費用等,最終達到增加企業當期利潤和當期現金流的目的,但這一行為損害企業長遠發展,從而導致回歸模型中存在異常酌量性費用。由于經營活動現金凈流量與公司規模、當期和前期銷售收入均相關,綜合考慮前期總資產、當期銷售收入、當期銷售收入變動對經營活動現金凈流量的影響,構建模型,即

(1)

其中,i為公司,t為時間;CFO為經營活動現金凈流量;A為資產總額;SALES為銷售收入,用營業收入替代;ΔSALES為銷售收入變動,用營業收入的變動替代,即當期營業收入減去上期營業收入;α0為截距項;α1~α3為各解釋變量的回歸系數,衡量其對經營活動現金凈流量的影響;μ為殘差,表示異常的經營活動現金凈流量,作為銷售活動操控的真實盈余管理的替代指標(EM_CFO)。所有變量用Ai,t-1平減。

一般來說,企業的總成本包括銷售的相關成本與存貨當期的凈增加額之和,這兩者均與銷售收入呈線性關系,(2)式給出當期銷售收入、當期銷售收入變動和上期銷售收入變動與總成本的關系,即

(2)

其中,PROD為總成本;b0為截距項;b1~b4為各解釋變量的回歸系數,衡量其對總成本的影響;ω殘差,表示異常總成本,作為成本操控的真實盈余管理的替代指標(EM_PROD)。

企業的研發費用、管理費用和相關的培訓費用等都被認為是酌量性費用的組成部分,考慮到數據獲取的問題,本研究借鑒已有研究,采用管理費用和銷售費用之和作為酌量性費用總額,具體見(3)式。

(3)

其中,DISEXP為酌量性費用的正常值;c0為截距項;c1和c2為各變量的回歸系數;θ為殘差,表示異常酌量性費用,作為酌量性費用操控的真實盈余管理的替代指標(EM_DISEXP)。

如上所述,真實盈余管理行為通過操控銷售、操控成本和操控酌量性費用實現調增或調減報告盈余的目的,但不只這3種真實盈余管理方式,管理層可能通過上述3種行為中的一種或多種方式實現操控報告盈余的目的。由上文分析可知,如果企業為實現調增報告盈余,實施操控銷售、成本和酌量性費用的正向真實盈余管理,會導致(1)式的殘差為負、(2)式的殘差為正、(3)式的殘差為負。由于方向不同,真實盈余管理的程度可能互相抵消而降低了模型的效用。因此,本研究借鑒COHEN et al.[35]的方法構建綜合計量的真實盈余管理指標,用EM_PROXYi,t表示,即

EM_PROXYi,t=EM_PRODi,t+(-EM_CFOi,t)+

(-EM_DISEXPi,t)

(4)

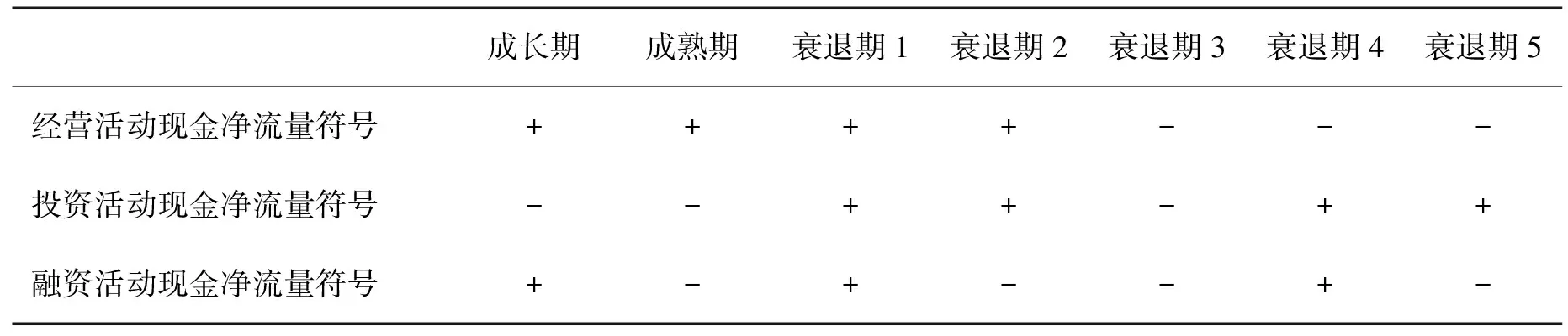

3.1.3 企業生命周期

DICKINSON[24]綜合LIVNAT et al.[36]和BLACK[37]的研究,依據現金流組合劃分為8個企業生命周期階段。由于DICKINSON[24]的研究中后5種現金流組合缺乏獨立的經濟理論支撐,且這5種現金流組合更符合中國衰退期企業的特征,因此,本研究對該劃分方法加以改進,將這5種現金流組合歸入衰退期。表1給出不同生命周期階段的現金流符號組合。

由表1可知,將企業劃分為成長期、成熟期和衰退期3個階段,衰退期包含5種經營活動、投資活動和融資活動現金流組合,符號組合分別為“+、+、+”“+、+、-”“-、-、-”“-、+、+”“-、+、-”。

成長期企業經營活動逐步穩定,產品被消費者接受,市場競爭力強,形成企業經營活動現金凈流量;規模不斷擴大,投資支出持續增加,融資需求較大,投資活動現金凈流量一般為負,融資活動現金凈流量一般為正。對于經營較成長期企業更穩定的成熟期企業來說,由于企業步入正軌,經營活動現金流入較為穩定,因此經營活動現金凈流量為正;現金流入較為穩定增加了企業自有資金,可能存在償還貸款和分發股利等行為,融資需求和投資需求下降,基于代理問題考慮仍可能進行投資,因此投資活動現金凈流量為負,融資活動現金凈流量為負。

表1 不同生命周期企業現金凈流量符號Table 1 Net Cash Flow Signs in Different Corporate Life Cycle

3.1.4 控制變量

已有研究表明,高管薪酬、公司規模、資產周轉率、公司經營周期和上期經營業績等因素都可能影響盈余管理動機和能力。為保證研究結果可靠、穩健,將上述因素加入回歸模型。為避免年度因素和行業因素的影響,模型還加入了行業和年度虛擬變量作為控制變量,對年度因素和行業因素加以控制。具體定義見表2。

3.2 實證模型

為防止不同方向的真實盈余管理互相抵消,對EM_CFOi,t、EM_PRODi,t、EM_DISEXPi,t和EM_PROXYi,t分別取絕對值。本研究構建多元回歸模型如下。

模型1:檢驗管理層控制權分指標和綜合指標與總真實盈余管理的多元線性回歸模型為

|EM_PROXYi,t|=d0+diPOWERi+

dj∑Controlvar+Ψi,t

(5)

其中,POWERi分別為POWER1、POWER2、POWER3、POWER4、POWER5和POWER;Controlvar為表2中相應的控制變量;d0為截距項;di為各管理層控制權變量的回歸系數,預期其為正值;dj為各控制變量的回歸系數;Ψ為殘差,表示其他不能夠被解釋變量解釋的部分。

模型2:檢驗管理層控制權與3種不同類型真實盈余管理關系的模型為

|EM_CFOi,t|=m0+miPOWERi+

mj∑Controlvar+γi,t

(6)

|EM_PRODi,t|=f0+fiPOWERi+

fj∑Controlvar+κi,t

(7)

|EM_DISEXPi,t|=g0+giPOWERi+

gj∑Controlvar+σi,t

(8)

其中,m0、f0、g0為截距項;mi、fi、gi為各管理層控制權變量的回歸系數,預期mi、fi、gi均為正值,表明管理層控制權越大,|EM_CFOi,t|、|EM_PRODi,t|、 |EM_DISEXPi,t|的正向操控程度越大;mj、fj、gj為各控制變量的回歸系數。

模型3:檢驗不同生命周期下管理層控制權對真實盈余管理影響的回歸模型為

|EMi,t|=h0+h1POWER+h2PS1+h3PS2+

h4POWER·PS1+h5POWER·PS2+

hj∑Controlvar+χi,t

(9)

其中,|EMi,t|分別為|EM_PROXYi,t|、|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|,h0為截距項,h1~h5為各變量的回歸系數,hj為各控制變量的回歸系數。本研究選取成熟期為基準,相關回歸結果均為與成熟期企業比較的結果。因此,與成熟期企業相比,POWER·PS1衡量成長期企業管理層控制權對4種真實盈余管理的影響,POWER·PS2衡量衰退期企業管理層控制權對4種真實盈余管理的影響。

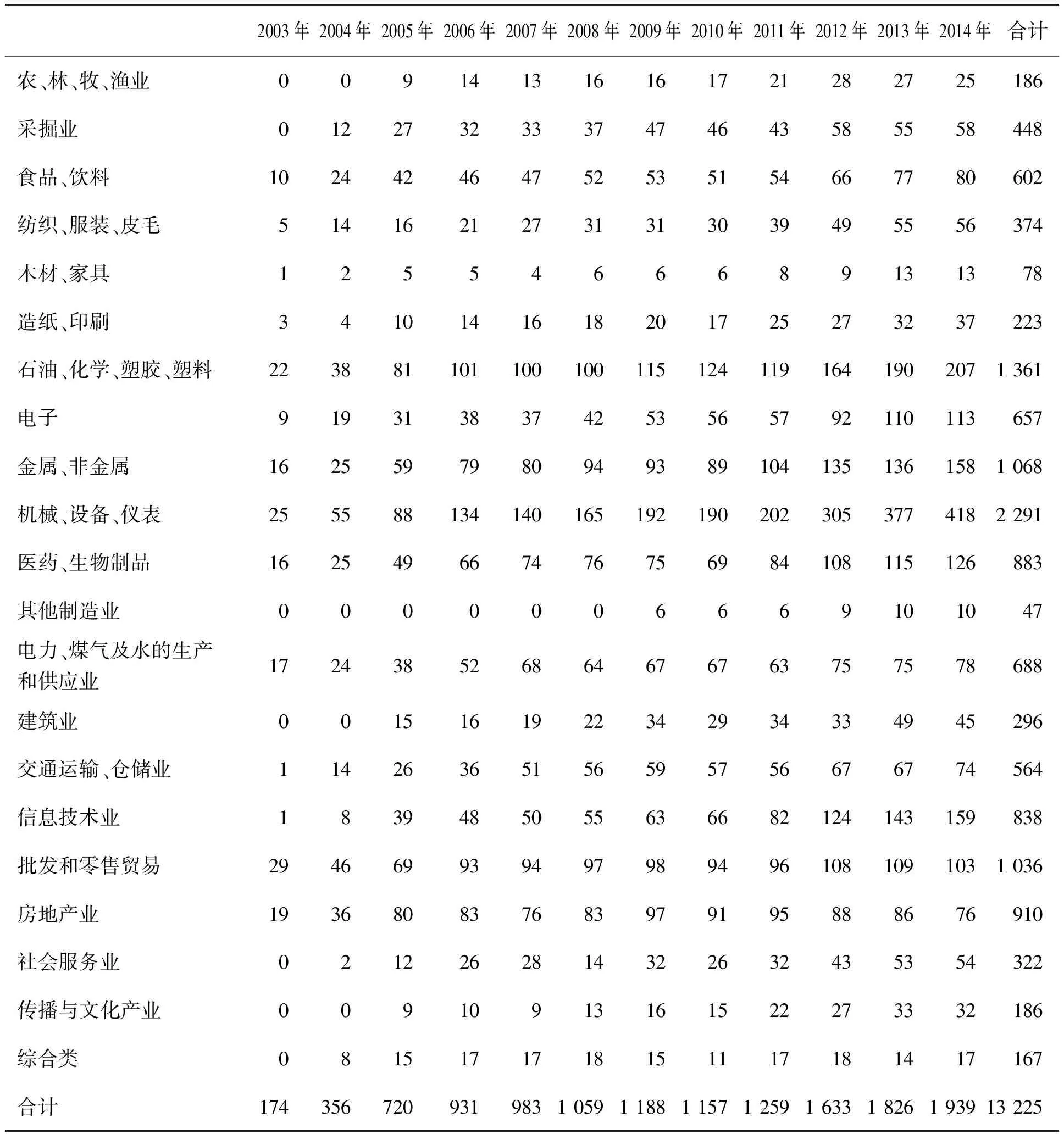

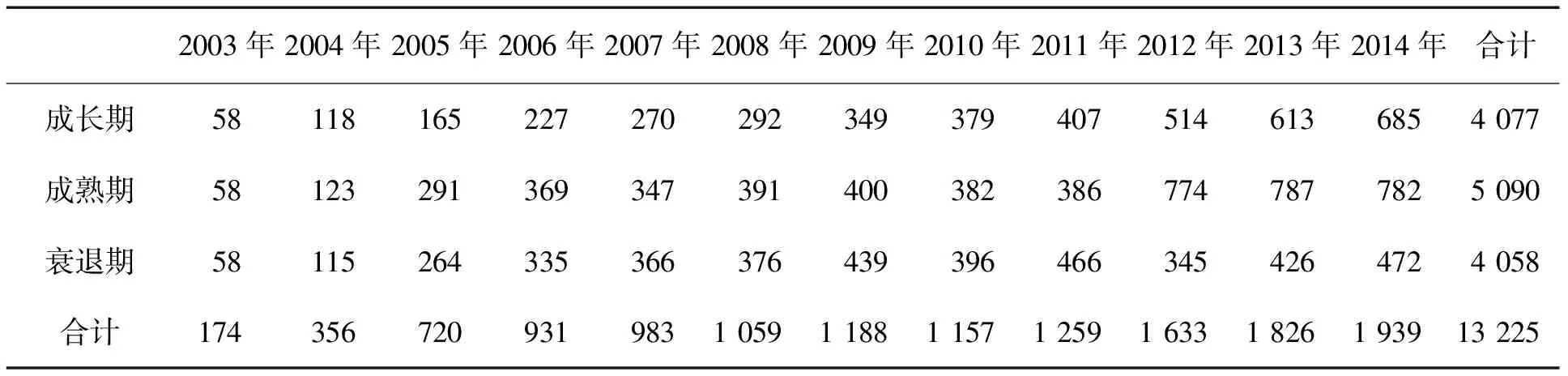

3.3 數據來源和樣本選擇

基于2003年至2014年滬深上市公司A股數據,剔除ST和*ST、數據不全及金融業樣本,為消除極端值影響,對變量采用上下0.500%的winsor處理,最終得到13 225個樣本觀測值。計算真實盈余管理時需要前兩期的銷售收入相關數據,因此樣本實際期間為2001年至2014年。本研究所需數據全部來自國泰安數據庫。

表3和表4給出2003年至2014年樣本在行業、年度及生命周期階段的分布情況,表3中的行業分類標準參考2001年中國證監會行業分類標準。由表3可知,樣本觀測值不斷上升,從2003年的174個上升到2014年的1 939個,增加了十幾倍。從行業分布看,觀察期內制造業樣本觀測值占比最大,合計達到7 948個,機械、設備、儀表行業樣本觀測值在2014年達到418個,石油、化學、塑膠、塑料行業在2014年達到207個,其他行業樣本觀測值也呈現明顯的上升趨勢。具體見表3。

由表4可知,觀察期內處于成長期、成熟期和衰退期的樣本觀測值分別為4 077個、5 090個和4 058個,處于成熟期企業的樣本觀測值最多,成長期企業和衰退期企業的樣本觀測值相差不大。從年度變化看,成長期企業從2003年的58個增加到2014年的685個,成熟期企業從2003年的58個增加到2014年的782個,衰退期企業從2003年的58個增加到2014年的472個。

表2 變量定義Table 2 Variable Definition

表3 樣本的行業和年度分布Table 3 Sample Industrial and Annual Distribution

注:根據2001年證監會行業分類標準列示,由于部分行業年度觀測值過少,后續回歸分析將行業代碼C2、C3、C9合并為C2。

表4 樣本生命周期階段分布Table 4 Samples Distribution in Life Cycle Stages

4 實證結果分析

4.1 描述性統計和相關性分析

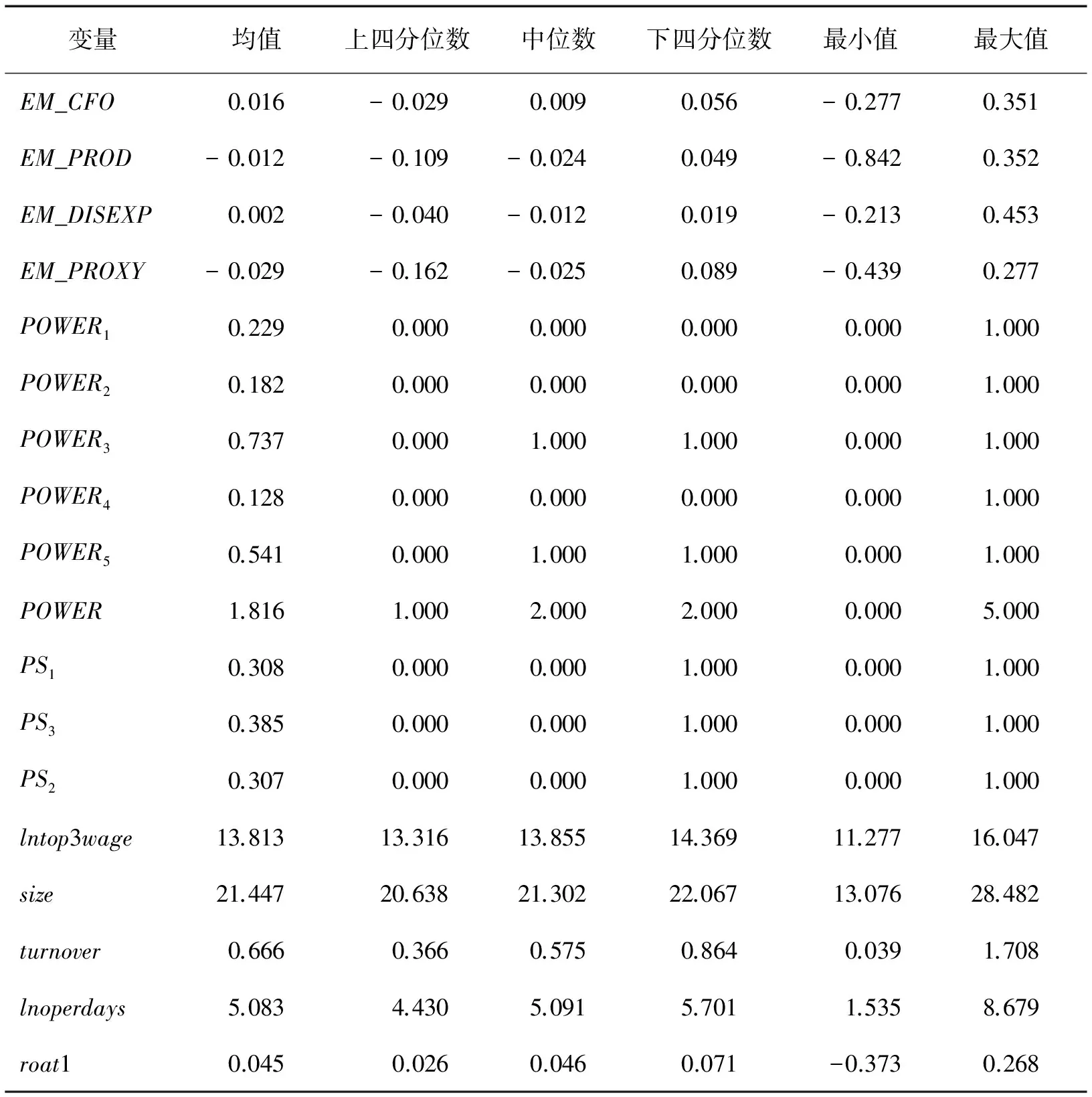

表5給出描述性統計結果,EM_CFO、EM_PROD、EM_DISEXP、EM_PROXY的均值分別為0.016、-0.012、0.002、-0.029。管理層控制權5個分指標分別賦值為1和0。由表5可知,POWER1的均值為0.229,表明董事會規模大于均值的企業年度行業觀測值占22.900%;POWER2的均值為0.182,表明董事長和總經理兩職合一的樣本觀測值占18.200%;POWER3的均值為0.737,即73.700%的觀測值中外部董事低于均值;POWER4的均值和中位數分別為0.128和0.000,表明管理層持股比例高于均值的占12.800%;POWER5的均值和中位數分別為0.541和1.000,表明第一大股東持股比例低于均值的樣本占54.100%;POWER的均值和中位數分別為1.816和2.000。企業生命周期變量描述性統計結果表明,PS1均值為0.308,表明觀測值中成長期企業占30.800%;PS2的均值為0.307,表明觀測值中衰退期企業占30.700%;PS3的均值為0.385,表明觀測值中成熟期企業占38.500%。控制變量的描述性統計結果見表5,限于篇幅不再贅述,下同。

此外,本研究還進行了皮爾森相關性檢驗,結果表明解釋變量不存在嚴重多重共線性問題,對模型計算的VIF值均值不超過4,與Pearson相關系數結果一致,表明多重共線性影響不嚴重。

4.2 管理層控制權與真實盈余管理回歸結果

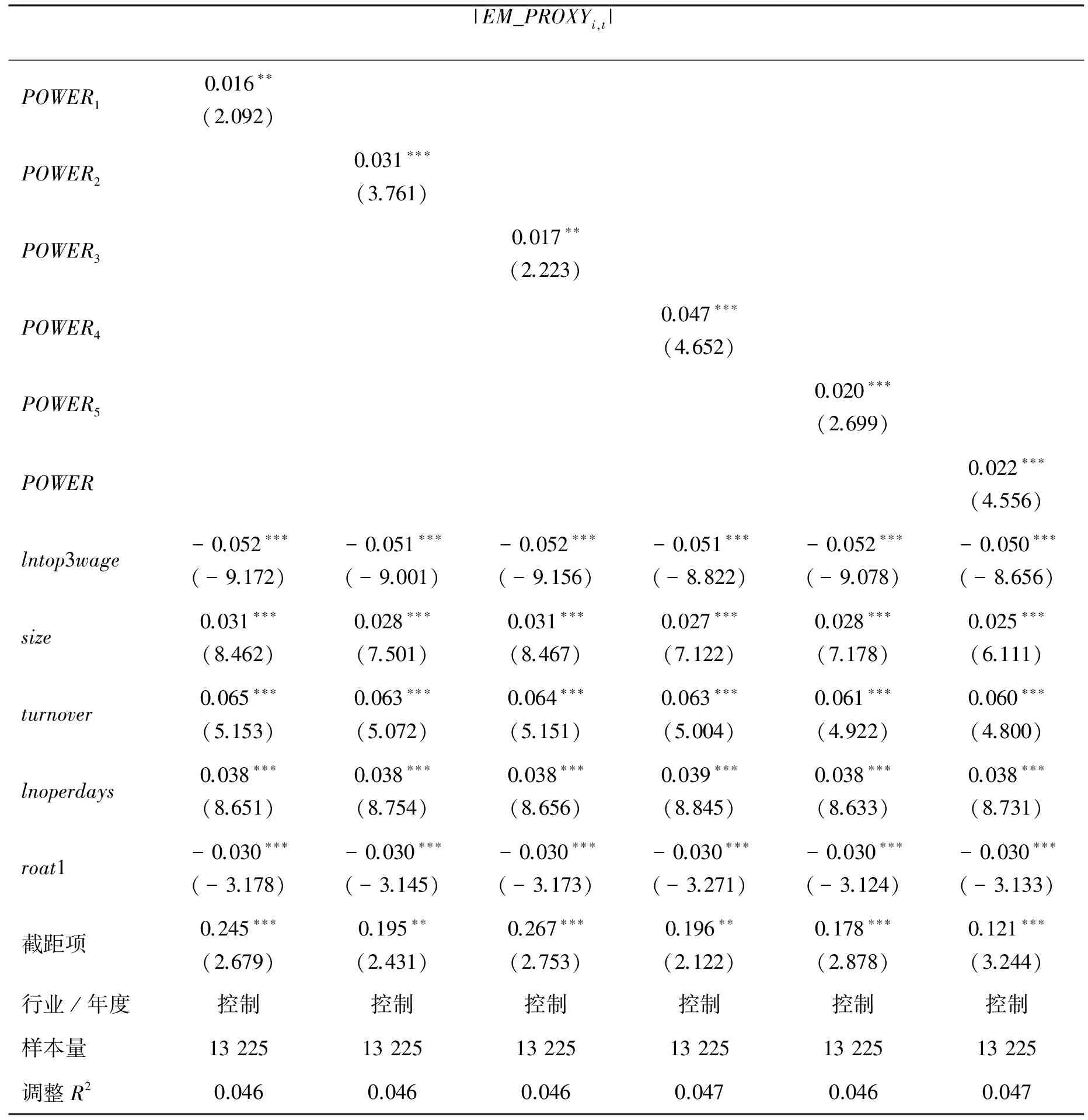

表6給出(5)式回歸結果,檢驗POWER1、POWER2、POWER3、POWER4、POWER5、POWER與真實盈余管理綜合指標的關系,控制了行業和年度影響因素。因變量均為|EM_PROXYit|,第2列~第7列管理層控制權指標分別為POWER1、POWER2、POWER3、POWER4、POWER5和POWER。POWER1與|EM_PROXYi,t|的回歸系數為0.016,在5%水平上顯著;POWER2與|EM_PROXYi,t|的回歸系數為0.031,在1%水平上顯著;POWER3與|EM_PROXYi,t|的回歸系數為0.017,在5%水平上顯著;POWER4與|EM_PROXYi,t|的回歸系數為0.047,在1%水平上顯著;POWER5與|EM_PROXYi,t|的回歸系數為0.020,在1%水平上顯著;POWER與|EM_PROXYi,t|的回歸系數為0.022,也在1%水平上顯著。

表5 描述性統計結果Table 5 Results of Descriptive Statistics

表6 管理層控制權與真實盈余管理的回歸結果Table 6 Regression Results of Managerial Control Power and Real Earnings Management

注:**為在5%水平上統計顯著,***為1%水平上統計顯著;括號內數據為t值。下同。

表6結果表明,董事會規模越大,管理層控制權越高,真實盈余管理綜合水平也越高;董事長和總經理兼任時,管理層控制權更大,真實盈余管理綜合水平也更高;外部董事比例越低,管理層控制權越大,真實盈余管理綜合水平也更高;管理層持股比例越高其控制權越大,真實盈余管理綜合水平越高;第一大股東持股比例越低,管理層控制權水平越大,真實盈余管理綜合水平越高。將上述5個指標得分匯總后,得到的管理層控制權綜合指標與真實盈余管理的回歸系數也顯著為正,且在1%水平上顯著。H1得到驗證,即管理層控制權越大,真實盈余管理的程度越高。控制變量的回歸結果表明,前三大高管薪酬和經營業績與真實盈余管理負相關,公司規模、資產周轉率和經營周期則與真實盈余管理正相關。

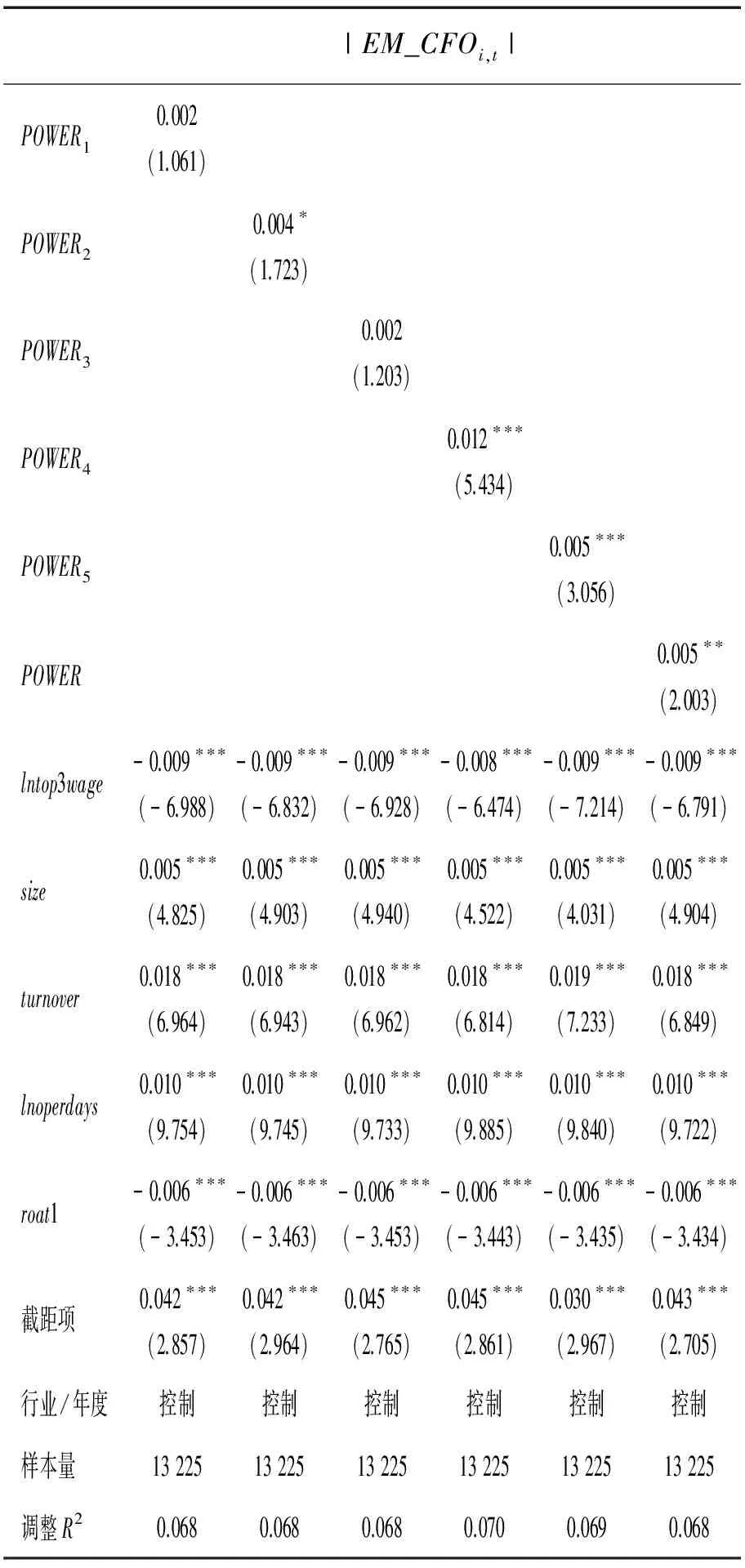

表7給出(6)式、(7)式和(8)式多元線性回歸結果,即POWER1、POWER2、POWER3、POWER4、POWER5和POWER分別與|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|的回歸結果,以檢驗管理層控制權與3種類型的真實盈余管理的關系。表7a中第2列~第7列給出以|EM_CFOi,t|為因變量的回歸結果;表7b中第2列~第7列給出以|EM_PRODi,t|為因變量的回歸結果,第8列~第13列給出以|EM_DISEXPi,t|為因變量的回歸結果。由表7a可知,|EM_CFOi,t|為因變量時,POWER1、POWER2、POWER3、POWER4、POWER5、POWER的回歸系數分別為0.002、0.004、0.002、0.012、0.005、0.005,表明管理層控制權5個分指標和綜合指標與銷售活動操控的真實盈余管理正相關,除POWER1、POWER3的回歸系數不顯著外,其他回歸系數均通過顯著性檢驗,支持表6的結果,H1得到驗證。表7b中,以|EM_PRODi,t|和|EM_DISEXPi,t|為因變量的回歸結果與表7a的類似,POWER1、POWER2、POWER3、POWER4、POWER5、POWER的回歸系數均為正值,除POWER3與|EM_DISEXPi,t|的回歸系數不顯著外,其他回歸系數均在統計上顯著,支持表6的結果,H1得到驗證。

表7a 管理層控制權維度變量與真實盈余管理各指標的回歸結果Table 7a Regression Results of Dimensions Variables of Managerial Control Power and Different Variables of Real Earnings Management

注:*為在10%水平上統計顯著,下同。

另外,基于管理層控制權5個分指標進行主成分分析,得到管理層控制權綜合指標的穩健性替代指標,進行如表6和表7的回歸分析,得到的結果基本不變,均支持H1。

4.3 管理層控制權、企業生命周期和真實盈余管理

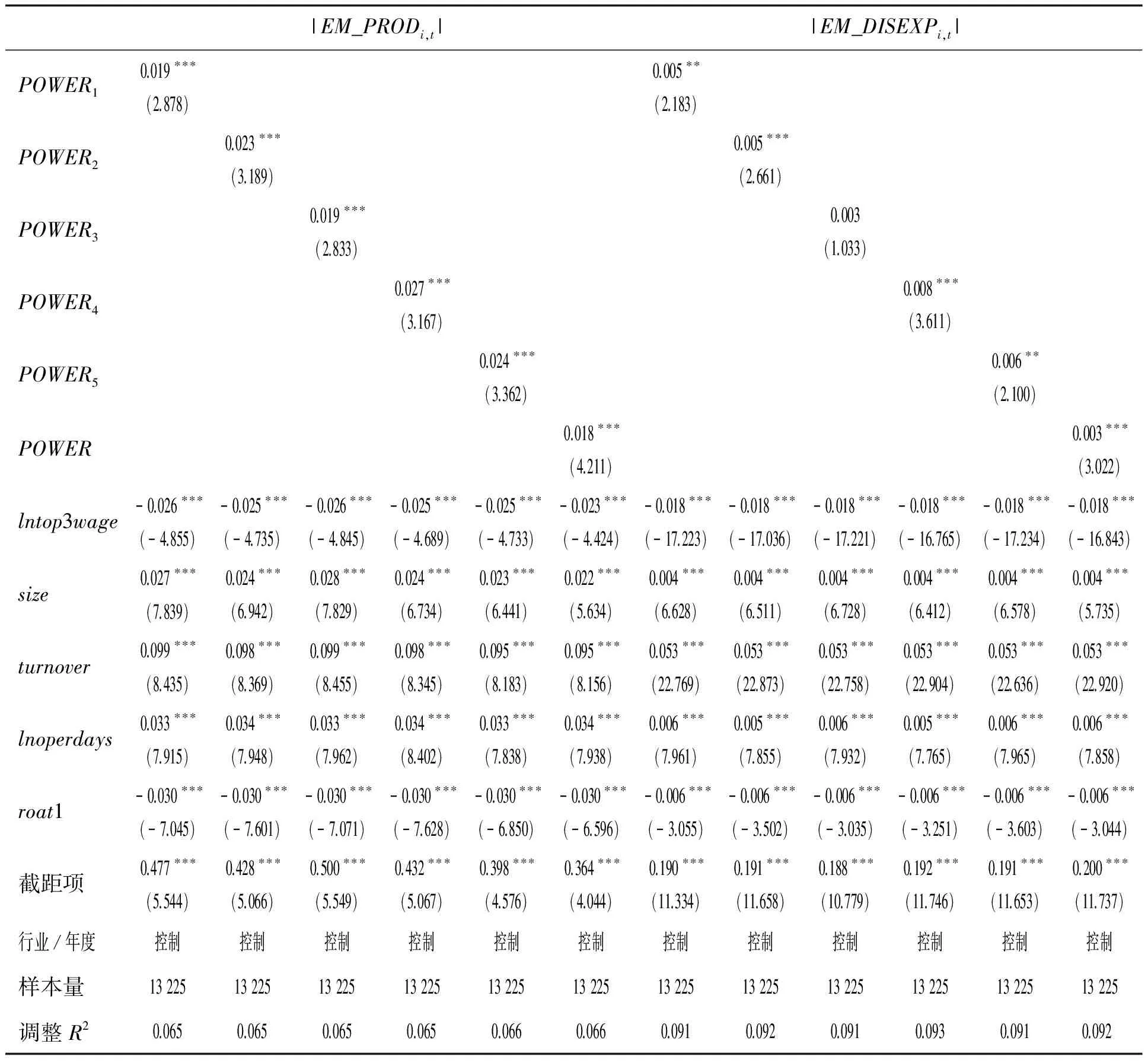

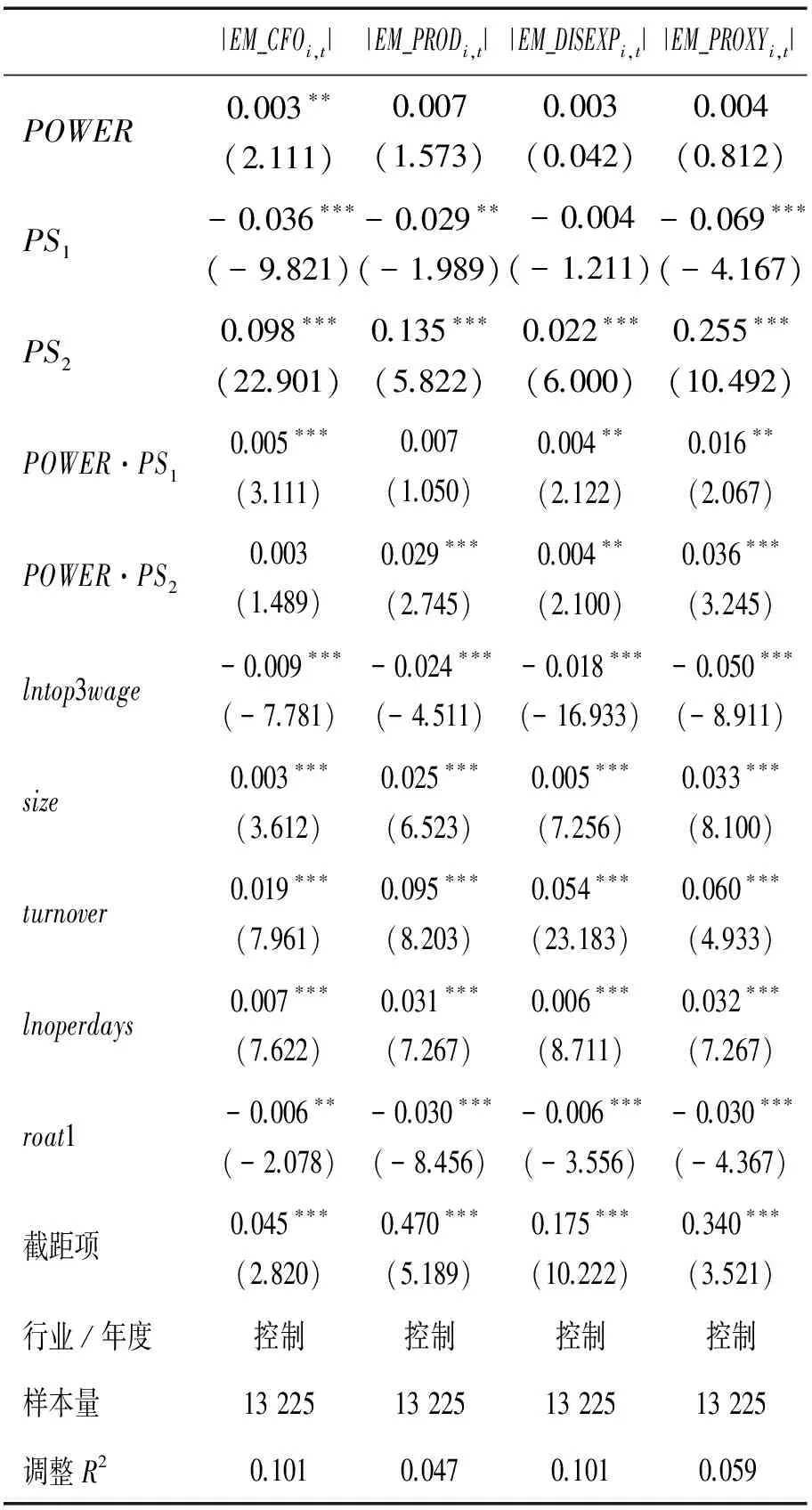

控制行業和年度因素影響后,表8給出(9)式的多元線性回歸結果,即管理層控制權和企業生命周期分別與真實盈余管理4個替代變量的回歸結果,檢驗企業生命周期是否對管理層控制權與真實盈余管理的關系發揮調節效應,以驗證H2和H3。由表8可知,第2列~第5列的因變量分別為|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|和|EM_PROXYi,t|,POWER與上述4個因變量的回歸系數分別為0.003、0.007、0.003和0.004,只有POWER與|EM_CFOi,t|的系數在5%水平上顯著。這是因為回歸模型加入了企業生命周期與管理層控制權交互項。從PS1和PS2與4個因變量的回歸結果看,PS1與|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|和|EM_PROXYi,t|的回歸系數分別為-0.036、-0.029、-0.004和-0.069,除PS1與|EM_DISEXPi,t|的系數外,其他系數均在5%或1%水平上顯著,表明與成熟期企業相比,成長期企業真實盈余管理程度較低。PS2與|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|和|EM_PROXYi,t|的回歸系數分別為0.098、0.135、0.022和0.255,所有系數均在1%水平上顯著,表明與成熟期企業相比,處于衰退期的企業其真實盈余管理程度更高。喻凱等[28]認為與成熟期企業相比,處于成長期和衰退期的企業,其向上操控的真實盈余管理行為更嚴重,即真實盈余管理程度更高。本研究認為產生這一結果差異的可能原因是,為防止不同方向的真實盈余管理效應抵消,本研究采用的真實盈余管理4個指標|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|和|EM_PROXYi,t|分別為取絕對值后的值。未來還可以區分真實盈余管理的方向,即區分正向和負向的EM_CFOi,t、EM_PRODi,t、EM_DISEXPi,t和EM_PROXYi,t,對前文結果進行拓展性分析。

從表8中POWER·PS1與|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|和|EM_PROXYi,t|的回歸結果看,回歸系數均為正值,分別為0.005、0.007、0.004和0.016,除POWER·PS1與|EM_PRODi,t|的回歸系數不顯著外,其他回歸系數均顯著,表明處于成長期的企業,管理層控制權與真實盈余管理的正相關關系高于成熟期企業。從POWER·PS2與|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|和|EM_PROXYi,t|的回歸結果看,回歸系數也為正值,分別為0.003、0.029、0.004和0.036,除POWER·PS2與|EM_CFOi,t|的回歸系數不顯著外,其他回歸系數均在統計上顯著,表明處于衰退期的企業其管理層控制權與真實盈余管理的正相關關系高于成熟期企業。

需要說明的是,PS1與真實盈余管理4個指標的回歸系數為負值,POWER·PS1與真實盈余管理4個指標的回歸系數為正值,結論并不沖突。前者系數為負值表明,綜合來看,成長期企業真實盈余管理程度低于成熟期企業,后者交互項系數為正值表明,賦予成長期企業管理層過高的控制權導致其更高的真實盈余管理程度,即成長期企業中,管理層控制權將導致更高程度的正向真實盈余管理,且該影響顯著高于成熟期企業。處于衰退期的企業,賦予管理層更高的控制權,對其真實盈余管理的促進作用更大,表現為管理層控制權與真實盈余管理的正相關關系更大。

表7b 管理層控制權維度變量與真實盈余管理各指標的回歸結果Table 7b Regression Results of Dimensions Variables of Managerial Control Power and Different Variables of Real Earnings Management

表8的結果表明,管理層控制權與真實盈余管理正相關,企業生命周期因素不僅顯著影響真實盈余管理的動機和程度,也影響管理層控制權與真實盈余管理的正相關程度,控制企業生命周期因素主效應影響后,管理層控制權與企業生命周期的交互項與真實盈余管理系數仍顯著,進一步驗證了本研究的假設。管理層控制權的增強使其真實盈余管理的動機和能力增加,會計信息質量受到負面影響,更可能損害投資者和債權人的相關利益。成長期和衰退期企業賦予管理層更高的控制權并不能簡單的說,究竟是提高了公司治理水平還是降低了公司治理水平,至少從對真實盈余管理的影響結果看,對成長期企業和衰退期企業的管理層賦予更高的控制權,會導致其更多的自利行為。未來公司治理的相關研究應深入探討公司治理機制中管理層控制權制衡機制,以便于促使管理層控制權集中發揮更多的積極效應,降低其帶來的負面經濟后果,以提高會計信息質量和投資者保護。為保證研究結果的穩健性,基于POWER1、POWER2、POWER3、POWER4、POWER5,采用主成分分析,構造管理層控制權綜合指標進行如表8的分析,結果基本不變。

4.4 穩健性檢驗

已有部分研究認為,計算真實盈余管理需要樣本年度行業觀測值不低于10,本研究刪除年度行業觀測值低于10的樣本,得到的回歸結果與上文一致。

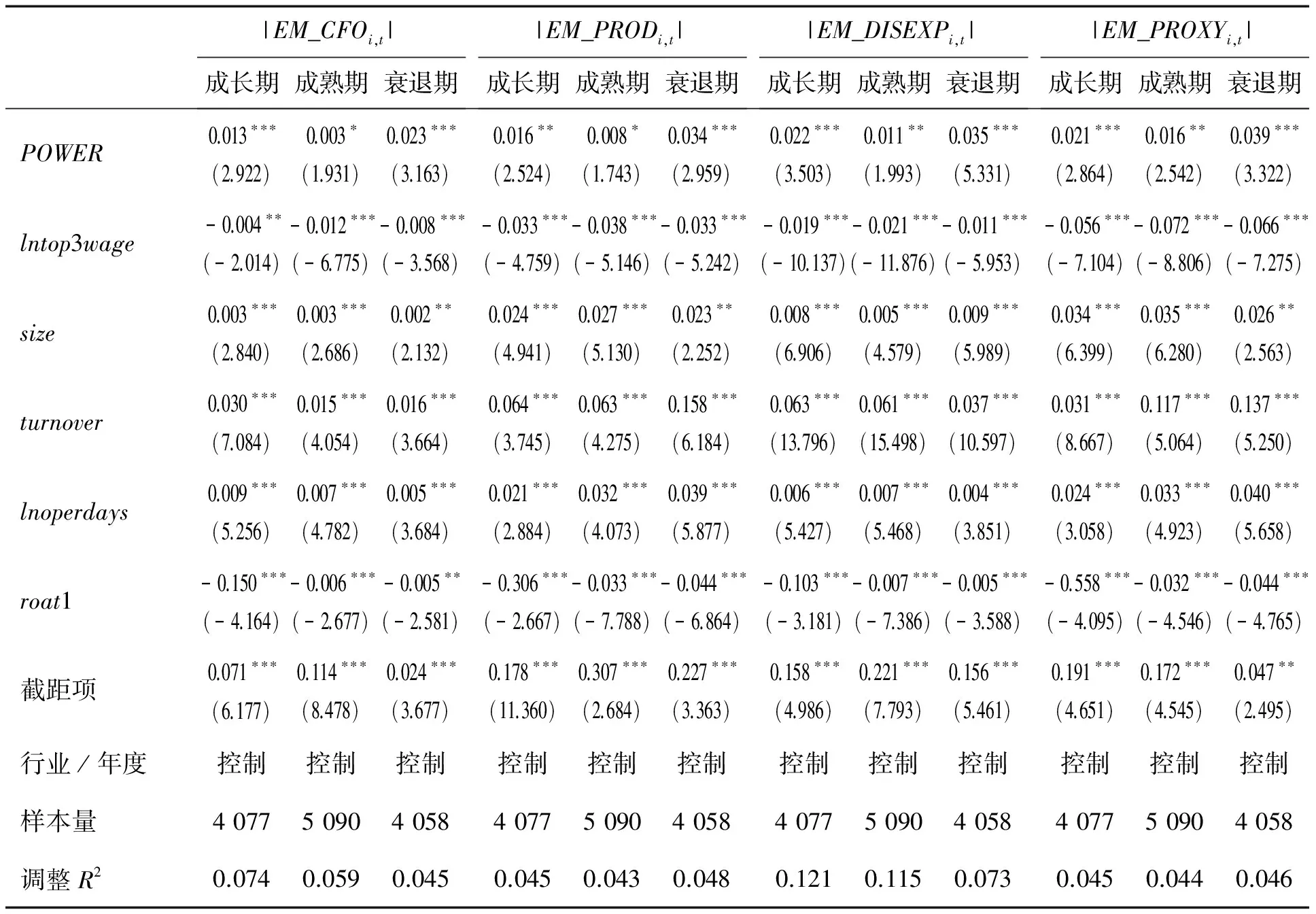

表9基于成長期企業、成熟期企業和衰退期企業分組回歸,進一步探析不同生命周期階段管理層控制權與真實盈余管理的關系是否相同。由表9可知,成長期企業、成熟期企業和衰退期企業的POWER與|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|、|EM_PROXYi,t|的系數均為正,且均在統計上顯著。此外,本研究還進行了系數差異性檢驗,結果表明成長期企業和衰退期企業中,管理層控制權與|EM_CFOi,t|、|EM_PRODi,t|、|EM_DISEXPi,t|、|EM_PROXYi,t|的正相關程度顯著高于成熟期企業,支持H2和H3,限于篇幅未報告相關結果。表9的結果表明,處于成長期和衰退期的企業,賦予管理層更高水平的控制權,增加了其自利行為的程度,即通過操控銷售、成本和酌量性費用實現調增報告盈余的程度增加,即處于不同生命周期的企業,其管理層控制權給企業帶來的負面經濟后果的嚴重程度不同,即導致的真實盈余管理程度不同。

表8 管理層控制權、企業生命周期與真實盈余管理的回歸結果Table 8 Regression Results of Managerial Control Power, Corporate Life Cycle and Real Earnings Management

管理層控制權與真實盈余管理之間可能存在內生性影響,本研究選取滯后一期的管理層控制權作為解釋變量進行回歸分析,結果基本不變,管理層控制權與真實盈余管理仍顯著正相關,且該正相關程度在不同生命周期企業存在顯著差異。近年來,中國資本市場外部監管環境發生了較大改變,監管力度增強,通過操控應計項目調整報告盈余被發現的概率增加,而真實盈余管理被外部發現的概率較低,操控較為隱蔽。雖然真實盈余管理行為給企業帶來更嚴重的負面經濟后果,但仍有較高比例管理層偏好真實盈余管理,以達到預期盈余目標。中國特殊的入市制度使公司存在首次公開募股(IPO)和股權再融資(SEO)相關資本市場動機的盈余管理行為,剔除IPO和SEO樣本后進行回歸,結果基本不變。前期虧損時將導致避虧動機的盈余管理行為,本研究在前文實證模型中加入前期是否虧損作為控制變量,進行回歸分析,結果不變。為控制篇幅,正文未報告相關穩健性檢驗結果。

5 結論

基于2003年至2014年中國CSMAR數據庫中滬深A股非金融業數據,實證檢驗管理層控制權、企業生命周期與真實盈余管理的關系。研究結果表明,①管理層控制權分指標及綜合指標均與真實盈余管理的綜合指標存在顯著的正相關關系,表明管理層控制權引致更高程度的真實盈余管理行為;②管理層控制權5個指標與真實盈余管理3個分指標均正相關,表明管理層控制權越高,通過操控銷售活動、生產成本和酌量性費用實現真實盈余管理的程度越高。③對處于不同生命周期的企業來說,管理層控制權與真實盈余管理4個替代變量呈現的正相關關系,在成長期企業和衰退期企業顯著高于成熟期企業。

本研究從動態視角探析管理層控制權與真實盈余管理的關系,彌補了靜態視角探析二者關系的不足。研究結果表明,賦予管理層更大的控制權并不能發揮有效的公司治理作用,反而增加了其自利行為的能力,即提高了管理層通過銷售活動操控、生產成本操控和酌量性費用操控的真實盈余管理并調增企業報告盈余的能力,損害了投資者和債權人等的合法權益,給企業未來業績和現金流量帶來長期負面經濟后果。本研究豐富了公司治理、企業生命周期和真實盈余管理影響因素的相關經驗研究,為保護投資者和債權人權益及提高會計信息質量提供一定的借鑒。

本研究的局限和展望。①企業生命周期階段的劃分方法較為復雜,企業包括較多的生產線和在產品,企業所處的生命周期階段可能隨企業的發展而不斷變動,雖然本研究借鑒了國內外較為普遍且經過大量研究驗證其計量有效性的方法,該計量方法仍然可能存在一定的不足。②真實盈余管理比應計盈余管理更為隱蔽,通過操控企業的真實活動實現調增或調減報告盈余的目的,改變了企業的戰略決策,如何在計量真實盈余管理時加入動態因素,如企業生命周期、經濟周期、行業周期等,尋求動態模型計量真實盈余管理是未來研究的難點。③本研究對真實盈余管理的3個替代變量進行絕對值處理,以防止正向和負向真實盈余管理互相抵消影響研究結果,未來研究還可區分真實盈余管理的不同方向進行分析。④真實盈余管理與應計盈余管理的動機類似,也分為資本市場動機、契約動機、稅收動機、政治成本動機等,如何細化真實盈余管理的動機,研究管理層控制權對不同真實盈余管理動機的影響以及企業生命周期對二者關系所發揮的調節作用,是未來可以探討的課題。

表9 分組回歸結果Table 9 Regression Results of Sub-samples

[1]SCHIPPER K.Commentary on earnings management.AccountingHorizons,1989,3(4):91-102.

[2]JENSEN M,MECKLING W H.Theory of the firm:managerial behavior,agency costs and ownership structure.JournalofFinancialEconomics,1976,3(4):305-360.

[3]FINKELSTEIN S.Power in top management teams:dimensions,measurement,and validation.AcademyofManagementJournal,1992,35(3):505-538.

[4]DEMSKI J S,SAPPINGTON D E M,SPILLER P T.Managing supplier switching.TheRandJournalofEconomics,1987,18(1):77-97.

[5]周冬華.CEO權力、董事會穩定性與盈余管理.財經理論與實踐,2014,35(6):45-52,58.

ZHOU Donghua.CEO power,board stability and earnings management.TheTheoryandPracticeofFinanceandEconomics,2014,35(6):45-52,58.(in Chinese)

[6]DECHOW P M,SLOAN R G,SWEENEY A P.Causes and consequences of earnings manipulation:an analysis of firms subject to enforcement actions by the SEC.ContemporaryAccountingResearch,1996,13(1):1-36.

[7]林芳,馮麗麗.管理層權力視角下的盈余管理研究:基于應計及真實盈余管理的檢驗.山西財經大學學報,2012,34(7):96-104.

LIN Fang,FENG Lili.Earnings management research from the perspective of managerial power:based on the inspection of accrual and real earnings management.JournalofShanxiFinanceandEconomicsUniversity,2012,34(7):96-104.(in Chinese)

[8]傅頎,鄧川.高管控制權、薪酬與盈余管理.財經論叢,2013(4):66-72.

FU Qi,DENG Chuan.Managerial power,executive compensation and earnings management under complete circulation.CollectedEssaysonFinanceandEconomics,2013(4):66-72.(in Chinese)

[9]賀琛,陳少華,余晴.制度環境、管理層權力與盈余管理.現代財經:天津財經大學學報,2014,34(10):80-95.

HE Chen,CHEN Shaohua,YU Qing.System environment,managerial power and earnings management.ModernFinanceandEconomics:JournalofTianjinUniversityofFinanceandEconomics,2014,34(10):80-95.(in Chinese)

[10] 張鐵鑄,沙曼.管理層能力、權力與在職消費研究.南開管理評論,2014,17(5):63-72.

ZHANG Tiezhu,SHA Man.Research on managerial ability,power and perks.NankaiBusinessReview,2014,17(5):63-72.(in Chinese)

[11] 楊志強.家族企業高管控制權收益:外部公平性與盈余管理行為:來自中國上市公司的經驗證據.暨南學報:哲學社會科學版,2013,35(9):30-43.

YANG Zhiqiang.Family enterprise control gains:external fairness and earnings management: an empirical research from China listed companies.JinanJournal:PhilosophyandSocialSciencesEdition,2013,35(9):30-43.(in Chinese)

[12] 馮紅卿,佟巖,華晨.上市公司控制權轉移中的應計項盈余管理及真實盈余管理.會計與經濟研究,2013,27(4):18-29.

FENG Hongqing,TONG Yan,HUA Chen.Control right transfer,accrual earnings management and real earnings management.AccountingandEconomicsResearch,2013,27(4):18-29.(in Chinese)

[13] WONGSUNWAI W.The effect of external monitoring on accrual-based and real earnings management:evidence from venture-backed initial public offerings.ContemporaryAccountingResearch,2013,30(1):296-324.

[14] DONELSON D C,MCINNIS J M,MERGENTHALER R D.Discontinuities and earnings management:evidence from restatements related to securities litigation.ContemporaryAccountingResearch,2013,30(1):242-268.

[15] FERENTINOU A C,ANAGNOSTOPOULOU S C.Accrual-based and real earnings management before and after IFRS adoption:the case of Greece.JournalofAppliedAccountingResearch,2016,17(1):2-23.

[16] HO L C J,LIAO Q,TAYLOR M.Real and accrual-based earnings management in the pre- and post-IFRS periods:evidence from China.JournalofInternationalFinancialManagement&Accounting,2015,26(3):294-335.

[17] DOUKAKIS L C.The effect of mandatory IFRS adoption on real and accrual-based earnings management activities.JournalofAccounting&PublicPolicy,2014,33(6):551-572.

[18] ZHU T,LU M,SHAN Y,et al.Accrual-based and real activity earnings management at the back door:evidence from Chinese reverse mergers.Pacific-BasinFinanceJournal,2015,35(Part A):317-339.

[19] ENOMOTO M,KIMURA F,YAMAGUCHI T.Accrual-based and real earnings management:an international comparison for investor protection.JournalofContemporaryAccounting&Economics,2015,11(3):183-198.

[20] BRAAM G,NANDY M,WEITZEL U,et al.Accrual-based and real earnings management and political connections.TheInternationalJournalofAccounting,2015,50(2):111-141.

[21] DHARWADKAR R,HARRIS D G,SHI L,et al.Auditcommitteeinterlocksandthecontagionofaccrual-basedandrealearningsmanagement.Syracuse,NY:Syracuse University,2016.

[22] IMEN BENSLIMENE.Theeffectofauditqualityonrealandaccrual-basedearningsmanagementactivities:theEuropeanevidence.SSRN Working Paper,2016.

[23] KUO J M,NING L,SONG X.The real and accrual-based earnings management behaviors:evidence from the split share structure reform in China.TheInternationalJournalofAccounting,2014,49(1):101-136.

[24] DICKINSON V.Cash flow patterns as a proxy for firm life cycle.TheAccountingReview,2011,86(6):1969-1994.

[25] ANTHONY J H,RAMESH K.Association between accounting performance measures and stock prices:a test of the life cycle hypothesis.JournalofAccountingandEconomics,1992,15(2/3):203-227.

[26] ADIZES I.Corporatelifecycles:howandwhycorporationsgrowanddieandwhattodoaboutit.Paramus,NJ:Prentice Hall,1990:127-128.

[27] STICKNEY C P,BROWN P R.Financialreportingandstatementanalysis:astrategicperspective.Florence,KY:South-Western College Pub,1999:843-844.

[28] 喻凱,伍輝念.企業生命周期、Roychowdhury模型與真實活動盈余管理.新會計,2012(9):1-4,47.

YU Kai,WU Huinian. Corporate life cycle, Roychowdhury model and real earnings management.ModernAccounting,2012(9):1-4,47.(in Chinese)

[29] 朱姝.基于企業生命周期視角下企業盈余管理的實證研究.重慶:重慶工商大學,2014:32.

ZHU Shu.Corporateearningsmanagementfromperspectiveofcorporatelifecycle:anempiricalresearch.Chongqing:Chongqing Technology and Business University,2014:32.(in Chinese)

[30] ALBUQUERQUE R,MIAO J.CEOpower,compensation,andgovernance.Boston,MA:Boston University,2007.

[31] 譚慶美,魏東一.管理層權力與企業價值:基于產品市場競爭的視角.管理科學,2014,27(3):1-13.

TAN Qingmei,WEI Dongyi.Managerial power and firm value:based on the perspective of product market competition.JournalofManagementScience,2014,27(3):1-13.(in Chinese)

[32] 譚慶美,陳欣,張娜,等.管理層權力、外部治理機制與過度投資.管理科學,2015,28(4):59-70.

TAN Qingmei,CHEN Xin,ZHANG Na,et al.Managerial power,external governance mechanism and overinvestment.JournalofManagementScience,2015,28(4):59-70.(in Chinese)

[33] 劉星,代彬,郝穎.高管權力與公司治理效率:基于國有上市公司高管變更的視角.管理工程學報,2012,26(1):1-12.

LIU Xing,DAI Bin,HAO Ying.Executive power and effectiveness of corporate governance:evidence from chief executive turnover in state-owned companies.JournalofIndustrialEngineeringandEngineeringManagement,2012,26(1):1-12.(in Chinese)

[34] ROYCHOWDHURY S.Earnings management through real activities manipulation.JournalofAccountingandEconomics,2006,42(3):335-370.

[35] COHEN D A,DEY A,LYS Y Z.Real and accrual-based earnings management in the pre- and post-Sarbanes-Oxley periods.TheAccountingReview,2008,83(3):757-787.

[36] LIVNAT J,ZAROWIN P.The incremental information content of cash-flow components.JournalofAccountingandEconomics,1990,13(1):25-46.

[37] BLACK E L.Life cycle impacts on the incremental value-relevance of earnings and cash flow measures.JournalofFinancialStatementAnalysis,1998,4(1):40-56.

ManagerialControlPower,CorporateLifeCycleandRealEarningsManagement

CHEN Chen1,LI Zhe2,WANG Lei1

1 Business School, Nankai University, Tianjin 300071, China 2 School of Business, Remin University of China, Beijing 100872, China

Separation of ownership and control lead to managers′ and shareholders′ interests inconsistent with each other. While information asymmetry blocks corporates′ real operating information flow, information users could not effectively distinguish the facticity and reliability of earnings information. Based on rational- economic man hypothesis, managers have self-interest driven motivation. Managerial compensation incentive largely depends on operating performance, and managerial control power increases its control capability on corporate production, sales and costs. With the improvement of the external environment and the enhancement of internal control, costs of accrual earnings management have been largely increased, and this type of earnings management would be detected easily and then bring self-costs to managers. However, real earnings management in essence refers to manipulating corporate real activities, such as manipulating corporate operational activities, costs and discretionary expenditures to achieve earnings target.

Based on the theory of corporate life cycle and from the perspective of managerial self-interest, this paper empirically investigates the influence of managerial control power on real earnings management in different corporate life cycle. Using the samples of China A-share listed companies from 2003 to 2014 in Shenzhen and Shanghai stock exchanges, this paper adopts ROYCHOWDHURY model to measure real earnings management, and adopts symbol combination of net cash flow in operating activities, investment activities and financing activities to measure corporates′ life cycle stage.Then this paper uses STATA 11.0 and multiple regression method to make our analysis. This paper systematically investigates the relationship between managerial control power and real earnings management, as well as the moderating effects of corporate life cycle on the relationship between managerial control power and real earnings management.

Based on empirical results, we find that, first there is a significant positive relationship between managerial control power and real earnings management. We also find that dimension indicators of managerial control power and aggregate indicators of real earnings management has significant positive relationship. What′s more, the relationship between dimension indicators of managerial control power and that of real earnings management is also positive. There is a significant mediating effect of corporate life cycle on the relationship between managerial control power and real earnings management. Results show that, the positive influence of managerial control power on real earnings management is much more prominent for samples in growth and recession stage. This paper verifies the necessity of investigating the relationship between managerial control power and real earnings management from the perspective of corporate life cycle. The finding of this research enriches relative empirical researches on corporate life cycle, managerial control power and real earnings management. It also has some significance to enhance investor protection, to reduce negative economic consequences of managerial control power and to improve accounting information quality.

corporate life cycle;managerial control power;real earnings management;investor protection;accounting information quality

Date:September 30th, 2015

DateMay 25th, 2016

Biography:CHEN Chen is a Ph.D candidate in the Business School at Nankai University. Her research interests cover accounting theory and financial reports analysis. Her representative paper titled “Investigate the relationships between accrual earnings management and real earnings management from the perspective of corporate life cycle” was published in theJournalofManagementScience(Issue 1, 2016). E-mail:chenchen052@163.com

LI Zhe is a Ph.D candidate in the School of Business at Renmin University of China. His research interests cover financial accounting theory, capital market and main fund transactions. His representative paper titled “Study on the substitution relation between career concerns incentive and perk of the management” was published in theJournalofManagementScience(Issue 4, 2015). E-mail:313519864@qq.com

WANG Lei is a Ph.D candidate in the Business School at Nankai University. His research interests focuses on accounting information quality. His representative paper titled “Executive compensation incentive and opportunistic earnings management——an empirical study based on accounting conservatism” was published in theJournalofShanxiUniversityofFinanceandEconomics(Issue 2, 2016). E-mail:411977542@qq.com

F275

A

10.3969/j.issn.1672-0334.2016.04.003

1672-0334(2016)04-0029-16

2015-09-30修返日期2016-05-25

陳沉,南開大學商學院博士研究生,研究方向為會計理論和財務報告分析等,代表性學術成果為“從生命周期視角探析應計盈余管理與真實盈余管理的關系”,發表在2016年第1期《管理科學》,E-mail:chenchen052@163.com

李哲,中國人民大學商學院博士研究生,研究方向為財務會計理論、資本市場和主要資金異動等,代表性學術成果為“職業生涯關注激勵與高管在職消費的替代關系研究”,發表在2015年第4期《管理科學》,E-mail:313519864@qq.com

王磊,南開大學商學院博士研究生,研究方向為會計信息質量等,代表性學術成果為“高管薪酬激勵與機會主義效應的盈余管理——基于會計穩健性視角的經驗證據”,發表在2016年第2期《山西財經大學學報》,E-mail:411977542@qq.com

□