因子分析法下傳統能源類上市公司經營績效評價

■ 成 玲(貴州財經大學 貴陽 550025)

在目前世界各國對于非可再生資源限制利用的政策背景下,傳統能源在全球范圍內的供需呈現出新的發展特點,進入2014年以來,以國際原油產品價格的大幅回落和國內煤炭資源價格的持續低迷為特征的新能源環境對我國能源類上市公司形成了嚴重的業務和業績沖擊,而我國原油嚴重依賴進口和貧氣、多煤的自然資源特點又加劇了傳統能源消費矛盾,分布最為廣泛的煤炭類企業產能過剩,并且對生態環境形成惡劣影響,煤炭類上市公司具有整合產業鏈條、向煤基清潔能源轉型的戰略需求,通過衡量其經營績效可以為其進行局部經營調整和漸進完成戰略轉型創造技術和決策基礎條件,本文基于此,從財務角度對煤炭傳統能源上市公司進行了基于因子分析法的聚類分析,得出傳統能源行業展開并購重組和提升行業集中度、拓展新型業務的內在證據。

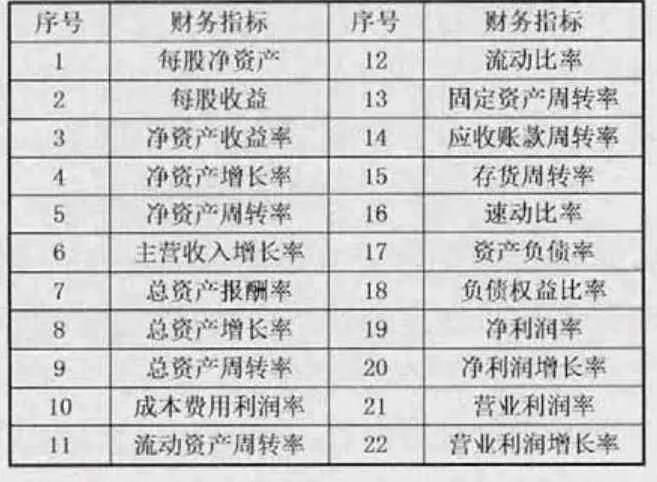

研究方法

在目前對于上市公司經營績效進行研究的主流方法體系中,基于EVA和平衡計分卡的財務指標評價法、以DEA和灰色關聯分析為主的綜合評價法、因子分析法構成主要研究分支,而具有結合前二者綜合優勢的因子分析法實現了對于評價主體主觀性偏差的控制,能夠從變量群中提取共性因子,因此選取作為本文的研究工具。此外,作為最具有可采集性和針對性的上市公司財務數據可以直觀和相對真實的反映其過去特定時段的經營業績,本文在對我國財政部頒發的《企業經濟效益評價指標體系(試行)》進行借鑒的基礎上,綜合選取了22項財務指標作為評價因子,如表1所示,并基于國內32家主要的煤炭行業上市公司進行2010-2013年度財務數據取樣,考慮到近年來煤炭市場的行情變化,2010、2011、2012、2013年數據分別賦予權重40%、30%、20%、10%。

實證分析

(一)數據處理

由于本文所選取的財務指標具有不同的量綱和因子性質,不能進行直接比較和計算,因此,從消除評價標準差異性的角度出發,需要對各項指標進行基于正向化和無量綱化的預先處理,以使其趨同,消除因子變異和指標數值大小的影響。

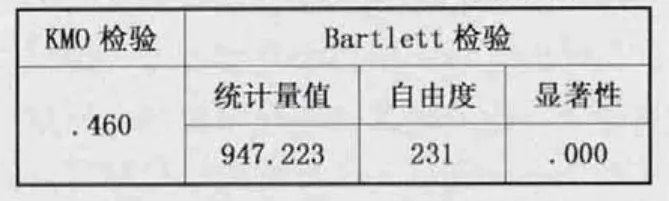

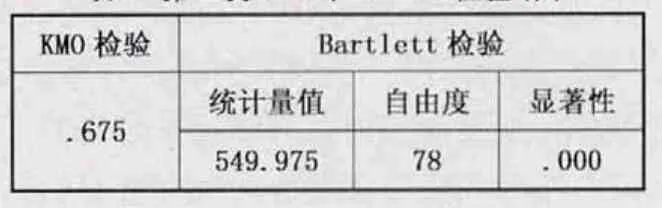

(二)KMO檢驗、Bartlett檢驗

對指標進行正向化和無量鋼化處理后,還要對樣本適用于因子分析法的有效性進行確認,檢驗各個指標之間的相關性強弱。因此,本文利用預測統計分析軟件(PASW)對樣本數據進行KMO檢驗和Bartlett檢驗,檢驗結果如表2所示。

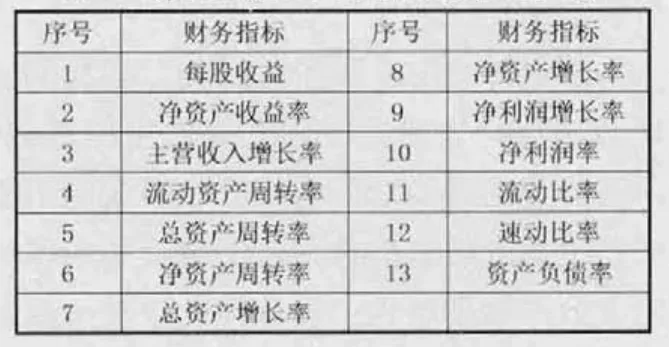

在表2中,KMO檢驗值為0.460,一般認為,若KMO<0.5,則樣本數據不適用于因子分析法,而0.460<0.5,因此,樣本數據未能通過KMO檢驗;Bartlett檢驗統計量值947.223,自由度231,顯著性為0(小于1%),檢驗通過。KMO檢驗結果表明因子分析法中所選取的指標存在部分相關性低下的現象,因此指標需要進行進一步精簡。本文通過采用逐步篩選的方法,確定因子指標集合KMO檢驗值小于0.5,最終刪減掉9項指標,得到篩選后的因子指標集合如表3所示。

對篩選后的財務指標數據進行重復正向化和無量綱化處理,再次進行KMO檢驗和Bartlett檢驗,檢驗結果如表4所示。

從表4數據可知,篩選后的因子指標數據可以通過KMO檢驗,Bartlett檢驗統計量值為549.975,自由度為78,顯著性概率為0(小于1%),通過檢驗。因此,篩選后的樣本指標數據已經具備進行因子分析的基礎條件。

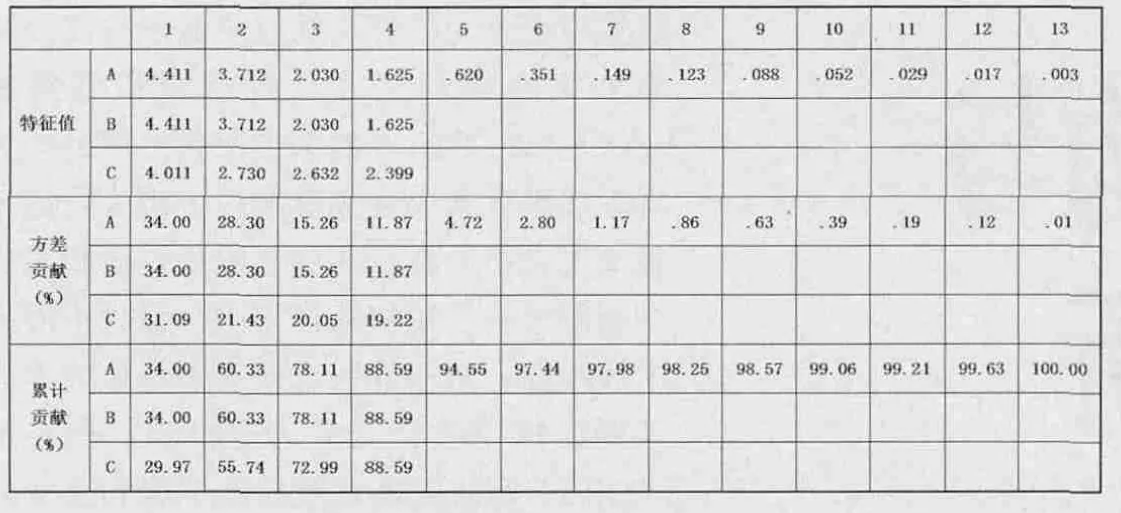

(三)確定主因子

本文通過利用主成分分析法來確定模型中的主因子數量,通過觀察已經確定的因子對原有變量總方差的解釋情況(如表5所示),將因子進行旋轉處理,旋轉后的指標數據有4項顯示特征值>1,因此將這4類因子作為本文研究的主因子。各因子對變量總方差的解釋情況如表5所示,其中A表示初始因子解釋,B表示提取因子后的方差解釋,C表示因子旋轉后的方差解釋。從表5可以看出,提取4個主因子的累計方差貢獻率為88.59%,即樣本數據總體信息的88.59%可以由篩選的4類因子來進行反映,大部分信息得以保留,主因子具備了代替原始指標評價上市公司業績的條件。

表1 初始因子分析法財務評價指標

表2 第一次KMO、Bartlett檢驗結果

表3 篩選后的因子分析法財務評價指標

表4 第二次KMO、Bartlett檢驗結果

表5 因子對變量總方差的解釋情況

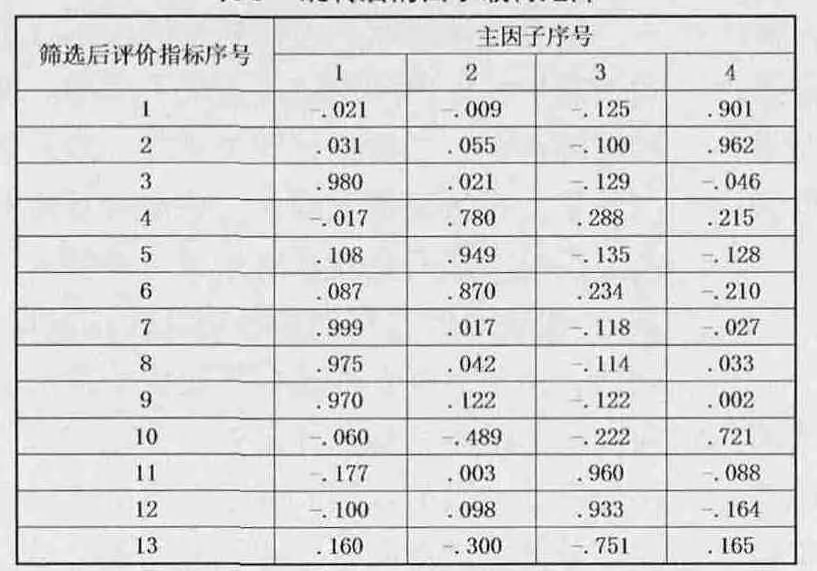

表6 旋轉后的因子載荷矩陣

表7 因子分析法下的32家上市公司經營得分情況

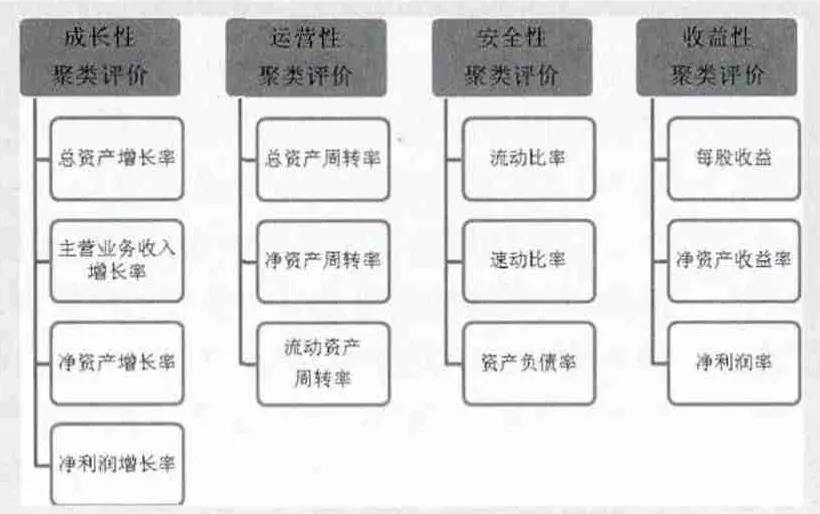

圖1 煤炭類上市公司經營評價聚類框架

(四)主因子聚類

在提取主因子之后,通過采取最大方差法(Max Variance)將因子旋轉,以因子數據特征對其進行分類和賦予具體的經濟含義,明確變量因子載荷,如表6所示。在表6中,篩選后的指標序號3、7、8、9顯示出對于主因子1的較高載荷水平,分別對應主營收入增長率、總資產增長率、凈資產增長率以及凈利潤增長率四個財務指標;篩選后的指標序號4、5、6顯示出對于主因子2的較高載荷水平,分別對應流動資產周轉率、總資產周轉率、凈資產周轉率三個財務指標;篩選后的指標序號11、12、13顯示出對于主因子3的較高載荷水平,分別對應流動比率、速動比率、資產負債率三個財務指標;篩選后的指標序號1、2、10顯示出對于主因子4的較高載荷水平,分別對應每股收益、凈資產收益率、凈利潤率。

根據財務指標對應主因子顯示出的載荷水平差異,本文分別將各個主因子對應的財務指標歸結為成長性(3、7、8、9)、運營性(4、5、6)、安全性(11、12、13)以及收益性(1、2、10)四類,以此來有針對性的衡量傳統能源上市公司的發展能力、運營能力、資產利用效率、償債能力以及綜合盈利能力,并得到煤炭類上市公司經營評價聚類框架,如圖1所示。

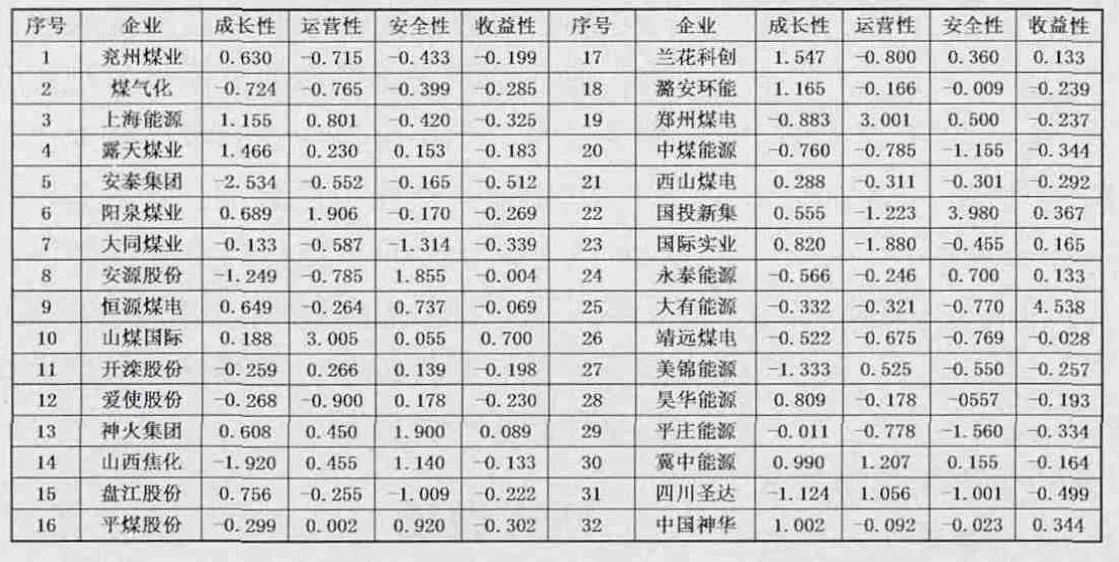

(五)實證結果

根據主因子聚類分析結果,得出32家煤炭上市公司在成長性、運營性、安全性以及收益性四個維度下的經營得分情況,如表7所示。

根據32家上市公司在不同維度的得分差異進行劃分,經營安全性較好的公司包括大同煤業、靖遠煤電、四川圣達、中煤能源等;兼具安全性和成長性的公司包括國投新集一家;上海能源、冀中能源等公司表現出運營穩健但安全性、成長性、收益性較差的特點;大有能源的成長性在考察的32家上市公司中最為突出;中國神華、蘭花科創、國際實業等公司則展現出相對占優的盈利能力。從因子分析法下的評價得分整體情況來看,32家上市公司在2010-2013財年的經營績效較為一般,大量公司收益能力低、成長性差,部分公司如愛使股份等運營能力較差,這與我國煤炭市場近年來的外部發展環境特點相吻合,大量企業處于盈虧平衡線以下,規模較小的企業停產、倒閉等成為常態,煤炭行業已經鮮有企業能夠兼顧成長、穩健運營、財務安全以及強勁的現金流支撐。

結論

根據本文的分析可知,我國以煤炭為代表的傳統能源行業在限制非可再生能源利用政策和國家環境安全壓力、行業產能過剩的背景下已經呈現出愈發艱難的發展局面,行業內的企業盈利特性普遍較差,而行業資源特點、企業和企業家的固化思維等也限制了傳統能源行業的迅速轉型,在實踐中則表現為企業停產和倒閉,傳統能源行業的上下游產業具有強烈的兼并和重組意愿。從目前的發展情況來看,煤基清潔能源以及以煤層氣、煤制氣為代表的常規氣體制天然氣是主流的傳統能源類企業轉型方向,煤炭等傳統能源類企業只有充分認識到企業發展與國際能源消費形勢、綠色環保產業發展政策之間的互動關系并進行充分實踐,其才能維持企業的可持續運行,并通過新業務來建立利潤增長點,構建財務安全壁壘,在可以預見的能源類行業大變革和新突破中尋求立錐之地。

1.張靜.創業板上市公司經營績效評價研究——基于層次分析法和綜合評價模型[J].吉林金融研究,2013(12)

2.武朝榮.能源行業上市公司會計信息披露存在的問題及改善措施[J].財經界(學術版),2014(21)

3.田亞峻.中國煤化工現狀與發展思考——寫在“十三五”之前[J].煤化工,2014(6)

4.田祥宇.煤炭上市公司環境會計信息披露研究——以山西省煤炭上市公司為例[J].會計之友,2014(3)

5.田潔.EVA業績評價方法在煤炭上市公司中的應用——以山西煤炭上市公司為例[J].會計之友,2012(2)