信息網絡平臺下的“四位一體”融資模式研究——以浙中中小企業集群為研究對象

胡曉鋒

(浙江廣廈建設職業技術學院,浙江 東陽 322100)

自改革開放以后,隨著國民經濟的迅猛發展,我國以浙江省為代表的諸多省份形成了以民營經濟為主導的中小企業集群,它們對促進當地經濟的繁榮發揮著重要的作用,而中小企業在現實經濟運行中所獲取的金融支持高度符合對國民經濟的貢獻程度。從理論上分析,中小企業依賴集群進行融資的優勢非常顯著。而在現實中,中小企業集群卻面臨著諸多的融資困境,這主要是源于中小企業集群融資優勢向現實優勢轉化的機制的匱乏。基于此,本文提出了信息網絡平臺下的“四位一體”融資模式,旨在真正解決中小企業融資難的困境,實現中小企業集群融資的現實優勢。

一、浙中中小企業群融資現狀分析

隨著地方產業集群的內部分工的深化和不斷擴大,浙江地方專業化產業開始逐步演化為產業集群和專業化產業網絡。從20世紀90年代以后,臺州地區和溫州地區率先對特色工業園區進行了建立,通過對傳統產業的改造和國際市場的積極開拓,有機地結合了銷售網絡和生產規模,推動了地方產業的升級,并且使區域產業競爭力不斷提高。尤其是入世之后,更是不斷提升了產業集群的國際化程度。但由于具有不同的產業結構、歷史底蘊和區位條件,產業集群的地域差距也非常顯著。據初步估算,浙江省大約有1.5億元的民間借貸規模,溫州就有1200億元的民間借貸。目前,浙江省中小企業群與民間資本對接的模式有民間借貸服務中心、小額貸款公司和信用擔保機構。

1.中小企業經營不穩定,投資風險大

以金華市為例,具有靈活的資本是中小企業所具有的天然優勢,和大企業相比,中小企業的歇業率和倒閉率極高,由此使投資者和銀行所面臨的風險極大。筆者通過調查金華市中小企業現狀得知,在開業后的兩年時間里,有23.7%的中小企業消失。因為轉產、倒閉和經營失敗,在四年退出市場的中小企業達到52.7%。正是因為倒閉率較高,經營風險具有不確定性,使投資者和銀行所面臨的風險都非常大。

2.融資主要依賴銀行債務和民間借貸

隨著日趨完善的資本市場,中小企業集群很難通過直接融資來獲取資金。浙中中小企業集群的融資特征是,在創業初期,主要是通過民間融資和自由資金,當企業具備了一定的實力和規模之后,主要是銀行借貸和自由資金,外部重要的資金來源還是民間融資。據中國人民銀行溫州支行最近的民間借貸問卷調查顯示,在民間借貸中,有59.67%的企業和89%的個人或家庭參與。近年來,浙江省有了越來越大的民間借貸規模。但因為民間借貸一直是在國家正規的金融體系之外游離,處于一種灰色的狀態,所以很難對其規模進行精確統計。

3.信貸供需失衡

中小企業集群因為不具備健全的財務制度和透明的信息管理,抗風險能力不強。相對于龐大的供需需求,銀行供給的信貸額度卻明顯偏低。據相關調查數據顯示,在全國范圍內,2014年的中小企業貸款余額為9.67億元,比去年同期增長38%。但500萬元以下的小企業與同時期相比,信貸投放增量卻減少了365億元,下降了0.13個百分點。盡管經過銀行金融機構和相關部門的共同努力,顯著增加了小企業的貸款余額,但規模較小的小企業依然只能獲得微小的貸款余額,增速下滑,沒有明顯改善其信貸規模。

二、信息網絡平臺下浙中中小企業集群“四位一體”融資模式分析

1.浙江省“四位一體”融資模式內容

信息網絡平臺下“四位一體”融資模式是一種方便快捷的、批量式的創新融資模式,由企業、擔保機構、金融機構和政府共同組成。“四位一體”融資模式的主要內容包括:

(1)基本原則:風險共擔、合作共贏、共同推動。

(2)基本做法:由中小企業服務中心負責向中小企業群推薦信用擔保機構,風險保險金由政府進行提供,貸款由金融機構發放。可根據中小企業的貸款項目,將貸款門檻適當放低。

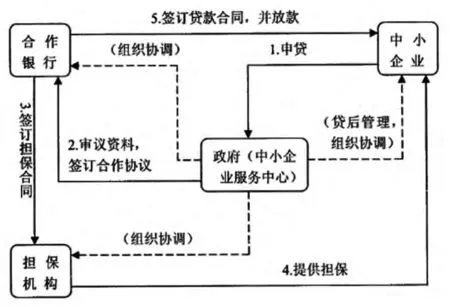

(3)風險控制:為了能合理承擔風險,對5%以內的有限風險,政府應承擔責任,并由擔保機構、金融機構和政府三個方面對三級控制機制共同建立。合作各方共同承擔損失風險,同時對擔保機構相關工作的開展,全力進行協助,如圖1所示。

圖1浙中中小企業集群“四位一體”融資模式的貸款流程圖

2.浙中中小企業集群“四位一體”融資模式的優點

信息網絡平臺下“四位一體”融資模式打開了一條快捷和方便的通道,促進了浙中中小企業的融資的獲取,同時對中小企業融資困境的緩解發揮了重要的作用,對現行中小企業融資體系進行了完善和補充,對解決中小企業融資難問題開辟了新的途徑。

四位一體模式主要具有以下的優點:

一是將放貸效率提升,其特點是:銀行結構在合作框架內,根據推薦的項目,將貸款批量發放,并且進一步簡化了貸款的審批程序。

二是將信用擔保的作用充分發揮出來。擔保機構的介入,使銀行機構的貸款審批工作量有效減少,在放貸運行成本降低的同時,銀行放貸的積極性有效提高。同時,因為各個部門的相互協調,對企業使用資金的監督力度進行了強化,并對信貸的安全性提高了保障。

三是實現政府間接投入政府的專項資金促進了中小企業的發展,開辟了專項資金從直投轉變為間投的新模式,將風險準備金的倍數效用和引導作用充分發揮出來。

四是實現了資源共享和風險共擔。一旦有代償風險出現,企業、擔保機構和銀行等都需要對各種的風險責任進行承擔。由于融資體系中有政府介入,在對貸款項目進行審核時,擔保機構和銀行可直接獲取企業的信用和經營狀況。同時在對貸款的回收和審核上,銀行也可獲取一定的協助和支持。

五是拓展了中小企業獲取融資的途徑。融資體系中由于政府的介入,將銀行放貸的積極性提升,更容易獲取銀行的合作和信任,同時吸引更多的銀行加入,進一步增加了中小企業集群融資的機會。

3.浙中中小企業集群“四位一體”融資模式的不足

一是還不具備完善的法律法規,以促進中小企業的發展。盡管我國目前已經出臺了《中小企業促進法》,但因為過于單薄和原則性的條文,不能進一步完善和細分專項法規,在執行的過程中出現了大量的空白點和障礙,沒有形成較強的約束力,以更好地保護中小企業的融資體系。

二是銀行業對中小企業金融缺乏足夠的支持力度。由于中小企業自身的經營特質,使銀行的資金更傾向于大企業,中小企業集群在申請貸款競爭中一直處于劣勢地位。同時,銀行為中小企業集群提供融資服務的金融產品也嚴重缺乏,導致二者之間融資供求關系的不平衡,銀行不能更好地為中小企業集群服務。

三是不具備完善的信用擔保體系。目前浙中還有為數不多的擔保機構服務于“四位一體”融資模式,很多擔保機構具有較弱的抗風險能力,資金總量無法對中小企業集群的融資需求給予滿足。在擔保業務方面,服務中小企業集群的更是少之又少。

三、信息網絡平臺下完善浙中中小企業集群“四位一體”融資模式的建議

1.完善法律法規,促進中小企業集群金融發展

中小企業具有獨特的價值,在促進國民經濟的發展中占據著重要的地位。為了對金融體系中中小企業集群的利益提供保障,必須建立完善的法律,為中小企業集群營造健康發展的環境。可通過進一步細化《中小企業促進法》,建立良好的專業法規,促進中小企業集群的金融建設,為中小企業集群的發展提供更好的保護。

2.實現利率的市場化,使中小企業集群獲取更多的融資機會

由于民間貸款是中小企業資金的主要來源,而民間的利率又遠遠高于金融機構。而金融機構又以股份銀行為主,所以考慮其流動性原則和授信的安全性,為了規避壞賬的出現,遵循經營風險和報酬對等的原則,應加快推進利率市場化,并將銀行處理授信的調試空間擴大,為中小企業增加更多的獲取融資的機會。

3.完善中小企業信用擔保體系,滿足中小企業集群的融資需求

目前中小企業融資難的癥結所在,就是因為缺乏完善的風險保障機制。由于中小企業擔保品的普遍匱乏,提高擔保機構的擔保能力,建立多種類型的信用擔保基金,完善多層次的信用擔保體系,對協助中小企業融資意義非常重大。浙中要建立完善的中小企業信用擔保體系,就需要對信用擔保資金廣泛吸收,形成有規模的資金來源,充分發揮信用擔保體系的作用,吸引具有優良資質的信用擔保機構加入,滿足更多的中小企業集群的融資需求。

4.改善中小企業的經營管理,促進中小企業集群的良性循環

中小企業由于缺乏完備的會計制度和健全的財務結構,在申請貸款的競爭力上要遠遠落后于大企業。為此,中小企業集群為獲取更多的融資機會,應將其財務比率進行改善,同時通過經營權和管理權的分開,努力提高自身的經營管理能力。最后,還需要引進先進的管理理念,注重培養經營人才,改善和銀行之間的資金供求關系,促進中小企業集群的良性循環。

[1]陳滿依.淺議民營中小企業融資困境的原因及對策[J].時代金融,2012( 35).

[2]陳子靜.芻議我國中小企業融資難問題及其解決對策[J].對外經貿,2012(7).

[3]羅奕.破解中小企業融資困局:國外經驗與我國對策[J].企業經濟,2012( 7).

[4]陳如清.民營中小企業信貸融資困境及其破解對策[J].福建金融,2012( 5).

[5]錢程.中小企業融資體系構建的路徑選擇與有效性研究[J].企業經濟,2012(2).

[6]吳慶念.中小企業內源融資的渠道和模式研究[J].企業經濟,2012( 1).

[7]陳麗芹,郭煥書,葉陳毅.利用融資租賃解決中小企業融資難問題[J].企業經濟,2011( 11).

[8]張曉丹.中小企業融資國內外文獻綜述[J].中小企業管理與科技(上旬刊),2011(8).