出口退稅營改增會計核算解析

鄧君韜

出口退稅一般納稅人企業(yè)營改增后,增值稅申報表的填列發(fā)生了較大的變動。本文對此進(jìn)行探討。

一、營改增增值稅科目變化及會計處理

(一)增設(shè)增值稅會計科目

在應(yīng)交稅費科目下增設(shè)了一個二級科目:“增值稅留底稅額”和兩個三級科目:應(yīng)交增值稅(營改增抵減的銷項稅額)和應(yīng)交增值稅(減免稅款)。

(二)營改增特殊事項會計處理

(1)試點納稅人差額征稅會計處理。有些原本享受營業(yè)稅的差額征收優(yōu)惠條件的納稅人,營改增后成為了增值稅一般納稅人。由于試點初期只在部分地區(qū)進(jìn)行,因此這部分增值稅納稅人無法取得支付給非試點區(qū)對價的增值稅抵扣憑證。造成既無法享受營業(yè)稅優(yōu)惠,又要對銷售額全額征稅增值稅,稅負(fù)很可能會增加。為了解決這一問題,財稅﹝2012﹞13規(guī)定允許從銷售額中扣除其支付給非試點納稅人價款,在“應(yīng)交稅費——應(yīng)交增值稅(營改增抵減的銷項稅額)新科目中列支。用于記錄該企業(yè)因按規(guī)定扣減銷售額而減少的銷項稅額;同時“主營業(yè)務(wù)收入”、“主營業(yè)務(wù)成本”等相關(guān)科目應(yīng)按經(jīng)營業(yè)務(wù)的種類進(jìn)行明細(xì)核算。企業(yè)接受應(yīng)稅服務(wù)時,按規(guī)定允許扣減銷售額而減少的銷項稅額,借記“應(yīng)交稅費——應(yīng)交增值稅(營改增抵減的銷項稅額)”科目,按實際支付或應(yīng)付的金額與上述增值稅額的差額,借記“主營業(yè)務(wù)成本”等科目,按實際支付或應(yīng)付的金額,貸記“銀行存款”、“應(yīng)付賬款”等科目。

對于期末一次性進(jìn)行賬務(wù)處理的企業(yè),期末按規(guī)定當(dāng)期允許扣減銷售額而減少的銷項稅額,借記“應(yīng)交稅費——應(yīng)交增值稅(營改增抵減的銷項稅額)”科目,貸記“主營業(yè)務(wù)成本”等科目。小規(guī)模納稅人的會計處理:按規(guī)定扣減銷售額而減少的應(yīng)交增值稅應(yīng)直接沖減“應(yīng)交稅費——應(yīng)交增值稅”科目。

(2)增值稅期末留抵稅額會計處理。試點地區(qū)兼有應(yīng)稅服務(wù)的原增值稅一般納稅人,截止到開始試點當(dāng)月月初的增值稅留抵稅額,按照營業(yè)稅改征增值稅有關(guān)規(guī)定不得從應(yīng)稅服務(wù)的銷項稅額中抵扣的,應(yīng)在“應(yīng)交稅費”科目下增設(shè)“增值稅留抵稅額”明細(xì)科目。開始試點當(dāng)月初,應(yīng)按不得從應(yīng)稅服務(wù)銷項稅額中抵扣增值稅留抵稅額,借記“應(yīng)交稅費——增值稅留抵稅額”科目,貸記“應(yīng)交稅費——應(yīng)交增值稅(進(jìn)項稅額轉(zhuǎn)出)”科目。待以后期間允許抵扣時,按允許抵扣金額借記“應(yīng)交稅費——應(yīng)交增值稅(進(jìn)項稅額)”科目,貸記“應(yīng)交稅費——增值稅留抵稅額”科目。“應(yīng)交稅費——增值稅留抵稅額”科目期末余額應(yīng)根據(jù)其流動性在資產(chǎn)負(fù)債表中“其他流動資產(chǎn)”項目列示。

(三)營改增稅收優(yōu)惠會計處理

(1)增值稅稅控系統(tǒng)專用設(shè)備和技術(shù)維護(hù)費用抵減增值稅額的會計處理。企業(yè)購入增值稅稅控系統(tǒng)專用設(shè)備,按實際支付或應(yīng)付的金額,借記“固定資產(chǎn)”科目,貸記“銀行存款”、“應(yīng)付賬款”等科目。按規(guī)定抵減的增值稅應(yīng)納稅額,借記“應(yīng)交稅費——應(yīng)交增值稅(減免稅款)”科目,貸記“遞延收益”科目。按期計提折舊,借記“管理費用”等科目,貸記“累計折舊”科目;同時,借記“遞延收益”科目,貸記“管理費用”等科目。企業(yè)發(fā)生技術(shù)維護(hù)費,按實際支付或應(yīng)付的金額,借記“管理費用”等科目,貸記“銀行存款”等科目。按規(guī)定抵減的增值稅應(yīng)納稅額,借記“應(yīng)交稅費——應(yīng)交增值稅(減免稅款)”科目,貸記“管理費用”等科目。對于小規(guī)模納稅人一樣適用,核算過程同一般納稅人,只是在涉及增值稅科目時,一律使用“應(yīng)交稅費——應(yīng)交增值稅”。需要特別指出小規(guī)模納稅人應(yīng)交增值稅可能產(chǎn)生借方余額,需根據(jù)其流動性在資產(chǎn)負(fù)債表中的“其他流動資產(chǎn)”項目或“其他非流動資產(chǎn)”項目列示。而不是在應(yīng)交稅費上填列負(fù)數(shù)。

(2)取得過渡性財政扶持資金會計處理。試點納稅人在新老稅制轉(zhuǎn)換期間因?qū)嶋H稅負(fù)增加而向財稅部門申請取得財政扶持資金的,期末有確鑿證據(jù)表明企業(yè)能夠符合財政扶持政策規(guī)定的相關(guān)條件且預(yù)計能夠收到財政扶持資金時,按應(yīng)收的金額,借記“其他應(yīng)收款”等科目,貸記“營業(yè)外收入”科目。待實際收到財政扶持資金時,按實際收到的金額,借記“銀行存款”等科目,貸記“其他應(yīng)收款”等科目。

二、出口直接免退稅企業(yè)增值稅科目簡化核算

(一)營改增增值稅日常申報填報要求變動

(1)目前增值稅填報要求。在增值稅改革過程中,為了對增值稅進(jìn)、銷項加強真?zhèn)舞b別和監(jiān)督,稅務(wù)機構(gòu)增添了許多稅控手段和設(shè)備。日常申報表及填報要求逐年也隨之發(fā)生變化。現(xiàn)行日常稅務(wù)申填報時,要求將本期認(rèn)證通過的發(fā)票(輔導(dǎo)期一般納稅人除外),無論用作何種用途,一律作為本期申報抵扣的進(jìn)項稅金。如果該納稅人是進(jìn)行網(wǎng)上認(rèn)證的,這些數(shù)據(jù)應(yīng)與網(wǎng)上認(rèn)證系統(tǒng)當(dāng)月認(rèn)證全部通過的數(shù)據(jù)保持一致。當(dāng)月按稅法不能進(jìn)行抵扣的,一律從“進(jìn)項轉(zhuǎn)出”明細(xì)表中填寫相關(guān)金額。

而出口退稅的實務(wù)操作中,稅務(wù)機構(gòu)要求企業(yè)必須在購貨專用發(fā)票開具后的30個工作日內(nèi)進(jìn)行認(rèn)證,通過后方能執(zhí)行后續(xù)的退稅程序。用作出口退稅申報的專用發(fā)票納入了認(rèn)證系統(tǒng),必須作為本期申報的進(jìn)項稅金。但由于這部分金額是并不允許抵扣當(dāng)期銷項稅額,因此同時需要在進(jìn)項稅額轉(zhuǎn)出中填列。舉例說明,A公司當(dāng)月認(rèn)證系統(tǒng)數(shù)據(jù)匯總?cè)绫恚?)所示。

則當(dāng)月申報表,正確的填列應(yīng)該如下:附表二第2/35行 金額:1 100 000.00 稅額:187 000.00附表二第17行 金額: 100 000.00 稅額:17 000.00主表匯總后本期進(jìn)項稅額為187 000.00,進(jìn)項轉(zhuǎn)出為17 000.00,本期應(yīng)抵扣稅額為170 000.00。

(2)會計核算要求。相關(guān)準(zhǔn)則和規(guī)定中對適用免、抵、退辦法的納稅人有明確的規(guī)定,按購貨專用發(fā)票稅額借記“應(yīng)交稅費-應(yīng)交增值稅(進(jìn)項稅額)”,在申報退稅時,按當(dāng)期應(yīng)納稅額和按退稅率計算出的“免、抵、退”稅額孰小,得出的可退稅款借記“其他應(yīng)收款——出口退稅”;出口貨物“免、抵、退”稅額,貸記“應(yīng)交稅費——應(yīng)交增值稅(出口退稅)”;如有差額則借記“應(yīng)交稅費——應(yīng)交增值稅(出口抵免內(nèi)銷產(chǎn)品應(yīng)納稅額)”。而“應(yīng)交稅費—應(yīng)交增值稅(進(jìn)項轉(zhuǎn)出)”僅核算的是退稅率和征收率之間的差額,即不能取得國家退稅的部分,同時借記購貨成本。用上述A公司的例子如表(2)所示。

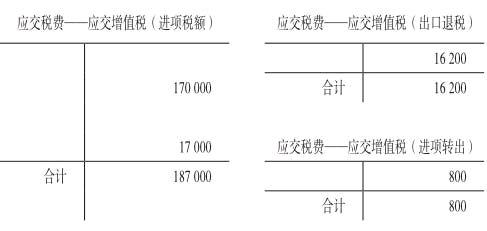

假設(shè)本期沒有任何銷售記錄,即不存在“應(yīng)交稅費——應(yīng)交增值稅(出口抵免內(nèi)銷產(chǎn)品應(yīng)納稅額)”的情況下,用T字形賬戶反映在會計賬簿,表示如下:

從上述的舉例中發(fā)現(xiàn):申報表上需要填寫的“進(jìn)項轉(zhuǎn)出”是17 000.00;而會計賬簿對應(yīng)明細(xì)賬簿的金額只有800.00;盡管都符合現(xiàn)行的準(zhǔn)則和規(guī)定,但在數(shù)據(jù)核對及內(nèi)外部數(shù)據(jù)一致性上存在差異。更重要的是,退稅申報有另外單獨的網(wǎng)上申報系統(tǒng),數(shù)據(jù)同海關(guān)數(shù)據(jù),稅控數(shù)據(jù)核對相符后,方給出退稅申報結(jié)果,即企業(yè)才能確定“可退稅金額”。因此,在增值稅日常申報當(dāng)月,有可能無法及時確認(rèn)“應(yīng)交稅費——應(yīng)交增值稅(出口退稅)”和“應(yīng)交稅費——應(yīng)交增值稅(進(jìn)項轉(zhuǎn)出)”的準(zhǔn)確數(shù)字,將即無法及時在會計賬簿中反映本期真正可以作為進(jìn)項稅額的數(shù)據(jù)。

(二)出口退稅簡化核算

出口退稅企業(yè)分兩種,一是免抵退企業(yè),二是直接免退稅企業(yè)。免抵退企業(yè)會計準(zhǔn)則有明確的規(guī)定核算要求,對后者建議在認(rèn)證當(dāng)期不再使用“出口退稅”這個明細(xì)科目,而是將用于出口退稅的發(fā)票稅額全部從“應(yīng)交稅費——應(yīng)交增值稅(進(jìn)項轉(zhuǎn)出)”中轉(zhuǎn)出,同時借記“其他應(yīng)收款——出口退稅”,待退稅機構(gòu)數(shù)據(jù)稽核成功,確定可退稅金額后,將不能退稅的金額計入購貨成本,貸記“其他應(yīng)收款——出口退稅”。這樣認(rèn)證當(dāng)月在會計賬簿中的反映,變成了:

這既不影響認(rèn)證當(dāng)期的增值稅日常申報:當(dāng)期最終可抵扣的進(jìn)項稅金為170 000.00,應(yīng)交稅費——應(yīng)交增值稅二級明細(xì)的余額同按原先核算方法的計算結(jié)果一樣。可退稅金額可以在“其他應(yīng)收款——出口退稅”如實的反映。最重要的是“進(jìn)項稅金”和“進(jìn)項轉(zhuǎn)出”的會計賬簿金額與申報表所列示的金額也都完全相符。endprint