全球IPO市場調研報告:2014年上半年回顧及下半年展望

安永會計師事務所

在外界看來,資本市場的新常態將逐漸深入。資本市場將呈現深度分化,表現在主板和創業板市場分化、傳統產業和新興產業板塊分化、估值分化、交易分化。

2014年上半年,亞太區各交易所進行的IPO交易超過了任何其他地區,共有217宗,融資337億美元,較2013年同期分別增長64%和45%。然而,與此前一個季度相比,2014年第二季度IPO活動有所減弱。

中國內地IPO活動重啟,使年初交易活動表現強勁,之后由于窗口在第二季度的大部分時間再次被關閉,交易活動有所放緩。但鑒于目前預計還有100家中國內地企業將在今年上市,且包括香港、日本和澳大利亞在內的廣泛市場投資者信心穩固,盡管程度有限,但預料2014年下半年IPO活動依然活躍。

值得注意的是,2014年上半年中國企業赴美上市同樣迎來新的高潮,10家企業在美成功首發上市,共融資31億美元。

關于A股市場,2014年上半年A股產生52家IPO,在證監會出臺措施進一步加強新股發行過程監管后,新股發行報價和市盈率回落,上半年新股平均發行市盈率為28倍,與2012年的30倍基本持平。

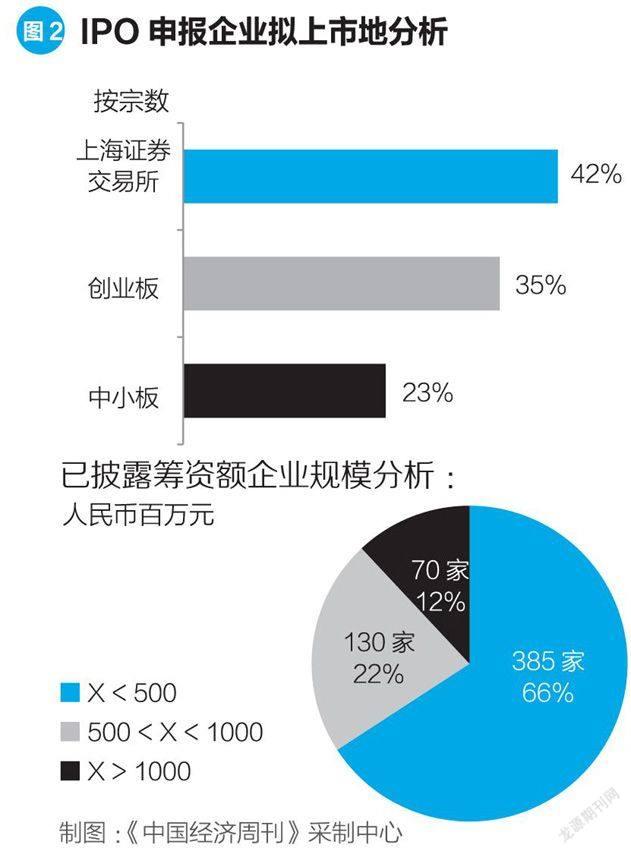

截至2014年6月17日,A股市場新股上市首日平均回報率為43%;新股首日表現良好,全部新股首日收盤價均高于發行價,無一破發;醫療行業IPO平均首日回報率最高,科技、傳媒和電信行業位列第二;物流企業首日回報率排名第三,達44%。A股市場以中小型企業上市為主導。逾八成IPO在審企業已披露預計融資額,其中融資規模小于人民幣5億元的占66%;計劃在上海主板上市的企業數量增加,占全部擬上市企業的42%。

一、香港:IPO宗數與融資額雙雙大幅上升,分別為110%和104%

2014上半年香港市場有44家公司首發上市,共融資807億港元,同比分別增長110%和104%。

香港市場的良好表現主要得益于:

全球經濟繼續溫和復蘇,歐洲央行推行寬松貨幣政策;

美國股市今年來連創新高,對亞洲股市有所提振;

4月起,中國政府推行的一系列“微刺激”政策對經濟形成支撐作用;

大型IPO活動的增加奠定了IPO市場穩健基礎。

1.香港:一季度表現強勁,融資額同比增長462%

2014年一季度香港市場表現強勁,共有20宗IPO融資461億港元,與去年同期相比融資宗數和融資額分別增長100%和462%,主要原因包括:

延續去年四季度強勁表現;

上半年香港最大IPO港燈電力完成上市,融資241億港元;

較多小型IPO完成上市。

2.香港:更多內地企業選擇H股上市

滬港通:滬港股票市場交易互聯互通機制試點通過批復,交易細則正式發布。

試點初期,滬港通的股票范圍是:

上海證券交易所上證180指數、上證380指數的成份股,以及上海證券交易所上市的A+H股公司股票;

香港聯合交易所恒生綜合大型股指數、恒生綜合中型股指數的成份股和同時在香港聯合交易所、上海證券交易所上市的A+H股公司股票。

A轉H股上市:由于A股上市的堰塞湖,更多內地企業為加快上市步伐,選擇轉到香港上市。

二、A股上半年IPO回顧

A股:IPO短暫重啟,上半年產生52家IPO

2014年上半年A股產生52家IPO,在證監會出臺措施進一步加強新股發行過程監管后,新股發行報價和市盈率回落,上半年新股平均發行市盈率為28倍,與2012年的30倍基本持平。2014上半年,A股市場新股上市首日平均回報率為43%;新股首日表現良好,全部新股首日收盤價均高于發行價,無一破發;醫療行業IPO平均首日回報率最高,科技、傳媒和電信行業位列第二,物流企業首日回報率排名第三,達44%。A股市場以中小型企業上市為主導。逾八成IPO在審企業已披露預計融資額,其中融資規模小于人民幣5億元的占66%;計劃在上海主板上市的企業數量增加,占全部擬上市企業的42%。

2014年A股市場將呈現以下趨勢:一是逐漸減少對新股發行的實質性審核,令IPO的數量增加;二是由于對信息披露的要求提高,仍將會有企業因不符合要求而被終止審查;三是首批IPO由于通過了嚴格的財務核查及IPO暫停時間較長可能吸引打新資金;四是借殼上市減少,促使更多企業考慮直接上市或以其他方式籌資。

A股:物流企業值得關注,首日回報率44%排第三

2014上半年,A股市場新股上市首日平均回報率為43%;新股首日表現良好,全部新股首日收盤價均高于發行價,無一破發;醫療行業IPO平均首日回報率最高,科技、傳媒和電信行業位列第二;物流企業首日回率報排名第三,達44%。

A股:平均市盈率與2012年基本持平

經過2010年和2011年的高市盈率后,2014年上半年平均市盈率與2012年基本持平;證監會出臺措施進一步加強新股發行過程監管后,新股發行報價和市盈率回落,上半年新股平均發行市盈率為28倍,與2012年的30倍基本持平。

A股:融資規模小于人民幣5億元的占擬上市公司66%

截至6月27日,證監會IPO排隊企業共有706家,其中664家處于正常審核狀態,42家處于中止審查狀態,另有60家企業被終止審查;A股市場以中小型企業上市為主導。逾八成IPO在審企業已披露預計融資額,其中融資規模小于人民幣5億元的占66%;計劃在上海主板上市的企業數量增加,占全部擬上市企業的42%。

A股:資本市場改革繼續推進

到2020年,基本形成結構合理,功能完善,規范透明,穩健高效和開放包容的多層次資本市場體系。

加強新股發行監管,對新股發行過程進行抽查;新股發行審核流程改革,提前擬定發行企業預披露時間;修訂證券發行與承銷管理辦法,并對募集資金、老股轉讓等問題重點關注,遏制“三高”現象(高價發行、高市盈率發行、高超募發行)。放開IPO上市地點選擇;降低創業板首發門檻,取消盈利持續增長的要求,創業板公司不再局限于九大行業;創業板再融資;優先股試點發行。

三、2014年下半年展望

2014年下半年很可能以全球IPO市場進入常態化期間為特征。全球IPO活動將主要受美國、英國、歐元區、中東、大中華區、日本以及澳大利亞市場的驅動。私募股權與風險投資支持的IPO將繼續作為一個關鍵的驅動因素。對于美國與EMEIA地區的交易所,私募股權/風險投資支持的退出以及日趨增加的跨境上市將繼續繁榮IPO市場。

受中國內地、香港、日本與澳大利亞市場的推動,2014年下半年亞太地區的勢頭有望持續, 但仍需審慎。隨著墨西哥與巴西政府近來采取措施幫助中小企業進入資本市場,更多來自上述兩國的IPO將逐漸改善南美的市場前景。

A股:IPO市場展望:有望年底前再發行約100家, 全年約150家

新股發行方面,6月底開始重啟新股發行,至年底擬再發行100家左右新股,全年約有150家公司在A股上市,預計總融資額不超過人民幣1000億元;未來A股市場的表現和政策面將會影響新股發行的節奏;中小型IPO仍是A股市場的主導;工業和科技傳媒通訊是A股IPO的主要行業,其他亮點行業包括國家扶持的文化娛樂等服務業,農業,環保及新材料行業 。

市場化改革方面,隨著“新國九條”的發布,國內資本市場改革的大方向得到明確,未來將有更多細則出臺;如何平衡市場承受力和市場化改革的需求是目前資本市場及新股發行改革的一大挑戰。

資本市場開放方面,根據時間表,滬港通將在下半年實行。這將為內地市場引入新的投資者和資金,提振市場信心和活躍度,對長期估值偏低的藍籌股以及A+H股等板塊是直接利好;助推內地資本市場雙向開放,為內地市場進一步融入國際市場打下基礎;吸引來自成熟市場的國際投資者,為A股帶來全新的定價機制、估值體系以及成熟市場的投資理念,有利于A股市場的長期健康發展。