深圳股市、鐵礦石與黃金波浪分析

臥龍

深圳股市總體市盈率目前達30倍,其中主板市盈率19倍,中小板市盈率39倍,創業板市盈率65倍,中小板與創業板市盈率均創歷史新高。周四中小板平均每筆成交股數1662股,以中小板平均股價13.5元計算,每筆成交金額達到2.2萬元;創業板平均每筆成交股數為1369股,按創業板平均股價18.28元計算,每筆成交金額為2.5萬元;相比之下,深圳主板平均每筆成交股數2450股,按主板平均股價8.62元計算,每筆成交金額為2.1萬元。投資者明顯偏愛創業板。創業板歷史最高市盈率是84倍,中小板歷史最高市盈率是59倍。當前創業板65倍市盈率還有多少的上升空間?

年初曾經分析過深圳綜合指數的長期走勢,在1月11日文章《新股發行弊端現 小型股泡沫何時爆破》中,對于深圳綜合指數2008年初以來的走勢,給出兩種數浪方式(圖一是深圳A股指數走勢圖而非綜合指數走勢圖,但走勢大同小異):

一是,一個巨型水平三角形的浪(4),1584-452點為(4)浪A,452-1412點(2010年11月)為(4)浪B,1412-724點(2012年12月)為(4)浪C,724點以來為(4)浪D。當時預計(4)浪D在1584-1412點的高點連線結束,然后展開(4)浪E下跌,但現實是指數走勢比預期強,只要不沖破2010年11月的1412點,此種數浪方式仍然有效;

二是,1412-724點為某個級別的浪A,724點以來展開浪B反彈。與第一種可能性不同之處是2012年的724點將被跌破。

2012年12月724點以來,其走勢是反彈走勢而非推動浪。大致上可以劃分為簡單的abc三浪走勢,其中子浪a是一個傾斜三角形,當前已經進入子浪c上升。RSI(13)已經接近超買區,估計未來幾周會進入超買區甚至是出現背馳局面。市場一直看好最近的宏觀面及滬港通對A股的利好因素,摩根士丹利將香港H股指數未來12個月目標價由12500上調至13100,高盛則預計滬港通將給A股帶來1.3萬億美元配置資金,海外投資者都對滬港通很有興趣,預計A股明年有望被納入MSCI這類全球股指。不過被紐約《機構投資者》評為今年最佳亞洲策略師的美銀美林策略師崔偉(David Cui)則看淡后市,預計升市幾周內將結束。他認為本輪中國股市大升源于中國政府刺激經濟增長的調控措施及預計10月啟動的滬港通,并非中國經濟前景的任何好轉。他說當未來幾周再升則會離場觀望。

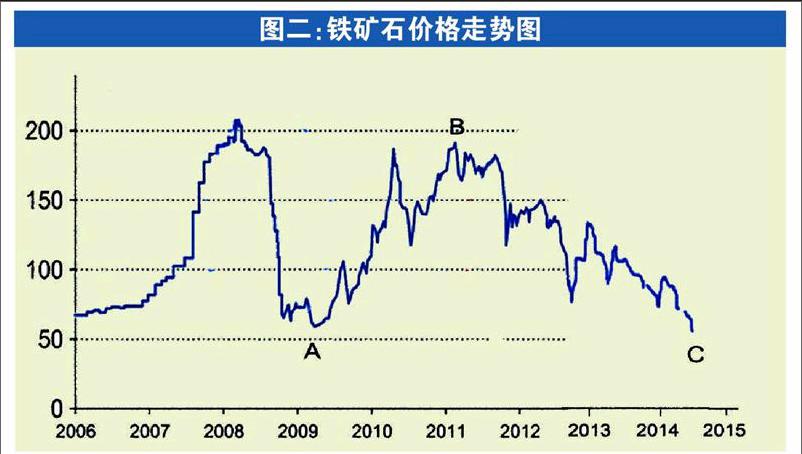

再來看看貴金屬走勢,烏克蘭局勢逐漸緩和,貴金屬價格看跌——當然,鈀金例外,因為創歷史新高。黃金價格近期持續下跌。中國經濟放緩,商品價格亦受壓,過去幾年中國人大肆海外收購鐵礦,但如今鐵礦石價格暴跌,又一次做了“水魚”,交出昂貴的學費。觀乎鐵礦石價格走勢圖(見圖二),2008年初以來的一組ABC調整格局十分明顯,當前正進入浪C下跌之中,須跌破2009年的低點,才有可能結束浪C。澳新銀行指澳大利亞大型礦企的平均成本約為每噸40-50美元,當前最低的84美元仍然是暴利,因此盡管鐵礦石價格接近五年最低水平,但他們仍繼續增產。因此估計鐵礦石價格最終會跌至澳大利亞大型礦企的成本價才會見底。

去年黃金價格大跌,但一眾市場人士看好黃金,例如末日博士麥嘉華、投資騎士羅爵士及前大摩分析師謝國忠等,陣容鼎盛。不過依據金價走勢的波浪分析,則可以得出看淡的結論。年初在《金價長期看淡 日本股市重生》一文中分析金價走勢,認為“2011年1920美元頂部以來的走勢,大致呈現一組5浪下跌模式,換言之,黃金價格走勢中期仍然是偏淡。”大半年過去,金價呈現水平三角形走勢(見圖三),為一組5浪下跌中的浪4,估計目前已經進入浪5下跌。次選數法是仍在三角形的浪4中,不過后市反彈結束仍然要下跌。一組5浪下跌之后金價結束浪A,將迎來B浪反彈。反彈可考慮1400美元的目標位。