高新技術企業初創期融資策略研究

【摘要】 文章首先對國內外高新技術企業融資進行了綜述,接著闡述了高新技術企業初創期融資策略,最后通過對鄭州市國家高新技術產業開發區高新技術企業調查數據的分析,檢驗了初創期融資策略分析的正確性。

【關鍵詞】 生命周期;高新技術企業;初創期;融資策略

一、引言

20世紀90年代以來,高新技術企業作為知識經濟時代增長的核心日益成為推動經濟發展的主要動力,其發展在很大程度上決定了一國的經濟增長方式、在國際競爭中的地位、就業結構、收入水平等,在促進科技創新、產業結構升級、提高經濟競爭力等方面也發揮了很大作用。2008年我國高新技術產業總產值達到5.8萬億元,比上年增長14.1%,高新技術產業增加值約2.17萬億元,比上年增加14%。雖然我國高新技術企業發展比較迅速,但由于高新技術產業的高風險特征,所以在一定程度上存在融資困難,初創期融資困難的問題尤為突出。因此,本文結合生命周期理論對高新技術企業初創期的融資策略進行研究。

二、國內外高新技術企業融資綜述

在高新技術企業政策性融資方式研究方面,很多國家為了支持高新技術企業的融資和發展,建立了許多的政策支持體系,如美國專門成立了小企業管理局,并于1977年開始實施SBRA計劃,對小企業的創新研究計劃進行各項資助;1982年美國通過了《小企業創新發展法》,明確規定聯邦機構必須撥出其A&D經費的1.25%,用于支持小企業技術創新和開發活動。

在高新技術企業債權性融資方式研究方面,Raghuram G.Rajan,Mitchell A.Petersen (2000)認為關系型融資制度通過市場手段能夠很好地解決西方國家高新技術企業融資難的問題。Berger and Udall(2002)認為,組織結構簡單的中小銀行有利于形成關于高科技中小企業的軟信息,對提供建立在軟信息基礎上的高科技中小企業關系型貸款上有優勢。

在關于高新技術企業風險投資方式研究方面,Diamond(1984)認為,風險資本投資機構作為一種重要而新興的金融中介機構,在降低投融資雙方的信息不對稱、減輕道德風險和逆向選擇方面起著至關重要的作用。美國學者Ronald.Gilson(1998)、Wells(2000)認為,美國高技術企業融資過程主要依賴于風險資本市場的發展過程,它是高技術企業直接融資的最好渠道。

在我國,關于高新技術企業融資問題的研究目前還不夠深入,但也有學者在這方面進行了一些嘗試。許麗娟(2007)對高新技術企業發展的一般規律進行了總結,就高新技術企業成長過程中種子期、創業期、發展期和成熟期四個階段的企業主體、融資戰略和政府行為進行了規律性總結;幸瓊(2007)認為,政府應根據高科技中小企業在不同發展階段進行全方位的資金支持,包括政府投資、金融資本、民間投資等;王風榮(2006)、嚴長德(2007)、姜寶山(2007)對比分析了美國、日本、英國等在高科技產業發展過程中的金融支持現狀,提出了建立和完善我國高科技中小企業發展的金融支持體系的政策建議。

由此可見,關于在某個階段實行某種融資方式能更有效地促進高新技術企業的發展,國內外學者并沒有得出一致的結論,但是根據對企業融資方式演變的研究,可以看出一些規律:1.隨著社會經濟的發展,企業融資方式由單一向多種并存的格局發展;2.企業融資方式受其發展的階段和規模的影響;3.高新技術企業與風險投資、股權融資之間關系更為密切。

三、基于生命周期的初創期融資策略分析

對企業生命周期的理解存在很多種看法,如:美國學者Ichak Adizes(1979)將企業生命周期劃分為孕育、成長和老化三個階段,并進一步劃分為孕育期、嬰兒期、學步期、青春期、盛年期、穩定期、貴族期、官僚化期、官僚期和死亡期。我國學者陳仁貴等(1998)將企業生命周期劃分為孕育期、求生存期、高速發展期、成熟期、衰退期和蛻變期。這里將高新技術企業的生命周期劃分為:初創期、成長期、成熟期、衰退期,同時將初創期進一步分為萌芽階段和創業階段,本文僅對初創期(包括萌芽階段和創業階段)融資策略進行分析。

(一)萌芽階段特點及融資策略

萌芽階段是指技術的醞釀與發明階段,嚴格來說,這一階段高新技術企業尚未建立。這一時期由于企業尚未投入生產,基本處于技術研究開發階段中后期,只有實驗室成果,還沒有真正的產品,但創業者認為他的產品在技術上是可行的、有市場的。因此,在萌芽階段除了基于創業家個人儲蓄的自有資金之外,其余資金大都只能依靠家庭或親友資助等。但這些內源性投資的數量畢竟有限,創業家有時不得不去尋找外部投資。然而,由于處于萌芽階段的企業幾乎還無法確定其市場前景、回報率,也沒有什么可以抵押給銀行以獲得商業貸款,所以,企業既很難獲得專業管理的風險投資,也很難找到愿意貸款的銀行。這個時期的投資稱作種子資本(Seed Capital),其來源主要有:個人積蓄、家庭財產、親友借貸、政府創新基金。

如果還不夠,則需要尋找專門的風險投資家和風險投資機構。經過考察,風險投資家(機構)同意出資,就會合建一個小型股份公司,風險投資家(機構)和發明家各占一定股份、合作生產,直至形成正式的產品。這時企業面臨三大風險:新技術的技術風險、、高新技術產品的市場風險、高新技術企業的管理風險。這些風險具有不確定性因素多、不易測評、離收獲季節時間長等特點,因此,這個階段的風險是企業生命周期中最大的,風險投資家(機構)在這個階段的投資在全部投資額中的比重較低,一般不超過15%。

(二)創業階段特點及融資策略

創業階段是指技術創新和產品試銷階段。這一階段,完成規劃與市場分析,產品原型在測試中,以進一步解決技術問題、排除技術風險;組建管理機構;產品進入市場試銷,聽取市場意見,但產品試銷尚未有收益;構思產品原型。該階段的投資稱作創業資本,所需資金投入顯著增加。在這一階段雖已完成了產品原型和經營計劃,但產品仍未批量上市,管理機制尚不健全,而初創期的長短則根據其產業、規模等情況而有所差異,一般短期為6~8個月,長可達4~6年。

這個階段的資金投入明顯增加,主要用于購入生產設備、產品的開發及銷售,以形成生產能力,開拓市場。由于在產品市場化過程中存在許多不確定性的因素,企業沒有以往的歷史經營記錄,而且資金的需求量較大,因此,在這一階段風險企業失敗的比例相當高,有統計資料顯示在80%以上。由于此時企業經營風險比較大,從銀行獲得大額貸款的可能性較小,更不可能從資本市場上直接融資,這時可以利用生產設備、廠房等取得銀行小額抵押貸款,同時可以聯系風險投資家(機構),積極引入風險資本。而風險投資家(機構)一般也會在這一階段主動對企業進行投資參與。由于這個階段企業資金需求量較大,也是風險投資家(機構)進行投資的一個主要階段。由于技術風險、市場風險和管理風險開始凸現,一個風險投資家(機構)往往難以滿足企業資金需要,這時企業可能需要尋求多個風險投資家(機構)的投資,而風險投資家(機構)也會出于分散風險的目的,同時投資于多個企業,這給企業獲取風險投資帶來了機會。由于一部分風險投資家(機構)已經在萌芽階段獲利,因而由此帶來的示范效應會吸引新的風險投資家(機構)進入。這一階段的風險資本要求的回報率很高,而且一旦風險投資家(機構)發現有無法克服的技術風險或市場風險超過自己所能接受的程度,就有可能退出投資。

四、高新技術企業初創期融資方式:基于鄭州市國家高新技術產業開發區的調查

本文采用問卷調查與實地調研的形式完成了前期樣本的選取和數據的收集工作。問卷的設計在基于一般企業的融資特點的前提下結合了高新技術企業的特點,高新技術企業的劃分標準采用科技部、財政部、國家稅務總局2008年4月聯合頒布的《高新技術企業認定管理辦法》及《國家重點支持的高新技術領域》中對高新技術企業認定的標準。

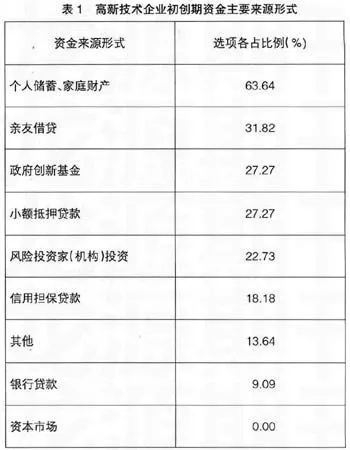

本次調研從2010年8月開始,在鄭州市國家高新技術產業開發區中選擇了30家高新技術企業發出調查問卷,至2010年10月實際回收有效問卷22份,有效回收率為73.33%。具體如表1:

企業經營者們認為初創期(萌芽階段)的主要資金來源是:“個人儲蓄、家庭財產”、“親友借貸”、“政府創新基金”。具體來說,有14家即63.64%的企業認為“個人儲蓄、家庭財產”是這一階段的主要資金來源形式;有31.82%的企業在設立之初主要依靠親友借貸;同時,還有27.27%的企業獲得了政府創新基金和小額抵押貸款。樣本企業中有6家企業(占27.27%)利用了小額抵押貸款形式進行融資,5家企業(占22.73%)引入了風險投資家(機構)投資。經進一步調查,發現實際上這5家企業均是在創業階段利用了風險資本,這表明小額抵押貸款和風險投資家(機構)投資是高新技術企業初創期(創業階段)主要的外部融資渠道。以上調查結果與文中對高新技術企業初創期(包括萌芽階段和創業階段)融資策略的分析基本一致。●

【參考文獻】

[1] 孫林杰.科技型中小企業融資能力評價研究[J].科學與科學技術管理,2007(5).

[2] 許麗娟.論高新技術企業融資方式的選擇[J].財經界,2007(8).

[3] 張鳴.高級財務管理[M].上海財經大學出版社,2010(5).

[4] Bond,S.and Meghir,C.,1994,Dynamic Investment Models and the Firm’S Financial Policy,The Review of Economic Studies,6 1(2),PP.197-222.

[5] Berger,A.N.and Udell,G.F.1 998,The economics of small business finance:Theroles of private equity and debt markets in the financial growth cycle.Journal of banking and Finance,22.