基于EGARCH-M-CVaR模型的中證500股指期貨風(fēng)險測度研究

摘要:文章以2018-2022年中證500股指期貨日收盤價作為研究對象,使用不同分布下的EGARCH-M模型對其對數(shù)收益率進(jìn)行VaR測度和VaR失敗率檢驗(yàn)以選擇最優(yōu)模型,并利用最優(yōu)模型進(jìn)行CVaR測算和CVaR、VaR比較。結(jié)果表明:一是GED分布下的EGARCH-M模型可以更好地測度中證500股指期貨風(fēng)險,其為文章最優(yōu)模型;二是99%置信水平下所求出的CVaR和VaR相較于95%置信水平下所求值可以更好地測度風(fēng)險;三是在GED分布下的EGARCH-M模型下CVaR均值高于VaR均值,說明其可以更好地覆蓋尾部風(fēng)險,其測度效果優(yōu)于VaR模型。

關(guān)鍵詞:中證500股指期貨;EGARCH-M模型;期貨市場

中圖分類號:F832.51文獻(xiàn)標(biāo)識碼:A文章編號:1005-6432(2024)21-0000-05

[DOI]10.13939/j.cnki.zgsc.2024.21.010

1引言

股指期貨作為金融衍生品的一種,雖具備價格發(fā)現(xiàn)和風(fēng)險規(guī)避的優(yōu)點(diǎn),但高杠桿、保證金追加等風(fēng)險也會使投資者造成巨大損失。我國股指期貨市場發(fā)展時間晚于國外,應(yīng)對股指期貨風(fēng)險的能力仍需加強(qiáng),風(fēng)險管理勢在必行,而對其進(jìn)行風(fēng)險測度與預(yù)測是風(fēng)險管理中的重要環(huán)節(jié)。

迄今為止滬深300股指期貨是國內(nèi)大部分股指期貨風(fēng)險管理研究的主要對象,而對中證500股指期貨的研究少之又少,這是由于中證500股指期貨的推出時間較晚,其2017年以前持倉量和成交量均遠(yuǎn)低于滬深300股指期貨。但近幾年中證500股指期貨的日均成交量和持倉量均幾近接近滬深300股指期貨,在我國股指期貨市場中正處于越來越重要的地位。鑒于此,開展中證500股指期貨的風(fēng)險測度研究具有很強(qiáng)的現(xiàn)實(shí)意義。

國外對于金融產(chǎn)品風(fēng)險測度的研究較早,首當(dāng)其沖就是使用VaR進(jìn)行風(fēng)險測度。VaR是摩根銀行內(nèi)部管理部門于20世紀(jì)80年代所提出,它是指金融資產(chǎn)在未來一段時間內(nèi)在給定置信度水平下可能面臨的最大損失,在90年代后獲得廣泛使用[1]。Kavussanos等運(yùn)用VaR模型對新興市場和發(fā)達(dá)市場的股票投資組合進(jìn)行風(fēng)險測度[2]。Lai等應(yīng)用VaR模型對原油市場波動性水平進(jìn)行研究,發(fā)現(xiàn)通過提高建模過程中的多頻域和時域的準(zhǔn)確性,測度結(jié)果的準(zhǔn)確性也會進(jìn)一步提高[3]。盡管VaR具有許多優(yōu)勢,但其不具備次可加性和無法有效監(jiān)測尾部風(fēng)險,使得風(fēng)險測度的精準(zhǔn)度降低。為此,Uryasev于2000年提出了CVaR的概念,即金融資產(chǎn)在給定置信度水平下實(shí)際損失超過VaR的條件均值[4]。CVaR彌補(bǔ)了VaR的缺陷,成為了如今更加廣泛使用的方法。Degiannakis和Floros利用條件波動率估算出VaR和CVaR的值,發(fā)現(xiàn)CVaR更能覆蓋市場風(fēng)險[5]。Drakos和Kouretas利用CVaR模型對2007年金融危機(jī)后股票市場的系統(tǒng)性風(fēng)險進(jìn)行了測度[6]。Pellegrini等利用CVaR模型對英國貨幣基金市場的系統(tǒng)性風(fēng)險進(jìn)行了測度[7]。以上研究只單純運(yùn)用VaR模型或CVaR模型進(jìn)行研究,測度效果終究有限,而加入風(fēng)險波動率的衡量后測度效果會再度提高。JeremicZoran等利用GARCH-VaR模型對2005-2015年塞爾維亞資本市場的風(fēng)險進(jìn)行評估,結(jié)果發(fā)現(xiàn)對稱GARCH模型的VaR結(jié)果在99%置信水平下最佳[8]。NunoSobreira和RuiLouro運(yùn)用GARCH模型預(yù)測葡萄牙股票市場的風(fēng)險值和預(yù)期損失,發(fā)現(xiàn)非對稱GARCH模型在預(yù)測VaR方面效果更好[9]。Karmakar和Paul從高頻數(shù)據(jù)出發(fā),運(yùn)用CGARCH-EVT-Copula模型去預(yù)測三個不同市場的三對股票價格指數(shù)日內(nèi)投資組合的VaR和CVaR的值,發(fā)現(xiàn)CVaR的預(yù)測效果更好[10]。

國內(nèi)相關(guān)研究起步較晚,所采用的方法與國外類似。姚鳳閣等運(yùn)用GARCH-CVaR模型對開放式股票型基金進(jìn)行測度,發(fā)現(xiàn)在t分布下測度效果最好[11]。劉倩和李潔運(yùn)用GARCH-VaR和GARCH-CVaR模型對貨幣基金進(jìn)行風(fēng)險測度,發(fā)現(xiàn)在同一分布下GARCH-CVaR模型的測度效果優(yōu)于GARCH-VaR模型[12]。申利在方差-協(xié)方差、歷史模擬和蒙特卡洛模擬三種測算VaR方法的基礎(chǔ)上構(gòu)建GARCH-VaR模型對外匯風(fēng)險進(jìn)行度量,得出在t分布下GARCH模型的測度結(jié)果最優(yōu)的結(jié)論[13]。呂東杰比較不同分布下GARCH-CVAR模型對投資基金風(fēng)險測度的效果,發(fā)現(xiàn)GARCH-GED-CVaR模型的測度效果最好[14]。徐偉民和肖堅(jiān)采用GARCH-VAR模型測度中國碳金融交易價格風(fēng)險,發(fā)現(xiàn)中國碳金融交易價格總體風(fēng)險水平較高,上海與北京是風(fēng)險最高的兩大交易市場[15]。馬慧子等基于g-VaR模型,運(yùn)用求解倒向隨機(jī)微分方程的Euler隱格式、C-N格式和預(yù)估校正法進(jìn)行互聯(lián)網(wǎng)金融風(fēng)險測度并進(jìn)行比較,得出預(yù)估校正法運(yùn)算效率與精準(zhǔn)度最高的結(jié)論[16]。李冠旭運(yùn)用T-GARCH-VaR模型研究我國碳交易市場價格波動風(fēng)險,發(fā)現(xiàn)風(fēng)險波動集群效應(yīng)與VaR波動程度之間具有明顯同步性[17]。

綜合上述研究,筆者發(fā)現(xiàn)GARCH-CVaR模型被國內(nèi)外學(xué)者所認(rèn)可,是較好的金融產(chǎn)品風(fēng)險測度方法,但在國內(nèi)的股指期貨風(fēng)險管理研究中對中證500股指期貨研究較少。因此,文章將對中證500股指期貨進(jìn)行VaR測度并對測度結(jié)果進(jìn)行比較分析,最后選出最佳測度模型來測算CVaR并與其測度的VaR進(jìn)行比較。文章所得出結(jié)論會豐富相關(guān)研究內(nèi)容并為后續(xù)學(xué)者進(jìn)行相關(guān)研究時提供借鑒與參考。

2研究方法與數(shù)據(jù)說明

2.1模型構(gòu)建

文章先使用EGARCH-M模型來計(jì)算波動率,此舉的原因在于:(1)非對稱的GARCH模型測度效果更好,而EGARCH模型滿足非對稱性質(zhì);(2)在條件均值模型中加入GARCH項(xiàng)的標(biāo)準(zhǔn)差形式可以使模型測度準(zhǔn)確率再度提高[18-19]。所構(gòu)建的EGARCH(p,q)-M模型表達(dá)式如下[20-21]:

其中,為中證500股指期貨收益率,為收益率的無條件期望值,反映了風(fēng)險和收益之間的替代關(guān)系,為殘差,為隨時間變化的條件方差,為獨(dú)立同分布的隨機(jī)變量,與相互獨(dú)立且的條件方差等于,為滯后參數(shù),為方差參數(shù)。表示金融市場中價格的非對稱影響,當(dāng)時,各種干擾對價格的影響是非對稱的;當(dāng)時,價格波動受到負(fù)外部沖擊的影響大于受到正外部沖擊的影響,此時稱為“杠桿效應(yīng)”;當(dāng)時,情況相反。

之后利用上述模型測算出的條件標(biāo)準(zhǔn)差測算VaR和CVaR,表達(dá)式如下:

式(2)-式(5)中,為置信度,為不同分布的置信水平下分位數(shù),為自由度,為伽馬函數(shù),為尾部厚度參數(shù),其值為。

2.2樣本數(shù)據(jù)說明與統(tǒng)計(jì)分析

文章選擇2018年1月2日至2022年12月30日的中證500股指期貨每日收盤價作為樣本數(shù)據(jù),共計(jì)1217個,數(shù)據(jù)來源為中證指數(shù)有限公司官網(wǎng)。隨后以該樣本數(shù)據(jù)為基礎(chǔ)計(jì)算其對數(shù)收益率以進(jìn)行進(jìn)一步分析,表達(dá)式如下:

其中,為時刻收盤價,為時刻收盤價。

使用R軟件對該樣本數(shù)據(jù)進(jìn)行平穩(wěn)性、正態(tài)性、自相關(guān)性和條件異方差檢驗(yàn),具體結(jié)果如表1所示。

從表1可以看出,中證500股指期貨的對數(shù)收益率在樣本區(qū)間內(nèi)的均值為-0.006,說明中證500股指期貨在樣本區(qū)間內(nèi)整體呈下降趨勢。從偏度、峰度數(shù)值可以看出該對數(shù)收益率序列具有“尖峰肥尾”的特征。J-B統(tǒng)計(jì)量在1%的顯著性水平下顯著,拒絕服從正態(tài)分布假設(shè),即該對數(shù)收益率序列不服從正態(tài)分布。從ADF統(tǒng)計(jì)量值可以看出其在1%顯著性水平下顯著,說明該對數(shù)收益率序列可拒絕序列為非平穩(wěn)序列的原假設(shè),即該序列為平穩(wěn)序列。滯后10階與20階的Ljung-BoxQ統(tǒng)計(jì)量的p值均高于顯著性水平5%,可認(rèn)為該序列為純隨機(jī)序列,不具備長記憶性。

3實(shí)證分析

3.1EGARCH-M模型的擬合結(jié)果

EGARCH-M模型的擬合需要在時間序列具備ARCH效應(yīng)的前提下進(jìn)行,文章采用PortmanteauQ檢驗(yàn)法檢驗(yàn)出中證500股指期貨對數(shù)收益率序列在滯后1階至5階時均在5%顯著性水平下顯著,說明該序列具備ARCH效應(yīng),可進(jìn)行EGARCH-M模型擬合。

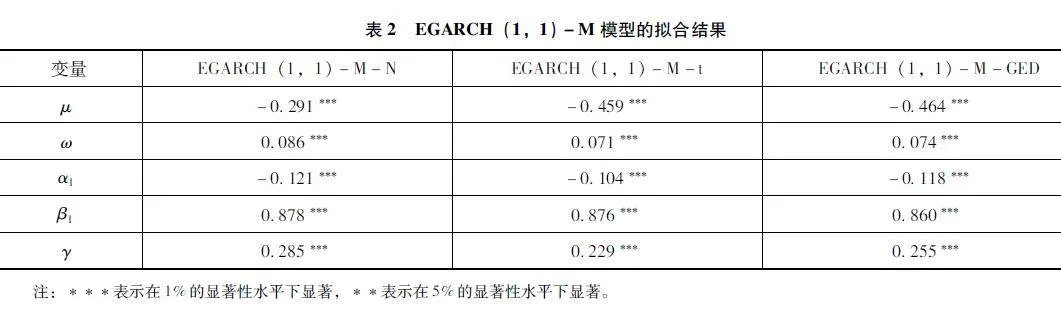

隨后使用R軟件對中證500股指期貨的EGARCH-M模型在不同滯后階數(shù)和分布下的AIC值進(jìn)行測算,并依照AIC最小值原則進(jìn)行定階。測算結(jié)果表明:在正態(tài)分布、t分布和GED分布下,EGARCH-M模型的滯后階數(shù)均在(1,1)時AIC值最小,因此三種分布均選用EGARCH(1,1)-M模型。不同分布下的EGARCH(1,1)-M模型擬合結(jié)果如表2所示。

從表2看出EGARCH(1,1)-M模型在不同分布下擬合效果均顯著。具體來看,在不同分布下,GARCH(1,1)-M模型的![]() 與

與![]() 的和均小于1,說明波動具有較強(qiáng)持續(xù)性,因此利用當(dāng)前數(shù)據(jù)來預(yù)測未來的條件方差是可行的。

的和均小于1,說明波動具有較強(qiáng)持續(xù)性,因此利用當(dāng)前數(shù)據(jù)來預(yù)測未來的條件方差是可行的。![]() 均顯著說明中證500股指期貨收益的條件波動率具有明顯的杠桿效應(yīng)。總而言之,不同分布下的EGARCH(1,1)-M模型之間并無明顯的優(yōu)勢,需進(jìn)行進(jìn)一步的VaR測算和樣本內(nèi)檢驗(yàn)才可獲得最優(yōu)模型。

均顯著說明中證500股指期貨收益的條件波動率具有明顯的杠桿效應(yīng)。總而言之,不同分布下的EGARCH(1,1)-M模型之間并無明顯的優(yōu)勢,需進(jìn)行進(jìn)一步的VaR測算和樣本內(nèi)檢驗(yàn)才可獲得最優(yōu)模型。

3.2VaR測算與結(jié)果分析

將上述擬合好的不同分布下EGARCH(1,1)-M模型中的條件標(biāo)準(zhǔn)差代入公式(2)中以測算樣本數(shù)據(jù)的VaR,置信水平分別取95%和99%,測算結(jié)果如表3所示。

從表3可知,在EGARCH-M-N模型下,每天損失的均值在95%置信水平下為2.281%,即有95%的概率可將每天的風(fēng)險損失控制在2.281%之內(nèi)。在99%置信水平下為3.226%,即有99%的概率可將每天的風(fēng)險損失控制在3.226%之內(nèi)。最大值在95%置信水平下為7.191%,說明在該模型下有95%的概率將文章樣本數(shù)據(jù)中的每日最大損失控制在7.191%以內(nèi)。在99%置信水平下為10.171%,說明在該模型下有99%的概率將文章樣本數(shù)據(jù)中的每日最大損失控制在10.171%以內(nèi)。

在EGARCH-M-t模型下,每天損失的均值在95%置信水平下為2.293%,即有95%的概率可將每天的風(fēng)險損失控制在2.293%之內(nèi)。在99%置信水平下為3.243%,即有99%的概率可將每天的風(fēng)險損失控制在3.243%之內(nèi)。最大值在95%置信水平下為6.226%,說明在該模型下有95%的概率將文章樣本數(shù)據(jù)中的每日最大損失控制在6.226%以內(nèi)。在99%置信水平下為8.805%,說明在該模型下有99%的概率將文章樣本數(shù)據(jù)中的每日最大損失控制在8.805%以內(nèi)。

在EGARCH-M-GED模型下,每天損失的均值在95%置信水平下為2.262%,即有95%的概率可將每天的風(fēng)險損失控制在2.262%之內(nèi)。在99%置信水平下為3.199%,即有99%的概率可將每天的風(fēng)險損失控制在3.199%之內(nèi)。最大值在95%置信水平下為6.768%,說明在該模型下有95%的概率將文章樣本數(shù)據(jù)中的每日最大損失控制在6.768%以內(nèi)。在99%置信水平下為9.572%,說明在該模型下有99%的概率將文章樣本數(shù)據(jù)中的每日最大損失控制在9.572%以內(nèi)。

3.3VaR準(zhǔn)確性檢驗(yàn)

上述測算出的VaR總體在同一置信水平下較為接近,仍無法判斷最優(yōu)模型。因此對VaR的有效性和準(zhǔn)確性進(jìn)行檢驗(yàn)。文章使用Kupiec失敗率檢驗(yàn)法進(jìn)行檢驗(yàn)。首先設(shè)置信度為,失敗天數(shù)為,樣本數(shù)量為,失敗率為;而后建立原假設(shè),備擇假設(shè)。LR統(tǒng)計(jì)量表達(dá)式如下:

當(dāng)接受原假設(shè)時,服從分布,即認(rèn)為通過Kupiec失敗率檢驗(yàn)[15]。

對樣本中的后716個VaR進(jìn)行準(zhǔn)確性檢驗(yàn),置信水平分別取95%和99%,具體結(jié)果如表4所示。從表4可以看出,在95%置信水平下t分布未通過Kupiec失敗率檢驗(yàn),另兩個分布均通過檢驗(yàn),而在99%置信水平下正態(tài)分布未通過檢驗(yàn),另兩個分布均通過檢驗(yàn)。實(shí)際失敗率方面在95%置信水平下EGARCH-M-GED模型和EGARCH-M-N模型實(shí)際失敗率均最低,在99%置信水平下EGARCH-M-GED模型和EGARCH-M-t模型實(shí)際失敗率均最低。由于t分布和正態(tài)分布下的模型均出現(xiàn)檢驗(yàn)不通過的情況,因此文章選擇EGARCH-M-GED模型作為最優(yōu)模型。

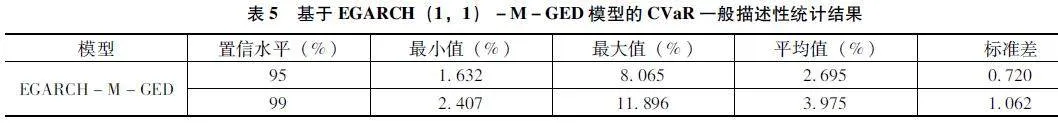

3.4CVaR測算與結(jié)果分析

將EGARCH-M-GED模型中的條件標(biāo)準(zhǔn)差代入公式(5)中以計(jì)算CVaR,置信水平分別取95%和99%,測算結(jié)果如表5所示。從表5可以看出,在EGARCH-M-GED模型下CVaR的均值要高于表3中VaR的均值,這是由于VaR無法更好地監(jiān)測尾部風(fēng)險所造成的。因此CVaR可以更好地覆蓋并識別尾部風(fēng)險。

4結(jié)論與建議

文章通過研究得出如下結(jié)論:

1.中證500股指期貨具備“尖峰厚尾”的特征,這與大多數(shù)研究所得出的結(jié)論相同。此外,經(jīng)過EGARCH-M模型擬合后發(fā)現(xiàn)中證500股指期貨條件波動率具備杠桿效應(yīng)。

2.通過進(jìn)行Kupiec失敗率檢驗(yàn),發(fā)現(xiàn)在95%置信水平和99%置信水平下EGARCH-M-GED模型均通過檢驗(yàn)且實(shí)際失敗率均最低,是文章的最優(yōu)模型,其可以很好地?cái)M合中證500股指期貨的每日收盤價對數(shù)收益率。

3.99%置信水平下所求出的VaR和CVaR總體上均大于95%水平下所求出的VaR和CVaR,說明99%置信水平下qMICItotonBPKRoLuXzEdg==風(fēng)險測度的效果良好。

4.雖然VaR可以更好地量化風(fēng)險,但其無法充分監(jiān)測尾部風(fēng)險的缺陷從CVaR均值大于VaR均值中發(fā)現(xiàn),再度說明CVaR在測度風(fēng)險上的優(yōu)越性。

針對我國金融市場現(xiàn)狀,文章給出三點(diǎn)建議:(1)各監(jiān)管部門在進(jìn)行風(fēng)險管理時應(yīng)當(dāng)多元化使用風(fēng)險管理工具和風(fēng)險測度工具以更準(zhǔn)確地測度風(fēng)險并精準(zhǔn)提出預(yù)防措施;(2)投資者也應(yīng)當(dāng)運(yùn)用自身專業(yè)知識和經(jīng)驗(yàn)多元化使用風(fēng)險測度工具以達(dá)到自身規(guī)避風(fēng)險的目的;(3)政策制定部門應(yīng)當(dāng)根據(jù)當(dāng)前我國金融市場的發(fā)展情況和世界經(jīng)濟(jì)形勢選擇適合自身的金融市場制度,這么做也可以更好地減少金融市場風(fēng)險。

參考文獻(xiàn):

- 鹿志強(qiáng).基于雙線性GARCH-CVaR模型的人民幣匯率風(fēng)險測度研究[D].蘭州:蘭州理工大學(xué),2020.

- DIMITRAKOPOULOSDN,KAVUSSANOSMG,SPYROUSSI.Valueatriskmodelsforvolatileemergingmarketsequityportfolios[J].TheQuarterlyReviewofEconomicsandFinance,2010,50(4):515-526.

- HEK,LAIKK,YENJ.Value-at-riskestimationofcrudeoilpriceusingMCAbasedtransientriskmodelingapproach[J].EnergyEconomics,2011,33(5):903-911.

- URYASEVS.Conditionalvalue-at-risk:optimizationalgorithmsandapplications[C]//ConferenceonComputationalIntelligenceforFinancialEngineering.IEEE,2000.

- DEGIANNAKISS,F(xiàn)LOROSC.Modellingandforecastinghighfrequencyfinancialdata[J].PalgraveMacmillanUK,2015.

- DRAKOSAA,KOURETASGP.Bankownership,financialsegmentsandthemeasurementofsystemicrisk:AnapplicationofCoVaR[J].InternationalReviewofEconomics&Finance,2015,40:127-140.

- PELLEGRINICB,MEOLIM,URGAG.Moneymarketfunds,shadowbankingandsystemicriskinUnitedKingdom[J].FinanceResearchLetters,2017,21.

- Jeremi?Zoran,Terzi?Ivica,Milojevi?Marko.ValueatriskestimationandvalidationintheSerbiancapitalmarketintheperiod2005-2015[J].Bankarstvo,2016,45(1).

- NUNOS,RUIL.EvaluationofvolatilitymodelsforforecastingValue-at-RiskandExpectedShortfallinthePortuguesestockmarket[J].FinanceResearchLetters,2019.

- KARMAKARM,PAULS.IntradayportfolioriskmanagementusingVaRandCVaR:ACGARCH-EVT-Copulaapproach[J].InternationalJournalofForecasting,2019,35(2):699-709.

- 姚鳳閣,劉超群,張蒙.基于GARCH-CVaR模型的開放式股票型基金的市場風(fēng)險度量研究[J].齊齊哈爾大學(xué)學(xué)報(bào)(哲學(xué)社會科學(xué)版),2016(10):16-20.

- 劉倩,李潔.基于GARCH-VaR和GARCH-CVaR模型的貨幣基金產(chǎn)品風(fēng)險研究[J].經(jīng)濟(jì)研究導(dǎo)刊,2019(21):82-83.

- 申利.基于GARCH-VaR模型的外匯風(fēng)險度量方法的統(tǒng)計(jì)比較[J].統(tǒng)計(jì)與決策,2018,34(21):163-166.

- 呂東杰.基于GARCH-CVAR模型對投資基金風(fēng)險測度的理論分析與實(shí)證研究[J].現(xiàn)代經(jīng)濟(jì)信息,2018(18):291-292.

- 徐偉民,肖堅(jiān).中國碳金融交易價格風(fēng)險測度研究——基于GARCH-VaR模型視角[J].金融教育研究,2022,35(6):3-10.

- 馬慧子,劉翠翠,林琳等.互聯(lián)網(wǎng)金融風(fēng)險測度與數(shù)值分析——基于g-VaR模型[J].山東科技大學(xué)學(xué)報(bào)(自然科學(xué)版),2022,41(2):80-88.

- 李冠旭.基于T-GARCH-VaR模型的我國碳交易市場價格波動風(fēng)險測度研究[D].北京:對外經(jīng)濟(jì)貿(mào)易大學(xué),2022.

- 鹿志強(qiáng).基于雙線性GARCH-CVaR模型的人民幣匯率風(fēng)險測度研究[D].蘭州:蘭州理工大學(xué),2020.

[19]徐偉民,肖堅(jiān).中國碳金融交易價格風(fēng)險測度研究——基于GARCH-VaR模型視角[J].金融教育研究,2022,35(6):3-10.

[20]馬慧子,劉翠翠,林琳等.互聯(lián)網(wǎng)金融風(fēng)險測度與數(shù)值分析——基于g-VaR模型[J].山東科技大學(xué)學(xué)報(bào)(自然科學(xué)版),2022,41(2):80-88.

[21]李冠旭.基于T-GARCH-VaR模型的我國碳交易市場價格波動風(fēng)險測度研究[D].北京:對外經(jīng)濟(jì)貿(mào)易大學(xué),2022.

作者簡介:李聞宇(1998—),男,江蘇南京人,碩士,研究方向:綠色金融與低碳發(fā)展。