關于資管機構ESG的幾個關鍵問題

一、資管機構的ESG投資實踐

1.隨著ESG理念在全球范圍內的普及,投資實踐不斷完善,基金規模日益壯大,ESG投資漸成主流態勢。

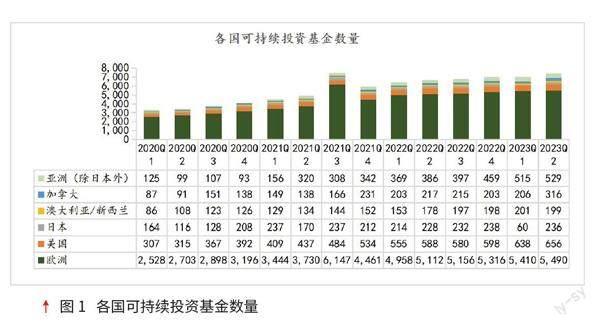

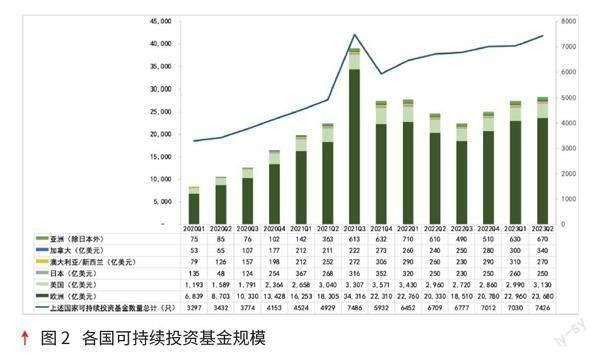

ESG(環境、社會和公司治理)投資實踐在全球范圍內經歷了顯著的增長,在傳統投資中已然成為主流態勢。就可持續投資基金的數量而言,截至2023年第二季度,亞洲地區(不包括日本)總計有529只基金(請參見圖表1),達到了歷史最高水平。其中,亞洲地區(不包括日本)的可持續投資基金數量也在逐年增加,總計為529只基金(見圖 1)。就可持續投資基金的規模而言,截至2023年6月底,亞洲地區(不包括日本)的可持續基金規模較2022年下半年大幅提升,并保持全球第三大規模(見圖 2)。2022年,受到俄烏沖突、利率上升和市場波動的影響,可持續投資基金規模出現下降趨勢,但在2023年繼續保持上升勢頭。

在中國,ESG公募基金以主動管理和股票投資型基金為主,其在下行風險和信息比率方面的表現優于同類基金。2020年,中國政府提出了在2030年前實現碳排放達峰和在2060年前實現碳中和的目標,致使ESG公募基金規模大幅度增長。根據我們發布的《2022年度中國資管行業ESG投資報告》的調查結果,絕大多數公募基金機構認為,積極踐行ESG理念有助于提升投資績效以及長期表現。因此,在監管政策的引導、行業的積極推動以及各個利益相關方的持續關注下,ESG理念受歡迎程度不斷增加。

2.從投資收益來看,踐行ESG投資理念可以更好地避免高風險、閃崩或“黑天鵝”風險,獲得穩定的長期回報。

公募基金機構普遍認為,積極進行ESG可持續投資有多重好處,包括能夠提升品牌形象和聲譽,吸引資金流入等。根據法國巴黎銀行(BNP)在2021年對全球機構投資者進行的ESG問卷調查,品牌和聲譽已經成為ESG投資的主要動力。學術界的研究也得出了類似的結論。例如,Friede、Busch和Bassen(2015)綜合了約2200項研究的結果,發現約90%的研究發現ESG與公司的財務績效呈正相關關系。Clark、Ferner和Viehs(2015)分析了200多篇相關文獻和研究,90%的研究表明可持續性標準可以降低公司的資本成本,且ESG實踐可以提高公司的運營績效。此外,80%的研究表明,良好的可持續性實踐對公司的股價表現產生積極影響。

盡管目前關于ESG投資是否能夠實現超額收益仍存在爭議,但已經形成了ESG投資在社會經濟危機期間具備出色的風險抵御能力的共識。ESG投資策略的風險和回報一直是學術界和業界密切關注的焦點。在20世紀90年代,社會責任投資逐漸從道德層面轉向投資策略層面,重點關注公司的ESG績效,評估ESG投資策略對投資風險和回報的影響。此外,通過分析國內外多家上市公司的ESG評級與其收益率以及股價波動率的因果關系,我們得出以下結論:ESG評級越高,下一年的股價收益率越高,股價波動率越小。類似地,該觀點也得到了學術界的支持。例如,Verheyden、Eccles和Feiner(2016)發現,ESG篩選策略對投資組合多樣性的影響是正向的,幾乎不會降低回報率,且在一定程度上降低了投資回報的波動幅度。Kaiser(2020)發現,在不損害財務績效的前提下,美國和歐洲的價值、增長和動量投資者可以提高其投資組合的可持續性績效。

此外,不道德和違法行為等行為會給企業帶來重大的商業風險,而ESG表現較好的公司在金融危機期間更為穩健。Lins等人(2017)發現,在2008年金融危機期間,社會責任較高的公司股票收益表現優于社會責任較低的公司。這是因為社會責任表現較好的公司被投資者視為值得信賴的選擇,相反,低社會責任的公司可能會影響投資者的利潤。Eccles、Loannou和Serafeim(2014)等研究也認為,ESG表現較好的公司更不容易受到系統性風險的沖擊,因此具有較低的風險水平。這些結果強調了企業進行可持續性投資的效益,并對致力將可持續性因素納入其資本分配決策的資產管理者產生了積極影響。

在長期投資中,公募資管機構對ESG表現產生超額收益持有積極態度。基于調研數據,針對已發行ESG產品的機構,僅有10%的公募資管機構認為ESG投資無法帶來超額收益,而絕大多數公募資管機構認為ESG投資可以偶爾或經常帶來超額收益。具體來看,大部分公募資管機構認為主要是G(公司治理)項下的指標會為產品帶來超額收益,比如管理者的更換頻率、員工薪酬、高管激勵、信息披露質量等;部分公募資管機構認為E (環境)項下的指標會帶來超額收益,比如引領綠色技術、綠電光伏、低碳環保、碳排放、排污績效等實質性指標;也有公募資管機構認為ESG三個維度的指標均能帶來較高的超額收益(Alpha)。

二、國內資管機構ESG的信息披露實踐

國內與國際的ESG投資和披露的關注點存在顯著差異。國際評級機構主要集中關注凈零排放、種族和性別平等、勞工權益,而逐漸有更多的評級機構開始關注生物多樣性,將其作為與股東互動的主要議題。與此不同,國內評級機構的焦點更多地集中在共同富裕、鄉村振興和黨建等與國情更契合的議題上。盡管存在這些差異,但國內與國際評級機構普遍都以聯合國可持續發展目標(SDGs)作為投資和績效的關鍵標準,以此推動ESG投資的發展。

1.從監管角度來看,監管機構需要強制要求ESG信息披露,進一步加大政策宣傳。

在中國,資產管理機構在執行ESG投資時面臨一個重要挑戰,即缺乏統一的ESG投資績效衡量和披露標準。波士頓咨詢公司指出,如何應對該挑戰至關重要。根據美國資本集團于2022年發布的全球ESG研究報告,全球約54%的受訪資產管理機構認為透明度高的ESG投資信息可以有效防止資產管理機構過度宣揚其ESG實踐。因此,積極、多維度、準確和主動地披露ESG信息,可以凸顯資產管理機構的競爭優勢,展示其在可持續發展方面的承諾以及ESG投資的成果。

目前,中國尚未強制要求ESG投資的披露。中國人民銀行在2021年7月發布了《金融機構環境信息披露指南》,對披露的原則、形式和內容進行了規范,鼓勵金融機構每年至少一次披露與環境相關的信息。另外,中國銀行保險監督管理委員會于2022年6月發布了《銀行業保險業綠色金融指引》,提出銀行和保險機構應在一年內實施綠色金融投資政策、機構治理框架、投后管理以及機構自身可持續發展等方面的內容,并公開披露綠色金融戰略、政策和發展情況,適度進行第三方審計和鑒證。然而,國內的資產管理機構的ESG投資實踐仍處于初期階段,投資披露也需要進一步加強。在73家簽署了聯合國負責任投資原則(UN PRI)的資產管理機構中,最常披露的內容類型是ESG方法論,約有近10%的機構公開了其負責任投資政策、投票政策或互動政策,且多數為公開募集的基金。

近年來,監管機構在逐漸加強促進ESG信息披露的要求,并形成了相對詳細的ESG信息披露指引。從2006年開始,深交所發布了《上市公司社會責任指引》,要求上市公司積極承擔社會責任,定期評估其社會責任履行情況,自愿披露企業社會責任報告。2008年5月,上海證券交易所發布了《上海證券交易所上市公司環境信息披露指引》。2021年2月,中國證監會發布了《上市公司投資者關系管理指引(征求意見稿)》,明確提出“公司的環境保護、社會責任和公司治理信息”是投資者管理中上市公司與投資者溝通的一部分。隨后,在2022年4月,中國證監會在《關于加快推進公募基金行業高質量發展的意見》中鼓勵公募基金積極踐行責任投資理念,引導行業總結ESG投資規律,大力發展綠色金融,以改善投資活動的環境績效。下一階段,亟須建立公司自愿披露與監管機構健全ESG信息披露的框架。

2.在“雙碳”目標背景下,參考國際主流地區的ESG信息披露規則指引,出臺ESG信息披露標準。

對于美國和歐盟等地區,不斷推動ESG信息披露標準是一個持續進行的過程。在ESG投資逐漸成熟并面臨強制性監管要求的情況下,可持續發展已成為大多數歐洲機構使命中的核心元素,其披露內容也日益全面。2019年,納斯達克證券交易所發布了《ESG報告指南2.0》,將其適用范圍擴展到了所有在納斯達克上市的公司和證券發行人,提供了詳細的ESG報告編制指南,包括ESG指標度量和利益相關方的重要性評估等方面。2020年初,美國金融服務委員會通過《2019 ESG信息披露簡化法案》,強制要求符合條件的證券發行者披露ESG信息,要求發行者向股東和監管機構提供書面材料,其中包括明確的ESG指標和其與長期業務戰略的關聯。即使歐洲資產管理機構普遍公布代理投票記錄,但目前只有少數機構公開了其投票決策的邏輯依據。在國內,ESG投資仍處于發展階段,監管機構逐漸規范相關要求,ESG披露意識也在資產管理機構中逐漸形成。

歐盟作為積極響應聯合國負責任投資原則和可持續發展目標的區域性組織之一,積極推進了一系列與ESG相關的法規和法令的修訂工作,從制度保障的角度加速了ESG投資在歐洲資本市場的成熟。例如,2014年10月,歐盟頒布了《非財務報告指令》(Non-financial Reporting Directive, NFRD),首次將ESG三要素系統納入法規文件,明確規定了大型企業必須在對外非財務信息披露中包括ESG議題,以確保信息透明度。

3.從投資機構角度來看,需要各部門形成合力自上而下推行ESG披露策略,重點關注ESG組織架構、職能設置和戰略規劃。

首先,對于機構投資者來說,ESG表現良好的上市公司通常具有較高的治理效率,面臨的社會和環境違規風險較低。因此,機構投資者有能力推動上市公司改進其ESG表現和信息披露。然而,要在機構內部確立ESG投資理念,需要自上而下達成共識。在實際執行ESG理念的過程中,投資部門、研究部門和專門負責ESG事務的部門協作完成。實現ESG理念與投資研究過程的無縫融合是踐行ESG理念的基礎。

其次,科技部門的角色日益重要,對于成功實施ESG策略具有戰略意義。例如,科技部門可以利用人工智能(AI)技術、自然語言處理(NLP)技術、數據挖掘和文本分析等工具,來獲取與ESG相關的信息,并對這些數據進行分析和回溯。這有助于提高ESG信息的質量和可用性,為投資者提供更有效的投資策略。

最后,投資者和利益相關方對ESG數據的一致性要求不斷提高,這將為投資者提供更可靠的投資決策依據。企業信息披露的質量和數據的可用性一直是ESG投資面臨的主要挑戰和障礙。除了監管部門自上而下的推動和鼓勵ESG負責任投資外,提高ESG人才供應、加強ESG投資相關的投資者教育以及提高企業ESG報告的透明度也是重要因素。

三、關于ESG的評級機構

ESG評級的差異一直是學術文獻中備受關注的話題。隨著ESG投資趨勢的興起,ESG評級相關的產品和服務迅速發展,國內與國際的ESG評級機構數量迅速增加。Gibson Brandon等(2021)發現不同評級機構的ESG評級存在較大差異,路孚特、晨星、Inrate、彭博、富時羅素、MSCI和MSCI IVA等7家評級機構的ESG評級兩兩之間的平均相關性約為0.45。此外,Chatterji等(2016)探討了6家不同第三方機構對企業社會責任(CSR)評級的差異性,這一差異主要源于兩個方面:缺乏共同理論和可比性。其中,缺乏共同理論是評估機構未就企業社會責任的共同定義達成一致的概念,而缺乏可比性是指不同的評級機構在量化相同指標時采用不同的度量方法。進一步而言,Berg等(2022)對ESG評級分歧的來源進行了分析,發現分歧主要來自范圍、衡量和權重的不同。具體而言,范圍分歧是指評級者使用不同的底層指標,衡量分歧是指ESG評估者對相同類別的衡量方式不同,而權重分歧則是由于評估者在生成綜合ESG評級時對不同類別賦予了不同的權重。研究發現,大部分的差異可以歸因于范圍和衡量的分歧,而權重分歧似乎影響較小。

ESG評級體系本土化和特色化逐漸成為趨勢。目前,囿于數據可得性和人力成本的限制,ESG投資尚未在所有領域得到推廣,但逐步建立和完善ESG指標體系的機構數量逐漸增多。值得注意的是,約有70%的機構計劃自主建立ESG指標體系。同時,研究報告顯示,超過半數的受訪機構基本認可國內和國外第三方機構提供的ESG評級,尤其是對國內機構提供的ESG評級更加認可。這主要是因為國內與國際評級指標存在差異,資產管理機構認為國內機構提供的ESG評估框架更能反映符合國情的ESG水平,對國內投資更具參考價值。

在國家相關政策的持續倡導下,國內ESG信息披露的程度與底層數據采集的覆蓋范圍逐步匹配。在國內ESG披露不斷規范的背景下,專業的國內ESG數據供應商提供的數據質量和數據廣度也呈現出趨同趨勢。ESG底層數據的公開可得性、相對低頻的披露屬性以及數據采集技術的成熟度是這一趨勢的主要原因。

四、政策建議

第一,積極披露ESG投資相關工作進展至關重要。在初期,機構應當首先制定并公開ESG投資戰略和政策,明確治理架構、ESG投資流程等核心內容。其次,機構應根據ESG在投資中的實施情況,編制ESG投資報告,并至少每年公開披露其實踐情況。在具體的實踐中,可參考可持續發展會計準則理事會(SASB)或全球報告倡議組織(GRI)框架,通過社會責任報告或可持續發展報告披露ESG投資信息。最后,ESG投資披露應著重強調機構的具體行動和影響,使用具體案例和可量化指標,以避免披露內容與實際情況脫節。

第二,未來將會出臺新的具有參考價值的披露框架。2023年6月26日,國際可持續準則理事會正式頒布《國際財務報告可持續披露準則第1號——可持續相關財務信息披露一般要求》(IFRS S1)和《國際財務報告可持續披露準則第2號——氣候相關披露》(IFRS S2),標志著可持續發展信息披露邁入準則新時代。此前2022年自然相關財務信息披露工作組(Taskforce on Nature-related Financial Disclosures,TNFD)的成立,也為資管機構提供了通用的風險管理和披露框架,特別是在生物多樣性等領域。因此,支持氣候相關財務信息披露工作組(Task Force on Climate-Related Financial Disclosure,TCFD))并加速建立和完善風險治理架構、風險識別和管理、關鍵指標等方面的工作將為后續的ESG相關工作奠定堅實基礎。

第三,資管機構應積極自主披露ESG信息。根據美國資本集團的2022全球ESG研究,54%的全球受訪資管機構認為透明的ESG投資相關信息可以有效防止資管機構“洗綠”。因此,主動、多維度、準確和積極的ESG信息披露,可以體現資管機構的競爭性優勢,展現其在可持續發展上的承諾和ESG投資上的成果。然而,中國資管機構在實施ESG投資中缺乏衡量和披露ESG投資績效的統一標準是一個主要挑戰。

參考文獻:

[1]張博輝,李岷,苑志宏,等. 2020年度中國資管行業ESG投資發展研究報告[R]. 深圳:深圳高等金融研究院,2020.

[2]張博輝,苑志宏. 2021年度中國資管行業ESG投資發展研究報告[R]. 深圳:深圳高等金融研究院,2021.

[3]張博輝,苑志宏. 2022年度中國資管行業ESG投資發展研究報告[R]. 深圳:深圳高等金融研究院,2022.

[4]Florian B, Klbel J F, Roberto R.Aggregate Confusion: The Divergence of ESG Ratings[J].Review of Finance, 2022, 26(6):1315-1344.

[5]Chatterji A K , Durand R, Levine D I, et al.Do ratings of firms converge? Implications for managers, investors and strategy researchers[J].Strategic Management Journal, 2016, 37(8):1597-1614

[6]Clark G L, Feiner A, Viehs M.From the Stockholder to the Stakeholder: How Sustainability Can Drive Financial Outperformance[J]. Available at SSRN 2508281, 2015.

[7]Eccles R G, Kastrapeli M D, Potter S J.How to Integrate ESG into Investment Decision‐Making: Results of a Global Survey of Institutional Investors[J].Journal of Applied Corporate Finance, 2017, 29(4):125-133.

[8]EIB. New EIB study: How do EU and US firms perceive and invest in climate change?[R]. European Investment Bank(EIB), 2021.

[9]Friede G, Busch T, Bassen A .ESG and financial performance: aggregated evidence from more than 2000 empirical studies[J].Journal of Sustainable Finance & Investment, 2015, 5(4):210-233.

[10]Friede G, Lewis M, Bassen A, Busch T. Digging Deeper into the ESG- Corporate Financial Performance Relationship[R]. Deutsche Asset Wealth Management, 2015.

[11]Friede G, Lewis M, Bassen A, Busch T. ESG & Corporate Financial Performance: Mapping the Global Landscape[R]. Deutsche Asset Wealth Management, 2015.

[12]Gibson R, Krueger P, Riand N,et al.ESG rating disagreement and stock returns[J]. [J].Swiss Finance Institute Research Paper Series, 2019.

[13]Kaiser L. ESG integration: value, growth and momentum[J]. Journal of Asset Management. 2020, 21(1):32-51.

[14]Lins K V, Servaes H, Tamayo A. Social capital, trust, and firm performance: The value of corporate social responsibility during the financial crisis[J]. The Journal of Finance. 2017, 72:1785-1824.

[15]Morningstar. Op-ed: While green investments are underperforming, investors need to remain patient[R]. CNBC,2022.

[16]Verheyden T, Eccles R G, Feiner A.ESG for All? The Impact of ESG Screening on Return, Risk, and Diversification[J].Journal of Applied Corporate Finance, 2016, 28(2):47-55.