美國經濟能否擺脫“滯脹”風險?

2023年以來,美國呈現經濟增速恢復向上、通脹持續回落向下的良好態勢,似乎“軟著陸”概率在上升,而“滯脹”風險在下降。通過比較美國當前與20世紀70年代滯脹期間的經濟表現和形成原因,本文分析研判了美國經濟能否擺脫“滯脹”風險的可能性。

2020年以來,受新冠疫情的外生沖擊和美聯儲貨幣政策快松快緊的影響,無論是以GDP增速,還是以CPI指數來衡量,美國經濟均呈現大起大落特征。2021年下半年以來,隨著經濟增速放緩和通貨膨脹逐步高企,關于美國經濟走勢,市場同時出現了“軟著陸”或“滯脹”兩種預判。2023年以來,美國呈現經濟增速恢復向上、通脹持續回落向下的良好態勢,似乎“軟著陸”概率在上升,而“滯脹”風險在下降。通過比較美國當前與20世紀70年代滯脹期間的經濟表現和形成原因,本文分析研判了美國經濟能否擺脫“滯脹”風險的可能性。

20世紀70年代美國經濟滯脹表現與原因分析

滯脹表現:經濟低迷,物價飛漲,失業率攀升

美國20世紀70年代的滯脹,具體而言發生在1969-1982年間。根據萬得(Wind)數據,可以看出,美國經濟下滑較為明顯的時期包括20世紀60年代末、70年代初、70年代中以及80年代初,如圖1所示。其中,以下三年滯脹表現較為嚴重:一是1975年,GDP較上年下降0.2%,CPI同比上漲9.2%,失業率為9.2%;二是1980年,GDP下降0.3%,CPI飆升13.4%,失業率為7.2%;三是1982年,GDP下降1.8%,CPI上漲7%,失業率達9.7%。在這些年份里,美國經濟低迷伴隨物價飛升和失業率飆升。

滯脹成因:受石油危機沖擊,對經濟理論的誤解,對成本推進型通脹的執念,以及美元與黃金脫鉤

前人的研究表明,美國在20世紀70年代陷入滯脹主要有三個原因:一是石油危機影響。由于中東地區的政治動蕩和歐佩克限制石油供給,推動油價大幅上漲,導致美國經濟陷入衰退,與此同時,石油價格上漲導致了能源成本的增加,使得生產成本上升,物價持續上揚。二是貨幣政策操作失效。美國政府在這一時期實行了很多貨幣政策,嘗試控制高企的通貨膨脹,但這些政策并沒有取得預期效果,反而導致通貨膨脹率進一步上升。三是政府支出龐大。美國政府在越戰期間軍費支出高昂,社會福利項目增加,也是導致美國經濟在滯脹的泥沼中越陷越深的原因之一。在比較了上述相關研究成果,以及分析了美聯儲的政策取向之后,筆者認為,美國經濟當時陷入滯脹,主要由以下四方面的原因綜合所致。

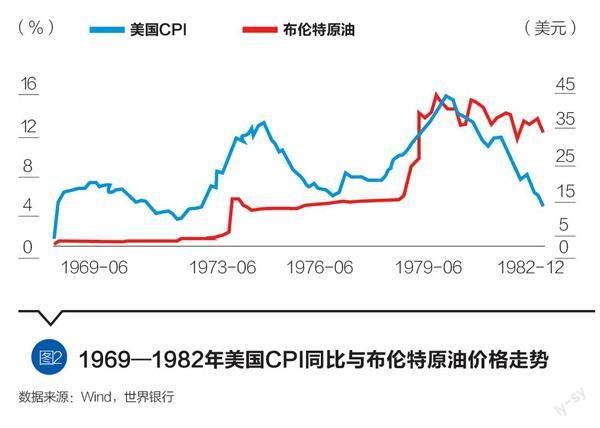

首先,直接原因是受到石油危機沖擊。兩次石油危機的爆發,導致美國被供給約束型和成本推動型通脹“裹挾”。第一次石油危機發生在1973年10月—1974年3月。由于1973年10月第四次中東戰爭爆發,石油輸出國組織為了打擊對手以色列以及支持以色列的國家,宣布了石油禁運,暫停石油出口,造成油價大幅上漲。如圖2所示,原油價格從1973年的每桶不到3美元飆到1974年的超過13美元。直到1974年3月18日,阿拉伯國家才宣布結束對美國的石油禁運。受此影響,油價回落至10美元/桶上方,但再難跌回3美元/桶了。

第二次石油危機發生在1979—1980年。1978年底伊朗爆發“伊斯蘭革命”,導致石油供給嚴重不足,油價從13美元/桶一路攀升到34美元/桶。1980年9月22日,兩伊戰爭爆發,產油設施遭到破壞,市場每天有560萬桶的缺口,國際油價一度攀升到41美元/桶。

通貨膨脹的成因一般來自需求拉動、成本推進和供給約束三方面。在這個時期,受石油危機沖擊下的通脹,無疑是由供給約束和成本推進兩個因素共同推動的。從圖2也可以清晰地看出,兩次石油危機的爆發確實給美國的通貨膨脹起到了明顯的推波助瀾作用。

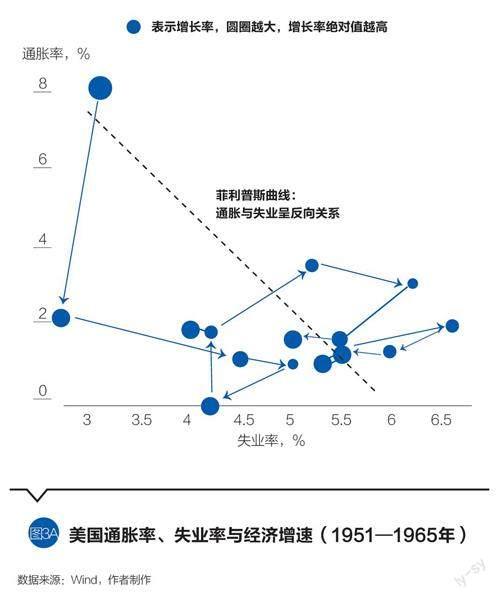

其次,對經濟理論的誤解。在宏觀經濟理論——“菲利普斯”曲線的主導下,政策決策者誤認為總是可以用通貨膨脹來換取就業增長。新西蘭經濟學家威廉·菲利普斯1958年在《1861—1957年英國失業和貨幣工資變化率之間的關系》一文中,通過觀察實際數據,對失業率與貨幣工資增長率之間的關系進行了研究。他發現,在勞動力市場上,貨幣工資高漲的時候,失業率就會下降,反之則相反。然而,這個理論是在特定時期觀察得出的結論,并不是普遍真理。

而在實際應用中,人們逐漸用通脹率取代了菲利普斯最初使用的貨幣工資增長率。這里實際上存在偏誤。這是因為,工人貨幣工資的變化只是物價變化的一個組成部分,而且貨幣工資變化反映的是勞動力市場狀況,通貨膨脹反映的是商品市場情況,貨幣工資變化率與通脹率的走勢并不完全一致,因此,失業率和通貨膨脹率之間并不總是存在反向替代關系。如圖3A所示,在1951年到1965年,容忍較高的通脹率可以在一定程度上“換得”較低的失業率,以及較高的經濟增長率。但是,在1965年到1982年,容忍較高的通脹率并沒有“換來”較低的失業率以及較高的經濟增長率,反而進入了通脹率與失業率相互交替、螺旋式上升的境界,并逐步陷入滯脹“泥潭”,通脹率與失業率“雙高”,同時經濟增長乏力,如圖3B所示。然而,當時美國政府和美聯儲并沒有意識到這個問題,只是簡單而想當然地認為物價高企,將會帶來就業增長和經濟回升。在這種“放任”的狀態下,美國通脹持續攀升,而就業率和經濟增速持續低迷。

再次,對成本推動型通脹的執念。在20世紀70年代滯脹期間,時任美聯儲主席伯恩斯認為,美國高通脹主要是由成本推動造成的,緊縮貨幣政策對抗擊通脹的效果有限,因此選擇“不作為”。時任美國總統尼克松尋求連任,更是希望貨幣政策維持寬松,因為加息將不利于就業增長。伯恩斯在這個問題上或多或少受到了來自美國政府和尼克松總統的壓力。

不過,當時美聯儲在加息問題上“放任自流”,主要原因還在于,伯恩斯所信奉的經濟學理論導致他沒能及時出手抑制通貨膨脹。具體來說,伯恩斯信奉的是成本推動型通脹理論,他認為通脹在很大程度上是由財政政策、石油價格等非貨幣因素造成的。1973年石油價格飆升,并由此導致通脹率高企,更是證實了他的這一觀點:油價的上漲很大程度上是由地緣政治沖突造成的,并非寬松貨幣政策所致。因此,面對新一輪的通脹,伯恩斯的第一反應就是,重新實施全面的工資—物價管制,而不是通過加息收緊貨幣政策,但是這并沒有起到控制通脹的積極作用,反而使美國經濟陷入工資—物價螺旋,致使成本推進型通貨膨脹愈演愈烈。后來,美聯儲迫不得已也采取了一系列的加息操作,但不夠堅定有力,且時斷時續,不但沒有很好地抑制通脹,反而是“火上澆油”,使通脹和通脹預期都有所增強。

最后,根本原因是受美元與黃金脫鉤的影響。布雷頓森林體系于1944年建立,確定了以“雙掛鉤”為特征的國際貨幣體系,即美元與黃金掛鉤,其他貨幣與美元掛鉤,固定為1盎司黃金兌換35美元,這為二戰后全球經濟高速發展提供了穩定的名義錨。然而,隨著全球經濟與貿易空前增長,布雷頓森林體系天生存在的特里芬兩難日益明顯。與此同時,美越戰爭導致美國政府開支劇增,債務攀升,進一步加劇了美元提供國際流動性與保持幣值穩定性之間的矛盾。

1971年8月15日,美國總統尼克松宣布關閉“美元—黃金兌換窗口”,即解除了35美元兌換1盎司黃金的承諾,終結了布雷頓森林體系。1971年12月,美國與歐洲、日本等國家達成《史密森協議》,宣布美元貶值,由1盎司黃金兌換35美元調整到38美元。1973年2月,美元再次貶值,1盎司黃金只能兌換42.22美元。到了1982年底,1盎司黃金的價格已經飆升至448美元。布雷頓森林體系瓦解之后,全球名義錨出現混亂,美元與黃金脫鉤,其他主要貨幣與美元脫鉤,美元相對于黃金大幅貶值,各種貨幣之間匯率波動加劇,包括石油在內的大宗商品價格飆升,導致全球物價水平大幅攀升,美國也不例外。這是形成20世紀70年代全球經濟滯脹局面的根本原因。

疫情暴發后美國經濟狀況與通貨膨脹成因分析

疫情暴發后美國經濟狀況

2020年初,全球遭遇了百年未遇的新冠病毒大流行,美國經濟迅速陷入“技術性”衰退:經濟立即滑向負增長,失業率急劇攀升,最高達14.7%。在這種情況下,美國政府迅速采取行動,其中美聯儲將聯邦基金利率調低至0~0.25%,并實施無限量版量化寬松貨幣政策,向市場注入大量流動性,并采取“直升機撒錢”的方式,直接向小微企業和民眾發錢,以穩定投資和消費,美國經濟在短短兩個月內得以企穩回升。在強有力的救助政策刺激下,美國經濟增速逐步恢復,失業率快速下降,至歷史低位,然而通脹問題接踵而至,通脹率持續攀升,并變得根深蒂固,成為制約美國經濟復蘇和令市場擔憂的主要問題,如圖4所示。

從新冠疫情暴發初期(2020年初)到現在(2023年8月),按照通貨膨脹演化情況,可以將美國經濟發展劃分為以下三個階段:

第一階段是通脹平穩期(2020年1月至2021年2月):通脹率基本處于美聯儲預定目標——2%以內。在這一時期,美國經濟于2020年二季度至四季度當季同比均出現負增長,然而,在強有力的貨幣政策與財政政策支持下,美國經濟在2021年第一季度實現反轉,GDP同比增長1.2%。失業率于2020年4月迅速飆升至兩位數(14.7%),同年8月開始回落到一位數,到了2021年2月,失業率已降至6.2%。

第二階段是通脹高漲期(2021年3月到2022年6月):通脹開始上行、逐步走高,并創下41年來新高。2021年3月,美國通脹率突破2%,達到2.6%。由于在過去很長一段時間里,美國的物價水平一直維持在2%的目標水平上下波動,因此,通脹問題最初并沒有引起美聯儲足夠的重視,被認為是一個暫時性的問題。直到2021年10月,美聯儲似乎才對通脹問題有所警覺。而到了2021年12月,美國當局突然如臨大敵,正式宣布通脹是美國經濟的頭號敵人。然而,直到2022年3月CPI同比增幅飆升至8.5%之際,美聯儲才終于出手,小試牛刀,加息25個基點,啟動了新一輪加息。由于沒有及時采取加息操作,美國通脹率一路狂飆,于2022年6月達到41年來歷史高位——9.1%,暫時性通脹演變為持久性通脹,因此,美聯儲在后續的貨幣政策操作中被迫加大了加息力度,提高了加息頻率,且同時開始進行縮表操作。在這一時期,美國GDP始終維持正增長,失業率持續回落,到2022年6月,已由2021年3月的6.1%降至3.6%。

第三階段是通脹回調期(2022年7月至今):通脹步入下行通道。為了抑制通脹,防止通脹變得更加嚴重,從2022年7月開始,美聯儲繼續大幅、快速加息。截至2023年7月底,美聯儲此輪加息已達11次,共加息525個基點,聯邦基金利率已升至5.25%~5.50%。盡管美聯儲通過加息、縮表等緊縮性貨幣政策無法完成控制通脹,但是,隨著時間推移,緊縮性貨幣政策疊加供應鏈修復、原材料價格回落等因素,美國的通脹問題逐步減輕,其CPI同比增幅持續回落,到2023年7月,已從2022年7月8.5%降至3.2%,2023年6月曾一度降至3%。在這一時期,美國GDP繼續維持正增長,但有所下降,而失業率一直處在3.4%~3.7%區間低位波動。由于美國勞動力市場過熱,下一個階段,工資上漲疊加資金成本上漲等因素誘發成本推進型通脹,依然存在很大的可能性,因此,此時認為美國通脹問題已經被徹底解決,還為時過早。美國通脹率是否還會反彈,還需要進一步觀察。

美國本輪高通脹的原因分析

疫情暴發后,美國之所以出現41年來歷史高位水平的通脹問題,主要原因在于:一是為應對疫情沖擊,美國實施了極度寬松的貨幣政策;二是新冠病毒大流行導致全球供應鏈、產業鏈中斷;三是地緣政治沖突導致石油等大宗商品價格飆升。

在通脹平穩期,受疫情本身的沖擊和停工停產居家隔離等疫情防控措施的影響,總需求總供給雙雙大幅下滑,經濟增長率和就業率大幅下挫,而物價保持相對平穩。在這個階段,美國受突如其來的大流行的沖擊,一時間人心惶惶前景暗淡,導致總需求大幅下滑。與此同時,疫情導致停工停產,總供給同樣大幅減少。從圖5A可以看出,總需求和總供給曲線雙雙向左大幅移動,導致經濟萎縮、就業下降,物價卻維持基本穩定。

在通脹高漲期,受宏觀調控政策刺激,總需求大幅增加,而總供給有所恢復,經濟增長率和就業率明顯反彈,物價也開始飆升。為應對疫情的負面沖擊,美國實施了極度寬松的貨幣政策和強勁的財政政策。在貨幣政策方面,從2020年初疫情暴發到2022年初,美聯儲在大約兩年的時間里,將資產負債表的總資產規模從4萬億美元推高至9萬億美元,同期M2增幅也高達44%,貨幣擴張程度史無前例。在財政政策方面,直接精準觸達小微企業和居民,以穩定投資需求和消費需求。受政策刺激,美國的總需求大幅增加,總需求曲線向右顯著移動。同期,供應鏈、產業鏈逐漸得以通暢、重構,總供給有所增加,但幅度明顯不及總需求,總供給曲線僅小幅右移,從而導致美國的物價水平持續上揚,并變得日益嚴重,如圖5B所示。

在通脹回調期,隨著供給逐步修復和貨幣政策持續收緊,相對于總需求,總供給明顯回升,經濟增長率和就業率相對穩定,而物價出現持續回落。為了應對愈演愈烈的通貨膨脹問題,美聯儲持續、高頻、大幅加息,提高了融資成本,抑制了總需求,與此同時,隨著疫情的沖擊力減弱,供應鏈、產業鏈加速恢復,總供給持續修復,相對總需求曲線,總供給曲線明顯右移,其結果表現為通貨膨脹回落,如圖5B所示。

美國經濟徹底擺脫“滯脹”風險有待觀察

2023年以來,美國呈現經濟增速恢復向上、通脹持續回落向下的良好態勢,似乎“軟著陸”概率在上升,而“滯脹”風險在下降。隨著通貨膨脹率持續回落,美聯儲本輪加息似乎也接近尾聲。通過前述分析,可以發現,美國此輪通脹的成因與20世紀70年代滯脹期間,既有類似之處,也有不同之處。其中,導致這兩輪高通脹的相似原因主要包括:一是都遭受了嚴重的外生沖擊,二是都與前期實行了擴張貨幣政策有關,三是供給端都受到了影響。然而,在此輪高通脹形成原因中,與20世紀70年代滯脹期間的不同之處在于:一是疫情的外生沖擊更加劇烈,二是為應對疫情沖擊而采取的擴張性貨幣政策力度更大,三是受逆全球化的影響,當前供給端受到的影響更加持久。盡管當前美聯儲貨幣政策操作更加嫻熟,且還充分吸取了20世紀70年代陷入滯脹的慘痛教訓,但是,從目前來看,下一個階段,美國通脹反彈還存在極大的可能性,經濟衰退的可能性也在上升。

第一,影響美國CPI上漲的因素有所減弱,但并未消退

當前,推動美國CPI增幅上漲的動能正在削弱。一是貨幣擴張已然結束。雖然美國本次在抑制通貨膨脹方面慢了半拍,但也早在2022年初停止了放水轉而采取緊縮貨幣政策,使得推動通貨膨脹率大漲的大水漫灌早已成為過去。二是全球供應鏈斷裂、產業鏈堵塞問題正在逐步得到解決。隨著百年不遇的大流行對人類生命健康的影響逐漸減弱,全球供應鏈產業鏈的堵塞正在逐步得到疏通,新的供應鏈、產業鏈正在重構。三是原油供給下滑對物價上升的影響有所減輕。誠然,原油供給仍在繼續下降,會給物價帶來上行壓力,不過煤炭資源可以在一定程度上對原油短缺進行彌補,與此同時新能源也在不斷的發展當中。

關于美國的通貨膨脹,目前市場有觀點認為,通貨膨脹增幅將趨緩,但下行勢頭也將趨緩。原因在于,基數效應不復存在,物價難以高企。與此同時,美國的消費韌性依舊較強,因此物價大幅下滑的概率也較低。綜合這兩方面的因素,美國通脹水平維持在當前狀態的概率較大。不過,也不能掉以輕心,隨著美國能源、原材料商品價格的波動,美國通脹不排除再度反彈的可能性。而且,美國方面一直在動用原油儲備來平抑油價,華爾街也在做空原油期貨。從這個角度看,美國當前的通貨膨脹存在“假摔”的嫌疑。

第二,美國經濟“類滯脹”有所消退,但不能掉以輕心

對比美國20世紀70年代滯脹與疫情暴發三年來的經濟狀況,可以發現,20世紀70年代,通貨膨脹大幅攀升、GDP下滑或是略微增長的狀況維持了10年有余,且當時CPI漲得更加猛烈,最高時同比增幅一度達到14.4%。而在過去的三年里,受疫情影響,美國的CPI和GDP曾經受到猛烈沖擊,不過CPI已觸頂回落,GDP增速還相對穩定。特別是進入2022年下半年以來,美國的就業市場相當強健,職位空缺率一度達到2的高位水平。有鑒于此,美國當前的通貨膨脹、經濟增長以及失業率的情況,根本無法與20世紀70年代的嚴峻程度相提并論,因此,目前美國的經濟狀況被稱之為“類滯脹”,較為貼切。

不過需要指出的是,美國當前的物價存在再度上揚的風險。一是美國銀行業危機導致美聯儲加息周期可能已經接近尾聲,抑制通脹的最大利器可能會被暫時放棄。二是在美國就業市場依舊比較紅火的情況下,可能會出現通脹—工資螺旋式上升的局面。三是美國的能源價格在一定程度上受到了人為的壓制,比如美國釋放原油儲備、華爾街做空原油期貨等,后續還存在反彈的可能。四是美國的頁巖油減產,進一步加大了能源價格上漲的可能性。美國能源信息署(EIA)報告稱,美國頁巖油產量將從2023年8月開始不再增長。五是美國2023年四季度通脹基數下行,通脹年底存在小幅翹尾的可能。倘若美國CPI再度上行,同時融資成本維持高位,就業、經濟前景轉而暗淡,那么美國經濟“類滯脹”將再現。因此,當前聲稱美國經濟已經徹底擺脫“滯脹”風險,還為時過早。

(張偉為清華大學國家金融研究院副院長,清華大學五道口金融學院黨委委員、副研究員,金融發展與監管科技研究中心副主任,《清華金融評論》執行主編。《清華金融評論》資深編輯王茅對本文亦有貢獻。本文編輯/王茅)