個人所得稅對西藏城鄉居民收入差距的調節效果

2023-04-17 00:04:35滿春蓉呂翠蘋

今日財富

2023年10期

關鍵詞:改革

滿春蓉?呂翠蘋

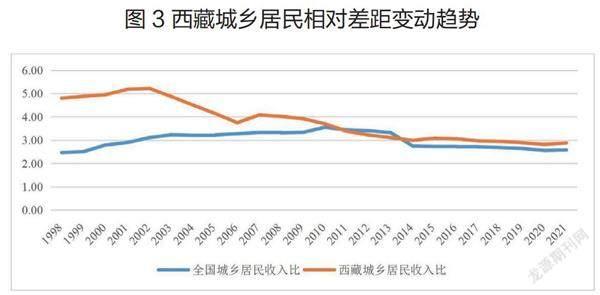

個人所得稅是政府實施收入再分配的重要政策工具,經過歷次的個稅改革后,個人所得稅稅制不斷趨于完善,但經評估發現個稅的實際收入分配效應在近幾年來卻沒有得到有效優化。本文通過概括西藏個人所得稅稅制改革歷程,對西藏自治區近20年的個稅收入變化情況和西藏城鄉居民人均收入比進行統計分析,并在此基礎上進行OLS回歸分析得出西藏個人所得稅的變動對縮小城鄉居民收入差距的效果是最顯著的。由此提出優化西藏個人所得稅收入調節功能方面的幾點建議。

一、引言

近年來,國內的研究者大多是基于個人所得稅的調節功能進行實證研究。一方面,很多學者致力于尋找使得個稅累進性能達到最優的免征額,在建立模型的基礎上進行微觀數值模擬得出,在稅率既定的情況下,個稅免征額與居民收入的基尼系數呈現出U型關系,存在一個使得基尼系數最小的免征額;還有學者通過實證分析得出,免征額的大小與單一稅率、多級累進稅率、個稅的平均有效稅率的大小呈反比,與累進性的大小呈正比,而且得出單一稅率和多級累進稅率的個稅調節功能與免征額呈現出倒U型關系。另一方面,不少學者是基于個稅調節收入分配差距的效果進行實證研究,利用2007~2015年的個稅和社保數據實證研究發現,我國城鎮居民個人所得稅的分配效應在2012年(除2007年外)之前是比較微弱的,甚至起到了逆向調節的作用,在2012年之后個稅對收入再分配的調節效應逐漸開始顯現。……

登錄APP查看全文

猜你喜歡

中國外匯(2019年17期)2019-11-16 09:31:02

金橋(2019年10期)2019-08-13 07:15:20

中國外匯(2019年7期)2019-07-13 05:45:00

領導決策信息(2017年16期)2017-06-21 10:31:57

領導決策信息(2017年14期)2017-06-21 10:11:05

領導決策信息(2017年13期)2017-06-21 10:10:39

領導決策信息(2017年17期)2017-06-21 09:51:19

領導決策信息(2017年12期)2017-05-17 04:49:15

領導決策信息(2017年10期)2017-05-17 04:49:01

領導決策信息(2017年9期)2017-05-04 04:04:50