深耕單一主題利于風(fēng)格識別 明年各類賽道基金經(jīng)理機(jī)會均等

王驊

近期上市公司進(jìn)入5000家時(shí)代,隨著越來越多上市公司涌現(xiàn),在公募基金持倉中也出現(xiàn)了越來越多涉及“專精特新”的新面孔。但實(shí)際上二級市場也有很多長情的基金還是選擇經(jīng)年累月深耕單一賽道,展望未來,如何看待這些持倉穩(wěn)定的基金呢?

主動權(quán)益型基金經(jīng)理挑選股票時(shí),通常會采取兩種模式:第一種在全市場范圍內(nèi)選股;第二種專注投資自己擅長的某個(gè)領(lǐng)域,這類基金業(yè)績直接反映基金經(jīng)理選股能力強(qiáng)弱。我們可以根據(jù)基金歷史持倉以及對應(yīng)行業(yè)板塊風(fēng)格,篩選出風(fēng)格相對穩(wěn)定的產(chǎn)品,從而在其中挑選出業(yè)績持續(xù)領(lǐng)先的基金。

通過研究可見,堅(jiān)持偏成長風(fēng)格的基金經(jīng)理更多,這類基金往往更被投資者熟知,如易方達(dá)藍(lán)籌精選、匯添富消費(fèi)行業(yè)等長期持有茅五瀘、伊利等穩(wěn)定成長股的產(chǎn)品,或者諾安成長、中歐醫(yī)療創(chuàng)新等長期持有半導(dǎo)體、CXO等新興成長股的基金。

這類成長風(fēng)格投資的核心邏輯是產(chǎn)業(yè)趨勢或公司成長性,但穩(wěn)定成長和新興成長的區(qū)別在于對公司質(zhì)量的偏好,以消費(fèi)為代表的穩(wěn)定成長股普遍資產(chǎn)回報(bào)率高、現(xiàn)金流穩(wěn)定而科技公司往往需要較大的資本開支,繼而導(dǎo)致新興成長股利潤波動較大。如果基金長期維持一致持倉風(fēng)格,從研究產(chǎn)品的維度來看,我們就更容易從它們的持倉總結(jié)出對應(yīng)的投資理念。

與成長股投資相對,堅(jiān)持投資金融、地產(chǎn)等傳統(tǒng)行業(yè),風(fēng)格偏于價(jià)值的基金也不在少數(shù),近期在地產(chǎn)政策轉(zhuǎn)暖以及“建立中國特色的估值體系”等事件驅(qū)動下,這類基金反彈力度更強(qiáng)。華泰柏瑞新經(jīng)濟(jì)滬港深近一月收益率達(dá)到47.75%,從持倉上看,基金長期持有中信證券、中金公司、綠城中國等香港上市的券商地產(chǎn)龍頭股。

該基金從選股邏輯上更加看重估值,以一個(gè)絕對低估的價(jià)格買入并等待周期循環(huán)或估值修復(fù)帶來的股價(jià)回升,近一月的快速反彈正是主題和低估值共振的結(jié)果。

今年以來市場經(jīng)歷三輪起伏,寬基指數(shù)震蕩下行,全年主線并不清晰,截至11月底僅煤炭行業(yè)表現(xiàn)一騎絕塵,但下半年表現(xiàn)也有所回落,鐘情煤炭板塊的萬家頤和在三四季度凈值波動也明顯增大。

回顧2019-2020年的半導(dǎo)體、2019-2021年的CXO還有近三年的鋰電、光伏板塊行情,這些賽道都擁有宏觀敘事和高景氣度的雙重支撐。賽道概念的有效性出現(xiàn)在滲透率快速上升、行業(yè)景氣度向上時(shí),但2023年賽道的概念可能會相對弱化。以長期重倉新能源的前海開源新經(jīng)濟(jì)為例,比亞迪、寧德時(shí)代、億緯鋰能等個(gè)股長期出現(xiàn)在基金重倉名單中,但隨著補(bǔ)貼退坡和原材料價(jià)格上漲影響,雖然行業(yè)自身依舊會維持較快增長,但也進(jìn)入了利潤率壓縮,部分公司無法實(shí)現(xiàn)和行業(yè)同步增長的狀態(tài),產(chǎn)業(yè)鏈盈利分配也可能出現(xiàn)較大分化,一些在資源儲備上進(jìn)行前瞻性布局、盈利能力充分保障的龍頭公司可能更具優(yōu)勢。

除傳統(tǒng)的行業(yè)景氣、估值狀態(tài)等市場高度關(guān)注的指標(biāo)外,政策也逐漸成為影響市場風(fēng)格和行業(yè)配置的核心變量。結(jié)合近期市場表現(xiàn)和過去幾年市場經(jīng)驗(yàn),政策效果更加立竿見影,會更快速、更集中反映到市場中,這一定程度是因?yàn)榻诘恼吒唧w、更聚焦實(shí)體,如地產(chǎn)、教育、互聯(lián)網(wǎng)、新能源等行業(yè)走勢和政策指引高度相關(guān)。

往后看,明年市場可能會面臨更加擴(kuò)散的狀態(tài),從以“新半軍”為代表的先進(jìn)制造業(yè),向信創(chuàng)、生物醫(yī)藥、基礎(chǔ)軟硬件、數(shù)字經(jīng)濟(jì)等領(lǐng)域擴(kuò)散,其中不少子領(lǐng)域處在0-1階段,醞釀著1-N的質(zhì)變,正是挖掘主題機(jī)會的窗口期。

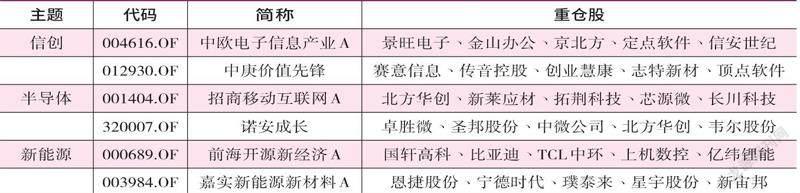

未來市場各類主題風(fēng)格都有投資風(fēng)口,那么在對應(yīng)賽道進(jìn)行深耕的基金產(chǎn)品機(jī)會更大。以信創(chuàng)板塊為例,中歐電子信息產(chǎn)業(yè)持倉較多的是以金山辦公、恒生電子為代表的大型軟件公司,同樣以信創(chuàng)為核心配置的中庚價(jià)值先鋒則更多布局于久遠(yuǎn)銀海、博思軟件等細(xì)分方向的軟件企業(yè)。因?yàn)楫a(chǎn)業(yè)鏈復(fù)雜,重倉半導(dǎo)體的基金持倉風(fēng)格更加多元,招商移動互聯(lián)網(wǎng)主要布局于設(shè)備和材料這類今年以來景氣度向上的細(xì)分板塊,而諾安成長、銀河創(chuàng)新成長則可能受制于規(guī)模仍然重倉了較多和消費(fèi)電子相關(guān)的設(shè)計(jì)公司。因此,除了以多樣性的角度迎接主題投資大潮,跟蹤深度投資某一賽道的基金,這些基金不同的投資思路可能也會對這類主題基金的未來表現(xiàn)造成影響。

總的來看,在新形勢下,景氣度、估值以及政策都成為影響行業(yè)配置的變量,其中愈發(fā)具體的政策對市場影響更快、更集中,所以未來的市場可能還會處于快速輪動狀態(tài)中,適合以多樣性參與主題投資大潮。(本文提及個(gè)股僅做分析,不做投資建議。)