從慈善事業到第三次分配:理論解析、實踐現狀與規范重構

呂 鑫

一、引論:慈善事業如何發揮第三次分配的功能?

從2016年《慈善法》頒布實施以來,我國的慈善事業得到了快速的發展,其在“脫貧攻堅”等改善民生的重要工作中所發揮的功能也獲得了社會各界廣泛的肯定,而黨中央在十九屆四中全會《決定》中更是首次明確提出應當積極發展慈善事業、充分發揮其所具有的“第三次分配”①“第三次分配”的概念最早是由厲以寧教授提出,并將其解釋為社會力量自愿通過慈善捐贈、志愿服務等方式濟困扶弱之行為,參見厲以寧:《股份制與現代市場經濟》,江蘇人民出版社,1994年,第77 -79 頁。的功能,并進一步提出應當構建由第三次分配、第二次分配與初次分配協調配套的基礎性制度安排,②2020年10月召開的黨的十九屆五中全會在會議《決定》中明確提出“要發揮第三次分配作用,發展慈善事業,改善收入和財富分配格局”;2021年6月《中共中央國務院關于支持浙江高質量發展建設共同富裕示范區的意見》也將“發揮第三次分配作用,發展慈善事業”作為推動共同富裕示范區建設的重要舉措。同年8月中央財經委員會召開第十次會議也明確提出“在高質量發展中促進共同富裕,正確處理效率和公平的關系,構建初次分配、再分配、三次分配協調配套的基礎性制度安排”。以此助推共同富裕的實現。

然而,雖然慈善事業所具有的第三次分配的功能已經獲得了廣泛的肯定,①晚近有關的研究可參見宮蒲光:《關于走中國特色慈善之路的思考》,《社會保障評論》2022年第1 期;鄭功成:《以第三次分配助推共同富裕》,《中國社會科學報》,2021年11月25日第1 版;王名等:《第三次分配:更高維度的財富及其分配機制》,《中國行政管理》2021年第12 期;王名等:《第三次分配:理論、實踐與政策建議》,《中國行政管理》2020年第3 期。但要想充分發揮其功能則仍然需要展開更多深層次的研究,畢竟自第三次分配的理念被提出伊始,其相關研究多停留在將其視為是與第二次分配、初次分配相對應的分配模式,具體來說:

“我們把市場進行的收入分配稱作第一次分配,把政府主持下的收入分配叫做第二次分配。在這兩次收入分配之外,還存在著第三次分配——基于道德信念而進行的收入分配。”②厲以寧:《股份制與現代市場經濟》,江蘇人民出版社,1994年,第77 頁。

但問題在于,基于“道德信念的積累”③習近平:《之江新語》,浙江人民出版社,2007年,第252 頁。而開展的慈善事業,其究竟是如何發揮第三次分配的功能?更近一步說,其在理論層面上的運行機制究竟是怎么樣?在實踐層面上的運行現狀又是怎么樣?在規范層面上的法律制度又應如何完善?對于以上環環相扣的三個層面問題,現有的研究更多是采取描述意義上的方法,對于某個層面問題展開單獨的研究,如對于理論層面的運行機制展開闡釋而缺乏對其實踐層面的現狀分析,④楊方方:《共同富裕背景下的第三次分配與慈善事業》,《社會保障評論》2022年第1 期;白光昭:《第三次分配:背景、內涵及治理路徑》,《中國行政管理》2020年第12 期。對于實踐層面的運行現狀展開分析卻并未探討規范層面的立法完善,⑤鄧國勝:《第三次分配的價值與政策選擇》,《人民論壇》2021年第24 期;朱健剛:《調動多方參與第三次分配的意義、挑戰和途徑》,《人民論壇》2021年第28 期。對于規范層面的立法完善展開探討則缺乏理論層面的系統指導⑥江亞洲、郁建興:《第三次分配推動共同富裕的作用與機制》,《浙江社會科學》2021年第9 期。——可以說依然缺乏基于“(法)規范主義”(Normativism)⑦Hans Kelsen,Pure Theory of Law,University of California Press,1967,pp.3-9.的立場,所開展的“理論-實踐-規范”相貫通的系統研究,這顯然不利于通過完善慈善法律制度,進而充分發揮慈善事業所具有的第三次分配的功能。

有鑒于此,本文將從“(法)規范主義”的立場出發,以慈善事業如何充分發揮第三次分配的功能為研究主線,首先,將在理論層面上剖析慈善事業發揮第三次分配功能的運行機制,并通過與第二次分配的比較,進一步將其解構為發揮“分配主體”功能的慈善組織、發揮“分配執行”功能的慈善活動、發揮“分配促進”功能的慈善稅收和發揮“分配保障”功能的慈善監管共計“四大要素”;其次,將在實踐層面上從前述“四大要素”出發,分析并指出慈善事業在發揮第三次分配的功能時仍面臨著“四大問題”;最后,將在規范層面上探討如何解決上述“四大問題”,并相應提出解決問題的具體對策,以此為充分發揮慈善事業所具有的第三次分配的功能提供立法與政策上可參考的建議。

二、慈善事業發揮第三次分配功能的理論解析

從理論層面入手,尤其是基于(法)規范主義的理論立場來看,“共同富裕”作為分配制度的根本價值,其價值的實現有賴于同時發揮不同分配模式的功能,而不同分配模式的功能發揮雖然在具體運行過程上存在差異性,但其依然在抽象運行機制上具有相似性——無論是發揮第二次分配功能的社會保障還是發揮第三次分配功能的慈善事業,其運行機制在法(規范主義)理(論)上都必然具備分配主體(誰來分配?)、分配執行(如何分配?)、分配推(促)進(如何推動?)和分配保障(如何保障?)共“四大要素”。①以社會保障制度為例,《社會救助暫行條例》在構建社會救助制度的運行機制時,就將其進一步區分為以下“四大要素”:(1)分配主體要素,該法規第一章總則即明確了其分配主體為政府部門;(2)分配執行要素,該法規第二章至第九章中明確了八種分配執行的模式;(3)分配推進要素,該法第五條、第三十四條、第四十一條、第四十二條等條款進一步明確規定了其(再)分配的推進主要依托于稅收征繳后的行政給付;(4)分配保障要素,該法第十一章則明確規定了社會救助的監管機制。對于以上社會救助制度及其相關要素更為詳細的分析可參見鄭尚元:《社會保障法》,高教出版社,2019年,第289-291 頁。

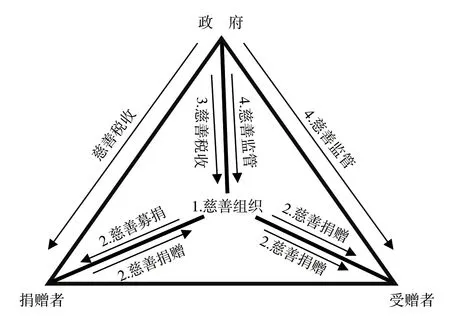

如果再基于上述“四大要素”來對比分析慈善事業如何發揮第三次分配的功能,那么就可以發現其運行機制實際上呈現為如圖所示的結構(參見上圖1所示的“慈善三角”②對于“慈善三角”所展示的慈善事業運行機制(及其與社會保障機制的區別)更為詳盡的分析可以參見呂鑫:《當代中國慈善法制研究》,中國社會科學出版社,2018年,第172 -196 頁。),亦即其可以進一步被解構為發揮“分配主體”功能的慈善組織、發揮“分配執行”功能的慈善活動、發揮“分配促(推)進”功能的慈善稅收和發揮“分配保障”功能的慈善監管,而以下就將對上述“四大要素”展開更為細致地分析。

圖1 第三次分配的運行機制及其“四大要素”

(一)慈善組織:第三次分配的主體要素

從分配主體要素來看,如果說社會保障制度在發揮第二次分配的功能時,其分配主體是由政府部門所擔任,那么慈善事業在發揮第三次分配的功能時,其分配主體則是由“慈善組織”(Charitable Organization)③值得注意的是,在英美法系慈善法的基礎理論中會將“慈善組織”與“慈善信托”合并稱之為“慈善實體”(Charitable Entity),并將“慈善實體”視為是慈善事業運行的核心,但我國慈善法則將“慈善信托”更多地視為是一種活動,參見鄭功成:《<中華人民共和國慈善法>解讀與應用》,人民出版社,2006年,第138-141 頁。所擔任,而慈善組織之所以能夠發揮分配主體的功能,其原因大致可以概括為以下兩個方面。

第一,“慈善組織”在設立時需遵循法定的程序規則,并以實現慈善目的為宗旨。“慈善組織”作為慈善法所創設的特殊法人,其在設立時必須遵守法律所規定的程序規則,尤其是需要通過政府部門的審核以表明其能夠滿足設立所需的條件,而這些條件大致包括了兩類:第一類是形式條件,其要求慈善組織的設立不僅應當具備法定的住所、財產等外部物質條件,而且還應當具有合格的負責人、機構等內部治理條件;第二類是實質條件,其強調慈善組織必須以實現“慈善目的”(Charitable Purpose)①“慈善目的”這一概念最早可以追溯到英國《1597年慈善用益法》(Charitable Uses Act 1597),現今普遍用于各國慈善立法。但值得注意的是,我國2016年《慈善法》在“慈善目的”和“慈善宗旨”上存在混用的情況,如該法第二十六條、第三十四條、第三十七條和第四十四條就使用了前者,第八條、第九條和第十一條等條款就使用了后者。為宗旨,并符合公益原則(Public Benefit)、②Jonathan Garton,Public Benef it in Charity Law,Oxford University Press,2013,pp.33-38.失格規則(Disqualifying Rules)即非營利規則、非政治性規則和非政策性規則③Matthew Harding,Charity Law and Liberal State,Cambridge University Press,2014,pp.30-31.等標準,而“慈善目的”的范圍則通常在慈善法中被明確地予以限定,如我國《慈善法》第三條即規定:

“本法所稱慈善活動,是指自然人、法人和其他組織以捐贈財產或者提供服務等方式,自愿開展的下列公益活動:(一)扶貧、濟困;(二)扶老、救孤、恤病、助殘、優撫;(三)救助自然災害、事故災難和公共衛生事件等突發事件造成的損害;(四)促進教育、科學、文化、衛生、體育等事業的發展;(五)防治污染和其他公害,保護和改善生態環境;(六)符合本法規定的其他公益活動。”

更為重要的是,上述慈善(活動的)“目的”通常與社會保障制度所推動財富再分配的“目標”具有一致性,諸如社會保障制度通過扶貧、濟困和扶老所推動的財富再分配的“目標”同樣也是慈善活動的“目的”,而即便存在與財富再分配“目標”不一致的慈善“目的”,這些慈善“目的”也會被慈善法及時調整,進而確保“慈善組織”始終是以追求法定的“慈善目的”為宗旨,以推動社會財富第三次分配為“目標”的特殊法人。

第二,“慈善組織”在設立后將被賦予特定的實體權利,用以推進慈善目的的實現。慈善法為了推動“慈善組織”更為有效地實現慈善目的,往往還會授予慈善組織諸多的實體權利(或曰“特權”,Privilege),④當然,慈善組織等實體所擁有的特權不止于活動和稅收,甚至很多的特權歷史比上述的特權更為悠久。參見Gareth Jones,History of The Law of Charity 1532-1827,Cambridge University Press,1969,pp.59-97.而在這些實體權利中最為重要的兩類即是:第一類是活動上的權利,包括授予開展慈善募捐和慈善信托的權利等,如我國《慈善法》第二十二條授權慈善組織可以開展慈善募捐,進而允許其通過慈善募捐獲得慈善捐贈以實現慈善目的,再如該法第四十六條授權慈善組織可以擔任慈善信托的受托人,進而允許其將受托管理的慈善財產用以實現慈善目的;第二類是稅收上的權利,包括授予慈善組織等主體稅收優惠的權利,如我國《慈善法》第七十九條授予了“慈善組織及其取得的收入依法享受稅收優惠”的權利,以此確保其能夠將通過慈善募捐(慈善信托)等活動獲得的慈善捐贈更多地用以實現慈善目的,進而更有助于實現社會財富在捐贈人(委托人)與受贈人(受益人)之間的第三次分配。

值得注意的是,雖然慈善組織在第三次分配的過程中發揮了分配主體的功能,但其功能的有效發揮卻有賴于慈善活動的充分開展,換言之,慈善活動發揮了第三次分配的執行功能。

(二)慈善活動:第三次分配的執行要素

從分配執行要素來看,如果說社會保障在發揮第二次分配的功能時,其分配執行是通過(行政)給付活動得以實現,那么慈善事業在發揮第三次分配的功能時,其分配執行則是通過慈善活動得以實現,而其執行分配主要通過以下三種模式。第一種是“募捐-捐贈”模式,即募捐者通過“慈善募捐”(Charitable Solicitation or Collection)的方式向潛在的捐贈者募集慈善捐贈,再將“慈善捐贈”(Charitable Giving or Donation)用于慈善目的以幫助受贈者,以此實現從捐贈者到受贈者之間的社會財富第三次分配;第二種是“慈善信托”模式,即由委托人通過合同等形式將慈善信托財產交由受托人管理,再由受托人按照委托人在信托合同等文件中所設定的慈善目的使用財產,以此實現從委托人到受益人之間的社會財富第三次分配;①在英美法系國家,慈善信托顯然是重要的第三次分配模式。但在我國當下,慈善信托整體規模剛剛超過40 億元,其與慈善捐贈總體規模相比差距甚大。當然,慈善信托規模小也與其稅收等法律制度不完善密切相關。參見呂鑫:《從公益信托到慈善信托:跨國移植與本土建構》,《社會科學戰線》2019年第10 期。第三種是“慈善服務”模式,即志愿者通過加入慈善(服務)組織等方式,在其協調下向受助者提供無償的慈善服務,以此實現從志愿者到受助人之間(以無償的時間和服務贈與為形式)的社會財富第三次分配。而在上述三種模式中,我國現今最為主要的即是“募捐-捐贈”模式,這一模式則主要包含了以下兩類活動。

第一,慈善募捐是為了實現慈善目的而募集捐贈的活動,其在客觀上為第三次分配的開展募集了分配所需的財產。因而,為了有效地推動慈善募捐的開展,慈善法應當積極推進慈善募捐的主體設立。但與此同時,為了更有序地規范慈善募捐的開展,各國慈善立法還會對慈善募捐的主體進行規制,②參見 Charities Act (England &Wales) 2011,s.59;Charities Act (North-Ireland) 2008,s.138;Charities and Trustee Investment Act 2005 (Scotland),s.86;Street and House to House Collections Act (Ireland) 1962,s.5.其范圍也通常會被局限在慈善組織,如我國《慈善法》第二十一條就將慈善組織規定為慈善募捐的主體。③但《慈善法》第二十二條第二款還規定,“法律、行政法規規定自登記之日起可以公開募捐的基金會和社會團體,由民政部門直接發給公開募捐資格證書。”在實踐中來看,僅有紅十字會獲得了公開募捐資格,其依據來源于民政部、中國紅十字會總會:《關于紅十字會開展公開募捐有關問題的通知》(民電〔2017〕145 號)。在此基礎上,各國慈善立法還會對慈善募捐的開展進行規制,而其規制主要是通過設置“備案制”等方式展開,如我國《慈善法》第二十四條第二款即規定“募捐方案應當在開展募捐活動前報慈善組織登記的民政部門備案”,并以此實現與事中、事后監管的有序銜接,進而確保慈善募捐(及其使用)的有序開展。

第二,慈善捐贈是為了追求慈善目的而自愿捐贈的活動,其在客觀上為第三次分配的實現提供了分配所需的財產。因而,為了有效地保障慈善捐贈的開展,慈善法應當始終確保慈善捐贈的自愿屬性,并且禁止任何非自愿屬性的“攤派”等強制捐贈活動。④《慈善法》第三十二條規定:“開展募捐活動,不得攤派或者變相攤派,不得妨礙公共秩序、企業生產經營和居民生活。”當然,不得強制捐贈并不等于不得“規制”捐贈及其使用,慈善法不僅可以要求慈善組織在使用捐贈時始終遵循(設立時就強調的)“實體性原則”,如公益原則以及失格規則等,還可以要求其必須遵守法律所規定的“程序性規則”,如捐贈支出、成本費用、增值保值、財務會計、余額處理、信息公開規則等等,⑤參見Charity Commission, Internal Financial Controls for Charities (CC8),https://www.gov.uk/government/publications/internal-f inancial-controls-for-charities-cc8.而以上“實體性原則”和“程序性規則”將有助于確保慈善組織在使用捐贈時能夠始終合理、合法地用以實現慈善目的,進而更好地實現從捐贈者到受贈者之間的社會財富第三次分配。

需要注意的是,盡管慈善活動在第三次分配的過程中發揮了分配執行的功能,但其功能的充分發揮還取決于慈善稅收的激勵促進,換言之,慈善稅收發揮了第三次分配的促進功能。

(三)慈善稅收:第三次分配的促進要素

從分配促(推)進要素來看,如果說社會保障在發揮第二次分配的功能時,其分配是通過稅收征繳的方式予以推進,那么慈善事業在發揮第三次分配的功能時,其分配則是通過稅收優惠的方式予以促進。而為了實現上述促進功能,現代慈善法在建立慈善稅收制度時,不僅會賦予開展慈善募捐的慈善組織相應的稅收優惠,而且還會賦予進行慈善捐贈的私(法)人相應的稅收優惠,①值得注意的是,針對慈善捐贈受益人的稅收優惠也同樣重要,其無疑能夠使受益人享受更多的捐贈利益,而《慈善法》第八十一條也規定“受益人接受慈善捐贈,依法享受稅收優惠。”但值得注意的是,不完善的受益人稅收優惠制度也會帶來諸多問題,如我國個人求助平臺盛行的重要原因即在于,個人求助者在實踐層面中極少(甚至近乎沒有)會履行獲得捐贈后的納稅義務,但在規范層面上其顯然需要另行申報才有可能獲得免稅。其稅收制度也就主要包括了以下兩個層面的內容。

第一,針對開展慈善募捐的慈善組織之稅收優惠,其功能在于推動慈善組織積極開展慈善募捐。而為了實現上述促進功能,應當從非經營性收入和經營性收入兩方面入手構建針對慈善組織的稅收優惠制度,進一步來說:一方面,針對非經營性收入,不僅應當賦予貨幣性財產收入相應稅收優惠,而且還應當賦予非貨幣性財產收入相應稅收優惠,特別是針對房產、土地(使用權)、有價證券、知識產權等財產捐贈建立完善的稅收優惠制度;另一方面,針對經營性收入,應當以是否符合慈善組織“主要慈善目的”(Primarily charitable purpose)②Peter Luxton,"The Regulation of Fund-raising by Charities and Voluntary Organisations in England and Wales," in Klaus J.Hopt,Thomas von Hippel (eds.),Comparative Corporate Governance of Non-Prof it Organizations,Cambridge University Press,2010,pp.657-659.為標準,對于符合“主要慈善目的”的“投資”和“商業”活動所獲得的經營性收入賦予稅收優惠,③Kerry O'Halloran,The Prof its of Charity,Oxford University Press,2012,pp.41-45.以此推動慈善組織通過“增值保值”等方式獲得更多慈善財產用以實現慈善目的。

第二,針對開展慈善捐贈的私(法)人之稅收優惠,其功能在于鼓勵私(法)人積極開展慈善捐贈。而為了實現上述促進功能,應當從稅收優惠幅度和稅收優惠程序兩方面入手構建針對私(法)人的稅收優惠制度,進一步來說:一方面,在稅收優惠的幅度上,應當根據慈善目的之不同賦予差異化的稅收優惠幅度,且其稅收優惠幅度的確定應當充分考慮其促進效果,并確保不同的私(法)人之間(如個人和企業)能夠享受相同的稅收優惠幅度;另一方面,在稅收優惠的程序上,應當根據不同的捐贈財產屬性分別制定相應的稅收抵扣程序,如對于貨幣性財產捐贈應當積極考慮運用互聯網前沿技術構建電子抵扣票據系統以簡化稅收優惠的程序,對于非貨幣性財產捐贈則應當構建完善的價值評估機制,以此推動個人和企業開展更多的慈善捐贈用以第三次分配。

應當注意的是,固然慈善稅收在第三次分配的過程中發揮了促進分配的功能,但其功能的有效發揮還離不開慈善監管的有效保障,換言之,慈善監管發揮了第三次分配的保障功能。

(四)慈善監管:第三次分配的保障要素

從分配保障要素來看,如果說社會保障在發揮第二次分配的功能時,其分配保障需要對(行政)給付活動的程序展開有效監督,那么慈善事業在發揮第三次分配的功能時,其分配保障則需要對慈善組織及其活動展開全過程監管,以此確保第三次分配合法、有序地開展。而為了實現上述保障功能,現代慈善法在構建慈善監管機制時,其重心逐漸從傳統的事先監管(即慈善募捐的許可和備案)向事中監管、事后監管轉移,①最為典型的國家即是美國,其慈善募捐監管機制的沿革歷史可參見呂鑫:《慈善募捐的自由與限制——美國經驗的啟示》,《浙江學刊》2011年第4 期。其中事中監管主要側重于對慈善募捐開展情況的監管,事后監管則主要側重于對慈善捐贈使用情況的監管,而現代慈善監管機制也就重點規定了以下兩個層面的內容。

第一,對于慈善募捐開展的監管,其目的在于確保慈善募捐的有序開展。而為了實現上述目的,慈善法應當基于傳統的線下慈善募捐活動與現代的線上慈善募捐活動所存在的差異性,建立起有針對性的慈善募捐監管機制,進一步來說:一方面,對于傳統的線下慈善募捐活動來說,其監管主要是圍繞著“地點”(Place)所展開,即通過將慈善募捐的“地點”區分為公共場所和私人場所等不同類別,進而相應設置不同類型的監管機制;②基于“地點”的分類監管最早產生于美國,其源于著名的“公共論壇”(Public Forum)理論,該理論強調(慈善募捐作為)“表達行為”(Expressive Conduct)可以根據“地點”的不同做出差異化的規制,作為“公共論壇”如廣場可以自由地開展慈善募捐(但還存在諸如具有特定目的的“公共論壇”,典型的如教室,能否在教室開展慈善募捐則取決于后者是否與前者的特定目的相沖突),但作為“非公共論壇”(Non-public Forum)如住所則不得自由開展慈善募捐(除非獲得所有人同意),參見Perry Education Association v.Perry Local Educators Association,460 U.S.45 (1983)。另一方面,對于現代的線上慈善募捐活動來說,其監管主要是圍繞著“方法”(Manner)所展開,即通過對慈善募捐的“方法”進行限制,進而便于對網絡慈善募捐展開監管,如《慈善法》在第二十三條第三款創設了所謂的“公開募捐信息平臺”制度,并規定所有的慈善組織在開展網絡慈善募捐時必須通過“公開募捐信息平臺”發布募捐信息,以便于民政部門協同平臺對慈善募捐的開展進行監管。③《慈善法》第二十三條第三款規定:“慈善組織通過互聯網開展公開募捐的,應當在國務院民政部門統一或者指定的慈善信息平臺發布募捐信息,并可以同時在其網站發布募捐信息。”

第二,對于慈善捐贈使用的監管,其目的在于促進慈善捐贈的合理使用。而為了實現上述目的,慈善法應當從信息公開和調查監管兩方面入手,構建起有針對性的慈善捐贈使用監管機制,進一步來說:一方面,對于慈善捐贈使用的信息公開,即是通過建立以“年度報告”(Annual Report)為主的定時信息公開制度,對于慈善捐贈使用過程中的捐贈支出、成本費用、增值保值、財務會計、余額處理等具體內容進行詳細的公開,以便于社會各界根據公開信息展開監督,并就發現的問題向政府監管部門進行及時反映;另一方面,對于慈善捐贈使用的調查監管,即是通過賦予政府監管部門諸如現場檢查、材料調取、賬戶查詢、審計查驗以及行政處罰等權力,以此確保政府部門能夠對慈善捐贈使用中的問題進行全面的調查,并對違法、違規使用情況進行有效的懲處,進而確保慈善捐贈能夠更為合法、合理的用于第三次分配。

由此,通過理論層面的剖析可以發現,慈善事業作為第三次分配的運行機制可以進一步解構為“四大要素”,那么隨之而來的問題即是:由以上“四大要素”所構成的運行機制在實踐層面上是否有效地發揮了第三次分配的功能呢?對此問題的答案似乎是否定的。

三、慈善事業發揮第三次分配功能的實踐現狀

從實踐層面來看,如果基于上述“四大要素”認真地審視慈善事業發揮第三次分配功能的實踐現狀,那么就可以發現其功能的發揮仍然面臨著慈善組織的“立法”問題、慈善活動的“規制”問題、慈善稅收的“制度”問題和慈善監管的“機制”問題這相互關聯的“四大問題”。

(一)慈善組織的設立現狀及其“立法”問題

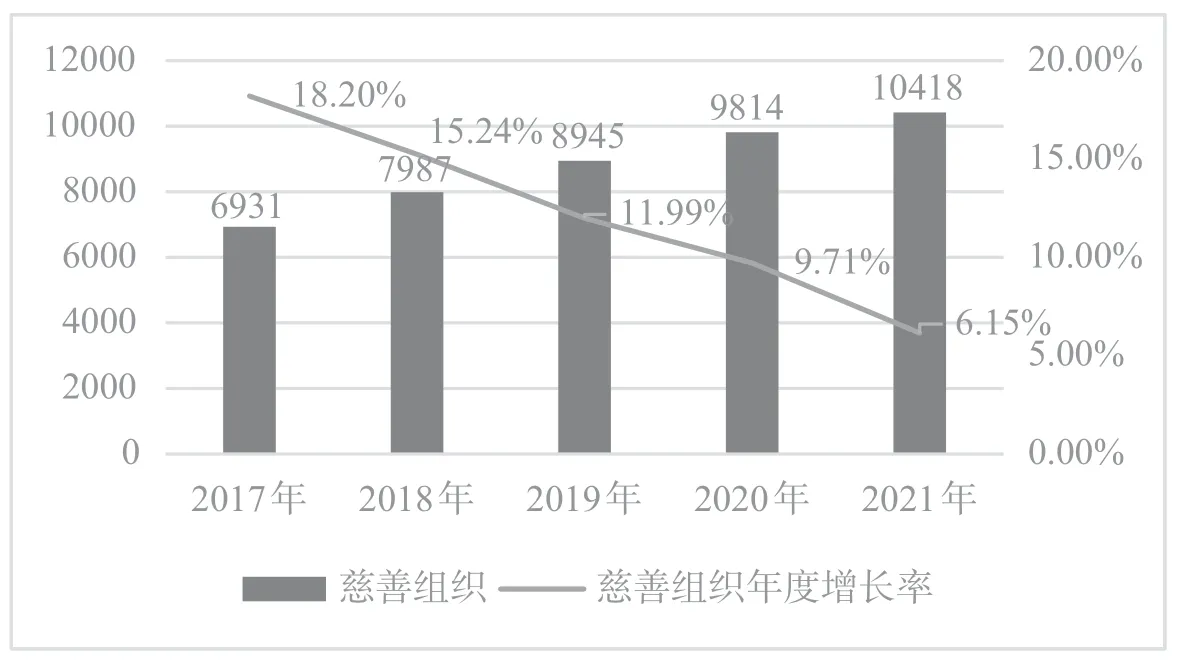

慈善組織在第三次分配中發揮了分配主體的功能,因而其設立現狀直接影響到了第三次分配的開展情況。然而,如若細致地分析我國慈善組織的設立現狀,那么就可以發現其不僅在絕對數量上依然有限,而且在相對增速上不斷下降(參見下圖2),進一步來說:一方面,從絕對數量上來看,截至2022年7月31日,我國慈善組織數量僅有10676 個,①以上數據來源于慈善中國網:https://cszg.mca.gov.cn/biz/ma/csmh/a/csmhaindex.html。而同期的社會組織數量至少達到了89.1萬個,②參見民政部:《2022年1 季度民政統計數據》,https://www.mca.gov.cn/article/sj/tjjb/2022/202201qgsj.html。慈善組織數量僅僅只占社會組織數量的1.16%,可以說其數量(及其占比) 依然有限;另一方面,從相對增速上來看,從2017年至2021年期間,慈善組織的增速分別為18.20%、15.24%、11.99%、9.71%和6.15%,可以說呈現出逐年下降的趨勢。那么為何慈善組織的設立會陷入絕對數量有限和相對增速下降的局面呢?通過分析可以發現其主要包括了以下兩個層面的原因。

圖2 2017年至2021年慈善組織數量及其增長率

第一,慈善組織設立的程序規則存在不足。《慈善法》在構建慈善組織設立的程序規則時,仍然要求其必須通過作為登記機關的民政部門和相應主管機關的(雙重)審核,③慈善組織的登記設立首先需要遵循社會組織的登記程序,而根據《基金會登記管理條例》第九條、《社會團體登記管理條例》第三條、《民辦非企業單位登記管理暫行條例》第三條規定,社會組織在登記前必須獲得業務主管單位的審查同意。雖然在2013年《關于國務院機構改革和職能轉變方案的說明》中提出了對包括公益慈善類社會組織在內的四類社會組織可以(向民政部門)直接登記,但是其范圍主要局限在意圖開展《慈善法》第三條第一項至第二項慈善活動的慈善組織,而意圖開展《慈善法》第三條第三項至第六項慈善活動的慈善組織則需要先獲得教育等業務主管單位的審核同意,加之在實踐中多數慈善組織在章程中會羅列多個慈善目的,這也就導致多數慈善組織仍然需要通過“雙重審核”。而其審核的條件也存在著明顯的不足,進一步來說:一方面,從形式條件上來說,慈善組織根據其所屬的社會組織形式不同,需要具備不同的資金等外部物質條件和機構等內部治理條件,如設立以基金會為形式的慈善組織需要具備至少兩百萬以上的資金,且前述資金等條件還可能會進一步提高;①《基金會登記管理條例》第八條規定:“設立基金會,應當具備下列條件……(二)全國性公募基金會的原始基金不低于800 萬元人民幣,地方性公募基金會的原始基金不低于400 萬元人民幣,非公募基金會的原始基金不低于200 萬元人民幣;原始基金必須為到賬貨幣資金……”而《社會組織登記管理條例(草案征求意見稿)》第二十三條則規定“……設立基金會,注冊資金不得低于800 萬元人民幣,且為到賬貨幣資金。在國務院的登記管理機關登記的基金會,應當以資助慈善組織和其他組織開展公益慈善活動為主要業務范圍,且發起人在有關領域具有全國范圍的廣泛認知度和影響力,注冊資金不得低于6000 萬元人民幣。”可見其資金要求被進一步大幅提高。另一方面,從實質條件上來說,《慈善法》并未構建起針對“慈善目的”的審核機制,也并未明確規定公益原則和禁止規則等重要的審核標準,由此導致民政部門在審核的過程中缺乏明確的標準,不僅擴大了民政部門的自由裁量權,也提升了慈善組織的設立難度。

第二,慈善組織設立后的實體權利賦予不夠。《慈善法》對于慈善組織的實體權利賦予不夠,其主要表現在以下兩方面:一方面,慈善組織開展慈善募捐的權利并未真正落實,《慈善法》雖然將慈善募捐的主體范圍限定在慈善組織,但又將慈善組織開展的慈善募捐區分為針對特定對象的定向(慈善)募捐和針對全體公眾的公開(慈善)募捐,并規定慈善組織設立后即可以開展定向(慈善)募捐,但要開展公開(慈善)募捐卻需要另行申請“公開募捐資格”,而在實踐中對“公開募捐資格”的申請審核仍然較嚴(將在下文展開分析),加之《慈善法》允許社會組織等主體可以與已獲得“公開募捐資格”的慈善組織開展“聯合募捐”,②《慈善法》第二十六條規定:“不具有公開募捐資格的組織或者個人基于慈善目的,可以與具有公開募捐資格的慈善組織合作,由該慈善組織開展公開募捐并管理募得款物。”這也就降低了各方設立慈善組織的意愿;另一方面,慈善組織獲得稅收優惠的權利并未真正落實,《慈善法》雖然規定慈善組織及其收入享受稅收優惠,但配套的稅收立法并未得到全面修改,仍然將慈善組織視為社會組織,并要求其(作為社會組織)另行申請“非營利組織免稅資格”等稅收優惠,加之財政部門和稅務部門在申請審核時普遍較嚴,導致在實踐中獲得“非營利組織免稅資格”仍然較少(也將在下文展開分析),并進一步降低了各方設立慈善組織的意愿。

更為重要的是,慈善組織作為第三次分配的主體,其設立數量的多少將直接影響到慈善活動開展規模的大小,而當慈善組織的設立數量過少時其慈善活動的開展規模也必然會相應變小。

(二)慈善活動的開展現狀及其“規制”問題

慈善活動在第三次分配中發揮了分配執行的功能,其“募捐-捐贈”活動的開展規模直接決定了第三次分配的數額規模。然而,如若細致地分析2017年至2020年我國內地慈善捐贈情況,那么就可以發現其不僅在絕對數額上面臨不足的局面,而且在相對增速上也呈現出減緩的趨勢(參見下圖3),進一步來說:一方面,從絕對數額上來看,雖然2020年我國內地慈善捐贈數額達到了2086.13 億元,但是慈善捐贈數額僅占國民生產總值的0.21%,而同期美國慈善捐贈數額則占到國民生產總值的2.23%,③根據《2021年美國慈善捐贈報告》(Giving USA 2021)顯示,2020年美國慈善捐贈數額約為4662.3 億美元,約占其國民生產總值的2.23%;而根據《2022年美國慈善捐贈報告》(Giving USA 2022)顯示,2021年美國慈善捐贈數額約為4848.5 億美元,約占其國民生產總值的2.11%。可以說從規模和占比來說仍然存在較大差距;另一方面,從相對增速上來看,2017年至2019年我國慈善捐贈數額的增長率均保持在10%以下,甚至在2018年出現了負增長,盡管2020年慈善捐贈的增長率出現大幅增加,較去年增長達38.21%,但其增長主要來源于抗疫捐贈,如若2021年抗疫捐贈出現下降,則慈善捐贈數額極可能重新出現負增長。那么為何慈善捐贈會呈現出絕對數額不足和相對增速減緩的狀況呢?除了上文所述的慈善組織設立數量過少之外,通過分析可以發現其至少還包括了以下兩個層面的原因。

圖3 2017年至2020年我國內地慈善捐贈數額及其增長率

第一,公開募捐的資格規制過嚴。正如上文所述,《慈善法》對于公開募捐做了系統的規制,其不僅在活動上要求開展公開募捐必須進行備案,而且還在主體上要求慈善組織必須申請獲得“公開募捐資格”,但實踐中申請“公開募捐資格”依然存在規制過嚴的問題——根據《慈善組織公開募捐管理辦法》第五條之規定,公開募捐資格的獲取必須符合“內部治理健全”和“組織運行規范”兩方面的條件,①《慈善組織公開募捐管理辦法》第五條第一款規定:“依法登記或者認定為慈善組織滿二年的社會組織,申請公開募捐資格,應當符合下列條件:(一)根據法律法規和本組織章程建立規范的內部治理結構,理事會能夠有效決策,負責人任職符合有關規定,理事會成員和負責人勤勉盡職,誠實守信;(二)理事會成員來自同一組織以及相互間存在關聯關系組織的不超過三分之一,相互間具有近親屬關系的沒有同時在理事會任職;(三)理事會成員中非內地居民不超過三分之一,法定代表人由內地居民擔任;(四)秘書長為專職,理事長(會長)、秘書長不得由同一人兼任,有與本慈善組織開展活動相適應的專職工作人員;(五)在省級以上人民政府民政部門登記的慈善組織有三名以上監事組成的監事會;(六)依法辦理稅務登記,履行納稅義務;(七)按照規定參加社會組織評估,評估結果為3A 及以上;(八)申請時未納入異常名錄;(九)申請公開募捐資格前二年,未因違反社會組織相關法律法規受到行政處罰,沒有其他違反法律、法規、國家政策行為的。”且由于民政部門在審核以上兩方面的條件時,其依然擁有較大的自由裁量權,由此導致的結果則是能夠獲得公開募捐資格的慈善組織數量仍然過少。事實上,通過統計可以發現,截至2021年7月31日,我國共有10676 家慈善組織,其中獲得公開募捐資格的慈善組織只有2563 家,僅占慈善組織總數的24.01%,②以上數據來源于慈善中國網:https://cszg.mca.gov.cn/biz/ma/csmh/a/csmhaindex.html。而獲得公開募捐資格的慈善組織過少,其在客觀上也就會導致通過慈善募捐獲得的慈善捐贈不足。

第二,慈善捐贈的使用規制不嚴。雖然《慈善法》已經對慈善捐贈的使用做出了初步規制,但這些規制依然存在不嚴等問題,進一步來說:一方面,從實體性原則來說,《慈善法》本身并未詳盡地規定公益原則和失格規則中的非營利性規則、非政治性規則和非政策性規則等,導致慈善組織在使用捐贈時容易產生各種合理性問題;另一方面,從程序性規則來看,《慈善法》的配套規則也沒有詳細地規定捐贈支出、成本費用、增值保值、財務會計和余額處理等規則,加之信息公開也存在不夠及時和詳盡等問題,導致慈善組織在捐贈使用時各種合法性問題頻發,而正是由于各種合理性和合法性問題不斷,進一步在主觀上降低了私(法)人開展慈善捐贈的意愿。

值得注意的是,慈善活動作為第三次分配的執行要素,其開展規模較小固然與慈善組織設立數量過少和慈善活動規制問題有關,但其往往還與慈善稅收制度的優惠現狀密切相關。

(三)慈善稅收的優惠現狀及其“制度”問題

慈善稅收在第三次分配的過程中發揮了促進分配的功能,而要充分發揮其促進分配的功能,就需要構建完善的慈善稅收制度。然而,現今的慈善稅收制度能否有效地發揮促進功能仍然值得懷疑,這不僅是因為其針對開展慈善募捐的慈善組織稅收優惠過少,還因為其針對開展慈善捐贈者的私(法)人之稅收優惠過小,具體分析如下。

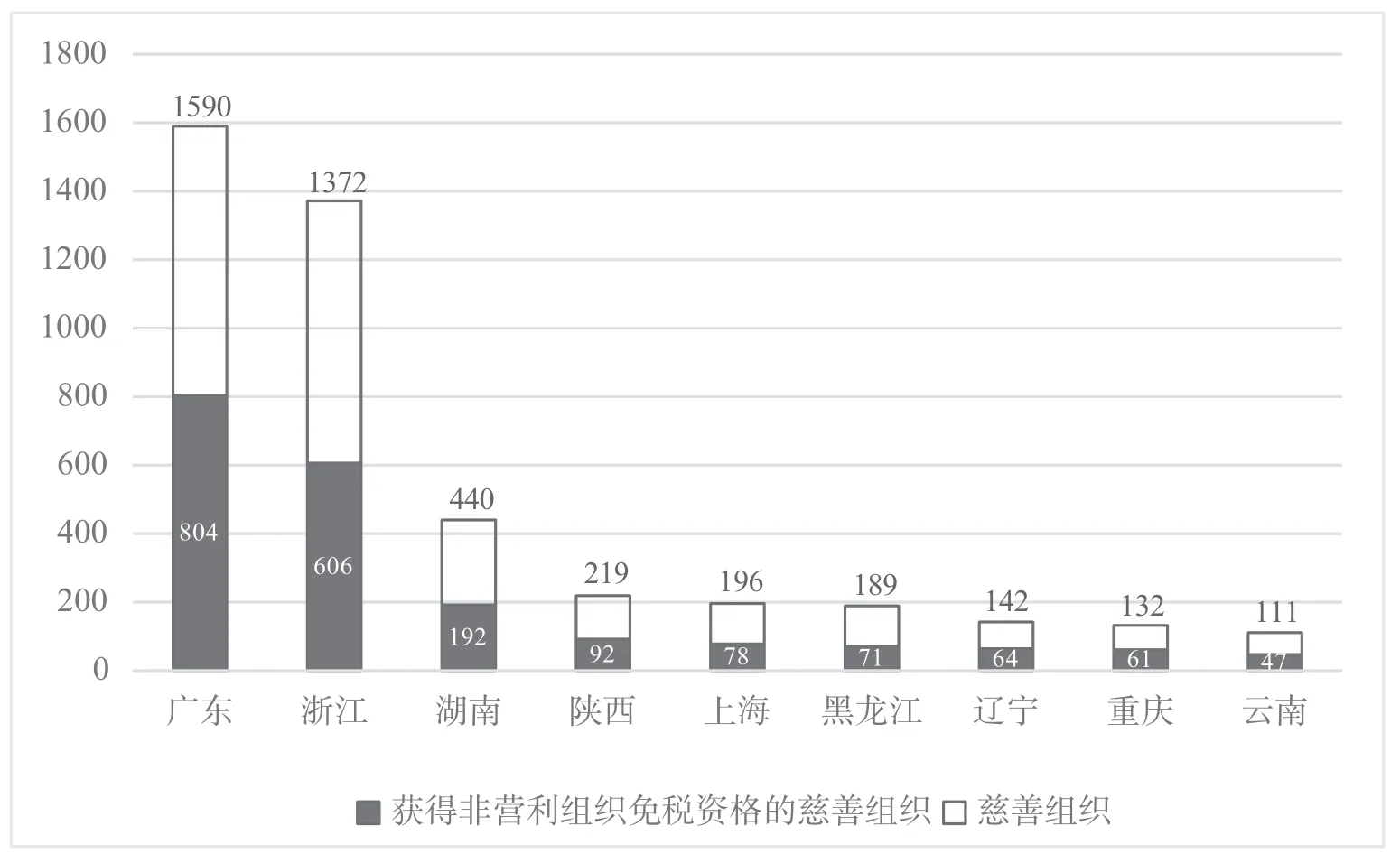

第一,針對慈善組織稅收優惠過少。《慈善法》雖然賦予了慈善組織獲得稅收優惠的權利,但相關稅收立法卻并未有效落實,慈善組織要想獲得稅收優惠仍然需要另行申請“非營利組織免稅資格”,而通過調研部分省市慈善組織獲得“非營利組織免稅資格”的情況可以發現,在東部地區的廣東省獲得該資格的慈善組織只占其總數的50.57%、浙江省也只占其總數的44.17%,上海市則只占總數的39.80%,而在北方地區的遼寧省獲得該資格的慈善組織只占其總數的45.07%,黑龍江省更是只占其總數的37.57%,①以上九省市的慈善組織獲得“非營利組織免稅資格”的情況,系通過統計各省份(及地級市)從2018年至今財政部門和稅務部門發布的獲得“非營利組織免稅資格”名單而匯總得來。可以說獲得“非營利組織免稅資格”的慈善組織仍然較少。②與此同時,慈善組織獲得“公益性捐贈稅前扣除資格”的數量也依然不多,通過分析“慈善中國”等公開數據,可以發現截至2022年7月31日,全國范圍內獲得公益性捐贈稅前扣除資格的慈善組織數量只有4826 個,僅占慈善組織總數的45.20%。

圖4 部分省份獲得非營利組織免稅資格的慈善組織數量

那么為何獲得“非營利組織免稅資格”的慈善組織仍然較少?如若細致分析可以發現其原因大致包括了以下兩個方面:一方面,慈善組織的稅收優惠資格審核較嚴,盡管申請“非營利組織免稅資格”的條件①參見《中華人民共和國企業所得稅法實施條例》第八十四條;財政部、稅務總局:《關于非營利組織免稅資格認定管理有關問題的通知》(財稅〔2018〕13 號)第一條。與申請慈善組織設立的條件基本一致,但其仍然需要慈善組織向財政部門與稅務部門另行提出申請,且由于審核標準較嚴、審核周期較長(分批審核)等原因,也就導致慈善組織在客觀上能夠獲得該資格的仍然較少;另一方面,對于慈善組織的稅收優惠范圍依然較窄,不僅其“非經營性收入”的稅收優惠范圍有限,主要局限在捐贈、政府補貼等貨幣性財產收入,②根據《企業所得稅法》第二十六條規定,慈善組織以下收入為免稅收入:“(1)國債利息收入;(2)符合條件的股息、紅利等權益性投資收益;(3)接受其他單位或者個人捐贈的收入……”根據《關于非營利組織企業所得稅免稅收入問題的通知》相關規定,慈善組織還享有以下免稅收入:(4)除企業所得稅法第七條規定的財政撥款以外的其他政府補助收入,但不包括因政府購買服務取得的收入;(5)省級以上民政、財政部門規定收取的會費;(6)不征稅收入和免稅收入孳生的銀行存款利息收入;(7)財政部、稅務總局規定的其他收入;(8)符合規定的條件的技術轉讓的收入。此外,慈善組織因技術轉讓而取得的收入也可享受免稅。參見民政部網站:https://www.mca.gov.cn/article/xw/mtbd/202108/20210800035719.shtml。對于房產、土地(使用權)等非貨幣性財產捐贈仍然無法全面享受稅收優惠,而且對于“經營性收入”的稅收優惠范圍更是局限在利息、紅利等符合條件的貨幣性財產收入,對于慈善組織開展的其它“投資”和“商業”活動,即便其符合慈善組織的“主要慈善目的”也無法享受稅收優惠,進而導致慈善組織在主觀上希望獲得該資格的意愿下降。但無論是基于客觀上的原因還是主觀上的原因,針對慈善組織的稅收優惠過少,其最終結果都會對慈善募捐的開展和慈善捐贈的數量產生負面影響。

第二,針對私(法)人稅收優惠過小。《慈善法》雖然也賦予了私(法)人在開展慈善捐贈時享有稅收優惠的權利,但相關配套法律法規也缺乏有效地落實,導致在實踐中針對私(法)人的稅收優惠制度存在優惠幅度過小的問題,其主要體現在以下兩個方面:一方面,對慈善捐贈的稅收優惠幅度依然偏低,根據《企業所得稅法》規定,企業僅可以在計算納稅額時全額扣除占其年度利潤總額12%以內的捐贈支出,超過部分可以在結轉后的三年內予以扣除,③根據《企業所得稅法》第九條之規定:“企業發生的公益性捐贈支出,在年度利潤總額12%以內的部分,準予在計算應納稅所得額時扣除;超過年度利潤總額12%的部分,準予結轉以后三年內在計算應納稅所得額時扣除。”而根據《個人所得稅法》的規定,個人憑票據可以在“六類所得”④根據財政部、稅務總局所制定的《關于公益慈善事業捐贈個人所得稅政策的公告》(財政部 稅務總局公告2019年第99 號)第三條之規定:“居民個人發生的公益捐贈支出可以在財產租賃所得、財產轉讓所得、利息股息紅利所得、偶然所得、綜合所得或者經營所得中扣除。在當期一個所得項目扣除不完的公益捐贈支出,可以按規定在其他所得項目中繼續扣除。”中扣除其捐贈支出,但其扣除限額僅為當年應納稅所得額的30%,⑤根據《個人所得稅法》第九條之規定:“個人將其所得對教育、扶貧、濟困等公益慈善事業進行捐贈,捐贈額未超過納稅人申報的應納稅所得額百分之三十的部分,可以從其應納稅所得額中扣除;國務院規定對公益慈善事業捐贈實行全額稅前扣除的,從其規定。”可以發現個人與企業享受的稅收優惠幅度并不相同,企業的稅收優惠明顯高于個人,但即便如此其稅收優惠幅度與國外相比也依然不高;另一方面,慈善捐贈的稅收抵扣程序不夠完善,對于貨幣性財產捐贈的抵扣程序來說,盡管網絡慈善捐贈逐漸成為主流,但與其配套的電子抵扣票據系統仍未構建完善,而對于非貨幣性財產捐贈的抵扣程序來說,由于對非貨幣性財產的價值評估機制仍然存在流程不明、標準不清等問題,也就嚴重影響了非貨幣性財產的慈善捐贈開展,并進一步影響了私(法)人開展慈善捐贈的意愿。

(四)慈善監管的功效現狀及其“機制”問題

慈善監督在第三次分配的過程中發揮了保障分配的功能,而《慈善法》則通過構建起相互配合的事中監管和事后監管機制,以期加強對慈善募捐開展和慈善捐贈使用的監管。但在近年來的實踐中,上述慈善監管機制也暴露出了以下兩個層面問題。

第一,對于慈善募捐開展的監管不細。《慈善法》在制定時已經意識到慈善募捐的主要模式將從傳統線下轉為網絡線上,并針對網絡慈善募捐創設了“公開募捐信息平臺”制度,還規定慈善組織必須通過“公開募捐信息平臺”開展網絡慈善募捐(信息發布),但針對這些網絡慈善募捐的監管在實踐中卻面臨著如下兩方面的問題:一方面,“公開募捐信息平臺”對于慈善募捐活動的開展僅需承擔形式驗證義務而非實質審核義務,①《慈善法》第二十七條以及《公開募捐平臺服務管理辦法》第三條規定:“廣播、電視、報刊以及網絡服務提供者、電信運營商在提供公開募捐信息平臺服務時,應當查驗慈善組織的登記證書和公開募捐資格證書,不得代為接受慈善捐贈財產。”換言之,其僅驗證慈善募捐能否開展,而不驗證慈善募捐如何開展,由此容易引發慈善募捐開展過程中的各種合理性乃至合法性問題;另一方面,“公開募捐信息平臺”對于慈善募捐的開展缺乏統一的監管規則,由此也就導致各平臺對于慈善募捐開展(及其捐贈使用)的監管差異較大,進而導致監管規則較嚴的平臺上慈善募捐減少,監管規則較松的平臺上慈善募捐增多等問題,無疑不利于網絡慈善募捐的有序開展。

第二,對于慈善捐贈使用的監管不足。《慈善法》針對慈善捐贈的使用也相應構建了監管機制,其主要包括了信息公開和調查監管等機制,但上述監管機制在實踐中也暴露出了如下兩方面的問題:一方面,對于慈善捐贈使用的信息公開來說,《慈善法》及其配套法規規章僅僅做了原則性的規定,進而導致信息公開普遍存在不及時、不完整等問題,并往往未依據捐贈支出的類型、成本費用的分類等標準細致地公開慈善捐贈使用信息,影響了社會公眾對慈善組織及其活動的監督;另一方面,對于慈善捐贈使用的調查監管來說,《慈善法》雖然授予了民政部門諸如現場檢查權、材料調取權、賬戶查詢權等權力,但民政部門相應的慈善事業監管處室普遍存在工作人員數量不足之問題,基層民政部門更是普遍缺乏慈善事業監管的專職工作人員,由此導致民政部門的調查監管工作難以真正有效開展。

由此,通過實踐層面的分析可以發現,慈善事業在發揮第三次分配的功能時面臨著“四大問題”,如何有效地解決上述“四大問題”已然成為了能否有效發揮其功能的關鍵。

四、慈善事業發揮第三次分配功能的規范重構

從規范層面上來說,要想有效地解決慈善事業在發揮第三次分配的功能時,其在實踐層面上所面臨的“四大問題”,就需要對“四大要素”的相關規范進行重構,這包括了對慈善組織的“立法”重構、對慈善活動的“規制”重構、對慈善稅收的“制度”重構和對慈善監管的“機制”重構,其重構具體來說應當如下。

(一)慈善組織的“立法”重構

針對慈善組織的“立法”問題,應當從慈善組織設立的程序規則和賦予的實體權利兩個層面入手對其“立法”予以重構,進而更好的發揮其第三次分配主體的功能。

第一,完善慈善組織設立時的程序規則。針對現今慈善組織設立時程序規則存在不足的問題,應當在已有社會組織“聯合審核工作”機制的基礎上,積極推進慈善組織的聯合審核和直接登記,并從以下兩個方面入手積極完善審核的條件:一方面,完善慈善組織設立的形式條件,為此應當合理增減慈善組織設立所需的資金等外部物質條件,特別是應當避免大幅度提高設立所需的資金要求,并積極減少其它非必要的物資要求,以此促進更多(非法人)社會組織能夠設立(認定)成為慈善組織;其二,完善慈善組織設立的實質條件,《慈善法》應當構建起完善的“慈善目的”審查機制,并相應構建以公益原則和失格規則為核心的審查標準,通過限縮民政部門的自由裁量權,進一步降低慈善組織的設立難度。

第二,完善慈善組織設立后的實體權利。針對現今慈善組織設立后實體權利賦予不夠的問題,應當從以下兩個方面入手積極完善權利賦予:一方面,直接賦予慈善組織公開募捐資格,并相應取消公開募捐資格的審核制,這不僅是因為審核制導致獲得公開募捐資格的慈善組織數量過少,不利于擴大慈善募捐的規模,且還因為審核制僅僅是對既往情況的分析,對將來的募捐活動開展無法發揮規制的功效;另一方面,同步賦予慈善組織非營利組織免稅資格,①參見 William Henderson,Tudor on Charities (10th Edition),Sweet &Maxwell Ltd,2015,pp.919-949;Donald J.Bourgeois,The Law of Charitable and Not-for-Prof it Organizations,LexisNexis Press,2017,pp.508-511;G.E.Dal Pont,Law of Charity,LexisNexis Press,2017,pp.135-149.即建立由財政部門、稅務部門和民政部門三方共同參與的慈善稅收優惠資格“聯合審核機制”,先由民政部門審核慈善組織設立的條件,并基于慈善組織設立的條件與非營利組織免稅的條件基本一致的特點,直接推定其符合非營利組織免稅資格的條件,再由財政部門和稅收部門進行復核,通過復核即可在慈善組織設立時同步賦予(而非分批賦予)其非營利組織免稅資格,以此提升各方設立慈善組織的意愿,進而持續擴大慈善組織作為第三次分配的主體規模。

(二)慈善活動的“規制”重構

針對慈善活動的“規制”問題,應當從公開募捐開展的規制和慈善捐贈使用的規制兩個層面入手對其“規制”予以重構,進而更好地發揮其執行第三次分配的功能。

第一,重構針對公開募捐開展的規制。針對現今公開募捐資格規制過嚴的問題,應當以活動的備案制取代資格的審核制,并從以下兩個方面入手合理地予以重構:一方面,應當積極探索完善備案的程序,嘗試將網絡公開募捐活動的備案從以民政部門審核為主的模式,改為先由公開募捐信息平臺審核,再由民政部門進行復核的模式,在簡化慈善組織備案流程(只需向平臺同時提交募捐方案和發布申請)的基礎上,有效提升備案規制效能;另一方面,應當積極探索完善備案的內容,《慈善法》及其配套規章制度應當對慈善募捐的募捐目的、方式與使用等備案內容做出更為詳盡的規定,尤其是應當細化跨公開募捐信息平臺開展慈善募捐的備案內容,對不同平臺上所開展的慈善募捐應當分別詳細闡明,以便于此后民政部門對不同平臺上同時開展的慈善募捐同步進行(事中、事后)監管。

第二,重構針對慈善捐贈使用的規制。針對現今慈善捐贈使用的規制問題,應當從以下兩個方面入手合理地予以重構:一方面,從實體性原則上來說,應當在完善公益原則的內涵基礎上,進一步細化非營利規則、非政治性規則和非政策性規則等失格規則的標準,以提升慈善組織在慈善捐贈使用過程中的合理性;另一方面,從程序性規則上來說,應當進一步細化捐贈支出(如不同支出形式的規則)、成本費用(如工資等費用的額度)、增值保值(如投資所需遵循的限制)、財務會計(如支出的會計制度)等規則,還需要細化信息公開的規則,以確保慈善組織在慈善捐贈使用過程中的合法性,進而提升私(法)人開展慈善捐贈的意愿。

(三)慈善稅收的“制度”重構

針對慈善稅收的“制度”問題,應當從慈善組織的稅收優惠制度和私(法)人的稅收優惠制度兩個層面入手對其“制度”予以重構,進而更好的發揮其促進第三次分配的功能。

第一,拓展慈善組織的稅收優惠范圍。針對現今慈善組織稅收優惠范圍過窄的問題,應當從以下兩個方面入手積極予以拓寬:一方面,拓寬對于非經營性收入的稅收優惠范圍,不僅應當繼續完善貨幣性財產捐贈的稅收優惠,更重要的是應當拓展非貨幣性財產捐贈的稅收優惠,特別是應當擴展針對房產、土地(使用權)、有價證券、知識產權等非貨幣性財產捐贈的稅收優惠;另一方面,拓寬對于經營性收入的稅收優惠范圍,對于符合慈善組織“主要慈善目的”的“投資”和“商業”活動賦予稅收優惠,以此在主觀上提升慈善組織獲得“非營利組織免稅資格”的意愿,進而在客觀上拓展慈善組織獲得慈善財產的途徑。

第二,加大私(法)人的稅收優惠幅度。針對現今私(法)人稅收優惠幅度過小的問題,應當從如下兩個方面入手積極予以加大:一方面,加大私(法)人的慈善捐贈稅收優惠幅度,推動修改《個人所得稅法》和《企業所得稅法》有關慈善捐贈的稅收優惠條款,并在確保個人和企業能夠享受相同稅收優惠幅度的基礎上,進一步加大針對以上兩者的稅收優惠幅度,以此推動更多的個人和企業開展慈善捐贈;另一方面,完善私(法)人的慈善捐贈稅收抵扣程序,對于貨幣性財產捐贈來說,應當進一步完善慈善捐贈的電子抵扣票據系統,并積極運用區塊鏈等互聯網前沿技術,嘗試將電子抵扣票據與稅收申報系統直接關聯,以方便個人和企業在開展慈善捐贈后即能夠自動享受稅收抵扣的優惠,對于非貨幣性財產捐贈來說,應當進一步完善不動產、知識產權等捐贈的價格評估機制,構建完善的評估程序以確保通過適用不同的評估方法獲得其真實的價值,進而提升私(法)人開展慈善捐贈的意愿。

(四)慈善監管的“機制”重構

針對慈善監督的“機制”問題,應當從慈善募捐開展和慈善捐贈使用的監管機制兩個層面入手對其“機制”予以重構,進而更好地發揮其保障第三次分配的功能。

第一,細化公開募捐開展的監管。針對現今公開募捐開展過程中監管不細的問題,應當從以下兩個方面入手予以細化監管:一方面,應當增加“公開募捐信息平臺”對于慈善募捐開展的監管義務,不僅要求其承擔形式驗證義務,審核為開展公開募捐活動所提交材料的真實性,而且還應當增加實質審核義務,①需注意的是,《浙江省實施<中華人民共和國慈善法>辦法》第三十六條第三款、《山東省慈善條例》第二十七條第三款、《江蘇省慈善條例》第十九條第二款、《湖北省慈善條例》第二十二條第三款、《江西省實施<中華人民共和國慈善法>辦法》第十七條第二款等地方慈善立法已經規定對為特定個人開展募捐活動應當采取實質審核。在此背景下,對開展慈善募捐也應當采取實質審核。審核公開募捐后的開展(及其使用)的合理性,進而與民政部門協力以共同承擔網絡公開募捐的監管工作;另一方面,應當制定“公開募捐信息平臺”對于慈善募捐開展的統一監管規則,確保各平臺對于慈善募捐開展地管理的一致性,以此實現對慈善募捐從組織申請、平臺審核到信息發布的全流程統一監管,進而確保網絡慈善募捐的合法、有序開展。

第二,加強慈善捐贈使用的監管。針對現今慈善捐贈使用過程中監管不足的問題,應當從以下兩個方面入手予以加強監管:一方面,應當加強慈善捐贈使用的信息公開,為此不僅應當完善現有的以年度報告為核心的定時信息公開制度,并相應細化信息公開的內容,而且還應當積極探索建立以互聯網、大數據和區塊鏈等技術為依托的即時信息公開制度,以實現慈善捐贈使用信息的即時、全程公開;另一方面,加強慈善捐贈使用的調查監管,為此應當在完善現有的調查監管權的基礎上,積極整合民政部門內部的監管力量,探索將慈善事業管理處室與社會組織管理部門進行合并,在加強慈善監管力量的基礎上加大慈善監管力度。

五、結語

綜上所述,在全面推進共同富裕的大背景下,必須重視發揮慈善事業所具有的第三次分配的功能。而基于(法)規范主義的立場,細致地分析慈善事業發揮第三次分配功能的運行機制,可以發現其運行機制在理論層面上可以進一步解構為發揮“分配主體”功能的慈善組織、發揮“分配執行”功能的慈善活動、發揮“分配促進”功能的慈善稅收和發揮“分配保障”功能的慈善監管共計“四大要素”。

然而,如若在實踐層面上基于以上“四大要素”對慈善事業發揮第三次分配功能的實踐現狀展開分析,那么就可以發現其依然面臨著如下“四大問題”,即慈善組織的“立法”問題、慈善活動的“規制”問題、慈善稅收的“制度”問題和慈善監管的“機制”問題。更重要的是,以上“四大問題”之間不僅相互關聯而且相互作用,嚴重影響了慈善事業發揮第三次分配的功能,如何解決上述“四大問題”也就成為了慈善事業能否有效發揮第三次分配功能的關鍵。

有鑒于此,本文在規范層面上進一步提出了解決“四大問題”的具體對策,具體來說:其一,應當通過對慈善組織的“立法”重構,積極引導更多的(非法人)社會組織設立成為慈善組織,進而更好地發揮其第三次分配主體的功能;其二,通過慈善活動的“規制”重構,有序推動慈善募捐等慈善活動的開展,進而更好地發揮其執行第三次分配的功能;其三,通過慈善稅收的“制度”重構,積極拓展對慈善組織和私(法)人的稅收優惠,進而更好地發揮其促進第三次分配的功能;其四,通過慈善監督的“機制”重構,有效完善針對慈善募捐開展和慈善捐贈使用的監管機制,進而更好地發揮其保障第三次分配的功能。通過以上四個層面的重構,將有效地發揮慈善事業所具有的第三次分配的功能,進而也將更為高效地助推共同富裕的實現。