商業銀行消費金融業務發展現狀、問題及轉型策略

近年來,商業銀行消費金融業務持續穩步增長,并逐步成為零售業務轉型的重要抓手。與此同時,商業銀行消費金融行業競爭壓力持續加大,風險管控壓力持續增長。商業銀行應細化消費貸款客群管理,強化科技賦能,有效管控風險,促進業務持續穩健發展。

近年來,隨著居民收入的穩步增長以及消費金融行業監管框架日益完善,商業銀行消費金融業務持續穩步增長,并逐步成為零售業務轉型的重要抓手。但與此同時,商業銀行消費金融行業競爭壓力持續加大,風險管控壓力持續增長。商業銀行應細化消費貸款客群管理,強化科技賦能,有效管控風險,促進業務持續穩健發展。

消費金融發展空間廣闊

我國消費金融始于20世紀80年代初,人民銀行在部分省(市)和部分銀行開辦消費貸款業務。1999年2月,人民銀行印發《關于開展個人消費信貸的指導意見》,將消費貸款經營主體擴展到所有商業銀行,消費貸款產品也由原來的住房、汽車,擴展至耐用品消費、旅游消費等,消費金融開始全面推廣。2009年銀保監會印發《消費金融公司試點管理辦法》,持牌消費金融公司作為消費金融供給主體進入快速發展期。2015年7月,人民銀行、工信部等十部門聯合發布《關于促進互聯網金融健康發展的指導意見》,互聯網金融平臺作為消費金融新的供給主體進一步規范發展。

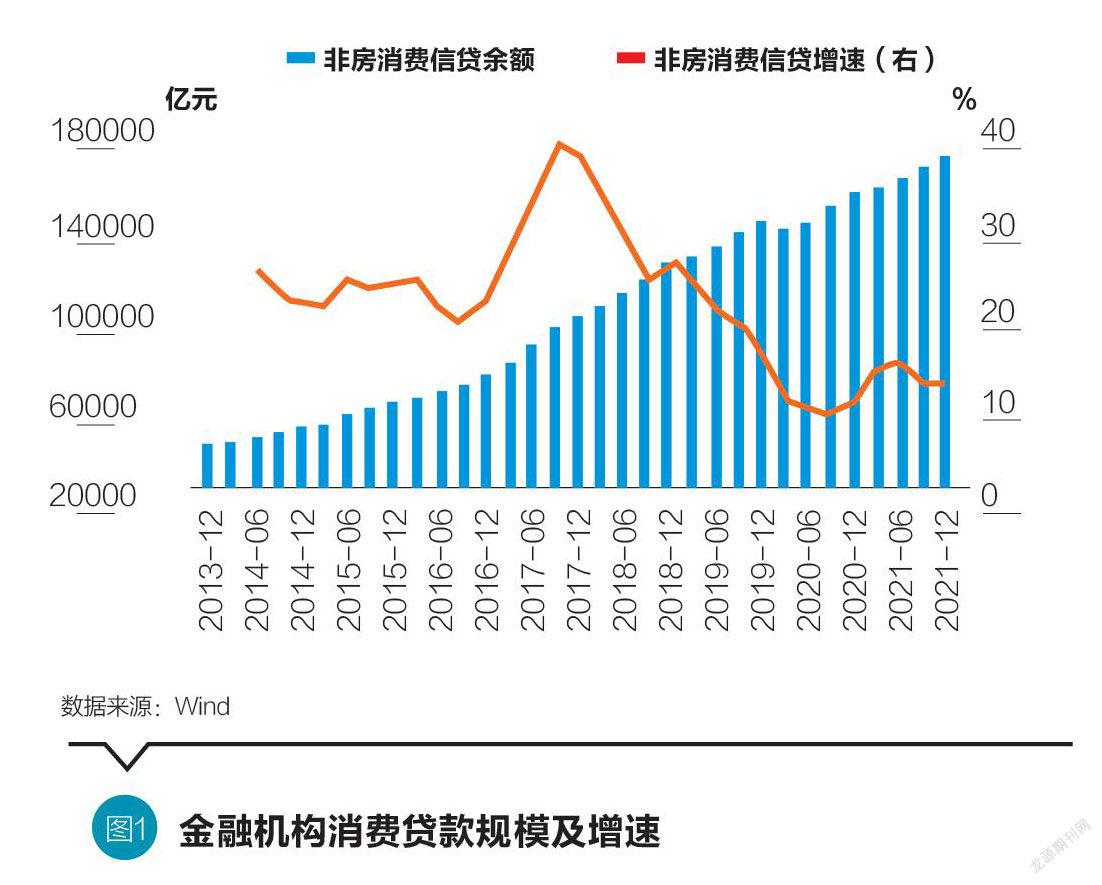

近年來,隨著居民收入的穩步增長和經濟結構轉型升級,我國消費金融保持持續快速發展。金融機構消費貸款余額(剔除房貸)由2013年末的不足4萬億元(這里的消費貸款為金融機構境內住戶消費貸款剔除個人住房貸款計算而得),增至2017年末的近10萬億元,平均年增速達27%。2018年以來,金融機構消費貸款增速有所放緩,但仍明顯高于一般貸款增速。截至2021年末,金融機構消費貸款余額為16.6萬億元,同比增長11.8%。從國際經驗及我國消費升級情況來看,未來我國消費金融仍將保持穩健增長。

一是政策引導消費金融穩健發展。國家“十四五”規劃提出,加快構建以國內大循環為主體、國內國際雙循環相互促進的新發展格局,加快培育完整內需體系,深入實施擴大內需戰略,增強消費對經濟發展的基礎性作用,規范發展消費信貸。隨著國家擴大內需、促進消費政策的不斷完善,消費金融對提升消費需求、促進消費升級的重要性也將持續增強。同時,監管部門持續強化對互聯網平臺消費金融的監管,消費金融有望保持持續健康發展。

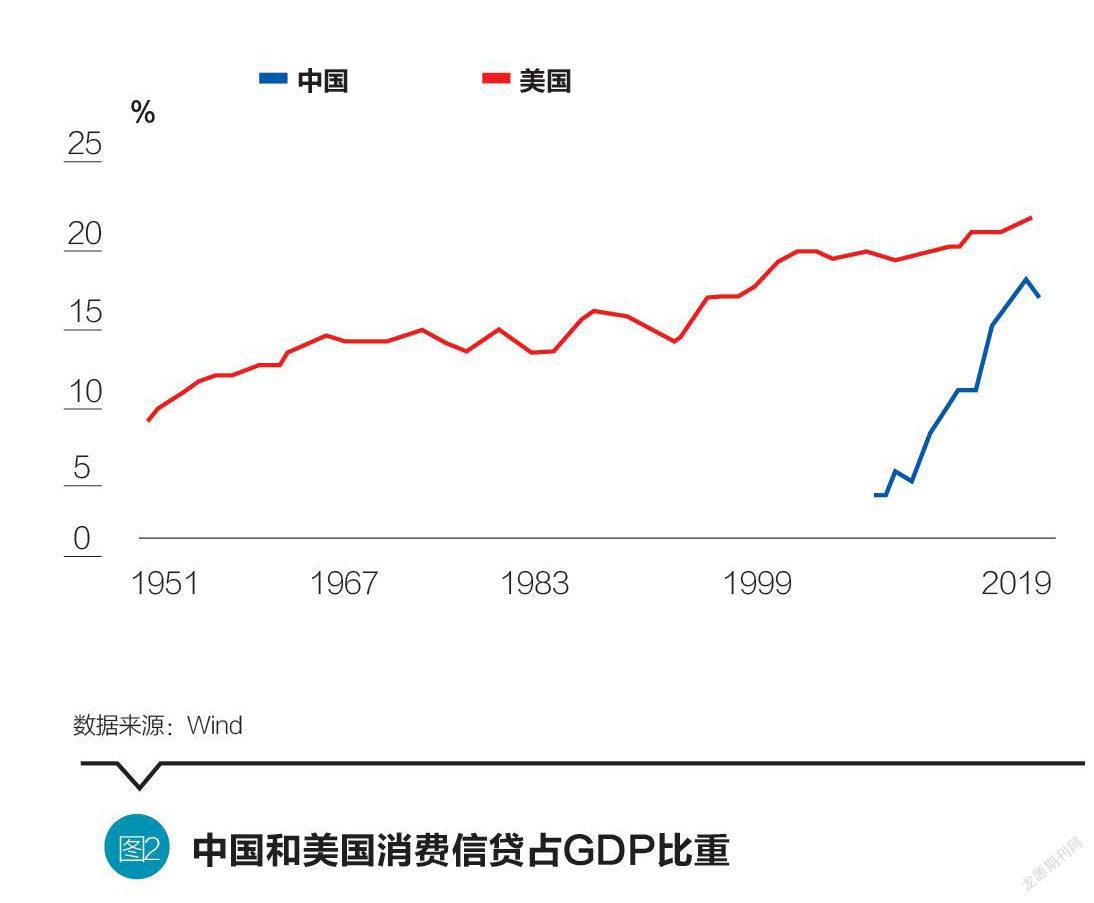

二是居民消費水平穩步增長有助于進一步推動消費金融發展。我國居民消費支出占國內生產總值(GDP)的比重僅為54%,顯著低于美歐等西方國家和地區。同時,我國消費信貸滲透率(消費貸款余額/社會消費品零售總額)僅為38%,顯著低于美國68%的水平。隨著內需在新發展格局中戰略基點作用不斷增強,消費占GDP比重將穩步提升,消費信貸滲透率也將進一步提升。假設消費年均增長8%,滲透率達到50%,則2025年我國消費貸款有望達到30萬億元,年均增速約15%,將顯著高于一般貸款增速。

三是商業銀行零售轉型加快,有助于消費信貸持續增長。隨著利率下行,商業銀行持續優化資產負債配置,紛紛提出零售銀行戰略,而消費貸款資產收益率相對較高,一定程度上有助于商業銀行穩定息差,相應的消費貸款在商業銀行資產結構中占比有望穩步增長。

商業銀行是消費金融業務的主要參與者

我國消費金融供給主體主要包括商業銀行、消費金融公司、汽車金融公司、互聯網平臺等。目前,消費金融行業已形成以商業銀行為主體、消費金融公司和互聯網平臺有效補充的行業格局。

商業銀行是最大的資金供給方,但增速放緩

對商業銀行來說,個人消費貸款風險權重低于一般對公貸款(個人住房抵押貸款的風險加權權重為50%,其他個人債權權重為75%),而且收益率相對較高,在息差趨于收窄背景下,消費貸款成為商業銀行轉型的重點方向。因此,商業銀行紛紛加大消費貸款投放。粗略估計,目前約有90%的消費貸款是由商業銀行提供的。

目前,商業銀行主要通過直接發放消費貸款和信用卡透支兩種途徑開展消費金融業務。其中,信用卡透支規模為直接發放消費貸款的兩倍左右。截至2020年末,信用卡透支規模約7.9萬億元,占金融機構消費貸款總額的47.7%。從公布消費貸款數據的相關上市銀行來看,總體保持穩步增長。尤其是,部分股份制銀行消費貸款發展迅猛,部分股份制銀行消費貸款規模甚至高于大型銀行,占比也相對較高。

消費金融公司規模較小,但發展迅猛

2009年銀保監會印發《消費金融公司試點管理辦法》以來,消費金融公司持續增長。2010年1月,北銀消費、中銀消費、四川錦程消費、捷信消費金融4家消費金融公司獲批籌建。2011—2013年,由于試點范圍未放開,且受“一地一家”的原則限制,沒有新的消費金融公司獲批。2013年以來,消費金融公司試點范圍逐步擴大,2016年則擴展至全國,消費金融公司數量快速增長。截至2020年末,我國消費金融公司數量達到30家,消費金融公司資產總額達5246億元。

隨著互聯網平臺、小貸公司等行業監管政策進一步完善,消費金融公司牌照價值日益凸顯。對于中小金融機構來說,成立消費金融公司有助于開展全國性展業,更好滿足客戶綜合化、多元化、個性化金融需求,而且,消費金融公司的杠桿率可達10倍。因此,消費金融公司牌照將日益受到青睞。預計未來消費金融公司數量及規模仍將保持持續快速增長。從美國消費金融發展經驗來看,消費金融公司在消費貸款供給中占比約為15%(2013年以前占比約20%)。而目前,我國消費金融公司在消費貸款供給中占比僅3.2%,這意味著消費金融公司未來仍有巨大增長空間。

從公司相關數據的消費金融公司來看,消費金融公司行業分化加劇,頭部效應明顯。總資產超過200億元的消費金融公司僅有8家,招聯、捷信、重慶螞蟻、馬上消費金融、興業消費金融等前五大消費金融公司資產總額達3600億元。隨著眾多互聯網背景的消費金融公司獲批籌建,未來消費金融公司資產規模仍將快速增長,在消費金融行業中的占比將進一步提升,但消費金融公司自身發展可能進一步分化,呈現出強者更強局面。8B1973CC-7DEA-4B9D-9D07-EADE6BF1D795

互聯網消費金融平臺逐步規范發展

監管部門將互聯網消費金融平臺業務全面納入監管,并強調持牌合規經營,互聯網消費金融平臺在量、價上均受到影響。近年來,互聯網消費金融平臺開始降速發展。尤其是隨著螞蟻消費金融公司的成立,互聯網消費金融平臺消費信貸可能將逐步轉向以消費金融公司模式的持牌經營。但互聯網平臺金融科技優勢明顯,尤其是憑借自動化審核、秒級反饋結果的靈活經營模式,深受年輕客戶青睞。據人民銀行統計,2019年全國在銀行以外的機構、平臺獲得過借款的成年人比例為24.16%。從樂信和趣店兩家規模較大的互聯網消費平臺公司來看,截至2021年9月末,樂信資產規模205.7億元,較2020年末僅增長2.3億元,用戶數達到1.54億;趣店資產規模144.3億元,較2020年末增長7.7%,但較2019年末下降21%,注冊用戶在8000萬人左右徘徊不前。

商業銀行消費金融業務發展放緩

商業銀行主要通過直接發放消費貸款及信用卡透支等渠道,開展消費金融業務。相對于其他參與主體,商業銀行資金來源更加豐富,客戶群體更加穩固,而且客戶資質相對較好,但總體來看,近年來受行業內外部競爭加劇等影響,商業銀行消費金融業務有所放緩。

消費貸款增速放緩。近年來,受消費、投資放緩等影響,以及消費金融行業、商業銀行間競爭壓力加大等因素影響,部分銀行直接發放的消費貸款有不同程度下降。截至2021年末,公布消費貸款數據的大型銀行消費貸款余額較2020年末僅小幅增長239億元。盡管信用卡透支仍呈增長態勢,但增速也有所下降,而且受近年來信用卡不良持續暴露等沖擊,不少銀行信用卡業務發展都有所放緩。

消費貸款不良壓力加大。隨著消費貸款的快速增長,不良貸款余額及不良率也有所上升。消費貸款和信用卡已成為商業銀行零售業務不良貸款主要來源。人民銀行在《2020年第四季度貨幣政策執行報告》中也明確指出,在我國消費貸款快速擴張過程中,部分金融機構忽視了消費金融背后所蘊含的風險,客戶資質下沉明顯,多頭共債和過度授信問題突出。

消費貸合規性風險加大。銀行發放的消費貸款應該有指定用途,應核實借款人真實資金用途,但部分機構貸后管理不到位,導致消費貸款用途不真實,部分資金被挪用,這也是部分消費金融公司和商業銀行因消費貸款業務被監管處罰的主要原因之一。2021年以來,已有多家消費金融公司和商業銀行因消費貸款業務違規而被處罰。

強化科技賦能,促進消費貸款業務高質量發展

一是合理細分客群。近年來,部分商業銀行消費貸款的不良率呈現上升態勢,并成為零售貸款的主要風險點之一。商業銀行應充分利用征信、稅務、公積金等數據,加強消費貸客群篩選,深度挖掘,確定細分群體和準入標準,并根據客戶畫像,合理設置消費貸款額度,有效管制信用風險。

二是強化合規管理。消費貸款的主要目的是滿足真實合理的消費需求,促進消費增長,但現實中有不少消費貸款違規進入樓市、股市,偏離消費屬性。商業銀行應按監管要求,切實規范消費貸款產品屬性、營銷行為、用途及支付管理,嚴守業務合規底線。

三是強化金融科技驅動。金融科技已成為消費金融行業的核心驅動力。商業銀行應進一步強化金融科技發展與應用,充分利用大數據和人工智能等手段,優化客戶識別、風險管控和客戶體驗,在進一步促進業務前端線上化、便捷化的同時,逐步推動貸后管理的線上化,提高效率,降低運營成本。

四是強化場景運用。客戶行為更加碎片化、移動化背景下,金融服務更需要場景化。商業銀行應強化開放合作、共生共贏理念,不斷強化汽車、旅游、裝修、教育等場景對接和場景建設,將消費貸款產品和服務有機嵌入各類平臺和場景,打造“全鏈條、全場景、全周期”服務,有效識別客戶,并提升客戶黏性。

(劉健為交通銀行發展研究部副高級經理。本文僅代表作者研究觀點,不代表任職單位意見。本文編輯/孫世選)8B1973CC-7DEA-4B9D-9D07-EADE6BF1D795