投資匈牙利 激化還是平復

文 / 黃耀鵬

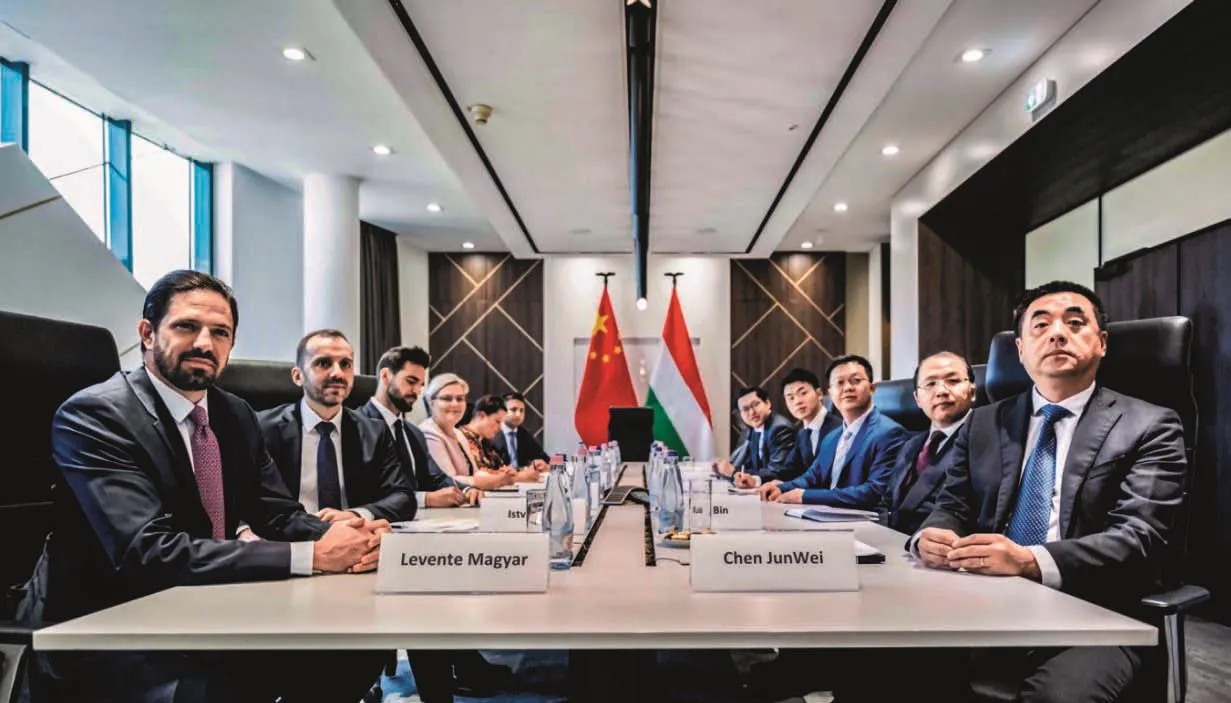

8月12日,寧德時代和匈牙利政府同步宣布了投資協議。顯然,這是一次協調行動。前者聲明提到,在匈牙利東部城市德布勒森建設電池工廠。該廠投資73.4億歐元(509.3億人民幣),占地221萬平方米,產能規劃100GWh,建設周期不超過64個月。

而匈牙利外長西雅爾多(SZIJJáRTó P é ter)則在社交賬號上宣布了類似的消息。他說,“我們對此感到自豪”,因為匈牙利即將成為世界領先的電池制造中心。

西雅爾多確實有理由驕傲一下,因為寧德時代的投資,相當于匈牙利2021年GDP的4%,是其“天字一號”的投資項目。

不過,寧德時代還表示,該決策需要獲得公司股東大會、監管部門(發改委、商務部、外匯管理局)的審批,因此存在變數。如果獲批,今年就將開工。

2010年重新上臺的歐爾班政府,是真的反對歐盟對華政策。其出發點不重要,但結果是確定的,那就是中匈關系繼續鞏固。

中企投資歧路

這一次投資和寧德時代傳說中的對美投資,形成鮮明對比。前者如鴨子劃水,后者似老猿喊山。今年2月,寧德時代董事長曾毓群早就放話稱,一定要進美國市場。傳聞是一個接一個,但沒有一個得到證實。

我們以前提到過,電池供應商海外投資,一定在得到大客戶的邀請和有約束訂單的前提下。在美國,寧德時代不愁客戶。福特和特斯拉都曾表示,希望寧德時代赴美建廠,還有個試圖“蹭車”的Rivian。

不過,既然是幾百億人民幣的大項目,考慮任何商業可能性之前,必須要考慮政治和行政的可能性。只要看看以往中美投資的歷史,就能清楚地感覺到中企有顧慮。

中國對美最大的投資項目,要追溯到2013年,即綠地對美房地產投資,盤子大概是50億美元。而制造業的最大投資則“一度”是2016年,太陽紙業在美國阿肯色州投資13.6億美元,建設漿紙廠,用于生產紙尿褲等產品。這一年,是特朗普上臺前的最后一年。

2020年,太陽紙業宣布撤回投資(實際上投資一直擱置)。太陽紙業將其歸咎于新冠疫情,但疫情2020年才爆發。

至于福耀對美投資,盤子是4600萬美元,和上述項目規模不能比。

中美政治互信完全喪失掉之后,這幾年任何對美大型投資都沒戲了,無論是科技行業還是大型制造業。國內監管這一關就過不去。這一點,寧德時代心知肚明。

坊間傳聞,美國為寧德時代設定的投資前提是“交出核心技術”,曾毓群還為此與副董事長(原)黃世霖產生意見分歧,最終導致后者出走等等。

但這些說法,不合邏輯。眼下太平洋兩岸的政治氛圍,寧德時代甚至不必費力去打探國內監管的口風,和美國那邊的州一級政府,根本不會有什么認真的投資談判。

只剩下吆喝兩下而已。至于目的,可能是給二級市場的投資者留個念想。

匈牙利下大棋

對歐投資其實也有困難,和眼下中歐政治氣氛不大和睦有關。但是,匈牙利例外。2021年,歐盟3次發起關于香港問題的對華聲明,都被匈牙利一票否決。

2010年重新上臺的歐爾班政府,與歐盟唱雙簧,給后者留后路,是真的反對歐盟對華政策。其出發點不重要,但結果是確定的,那就是中匈關系繼續鞏固。

而匈牙利也是歐洲第一個簽署“一帶一路”文件的歐盟國家,是第一個認可并使用中國疫苗的歐盟國家,西雅爾多也是疫情后第一個訪華的歐盟國家外長。

和波羅的海“三小只”搶著“跳反”的道理差不多,匈牙利這么做,當然也從自身利益出發。

有人認為,歐爾班的野望是成為歐盟對中俄外交的新渠道,收獲的紅利則是天然氣博弈閥門、一帶一路交叉中轉站、動力電池基地。

親俄、友華、和德戰略,1000萬人口的小國,活出了樣板式統戰價值。中國這邊社交媒體稱歐爾班為“大公”,這個稱呼可咀嚼的意味很多。

優先給歐企配套

再看商業可能。寧德時代的匈牙利產能,目前預定是給奔馳配套。如果未來達到滿載,奔馳、寶馬、斯特蘭蒂斯、大眾等擁有龐大電動規劃的車企,都可能成為寧德時代的歐洲本地客戶。

這里面沒有任何障礙,因為這些OEM商中,除了斯特蘭蒂斯,其余在亞洲已經與寧德時代有長期合作。

奔馳高管代表了OEM的想法,它們更在乎供應鏈本地化,而不是供應商來自哪里。

關鍵在于,歐盟監管者也得這么想才行。到目前為止,歐盟并未表示“不歡迎”中企投資。事實上,和美國意識形態上頭相比,歐盟廠商更關注電池產能本地化進程。

但是,如果有得選,歐盟當然更愿意看到本土供應商崛起,否則就無法解釋慷慨的官方投資,和連續不斷的政策小動作。

韓國SKI正在匈牙利開發一個占地135萬平方米的電池工廠。這是繼科馬羅姆市7.5GWh產能的第一工廠之后,8.59億美元的新投資計劃。

至于中國車企未來在歐洲的電池需求,眼下還沒有列入現實考慮。

本土供應商落后

亞洲生產商忙于在潛在的電動車生產大國部署產能。歐盟也在大力培育本土供應商,譬如Northvolt、Britshvolt、Freyr等。

2030年,歐洲預定部署動力電池產能高達446GWh,還有一說將達到1.5TWh。但后者缺乏現有計劃支撐。

國家金融與發展實驗室副主任曾剛分析,將理財業務獨立出來,可以實現理財業務和商業銀行之間的風險隔離。而在業務發展層面,則有助于提升銀行理財業務的專業性。

屆時這里面到底能落實多少本地供應商產能,只有天曉得。全球幾個大的咨詢機構,現在每月都會排出交付排行榜,里面從來都只有中日韓三國的供應商。而且,日本廠商還正在掉隊。

反觀歐洲,今年5月,Northvolt第一塊真正自產的量產電池,才剛交付。其負責人表示,該公司目標是,到2030年至少在歐洲電池市場占據20%至25%的市場份額,取代亞洲(中韓)供應商(本地)份額。

暢想歸暢想,歐洲本土供應商的總體產能,一直沒有數據。而沒有數據就意味著完全沒有量。這些拿了歐盟政府、主機廠和風投公司大筆投資的創業公司,所說的產能,統統都是“未來時”。多數還都遠至2030年,而非以前常提到的2025年。這表明,它們的量產計劃不順利。

法國總統馬克龍在今年早些時候就吐槽稱,“我國電動汽車所使用的電池,100%都是在亞洲生產的,我對此感到不滿意。”

還有兩個猜想

歐洲在三元技術發展上,并不落后,技術基本能跟上主流節奏,而且還時有創新。為什么投資、技術和實驗室工作、主機廠需求,最后沒有化成本地供應商規模產能呢?

《汽車人》在此做了幾個猜想。

一種猜想,歐洲沒有搞定基礎產業鏈。譬如正極供應問題。和亞洲供應商建立起全球化的碳酸鋰供應不同,歐洲不但沒有投資正極供應,甚至沒有建立起像樣的正極原料供應。顯然,沒有原料供應,就沒有電池生產。

對這個問題,歐洲再次大開“空白支票”。聲稱2025年之后,氫氧化鋰生產線將大量就位。2026年,歐洲本土氫氧化鋰產能達到17.9萬噸。對應一度電消耗0.8公斤碳酸鋰當量,每輛車需要60度電的電池來算,這些氫氧化鋰產能足以供應372.9萬輛純電動車需求。

聽上去很不錯,但又是“未來時”。歐洲主機廠和輿論界一樣,對電池創業公司不斷向監管和大客戶的許愿,早就審美疲勞了。

而亞洲對手在歐洲建廠的時候,將把亞洲本土供應鏈延伸過來。這就意味著,在歐洲沒有原料供應沒關系,初期可能直接從亞洲進口正極材料,而將碳酸鋰生產留在亞洲。

第二種猜想,歐洲電池生產成本壓不下來,以至于主機廠們覺得采購中韓電池更劃算。本土供應商,誰干誰賠本,大干大賠本。而主機廠不能承諾采購這些報價高一截、質量又沒有得到驗證的電池。

也就是說,在歐洲監管看來,亞洲人在利用成本優勢,向歐洲傾銷電池。

組裝本地化并不能解決潛在的貿易爭端,除非寧德時代這樣的公司,能把整條供應鏈都端過來,放在歐洲本地。

歐洲封裝技術的落后,反而不是大事。目前歐洲只掌握了方殼量產技術。但中國人的技術迭代(譬如各種刀片),是在大規模生產和激烈的競爭中誕生的。只要上了規模,供應商們競爭烈度上去了,這些問題迎刃而解。

寧德時代建廠,向這些問題的全面解決邁進了一步,但也孕育著監管風險。

因為寧德時代、LG和SKI在歐洲本地建廠后,擁有了相對歐洲本土創業公司更大的成本優勢。后者也就更難發展起來。對歐投資解決了OEM需求之余,又給監管出了大難題,除非Northvolt等能像它們自己宣稱的那樣爭氣。

否則,寧德時代等電池供應商的全球產能部署,可能激化而非平復潛在的電池貿易爭端。