國際金價或將溫和上行

文/王志鵬 編輯/張美思

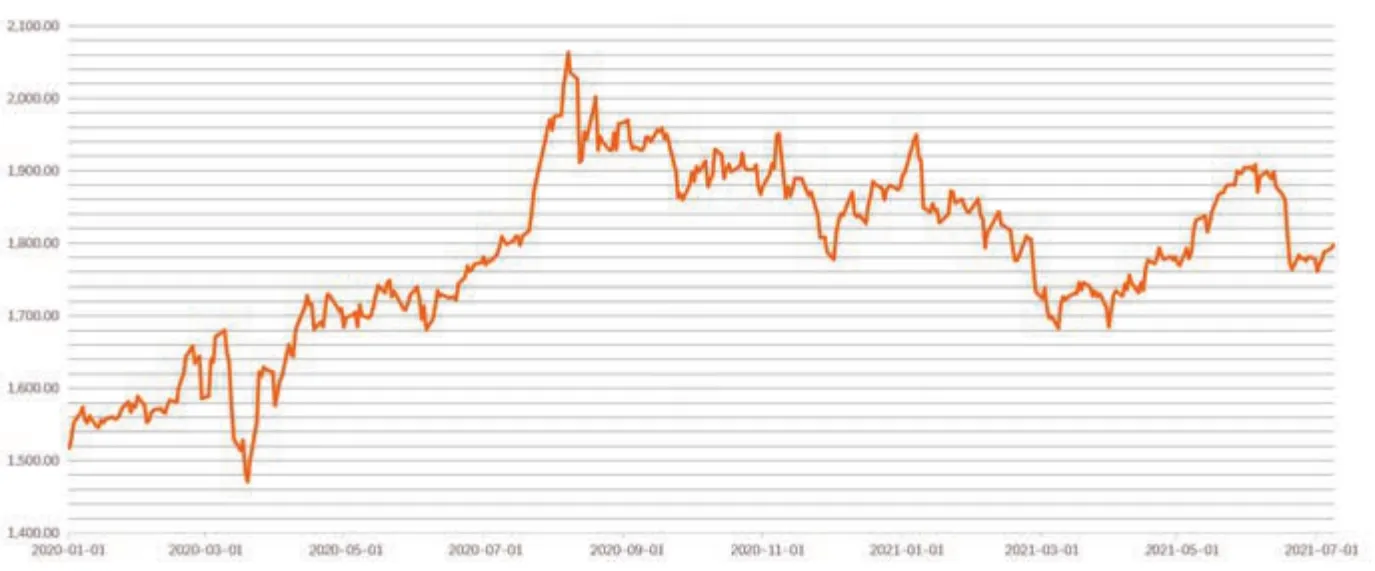

進入6月,國際黃金價格未能延續二季度以來的上漲態勢,出現快速下跌,至6月底才出現小幅反彈(見附圖)。那么,其未來走勢如何?對此,筆者認為,黃金價格走勢是多方面因素共同作用的結果。以下筆者將結合幾項影響因素,對金價當前及未來一段時間的走勢進行分析。

國際金價走勢(單位:美元/盎司)數據來源:Wind

美元、美債收益率、通脹形勢主導近期金價走勢

近幾個月以來,黃金價格走勢波動主要是受到美國經濟形勢及美聯儲貨幣政策主導下的美元指數、美國國債收益率水平和通貨膨脹三大因素的影響。其當前及未來的走勢值得關注。

美元指數將溫和反彈

從理論和歷史數據看,美元與黃金價格通常呈負相關關系。進入2021年,拜登提出了包括1.9萬億美元財政刺激計劃在內的“拜登新政”,加上疫情防控形勢趨穩,經濟復蘇勢頭迅猛,美元指數走高,促使金價下跌。但進入二季度,受美國疫苗接種速度下降、財政計劃推進受阻、結構性加稅政策等影響,“拜登新政”后勁不足;與此相對,歐洲疫苗接種提速,并采取了8000億元歐債發行計劃等措施,導致美歐經濟預期差出現反轉。在此背景下,美元指數進入二季度后出現快速下滑,對金價形成支撐。6月,在美聯儲將于15—16日召開議息會議的背景下,市場對美聯儲貨幣政策可能收緊的預期不斷升溫,引發了美元指數的快速反彈,黃金價格則加速下跌。

6月美聯儲議息會議的表態仍顯示其處于觀望狀態,美元在6月底出現短暫回落。但展望未來,美元仍具有上行的動力。其原因在于,美聯儲對美國經濟的預期仍偏樂觀,其在最新預測中大幅上調了對美國2021年實際國內生產總值(GDP)增速的預期。國際貨幣基金組織近期也將美國經濟增速相較于全球經濟增速的領先幅度進行了上調。美國經濟基本面的樂觀預期,將為美元指數提供一定的支撐。不過,預計下半年美元反彈的力度或有邊界。一方面,下半年歐美經濟均走向溫和復蘇的概率較大;另一方面,在經濟復蘇并不足夠穩健的情況下,美聯儲的“鷹”“鴿”取向存在一定的不確定性,會對美元指數走勢造成一定的限制。近一段時間以來,美國經濟的需求端恢復顯著好于供給端,供需失衡格局導致美國經濟增長與勞動市場數據出現背離。美國6月非農就業數據內含隱患,盡管就業人數好于預期,但失業率也高于預期和前值。這表明,其就業市場或許并沒有像數據看上去那樣樂觀。7月公布的美聯儲6月貨幣政策會議紀要顯示,多數官員認為,除非經濟復蘇取得進一步實質性進展,否則美聯儲不會進行重大的政策轉變,在收緊貨幣政策方面仍需要保持足夠的耐心。總體來看,美元的有限堅挺,可能會在一定程度上抑制國際金價的進一步上漲,但美聯儲政策的不確定性依然為金價的上漲提供了一定的可能性。

美債收益率或延續下行態勢

從數據上看,美債收益率走勢與黃金價格也具有一定的負相關關系。長端美債收益率主要反映經濟邊際改善速度,與制造業采購經理指數(PMI)等衡量經濟環比增速的指標相關性較高。而美國制造業PMI自3月底觸頂后持續回落,體現出美國經濟出現邊際放緩的趨勢。展望下半年,美聯儲預計將繼續保持當前的聯邦基金利率,即便其已宣布將超額準備金利率和隔夜逆回購利率由0%小幅提升至0.05%,但這主要是面向短期流動性的技術性調整,將緩和短端利率的下行壓力;而長端美債收益率的上行壓力不大。在此背景下,國際金價有望維持溫和上漲。

通脹或從高位回落

長久以來,黃金被看作是抗通脹資產。疫情以來,全球生產供給均受到不同程度的影響,產業鏈穩定性下降,全球產能收縮與美國貨幣超發引發了美國國內通脹持續走高,金融資產價格泡沫化明顯,也在一定程度上帶動了投資者對于黃金的投資興趣。6月,美國整體消費者物價指數(CPI)同比增長達到創紀錄的5.4%,高于預期值4.9%的水平,增速創下2008年8月以來新高;扣除食品和能源的核心CPI同比增長4.5%,增速則創下1991年11月以來的新高。當然,美國近期的通貨膨脹率走高在一定程度上是由2020年疫情影響下的CPI基數過低所導致的,美聯儲6月貨幣政策會議也就此形成了共識,并認為通脹未來幾個月會得到緩解。這可能意味著通脹水平或已觸頂。

但與此同時,也需要關注美國債務這一風險因素可能對通脹水平造成的影響。當前,美國債務規模已達到28萬億美元左右,遠超22萬億美元的債務上限。如果美國國會沒有在 8月1日之前提高或暫停對美國債務總額的限制,美國可能會出現有史以來第一次債務違約。盡管國會大概率會提高債務上限總額,但從后果來看,推動巨額債務延期的手段依然無法脫離美元超發。這將在一定程度上進一步推高通脹水平,屆時也可能會對金價造成一定的影響。

黃金需求及避險情緒將為金價提供一定支撐

除了美元、美債收益率、通脹形勢這三大主要影響因素外,黃金的供需形勢及市場風險情緒的變化也可能對金價造成階段性的影響。從當前及未來一段時間看,黃金需求及市場避險情緒形勢仍有望為金價提供一定的支撐。

首先,黃金作為一種大宗商品,總體上其供給相對穩定,金價變化的影響因素更多體現在需求端。近一段時間以來,黃金的需求量增加對金價形成支撐。一是個人領域的消費需求有所回暖。中國和印度作為黃金的兩大消費國,其黃金消費量從2020年6月開始觸底反彈,當前已基本回升至疫情之前的水平。二是許多國家央行開始增加黃金儲備。3月以來,全球央行官方購買黃金量有所增長,5月全球央行官方黃金儲備凈增加56.7噸,比年初至今的月平均值高出43%。展望接下來的一段時間,個人消費需求方面,印度的疫情形勢可能會對本國黃金消費造成一定影響;中國經濟持續復蘇、下半年黃金消費旺季的到來則會對金價形成提振。央行黃金儲備方面,當前,各國試圖通過增加黃金儲備來抵御通脹和一系列金融風險的意圖較為明顯。世界黃金協會的調查顯示,全球約有五分之一的央行計劃在未來一年增加黃金儲備,花旗銀行預計未來兩年內各國央行黃金購買量將達到1000噸左右。綜合來看,黃金需求雖面臨一定的風險,但整體仍有可能獲得一定的支撐。

其次,市場避險情緒居高不下,繼續對金價形成利好。在全球政治經濟不穩定性加劇和新冠肺炎疫情在全球出現反復的雙重影響下,投資者的避險需求居高不下,大量資產流入或準備流入黃金市場,提振了金價走勢。展望接下來的一段時間,以下幾方面態勢將使得市場的避險因素難以消散,對金價形成支撐。其一,主要國家之間的政治經濟博弈持續。拜登上臺后,中美兩國作為全球前兩大經濟體,盡管貿易摩擦表面上有所降溫,但信息安全、意識形態等領域的沖突愈演愈烈。全球主要經濟體之間難以達成有效共識,貿易往來受限,經濟復蘇趨勢不明朗。其二,地緣政治局勢不穩固。以色列和巴勒斯坦在加沙地帶爆發嚴重沖突,地區不穩定因素升級;美軍撤出阿富汗,塔利班卷土重來,中亞國家正滑向內戰的深淵;伊朗選舉強硬派正式登臺,美伊再次爆發沖突的可能性加大。其三,新冠肺炎疫情或將在全球再次蔓延。世衛組織的數據顯示,截至歐洲中部夏令時間7月9日10時36分,全球新冠肺炎確診病例超過1.85億例,累計死亡病例超400萬例。尤其是傳染性更強的新冠病毒變種的出現,使全球新冠肺炎疫情形勢再次惡化,社會生產經營持續受阻,進一步增加了經濟復蘇前景的不確定性。

綜上所述,美國經濟復蘇尚在路上,結構性問題日益突出,美聯儲對美國經濟復蘇依舊保持信心,但也希望對一些問題保有相對充裕的應對余地。在此背景下,長端美債收益率上行的壓力不大,美元指數和通脹水平持續上行的空間受限。與此同時,下半年黃金需求雖面臨一定風險,但整體仍有機會獲得提振;國際政治經濟局勢仍不穩定,新冠肺炎疫情持續蔓延等因素導致市場避險因素短期難以消散。綜合多方面情況看,黃金價格短期內或將延續溫和上行態勢,但突破新高的可能性不大。