國壽投資十年回眸

徐高林 黃巧珍 郝佳敏

中國人壽(601628.SH;02628.HK)作為保險業龍頭,2020年保費收入6122.65億元,2021年一季度末投資資產總額42821.89億元。均是業內領先。

但拉長歷史鏡頭來看,國壽無論在中國保險業中的占比,還是超過第二名的優勢,都在縮小。國壽靠吃老本過日子的窗口期即將關閉。

本文從投資角度回眸國壽過去十年的軌跡,以求發現和思考一些問題。

十年投資比武

通過對比在A股上市超過十年的四家險企來揭示國壽的總體特點。

先看投資資產增速與固收占比。

國壽的投資資產總額統計口徑在十年內發生了一次重大變化,需要對原始年報數據進行調整。具體而言,在投資資產是否包括“長期股權投資”的問題上,國壽年報從2018年開始出現了一個轉折:2017年報披露的投資資產只有25932.53億元,不包括1614.72億元的長期股權投資;2018年報就開始納入長期股權投資(即聯營/合營企業投資),并把2017年的投資資產調整為27547.25億元。為了體現連續性、可比性,本文從2011年-2016年報的資產負債表中把長期股權投資找出來加到對應年份的投資資產中。

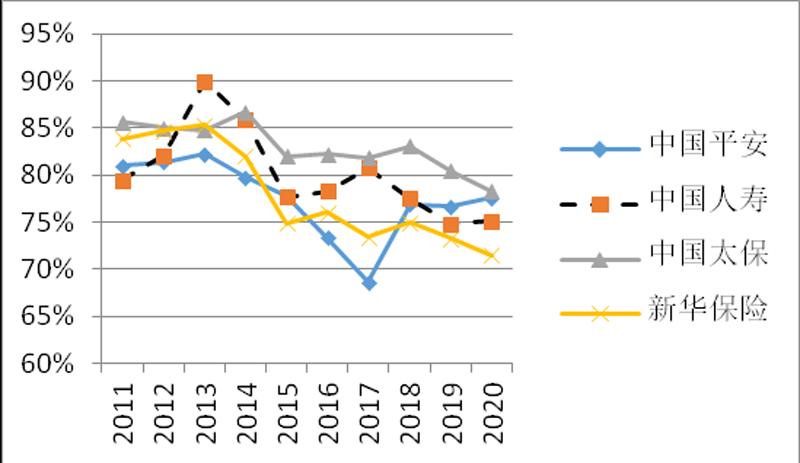

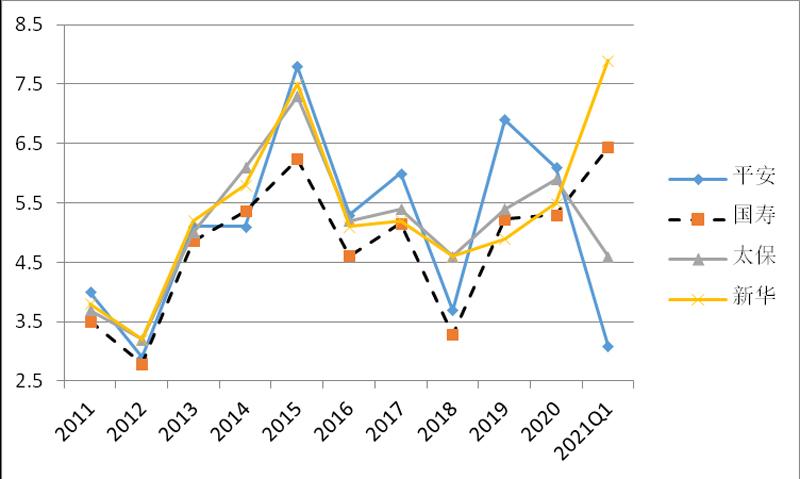

圖1:四大險企固收類投資占比趨勢圖

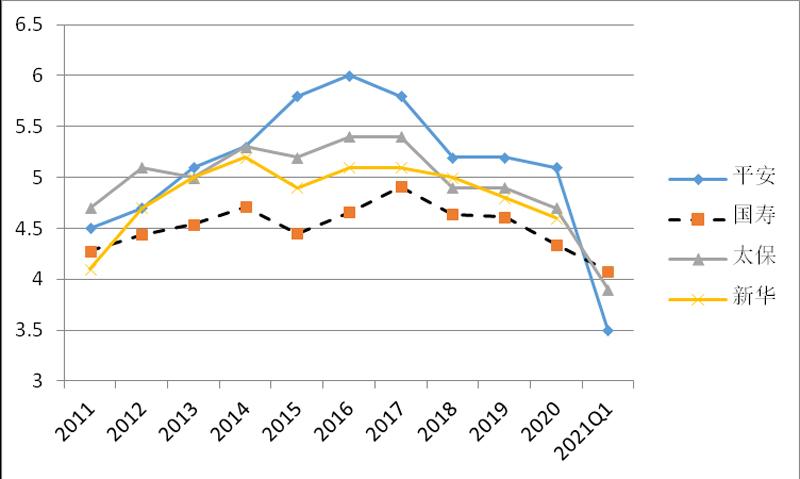

圖2:四家險企凈投資收益率

數據來源:各公司財務報告

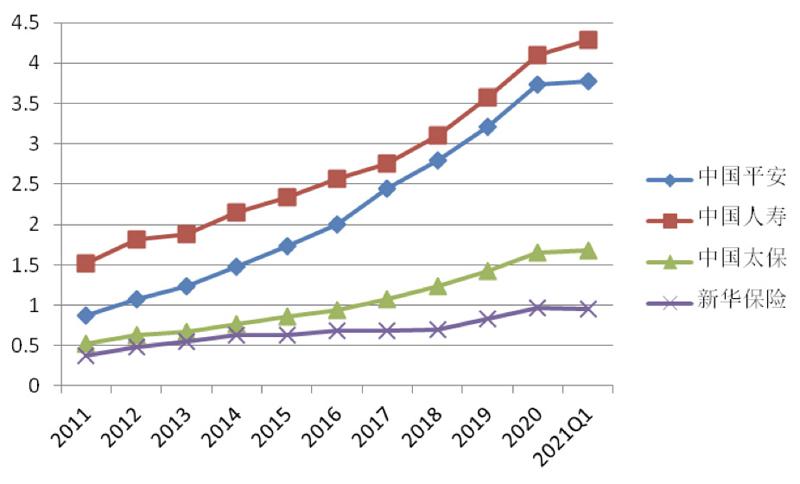

可以看出,國壽過去十年間的投資資產增長可以細分出兩個階段:2011年-2017年的增速低于平安、超過平安的優勢明顯縮小,2018年至今增速與平安大致持平(2021年一季度超過平安)。與太保和新華相比,甚至優勢是在不斷擴大。

險資投資的具體工具種類繁多,而固收類投資占比是區分各公司投資偏好最簡明的指標。像多數國家的險資一樣,中國險資主要配置固收類資產。但從2017年前后開始,監管開始倡導、甚至督促險資加大股權投資。四大險企固收投資的主要特點有:固收占比總體呈下降趨勢,拐點就是2015年、分水嶺是80%,之前占比都在80%以上,之后除了太保外,其他都降到80%以下。四家當然也有步調區別:2011年-2017年,平安基本是固收占比最低的,尤其2017年占比跌破70%(當然這可能是因為市值會計下股票大漲擠壓固收占比);國壽曾因2013年大幅增持而使固收占比達到90%的高位,其后在2014年-2015年的股市過山車后固收占比驟降至平安的水平,之后又緩慢震蕩下降;太保是最依戀固收的,在四家中占比經常最高,直到2019年才降至80%;新華的特點是固收占比下降緩慢而持續,到2019年已經是固收占比最低的,2020年末與其他公司的差距進一步拉大、直奔70%的新低點。

險資投向經常眼花繚亂,而投資收益率則是相對簡明的指標。險資主投固收類資產,險資組合收益的壓艙石應該是穩定的孳息收入,也稱為凈投資收益。

凈投資收益包括銀行存款利息收入、債券利息收入、股息收入和投資性房地產租金等。國壽長期以來固收類資產占比較高,但其凈投資收益率在四家中不僅不領先、而且經常墊底,說明國壽大比例投資固收資產好像并不是因為有什么獨特的投資機會,而是比較無奈地承受低利率?作為財大氣粗的“大哥”沒能搶占多少高收益率的投資機會,難道是因為國壽投資特別保守?

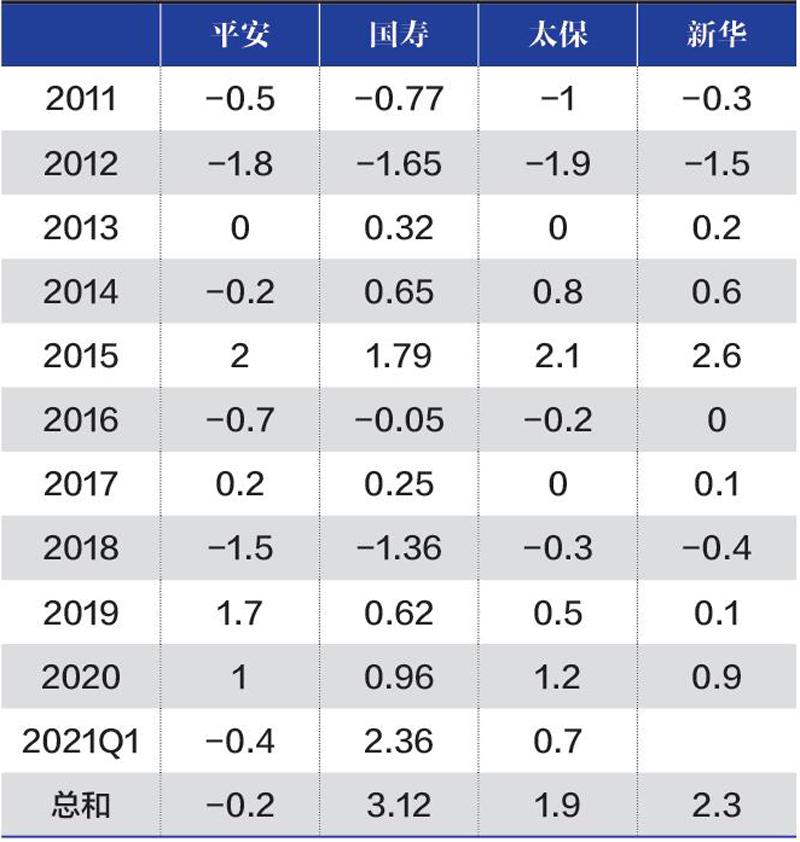

表1:四家險企的總/凈收益率之差(百分點)

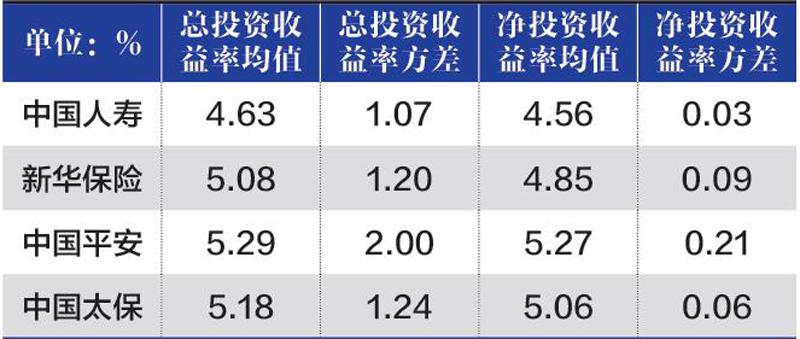

表2:四家險企投資收益率方差對比(2011-2020年)

數據來源:根據各公司財務報告整理

表3:中國人壽歷年重倉股占比

數據來源:wind 數據庫

圖3:四家險企的總投資收益率

數據來源:各公司財務報告

總投資收益是在凈投資收益的基礎上加上投資資產買賣價差、公允價值變動損益和資產減值損失,即加入了市場價格波動的影響,更能反映險企的擇時、擇股和擇券水平,尤其是擇時水平。可以看出,四家險企的總投資收益率波動性都明顯高于凈收益,而且上升、下降的年份與股市漲跌高度一致,可見,雖然股票及股票型基金在險資中占比僅15%左右,但它是險資收成的決定性因素。而且,再次遺憾地發現,國壽的總投資收益率大多數年份也在墊底位置。

國壽總/凈收益率都墊底,來進一步比較總/凈收益率之差。表1顯示,四家險企的總/凈收益率之差波動基本是同步的,但求和的結果還是有一些差異:三個公司正收益、一個負收益,且國壽正收益最高。

這個求和結果是否因為個別年份的異常值而扭曲?每家公司去掉各自的最大/小值后,求和結果依然是國壽正收益最大、平安墊底,但太保和新華的位置互換。從去掉最大/小值后九個比較正常年份的數據來看,平安只有四個年份非負、其他三家公司都是六個年份非負。而且很有意思的是,固收占比更高的國壽和太保整體表現優于新華和平安。至此,可以基本得出結論,固收占比偏高的國壽在凈收益率上大敗,但股權投資和積極投資的成績優于其他三家,可惜,只是縮小了與“兄弟們”的差距,至今總收益率仍然多數年份墊底。

最后,再看經典的“均值-方差”法對四家公司的計算結果。從2011年-2020年的投資收益率來看,雖然國壽十年間總/凈投資收益率的均值分別為4.63%和4.56%,落后于其他公司;但國壽相應的方差分別為1.07%和0.03%,均為四家險企最小。因此,雖然國壽過去十年都收益率較低,但是穩定性強一點。

必須聲明,雖然從多個角度比較四家公司的參考價值是毋容置疑的,但嚴格來說,它們又不完全可比,因為各家公司的險種構成及不同險種占比并不相同。所以,本文的比較結果最好只是用來揭示各家的特點,不要據此評價各家投資水平的高低。

中國人壽投資分析

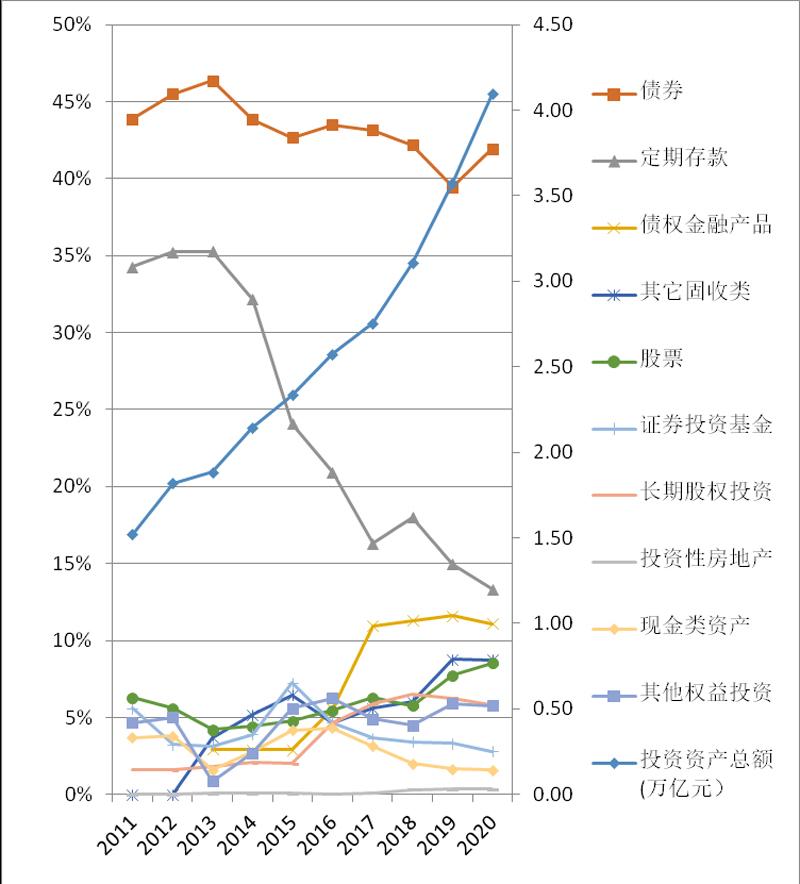

具體分析國壽的投資情況。首先來看大類資產配置。

根據國壽年報披露數據時的分類,我們把其大類資產分為現金類資產、債券、定期存款、債權金融產品、股票、基金、長期股權投資、投資性房地產、其他固收類和其他權益投資共十大類資產。

其中,債券獨占鰲頭,2011年-2017年占比在45%左右波動,雖然2018年-2019年占比持續下跌到40%以下,但2020年已經止跌回升;位居老二的定期存款持續、陡峭下跌,從2013年的35%以上一路暴跌至2020年的15%以下;現在位居第三的是債權金融產品,但2017年才突然爆發、鶴立雞群,占比突破10%,近三年又回歸徘徊;從第四位開始的七類資產占比都在10%以下,其中主要是權益類資產。

進一步來看固收類投資分析。

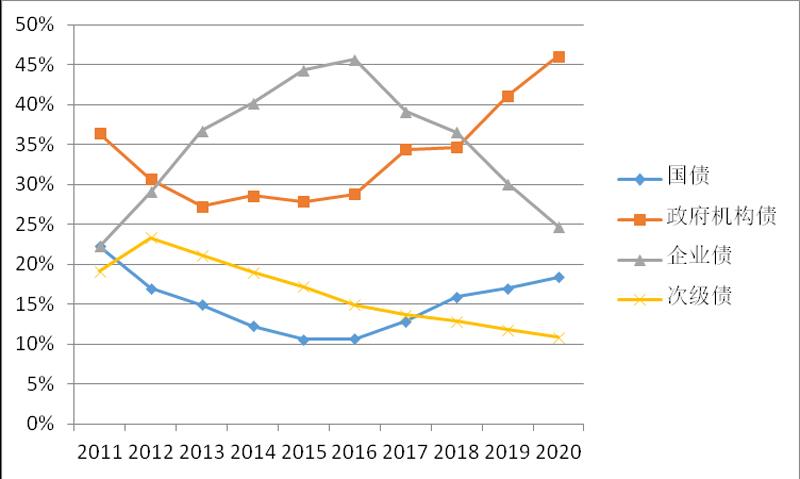

債券作為險資的典型主力投資工具,在國壽的組合中至今仍占據40%以上的江山。在國壽年報單列的4類債券中,占比較高的企業債和政府機構債出現了兩次交叉:企業債2012年超過機構債后連續上升直到2016年占比超過45%,其后又掉頭向下至今,說明在企業債違約潮的背景下,國壽作為債券專業投資機構,沒有去博取高收益率機會,而是決定“走為上策”。同時,企業債下降的空間基本被機構債填補,說明收益率低一點但也安全一點的機構債被國壽認同。另外兩個占比較低的債券是國債和次級債,雖然在2012年-2016年間占比同時下降讓位給企業債,但2016年之后國債占比開始止跌回升。在2015年大幅降息之后,國壽仍然對國債不離不棄,說明已經承認低利率將是常態,而且決定保留一定比例的國債作為“底倉”,2015年-2016年的低點時國債在所有債券中占比10%,就相當于在整個投資資產中占比5%左右。

圖4:四家險企投資資產總額

數據來源:根據各公司年報整理(除非另有說明,下同),其中平安為“保險資金投資組合”數據。單位:萬億元

圖5:中國人壽的大類資產配置

數據來源:國壽年報

圖6:國壽債券配置中各類債券的占比

數據來源:國壽年報

國壽的債權型金融產品包括債權投資計劃、信托計劃、項目資產支持計劃、信貸資產支持證券等,投向主要為交通運輸、金融、公共事業、能源等領域,融資主體以大型央企、國企為主。從其在組合中的作用來看,大致相當于私募債券、是對普通企業債的替代工具。所以,在2017年企業債占比大幅下降之后,債權型產品投資異軍突起。可惜,2018年就推出了資管新規,剛兌型產品受到打壓,其占比也就徘徊不前。

國壽2011年-2012年的年報中還沒有單獨披露“其它固收類投資”的占比,本文根據當年的“保戶質押貸款+存出資本保證金”進行估計的結果是2.5%左右。當然,這個科目的具體項目是存在變化的,它可能還包含同業存單和券商資管計劃等。其占比在2013年-2015年出現過一波快速上升而2016年又大幅下降,2017年-2018年緩慢上升之后,2019年出現飆升、2020年持平。這個趨勢與股市行情比較相似,可能與券商配資資管計劃有關,2019年之后也可能與資管新規下的金融創新有關。

再看權益類投資分析。

國壽的權益投資類別都是占比10%以下的“小項”。首先要看的當然是股票,因為其占比不低而且波動性最大。其占比在2013年創下接近4%的低點之后一路上揚翻倍到目前的超過8%。接下來要關注的是早在1999年就放開了的基金投資,2011年時其占比緊跟股票,其后與股票同步下跌,但2015年末卻異軍突起,在股票占比不到5%的情況下,其占比超過7%;沒想到接下來的5年就持續下跌,而今淪落到3%以下可有可無的地步。尤其是國壽旗下也成立了基金管理公司,這確實讓人大跌眼鏡,也值得基金業深思。第三是2016年爆發、近年占比在6%左右波動的長期股權投資,雖然在2018年才正式被納入“投資資產”統計,但與它相伴的是曾經火爆的“險資舉牌”概念,而且,它在很大程度上事關一家保險公司的投資成敗。最后要專門提一句的是投資性房地產。這個無論在年報的“管理層討論與分析”中還是資產負債表中都獨占一席的資產,其實在險資組合中就是很多人都想忽略的倒數第一:占比不到0.5%。雖然不少險企曾經熱衷炒房,但在諸多政策打壓之下當前收益率確實不理想:2020年底國壽投資性房地產金額142.17億元,但2020年的租金不僅1分錢沒有還倒貼0.5億元,雖然有新冠疫情的因素,但其他年份能好到哪里去?

表4:國壽長期股權投資統計表

數據來源:公司年報。單位:億元

表5:中國人壽近年舉牌情況

國壽的股權投資著眼三個問題:滿足預期收益、容納新增資金和產業協同,即在投資過程中要盡可能獲取高收益,對于每年新增可投和再投資金進行合理布局,要考慮產業協同,促進承保業務更好發展。另外,市值波動比較大的權益型投資還會受到即將實行的會計準則IFRS9的影響。以當前唯一采用了IFRS9進行資產分類的中國平安來看,新會計準則對資產價格穩定性的要求提高,因為當前準則下把可供出售金融資產做為投資會計收益“蓄水池”的機會消失。國壽已經在為執行新會計準則IFRS9進行演練和儲備:權益投資更青睞高分紅低波動的藍籌股以及以權益法計量的長期股權投資。

2017年以來,國壽在二級市場多次舉牌,重倉了包括工行、農行、中行、郵儲銀行、太保、中廣核電力等多個藍籌股,主要目的是獲得長期穩定的分紅。以銀行股為例,截至2020年末,國壽位列工行、農行、中行和郵儲銀行的前十大股東,都獲得了不錯的股息收益率。比如工行多年以來穩居A股分紅之首,2020年每股派息0.27元,股息率高達6.02%。

國壽近年來不斷增加長期股權投資。主要投資企業除了國壽財險之外,其他主要是非保險企業。最“鐘情”的是廣發銀行:十年來連續增資,從135.88億元增加到799.74億元,其余公司多的也就100-200億元,2020年底合計1775.35億元。以國壽超過4萬億元的體量來看,未來還有比較大的提升空間。

綜上,國壽過去十來年的投資有這樣幾個特點:在收益率上總體收益率偏低,主要原因是固收類資產投資策略保守造成凈收益率偏低;權益類資產投資比例在同業中不高但業績還算不錯,對總收益率的貢獻在同業中領先。從投資組合的構成來看,除了債券整體的占比相對穩定外,很多類別資產的占比都大幅波動,部分原因當然是這些年金融環境和監管政策的不斷變化,但也說明國壽的資產配置策略還沒有達到成熟階段、仍然在大幅搖擺中摸索。國壽未來的投資策略面臨挑戰,如果它拒絕市場份額被蠶食,就要去與平安、泰康等快速發展的“兄弟們”競爭投資業績,首先就需要提高固收類資產的凈收益率,而不能像過去一樣躲到利率債下乘涼,在低利率和違約潮的雙重沖擊下,這個任務相當艱巨;權益類投資方面,提高比例容易,但加高總收益率絕非易事。過去十年,偏股權的平安、新華與偏債權的國壽、太保的不同歷程,已經展現了難度;國壽自己2010年-2013年的痛苦經歷應該還記憶猶新。