基于因子分析法下Q公司財務(wù)績效的評價研究

朱維楨

1 研究意義

本文以Q公司為例,以因子分析法為工具,分析Q公司財務(wù)績效的實施效果,并針對存在的問題提出優(yōu)化建議,以幫助企業(yè)更好地發(fā)展。主要研究意義有以下幾方面:

(1)有利于穩(wěn)步幫助企業(yè)提升財務(wù)管理水平,使財務(wù)活動更加規(guī)范。

(2)合理分配優(yōu)質(zhì)企業(yè)資源,創(chuàng)造更大的價值,避免不必要的企業(yè)浪費。

(3)為Q公司及其他同行業(yè)企業(yè)提供參考和指導(dǎo)。

2 基于因子分析法下淺析Q公司財務(wù)績效存在問題

2.1 Q公司財務(wù)績效橫向?qū)Ρ?/h3>

為了更加客觀全面的對Q公司財務(wù)績效進行評價,接下來使用因子分析法先對Q公司財務(wù)績效進行橫向分析,再對Q公司自身近五年財務(wù)績效進行縱向分析。最后將這橫向分析與縱向分析進行對比,發(fā)現(xiàn)影響Q公司財務(wù)績效主要因素,進一步發(fā)現(xiàn)Q公司財務(wù)績效的不足之處,并且針對這些不足之處提供相應(yīng)的建議。

2.1.1 指標(biāo)與樣本選取

本文選取與Q公司同為同行業(yè)的六家上市公司與Q公司進行橫向比對,分別為SX公司、LZ公司、WL公司、KZ公司、XJ公司、GZMT公司。

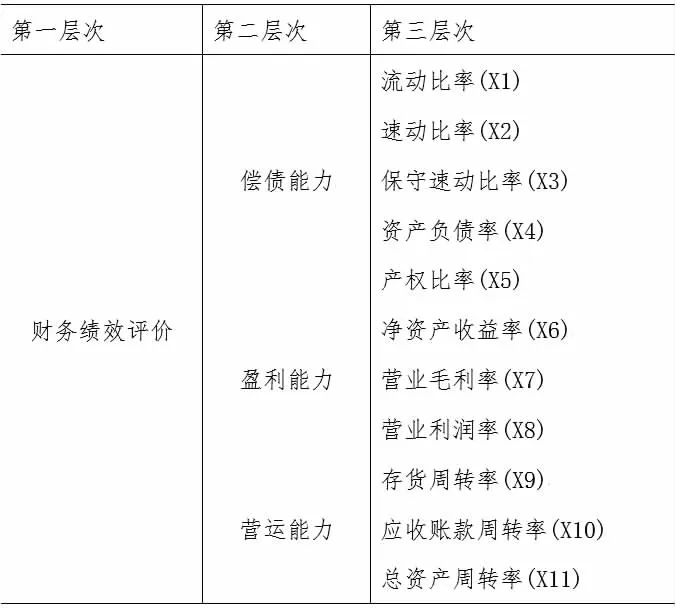

指標(biāo)的選取方面,根據(jù)指標(biāo)選取全面性原則、重要性原則、層次性原則與實用性原則的行業(yè)特征,本文選取了流動比率、速動比率、保守速動比率、資產(chǎn)負債率、產(chǎn)權(quán)比率、凈資產(chǎn)收益率、營業(yè)毛利率、營業(yè)利潤率、存貨周轉(zhuǎn)率、應(yīng)收賬款周轉(zhuǎn)率、總資產(chǎn)周轉(zhuǎn)率總共11個財務(wù)指標(biāo),從償債能力、營運能力和盈利能力三方面進行分析。

表1 指標(biāo)

2.1.2 行業(yè)公司對比過程

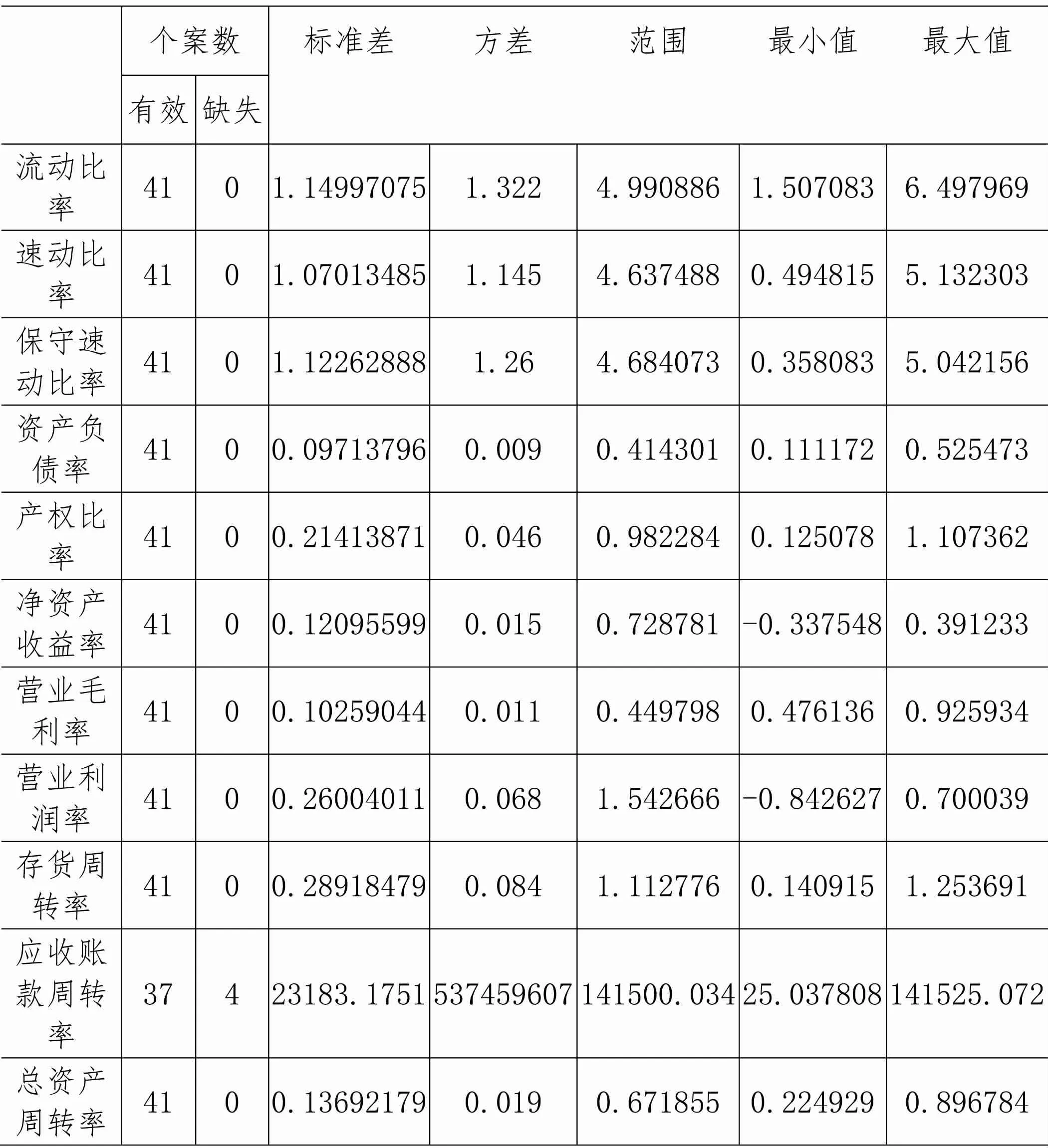

第一步,數(shù)據(jù)描述性統(tǒng)計

表2 變量描述統(tǒng)計

由數(shù)據(jù)描述統(tǒng)計結(jié)果可知,流動比率、速動比率、保守速動比率、應(yīng)收賬款周轉(zhuǎn)率的標(biāo)準(zhǔn)差均大于1。表明各企業(yè)流動比率、速動比率、保守速動比率、應(yīng)收賬款周轉(zhuǎn)率差異較大。

資產(chǎn)負債率、產(chǎn)權(quán)比率、凈資產(chǎn)收益率、營業(yè)毛利率、營業(yè)利潤率、存貨周轉(zhuǎn)率、總資產(chǎn)周轉(zhuǎn)率的標(biāo)準(zhǔn)差均小于1,表明各企業(yè)資產(chǎn)負債率、產(chǎn)權(quán)比率、凈資產(chǎn)收益率、營業(yè)毛利率、營業(yè)利潤率、存貨周轉(zhuǎn)率、總資產(chǎn)周轉(zhuǎn)率差異較小。

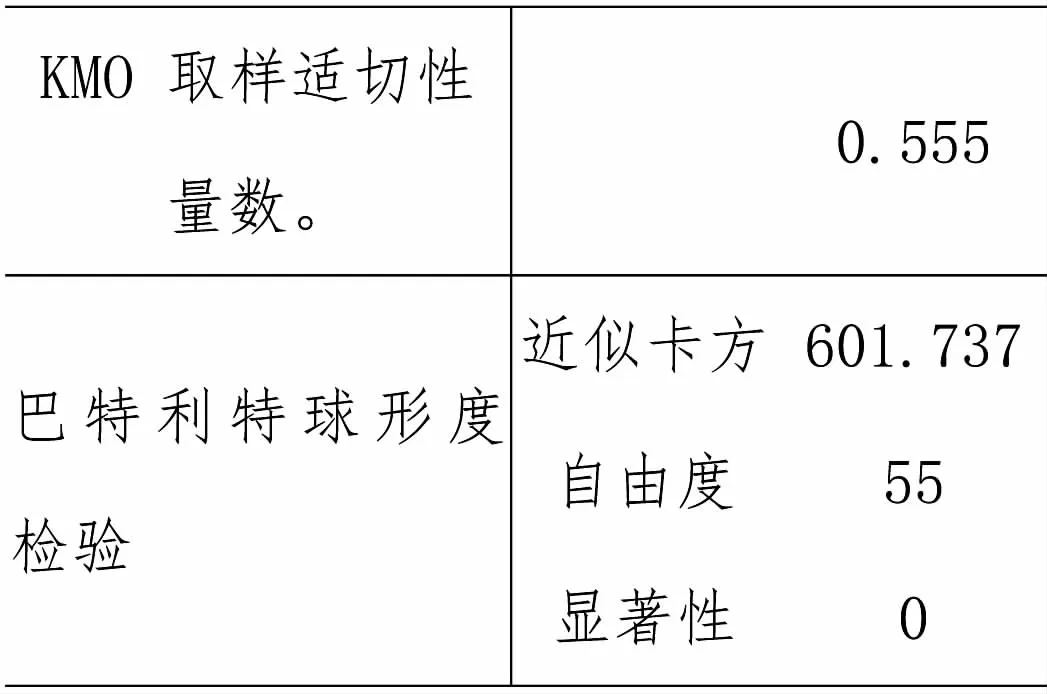

第二步,KMO和巴特利特檢驗

表 3 KMO 和 Bartlett 的檢驗

KMO和Bartlett的球形度測試結(jié)果如表3所示,KMO值為0.555,大于0.5,適合進行因子分析;Bartlett球度檢驗的顯著性概率為0,通過了測試,表明所選的財務(wù)指標(biāo)適合因子分析。

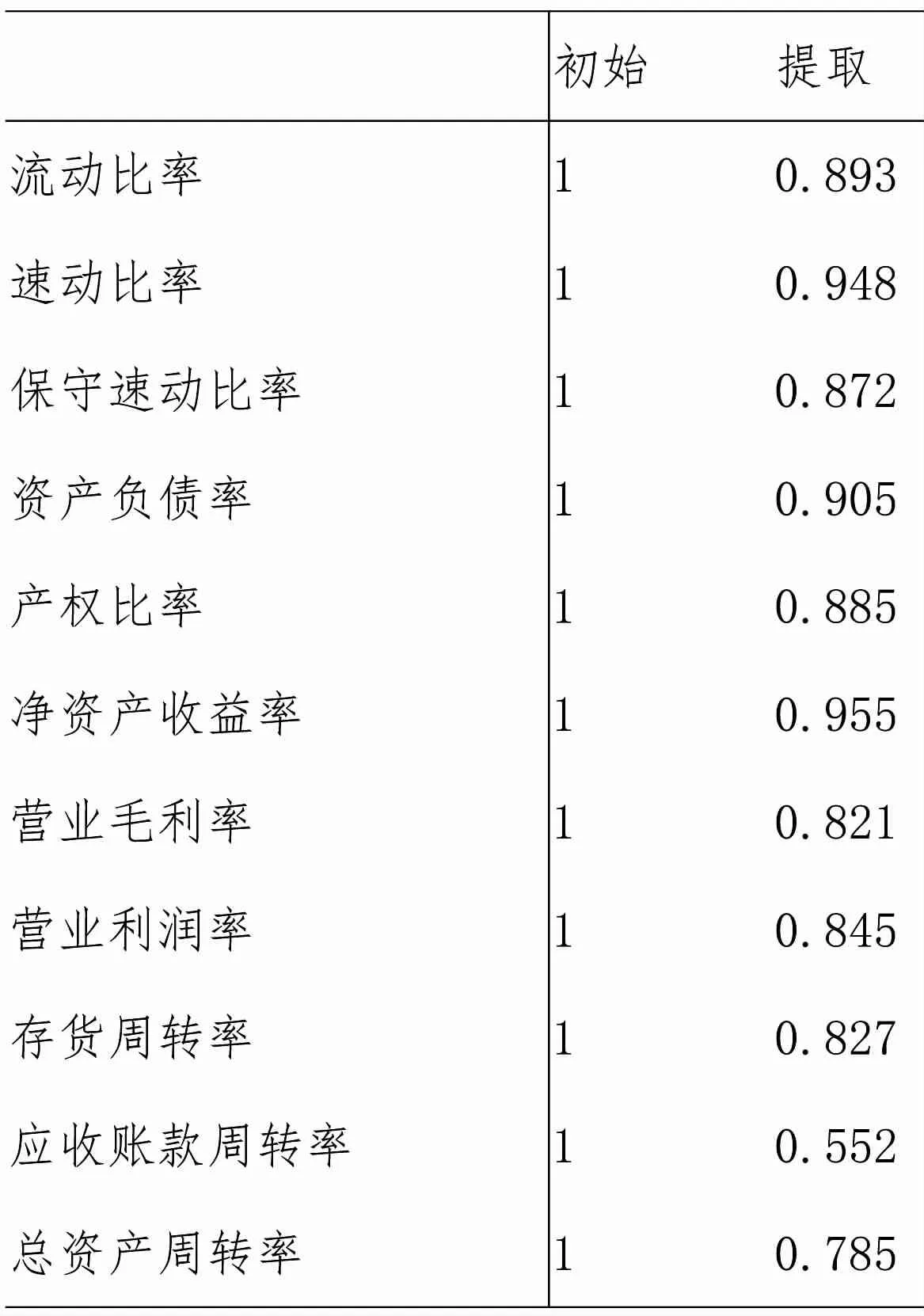

第三步,公共因子提取

表4 公因子方差

根據(jù)公因子方差表來看,各變量的提取度較好,能夠較好的反映原始變量的信息。

第四步,總方差解釋

用特征根大于1的方法提取主因子,由公共因子的特征根及方差貢獻率結(jié)果可知,提取的主因子有3個,第一個主因子的特征根為4.642,方差貢獻率為42.201%;第二個主因子的特征根為2.678,方差貢獻率為24.349%;第三個主因子的特征根為1.967,方差貢獻率為17.883。三個主因子的累計方差貢獻率為84.433%,超過80%,因子分析效果理想,三個主因子可以代表原始數(shù)據(jù)進行因子分析。

表5 總方差解釋

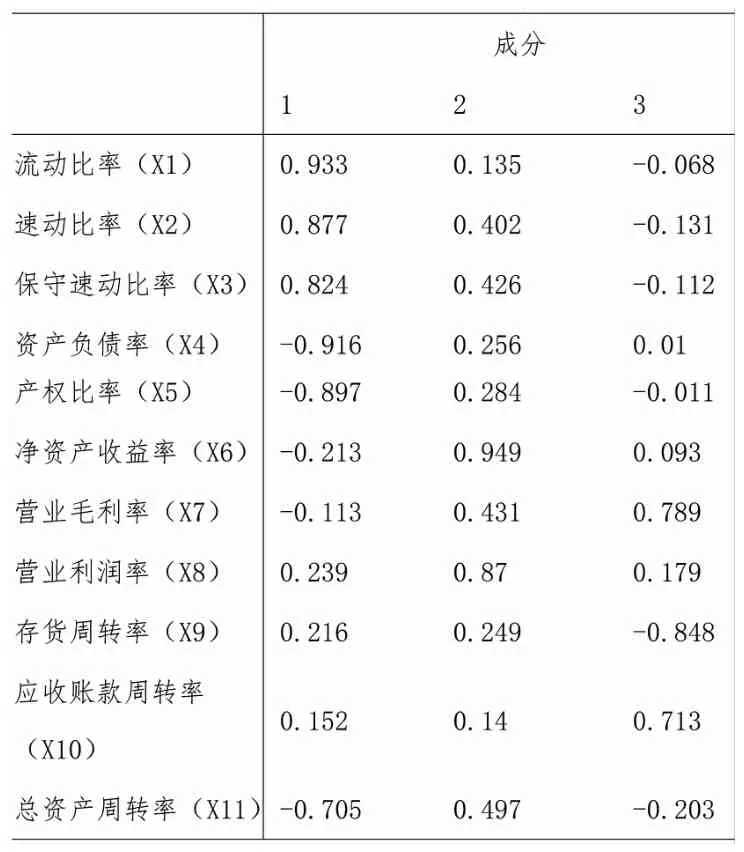

第五步,旋轉(zhuǎn)成分矩陣

采用最大方差法就行旋轉(zhuǎn),由旋轉(zhuǎn)成分矩陣表6可知,主因子 1主要承載了流動比率(X1)、速動比率(X2)、保守速動比率(X3)、資產(chǎn)負債率(X4)、產(chǎn)權(quán)比率(X5)五個指標(biāo)的內(nèi)容,可以將其命名為償債能力因子;主因子2主要承載了凈資產(chǎn)收益率(X6)、營業(yè)利潤率(X8)、總資產(chǎn)周轉(zhuǎn)率(X11)三個指標(biāo)的內(nèi)容,可以將這四個指標(biāo)命名為盈利能力因子;主因子3主要承載了營業(yè)毛利率(X7)、存貨周轉(zhuǎn)率(X9)、應(yīng)收賬款周轉(zhuǎn)率(X10)三個指標(biāo),可以將這三個指標(biāo)命名為營運能力因子。即三個主因子包含了11個指標(biāo)。

表6 旋轉(zhuǎn)后的成分矩陣

第六步,綜合得分計算

根據(jù)因子得分系數(shù)矩陣可以得到各個成分得分公式。

表7 成分得分系數(shù)矩陣

由表7可得F1、F2、F3與F的得分公式:

進一步由綜合得分公式,可得理念綜合得分:

由上述公式可以計算出各企業(yè)歷年成分得分及綜合得分、排名,計算結(jié)果如下:

表8 Q公司與同行業(yè)2015-2019橫向?qū)Ρ葰v年得分及排名

由表8可知,2015-2019年間,Q公司的財務(wù)績效在所選的整個樣本公司之間的排名中等偏下,在2015、2016、2017和2019年綜合排名第三。綜合能力中等偏下。

F1償債能力因子的得分排名2015-2019年間分別為第二、第五、第三、第七、第一,表明Q公司的償債能力在行業(yè)內(nèi)屬于中等的企業(yè),償債能力較強。

F2盈利能力因子的得分排名2015-2019年間分別為第五、第五、第四、第六和第五,盈利能力在行業(yè)內(nèi)屬于排名靠后,盈利能力中等。

F3營運能力因子的得分排名2015-2019年間分別為第四、第一、第七、第四和第二,很明顯,其營運能力五年時間完全沒有得到改善,說明其營運能力中等。

綜上所述,2015-2019年間,Q公司的償債能力較強,盈利能力中等,營運能力中等。

2.2 Q公司2015-2019財務(wù)績效縱向比對

表9 Q公司2015-2019縱向比對歷年得分及排名

由表9可以看出,Q公司2015的財務(wù)績效排名第一,說明2015年對于Q公司而言是財務(wù)狀況最好的一年,根據(jù)其F1償債能力因子排名變化情況發(fā)現(xiàn),2015-2019排名逐漸靠后。通過F2盈利能力因子得分排名來看,自2015-2019年,排名呈現(xiàn)先上升后下降,2017是五年中最好的一年,其盈利能力中等。從F3營運能力因子得分排名來看,2015-2016情況較好,但是2017-2019又開始下滑,說明其營運能力不穩(wěn)定,正在逐漸的變?nèi)酢>C合來看,Q公司2015-2019年償債能力、營運能力和盈利能力中等。

3 Q公司財務(wù)管理的優(yōu)化

企業(yè)的財務(wù)管理優(yōu)化可以分為融資策略優(yōu)化,融資策略優(yōu)化、投資戰(zhàn)略優(yōu)化和營運資金管理優(yōu)化。融資策略優(yōu)化方面,企業(yè)應(yīng)該盡可能的拓展融資渠道,優(yōu)化資本結(jié)構(gòu),并且盡可能多的吸收更多的政府補貼。投資戰(zhàn)略優(yōu)化方面,企業(yè)應(yīng)該盡可能提高項目投資收益分析能力和多元投資促進投資策略的多元化并實施穩(wěn)健的投資策略。營運資金管理優(yōu)化方面,企業(yè)應(yīng)該適當(dāng)減少營運資本,提高營運資本利用率,并且提高存貨周轉(zhuǎn)效率。