出海三十年,中概股歸港

南方周末記者 徐庭芳

ICphoto?圖

2020年5月,香港交易所,門前有一頭蓄勢待發(fā)的臥牛與一頭昂揚向上的立牛。

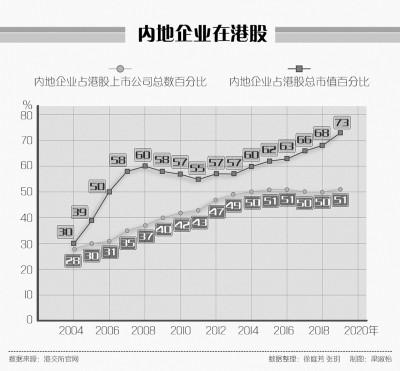

內地企業(yè)在港股。制圖? 梁淑怡 數(shù)據(jù)來源?港交所官網(wǎng);數(shù)據(jù)整理:徐庭芳、張玥

★中國“獨角獸”們紛紛選擇在港股二次上市,一方面是因為美股改變了游戲規(guī)則,另一方面,像2010年中概股回潮時一樣,港股再次對它們敞開了懷抱。

截至今年6月,香港的上市公司共有2487家,來自內地的企業(yè)有1265家,市值占港股總市值整體的77.8%,成交額則是整體的81.3%。

中概股回歸有三種方式,絕大多數(shù)公司會選擇保留美股,同時在香港二次上市。港股市場自身的支撐能力存在考驗。

2020年7月20日,支付寶母公司螞蟻集團宣布,將啟動在A股科創(chuàng)板和香港主板同步上市的計劃。2019年11月,其兄弟企業(yè)阿里巴巴就已在香港聯(lián)交所掛牌上市,成為首個在香港和美國上市的中國互聯(lián)網(wǎng)企業(yè)。

上個月,京東、網(wǎng)易均已完成赴港上市進程。更多企業(yè)在路上——B站、百度、攜程、58同城、易車、搜狐暢游、聚美優(yōu)品、新浪等互聯(lián)網(wǎng)企業(yè)均傳出私有化或二次上市的訊息。

這些企業(yè)都有一個相同的名字:中概股(即在海外上市的中國股票);它們的目的地也大多相同:香港。

30年前,中國企業(yè)用兩條腿走路,一邊走進了香港,一邊走向了美國。隨著全球化加速、互聯(lián)網(wǎng)興起,國內上市公司在香港和美國資本市場的身影日益龐大。截至2020年6月,在港上市的內地企業(yè)共有1265家,在美股的中概股有248家,二者相加,相當于A股上市公司總量的四成。

入港三十年

17年前,郭嘉遇到了他的第一個港股項目,一只國企紅籌股,郭嘉當時就職于一家香港投行。當時絕大多數(shù)在香港上市的內地公司仍被稱作紅籌股。所謂紅籌股是指在境外注冊、境外上市的企業(yè),但公司仍由中國境內股東實際控制。

“紅籌的‘紅字象征紅色中國,(說明)這些紅籌股絕大部分都是國有控股。”郭嘉向南方周末記者解釋。

紅籌股最早還要追溯到改革開放時期。1980年代末,A股市場的建設尚未成熟,擁有一定經驗、聯(lián)通國際市場的香港股市成為國企邁入國際資本市場的突破口。

當時,內地市場的公司法和證券法尚不完備,注冊在內地的公司無法在海外上市,所以中資企業(yè)紛紛在香港注冊成立公司,繼而在港上市。于是,那時招商局、中信集團、中旅集團、中國銀行等少數(shù)央企紛紛在香港設立分支機構。直到1990年,中信集團借殼香港泰富“曲線”上市,并更名為“中信泰富”,成為香港歷史上第一只紅籌股。

1992年鄧小平南巡講話,催熱了第一波紅籌熱潮,“粵海投資”“上海實業(yè)”“華潤創(chuàng)業(yè)”“港中旅”等一批規(guī)模較小的綜合性國企成為第一批紅籌股,其中包括地方駐香港的窗口公司。

然而,大部分企業(yè)并沒有在海外開設分支機構的能力,于是H股公司應運而生。H股公司是指在內地設立企業(yè)并在香港上市的國有企業(yè)。因為股權都在內地,H股的申請條件相對嚴苛,在滿足港交所上市要求外,H股公司還要獲得所在地省級人民政府或國務院有關部門的批準,同時滿足證監(jiān)會對其財務額外的要求,公司才可以前往香港市場上市。

相比之下,紅籌股只需主管部門點頭并滿足港交所的要求即可,因此在當時,H股無論是數(shù)量和體量都無法與紅籌股比肩。到了1996年,紅籌股“紅”成了現(xiàn)象級“概念股”,甚至只要有中資入股的消息,公司股價就會飆升。

“早期港股里,紅籌股相當受歡迎,因為很多紅籌股公司是實際香港經營,而且央企母公司會把資產注入到香港公司,相比投資者看不到實物的H股,紅籌股可見的風險更小。”郭嘉說。

1997年香港回歸,紅籌概念股迎來了自己的“高光時刻”,一家名為北京控股的新股超額認購率竟然達到1276倍,凍結資金超過兩千億,創(chuàng)下港股紀錄。

但紅籌股的持續(xù)上漲,是有“套路”的:實際上是因為母公司不斷將優(yōu)質資產放入香港的上市公司,提高股價,股價上漲后又增發(fā)新股。

譬如當時的上海實業(yè)在1996年上市一年后就兩次注資,同時配售增發(fā)近80億港元,其股價一路上漲,從最初上市時的10元港幣漲至40元港幣。光大控股更是依此法將市盈率提升到1000倍以上。股價被嚴重高估,泡沫巨大。

在這一波推動下,恒生指數(shù)在1997年7月站上了16600多點的歷史高位,僅一個月后,亞洲金融風暴來臨,國際空頭狙擊港股。雖然空頭做空是港股暴跌的直接原因,但紅籌股泡沫破滅卻也是危機的導火索。

注資、股價飆升、增發(fā)三者推動,引發(fā)了市場泡沫,也掏空了身在內地的母公司。尤其是當時的明星紅籌企業(yè)粵海集團和廣信集團,都因抵不住金融風暴的沖擊,先后出現(xiàn)財務危機,紅籌股形象一落千丈,神話就此破滅。

1998年后,監(jiān)管一度暫停批復紅籌股,直到受中國加入世貿、科技熱潮興起等利多消息刺激,恒指才收復了1997年的高位。

如今,H股數(shù)量早已趕超紅籌,港交所數(shù)據(jù)顯示,截至2020年6月,香港的上市公司共有2487家,來自內地的企業(yè)有1265家(H股281家,紅籌股177家,民營企業(yè)807家),市值占到港股總市值整體的77.8%,成交額則是整體的81.3%。

港交所數(shù)據(jù)顯示,從2004年到2019年,內地企業(yè)(包括H股、紅籌股、民營企業(yè))在港股企業(yè)總數(shù)中占比從28%提升到51%,在市值占比上,從30%提升到了73%。可以看出,不僅內地企業(yè)數(shù)占港股的半壁江山,它們更撐起了港股多達七成的市值。

三十年來,來自內地的紅籌股、H股和民營企業(yè)接力,將香港推到了國際融資中心的地位。

美股興衰

對比香港市場,在美國的中概股們面臨的困境更多來自監(jiān)管環(huán)境的改變。

1992年10月,華晨汽車登陸美國紐交所并籌集了約8000萬美元,成為首個中概股。此后國家體改委相繼選擇了青島啤酒、馬鞍山鋼鐵、上海石化等九家大型國有企業(yè)作為國家股份制規(guī)范化試點,準許其開展境外發(fā)行上市。首批試點企業(yè)發(fā)行成功后,試點范圍逐步擴大,但此時境外發(fā)行上市的公司仍主要以大型國企為主。

1990年代末互聯(lián)網(wǎng)崛起,以電信、互聯(lián)網(wǎng)為代表的企業(yè)亟待上市。國內最早提供互聯(lián)網(wǎng)接入服務的正是郵電部,然而根據(jù)1993年郵電部印發(fā)的《從事放開經營電信業(yè)務審批管理暫行辦法》,第六條明確規(guī)定境外組織和個人以及在中國境內的外商獨資、中外合資和合作企業(yè),不得投資、經營或者參與經營電信。所以諸如中國移動這樣的國企只能在英屬維爾京群島注冊新的公司,以新公司為實體在紐約和香港上市。

企業(yè)上市需求與政策規(guī)范間發(fā)生沖突,意味著中國互聯(lián)網(wǎng)獨角獸只能選擇境外上市。

另一些公司由于受制于A股和H股對同股不同權結構的限制,在海外搭建了VIE結構(可變利益實體),通過一系列控制協(xié)議將境內業(yè)務的收入及控制權等轉移至合資公司在境內設立的外商獨資公司之下,可惜當時的A股、H股都無法接受這一方式。

于是,BAT出海。2004年,騰訊成為第一家在港上市的內地互聯(lián)網(wǎng)企業(yè),而百度、阿里也于隨后兩年分別登陸美股和港股。此后三家公司的市值先后超過100億美元,躋身全球互聯(lián)網(wǎng)獨角獸之列。

普遍化的VIE結構,雖給企業(yè)帶來了便捷,卻也給監(jiān)管帶來挑戰(zhàn)。

新加坡城市大學助理教授張巍向南方周末記者解釋,相當一部分的互聯(lián)網(wǎng)企業(yè)都注冊在開曼群島這類免稅天堂,它們的一大特點就是“神秘”,這類地方不需要公司每年上報自己的經營管理、股東背景等信息,而且還不用繳稅。

而且美國對外國上市公司的信息披露并不嚴格,對諸如季度財報、重大突發(fā)事件、股票委托征集等公告進行了豁免,“上市公司會不會公布相關報告全憑自覺,報告越詳細,說明上市公司對自己的經營越自信”。

中概股在美股的集體受挫,發(fā)生在2010年。數(shù)家中概股因為財務問題遭遇了大規(guī)模的做空,之后五年的赴美上市中概股數(shù)量銳減,據(jù)南方周末記者不完全統(tǒng)計,最終退市的中概股超過50個。

遇挫背景下,也就是在2012年的12月,證監(jiān)會下發(fā)了《關于股份有限公司境外發(fā)行股票和上市申報文件及審核程序的監(jiān)管指引》,廢止了此前H股IPO需滿足的財務條件,規(guī)定未來企業(yè)擬申請H股IPO只要符合港交所相關要求,即可向中國證監(jiān)會遞交申請。

漸起高墻

對于美股來說,中概股扎堆上市的第二次熱潮發(fā)生在2017年,一批BAT之后的新貴登上舞臺,迅速在美國敲鐘上市。據(jù)南方周末記者不完全統(tǒng)計,僅2017年、2018年兩年就有不下50家中概股在美上市,愛奇藝、拼多多、趣點、搜狗、蔚來汽車等,商業(yè)版圖涉及社交、電商、娛樂、文化、出行等領域,當然還包括因財務造假被退市的瑞幸咖啡。

瑞幸事件后,美國的做空機構再次對中概股集中火力。光大證券數(shù)據(jù)顯示,截至2020年6月初,2017年以來中概股遭做空的情況共計34次。阿里巴巴、愛奇藝、拼多多、京東、趣頭條等均榜上有名,而且遭沽空三個月后有52.38%的中概股股價仍不及沽空前。

標志性的事件發(fā)生在2020年5月20日,美國參議院通過了《外國公司問責法》(Holding Foreign Com-panies Accountable Act),要求中概股不得是國有控股,并向美國提供審計工作底稿用以審核。

該法案直接與中國的法律中規(guī)定“境內不得向境外提供財務審計底稿及境外機構不得直接在境內調查取證”相沖突。但如果上市公司在三年內不能提供財務底稿接受審查,將無法繼續(xù)在美國進行交易。眼下,該法案尚未生效,仍需通過眾議院表決,最終由總統(tǒng)簽署。但大棒之下,中概股們不得不考慮另覓新路。

此外,納斯達克收緊了上市規(guī)則,要求上市公司最低募資額為2500萬美元,或是最低募資額達到發(fā)行完畢后公司上市市值的四分之一。根據(jù)光大證券測算,中概股中低于2500萬美元的占比為34.68%。

目前,赴美上市的中概股大半青睞納斯達克,截至2020年上半年,在美上市的248家中概股中,67%選擇了納斯達克。此次新規(guī),對這批企業(yè)豎起了一道墻。而且,大部分中概股都具有大股東持股比例過高、自由流通市值低的特點,這都是納斯達克新標準所重點針對的特性。

但港交所,卻逐漸向中概股們敞開了懷抱。

2018年4月,港交所推出上市制度改革,在《主板上市規(guī)則》中新增三個章節(jié),首次允許無收入的生物科技公司,以及采用不同投票權架構的新經濟公司來港上市。

兩個月后,3000億規(guī)模的獨角獸回歸基金在市場發(fā)行,這類基金是以新興企業(yè)(如小米、百度等)為投資目標的戰(zhàn)略配售基金,然而一陣喧囂后卻不了了之。有接近監(jiān)管的人士告訴南方周末記者,因為上述3000億的獨角獸基金數(shù)額巨大,在當時美股指數(shù)、公司估值連創(chuàng)新高的前提下,上述投資基金存在“高位接盤”的爭議。上述幾只基金均已募集完畢,但變成了以債券為主的投資基金,投資內容和獨角獸幾乎無關。

為中概股回歸鋪路的還有A股,2019年,證監(jiān)會允許符合要求的、存在“同股不同權”以及VIE架構的科創(chuàng)公司在科創(chuàng)板注冊上市。

就目前來看,中概股回歸可以選擇的路徑不少,既可以選擇私有化之后重新在A股或港股上市,也可以選擇在保留境外平臺的同時實現(xiàn)兩地上市(如阿里巴巴)。

港交所對于中概股回港二次上市也持相當開放的態(tài)度,根據(jù)投行高盛發(fā)表報告引述港交所管理層的話稱,港交所在2020年計劃吸引40至50家發(fā)行ADR(美國預托證券)的中國企業(yè)來港二次上市。

港交所總裁李小加公開談道:“既然阿里巴巴都能夠回港二次上市,沒有理由不相信其他中概股公司都會陸續(xù)回港。”該報告還稱,目前約有200只新股排隊上市,港交所認為阿里巴巴的二次上市是成功的,希望吸引更多公司效仿。

回歸路徑

“私有化需要花費一定的時間和財務成本,之前的三六零、完美世界、巨人網(wǎng)絡都是先私有化再回來的。”就任于某大型券商發(fā)行部門的徐聰告訴南方周末記者,中概股回歸可以有三種方式。

第一種方式,是上市公司先私有化,然后通過借殼或IPO的方式回港股或者A股主板二次上市,一般退市的等待期為半年到一年不等,好處是重新上市后相比原股價會有20%—30%的溢價,對估值較低的中概股有一定的吸引力。

作為2000年第一家以VIE架構在美股上市的國內門戶網(wǎng)站,新浪就選擇了私有化之路。2020年7月6日,新浪官網(wǎng)披露,董事會收到非約束性收購提議,建議以每股41美元、現(xiàn)金方式收購所有已發(fā)行股份。

第二種方式,是兩地同時上市。這樣能節(jié)省時間和成本,但讓中概股同時在A股和H股上市,需要同時滿足兩地不同的監(jiān)管需求,規(guī)則也更復雜,截至目前,罕有先例。

第三種方式,也是大部分中概股最可能選擇的,就是保留美股,同時在香港二次上市。正如2019年阿里巴巴進行的二次上市,兩地上市后,除了自由買賣,投資者可以選擇留下手中的海外股份,或者拿港股與在美上市的存托憑證自由轉換。

目前,京東、網(wǎng)易已完成二次上市,百度、攜程、中通快遞、華住酒店、世紀互聯(lián)、B站等中概股企業(yè)也接連傳出二次上市的消息。瑞銀預測,當前美股市場有四十余家中國公司符合在香港二次上市的要求。

然而蜂擁而至的中概股也令投資者擔憂,港股市場體量能否支撐這么巨大的流動性。

一方面,大規(guī)模新股發(fā)行會引發(fā)申購熱潮,大量機構和散戶的資金踴躍申購,二級市場資金流向一級市場,反而會導致大部分個股股價下跌。

更重要的是,中概股會抽取港股市場原本就不多的流動性,導致市場流動性只會聚集在少部分的公司,類似現(xiàn)象已經出現(xiàn)。

根據(jù)興業(yè)證券統(tǒng)計,6月中旬以來,包括阿里、京東、美團、小米、網(wǎng)易和騰訊在內的6家主要科技公司對整個市場成交額貢獻度在25%-38%之間。6月京東和網(wǎng)易兩家中概股在香港上市,京東上市首日成交額占市場總成交額占比達7.2%。

但粗略計算,僅騰訊控股、中國平安、建設銀行、友邦保險、美團點評五家2019年成交金額排名前五的公司,成交總量就有3.35兆港元,相當于整個港市主板年成交金額的9.37%。

當資金高度集中在個別公司的時候,中小企業(yè)會面臨更嚴峻的競爭格局。資本市場逐漸形成“馬太效應”,整個市場看似資金量充沛,但集中于少數(shù)個股,對整體港股挑戰(zhàn)更大。

(應受訪者要求,郭嘉、徐聰為化名)