成本粘性、機構投資者與企業經營風險——來自A股制造業上市公司的經驗證據

李文新,夏 露

(湖北工業大學經濟與管理學院,湖北 武漢 430068)

企業資源的投入、消耗和占用產生了成本。在一定條件下,較高的成本反映出企業資源利用效率低下,導致企業的經濟效益和經營發展受到影響。科學降成本是在實現企業利益最大化的目標指引下,充分研究成本特性及對企業管理的影響,實現有限資源的最優配置。成本粘性是指業務量上升所引起的成本增長幅度,大于業務量下降引起的成本下降幅度,即成本對業務量上升與下降的敏感度不一致的現象。成本粘性現象的存在對傳統成本性態理論提出了質疑和挑戰。傳統成本性態理論認為,企業成本與業務量呈線性關系,而成本粘性卻反映成本與業務量呈非線性關系。鑒于成本粘性對企業的生產經營和收益實現產生較大的不確定性,理論界和實務界對此現象日益重視,現階段的理論研究成果主要集中在成本粘性的成因及影響因素分析[1-10],對成本粘性及其經濟后果和影響機制研究相對較少[11-14]。基于以上背景,筆者從成本粘性現象本身出發,以我國制造業上市公司為例,實證檢驗企業成本粘性與企業經營風險的關系,并進一步探討機構投資者對兩者關系的影響程度和調節機制。

1 理論分析與假設

1.1 成本粘性與企業經營風險

宏觀經濟的周期性變動會影響市場的供求關系以及企業的投融資決策。當經濟處于繁榮期,企業會因市場需求增加而擴大投資規模,導致經營成本增加;當經濟轉入衰退期,市場需求會相應減少,但是企業短期內并不能及時調整生產經營規模,造成業務量與成本變動的不對稱(即成本粘性),這時因企業之前的過度投資而導致的效率低下問題會逐漸顯現,嚴重降低企業資源運行效率,給企業帶來損失和經營風險(謝獲寶等,2016)[15]。

由于資本有機構成不同導致不同行業成本結構存在較大差異。制造業是資本密集型行業且資產專屬性較高,機器設備等固定資產投入占成本的比重較大,內外部經濟環境一旦發生變動,調整成本將會給制造企業帶來巨大損失。為了節約調整成本,一方面因企業不愿及時縮減資源投入,導致保留過多閑置資源;另一方面企業一般會簽訂長期契約,而長期契約也會使企業成本缺乏向下彈性(孫錚等,2004)[3],這使得約束性成本難以及時調整,最終導致業務量與成本的不對稱性加大。當業務量下降時,企業因不能及時有效減少巨大的成本,而面臨經營風險的加劇。

我國企業中普遍存在的委托代理問題也是加重企業成本粘性的重要因素之一(謝獲寶等,2014)[5]。由于企業內部治理缺陷及外部約束機制不健全,經理人為了自身地位、權利、名譽等私利而致力于構建商業帝國,他們會利用手中權力盲目擴大企業規模,不顧企業整體利益而進行過度投資,并且經理人缺少動機去縮減企業規模。因此,當企業收入上升時,經理人會過多投入企業資源;當企業收入減少時,經理人不會相應減少資源投入,造成企業成本水平偏離資源配置最佳水平,嚴重威脅企業發展。

企業成本也與管理者決策息息相關。當經濟發展不確定時,即使業務量或者收入下降,樂觀的管理者也會認為這只是短期現象,對企業未來發展長期看好,不會立即對成本進行調整,這會導致成本粘性增大,決策風險和經營風險加大。此外,分析師盈余準確度也會受企業成本粘性的影響。企業成本粘性與分析師對盈余預測的難度呈正相關(Weiss,2010)[11],這會增加管理者利用預測盈余進行決策的風險。

綜上所述,成本粘性會直接降低企業資源的配置效率和使用效率,從而影響企業的生產經營活動和管理層的決策活動,最終導致企業無法正常高效運行,增大企業經營風險。基于以上分析,提出假設1

H1:成本粘性與企業經營風險呈顯著正相關關系,即成本粘性水平越高,企業經營風險越大;成本粘性水平越低,企業經營風險越小。

1.2 機構投資者對成本粘性與企業經營風險關系的調節作用

已有研究從非效率投資(謝獲寶等,2016)[15]、股權集中度(王玨等,2017)[16]和內部控制(耿云江等,2019)[17]等視角討論過緩解成本粘性與企業風險關系的作用機制,但尚未從機構投資者角度探討其對成本粘性和企業經營風險的調節作用。機構投資者能夠對被投資者公司進行有效的外部監督管理,通過提出議案或直接與公司內部管理層溝通等方式,減少公司內部管理層因自利而選擇不恰當行為的機會(李妮等,2018)[18],抑制管理者的非效率投資行為(方計等,2011)[19],顯著降低公司代理成本(戴嘉賀等,2013)[20]。以上舉措有助于避免管理者為盲目擴張而進行過度投資,減少公司非必要成本,提高資源利用效率,降低企業經營風險。不僅如此,機構投資者持股還能有效抑制操縱應計利潤的盈余管理行為, 增強盈余信息真實性(程書強,2006)[21],能夠有效提高會計信息質量,增強會計穩健性(李妮等,2018)。真實可靠的會計信息有助于管理者對企業未來發展狀況進行合理預測,從而制定正確的決策,降低企業決策風險。此外,機構投資者能有效抑制內部控制缺陷(董卉娜,2016)[22],提高公司治理水平(高雷等,2008)[23],從而提高公司管理效率。機構投資者通過持有被投資公司股份,優化了被投資公司股權結構,可以有效緩解中小股東參與公司治理激勵不足的問題,加強對管理層行為和決策的監督,甚至直接參與決策,從而改善公司治理制衡機制,提高管理決策水平,有利于促進管理層能及時根據經營環境變化對成本進行調整,提高成本管理水平,降低企業經營風險。

綜上所述,機構投資者能夠通過約束管理者行為提高企業治理水平,促進企業資源配置和成本管控,從而降低企業經營風險。基于以上分析,提出假設2

H2:機構投資者持股會抑制成本粘性對企業經營風險的影響。即機構投資者持股比越高,成本粘性對企業經營風險的影響越小;反之則相反。

2 研究設計

2.1 樣本選取及數據來源

本文以A股制造業上市公司為研究樣本,搜集2009-2018年年報財務數據,并進行如下篩選:1)剔除經營環境不正常、數據不具有代表性的ST公司;2)剔除數據有缺失或不符合數據計量要求的公司。經過篩選,本文最終得到10669個樣本觀測值。實證分析中,為消除極端值的影響,對主變量在上下1%水平上進行了Winsorize縮尾處理。本文所引用數據主要來自于CSMAR數據庫,少數來自于上市公司網站。

2.2 變量定義

2.2.1 經營風險以經營風險(Risk)作為被解釋變量,參照余明桂等(2013)[24]的做法,采用企業會計盈余的波動性衡量企業經營風險。會計盈余波動性等于企業t到t+2年ROA的滾動標準差。同理,以營業收入的波動性作為經營風險的替代變量進行穩健性檢驗。

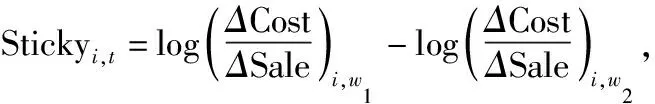

2.2.2 成本粘性選擇成本粘性(Sticky)作為解釋變量。企業季度財務數據便于獲取,為了利用企業季度財務數據計算各上市制造企業每個會計年度的成本粘性水平,借鑒Weiss(2010)[11]提出的Weiss模型量化成本粘性。

2.2.3 機構投資者持股比例借鑒楊海燕(2012)[25]等學者的做法,以機構投資者持股比例(Ins_share)作為衡量機構投資者參與公司治理、影響經營決策程度的調節變量。

2.2.4 控制變量借鑒謝獲寶等(2016)[15]的研究方法,選取如下指標作為控制變量:資本結構、企業規模、產權性質、企業成長性、高管持股比、高管薪酬、股權集中度、兩職合一、獨董比例、上市年限等。變量名稱、符號及定義如表1所示。

2.3 研究模型

2.3.1 成本粘性的量化模型模型(1)即為Weiss模型(Weiss,2010),用以衡量各樣本公司每年度成本粘性水平,若Sticky<0,表明企業存在成本粘性,且Sticky值越小,企業的成本粘性水平越高。

w1、w2∈{ω,…,ω-3 }

(1)

其中:Stickyi,t為第i家公司第t年的成本粘性水平;Sale為第i家公司第t年某一季度的營業收入;Cost為第i家公司第t年某一季度的總成本(包括營業成本和銷售管理費用);ΔCost為第i家公司某個季度的成本差;ΔSale為第i家公司某個季度的營業收入差;W1為第i家公司第t年四個季度中最接近年末的收入降低的季度;W2為第i家公司第t年四個季度中最接近年末的收入增加的季度。

2.3.2 經營風險的量化模型借鑒余明桂等(2013)的研究方法,采用企業會計盈余的波動性衡量經營風險水平,具體如式(2)所示:

N=3

(2)

其中:ROAi,t為第i家公司在第t年度息稅折舊及攤銷前利潤/當年末資產總額;RISKi,t為第i家公司在第t年度的經營風險水平。

2.3.3 成本粘性與經營風險關系的檢驗模型以模型(1)計量得到的成本粘性水平作為解釋變量,以模型(2)計量得到的企業經營風險水平作為被解釋變量,構建模型(3),用以檢驗成本粘性與經營風險的關系。該模型主要考察成本粘性的系數α1:

Risk=α0+α1Sticky+α2Lev+α3Size+α4Soe+

α5Growth+α6Stock_ratio+α7Compensation+α8Top5+

α9Dual+α10Ind_ratio+α11Age+ε

(3)

2.3.4 機構投資者對成本粘性與經營風險關系的調節作用的檢驗模型為進一步檢驗機構投資者對成本粘性與經營風險關系的調節作用,在模型(3)的基礎上增加了機構投資者持股比與成本粘性的交互項(Ins_share×Sticky),得到模型(4),該模型主要考察交互項系數β2:

Risk=β0+β1Sticky+β2Ins_share×Sticky+β3Lev+

β4Size+β5Soe+β6Growth+β7Stock_ratio+

β8Compensation+β9Top5+β10Dual+

β11Ind_ratio+β12Age+ε

(4)

3 實證分析

3.1 描述性統計

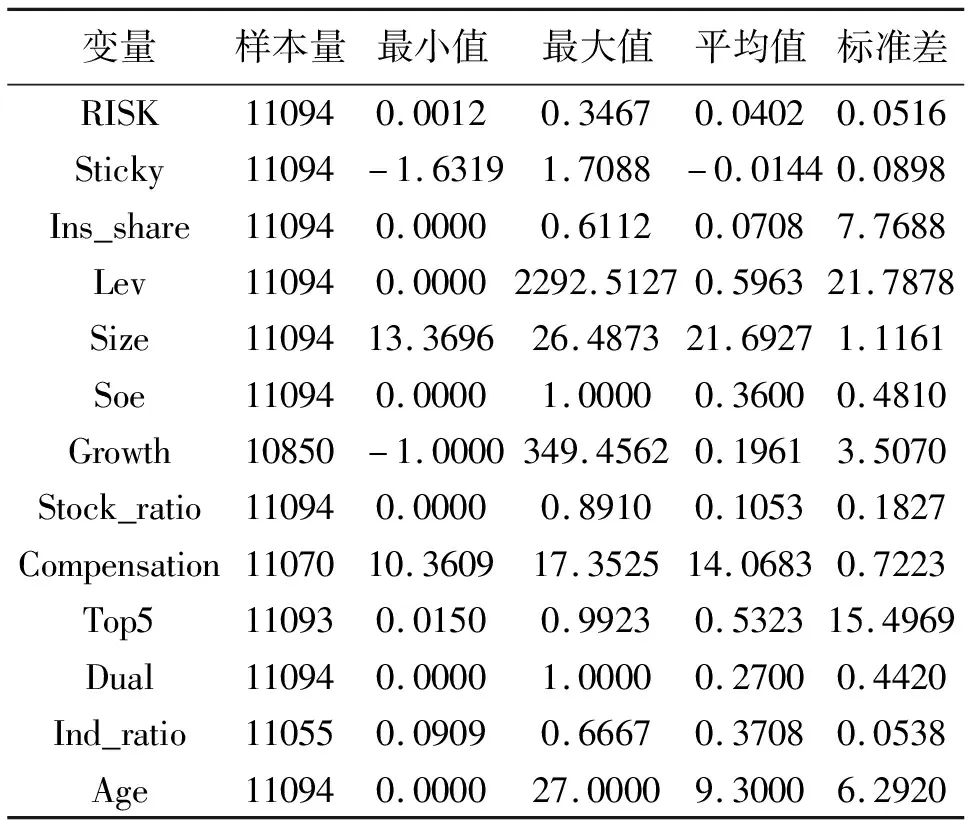

將樣本數據輸入SPSS.24.0系統,得到主要變量的描述性統計分析結果如表2所示。

表2 主要變量的描述性統計

表2數據表明,樣本公司成本粘性(Sticky)的均值為-0.0144,這反映了我國制造企業總體上存在成本粘性。企業經營風險(Risk)均值為0.0402,最大值為0.3467,最小值為0.0012,說明我國各制造企業均在不同程度上面臨經營風險。機構投資者持股比(Ins_share)均值為0.0708,最小值為0,最大值為0.6112,說明樣本公司機構投資者持股比重差異化嚴重。同時,資本結構(Lev)均值為0.5963,說明樣本公司負債比例大于凈資產比例,杠桿較大。高管薪酬(Compensation)平均值為14.0683,最大值為17.3525,最小值為10.3609,說明樣本公司高管薪酬都比較高且相差不大。股權集中度(Top5)均值為0.5323,說明樣本公司股權集中水平較高。

3.2 回歸分析

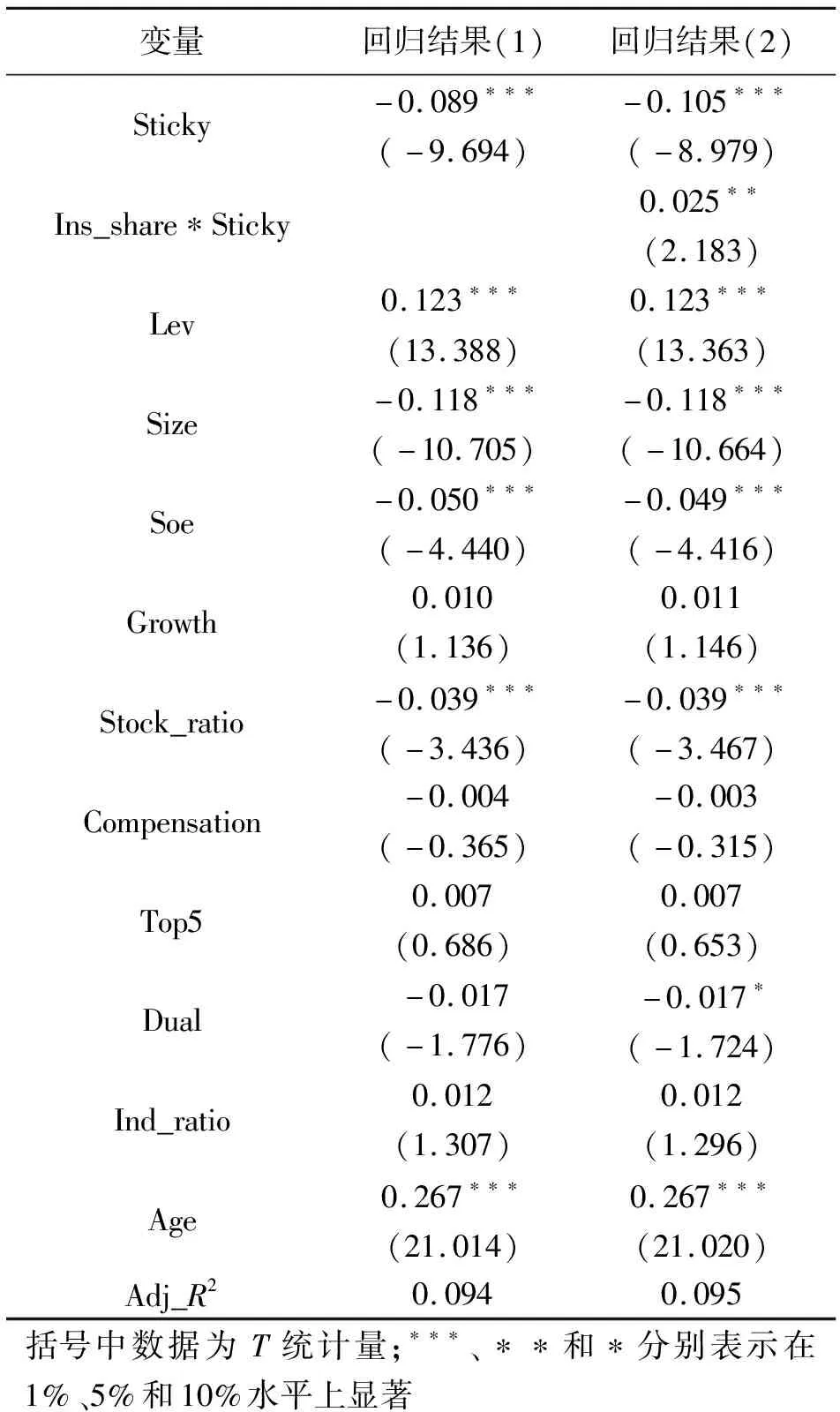

3.2.1 成本粘性與經營風險的關系將樣本公司數據代入模型(3),以檢驗成本粘性與經營風險的關系,具體結果見表3。

由表3回歸結果(1)得知,成本粘性的系數為-0.089,且在1%的水平上顯著為負。Sticky值小于0表示存在成本粘性,且Sticky值越小表示成本粘性越大,所以該結果表明成本粘性程度與企業經營風險呈顯著的正相關關系,即:Sticky值越小,成本粘性水平越高,企業經營風險越大;Sticky值越大,成本粘性水平越低,企業經營風險越小。假設1得到驗證。

從表3回歸結果(1)還可以得知,企業規模(Size)系數為-0.118、產權性質(Soe)系數為-0.050、高管持股比(Stock_ratio)系數為-0.039,均在1%的水平上顯著負相關,說明企業規模越大,國有企業、高管持股比越高,制造企業經營風險越小。此外,資本結構(Lev)的系數為0.123、上市年限(Age)的系數為0.267,均在1%的水平上顯著正相關,表明財務杠桿越高,上市年限越長,制造企業經營風險越大。

3.2.2 機構投資者對成本粘性與經營風險關系的調節作用為檢驗假設2,在模型(3)的基礎上加入了機構投資者持股比與成本粘性的交互項(Ins_share×Sticky),得到模型(4),回歸結果見表3回歸結果(2)。

由表3回歸結果(2)得知,機構投資者持股比與成本粘性交乘項的系數為0.025,且在5%的水平上顯著為正,表明機構投資者持股比越高,越能夠緩解成本粘性對企業經營風險的不利影響,即機構投資者對成本粘性與經營風險的關系具有調節作用,前者持股比越高,成本粘性對后者的影響越小;前者持股比越低,成本粘性對后者的影響越大。假設2得到驗證。

從表3回歸結果(2)中還可以得知,企業規模(Size)的系數為-0.118、產權性質(Soe)的系數為-0.049、高管持股比(Stock_ratio)的系數為-0.039,均在1%的水平上顯著負相關;資本結構(Lev)的系數為0.123、上市年限(Age)的系數為0.267,均在1%的水平上顯著正相關,與回歸結果(1)相比并沒有太大改變,說明機構投資者持股比的變化不會較大改變以上因素對企業經營風險的影響。

表3 成本粘性、機構投資者與經營風險的回歸結果

3.3 穩健性檢驗

選取營業收入的波動性作為企業經營風險的替代變量進行穩健性檢驗,回歸結果顯示:模型(3)中成本粘性的系數仍然顯著為負,模型(4)中構投資者持股比與成本粘性交乘項的系數仍然顯著為正,研究結論依然成立。限于篇幅,回歸結果在此不予展示。

4 研究結論及建議

4.1 結論

1)成本粘性與企業經營風險呈顯著正相關關系,即企業成本粘性水平越高,企業經營風險越大;企業成本粘性水平越低,企業經營風險越小。

2)機構投資者對成本粘性與企業經營風險的關系具有調節作用,機構投資者會抑制成本粘性對企業經營風險的影響,即機構投資者持股比越高,成本粘性對企業經營風險的影響越小;機構投資者持股比越低,成本粘性對企業經營風險的影響越大。

4.2 建議

1)宏觀層面,各級政府部門應出臺相關法律制度,保護和鼓勵機構投資者在我國的發展,為機構投資者持股、參與公司治理提供良好的政策法律環境;

2)上市公司應積極鼓勵和支持機構投資者持股,特別是引進獨立型戰略機構投資者,鼓勵和引導機構投資者進行長期投資,同時建立和完善相應激勵機制,促使機構投資者與被投資企業保持利益一致性,調動構投資者參與公司治理的積極主動性,從而有效提高管理決策水平,加強成本管控,降低企業經營風險;

3)上市公司應不斷調整優化資源投入和資本有機構成,變重資產模式為輕資產模式,同時提高經營決策水平,以提升成本對內外部經營環境變化的適應性,降低成本粘性和經營風險。