LPR改革對居民消費信貸的影響分析

張欣 趙大偉

摘? ?要:作為利率市場化的關鍵一步,貸款市場報價利率(LPR)形成機制的改革有助于提高利率傳導效率,并以市場化手段推動降低實體經濟融資成本。這同樣會對居民部門消費需求產生影響。特別是在居民杠桿率增長快、資產流動性不足、信貸渠道發揮的作用相對有限的背景下,以LPR為基礎的貸款定價方式改革不僅有助于優化跨期消費決策,緩解償債壓力,強化直接利率效應,還可以通過提升企業經營效率以及居民收入,加強間接收入效應。

關鍵詞:LPR;利率市場化;消費信貸;貨幣政策

中圖分類號:F830.589? ?文獻標識碼:B? 文章編號:1674-2265(2020)05-0010-06

DOI:10.19647/j.cnki.37-1462/f.2020.05.002

一、引言

為了深化利率市場化改革,提高市場利率向實體經濟傳導效率,2019年8月17日,中國人民銀行對貸款市場報價利率(LPR)形成機制進行了改革完善。在LPR形成機制明確后,中國人民銀行還積極推動了LPR在實際貸款定價中的應用,按照“先增量后存量”的基本路徑,分別于2019年8月25日和12月28日公布了參考LPR的新增貸款定價基準原則和存量貸款定價基準轉換原則,以提高市場利率向貸款利率傳導效率,打破部分銀行協同設定的貸款利率隱性下限,促進實體經濟融資成本的降低。

LPR形成機制以及貸款利率定價基準的改革會顯著影響居民住房貸款和消費貸款利率,進而影響其消費決策。特別是在居民杠桿率增長較快、流動性約束程度較高的背景下,疏通市場利率向實體經濟的傳導、引導實體經濟融資成本的降低能夠有效緩解居民償債負擔,提高可支配收入,促進跨期消費決策的優化,從而釋放消費需求潛力。

有鑒于此,本文在梳理貨幣政策對居民部門的主要影響渠道的基礎上,結合當前中國居民部門資產負債基本情況,分析貨幣政策對居民部門的實際作用以及LPR改革所引起的潛在影響。

二、貨幣政策對居民部門的影響渠道與實際效果

(一)影響渠道

貨幣政策主要通過利率渠道和信貸渠道對居民部門產生影響(孫國峰和張硯春,2011)[1]。利率渠道主要包括兩個方面:一是直接影響消費者跨期決策,使其通過借貸與儲蓄來調整各期消費,即直接利率效應;二是從一般均衡角度看,利率變化后企業會相應調整生產與投資行為,進而引起勞動力需求以及勞動者收入的變化、影響消費需求,即間接收入效應(Kaplan等,2018)[2]。信貸渠道則表現為貨幣政策調節信貸可得性、進而影響消費需求。

(二)實際效果

圖 1和表 1分別展示了居民人均消費支出同比增速、可支配收入同比增速、中長期消費貸款同比增速、個人住房貸款加權平均利率、銀行間市場存款類機構以利率債為質押的7天期回購利率(DR007)的變化趨勢和相關系數。首先,作為貨幣市場基準性的利率中樞,DR007是利率走廊調控機制中比較重要的短期利率,其與居民人均消費增速未呈現顯著的負向關系,反映出短期利率的直接利率效應對消費的作用較弱。其次,DR007與中長期利率(個人住房貸款加權平均利率)間、中長期利率與消費間的相關性相對較弱,顯示出短期利率向實體經濟傳導的各階段效率均較低,而且中長期利率的直接利率效應也相對較弱。再次,居民人均消費增速與可支配收入增速的相關性較強,且顯著高于短期利率和中長期利率,不僅如此,收入增速與利率的相關系數較高。由此,利率渠道中間接收入效應的作用相對較強。最后,2017年后中國人民銀行對住房貸款過度增長的調控力度加強,住戶部門中長期消費貸款增速經歷了先明顯下降后平穩的過程,反映出信貸渠道的作用有所弱化,這在一定程度上也抑制了消費需求的擴張。

可以看出,貨幣政策對居民消費的影響渠道與實際效果有所不同。這一方面取決于貨幣政策調控方式及其實際傳導效率,另一方面還受到居民部門實際需求與資產負債狀況的影響。

三、當前居民部門資產負債基本情況

(一)負債總體情況

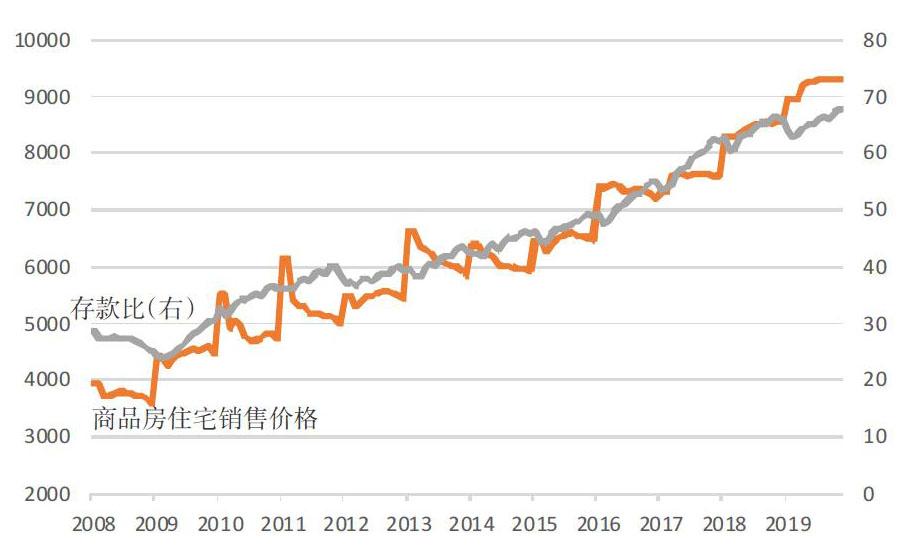

1. 規模方面:居民部門負債規模增長較快,杠桿率不斷攀升且增速較快。首先,從負債/GDP指標看(見圖2),2019年第二季度,中國居民杠桿率為54.6%。與美國、日本等國家相比,這一數值盡管較低,但是增速較快。其次,從存貸比情況看(見圖 3),自2008年以來,中國住戶貸款規模不斷增長,且增長率超過存款,存貸比上升趨勢明顯(由2008年1月的28.7%增長至2018年12月的67.8%)。值得注意的是,住戶凈存款規模出現了下降趨勢,自2017年以來居民“儲蓄者”身份正在發生轉變。最后,從負債/可支配收入指標看,《中國國家資產負債表2019》顯示居民杠桿率為85%。《中國金融穩定報告(2019)》顯示,2018年個人住房貸款余額與住戶部門的可支配收入之比為47.4%,較上年上升3.7個百分點。

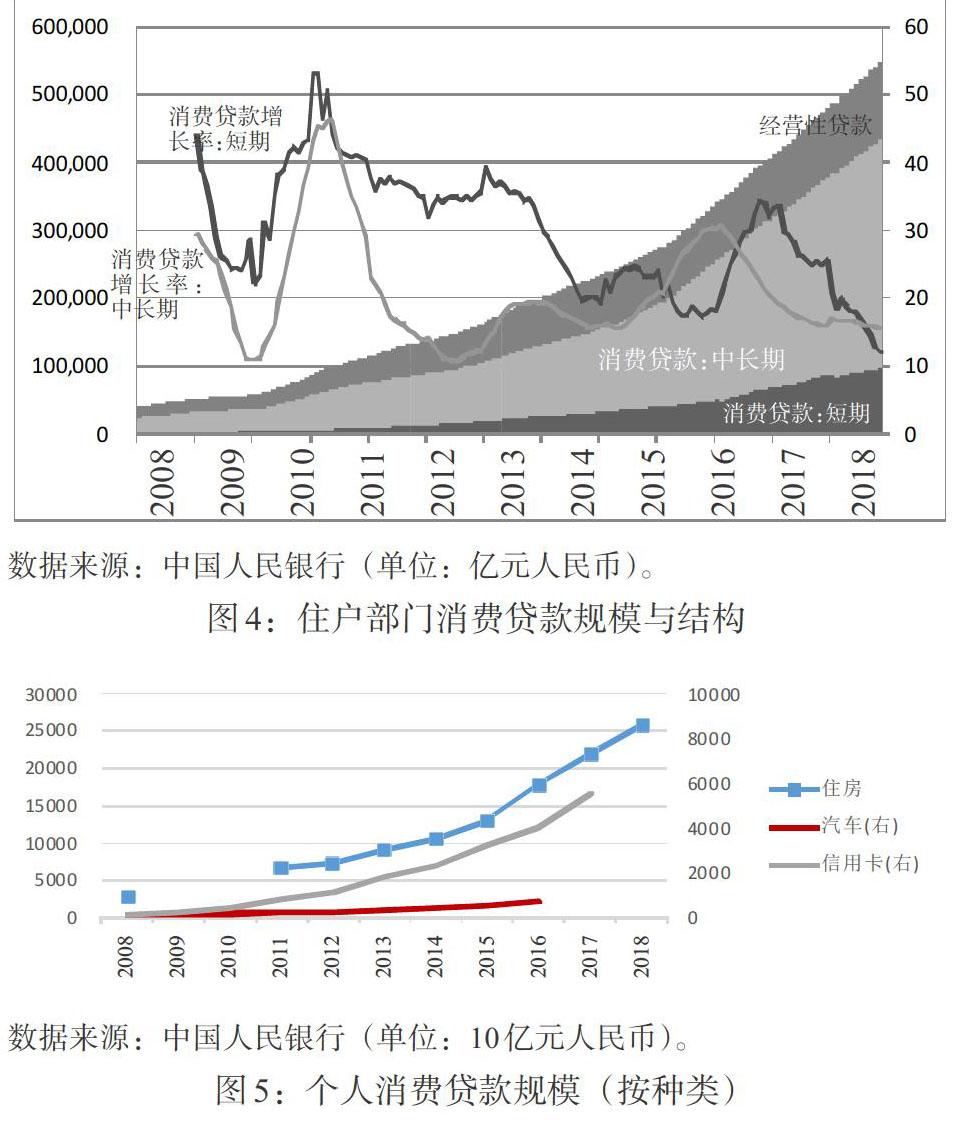

2. 結構方面:消費貸款在貸款中的占比高、期限較長,且主要由住房貸款構成。首先,從貸款結構看,居民部門貸款主要由消費貸款和經營貸款組成,其中消費貸款占比高且增長快,2019年11月占比為79.4%。其次,從貸款期限看,消費貸款主要由中長期貸款組成,但其增長卻主要由短期貸款拉動( 見圖4)。最后,從消費貸款種類看,住房貸款為消費貸款的重要組成部分,2018年末規模為25.8萬億元,高于信用卡和汽車貸款(見圖5)。

(二)資產及流動性情況

1. 規模與結構方面:居民部門資產規模增長迅速,且主要由住房資產構成。根據《中國家庭財富調查報告2019》,2018年中國居民家庭人均資產平均規模為20.89萬元,較2017年的19.43萬元增長7.5%。從結構看,居民家庭資產主要由住房資產和金融資產組成,其中住房資產是居民家庭資產中最重要的組成部分,占比約70%。不僅如此,住房資產價格上漲也是家庭財富增加的主要來源,2018年住房資產凈值增長額占家庭人均財富增長額的比例超過90%,增速接近10.3%,且高于人均家庭資產增速(7.5%)。

2. 流動性狀況:居民部門資產流動性不足,這一現象在有房家庭中更為明顯。與住房資產相比,金融資產具有變現成本較低、流動性較高的特點,但其在居民家庭資產中占比較低(不足30%),這使得居民部門會面臨流動性不足的壓力。中國家庭追蹤調查(CFPS)①數據顯示,無論是總體樣本還是有房家庭樣本,從金融資產與收入間的比例關系看,均有超過60%的家庭因高流動性資產不足而受到流動性約束,且近兩次調查年度(2014年、2016年)中,有房家庭樣本中受到流動性約束的比例明顯高于總體樣本(見表2)。

(三)居民部門杠桿率較高、流動性不足的原因分析

受文化等多方面因素的影響,住房資產通常被視為穩定與財富的象征,具有較強的需求剛性。其價格上漲會從負債端和資產端提高居民家庭的流動性約束水平。一方面,房價上漲會刺激居民部門住房貸款的需求,導致住房貸款規模的快速增加及存貸比的持續上升(見圖6),并對短期貸款產生拉動作用,造成短期貸款增速的大幅提高(見圖4),也進一步加大了居民的還款壓力及其面臨的流動性約束。另一方面,住房資產對高流動性資產產生擠出效用,降低了居民家庭資產的流動性水平,是有房家庭受流動性約束的比例高于總體樣本平均水平(見表2)的重要原因。

四、LPR改革前貨幣政策傳導效率不足的原因分析

(一) 在貨幣調控框架轉型、金融穩定在貨幣政策目標中重要性提升的背景下,信貸渠道發揮的作用相對有限

為緩解貨幣政策偏緊時需求抑制或偏松時需求過度的問題,中央銀行會適時對商業銀行的信貸投向及結構進行調控。因此,信貸渠道的影響主要通過中央銀行對商業銀行信貸投放行為的調控,進而間接影響居民部門信貸的可得性來實現的。需要關注的是,貨幣調控是否適度會對資源配置效率和金融穩定產生直接影響。一方面,信貸可得性的調控主要作用于貸款供給,而不改變貸款需求和總需求,因而增加信貸投放的刺激作用效果取決于是否存在潛在需求。若實際需求不足,即使增加信貸投放也無法有效刺激總需求。另一方面,當實際需求受到抑制時,增加信貸投放需要兼顧金融穩定和需求潛力釋放,過度貸款很可能為金融市場帶來不穩定因素,而限貸政策會加劇消費需求的抑制程度和經濟下行壓力。因此,信貸渠道的作用效果取決于貨幣政策環境以及潛在需求情況,并需兼顧金融穩定。

近年來,住房資產價格持續上漲,不僅刺激了貸款需求的較強增長,而且也在一定程度上抑制了消費。鑒于此,中國人民銀行適時采取措施,加強對住房貸款過度增長的防控,嚴格限制信貸流向投資投機性購房,并綜合運用抵借比(LTV)、債務收入比(DTI)等工具對房地產信貸市場進行逆周期調節。同時,在國家統一政策的基礎上,強調因城施策原則,將市場利率定價自律機制與所在城市實際情況結合,確定商業性個人住房貸款的最低首付比例。這些政策有助于促進房地產市場平穩健康有序發展,防范金融風險、維護金融穩定,但同時也會抑制住房消費信貸需求,影響信貸渠道的作用效果。

隨著限貸政策的實施,短期消費貸款增速出現了快速上升(2017年初上升至40%),替代了一部分受抑制的中長期住房貸款需求。短期貸款具有還款期限短、利率相對高的特點,會提高消費者償債壓力以及流動性約束水平,在一定程度上增加了不穩定因素。中國人民銀行發布的《2019年第三季度支付體系運行總體情況》顯示,信用卡逾期半年未償信貸總額919.16億元,較2010年末(76.86億元)增長了10余倍。短期消費貸款的異常快速增長必然會引起有關監管政策、信貸政策的相應趨緊,信貸渠道的刺激作用也會進一步受到限制。

此外,在貨幣政策調控方式由數量型向價格型轉變過程中,貨幣當局將更傾向于運用市場化的貨幣政策工具開展操作,盡量減少對信貸可得性的數量型調控,故信貸渠道作用的發揮會進一步受限。

(二) 以基準利率為重要參考的貸款利率定價模式限制了利率渠道

1. 貸款利率未及時反映出市場利率的變化,降低了直接利率效應的效果。利率是居民跨期消費與儲蓄決策的主要影響因素。貨幣政策如果傳導不暢,并引起貸款利率無法及時反映市場利率變化,那么這會影響居民跨期消費決策的優化。特別是在當前居民家庭部門資產流動性不足、住房貸款占比高的情況下,利率傳導不暢會進一步抑制消費潛力。

從負債端來看,隨著利率市場化改革的不斷深化,市場化利率形成和調控機制不斷健全,中國人民銀行已基本放開利率管制,并且對基準利率的調整頻率明顯下降(2015年10月后未再進行調整)。但是在LPR改革前,貸款基準利率仍然一直是金融機構利率定價的重要參考和指引,這在一定程度上限制了貸款市場化定價,阻礙了貨幣政策的傳導,導致了貸款利率對公開市場操作利率和市場利率不敏感。

由于中國居民存量貸款主要由住房貸款構成,以浮動利率貸款合同為主,且多采用等額本息的還款方式,因而基準利率不變會使其每月還款額在貸款期初確定后幾乎保持不變。不僅如此,新增貸款成本也大體穩定(見圖1),貸款加權平均利率在5.5%—6%之間。由此,以基準利率為重要參考的貸款利率定價模式引起存量貸款和新增貸款成本難以反映市場利率的變化,在一定程度上制約了貨幣政策的直接利率效應。不僅如此,個別銀行在定價時也存在協同設定隱性下限的行為。這進一步阻礙了市場利率向實體經濟傳導,降低了貸款利率對市場利率的敏感性,同樣是貨幣政策直接利率效應的重要制約因素之一。

從資產端來看,住房資產是居民家庭最重要的資產。一方面,住房資產對消費需求的刺激作用總體有限。盡管住房資產價格上漲已經成為家庭財富增加的主要來源,但是由于住房資產變現成本較高且具有生活必需品的屬性,其財富效應難以快速兌現,特別是“房住不炒”的定位會進一步抑制住房資產的財富效應。另一方面,住房資產對高流動性資產的擠出效應是現實中存在的流動性約束產生的重要原因。這在一定程度上抑制了居民借貸能力和跨期消費決策行為,使得其對貸款利率變化的敏感性較弱,進一步降低了直接利率效應的實際效果。

2. 間接收入效應對貨幣政策影響具有一定主導意義,且具體影響效果取決于貨幣政策向實體經濟的傳導效率。相比于利率渠道中的直接利率效應和信貸渠道,貨幣政策對消費的影響主要受利率渠道中的間接收入效應影響,即貨幣政策通過利率調整來影響實體經濟的運行、勞動力需求與勞動者收入,進而引起消費需求的調整。鑒于當前中國約有超過60%的家庭因高流動性資產不足而面臨流動性約束,因此居民消費需求對利率變化并不敏感、對收入變化則較為敏感,進而提高了間接收入效應的影響效果。因此,貨幣政策向實體經濟傳導效率對間接收入效應起到了重要作用,傳導是否暢通會影響收入效應的實際效果。

五、 LPR改革有助于提高直接利率效應和間接收入效應

(一)LPR改革疏通了貨幣政策傳導渠道,是利率市場化的關鍵一步

在完美的金融市場中,理想的利率傳導渠道是“政策利率—短期利率—中長期利率”。此時,貨幣政策對居民部門的影響情況主要取決于短期利率向中長期利率、中長期利率向實體經濟的傳導效率。這對利率形成機制和調控方式提出了較高的要求,不僅需要短期政策目標利率向中長期存貸款利率有效傳導,還需要金融機構對貸款利率進行合理定價。

當前,中國金融市場依然存在著摩擦和障礙、尚不滿足完美性假定,而且銀行內部存在著相互分割的兩部門決策機制,這不利于短期利率向中長期利率的傳導(孫國峰和段志明,2017)[4]。而且貸款定價時,一些銀行協同以貸款基準利率為基礎設定貸款利率隱性下限,也對市場利率向實體經濟傳導形成了一定阻礙。在此背景下,2019年8月,中國人民銀行開始推行完善LPR形成機制,邁出了利率市場化的關鍵一步。

新機制下,LPR報價采用公開市場操作利率加點的方式。其中,公開市場操作利率主要是中期借貸便利(MLF)利率,反映了銀行平均邊際資金成本;“加點”可以反映銀行自身資金成本、市場供求、風險溢價等因素。改革后的LPR報價機制市場化和靈活性明顯提高。不僅如此,以MLF利率為基礎的報價方式有助于充分發揮中期利率對貸款定價的引導作用,尤其是在當前中國金融市場尚不滿足完美性假定、銀行內部存在相互分割的兩部門決策機制的背景下,中期政策利率對銀行貸款數量和利率的引導效果明顯優于短期利率(孫國峰和段志明,2017)[4]。

LPR形成機制明確后,中國人民銀行積極推動LPR在實際貸款定價中的應用,按照“先增量后存量”的基本路徑,于2019年8月25日和12月28日分別公布參考LPR的新增貸款定價基準和存量貸款定價基準轉換原則,引導金融機構合理定價。貸款利率傳導渠道由改革前的“貸款基準利率—貸款利率”轉變為“中期政策利率(MLF利率)—LPR—貸款利率”。這不僅可以提高市場利率向新增貸款利率和存量貸款利率傳導的效率,使得貸款利率可以及時反映市場利率變化,而且還有助于打破過去部分銀行協同設定的貸款利率隱性下限,引導企業融資成本的降低。

(二)LPR改革后貨幣政策對居民部門的影響變化

LPR形成機制完善后,市場化程度提高,有助于LPR對市場利率變化的作出及時、充分的反應。因此,在貸款利率定價的實際應用中,一方面,相比于貸款基準利率,以LPR為基礎的貸款利率定價方式能夠在一定程度上反映市場利率的變化,以實現貸款利率與政策利率的協同。另一方面,市場化程度的提高也使銀行難以再協同設定貸款利率隱性下限,從而推動實體經濟融資成本降低。自2019年8月新的LPR形成機制推出后,一年期LPR分別于9月和11月比前月各下降5BP,以市場化改革辦法推動實體經濟融資成本降低的效果有所顯現。

未來,隨著利率市場化改革的不斷深化和存量浮動利率貸款定價基準的平穩轉換,貨幣政策對居民部門影響的直接利率渠道和間接收入渠道也會相應發生變化。

從直接利率效應來看,以LPR為定價基準加點形成的浮動利率貸款合同,貸款利率會根據市場利率進行調整,并引起居民跨期消費決策的調整。具體來看,隨著負債端的成本降低,貸款償還金額也會有所減少,可支配收入相應提高,有助于消費潛力的釋放。不僅如此,還款金額的降低也緩解了居民的流動性約束,從而強化了直接利率效應,提高了消費儲蓄決策對利率變化的敏感性。

從間接收入效應來看,實體經濟融資成本的降低,激發了微觀主體活力,推動了實體經濟發展,提高了企業經營效率與居民收入,從而強化了貨幣政策對居民消費的間接收入效應。

綜合來看,LPR改革通過利率渠道,強化了直接利率效應和間接收入效應,緩解了居民償債壓力,提高了居民可支配收入,從而促使居民消費潛力得以釋放。這在信貸渠道發揮的作用相對有限的背景下,顯得尤為重要,不僅刺激了消費需求,還兼顧了金融穩定。

六、結論與有關建議

作為利率市場化關鍵一步,貸款市場報價利率(LPR)形成機制的改革充分發揮了中期利率在銀行貸款定價中的引導作用,有助于提高利率傳導效率,并以市場化手段推動降低實體經濟融資成本。

在居民杠桿率增長快、資產流動性不足、信貸渠道發揮的作用相對有限的背景下,以LPR為基礎的貸款定價方式的轉換不僅有助于優化跨期消費決策,緩解償債壓力,從而強化直接利率效應;還可以通過提升企業經營效率以及居民收入,加強間接收入效應。這不僅刺激了居民的消費需求,還兼顧了金融穩定的目標。

LPR形成機制的改革和貸款利率定價基準的轉換有助于貸款利率與政策利率緊密聯系,從而實現與政策利率的協同,并以市場化改革的方式降低實體經濟融資成本。實踐中,還需結合市場利率定價自律機制和宏觀審慎評估考核,對報價質量、應用情況以及貸款利率競爭行為等進行監督管理,同時合理引導市場預期,增強貨幣政策的傳導效果,促進金融與實體經濟的良性循環。此外,應關注企業、居民、政府各部門之間的聯系,疏通貨幣政策向實體經濟的傳導,增強微觀市場主體活力,實現居民收入的持續穩定增長,并適當引導居民主動去杠桿,保持合理的杠桿水平與結構。

注:

①中國家庭追蹤調查(China Family Panel Studies,CFPS)是北京大學中國社會科學調查中心(ISSS)實施的一項社會跟蹤調查項目,于2010年正式啟動,每兩年開展一次。目前該調查數據公開至2016年。

參考文獻:

[1]孫國峰,張硯春. 消費信貸部門的擴張是否提升了貨幣政策的效力? [J].金融研究,2011,(11).

[2]Kaplan G,Moll B,Violante G L. 2018. Monetary Policy According to HANK [J].American Economic Review, 108(3).

[3]Kaplan G,Violante G L,Weidner J. 2014. The Wealthy Hand-to-mouth [R].National Bureau of Economic Research.

[4]孫國峰,段志明.中期政策利率傳導機制研究——基于商業銀行兩部門決策模型的分析 [J].經濟學 (季刊), 2017,(1).