中國芳烴產業鏈的一體化發展歷史、盈利能力分析和未來發展

林河海

(福化工貿(漳州)有限公司,福建廈門 361000)

1 中國芳烴產業鏈的一體化發展歷史

中國芳烴產業鏈的發展相對歐美日等發達國家而言相對較晚,但改革開放后發展速度加快,特別是在進入21世紀后,在民營資本的涌入下突飛猛進。至目前,一批采用垂直一體化后向發展戰略的聚酯民企逐步完善了芳烴產業鏈,實現了“從一滴油到一根絲或一匹布”的產業鏈上下游一體化整合。主要的代表企業有翔鷺集團、榮盛集團、恒逸集團、恒力集團及盛虹集團等。

廈門翔鷺騰龍集團推崇臺塑集團及印度Reliance集團的上下游一體化垂直整合戰略,在中國聚酯上下游一體化垂直整合方面步子邁得較早。1994年廈門翔鷺化纖廠投產,2002年投產了第一套165萬噸的PTA,2004年立項了騰龍芳烴PX項目,但因2007年民眾抗議被迫改址到福建漳浦縣古雷。

浙江榮盛集團1989年進入紡織行業,1997年進入上游化纖行業,2003年與恒逸集團合作投資浙江逸盛石化有限公司,進入了更上游的PTA行業,第一套PTA裝置于2005年投產,此后不斷做大PTA規模,合資企業逸盛石化持續保持著PTA全國龍頭老大的地位,2009年榮盛子公司寧波中金進入PTA上游的PX行業,2015年,榮盛與桐昆集團等合資新建的浙江石化公司進入煉油、芳烴及乙烯行業,一期裝置于2019年開始投產。

浙江恒逸集團1999年前主要從事紡織、印染行業,1999年開始籌劃進入上游聚酯行業,2001年恒逸集團第一個聚酯熔體直紡項目投產,進入了上游化纖行業,2003年與浙江榮盛集團合作投資浙江逸盛石化有限公司,進入了上游PTA行業并將PTA生產規模做到全國最大,2011年進入己內酰胺行業。恒逸集團國際化理念領先,早在2011年中國國內原油進口政策未放開時就開始籌建文萊煉化項目,2019年11月恒逸文萊大摩拉島一期項目投產,正式進入煉化、芳烴行業。

江蘇恒力集團1994年進入紡織行業,2002年進入上游滌綸化纖行業,2010年開始建設PTA工廠并于2012年投產,2017年開始建設PX煉化企業并于2019年投產。恒力集團在芳烴產業鏈起步雖晚,但進展最快,2019年年產450萬噸的PX項目投產,成為中國PX產能最大的民企。

盛虹集團1992年成立于江蘇盛澤,主要從事印染,2003年進軍聚酯行業,在化纖品質、細旦及超細旦絲方面較有名氣。其子公司虹港石化一期150萬噸/年的PTA項目于2014年投產,盛虹煉化PX項目于2018年底動工,預計將于2021年投產。

2 芳烴產業鏈的供需和盈利能力分析

2.1 中國聚酯產業鏈概況

中國2011年聚酯產能3 180萬噸,聚酯產量2 527.7 萬噸;2019年聚酯產能6 192萬噸,聚酯產量5 001萬噸。八年時間產能增加了94.7%,產量增加97.85%。

中國2011年PTA產能2 009萬噸,產量1 538萬噸,凈進口650萬噸,表觀消費量2 188萬噸,進口依存度27.5%;2019年PTA產能5 572萬噸,產量4 484萬噸,凈進口34.5萬噸,表觀消費量4 518.5 萬噸,進口依存度2.33%,八年時間產能增加了177.4%,產量增加了191.5%,表觀消費量增加了106.5%,產能和產量的增速遠大于表觀消費量的增加量,基本不再依賴出口,PTA效益總體相應下滑。

PX的產能和需求量:中國2011年PX產能873萬噸,產量692.4萬噸,凈進口量461萬噸,表觀消費量826萬噸,進口依存度43.38%;2019年PX產能2 284.6萬噸,產量1 436.7萬噸,進口量1 490萬噸,表觀消費量2 926.7萬噸,進口依存度50.76%。2020年中國PX總產能預計將增加到2 664.6 萬噸,2021年增加到3 264.6萬噸。盡管中國PX還有較大的進口依存度,但2019年海南煉化、恒力、中化弘潤、浙江石化、恒逸文萊等新增PX產能的投產在一定程度上打破了東北亞的供需平衡,PX盈利性驟降,2020年步入長期虧損境地。

2.2 中國聚酯產業鏈加工差分析

通過對聚酯全產業鏈產品從2010年到2020年加工差的歷史變化進行分析,可粗略探討聚酯行業發展歷史及未來發展方向(2020年數據截止8月底)。

2.2.1 聚酯產品上游

2010—2020年聚酯上游產業鏈加工差如表1所示。

表1 2010—2020年聚酯上游產業鏈加工差 單位:美元/噸

2010年到2015年,石腦油對原油裂解價差豐厚,煉油利潤高企,但2019—2020年裂解價差出現顯著滑坡。

乙烯對石腦油裂解價差則情形不同,2010—2013年行業狀況不佳、處于保本或虧損狀態,2014—2018年乙烯行業享受了豐厚的暴利期,2019—2020年則出現利潤滑坡,但隨著煉化一體化企業的出現以及技術進步,一體化企業仍能有一定盈利。

PX與石腦油的加工差在2011—2013年處于高峰位置,其他年份也有一定的利潤,但2020年因產能擴張過快出現了加工差大滑坡現象。

PTA2010—2011年處于暴利期,2018—2019年處于利潤豐厚期,2012—2017年則處于持續虧損期,但隨著規模化及技術進步,2020年雖然加工差不高,但因新建裝置的后發優勢明顯,PTA企業仍處于盈利狀態。

2.2.2 聚酯產品

2010—2020年聚酯產品加工差如表2所示。

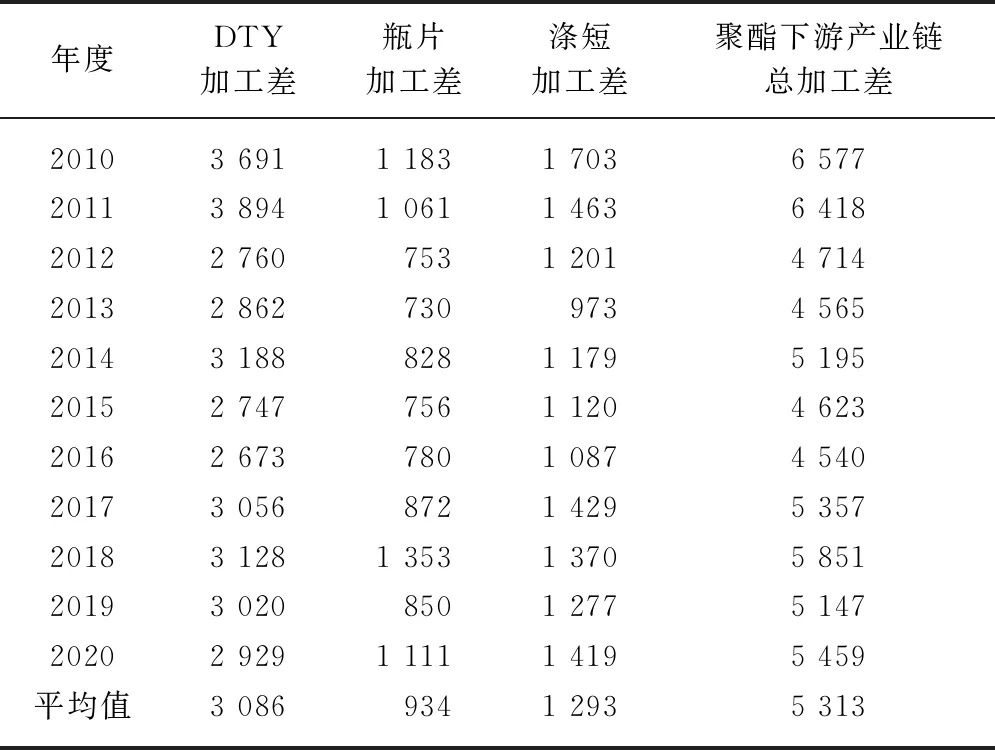

表2 2010—2020年聚酯產品加工差 單位:元/噸

2010—2011年,聚酯板塊均利潤豐厚,出現了聚酯長絲能一年收回投資的罕見景象。其后化纖板塊基本均有較合理的毛利。聚酯瓶片盈利狀況則起伏不定,2010—2011年處于景氣年份,2018年迎來了10年一遇的暴利時期,2020年也處于景氣期,但是在2012年至2016年,聚酯瓶片則處于相對困難的時期,尤其對于老裝置而言虧損嚴重。

2.2.3 聚酯及上游產業總加工差和毛利情況

2010—2020年聚酯全產業鏈加工差見表3所示。

2010—2020年聚酯全產業鏈毛利見表4。

表3 2010—2020年聚酯全產業鏈加工差 單位:元/噸

表4 2010—2020年聚酯全產業鏈毛利 單位:元/噸

經測算,中國芳烴產業鏈從2010年以來PTA利潤相對較差,PTA的下游聚酯行業和上游乙烯及PX行業總體利潤較好。但隨著恒力石化和浙江石化大型PX裝置于2019年底相繼投產,2020年以來PX行業出現巨虧,PTA及其上游行業同步進入十年不遇的冰河期。2020年由于上游的虧損讓利,PTA下游聚酯行業總體盈利狀況仍然相對較好,不過第三季度聚酯長絲盈利能力出現了滑坡。

3 有關芳烴產業鏈一體化未來發展策略的思考

通過以上分析,建議中國芳烴產業鏈可以采取以下發展戰略:

3.1 以領先的技術和工藝引領行業發展

不斷進行技術改造,提高效率,降低成本,對技術進步的追求應該優于簡單的整合戰略。以前從下游向上游不斷整合的一個原因是上游產品具有壟斷性、緊缺性,但目前該情況已出現了改變,上游原材料有些已出現供過于求的現象。十年前PTA加工成本為每噸600元以上,目前最新裝置已經低于350元/噸。十年前乙烯工廠加工成本為350美元/噸左右,目前有的已經達到250美元/噸;十年前PX工廠石腦油加工費歷史經驗值在300~350美元/噸之間,目前有的新裝置已經減少到200美元/噸左右。由此可見,以領先的技術實現最優的成本將是最具競爭力的發展策略。鑒于技術改造和工藝升級的巨大效益,未來中國芳烴產業鏈企業應該成立專門的技改小組,不斷研究和利用先進技術和工藝,提升核心競爭力。

雖然上游產品產能擴大、利潤減少,但上游環節暴利的結束降低了下游聚酯行業的原料成本,在一定程度上也刺激了下游聚酯及紡織行業的發展和擴張。

3.2 實現上下游區域化集中,降低物流成本

聚酯、芳烴產業鏈上下游區域化集中可以節省物流成本,其核心意義是在同一區域進行產業鏈上下游的一體化整合,這樣才能真正最大化地實現上下游物流成本的節約。目前不少芳烴、聚酯企業的一體化整合并不是在同一個工業園區實現全產業鏈的一體化垂直整合。如果在同一工業園實現全產業鏈的上下游垂直整合,則可以用管道、管道鏈聯通上下游企業,節約大量的物流費用,同時還可以節省能耗,最大化地降低物流和能耗成本。

3.3 鼓勵產業鏈下游加快“走出去”步伐,增強國際布局

目前晉江百宏在越南投資了化纖和瓶片項目。滌綸化纖行業屬相對勞動力密集型的產業,利用東南亞國家便宜的勞動力有利于增加企業競爭力;另外,發達國家對東盟國家有關稅優惠政策,目前很多國家對越南等東南亞國家生產的聚酯產品免征進口關稅,而對中國生產的聚酯產品往往要征收6.5%左右的進口關稅。在東南亞投資有助于中國企業聚酯產品的銷路暢通,從而可為在中國的中上游石化基地開拓出穩定的銷售渠道,在目前某些發達國家對中國產品進行圍堵的環境下意義尤為重大。終端產品渠道通暢才能確保中上游產業的健康發展。。

此外,中國芳烴產業鏈還應思考如何將石化工業園申請為自貿港區,從而起到原材料及產品的保稅作用,減少中間的稅負成本,增強產品出口競爭力。上游原材料產品處于保稅狀態,可避免先交付關稅、增值稅、消費稅,可在產品出口后再進行核銷,可大大減輕企業的稅務和資金負擔,增強企業產品的出口競爭力。