普惠性稅收減免政策對小微企業的影響研究

——以銅陵市H房地產評估有限責任公司為例

胡 昊

(銅陵學院,安徽 銅陵 244061)

引言

2016年5月1日,營業稅改增值稅這一自1994年分稅制改革以來最大規模的稅制改革全面實施。從此,營業稅退出我國稅制歷史的舞臺,增值稅的征稅范圍進一步擴大,除了試點期間的交通運輸業之外,代表著第三產業的現代服務業是改革的另一重點領域,本文所選擇的H房地產評估有限責任公司就屬于現代服務業中的鑒證咨詢服務行業,全面“營改增”后需要繳納增值稅。營業稅改增值稅雖然已經全面實施,但改革給企業和產業經濟帶來的影響仍需進一步關注,仍需深化改革,采取配套的后續稅收政策措施減稅降費。2019年初,小微企業普惠性稅收減免政策發布,該政策再一次為小型微利企業減負,激發市場活力,推動我國產業結構的優化升級。

一、理論概述

(一)普惠性稅收減免政策的發布背景

2019年,我國經濟已經進入中高速發展的新常態,發展速度趨緩,需要更多的新生市場個體在市場經濟中發光發熱,小型微利企業是發展的生力軍、就業的主渠道、創新的重要源泉,小型微利企業的健康有序發展有利于激發市場活力,緩解就業壓力,實現產業結構的轉型。從2016年5月1日“營改增”全面實施至今,我國稅制改革的步伐不曾停止,無論是增值稅稅率由17%降為如今的13%,還是2018年8月份的個人所得稅改革,個稅起征點由3500元/月上升到5000元/月,綜合所得部分增加了6項專項附加扣除,減稅降費的惠及千家萬戶。如今全球化市場的發展趨勢之一是減稅,結構性減稅的基本特征是大企業少減稅,中小企業多減稅,小型微利企業多免稅。稅收是調節企業市場行為的重要杠桿之一,我們可以通過減免稅的方式減輕小型微利企業的負擔,為小型微利企業提供更為寬松的創業就業平臺。2019年初,以習總書記為核心的黨中央做出實施更大規模的減稅降費這一重大戰略部署,落實好減稅降費成為2019年度稅收工作的主題,小型微利企業普惠性稅收減免政策應運而生。

(二)普惠性稅收減免政策的內涵[1]

2019年1月17日,財政部國家稅務總局發布小微企業普惠性稅收減免政策規定:

1.對月銷售額≤10萬元的小規模納稅人,免增值稅。這項政策進一步放寬了增值稅小規模納稅人免稅標準,免稅收益面進一步擴大,假設某個體戶月定額5萬元,政策出臺前年應納增值稅1.8萬元,政策出臺后1.8萬元免征,對于薄利脆弱的新創業的個體戶而言是個很好的福利。

2.對小型微利企業年應納稅所得額不超過100萬元的部分,減按25%計入應納稅所得額,按20%的稅率繳納企業所得稅;對年應納稅所得額超過100萬元但不超過300萬元的部分,減按50%計入應納稅所得額,按20%的稅率繳納企業所得稅。

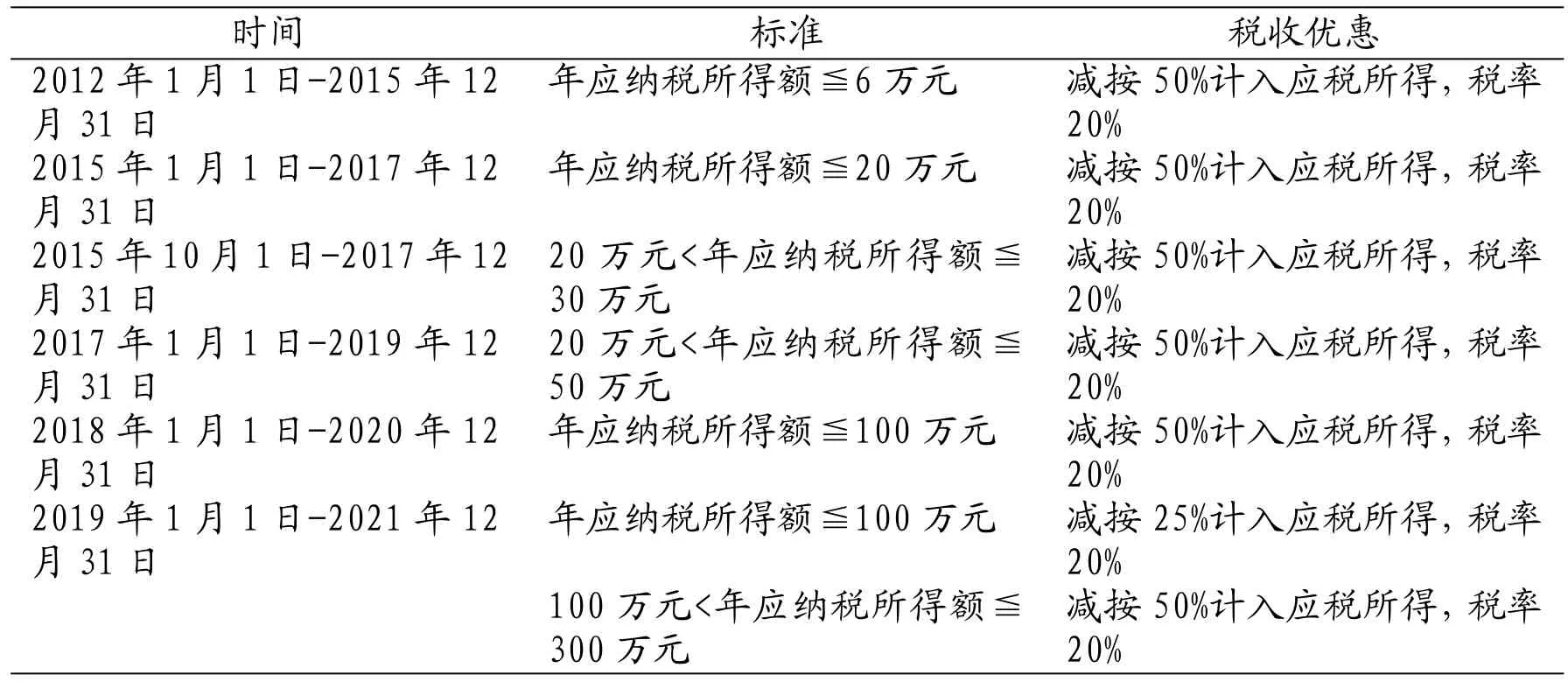

表1是2012年至今我國小型微利企業所得稅優惠政策的變化過程。

表1 2012-2021年我國小型微利企業所得稅優惠政策變動表

從表1可以發現,我國一直在利用稅收手段給企業降負,上限標準的提高擴大了免稅收益面,將更多企業納入稅收優惠范圍。減按一定百分比計入應稅所得額實際上是稅率式的減免,例如從2019年起,若年所得不超過100萬元的部分按25%計入應稅所得,稅率為20%,則該所得實際按5%的稅率征收所得稅;而年所得在100萬元至300萬元之間的部分按50%計入應稅所得,稅率為20%,則該所得實際按10%的稅率征收所得稅。

這兩點都突出了普惠性減稅。所謂普惠意為普及優惠,重點在擴大稅收優惠的受益面,讓更多企業享受到稅收紅利。

3.對增值稅小規模納稅人可以在50%的稅額幅度內減征資源稅、城建稅、房產稅、城鎮土地使用稅、印花稅、耕地占用稅和教育費附加、地方教育附加。這里有“六稅兩費”減按50%征收,覆蓋了增值稅小規模納稅人生產經營活動中涉及的主要稅種,從稅種層面擴大了優惠范圍。

4.增值稅小規模納稅人已依法享受上述“六稅兩費”其他優惠政策的,可疊加享受第三條規定的優惠政策,這種疊加式的優惠方式大大提高了小規模納稅人的稅收優惠力度。

(三)小型微利企業的內涵

我國稅法規定,小型微利企業是指從事國家非限制和禁止行業,且同時符合年度應納稅所得額不超過300萬元、從業人數不超過300人、資產總額不超過5000萬元等三個條件的企業。

這項新規定將年所得上限由100萬元提高到300萬元,從業人數上限由原來的工業企業的100人或其他企業的80人統一提高到了300人,資產總額上限由原來的工業企業的3000萬元或其他企業的1000萬元統一提高到5000萬元[2]。放寬了小型微利企業的標準,免稅政策的收益面和受益程度大幅提高,對于某些資金緊張的傳統工業行業來說,減稅幅度能達到60%甚至更高。

二、銅陵市H房地產評估有限責任公司案例分析

(一)H房地產評估有限責任公司基本情況

H房地產評估有限責任公司(以下簡稱“H房地產評估公司”)成立于2008年7月,統一社會信用代碼91340700677585XXXX,注冊資本壹佰萬圓整,經營范圍:從事各類資產項目評估。現有20名從業人員,其中資產評估師12人,具有多年評估從業經驗。截至2018年12月31日,H房地產評估公司賬面資產總額263.49萬元,2018年度營業收入311.65萬元(不含稅,下同),應納稅所得額11.52萬元。

(二)該公司類型認定

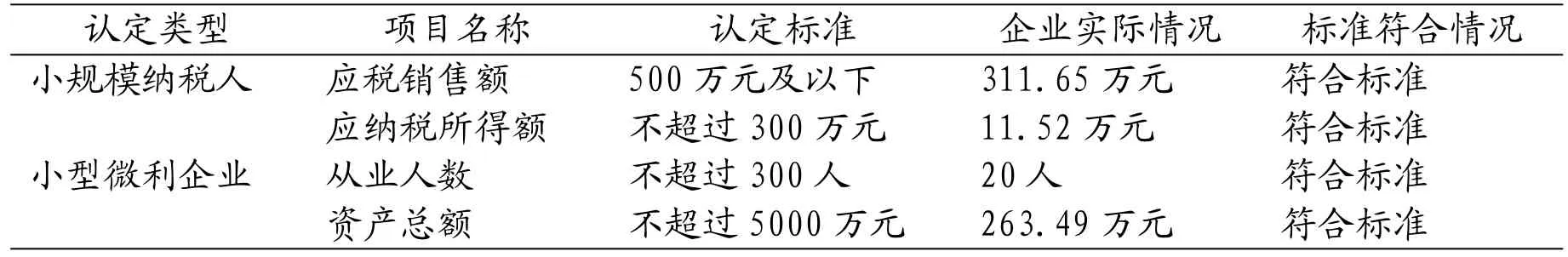

全面“營改增”后,H房地產評估有限責任公司由營業稅納稅人轉變成增值稅納稅人,根據統一增值稅小規模納稅人標準和小微企業普惠性稅收減免政策的通知,結合2018年度H房地產評估公司資產總額、營業收入、年度應納稅所得額、員工人數等情況,該公司同時符合小型微利企業、小規模企業認證條件,具體情況如表2:

表2 H房地產評估有限責任公司認定情況表

(三)該公司享受的稅收優惠情況

該企業屬于小型微利企業,年所得額≤100萬元的,按25%計入應稅所得,稅率20%;100萬元≤年所得額<300萬元的,按50%計入應稅所得,稅率20%。同時,該企業也是小規模納稅人,享受減按50%征收資源稅、城建稅及附加、房產稅、城鎮土地使用稅、印花稅、耕地占用稅。

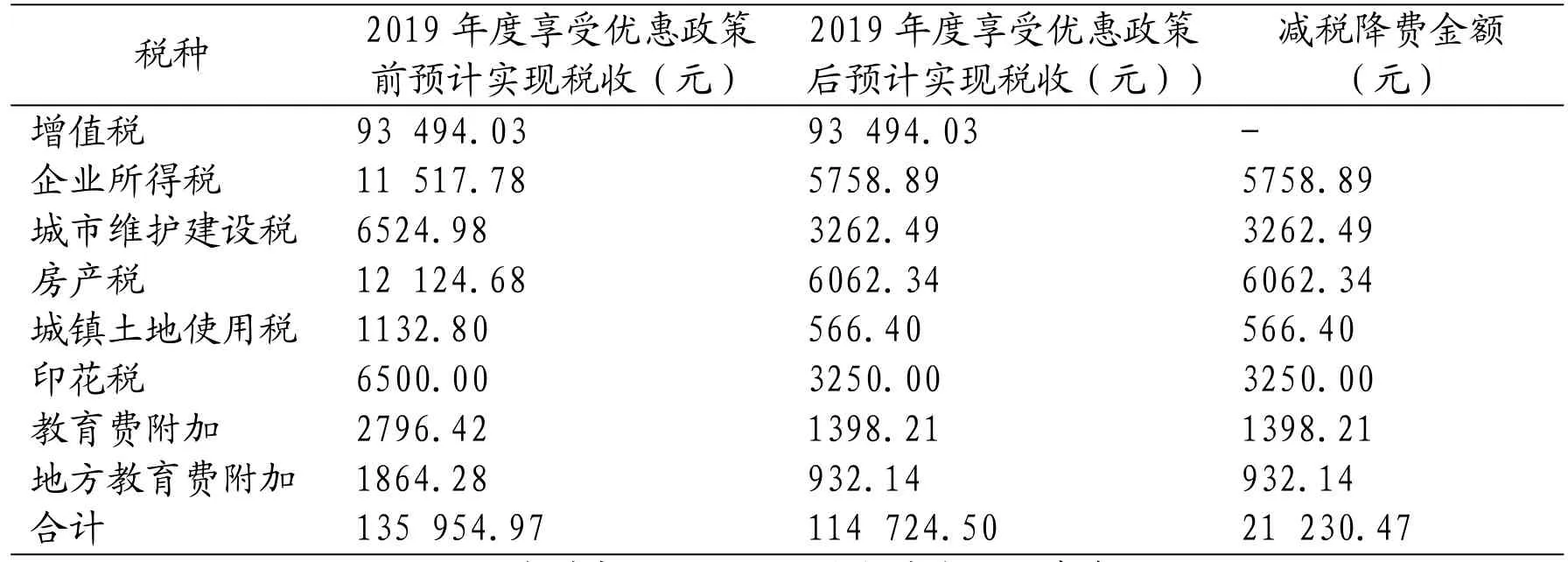

根據以上最新出來的稅收優惠政策,結合H房地產評估公司2018年度經營實績、實際上繳稅費測算2019年度稅收優惠政策產生減稅降費效果,可以得出該公司稅收優惠情況,見表3:

表3 H房地產評估有限責任公司稅收優惠情況表

1.增值稅測算

按新的稅收普惠政策,月銷售額≤10萬元的小規模納稅人,免征增值稅;H房地產評估公司預計2019年度應稅收入3 116 479.97元(不含稅),月銷售額超過10萬元,為小規模納稅人,采用簡易征收方式,按3%征收率計算,2019年預計應交增值稅93 494.03元。

2.城市維護建設稅、教育費附加和地方教育費附加測算

H房地產評估公司2019年預計應交的城市維護建設稅、教育費附加和地方教育費附加分別為6524.98元、2796.42元和1864.28元,按照新的稅收優惠政策減按50%征收,則應交城市維護建設稅、教育費附加和地方教育費附加分別為3262.49元、1398.21元和932.14元,兩者相比減少了稅費5592.84元。

3.房產稅、城鎮土地使用稅測算

H房地產評估公司2019年度應交房產稅、城鎮土地使用稅分別為12 124.68元和1132.80元,按照新的稅收優惠政策減按50%征收,則2019年度應交房產稅、城鎮土地使用稅分別為6062.34元和566.40元,較原稅收政策降低企業稅額6628.74元。

4.印花稅測算

H房地產評估公司2019年預計應交的印花稅6500.00元,按照新的稅收優惠政策減按50%征收,則應交印花稅為3250.00元,兩者相比減少了稅費3250.00元。

5.企業所得稅測算

H房地產評估公司預計2019年度企業應納稅所得稅為11 517.78元,根據進一步擴大小型微利企業所得稅優惠政策范圍的規定,H房地產評估公司符合小型微利企業的條件,對年所得額≤100萬元的部分,減按50%計入應稅所得額,適用20%的稅率。因此,H房地產評估公司的實際應繳稅率為10%,2019年度預計實現企業所得稅11 517.78元;按照新的稅收優惠政策,稅率為5%,應交企業所得稅為5758.89元,較原稅率相比,減少了企業所得稅額5758.89元。

綜上,新稅收優惠政策執行前H房地產評估公司2019年度預計應交各項稅費合計135 954.97元,新稅收惠政策執行后H房地產評估公司2019年度預計應交各項稅費合計114 724.50元,減稅降費金額21 230.47元,下降率15.62%,其中:小型微利企業所得稅優惠政策減稅5758.89元,占減稅降費27.13%;小規模納稅人減按50%征收地方稅及附加15 471.58元,占減稅降費72.87%。

三、普惠性稅收減免政策的積極影響

(一)政策普惠面較廣

此次普惠性稅收減免政策涉及了企業所得稅、資源稅、城建稅及附加、房產稅、城鎮土地使用稅、印花稅(不含證券交易印花稅)和耕地占用稅等多個稅種及費用附加,就涉稅的種類而言,普惠面較廣,且這些稅種和小規模企業、小型微利企業日常的納稅種類契合度較高,給企業帶來了稅收福利。

(二)減免稅力度加強

按照政策規定,我們發現就企業所得稅這一個稅種,若100萬元<年所得額≤300萬元,則其實際稅負率為10%;若年所得≤100萬元,則其實際稅負率只有5%,稅率體現了征稅的深度,稅率的高低代表著納稅力度的強弱,實際稅負率由原來的100萬元之內的10%變成如今的5%;另外,對于滿足條件的小規模納稅人其“六稅兩費”都增加了50%的稅額減免,減稅的力度還是偏強的[3]。

(三)稅收優惠門檻降低

小規模納稅人稅收優惠門檻進一步降低,月銷售額由3萬元提高到10萬元,也就是說只要納稅人月銷售額低于10萬元就可享受增值稅免稅優惠;同時,小型微利企業年所得上限提高到300萬元,從業人數上限統一提高到300人,資產總額上限統一提高到5000萬元,小型微利企業稅收優惠門檻降低,更多的納稅人被納入稅收優惠范圍。

(四)政策優惠疊加效應明顯

若企業既符合小型微利企業又符合小規模企業認證條件,那么該企業同時享受財稅[2019]13號、財稅法[2019]119號文所出臺的稅收優惠政策,既可以在企業所得稅上按5%的低稅率計稅又可以在其他“六稅兩費”方面減按50%計入所得納稅,并且依據政策第四條,已享受“六稅兩費”其他優惠政策的小規模納稅人仍適用于在50%的稅額幅度內減征“六稅兩費”的規定。由此可見,企業優惠政策疊加效應比較明顯。

四、普惠性稅收減免政策亟待改進之處

(一)減稅降費力度有限

企業同時享受財稅[2019]13號、財稅法[2019]119號文所出臺的稅收優惠政策,受小規模企業營業收入500萬元限制,企業應納稅所得額很難超過200萬元,加之,這類企業的資產規模一般不大,尤其是房屋、土地占資產總額比重也不大,上述兩項稅收優惠政策的減稅降費力度有限。

小微企業普惠性稅收減免政策對年應納稅所得額300萬元及以下減少企業所得稅的上限金額為50萬元,占優惠政策實施前應繳75萬元的66.67%,減免絕對額少,相對比率較高。小型微利企業從這項普惠性政策所獲得實惠有限。

(二)未充分考慮就業者和創業者的收益與風險

普惠性稅收減免政策此次調整,其中起征點調整到10萬元,對應的工薪階層受益人月薪大約在1-2萬元,這個群體對應的個體戶是年所得100萬之內的群體,多為小微企業。這月薪1-2萬元的工薪階層作為市場中的“經濟人”,是選擇“混職場”還是“闖商場”?新政規定月銷售額10萬元以內的免增值稅,應稅所得額不超過100萬元的部分,按實際稅率5%繳納企業所得稅。作為個體工商戶,雖然稅后受益比工薪階層高1-2倍,但要支付財務費用并承擔風險,又無三險一金,考慮到穩定的因素很多職場人還是會選擇就業而非創業,這與大眾創業、萬眾創新的理念不符。由此可見,目前對小微企業稅收優惠政策的減免力度仍有待提高[4]。

(三)增值稅及其它稅種的優惠有待增加

通過對銅陵市小微企業的走訪,我們發現對于利潤微薄甚至虧損的小微企業來說,比起所得稅它們更需要增值稅方面的稅收優惠,因為增值稅是對增值額納稅而企業所得稅是對純收益納稅。在上文的測算中:小型微利企業所得稅優惠政策減稅5758.89元,占減稅降費27.13%;小規模納稅人減按50%征收地方稅及附加15 471.58元,占減稅降費72.87%。這個數據也體現了應更注重增值稅和其他方面稅種的稅收優惠,目前對這些稅種方面的優惠仍顯不夠。

(四)不同組織形式的企業稅負存在不公

根據稅收公平的原則,收入相同的個體工商戶與法人小微企業的稅收負擔應當一致,然而在現實情況中個體工商戶的稅負普遍輕于法人小微企業。原因在于法人小微企業需要繳納雙重課稅即企業所得稅和個人所得稅。過重的稅負不僅打擊法人小微企業的創業積極性,而且極大地影響其對企業組織形式的選擇,很多時候盡管公司制的企業比個體工商戶更規范,但因為稅收的原因企業會選擇個體戶的形式。

(五)政策缺乏對虧損企業的彌補

當前很多小微企業普遍面臨融資難、用工難、成本高和市場需求萎縮的困難,抵抗市場風險的能力較差,經常遭遇停業轉讓的困境。對于這部分生存艱難的小微企業,目前出臺的政策多為盈利企業減負而缺少對虧損企業的彌補。

五、相關建議

(一)擴大優惠面,強化稅收減免力度

盡管同時享受兩項稅收優惠政策,但受到規模的限制企業應稅所得額很難超過200萬元,對此建議可以進一步將屬于小微企業的一般納稅人也應納入財稅法[2019]119號文執行范圍,從而擴大優惠政策覆蓋面,讓更多的企業納稅人享受到此項稅收優惠。

享受企業所得稅稅收減免政策的企業減免絕對額較少,所以可以嘗試提高其減免基數,在財稅[2019]13號文基礎上,將年應稅所得額≤200萬元的部分,減按25%計入應稅所得額,適用20%的稅率;將200萬元<年應稅所得額≤500萬元的部分,減按50%計入應稅所得額,適用 20%的稅率,從而減輕小微企業的稅負壓力[5]。

稅制改革不僅應當提高就業者的消費水平,也應當激勵創業者闖市場,通過上文分析我們發現對于個體工商戶來說,減稅力度仍然不夠,所以建議可以對月營業額8萬元以內或年營業額不足100萬元的個體工商戶全額免稅。

(二)規范小規模納稅人認定標準

規范小規模納稅人的認定標準,首先在稅法層面對小規模納稅進行統一劃分,再根據不同稅種不同標準給予不同的稅收優惠,便于對稅收政策進行操作管理。例如將小規模納稅人的征收率由3%降低到2%,按照小規模納稅人上限來算,納稅人每年可減少稅負5萬元。

(三)給予小微企業更多的選擇自主性

目前的稅收政策不僅為了調整產業結構實現優化升級,更是為了減輕小微企業的稅收負擔,激發市場活力,讓小微企業能更多地吸納未就業勞動力。基于上文的分析我們了解到法人小微企業和個體工商戶小微企業的稅負差異,為了減輕法人小微企業的稅收負擔,讓小微企業不用因為稅收壓力而放棄法人組織形式,可以讓小微企業選擇繳納企業所得稅或個人所得稅,這有利于小微企業的規范化發展也為日后的產業轉型打下基礎。

(四)推進銀稅合作、建立虧損記名制度

由于小微企業規模小,創業初期經營風險大,存在融資難的問題,所以可以積極推進銀稅合作,由稅務部門牽頭銀行,共享本區域范圍內小微企業納稅人的信用評價結果,根據信用評價結果進行信用貸款,改進小微企業金融服務。同時,建立虧損記名制度,允許創業者二次創業時按一定比例彌補虧損或降低個人所得稅,解決創業者后顧之憂。